(ТБС) и кредитования в «Азиатско

реклама

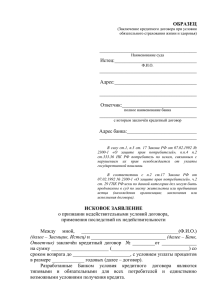

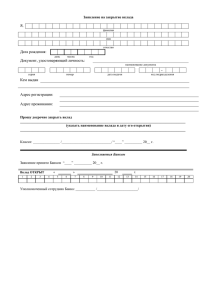

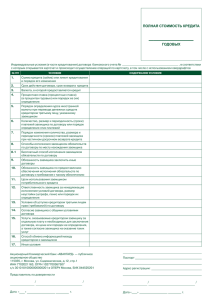

Условия открытия физическими лицами вкладов, текущего банковского счета (ТБС) и кредитования в «Азиатско-Тихоокеанский Банк» (ОАО) 1. Термины, используемые в настоящем документе, Договорах: Банк – «Азиатско-Тихоокеанский Банк» (открытое акционерное общество). Генеральная лицензия № 1810 ЦБ РФ, ОГРН: 1022800000079, ИНН: 2801023444, БИК: 041012765, Кор. счет №: 30101810300000000765 в ГРКЦ ГУ Банка России по Амурской области, местонахождение: 675000, Амурская область, г. Благовещенск, Амурская 225. Договор вклада – заявление в «Азиатско-Тихоокеанский Банк» (ОАО) об открытии вклада определенного вида в совокупности с настоящим документом составляет Договор вклада. Договор об открытии ТБС – Заявление об открытии ТБС и настоящий документ в совокупности составляют Договор об открытии ТБС. Заявления (Заявление) – Заявление на предоставление кредита (лимита кредитования) и (или) Заявление на предоставление потребительского кредита и (или) Заявление на открытие счета и (или) Заявление на открытие вклада. Кредитный договор «Потребительское кредитование» – Заявление в Банк на предоставление потребительского кредита, настоящий документ, Кредитное соглашение, график погашения Кредита и уплаты процентов за пользование Кредитом в совокупности составляют Кредитный договор, заключенный между Заемщиком и Банком. В случае заключения договора страхования (при наличии воли Заявителя/ Заемщика) – составной частью Кредитного договора также является страховой полис/ согласие Заявителя на страхование в качестве застрахованного лица (в случае, если Заявитель (Заемщик) заключил договор страхования/ приобрел статус застрахованного лица). Договор кредитования счета (далее Кредитный договор «Кредитная карта») - Заявление в Банк на предоставление кредита (лимита кредитования), настоящий документ, Кредитное соглашение, график погашения Кредита и уплаты процентов за пользование Кредитом, а также волеизъявление Банка (факт акцепта) в совокупности составляющие кредитный договор, заключенный Заемщиком и Банком. В случае заключения договора страхования (при наличии воли Заявителя/ Заемщика) – составной частью Кредитного договора «Кредитная карта» также является страховой полис/ согласие Заявителя на страхование в качестве застрахованного лица (в случае, если Заявитель (Заемщик) заключил договор страхования/ приобрел статус застрахованного лица). В соответствии с Положением об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт ЦБ РФ № 266-П от 24.12.2004г. кредит представляется на Кредитную карту (непосредственно на открываемый специальный карточный счет), которая предназначена для совершения ее держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных Банком - эмитентом Заемщику в пределах установленного лимита в соответствии с условиями Кредитного договора Кредитная карта». Договор (или Договоры) – Договор вклада, Кредитный договор, Договор счета, Договор кредитования счета (далее - Кредитный договор «Кредитная карта»), Договор об открытии ТБС. Клиент – лицо, заключившее с Банком Кредитный договор «Потребительское кредитование» и(или) Кредитный договор «Кредитная карта» и (или) Договор вклада и(или) Договор счета и (или) Договор об открытии ТБС. Заемщик – физическое лицо, которому предоставлен Кредит в рамках Кредитного договора «Потребительское кредитование» и (или) Кредитного договора «Кредитная карта». Вклад – принимаемые Банком денежные средства, поступившие от Клиента или поступившие для Клиента, которые Банк обязуется возвратить и выплатить проценты на них на условиях и в порядке, предусмотренных Договором. Кредит – денежные средства, предоставляемые Заемщику Банком на основе возвратности, платности, срочности и обеспеченности в размере и на условиях, предусмотренных Кредитными договорами. Вкладчик - лицо, заключившее с Банком Договор. Револьверная кредитная карта - Кредитная карта с самовозобновляющимся по мере погашения долга Кредитом. Грейс-период – Льготный период кредитования, устанавливается при наличии соответствующего волеизъявления Заемщика и согласия Банка по Договору, в течение которого проценты по Кредиту, начисленные на сумму основного долга, не взимаются при условии оплаты Клиентом суммы Основного долга, Сверхлимитной задолженности (при ее наличии) и неустойки за Сверхлимитную задолженность (в случае ее начисления) в полном объеме не позднее срока окончания Льготного периода, указанного в Счетевыписке. При наличии соответствующего волеизъявления Заемщика и согласия Банка, по настоящему Договору может быть установлен Грейс-период - льготный период кредитования, за пользование которым Заемщик не платит проценты при соблюдении определенных условий пользования лимитом: Грейс-период вступает в силу по вновь возникшей ссудной задолженности только при условии, что до этого ссудная задолженность отсутствовала не менее одного рабочего дня, и все обязательства перед Банком по предыдущей задолженности были выполнены в полном объеме. Условием действия Грейс-периода является полное погашение ссудной задолженности в течение определенного для него платежного периода. Грейс-период по настоящему Договору устанавливается с момента возникновения ссудной задолженности и действует до последнего календарного дня месяца, следующего за месяцем образования ссудной задолженности. Если клиент нарушает хотя бы одно из перечисленных выше условий, то действие Грейс-периода прекращается, и стандартные условия по настоящему Договору (проценты) применяются ко всему Грейс-периоду, т.е. начиная с даты пользования Кредитом. Задолженность «сверх лимита»/ Сверхлимитная задолженность – не разрешенная Банком задолженность, образовавшаяся сверх установленного Кредитного лимита при проведении текущих операций по СКС Заемщика. Заявитель – лицо, намеревающееся получить Кредит до заключения Кредитных договоров (на стадии согласования проектов Кредитных договоров). Кредитная задолженность – задолженность Заемщика перед Банком по Кредитному договору. Кредитный лимит/ Лимит кредитной линии/ Лимит - самостоятельно рассчитанный Банком максимальный размер Кредита, предоставляемый для использования Заемщиком. Кредитный лимит представляется в сумме, не более заявленной Клиентом в Заявлении на предоставление кредита (лимита кредитования). Максимальный льготный период кредитования по тарифному плану «Морская капуста+» – льготный период, в течение которого Заемщик обязан уплачивать ежемесячный платеж по образовавшейся ссудной задолженности до 25 числа каждого месяца в размере 10% от образовавшейся ссудной задолженности; в случае не выполнения/ненадлежащего выполнения Заемщиком данного условия действие льготного периода прекращается. Заемщик осовобождется от уплаты процентов за пользование кредитными средствами в течение действия данного льготного периода, но в случае нарушения Заемщиком условий льготного периода он уплачивает проценты за пользование кредитными средствами в полном объеме (в т.ч. за период действия льготного периода). Максимальный льготный период кредитования возникает с момента образования ссудной задолженности и действует до последнего дня(включительно) месяца, в котором образовалась ссудная задолженность, а также следующие пять месяцев (вплоть до последнего дня пятого месяца включительно). Льготный период кредитования действует единоразово (без права на возобновление). Ссудная задолженность образуется с даты, когда Заемщик фактически воспользовался суммой Кредитного лимита/ частью Кредитного лимита (снял кредитные денежные средства, осуществил перевод денежных средств, пр.). Например: Дата зачисления кредитного лимита на электронное средство платежа 02 мая 2012 года, дата в которой заемщик воспользовался кредитным лимитом (например, снял кредитные средства со счета) 10 мая 2012 года, таким образом, Максимальный льготный период действует с 10 мая 2012 года по последнее число мая, а также следующие пять месяцев (вплоть по последнее число октября 2012 года). Максимальный льготный период кредитования по тарифному плану «Морская капуста!» – льготный период кредитования, в течение которого, проценты по Кредиту, начисленные на сумму основного долга, не взимаются при условии оплаты Клиентом суммы Основного долга, Сверхлимитной задолженности (при ее наличии) и неустойки за Сверхлимитную задолженность (в случае ее начисления) в полном объеме не позднее срока окончания Льготного периода кредитования. В случае нарушения Заемщиком условий льготного периода кредитования он уплачивает проценты и основной долг за пользование кредитными средствами в полном объеме (в т.ч. за период действия льготного периода). Льготный период возникает с момента образования ссудной задолженности и действует до последнего дня (включительно) месяца, в котором образовалась ссудная задолженность, а также следующие два месяца (вплоть до последнего дня второго месяца включительно). Льготный период кредитования действует единоразово (без права на возобновление). Ссудная задолженность образуется с даты, когда Заемщик фактически воспользовался суммой Кредитного лимита/ частью Кредитного лимита (снял кредитные денежные средства, осуществил перевод денежных средств, пр.). Например: Дата зачисления кредитного лимита на электронное средство платежа 02 мая 2012 года, дата в которой заемщик воспользовался кредитным лимитом (например, снял кредитные средства со счета) 10 мая 2012 года, таким образом, Максимальный льготный период действует с 10 мая 2012 года по последнее число мая, а также следующие два месяца (вплоть по последнее число июля 2012 года). Начисленные проценты - проценты, начисляемые за пользование Кредитом (его частью). Общие условия – настоящий документ. Обязательный минимальный ежемесячный платеж (ОМЕП) – сумма денежных средств, которая должна быть уплачена Заемщиком в счет погашения основного долга и начисленных процентов за Расчетный период, с целью подтверждения своего права на пользование электронным средством платежа в рамках Кредитного договора «Кредитная карта». ОМЕП рассчитывается как сумма начисленных за расчетный период процентов и часть ссудной задолженности по Кредиту, рассчитанная в процентном соотношении от величины ссудной задолженности на дату плановой операции (дату последнего дня Расчетного периода). Операционный день - время, в течение которого совершаются банковские операции. Продолжительность операционного времени (время начала и окончания) для соответствующих операций определяется Банком самостоятельно исходя из режима работы служб или внутренних структурных подразделений и конкретных условий проведения операций. Операция - любая проводимая с использованием СКС операция. Отсрочка платежа - установленный период от даты плановой операции гашения основного долга и гашения процентов, в течение которого Заемщик должен осуществить гашение ОМЕП. Погашение Кредита/ кредитной задолженности – списание Банком кредита, процентов, комиссий и штрафных санкций с СКС Заемщика в порядке, установленном Договором. Просроченная кредитная задолженность – задолженность Клиента перед Банком, образовавшаяся в результате неисполнения либо ненадлежащего исполнения Заемщиком своих обязательств по Договору. ПСК - годовая процентная ставка по Кредиту с учетом всех расходов, произведенных за время пользования Кредитом. Расчетный период - период, в течение которого Банком учитываются Операции по Кредитной карте. Расчетный период равен 1 (одному) месяцу. Первый Расчетный период начинается с даты заключения Кредитного договора и заканчивается последним числом месяца. Последний расчетный период начинается с 1-го числа месяца и заканчивается днем окончания Кредитного договора. Расчетные периоды, кроме первого и последнего, начинаются с первого числа текущего месяца и заканчиваются последним числом текущего месяца. Сдвиг выходных отсутствует. Ссудный счет – счет, на котором отражается Кредитная задолженность. Стороны – именуемые вместе Клиент и Банк. Счет-выписка – документ, формируемый Банком Клиенту, содержащий информацию об остатке денежных средств на счете, сумме и дате оплаты обязательного минимального платежа. Возможны два варианта формирования данного документа: сокращенный (с основной информацией) и полный (с подробной информацией, в т.ч. обо всех Операциях, отраженных на СКС в течение Расчетного периода). Тарифы Банка – действующие Тарифы Банка на момент заключения Договоров тарифы Банка, содержащие стоимостные условия услуг Банка, неустойки (пени, штрафы) и размещаемые на Сайте. ТБС (либо ТБС Заемщика) – текущий банковский счет, открытый Банком Клиенту. В рамках действия Кредитного договора Банком также открывается Заемщику ТБС. Заявление на предоставление потребительского кредита, акцепт Банка указанного Заявления, настоящий документ, Тарифы, в совокупности составляют договор счета, на основании которого открывается ТБС. Значения терминов, содержащихся в какой-либо части Договоров применяются ко всем частям Договоров, если иное не указано в конкретном Договоре. В случае, если условия, содержащиеся в Заявлениях, будут разниться с положениями настоящего документа, то приоритетными (действующими) для Сторон являются условия соответствующего Заявления. 2. Условия Кредитного договора «Потребительское кредитование» 2.1. Условия и порядок кредитования: 2.1.1. Клиент, оформляя заявление на предоставление потребительского кредита, тем самым выражает волеизъявление о безвозмездном открытии ему ТБС в рамках Кредитного договора, но в случае принятия Банком решения о заключении Кредитного договора «Потребительское кредитование». В течение одного операционного дня с момента оформления и подачи в Банк Заявителем Заявления на предоставление Кредита: Банк безвозмездно производит открытие ссудного счета и, в случае выполнения Заемщиком условий, предусмотренных настоящим пунктом, в зависимости от волеизъявления Заемщика, осуществляет перечисление денежных средств с данного счета на ТБС Заемщика в размере суммы Кредита. В зависимости от волеизъявления Заемщика Банк перечисляет денежные средства в полном объеме либо в части суммы Кредита с ТБС Заемщика на иной банковский счет (по дополнительному письменному указанию Заемщика) либо осуществляет выдачу денежных средств в размере суммы Кредита непосредственно с ТБС Заемщика наличными. Открытие и ведение Заемщику ссудного счета осуществляется бесплатно. 2.2. Банк при заключении Кредитного договора открывает Заемщику ТБС для совершения операций, в том числе для перечисления Банком суммы Кредита; зачисления Заемщиком и/или третьими лицами в пользу Заемщика ежемесячных взносов для последующего погашения Кредита и начисленных процентов; списания денежных средств Банком в погашение Кредитной задолженности/Просроченной кредитной задолженности, начисленных процентов, комиссии, неустойки и других платежей, установленных Кредитным договором, безналичной оплаты стоимости товаров, услуг, работ, пр. 2.2.1. Расчеты по ТБС осуществляются в принятых в банковской практике формах. Банк обязуется принимать и зачислять поступающие на ТБС денежные средства, выполнять распоряжения Заемщика о перечислении и выдаче соответствующих сумм с ТБС и проведение других операций по ТБС. При отсутствии Кредитной задолженности Заемщика перед Банком, а также при условии, что на ТБС будут отсутствовать денежные средства, Банк имеет право закрыть ТБС (данное положение считается заявлением Заемщика о расторжении договора ТБС. Заемщик предупрежден, что вправе в любое время изменить в одностороннем порядке заявление о расторжении договора ТБС посредством направления Банку соответствующего оформленного на бумажном носителе уведомления. Изменения, оформленные Заемщиком уведомлением и направленные им Банку, начинают действовать со дня получения их Банком, за исключением случаев, если договор ТБС к моменту получения Банком уведомления от Заемщика не прекратит своего действия). 2.3. Плата за расчетно-кассовое обслуживание, связанное с совершением Заёмщиком 1-ой расходной операции с ТБС Заемщика через кассу Банка. В случае, если Заемщик выразит волеизъявление на оказание ему данной услуги Банком он обязан уплатить указанный в настоящем пункте платеж Банку в момент совершения данной расходной операции. 2.4. Кредит считается предоставленным Заемщику с момента зачисления денежных средств на ТБС Заемщика, либо перечисления на иной, указанный Заемщиком счет. 2.5. Проценты начисляются со дня, следующего за днем зачисления Кредита на ТБС либо со дня, следующего за днем выдачи Заемщику денежных средств со ссудного счета через кассу Банка наличными (в случае, если кредитные денежные средства на ТБС Заемщика не зачисляются), на остаток ссудной задолженности до дня окончательного погашения кредитной задолженности включительно. Период начисления процентов устанавливается со дня, следующего за днем выдачи Кредита, и далее со дня, следующего за датой погашения процентов. 2.5.1. При совпадении даты исполнения обязательств по погашению Кредита, установленной Кредитным договором с выходным днем проценты начисляются до дня фактической уплаты процентов. 2.6. Первое погашение Кредита Заемщик обязан осуществить в календарном месяце, следующем за месяцем, в котором был заключен Кредитный договор. Платеж по Кредиту производится ежемесячно, равными суммами в течение срока действия Кредитного договора. 2.6.1. Если денежные средства на ТБС внесены Заемщиком по истечении операционного дня (при этом сумма последнего платежа может быть увеличена) либо в выходной/нерабочий праздничный день, то погашение Кредитной задолженности осуществляется в ближайший следующий за ним рабочий день. Нарушением срока очередного погашения Кредита считается факт отсутствия денежных средств на ТБС, либо факт наличия остатка денежных средств на ТБС меньше установленной Кредитным договором величины ежемесячного взноса на дату погашения Кредита после операционного дня. 2.6.2. Заемщик обязуется вносить на ТБС денежные средства ежемесячно, не позднее даты погашения Кредита и в размере не менее величины ежемесячного взноса, установленного Сторонами в Кредитном договоре. Датой погашения Кредита устанавливается календарная дата заключения Кредитного договора, которая указывается в параметрах настоящего документа. Если дата погашения Кредита, указанная в параметрах настоящего документа, приходится на несуществующую дату месяца, Заемщик обязуется вносить денежные средства на ТБС не позднее последнего рабочего дня текущего месяца; если дата погашения Кредита, указанная в параметрах настоящего документа, приходится на выходные либо нерабочие праздничные дни, Заемщик обязуется вносить денежные средства на ТБС не позднее первого рабочего дня, следующего за выходным либо нерабочим праздничным днем. Указанная обязанность должна быть исполнена в операционный день Банка. При просрочке платежа Заемщик уплачивает Банку неустойку в размере и на условиях, предусмотренных п. 2.9. настоящего Раздела. Заемщик вносит на ТБС денежные средства в размере не менее установленного в параметрах настоящего Раздела, способами, предусмотренными законодательством РФ, при этом Заемщик обязан учесть время, затраченное на безналичное перечисление денежных средств, выходные и праздничные дни. Обязанность Заемщика по внесению денежных средств на ТБС считается исполненной с момента зачисления денежных средств на ТБС Заемщика в Банке. 2.7. Заемщик имеет право досрочно частично либо полностью исполнить обязательства по Кредитному договору, предварительно письменно уведомив Банк. В случае, внесения Заемщиком денежных средств в Банк в объеме большем суммы ежемесячного платежа по Кредиту без предварительного письменного уведомления Банка, данное действие Заемщика не признается досрочным частичным либо полным (в зависимости от суммы внесенного платежа) гашением Кредита и внесенная сумма списывается в размере ежемесячного платежа по Кредиту в Даты ежемесячного платежа по Кредиту в качестве исключительно суммы ежемесячного платежа по Кредиту, при условии, что у Заемщика отсутствует Просроченная кредитная задолженность; если Просроченная кредитная задолженность имеется, то внесенная сумма распределяется Банком в счет погашения денежных обязательств Заемщика согласно очередности. Если Заемщик произвел досрочное частичное гашение не в установленную Кредитным договором Дату платежа, это не освобождает его от ежемесячного очередного платежа в дату, установленную Кредитным договором. 2.8. В перечень платежей, не включенных в полную стоимость Кредита, входят в том числе: платеж, регламентированный пунктом 2.3. настоящего Раздела; неустойка, размер и порядок оплаты которой регламентированы пунктами 2.6.2., 2.9. настоящего Раздела; платежи, регламентированные пунктом 4.8. настоящего документа; платеж, регламентированный пунктом 2.10. настоящего Раздела. 2.9. Неустойка подлежит начислению из расчета три процента от просроченной исполнением суммы основного долга и суммы начисленных процентов за каждый день просрочки, следующий за днем, который установлен Кредитным договором как срок исполнения соответствующей обязанности Заемщика, по день погашения Просроченной кредитной задолженности включительно. 2.10. Вознаграждение Банку за внесение на ТБС/СКС Заемщика денежных средств через кассу Банка, в размере 110 (сто десять) рублей. 2.11. Клиент просит Банк закрыть ТБС после прекращения всех обязательств Клиента по Кредитному договору «Потребительское кредитование». 3. Условия Кредитного договора «Кредитная карта» 3.1. Условия и порядок кредитования 3.1.1. Для осуществления кредитования Банк открывает на имя Заемщика ссудный счет. 3.1.2. Кредит считается предоставленным с момента зачисления денежных средств на СКС Заемщика (с момента отображения операции в автоматизированной банковской системе). 3.1.3. Кредитование Заемщика осуществляется следующим образом: если, в соответствии с условиями Кредитного договора «Кредитная карта», Банк принимает документы от Заемщика для списания средств с его банковского счета сверх имеющихся на нем средств, то документы оплачиваются с этого счета. В этом случае возникает операция кредитования счета Заемщика, образовавшееся дебетовое сальдо (итоговая сумма превышения расходов Заемщика над суммой поступивших на СКС средств) в конце дня перечисляется со специального банковского счета (СКС) на счет по учету кредитов, предоставленных Заемщику (ссудный счет), увеличивая его ссудную задолженность. 3.2.За пользование Кредитом Заемщик уплачивает Банку проценты, начисляемые по формуле простых процентов на остаток задолженности по Кредиту, учитываемой на ссудном счете, открытом на имя Заемщика, на начало операционного дня. Проценты начисляются за период фактического пользования Кредитом (со дня, следующего за днем образования ссудной задолженности, и по день погашения Кредита Банку включительно). Проценты начисляются со дня, следующего за днем зачисления Кредита на СКС, на остаток ссудной задолженности до дня окончательного погашения Кредитной задолженности включительно. Период начисления процентов устанавливается со дня, следующего за днем выдачи Кредита, и далее со дня, следующего за датой погашения процентов. 3.3. В случае непогашения или частичного погашения заемщиком ОМЕП в течение периода Отсрочки платежа (или его неоплаченная часть) считается просроченным и при закрытии операционного дня в последний день Отсрочки переносится на счета по учету Просроченной кредитной задолженности. На счета по учету Просроченной кредитной задолженности переносятся ссудная задолженность и/или неоплаченные проценты за предыдущий Расчетный период по неоплаченной части ОМЕП. 3.4. Банк вправе: - При наличии обстоятельств, свидетельствующих о том, что обязательства Заемщика по возврату Кредита будут выполнены им ненадлежащим образом, а также в случае нарушения Заемщиком двух и более раз установленного Кредитным договором «Кредитная карта» порядка погашения Кредитной задолженности, нарушения Заемщиком иных условий, предусмотренных Кредитным договором «Кредитная карта», потребовать произвести досрочное погашение Кредитной задолженности. - Отказаться от предоставления Заемщику Кредита (путем изменения размера Кредитного лимита) полностью или частично при наличии обстоятельств, свидетельствующих о том, что предоставленный Заемщику Кредит не будет возвращен в срок, включая (но не ограничиваясь): выявление Банком недостоверной информации, указанной Заемщиком в Кредитном договоре «Кредитная карта»; в случаях нарушения Заемщиком условий иных договоров, заключенных между ним и Банком, в рамках которых Заемщику были предоставлены кредитные средства; в случае неисполнения либо ненадлежащего исполнения Заемщиком своих обязательств по Кредитному договору «Кредитная карта». - Увеличить Заемщику ранее уменьшенный Лимит кредитования СКС Заемщика в соответствии с условиями Кредитного договора «Кредитная карта» вплоть до размера, действующего до момента уменьшения. - Потребовать полного досрочного исполнения обязательств по Кредитному договору «Кредитная карта» в случае непогашения Заемщиком задолженности, отраженной в бухгалтерском учете Банка как просроченная, в течение второго Расчетного периода и периода Отсрочки, начиная с Расчетного периода, следующего за тем, в котором образовалась задолженность (т.е. если просроченная кредитная задолженность не гасится в срок более двух месяцев). 3.5. Заемщик вправе в любое время в одностороннем порядке расторгнуть Кредитный договор «Кредитная карта», письменно заявив об этом Банку, при условии полной уплаты Банку Кредитной задолженности, Просроченной кредитной задолженности. Кредитный договор «Кредитная карта» прекращает свое действие по истечении 5 (пяти) рабочих дней, начиная со дня получения Банком письменного заявления Заемщика и полного погашения всей имеющейся задолженности по Кредиту (в т.ч. Просроченной кредитной задолженности). 3.6. Подписывая Заявление на предоставление кредита(лимита кредитования), Заемщик дает согласие на пролонгацию срока кредитования в режиме Револьверной кредитной карты (по истечении указанного в данном Заявлении срока кредитования в режиме Револьверной кредитной карты) и, соответственно, общего срока действия Кредитного лимита. Банк самостоятельно принимает решение о пролонгации/ отказе в пролонгации на условиях, предусмотренных Кредитным договором «Кредитная карта». 3.7. Погашение задолженности Заемщика (по основному долгу, процентам, комиссиям, иным платежам) осуществляется Банком по мере поступления денежных средств на СКС Заемщика путем их списания Банком без распоряжения Заемщика и (или) на условиях заранее данного Заемщиком акцепта, в т.ч. возможно использование банковского ордера. При этом учитываются следующие существенные условия: 3.7.1. В период действия Карты в режиме Револьверной кредитной карты в случае погашения ссудной задолженности Заемщику восстанавливается Лимит на сумму погашенной ссудной задолженности. По истечении срока кредитования в режиме Револьверной кредитной карты происходит снижение неиспользованного кредитного лимита до нуля. В период действия электронного средства платежа в режиме погашения задолженности восстановление Кредитного лимита не происходит. 3.7.2. Заемщик обязан погасить ОМЕП с учетом процентов, начисленных за истекший Расчетный период, не позднее последнего дня периода Отсрочки. Если дата окончания Расчетного периода выпадает на выходной день, то она не переносится. Если на выходной день выпадает дата окончания периода Отсрочки платежа, то она переносится на первый рабочий день, следующий за указанным выходным днем. Последний платеж производится не позднее даты окончания действия Кредитного лимита (т.е. в последний Расчетный период Отсрочка платежа не предоставляется). Если дата последнего платежа выпадает на выходной день, то она переносится на первый рабочий день, следующий за указанным выходным днем. На остаток по счетам Просроченной кредитной задолженности начисляется пеня, рассчитываемая в рублях из расчета 3 (три) процента от просроченной исполнением суммы основного долга и суммы начисленных процентов за каждый день просрочки, следующий за днем, который установлен Кредитным договором «Кредитная карта» как срок исполнения соответствующей обязанности Заемщика, по день погашения Просроченной кредитной задолженности включительно. Окончательное погашение Кредита и уплата процентов за пользование им осуществляется в день окончания срока действия Кредитного лимита, определенного в Заявлении на получение кредита(лимита кредитования). Уплата пени по Кредитному договору «Кредитная карта» производится в пределах доступной суммы в соответствии с порядком погашения задолженности, установленном Сторонами в Кредитном договоре «Кредитная карта». В случае недостатка средств на СКС Заемщика для уплаты пени перерасчет оставшейся части производится при последующем внесении денежных средств. 3.8. Размер ссудной задолженности, входящей в ОМЕП, уплачиваемый Заемщиком в рамках исполнения условий по Кредитному договору «Кредитная карта», составляет 5/10(пять/десять) процентов от суммы использованного Лимита на дату последнего дня Расчетного периода. Установленная Отсрочка составляет 25 (двадцать пять) календарных дней. 3.9. Последний платеж производится не позднее даты окончания действия Кредитного лимита (т.е. в последний Расчетный период Отсрочка платежа не предоставляется). Если дата последнего платежа выпадает на выходной день, то она переносится на первый рабочий день, следующий за указанным выходным днем. 3.10. В перечень платежей, не включенных в полную стоимость Кредита, входят в том числе: платежи, регламентированные пунктом 3.7.2, 3.10.1, 3.10.2, 4.8 настоящего документа. 3.10.1. В зависимости от волеизъявления Заемщика Банк перечисляет кредитные денежные средства, иные денежные средства, находящиеся на СКС Заемщика, с СКС Заемщика (в полном объеме либо в части) на иной счет Заемщика/ иного лица (на основании дополнительного письменного указания Заемщика) либо осуществляет выдачу Заемщику названных в настоящем абзаце денежных средств (в полном объеме либо в части) наличными. За получение Заемщиком наличных денежных средств, указанных в вышестоящем абзаце настоящего документа, посредством их снятия с СКС Заемщика, последний оплачивает Банку комиссию в размере 0 (ноль) процентов от суммы снимаемых денежных средств (при снятии через банкоматы и кассы Банка) либо в размере 0-1 процентов (но не менее 150 рублей) от суммы снимаемых денежных средств (при снятии через банкоматы и кассы иных кредитных организаций). 3.10.2. Вознаграждение Банку за внесение на ТБС/СКС Заемщика денежных средств через кассу Банка, составляет 110 (сто десять) рублей. Платеж за внесение денежных средств на СКС/СКС через терминалы самообслуживания Банка 50 (пятьдесят) рублей за каждый платеж. 3.11. Частичный отзыв оферты, содержащийся в Заявлении на предоставление кредита(лимита кредитования), не допускается. Частичный акцепт оферты не допускается. 3.12. В случае если в Заявлении на предоставление кредита (лимита кредитования) Заемщик укажет необходимый ему Лимит не в фиксированной сумме, а в виде максимально желаемой суммы, Банк имеет право (в пределах указанной Заемщиком суммы Лимита) в течение всего срока действия кредитного договора многократно производить изменение изначально установленного Лимита как в сторону увеличения, так и в сторону уменьшения Лимита, но не более суммы, заявленной Заемщиком в Заявлении на предоставление кредита (лимита кредитования), о чем информирует Заемщика посредством направления ему смс-сообщения на указанный Заемщиком в Кредитном договоре «Кредитная карта» мобильный телефон. В случае, если указанный мобильный телефон Заемщика будет не исправен либо не доступен либо по иным причинам не по вине Банка смс- сообщение не поступит Заемщику Банк не несет ответственности за возможное не поступление сообщения Заемщику. Размер Лимита считается согласованным Сторонами вне зависимости от наличия/ отсутствия дополнительного уведомления Банком Заемщика об установлении/изменении Лимита, в случае, если Банк предоставит Заемщику Лимит в размере не превышающим суммы, указанной Заемщиком в Заявлении на предоставление кредита (лимита кредитования). ПСК, максимальная сумма возврата и график погашения кредита доводится до Клиента при обращении его в отделение Банка. 4. Иные (общие) для Кредитных договоров условия: 4.1. Заемщик обязан: 4.1.1. за пользование Кредитом уплачивать Банку проценты в размере, определенном Сторонами в Кредитном договоре; погашать Кредитную задолженность в порядке, предусмотренном Кредитными договорами; уплачивать платежи за оказываемые Банком услуги; исполнять требования Банка о досрочном возврате Кредита; уплачивать Банку неустойку в случае неисполнения или ненадлежащего исполнения своих обязанностей по Кредитным договорам. 4.1.2. письменно уведомлять Банк о вновь возникших обязательствах по кредитным договорам и договорам займа с третьими лицами. 4.1.3. по требованию Банка предоставить документ, подтверждающий право Банка на списание без распоряжения Заемщика и(или) на основании заранее данного Заемщиком акцепта денежных средств со счетов, открытых в иных кредитных организациях. 4.1.4. предоставить в обеспечение по Кредитному(ым) договору(ам), если Банк не заявит о бланковом характере Кредита(ов). 4.1.5. возвратить Кредит и уплатить проценты на него согласно графику, предоставляемому Банком Заемщику. 4.2. Заемщик вправе досрочно исполнить свои обязательства по Кредитным договорам в порядке, предусмотренном Кредитными договорами. 4.3. Заемщик не вправе уступать права требования по Кредитным договорам, в т.ч. вследствие неосновательного обогащения без предварительного письменного согласия Банка. 4.4.Банк вправе: 4.4.1. без дополнительного согласования с Заемщиком передавать полностью или частично права требования по Кредитным договорам третьим лицам, в т.ч. тем, у кого отсутствует лицензия на право осуществления банковской деятельности (коллекторским агентствам, пр.). 4.4.2. контролировать целевое использование Кредита. Заемщик, при наличии письменного требования Банка, обязан в течение трех дней (с момента получения требования) предоставить Банку достаточные документарные доказательства целевого использования полученного Кредита. 4.4.3. в случае нарушения Заемщиком двух и более раз установленного Кредитными договорами порядка погашения Кредитной задолженности, нарушения сроков, установленных для возврата очередной части Кредита (по усмотрению Банка) потребовать произвести досрочное погашение Кредитной задолженности. 4.4.4. в одностороннем порядке уменьшить размер неустойки, предоставить Заемщику отсрочку уплаты начисленной неустойки либо отменить начисление неустойки, снизить процентную ставку по Кредиту, размер взимаемых с Заемщика комиссий, прекратить начисление процентов, взимание комиссий по Кредитным договорам на основании решения уполномоченного органа Банка. 4.4.5. отказаться от предоставления Заемщику Кредита (в т.ч. путем изменения размера Кредитного лимита/ Лимита кредитной линии) полностью или частично при наличии обстоятельств, свидетельствующих о том, что предоставленный Заемщику Кредит не будет возвращен в срок, включая (но не ограничиваясь): выявление Банком недостоверной информации, указанной Заемщиком в Кредитных договорах; в случаях нарушения Заемщиком условий иных договоров, заключенных между ним и Банком, в рамках которых Заемщику были предоставлены кредитные средства; в случае неисполнения либо ненадлежащего исполнения Заемщиком своих обязательств по Кредитным договорам. 4.5. Тарифы, предлагаемые Заемщику и используемые Банком для расчета полной стоимости Кредита по Кредитным договорам, не учитывают таких особенностей Заемщика как возраст, стаж вождения, иное; при наличии обеспечения в виде залога – не учитывают таких индивидуальных особенностей предмета залога как изготовитель (производитель), модель, год выпуска. При изменении условий Кредитных договоров, влекущих изменение ПСК, новое (уточненное) значение ПСК определяется с учетом платежей, произведенных с начала срока действия Кредитных договоров и указывается в дополнительном соглашении к Кредитным договорам. 4.6. Максимальная сумма Кредита по каждому Кредитному договору, подлежащая уплате Заемщиком при ежемесячном гашении в порядке и сроки, установленные каждым Кредитным договором, выражается в рублях и указывается в Заявлении на предоставление кредита(лимита кредитования) и Заявлении на предоставление потребительского кредита. 4.7. При заключении Кредитных договоров Заемщику предоставляется Банком исчерпывающая информация о характере предоставляемых ему услуг, о возможности заключения каждого Кредитного договора на иных, отличающихся от предложенного Банком проекта договора, условиях (в этом случае Стороны дополнительно рассматривают предложения по изменению условий кредитования) и согласования соответствующих условий в порядке, установленном законодательством РФ, обычаями делового оборота. Банком полностью разъясняются все возникшие у Заемщика вопросы. 4.8. При наличии соответствующего волеизъявления Заемщика, последнему Банком могут быть предоставлены банковские услуги, предлагаемая оплата которых регламентирована действующими в Банке Тарифами, в том числе: платеж за выдачу справок по письменному запросу Заемщика о кредитной истории, составляющий 500 рублей; платеж за выдачу дубликата или восстановление утерянного кредитного договора, договоров обеспечения, составляющий 10 000 рублей за один договор; платеж по внесению по инициативе Заемщика изменений в условия кредитного Договора (изменение размера аннуитетного платежа, уменьшение срока возврата кредита, продление срока возврата Кредита (пролонгация) и (или) отсрочка платежа по основному долгу и (или) изменение даты погашения Кредита) в размере 500 рублей (плата взимается за услугу вне зависимости от количества измененных параметров Кредитного договора «Потребительское кредитование» одновременно); платеж за осуществление Банком комплекса мероприятий по изменению условий договоров обеспечения при наличии согласия Банка (замена залога, вывод имущества из-под залога, замена залогодателя, замена поручителя, вывод поручителя), составляющий 2360 рублей, плата за предоставление по инициативе Заемщика выписки по счетам, открытым в рамках кредитных договоров, составляющий 100 рублей; предлагаемый платеж за осуществление банком необходимых мероприятий, связанных с осмотром движимого/ недвижимого имущества, передаваемого в залог в размере 300 рублей (в т.ч. НДС); плата за выписку о проведенных операциях по СКС через ОПЕРО, составляющая 150 рублей. При наличии соответствующего волеизъявления Заемщика, последний, в обеспечение исполнения обязательств по Кредитному договору, заключает договор страхования с уполномоченной страховой компанией по своему выбору/ оформляет согласие на страхование, выступая в качестве застрахованного лица. Размер страхового платежа (в случае заключения договора страхования/ оформления согласия Заемщика на страхование, выступающего в качестве застрахованного лица) регламентирован в подписанном между Заемщиком и страховщиком страховом полисе/ соответствующем согласии Заемщика на страхование, являющиеся (независимо от того, какой из указанных документов оформлен) составной частью Кредитного договора». 4.9. Принятие Банком к рассмотрению Заявления на предоставление потребительского кредита/ Заявления на предоставление кредита(лимита кредитования) не означает возникновение у Банка обязательств по выдаче Кредита. Банк вправе отказаться от предоставления кредита полностью либо в части на основаниях, предусмотренных федеральным законом, условиями настоящего документа, положениями внутрибанковских правил. Кредитный договор вступает в силу с момента акцептования Банком Заявления на предоставление кредита(лимита кредитования)/ Заявления на предоставление потребительского кредита, что подтверждается фактическим предоставлением Банком Кредита Заемщику посредством зачисления на соответствующий счет, указанный в названных в настоящем пункте Заявлениях. 5. Условия Договора вклада 5.1. Договор вклада вступает в силу с момента поступления суммы Вклада на счет по вкладу (депозиту) Клиента, указанный в Параметрах Вклада Заявления об открытии вклада. 5.2. Денежные средства могут поступить во Вклад путем внесения наличных денежных средств, безналичным путем, а также любым другим допустимым в соответствии с законодательством Российской Федерации способом. 5.3. Заключение Договора вклада с Клиентом и внесение денежных средств на его счет по вкладу (депозиту) в случаях, определенных банковскими правилами Банка, может быть удостоверено книжкой денежных вкладов. В случае необходимости Клиенту по его требованию выдается выписка по счету. 5.4. Договор вклада действует до полного исполнения по нему обязательств Сторонами. 5.5. Споры по Договору вклада решаются по месту подписания Сторонами Договора вклада. 5.6. Сведения о прекращении Банком приема денежных средств во Вклад и об ограничении количества новых заключений Договоров по Вкладу доводятся Клиенту через информационные стенды, расположенные в офисах Банка. 5.7. Если в Заявлении об открытии вклада предусмотрено перечисление процентов по Вкладу на иной счет, нежели счет, на котором хранится сумма Вклада, то таким счетом (для перечисления процентов) может являться: Специальный карточный счет, открываемый Клиенту одновременно с открытием счета, на котором хранится сумма вклада, существующий Специальный карточный счет, счет вклада «Личный счет» открываемый Клиенту одновременно с открытием счета, на котором хранится сумма вклада, счет существующего вклада «Личный счет», счет вклада «Пенсионная сберкнижка до востребования» открываемый Клиенту одновременно с открытием счета, на котором хранится сумма вклада, счет существующего вклада «Пенсионная сберкнижка до востребования». 5.8. Вклад «Личный счет» является вкладом до востребования. 5.9. Клиент имеет право: 5.9.1. Распоряжаться Вкладом как лично, так и через представителя при предъявлении им документов, подтверждающих полномочия на совершение соответствующих действий. 5.9.2. Завещать Вклад любому лицу. В случае смерти Клиента Банк выдает вклад наследникам в порядке, установленном законом. 5.9.3. По Вкладу «Личный счет» снимать денежные средства со Вклада и начисленные проценты по Вкладу без ограничений, осуществлять переводы, неоднократно вносить дополнительные взносы во Вклад (если таковой Вклад открыт Клиентом). 5.10. Клиент вправе по истечении срока хранения Вклада востребовать Вклад на условиях, изложенных в Договоре вклада (при этом, если последний день срок действия Договора вклада приходится на Банковский нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день). 5.11. Клиент обязуется внести сумму Вклада на счет по вкладу (депозиту), указанный в Параметрах Вклада, в течение одного банковского дня после подписания Договора вклада, в противном случае Договор вклада считается незаключенным. 5.12. Клиент обязуется незамедлительно информировать Банк о смене документа, удостоверяющего личность, адреса проживания и иных сведений о Клиенте, указанных в Параметрах Вклада Заявления об открытии вклада. 5.13. Банк обязуется: 5.13.1. Хранить тайну Вклада и обеспечить полную его сохранность. Предоставлять сведения о Вкладе и Клиенте только в случаях, предусмотренных законодательством Российской Федерации. 5.13.2. Возвратить по первому требованию Клиента внесенные во вклад денежные средства вместе с процентами, начисленными в соответствии с условиями Договора вклада. 5.13.3. Удерживать налог из суммы дохода по Вкладу в соответствии с налоговым законодательством Российской Федерации. 5.14. Если Клиент требует досрочного расторжения Договора вклада, Договор вклада считается расторгнутым с момента получения Банком требования о возврате. 5.15. Банком не может быть односторонне сокращен срок хранения Вклада, указанный в Параметрах Вклада Заявления об открытии вклада, уменьшен размер процентов в течение срока действия Договора вклада, увеличено или установлено комиссионное вознаграждение по операциям, вытекающим из Договора вклада. 5.16. Стороны обязуются соблюдать конфиденциальность в отношении условий Договора вклада, а равно в отношении любой финансовой, коммерческой и прочей информации, ставшей им известной в связи с заключением или исполнением Договора вклада. 5.17. Банк присваивает каждому Договору вклада идентификационный код, указанный в каждом Заявлении об открытии вклада, который предназначен для упрощения процедуры проведения операции по пополнению счета. При намерении Клиента пополнить Вклад достаточно внести денежные средства в кассу Банка, предъявив идентификационный код, выданный Банком и документ удостоверяющий личность. 5.18. Вклады застрахованы в порядке, размерах и на условиях, которые установлены Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003 года. 5.19. Проценты на сумму Вклада и дополнительного взноса начисляются со дня, следующего за днем их поступления в Банк, по день возврата Клиенту. 6. Условия Договора об открытии ТБС 6.1. Банк открывает Клиенту ТБС с назначением: учет денежных средств физического лица, не связанный с осуществлением предпринимательской деятельности, и производит его комплексное расчетнокассовое обслуживание в соответствии с Тарифами Банка. Договор об открытии ТБС действует до полного исполнения по нему обязательств Сторонами. 6.2. Банк обязуется: 6.2.1. Принимать и зачислять на ТБС Клиента денежные средства не позднее дня, следующего за днем поступления в Банк соответствующего платежного документа, при условии, что платежный документ поступил в Банк до окончания операционного дня. 6.2.2. Оформлять денежно-расчетные документы по письменному заявлению Клиента в соответствии с правилами, предусмотренными действующим законодательством Российской Федерации согласно Тарифам Банка. 6.2.3. Перечислять и выдавать денежные средства с ТБС Клиента по его распоряжению в пределах остатка средств на ТБС не позднее дня, следующего за днем поступления в Банк соответствующего платежного документа, при условии, что платежный документ поступил в Банк до окончания операционного дня. 6.2.4. Предоставлять Клиенту на основании его письменного заявления выписку об операциях по ТБС с приложением копий документов, на основании которых осуществлялись операции по ТБС. Выписка считается подтвержденной Клиентом, если он не представит свои письменные замечания по ней в течение 10 календарных дней с даты выписки об операциях по ТБС. Выдача выписок по ТБС, справок и иных документов по ТБС производится на основании письменного заявления Клиента. Плата за данный вид услуги взимается согласно Тарифам Банка. 6.3. Клиент вправе: 6.3.1. Проводить операции по ТБС в пределах остатка доступных средств на ТБС. Возникновение Задолженности по ТБС не допускается. 6.3.2. В любое время в одностороннем порядке расторгнуть Договор об открытии ТБС путем направления соответствующего заявления, что является основанием закрытия ТБС. 6.3.3. Распоряжаться денежными средствами, хранящимися на ТБС в Банке, по своему усмотрению в пределах остатка на счете. 6.3.4. Получать устные и письменные справки об операциях по ТБС. 6.3.5. Давать Банку распоряжения о списании средств с ТБС по требованию третьих лиц, если иной порядок бесспорного списания не предусмотрен действующим законодательством Российской Федерации. Клиент и Банк в этом случае оформляют Дополнительное соглашение к Договору об открытии ТБС. 6.4. Клиент обязуется: 6.4.1. Незамедлительно информировать Банк о смене документа, удостоверяющего личность, адреса проживания и иных сведений о Клиенте, указанных в Параметрах Заявления об открытии ТБС. 6.4.2. Оформлять денежно-расчетные документы в соответствии с правилами, предусмотренными действующим законодательством Российской Федерации. Ответственность за правильное оформление и своевременность передачи платежных документов в Банк лежит на Клиенте. 6.4.3. Уведомить Банк об ошибочно зачисленных на ТБС денежных средствах и возвратить указанные суммы Банку не позднее двух рабочих дней с момента получения выписки по ТБС. 7. Общие условия Договоров. 7.1. Обработка платежных документов осуществляется в день проведения соответствующей банковской операции. Банк не несет ответственности за задержку исполнения поручения Заемщика, иных лиц, если это явилось следствием неясных или неточных инструкций Заемщика. 7.2. Банк вправе произвести зачет в одностороннем порядке любых встречных однородных требований Заемщика к Банку, включая любые требования по Договорам, в случае наличия у Банка любых встречных однородных требований к Заемщику, включая любые требования по Договорам путем направления Банком Заемщику соответствующего заявления. Размер встречных однородных требований Заемщика и порядок их начисления считаются согласованными Банком и Заемщиком в случае отсутствия от Заемщика в течение 3 рабочих дней мотивированного письменного уведомления о факте несогласия Заемщика с зачетом. Трехдневный срок исчисляется со дня получения Заемщиком заявления от Банка о зачете. Если обязательства выражаются в различных валютах, пересчет из одной валюты в другую производится по курсу ЦБ РФ на дату осуществления зачета. 7.3. Заемщик уведомляет Банк, что на момент подписания Договоров он полностью дееспособен; находясь в зарегистрированном браке, он вправе заключать Договоры самостоятельно, без согласия супруга(и). 7.4. За неисполнение или ненадлежащее исполнение Сторонами своих обязательств по Договорам, в том числе в случае нарушения обязательств по срокам осуществления платежей, Стороны несут ответственность в соответствии с действующим на территории Российской Федерации законодательством, если иное не установлено Договорами. 7.6. Договоры действуют до полного исполнения Сторонами своих обязательств по ним. 7.7. Правоотношения по Договорам регулируются Российским правом. При разрешении любых споров, вытекающих из Договоров, применяется законодательство Российской Федерации. 7.8. Расторжение Договоров возможно по соглашению Сторон, а равно в порядке, регламентированном действующим на территории Российской Федерации законодательством, если иное не установлено Договорами. 7.9. Надлежащим извещением Стороны о чем-либо, кроме случаев, специально оговоренных конкретным Договором, признается документ одной Стороны, адресованный другой Стороне и направленный в письменной форме по адресу Стороны, указанному в определенном Договоре. 7.10. В случае изменения местонахождения/ местожительства, номера счета, иных реквизитов Стороны, указанных в Договорах, эта Сторона обязана немедленно известить другую Сторону. Действия, совершенные по прежним адресам, реквизитам Стороны до поступления другой Стороне уведомления об их изменении признаются надлежащим исполнением обязательств по Договорам. 7.11. Отдельные услуги, не связанные с правоотношениями по Договорам, предоставляются Банком Клиенту на возмездной основе, предлагаемая оплата которых установлена Тарифами Банка, действующими на день предоставления услуги. 7.12. Информирование Клиента Банком о действующих Тарифах на банковские услуги производится посредством объявлений, вывешиваемых в операционных залах Банка, электронных табло, либо сообщений в иных средствах массовой информации, а так же на сайте Банка www.atb.su. 7.13. Клиент обязан незамедлительно письменно информировать Банк об изменении своего места жительства (регистрации)/ пребывания/ почтового адреса, а также обо всех других изменениях, имеющих существенное значение для полного и своевременного исполнения обязательств по Договорам. Действия, совершенные по прежним адресам, реквизитам Стороны до поступления другой Стороне уведомления об их изменении признаются надлежащим исполнением обязательств по Договорам. Настоящим Стороны договорились, что надлежащим извещением кем-либо (Стороной, судом, пр. лицами) о чем-либо какой-либо Стороны признается документ, направленный в письменной форме по почтовому адресу Стороны либо врученный непосредственно представителю/ руководителю Стороны. 7.14. В случае дачи Банку Клиентом согласия на обработку его персональных данных посредством проставления соответствующей отметки в Заявлении Клиент тем самым дает согласие на: -фотосъемку, обработку (сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение), использование, распространение (в том числе передачу), обезличивание, блокирование, уничтожение) персональных данных Клиента, указанных в заключаемых Договорах, в т.ч. полученных с помощью фотосъемки, для проверки достоверности предоставленных Клиентом сведений, уступки права требования по заключенным с Клиентом договорам, проведения лотерей, рекламных акций, осуществления прямых контактов с Клиентом, в т.ч. с помощью средств связи, в целях напоминания Клиенту о предстоящих платежах по договорам с ним, информирования о задолженности по обязательствам перед Банком, а также для получения Банком необходимых сведений о Клиенте (в т.ч. совершения иных вышеперечисленных действий с персональными данными Клиента) в подразделениях федеральной службы судебных приставов о наличии/ отсутствии возбужденных исполнительных производств в отношении Клиента, о суммах, подлежащих взысканию с Клиента, в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации, о правовом режиме имущества Клиента(арестах, иных ограничениях/ обременениях, собственнике, снятии/ постановке на учет имущества, пр.); передачу полностью или в части прав требования по Кредитным договорам третьим лицам, в т.ч. тем, у кого отсутствует лицензия на право осуществления банковской деятельности (коллекторским агентствам, пр.); -предоставление/ получение Банком в целях формирования кредитной истории Клиента(в случае получения Клиентом кредита в Банке) всех необходимых сведений о Клиенте, об обязательствах Клиента по Кредитным договорам и иной информации, входящей в состав кредитной истории субъекта кредитной истории – физического лица и предусмотренной ФЗ «О кредитных историях» от 30.12.2004. № 218-ФЗ в одно или несколько бюро кредитных историй в порядке, предусмотренном указанным Федеральным законом; -на получение рекламы Банка по сетям электросвязи, в т.ч. посредством использования телефонной, факсимильной, подвижной радиотелефонной связи. Способ обработки данных: смешанный способ обработки персональных данных, содержащий элементы неавтоматизированной и автоматизированной обработки персональных данных, как с передачей полученной информации по внутренней сети Банка, сети «Интернет», так и без таковой. Согласие, данное Банку, действует в течение срока действия Договоров (срок согласия равен наибольшему сроку из заключенных Клиентом договоров). По истечении указанного срока действие согласия считается продленным на каждый последующий год, в случае если оно не будет отозвано Клиентом. Обработка персональных данных прекращается на 3-ий день со дня подачи Клиентом Банку заявления об отзыве персональных данных. В случае отказа Клиента в предоставлении Банку согласия на обработку персональных данных, Банк вправе производить обработку персональных данных исключительно в целях исполнения условий заключаемых Договоров, в иных случаях Банк вправе производить обработку персональных данных при отсутствии согласия субъекта персональных данных, если правомерность осуществления таких действий прямо предусмотрена законодательством РФ. 7.15. В случае, если при оформлении Заявлений Клиент не исключил условие о списании денежных средств без его распоряжения (на условиях заранее данного акцепта), то при списании (переводе денежных средств) действуют следующие условия: распоряжения Банка исполняются в срок не позднее следующего операционного дня со дня его предъявления Банком. Банк самостоятельно избирает способ списания денежных средств на основании условий настоящего заявления (заранее данный акцепт либо соглашение о списании средств со счетов Клиента без его распоряжения) и форму расчетного документа (платежное требование на условиях заранее данного акцепта или инкассовое поручение или банковский ордер). Предусмотренный Клиентом в Заявлении порядок списания средств в равной степени применяется к Клиенту-ИП, если им, как ИП открыты (либо будут открыты в период действия Договоров) счета, вклады в Банке. Условия заранее данного акцепта (согласия) на осуществление списания денежных средств действуют в полном объеме в отношении списания средств инкассовыми поручениями без распоряжения Клиента, банковскими ордерами. 7.16. Перевод денежных средств со счета осуществляется исключительно на основании распоряжения Клиента-физического лица, если иное не предусмотрено законодательством РФ и (или) договором с Клиентом. Расчетные документы, необходимые для проведения указанной банковской операции, составляются и подписываются Банком. 7.17. Заключение Договоров осуществляется посредством присоединения Клиента в целом и полностью к Договору(ам), заключение которого(ых) Клиент намерен произвести, путем подачи в Банк соответствующего Заявления с учетом п.4.9. настоящего документа. 7.18. Настоящая глава применятся в полном объеме и к договору счета, на основании которого Клиенту открывается ТБС при предоставлении Кредита по Кредитному договору «Потребительское кредитование». 8. Применение настоящего документа 8.1. Регламентирование настоящим документом одновременно условий различных видов Договоров не влечет необходимость заключения какого-либо из приведенных договоров при заключении одного их них и не может трактоваться Сторонами иначе, как общий документ, устанавливающий условия для Кредитного договора, Договора банковского счета, Кредитного договора «Кредитная карта», Договора вклада, Договора об открытии ТБС. 9. Прочие условия 9.1. Во всем остальном, не предусмотренном Договорами, Стороны будут руководствоваться действующим законодательством РФ. 9.2. Все приложения к настоящему документу являются его неотъемлемыми частями. 10. Стоимостные условия открытия физическими лицами вкладов и текущего банковского счета (ТБС) 10.1 Стоимостные условия открытия физическими лицами вкладов и текущего банковского счета (ТБС) (Тарифы Банка) являются неотъемлемой частью настоящего документа и размещаются на сайте банка (www.atb.su, www.атб.рф), а также во всех отделениях банка, в доступном для клиента месте.