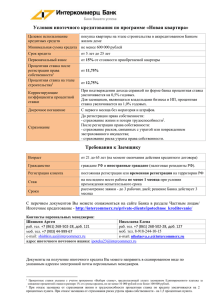

«Информация об условиях предоставления, использования и возврата ипотечного кредита» Наименование:

реклама

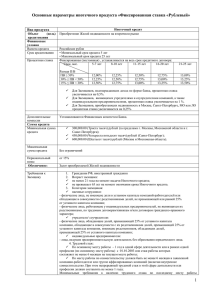

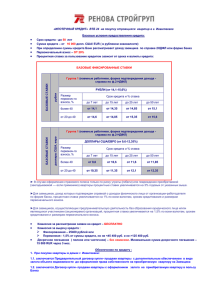

«Информация об условиях предоставления, использования и возврата ипотечного кредита» 1.Наименование кредитора, место нахождения постоянно действующего исполнительного органа, контактный телефон, по которому осуществляется связь с кредитором, официальный сайт в информационно-телекоммуникационной сети "Интернет", номер лицензии на осуществление банковских операций. Наименование: «Азиатско-Тихоокеанский Банк» (публичное акционерное общество) (далее – «Банк») Место нахождения постоянно действующего исполнительного органа: 675000, Россия, Амурская область, г. Благовещенск, ул. Амурская, 225 Контактный телефон: 8-800-100-1-321; 8 (4162) 222-333 Факс: 8 (4162) 220-400 Официальный сайт: www.atb.su www.атб.рф Номер лицензии на осуществление банковских операций: Генеральная лицензия Банка России № 1810 на осуществление банковских операций от 10 мая 2012 года. 2. Требования к заемщику, которые установлены кредитором и выполнение которых является обязательным для предоставления ипотечного кредита Гражданство: не имеет значения; Постоянная и временная регистрация: не требуется Возраст: не моложе 20 лет на момент выдачи кредита и не старше 65 лет к моменту полного погашения кредита1; Трудоустройство: официальное трудоустройство, стаж не менее 1 месяца на последнем месте работы2. Заемщики могут быть наёмными работниками, учредителями и соучредители компаний, индивидуальными предпринимателям; 3. Сроки рассмотрения оформленного заемщиком заявления о предоставлении ипотечного кредита и принятия кредитором решения относительно этого заявления, а также перечень документов, необходимых для рассмотрения заявления, в том числе для оценки кредитоспособности заемщика Заявка на предоставление ипотечного кредита рассматривается до 3х рабочих дней с момента предоставления заемщиком полного пакета документов. Перечень документов, необходимых для рассмотрения заявления: Заявление – анкета на кредит, копия паспорта всех участников сделки (все страницы), копия трудовой книжки, заверенная работодателем. В случае невозможности предоставления копии трудовой книжки для военнослужащих/сотрудников спецслужб – справка, содержащая сведения о сроке прохождения службы, справка по форме 2-НДФЛ с основного места работы за последние 12 месяцев с текущего места работы. Клиенты, являющиеся соучредителями компаний с долей участия в уставном капитале от 1% до 25% включительно, в целях подтверждения наличия источника дохода, кроме основных документов, в обязательном порядке предоставляют в Банк: Штатное расписание компании и платежные поручения на уплату НДФЛ, за последние 6 месяцев; или выписку по счету, отражающему перечисление заработной платы; Запрос Работодателю для подтверждения информации о получаемых доходах; Справка по форме 2-НДФЛ с места работы по совместительству за последние 12 месяцев (если применимо). При наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей или эквивалентные данной сумме обязательства в иностранной валюте возможно предоставление следующих документов: график платежей или справку из банка-кредитора о размере ежемесячного платежа; Копии правоустанавливающих документов, подтверждающих наличие имущества в собственности (при наличии). Список обязательных документов для Заемщиков и/или Созаемщиков, являющихся владельцами или совладельцами бизнеса: Если возраст Клиента на дату обращения в Банк составляет более 20 лет, но менее 21 года, коэффициент Кредит/Залог должен быть снижен на 10% от установленных параметрами выбранного Клиентом продукта/программы 2 Банком рассматриваются заявления Клиентов, трудоустройство которых составляет не менее 6 месяцев на текущем месте работы и минимальный непрерывный трудовой стаж которых с 01.01.2009 г. составляет 1 год в рамках одной сферы деятельности или в рамках одной профессии сходной с текущей сферой (по основному месту работы). Разрыв в стаже до 1 месяца не считается перерывом. При обращении Клиентов, трудовой стаж которых на текущем месте работы составляет менее 6 месяцев, коэффициент Кредит/Залог должен быть снижен на 10% от установленных параметрами выбранного Клиентом продукта/программы. Банком не рассматриваются доходы, получаемые с мест работы, на которых у Клиентов не истек испытательный срок 1 Заявление – анкета на кредит, Копия паспорта всех участников сделки (все страницы), Справка по форме 2-НДФЛ за последние 12 месяцев с текущего места работы, Штатное расписание и копии документов, подтверждающих оплату налога на доход всех сотрудников компании-работодателя (за 6 месяцев, предшествующих дате подачи в Банк Заявления-анкеты на кредит) или выписку по счету о перечислении заработной платы за 6 месяцев, Выписка по основному расчетному счету (с наибольшим количеством оборотов) компании за 3 месяца, предшествующих дате подачи в Банк Заявления-анкеты на кредит или выписка по основному расчетном счету за 1 месяц и предоставление справки из Банка о движении денежных средств по счету за 3 месяца; Копии документов бухгалтерской и налоговой отчетности компании, заверенные уполномоченным лицом компании с отметкой налогового органа о принятии данной отчетности или с предоставлением электронного документа от налогового органа о принятии данной отчетности за предыдущий календарный год и за последний отчетный период текущего года: - при общем режиме налогообложения: бухгалтерские балансы и отчеты о финансовых результатах; - при упрощенной системе налогообложения: декларации по Единому налогу, уплачиваемому в связи с применением специального режима налогообложения с предоставлением электронного документа от налогового органа о принятии данного документа за предыдущий календарный год и документы, подтверждающие уплату авансовых платежей в текущем году; уведомление, подтверждающее возможность применения упрощенной системы налогообложения; Подробное информационное письмо о деятельности компании (направление, масштабы деятельности, численность сотрудников, ключевые контрагенты, наличие/отсутствие структурных подразделений: филиалы, представительства, аффилированные юридические лица); Копии лицензий, сертификатов, патентов с печатью и подписью компании (если применимо к виду деятельности) Документы, предоставляемые при наличии: - Копии правоустанавливающих документов, подтверждающих наличие имущества в собственности; - Копии выписок по банковским счетам (карточному, депозитному, текущему, до востребования и т.п.) со штампом и подписью уполномоченного лица выдавшего выписку Банка; - Копии документов, подтверждающих кредитную историю: При наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей или эквивалентные данной сумме обязательства в иностранной валюте возможно предоставление следующих документов: график платежей или справку из банка-кредитора о размере ежемесячного платежа. При наличии кредитных карт и погашенных кредитов документы не предоставляются, если не было просрочек. - Копия трудовой книжки, заверенная работодателем (заполненные страницы). Список обязательных документов для Заемщиков и/или Созаемщиков, являющихся индивидуальными предпринимателями в целях подтверждения наличия дохода: Заявление – анкета на кредит; копия паспорта всех участников сделки (все страницы); В случае: применения общего режима налогообложения также предоставляются: - копии налоговой декларации по форме 3-НДФЛ, квитанции об уплате налога, налогового уведомления со штампом налогового органа за последние два календарных года; - копии документов, подтверждающих оплату авансовых платежей за последние два календарных года. применения упрощенной системы налогообложения с объектом налогообложения «Доходы минус расходы» также предоставляются: - копия налоговой декларации по Единому налогу, уплачиваемому в связи с применением специального режима налогообложения с предоставлением электронного документа от налогового органа о принятии данного документа за предыдущий календарный год и за последний отчетный период текущего года, заверенная печатью индивидуального предпринимателя; копии документов, подтверждающих оплату Единого налога за предыдущий календарный год и за последний отчетный период текущего года. При наличии: - выписка по основному расчетному счету (наибольшие обороты) компании за 3 месяца, предшествующих дате подачи в Банк Заявления-анкеты на кредит или выписка по основному расчетном счету за 1 месяц и предоставление справки из Банка о движении денежных средств по счету за 3 месяца. Подробное информационное письмо о деятельности компании (направление, масштабы деятельности, численность сотрудников, ключевые контрагенты, наличие/отсутствие структурных подразделений: филиалы, представительства, аффилированные юридические лица); - Копии лицензий, сертификатов с печатью и подписью компании (если применимо к виду деятельности) Список обязательных документов для Заемщиков и/или Созаемщиков, являющихся владельцами или совладельцами бизнеса: Заявление – анкета на кредит, копия паспорта всех участников сделки (все страницы), копия трудовой книжки и оригинал справки 2-НДФЛ за последние 12 месяцев (при наличии); Запрос о получаемом среднемесячном доходе, подписанный совладельцем компании/Заемщиком/уполномоченным лицом компании, При наличии дополнительных доходов от других организаций: копия трудового договора и справка о доходах за последние 12 месяцев по форме 2-НДФЛ; Копии лицензий, сертификатов, патентов на изобретения, свидетельства о регистрации торговой марки, дипломов об участии в выставках (при наличии); Копия выписки из реестра акционеров (для Акционерных обществ); Выписка из Банка(ов) о движении по расчетному счету(ам) компании с печатью банка за последний полный месяц. Дата выдачи не должна отстоять от даты передачи Кредитного Дела на андеррайтинг более чем на 1 календарный месяц; Справка из Банка(ов) об оборотах по расчетным счетам компании за последние 12 месяцев с печатью Банка; Справка из Банка(ов) о наличии/отсутствии кредитной истории и текущих кредитов с печатью Банка. В случае наличия текущих кредитов у организации необходимо предоставить кредитный договор и график платежей. При применении организацией общей системы налогообложения: Заверенные уполномоченным лицом и печатью компании копии бухгалтерского баланса и отчета о финансовых результатах за предыдущий отчетный год и за истекшие кварталы текущего года с отметкой налоговой инспекции, либо документами, подтверждающими сдачу отчетности. При применении организацией упрощенной системы налогообложения: - Налоговая декларация по Единому налогу, уплачиваемому в связи с применением специального режима налогообложения с отметкой налогового органа о принятии данного документа, либо документами, подтверждающими сдачу отчетности, за предыдущий календарный год и документы, подтверждающие уплату авансовых платежей в текущем году; Дополнительно всеми Клиентами обязательно предоставляется информация по бизнесу: - в Приложение «Информация о бизнесе»: 1. информацию о всех Арендодателях, размере площади каждого арендуемого помещения, размере арендной платы; 2. информацию о 3 основных поставщиках/покупателях с указанием срока, на который заключен договор, условиях поставки. Указать долю каждого поставщика и покупателя в обороте. - Приложение к Заявлению-анкете на ипотечный кредит - Рекламные материалы (буклеты, статьи и т.д.); - Фотографии офиса, складских/торговых помещений. При наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей или эквивалентные данной сумме обязательства в иностранной валюте возможно предоставление следующих документов: график платежей или справку из банка-кредитора о размере ежемесячного платежа 4. Вид кредита Программа кредитования под залог приобретаемой недвижимости (табл.1) Программа кредитования под залог имеющейся недвижимости (табл.1) 5.Суммы ипотечного кредита и сроки его возврата Минимальная сумма кредита: от 600 000 руб. – в Москве и Московской области; от 350 000 руб. – в других регионах. Максимальная сумма кредита: в случае приобретения по программе Готовое жилье/последняя комната/доля/загородная недвижимость/квартиры в новостройке/целевой, под залог не ограничена3 В случае приобретения отельной комнаты/доли 6 000 000 руб. – в Москве и Московской области; 4 000 000 руб. – в других регионах Минимальный срок кредита: 5 лет – фиксированная ставка, на весь срок кредита; 6 лет – если ставка фиксируется на первые 5 лет; Максимальный срок кредита: 25 лет Рубли РФ Способы предоставления кредита: • безналичный расчет; • наличные денежные средства. 6. Валюты, в которых предоставляется ипотечный кредит 7. Способы предоставления ипотечного кредита, в том числе с использованием заемщиком электронных средств платежа 8. Процентные ставки в процентах годовых, а при применении переменных процентных ставок - порядок их определения, соответствующий требованиям Федерального закона № 353-ФЗ 9. Виды и суммы иных платежей заемщика по договору ипотечного кредита 10. Диапазоны значений полной стоимости ипотечного кредита , определенных с учетом требований Федерального закона № 353-ФЗ по видам ипотечного кредита 11.Периодичность платежей заемщика при возврате ипотечного кредита, уплате процентов и иных платежей по кредиту (займу) Расчет производится согласно табл.1; Устанавливается минимальное и максимальное значение (табл.2) В зависимости от выбранного ипотечного продукта и выбора заемщика, кредитный договор может следующие иные платежи; 1.Страхование рисков4: - жизнь и трудоспособность5 - предмет залога; - риск утраты права собственности, либо ограничение правами третьих лиц6; 2.Единовременный платеж за снижение процентной ставки. «Готовое жилье» от 12,7520% до 19,5140% «Квартира в новостройке» от 13,7520% до 20,2650% «Целевой, под залог» от 14,752% до 21,266% «Отдельные доли/комнаты» от 13,252% до 20,0150% «Последние доли/комнаты» от 12,7520% до 19,5140% «Загородная недвижимость» от 14,520% до 20,7650% Ежемесячные аннуитетные платежи в соответствии с графиком платежей. Ограничения существуют для Заемщиков, являющийся учредителем и соучредителем юридического лица, а также индивидуальным предпринимателем, доход которого подтверждается на основании официальной отчетности, установленной законодательством, действующим на территории РФ, и управленческой отчетности. Для г. Москва и МО - 10 000 000 рублей РФ, для других регионов - 7 000 000 рублей РФ; для Заемщиков, по одному документу, без подтверждения дохода – для г. Москва и МО 7 000 000 рублей РФ, для других регионов – 4 000 000 рублей РФ. 3 4 Размер страховых премий зависит от выбранной Заемщиком страховой компании и ее тарифах. 5 Заемщик может отказаться от данного вида страхования, при этом процентная ставка будет увеличена (согл. Табл. 3) Заемщик может отказаться от данного вида страхования, при этом процентная ставка будет увеличена (согл. Табл. 3) 6 12. Способы возврата заемщиком ипотечного кредита , уплаты процентов по нему, включая бесплатный способ исполнения заемщиком обязательств по договору ипотечного кредита 1. Внесение наличных денежных средств на текущий банковский счет в любом отделении Банка, через операционную кассу7; с использованием терминала самообслуживания 2. Безналичное пополнение текущего банковского счета перевод денежных средств из иной кредитной организации в счет погашения кредита8 иные платежные системы, которые оказывают услуги по перечислению денежных переводов9 13. Сроки, в течение которых заемщик вправе отказаться от получения ипотечного кредита Заемщик вправе отказаться от получения ипотечного кредита , уведомив об этом кредитора до момента фактического предоставления кредита. ипотека Недвижимого имущества поручительство физического лица залог имущественных прав требования Страхование рисков, выбранных заемщиком в рамках ипотечного кредита При нарушении сроков возврата Кредита и/или процентов по Кредиту, Заемщик обязан уплатить Кредитору пени в размере 0,5 % от суммы просроченного платежа за каждый календарный день просрочки. При нарушении обязанности своевременно продлить срок действия Договора страхования, заемщик обязан уплатить кредитору штраф в размере 5 000 рублей. В случае не исполнения Заемщиком обязанностей по подачи в орган, осуществляющий государственную регистрацию прав, документов, необходимых для осуществления государственной регистрации ипотеки в пользу Кредитора на Недвижимое имущество, и/или предоставления Кредитору документов, подтверждающих целевое использование Заемщиком кредитных средств, в соответствии с условиями кредитного договора, и/или составлению и передачи в орган, осуществляющий государственную регистрацию прав, новой закладной, дубликата закладной (если условиями кредитного договора предусмотрено составление закладной) в случае ее утраты либо повреждения или противоречия закладной кредитному договору, кредитор вправе потребовать, а заемщик обязан уплатить штраф в размере 30 000 рублей РФ за каждый случай такого неисполнения в течение 10 рабочих дней с даты предъявления кредитором соответствующего требования. Уплата штрафа не освобождает заемщика от исполнения обязанностей, предусмотренных кредитным договором и от ответственности за их неисполнения или ненадлежащее исполнение, установленной действующим законодательством и кредитным договором. 1. Договоры, которые заключаются в обязательном порядке -Договор купли-продажи квартиры/Договор участия в долевом строительстве многоквартирного дома; - Договор страхования риска утраты и повреждения предмета залога (имущественное страхование) - Договор поручительства (может быть обязательным в зависимости от категории заемщика); - Договор на оказание услуг по оценке рыночной стоимости квартиры. - Заявление об открытии текущего банковского счета; - Закладная. 2. Услуги, которые Заемщик обязан получить: - нотариальное удостоверение документов, уведомлений, согласий, связанных с заключением кредитного договора, договора куплипродажи квартиры и регистрацией перехода права собственности на квартиру к Заемщику и ипотеки; - услуги органа, осуществляющего государственную регистрацию прав на недвижимое имущество и сделок с ним, по государственной регистрации перехода права собственности на квартиру, ипотеки в силу закона. 3. Договоры, которые заключаются по желанию заемщика: 14. Способы обеспечения исполнения обязательств по договору ипотечного кредита 15. Ответственность заемщика за ненадлежащее исполнение договора ипотечного кредита, размеры неустойки (штрафа, пени), порядок ее расчета, а также информация о том, в каких случаях данные санкции могут быть применены; 16. Информация об иных договорах, которые заемщик обязан заключить, и (или) иных услугах, которые он обязан получить в связи с договором ипотечного кредита, а также информация о возможности заемщика согласиться с заключением таких договоров и (или) оказанием таких услуг либо отказаться от них; В том числе нового кредитора, в случае продажи кредита В том числе, на текущий банковский счет открытый у нового кредитора, в случае продажи кредита 9 Рекомендуем Вам заблаговременно ознакомиться с тарифами выбранной Вами организации за оказание соответствующей услуги, иначе сумма комиссии может быть удержана из Вашего платежа, и Вы переведете недостаточно средств, в счет погашения 7 8 -Страхование жизни и потери трудоспособности заемщика/созаемщика; - Страхование риска утраты права собственности на предмет залога, либо ограничение правами третьих лиц (страхование титула); При отсутствии страхования жизни, постоянной потери трудоспособности заемщика процентная ставка увеличивается на 2,0%; При отсутствии условия страхования утраты права собственности на квартиру процентная ставка увеличивается на 1,5%; При отсутствии условия страхования жизни, постоянной трудоспособности заемщика и страхования утраты права собственности на квартиру процентная ставка увеличивается на 3,5%. - Договор на оказание консультационных, юридических услуг по подготовке документов и регистрационных действий в органах, осуществляющих государственную регистрацию права. 17. Информация о возможном увеличении суммы расходов заемщика по сравнению с ожидаемой суммой расходов в рублях, в том числе при применении переменной процентной ставки, а также информация о том, что изменение курса иностранной валюты в прошлом не свидетельствует об изменении ее курса в будущем (для ипотечных кредитов в иностранной валюте) 18. Информация об определении курса иностранной валюты в случае, если валюта, в которой осуществляется перевод денежных средств кредитором третьему лицу, указанному заемщиком при предоставлении ипотечного кредита, может отличаться от валюты ипотечного кредита 19. Информация о возможности запрета уступки кредитором третьим лицам прав (требований) по договору ипотечного кредита 20. Порядок предоставления заемщиком информации об использовании ипотечного кредита (при включении в договор ипотечного кредита условия об использовании заемщиком полученного ипотечного кредита на определенные цели) 21. Подсудность споров по искам кредитора к заемщику 22. Формуляры или иные стандартные формы, в которых определены общие условия договора ипотечного кредита. Расходы могут быть увеличены: в связи с оплатой неустойки за ненадлежащее исполнение договора ипотечного кредита; при перечислении средств, для погашения кредита через другие банки; в связи с отказом от страхования; в связи с применением переменной ставки В случае если валюта, в которой осуществляется перевод денежных средств, третьему лицу, указанному заемщиком при предоставлении ипотечного кредита, отличается от валюты ипотечного кредита, конвертация денежных средств осуществляется по внутреннему курсу «Азиатско-Тихоокеанский Банка» ОАО. Банк вправе осуществлять уступку прав (требований) по Кредитному договору третьим лицам. При этом Заемщик сохраняет в отношении нового кредитора все права, предоставленные ему в отношении Банка в соответствии с федеральными законами. В случае если условиями кредитного договора предусмотрено предоставление кредита на определенные цели, заемщик обязан в сроки, в сроки установленные кредитным договором, предоставить в Банк документы, подтверждающие целевое использование кредитных средств. Споры и разногласия по Кредитному договору по искам и заявлениям Банка разрешаются по правилам подсудности, установленным законодательством РФ. Общие условия ипотечного кредита размещаются на официальном сайте Банка, а также на Информационных стендах в структурных подразделениях «Азиатско-Тихоокеанский Банка» (ОАО) и предоставляются клиентам бесплатно по первому требованию. Табл.1 Указана процентная ставка для Заемщиков, являющихся наемными сотрудниками, подтверждающих доход официальными документами, установленными действующим законодательством при кредитовании под залог приобретаемой недвижимости по продуктам «Готовое жилье» Срок кредитования Базовая комбинированная процентная ставка Первые 5 лет Оставшийся срок кредита Размер Первоначального взноса (далее по тексту ПВ) (% от стоимости квартиры) ПВ ≥ 50% Фиксированная на весь срок 14,50% 14,50% 7,75%+ Mosprime 3M* 30% ≤ ПВ < 50% 14,75% 14,75% 8,00%+ Mosprime 3M* 15% ≤ ПВ < 30% 15,00% 15,00% 8,25% + Mosprime3M* Примечание 1. MosPrime3М — независимая индикативная ставка, рассчитываемая Национальной валютной ассоциацией на основе ставок предоставления рублевых депозитов ведущими участниками российского денежного рынка, предоставляемых на московском рынке на срок 3 месяца, определяемая на основании публикаций Национальной валютной ассоциации, размещенных указанной ассоциацией в любых доступных средствах массовой информации, включая Интернет и печатные издания) (далее – «ставка MosPrime3М»), а в случае невозможности установления ставки MosPrime3М по причине прекращения ее расчета Национальной валютной ассоциацией РФ - в зависимости от ставки MIBOR (Moscow InterBank Offered Rate – индикативная ставка предложения рублевых кредитов, предоставляемых на московском рынке на срок от 31 до 90 дней, рассчитываемая Центральным Банком РФ) (далее – «ставка MIBOR»); в случае невозможности установления ставки MIBOR по причине прекращения ее расчета Центральным Банком – в зависимости от ставки рефинансирования, определяемой Центральным Банком РФ (далее – «ставка рефинансирования»), увеличенной на соответствующее количество процентных пунктов. Возможно увеличение суммы расходов заемщика по сравнению с ожидаемой суммой расходов в рублях, в том числе при применении переменной процентной ставки. Указана процентная ставка для Заемщиков, являющихся наемными сотрудниками, подтверждающих доход официальными документами, установленными действующим законодательством при кредитовании под залог имеющейся недвижимости по продукту «Целевой, под Залог» Размер первоначального взноса (% от стоимости квартиры) Процентная ставка 30% ≤ ПВ < 50% 14,75% ПВ ≥ 50% 14,50% Фиксированная - величина процентной ставки постоянна на весь срок действия кредита. Точное значение процентной ставки устанавливается Банком по результатам анализа кредито- и платежеспособности Заемщика. Подтверждение целевого использования кредитных средств обязательно. До предоставления в Банк документов, подтверждающих целевое расходование кредитных средств, размер процентной ставки увеличен на 2% пункта. При подтверждении части дохода по форме Банка (в виде Запроса работодателю) – процентная ставка выше базовой величины на 0,5% пунктов. При получении кредита на приобретение отдельной комнаты в квартире – процентная ставка выше базовой величины на 0,5% пунктов. При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 0,75% пункта. Для собственников бизнеса и индивидуальных предпринимателей – процентная ставка выше базовой величины на 1% пункт. При приобретении квартиры в строящемся доме под залог права требования на приобретаемую недвижимость – процентная ставка до оформления залога квартиры в пользу Банка выше базовой величины на 1% пункт. При получении кредита на приобретение загородной жилой недвижимости – процентная ставка выше базовой величины на 1,5% пункта. Для Заемщиков, подтверждающих доход по 2 НДФЛ и получающих заработную плату на карту «ОАО Сбербанк России», «ПАО ВТБ 24», «АО Газпромбанк», «ПАО РОСБАНК», «ПАО АКБ Связь-Банк», «ОАО БАНК УРАЛСИБ», «ПАО Банк Возрождение», «АО Райффайзенбанк», «АО ЮниКредит Банк», «ОАО АКБ Абсолют Банк», «ПАО Ханты-Мансийский банк Открытие», «ОАО АК БАРС БАНК», «ОАО Банк Москвы», «ЗАО КБ Ситибанк», процентная ставка снижена на 0,25% пункта. Срок действия акции до 31 декабря 2015 года. Точное значение процентной ставки устанавливается Банком по результатам анализа кредито- и платежеспособности Заемщика. Программа «Назначь свою ставку» позволяет снизить процентную ставку. Опция Стандарт Лайт Классик Премиум Снижение процентной ставки 0% -0,5% пункта -1,0% пункта -1,5% пункта Единовременный платеж за снижение процентной ставки нет 1% от суммы кредита от суммы кредита, но не менее 8 000 рублей 2,5% от суммы кредита. 4% от суммы кредита Табл.2 Срок, мес. 5-25 лет Категория Минимальное значение процентной ставки Ставки приведены на условиях программы «Назначь свою ставку. Премиум», для Заемщиков подтверждающих доход по форме 2 НДФЛ, и являющихся держателями зарплатных карт Банков, перечисленных в таблице 1, при комплексном страховании рисков, при первоначальном взносе свыше 50% 12,75% Максимальное значение процентной ставки Заемщик, являющийся собственником бизнеса, при отсутствии условия страхования жизни, постоянной потери трудоспособности заемщика и страхования утраты права собственности на квартиру, по продукту «Целевой, под залог», со значением К/З от 70%. 21,25% Табл. 3 Отсутствие условия Отсутствие условия страхования жизни, страхования утраты права постоянной потери трудоспособности заемщика и собственности на квартиру страхования утраты права собственности на квартиру Процентная ставка, действующая по выбранному продукту, увеличенная на: 1,5% пункта 3,5% пункта Отсутствие условия страхования жизни, постоянной потери трудоспособности заемщика 2% пункта