Сберегательные стратегии российских домохозяйств в посткризисной экономике

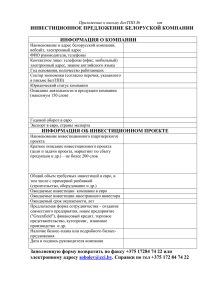

advertisement

Сберегательные стратегии российских домохозяйств в посткризисной экономике П.В. Балдовская Тысячи граждан нашей необъятной страны, желающие инвестировать свободные денежные средства, задаются вопросом: а куда же лучше вложить деньги? Где разместить накопленные средства? Выбрать банковский депозит? Или лучше хранить деньги в валюте? А может надо инвестировать в ПИФы или ценные бумаги? Цель этой работы – определить наилучший финансовый инструмент для инвестирования личных денежных средств в посткризисный период. Нужно определить, надо ли просто сохранить средства или приумножить имеющийся капитал? Важно не спешить с ответом, т.к. бОльшая доходность часто сопряжена с бОльшим уровнем риска. Для граждан, нежелающих подвергать свои деньги большому риску, лучше выбрать вид вложений со сбалансированным уровнем дохода и риска. Для того, чтобы ответить на вопрос, поставленный в центре этой работы, необходимо проанализировать сложившуюся ситуацию в сфере вложения средств, а также динамику за последний год, приведшую к текущему состоянию. На основе этого можно попытаться спрогнозировать сферы наиболее удачного инвестирования в будущем году. Банковские депозиты являются одним из самых распространенных видов хранения свободных денежных средств населения. Так, по данным Банка России объем привлеченных депозитов составил 90 404 085 млн. рублей в за 11 месяцев 2010 г.. За 2010 г. доходность депозитов упала в среднем на 5%. При этом уровень инфляции на этот период закрепился на уровне 8,8%. Если предположить, что инфляции останется на прежнем уровне, то многие депозитные вклады не смогут покрыть ожидаемого уровня обесценивания денежных средств. Менее распространенным способом хранения свободных денежных средств в банках являются вклады в драгоценные металлы. Между тем их популярность растет. В 2008 году Сбербанк заключил сделки по обезличенным металлическим вкладам на 16 тонн золота. На фоне растущего спроса на драгметаллы за прошлый год золото подорожало на 30%, а серебро – на 50% (см. рис. 1). Однако, следует уточнить, что здесь речь идет об учетных ценах на драгметаллы, а не о котировках конкретных банков, которые могут несколько отличаться. 60,00% 50,00% 40,00% 30,00% 20,00% 10,00% Золото 19.10.2010 05.10.2010 21.09.2010 07.09.2010 24.08.2010 10.08.2010 27.07.2010 13.07.2010 29.06.2010 15.06.2010 01.06.2010 18.05.2010 04.05.2010 20.04.2010 06.04.2010 23.03.2010 09.03.2010 23.02.2010 09.02.2010 26.01.2010 12.01.2010 29.12.2009 15.12.2009 01.12.2009 17.11.2009 -10,00% 03.11.2009 0,00% Серебро Рис.1 Динамика прироста учетных цен на драгоценные металлы к началу года (в %)1 В ушедшем году динамика доллара и евро не отличалась устойчивостью. Однако она не была одинаковой у обеих валют. В середине года падение курса евро сопровождалось повышением доллара. Доллар закончил год в плюсе, на уровне 5,5%. Евро почти удалось приблизится к прошлогоднему уровню (см. рис.2), хотя в начале года евро было менее подвержено колебаниям. 10,00% 5,00% 0 0 19 .1 0. 2 01 0 01 0. 2 .1 05 .0 9. 2 01 0 21 07 .0 9. 2 01 0 01 0 24 .0 8. 2 01 0 8. 2 .0 10 27 .0 7. 2 01 0 0 01 7. 2 .0 13 .0 6. 2 01 0 29 15 .0 6. 2 01 0 01 0 01 .0 6. 2 01 0 5. 2 .0 18 04 .0 5. 2 01 0 0 .0 4. 2 01 0 01 4. 2 .0 06 20 0 01 3. 2 .0 23 .0 3. 2 01 0 09 23 .0 2. 2 01 0 01 0 09 .0 2. 2 01 0 1. 2 .0 26 12 .0 1. 2 01 9 9 00 2. 2 .1 29 .1 2. 2 00 9 9 00 15 01 .1 2. 2 00 1. 2 .1 17 03 .1 1. 2 00 9 0,00% -5,00% -10,00% -15,00% Доллар Евро Рис.2 Динамика курса валют в учетных ценах к началу года, (в %)2 1 Построена автором по данным Центрального Банка России www.cbr.ru 2 Изучая инвестирование в ценные бумаги, следует сразу оговорить возникающие издержки. Для операций с ценными бумагами необходимо действовать через брокера. Следует помнить и о взимаемом биржей комиссионном проценте. Современные биржи позволяют проводить торги в реальном времени. Это упрощает процедуру. Но суть инвестирования в ПИФы и ценные бумаги подразумевает постоянное наблюдение за ситуацией на рынке и за котировками. Судя по динамике российских биржевых индексов, за период с ноября 2009 г. по ноябрь 2010 г. доходность рынка ценных бумаг более чем вдвое превысила инфляцию. К концу года российские индексы подошли с одинаковым результатом - рост почти на 18% по индексу Российской Торговой Системы (см. рис.3). 30,00% 25,00% 20,00% 15,00% 10,00% 5,00% 0 0 .1 1. 2 01 0 01 .1 0. 2 01 0 01 .1 0. 2 18 0 01 .0 9. 2 04 0 01 .0 9. 2 20 0 01 .0 8. 2 06 0 01 .0 8. 2 23 0 01 .0 7. 2 09 0 01 .0 7. 2 26 0 01 .0 6. 2 12 0 01 .0 6. 2 28 0 01 .0 5. 2 14 0 31 .0 5. 2 01 0 01 .0 5. 2 17 0 01 .0 4. 2 03 0 01 .0 4. 2 19 0 01 .0 3. 2 05 0 01 .0 3. 2 22 0 01 .0 2. 2 08 0 22 .0 2. 2 01 0 01 .0 1. 2 08 9 01 .0 1. 2 25 9 00 .1 2. 2 11 9 00 .1 2. 2 28 9 00 .1 1. 2 14 30 16 -5,00% 02 00 1. 2 .1 .1 1. 2 00 9 0,00% -10,00% -15,00% Рис.3 Динамика активности Российской Торговой Системы к началу года (в %)3 В 2010 г. хорошие показатели были у ПИФов, составленных из акций телекоммуникационных, энергетических, металлургических компаний, а также некоторые паи из акций компаний, работающих на потребительский рынок. Как и предполагалось, по итогам года в лидерах оказались драгоценные металлы – золото и серебро. Показатели депозитов, доллара США и евро закончили год ниже уровня инфляции. Евро почти достигло прошлогоднего уровня. По оценке доходности депозитов следует заметить, что вложив деньги в начале года в банк на депозит под определенный процент, в конце периода, 2 Построена автором по данным Центрального Банка России www.cbr.ru 3 Построена автором по данным РБК www.rbc.ru. 3 независимо от динамики изменения процентной ставки банков, ваш процент (оговоренный в договоре) уже не меняется. Составляя прогноз на 2011 год, необходимо принимать во внимание не только доходность, но и риски, связанные с разными инструментами инвестирования. Риск – это вероятность не получить ожидаемый доход, а также вероятность лишиться самого вложения. В основе нашего прогноза лежат экспертные оценки ожидаемой доходности и рисков вложений. Таким образом, фаворитами гонки этого года являются по-прежнему драгметаллы. Являясь победителями прошлого года, они прочно обосновались на вершине рейтинга. Относительно невысокие риски сочетаются с высокой прибыльностью в прошлом году. В результате сравнения различных видов финансовых вложений, мы пришли к нижеследующим выводам. Основным преимуществом депозитов является их надежность, недостатком - низкие ставки доходности. Вклады в драгметаллы сейчас представляют наибольший интерес. Растет количество инвесторов, желающих вложить денежные средства в золото или серебро, а значит вместе со спросом растет и цена. Вопрос только в том, насколько хватит этого невидимого двигателя, толкающего котировки вверх. Но эксперты сходятся во мнении, что энергия иссякнет не в этом году. Эксперты прогнозируют и значительный рост индексов РТС и ММВБ, поэтому при грамотном управлении ценные бумаги могут стать мощным орудием, приносящим неплохие прибыли. Однако высокие риски и средние показатели по рынку не дают возможности ценным бумаг продвинуться еще выше по лестнице прибыли. ПИФы считаются менее рискованными, так как их паи сбалансированы, т.е. состоят из акций разных компаний. По некоторым оценкам, доллар может превысить уровень инфляции, но низкие показатели в прошлом году дают лишь слабую надежду на это. Доллар, скорее всего, чуть-чуть не дотянет до этого уровня. Несмотря на ситуацию в еврозоне, есть надежда, что евро валюта закончит год в плюсе. Всегда есть вариант вложить личные денежные средства в разные инструменты инвестирования, тем самым диверсифицировав риски. Основываясь на приведенных выше доводах, можно вложить около 40% сбережений в драгметаллы, 15-20% в ПИФы, а остальные средства распределить между более надежными инструментами, такими как облигации и депозиты. 4