Контрольная работа на тему: «Проблемы конвертируемости национальных валют»

реклама

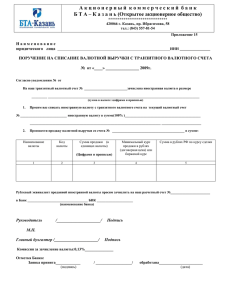

Контрольная работа на тему: «Проблемы конвертируемости национальных валют» Выполнила: студентка Проверил: 2004 2 Содержание Введение …………………………………………………………………… 3 1. Международные валютно-кредитные отношения ………………... 5 1.1. Понятие валюты и группы валют………………………………… 5 1.2. Валютная система и валютные отношения …………………… 9 2. Конвертируемость национальных валют ………………………….. 13 Заключение ………………………………………………………………… 20 Список литературы ……………………………………………………….. 21 3 Введение Современный мир представляет собой многообразную, сложную и противоречивую в экономическом и политическом отношении систему, включает множество государств, зависимых территорий и международных экономических организаций. Все эти государства связаны между собой многочисленными и разнообразными политическими и экономическими связями. Все они входят в систему мирового (всемирного) хозяйства, выступают субъектами мирового хозяйства. На современном этапе экономики отдельных суверенных государств стали настолько взаимосвязанными и переплетенными между собой, что их воспроизводство, изолированное друг от друга, практически невозможно. Мировая экономика, или всемирное хозяйство, - это совокупность национальных хозяйств, находящихся в постоянной динамике, движении, обладающих растущими связями и, соответственно, сложнейшим взаимовлиянием, в результате чего формируется крайне противоречивая, но более или менее целостная экономическая система. Всемирное хозяйство в целом, мировой рынок, международные экономические отношения сформировались на базе международного разделения труда в результате углубления взаимозависимости национальных экономик и интернационализации процесса воспроизводства. Международный обмен товарами, технологиями, международное движение капиталов и рабочей силы все в большей степени обусловливают развитие мирового хозяйства в целом и его субъектов. Мировая экономика не может существовать без развитого финансового рынка, составной частью которого является валютный рынок. В свою очередь, валютный рынок формирует особые валютные отношения, нормальное функционирование которых связано с понятием конвертируемости валют. Конвертируемость, или обратимость, национальной денежной единицы - это возможность для участников внешнеэкономических сделок 4 легально обменивать ее на иностранные валюты без прямого вмешательства государства в процесс обмена. Обратимость валюты - это не чисто техническая категория возможности ее обмена. Это и особый характер связи между национальным и мировым хозяйствами, глубокое интегрирование первого во второе. Обратимость национальной денежной единицы обеспечивает стране долгосрочные выгоды от участия в многосторонней мировой системе торговли и расчетов. Конвертируемость национальной валюты требует рыночного типа экономики, так как она основана на свободном волеизъявлении всех владельцев денежных средств. Кроме того, рыночная экономика должна быть достаточно зрелой для противостояния иностранной конкуренции и полноправного участия в международном разделении труда. В современном мире лишь ограниченное число стран имеют полностью конвертируемые валюты. Это преимущественно либо крупнейшие индустриальные страны, либо основные нефтеэкспортеры, либо страны с развитой и очень открытой экономикой (США, ФРГ, Великобритания, Япония, Канада, Саудовская Аравия, ОАЭ и др.). Таким образом, конвертируемость национальных валют является важным показателем экономического развития стран. Вот почему так актуальны исследования в данной области. Исходя из вышесказанного, я выбрала данную тему контрольной работы. 5 1. Международные валютно-кредитные отношения 1.1. Понятие валюты и группы валют Общим правилом осуществления международной торговли является выражение цены товара в национальных денежных единицах. В России - это рубль, в США - доллар, в Великобритании - фунт стерлингов. В экономических отношениях между странами национальные денежные единицы выполняют роль мировых денег. Деньги, используемые в международных расчетах, принято называть валютой.1 Также валютой следует считать денежную единицу государства, обращающуюся за его пределами и на внутреннем рынке, а также денежные единицы международных валютно-финансовых организаций. Закон РФ «О валютном регулировании и валютном контроле» определяет основные понятия: Валюта РФ: - находящиеся в обращении (или изымаемые из обращения, но обмениваемые на рубли) банковские билеты (банкноты) Банка России и монеты; - средства в рублях, на счетах в банках и иных кредитных учреждениях России; - средства в рублях, на счетах в банках и иных кредитных учреждениях в других государствах, с которыми заключены соответствующие соглашения. Иностранная валюта: - денежные знаки в виде банкнот, казначейских билетов, монет, находящиеся в обращении в других государствах; - средства на счетах в денежных единицах иностранных государств и международных расчетных единицах (евро). 1 Симионов Ю. Валютные отношения. Учебное пособие для вузов. - Ростов н/Д: ФЕНИКС, 2001. - С. 12. 6 Нормальное функционирование международных товарно-денежных отношений возможно лишь при условии свободного обмена национальной валюты на валюту других стран, свободного хождения денег за рамками государственной границы. Таким образом, наиболее эффективное включение в международное разделение труда возможно только на основе конвертируемой валюты (конвертируемость характеризует качество валюты). Понятие конвертируемость значительно шире, чем просто обмен денежной единицы одной страны на денежную единицу другой или купли-продажи валют. Конвертируемость - это такие состояние и характер экономической и валютно-финансовой системы страны, при которых для обладателей средств в национальной валюте обеспечивается свобода совершения тех или иных операций не только внутри страны, но и за границей. Достижение и поддержание страной конвертируемости своей национальной валюты - сложная экономическая проблема. Международный валютный фонд подразделяет валюты на следующие группы (разряды): 1) Свободно-конвертируемая валюта (СКВ). Эта валюта свободно и неограниченно обменивается на другие иностранные валюты. СКВ обладает внутренней и внешней обратимостью, то есть одинаковыми режимами обмена. Сфера обмена СКВ распространяется на все текущие операции, связанные с внешнеэкономической деятельностью страны. К числу СКВ относится валюта той страны, законами которой отменены и не предусматриваются какие-либо ограничения по любым видам операций с ней. Например, доллар, фунт стерлингов, японская йена и др. Особой категорией конвертируемой валюты является резервная валюта. 2 Она выполняет функции международного платежного и резервного средства, служит базой определения валютного паритета и валютного курса для других стран, широко используется для проведе - 2 Симионов Ю. Валютные отношения. Учебное пособие для вузов. - Ростов н/Д: ФЕНИКС, 2001. - С. 14. 7 ния валютной интервенции с целью регулирования курса валют странучастниц мировой валютной системы. В рамках Бреттонвудской валютной системы статус резервной валюты имел доллар США и фунт стерлингов. В рамках Ямайской валютной системы доллар фактически сохранил статус резервной валюты, и в этом качестве на практике использовалась марка ФРГ, затем с 1999 года - евро и японская йена. Предпосылки приобретения статуса резервной валюты: господствующие позиции страны в мировом производстве, экспорте товаров и капиталов, в золотовалютных резервах; развитая сеть кредитно-банковских учреждений, в том числе за рубежом; организованный и емкий рынок ссудных капиталов, либерализация валютных операций; свободная обратимость валюты, внедрение ее в международный оборот через банки и международные валютно-кредитные и финансовые организации. Преимущества страны-эмитента резервной валюты: возможность покрывать дефицит платежного баланса национальной валютой; содействие укреплению позиций национальных экспортеров в конкурентной борьбе на мировом рынке. 2) Частично конвертируемая валюта (ЧКВ) - это валюта стран, в которых существуют валютные ограничения для резидентов и по отдельным видам валютных операций. ЧКВ обладает внутренней конвертируемостью. Примером является российский рубль. 3) 3амкнутая (неконвертируемая) валюта: функционирует только в пределах одной страны, не обменивается на иностранные валюты (запрет), 8 в странах существуют различные ограничения и запреты по ввозу и вывозу, покупке и продаже, обмену национальной и иностранной валют. 4) Клиринговые валюты - это расчетные валютные единицы, которые существуют только в идеальной (счетной) форме в виде бухгалтерских записей банковских операций. Обратимость как особое свойство, специфическое качество денег, способствующее активному участию в международном разделении труда, опирается на три основных фактора: рыночную форму народного хозяйства, достаточно глубоко интегрированного в мировую экономику на конкурентной основе; определенный уровень сбалансированности и стабильности внутренних и внешних факторов производства и обмена; сам механизм обратимости, под которым обычно понимается юридическое и организационно-техническое устройство денежного и кредитного обслуживания внешних связей через децентрализованный валютный рынок. Отсутствие или неразвитость любого из этих трех факторов (или их составляющих) неизбежно будет тормозить процесс достижения конвертабельности, а в худшем случае обрекать всю создаваемую систему на бездействие. В современной практике достаточно четко различаются три категории участников международного валютного оборота. Первое низшее, но самое многочисленное звено состоит из фирм, организаций и индивидуальных лиц, непосредственно занятых в различных отраслях вне-шнеэкономической деятельности. Во второе звено входят коммерческие банковские учреждения, обеспечивающие денежно-кредитное обслуживание внешних связей. Третье, высшее звено, образуют государственные учреждения, обычно представляемые в валютной сфере центральными банками. 9 1.2. Валютная система и валютные отношения Международные валютные отношения возникли с началом функционирования денег в международном платежном обороте. На протяжении истории менялись формы мировых денег и условия международных расчетов. Одновременно возрастала значимость системы мирового денежного обращения и повышалась степень ее относительной самостоятельности. Эволюцию мировой валютной системы можно разбить на несколько этапов: 1) Парижская валютная система (1816-1914 гг.). В ее основу был положен золотомонетный стандарт. Золото было единственной формой мировых денег. Признаки золотомонетного стандарта: - исчисление цен товаров в золоте; - обращение золотых монет и их неограниченная чеканка государственными монетными дворами для любых владельцев; - свободный обмен кредитных денег на золотые монеты по номиналу; - отсутствие ограничений на ввоз и вывоз золота; - обращение на внутреннем рынке наряду с золотыми монетами и банкнотами неполноценной разменной монеты и государственных бумажных денег с принудительным курсом. В странах законодательно фиксировалось золотое содержание национальных денежных единиц, то есть золотой паритет.3 Золотой паритет - это соотношение денежных единиц разных стран по их официальному золотому содержанию. Золотой паритет служил основой формирования валютных курсов и был отменен Международным валютным фондом (МВФ) в 1978 году. Позднее, когда золотые монеты уже не чеканились, был введен золотослитковый стандарт, то есть урезанная форма золотого стандарта, предусматривающая обмен кредитных де- 3 Бункина М. К. Деньги, банки, валюта. - М.: АО ”ДИС”, 1994. - С. 67. 10 нег на слитки золота весом до 12,5 кг. Золотослитковый стандарт действовал с 1914 по 1941 год. Постепенно, наряду с золотом, в международных расчетах стали использоваться фунты стерлингов и доллары США. Так появился золотодевизный стандарт. 2) Генуэзская валютная система (1922-1944 гг.). В ее основу был положен золотодевизный стандарт, то есть урезанная форма злотого стандарта, предусматривающая обмен кредитных денег на девизы в валютах стран золотослиткового стандарта и затем на золото. При золотодевизном стандарте валюты одних стран ставились в зависимость от валют других стран, обесценение которых вызывало неустойчивость подчиненных валют. 3) Бреттонвудская валютная система (1944-1976 гг.). В ее основу был положен золотодолларовый стандарт. Основные принципы функционирования: - сохранение функций мировых денег за золотом при одновременном использовании в качестве международных, платежных и резервных валют национальных денежных единиц (прежде всего долларов США); - обмен резервной валюты страны на золото иностранными правительственными учреждениями и Центральным банком по официальному курсу; - взаимное приравнивание и обмен валют на основе стандартных валютных паритетов, согласованных с МВФ, выраженных в золоте и долларах США; - жесткая привязка валют к доллару (допустимое отклонение рыночных валютных курсов - не более чем на 1 %). 4) Ямайская валютная система (с 1976 г. по настоящее время). На конференции в Кингстоне (Ямайка) в январе 1976 г. страны-члены МВФ про- 11 извели второе изменение Устава МВФ. Этим соглашением был пересмотрен статус золота и введены плавающие валютные курсы.4 Основные принципы: Переход от золотодевизного стандарта к мультивалютному рыночному стандарту. Введен стандарт СДР (Special Drawing Rights - специальные права заимствования). СДР - это база валютной системы и основа валютных паритетов. СДР не имеет материальной формы, является валютой записи. Первоначально курс СДР определялся по официальному золотому содержанию, приравненному к доллару США, затем по валютной корзине сначала шестнадцати, в конце 90-х гг. - пяти основных национальных валют. Структура валютной корзины, на основе которой определялся курс СДР до 1999 года: доллар США - 42 %, английский фунт стерлингов - 12 %, немецкая марка - 19 %, французский франк 12 %, японская йена - 15 %. С 1999 г. было введено евро. Курс СДР стал определяться: доллар США - 39 %, японская йена - 18 %, евро 32 %, фунт стерлингов -11%. Юридически завершена демонетизация золота: отменена фиксированная цена на золото; введен плавающий рыночный курс золота, который определяется на биржевых торгах; отменены золотые валютные паритеты; прекращен обмен долларов на золото. Демонетизация золота - превращение золота из финансового актива в товар, который больше не используется как средство платежа между центральными банками стран, а переходит в сферу товарного обращения, или, процесс постепенной утраты золотом денежных функций. Странам предоставлено право выбора любого режима валютного курса плавающего или фиксированного. Усилено межгосударственное урегулирование через МВФ базы валютной системы. 4 Международная валютная система. http://www.begin.ru/Международная валютная система.htm (2003). 12 Валютная система состоит из двух элементов: валютного механизма и валютных отношений. Валютный механизм - это правовые нормы и инструменты, их представляющие как на национальном, так и на межгосударственном уровнях. Валютные отношения включают повседневные связи, в которые вступают частные лица, фирмы, банки на валютных и денежных рынках с целью осуществления международных расчетов, кредитных и валютных операций. Различают национальную, региональную и мировую валютные системы. Элементами национальной валютной системы являются: национальная валюта; объем и состав валютных резервов; валютный паритет и валютный курс национальной валюты; условия конвертируемости валюты; статус национальных органов и учреждений, регулирующих валютные отношения страны; условия функционирования национального рынка валюты и золота. Элементы региональной валютной системы определяются условиями соответствующего соглашения (например, европейская валютная система) Мировая валютная система - это денежная система всех стран, в рамках которой формируются и используются валютные ресурсы, осуществляется международный платежный оборот. Цель функционирования мировой валютной системы - обеспечение эффективности международной торговли товарами и услугами и достижение обоюдной выгоды участников внешнеэкономической деятельности. 13 2. Конвертируемость национальных валют Конвертируемость обязательно предполагает акт обмена одних национальных денежных единиц на другие, так как в большинстве случаев бумажно-кредитные деньги являются законным платежным средством только на территории страны-эмитента. Какая бы денежная единица не употреблялась для платежей по экспортно-импортным операциям - во всех случаях обязательно понадобится взаимный обмен разных национальных валют. Международный коммерческий опыт давно выработал эффективную практику таких обменов - через систему валютных рынков, где ведется регулярная взаимная купля-продажа национальных денежных единиц. Вот, например, как выглядит котировка валют на международном валютном рынке Forex (см. табл. 1.). Таблица 1 Курсы валют при закрытии торгового дня 11.06.2004.5 Symbоl EURUSD GBPUSD USDCHF USDJPY EURGBP EURJPY EURCHF GBPCHF GBPJPY CHFJPY USDCAD EURCAD AUDUSD AUDJPY NZDUSD NZDJPY XAUUSD XAGUSD Open 1.2112 1.8416 1.2440 109.20 0.6575 132.29 1.5069 2.2913 201.13 87.76 1.3592 1.6464 0.6973 76.16 0.6332 69.16 385.5 5.72 High 1.2112 1.8420 1.2611 110.45 0.6611 132.51 1.5137 2.3009 202.05 87.94 1.3689 1.6464 0.6973 76.48 0.6341 69.53 385.5 5.72 Low 1.1964 1.8160 1.2440 109.17 0.6542 131.93 1.5040 2.2820 199.82 87.31 1.3587 1.6320 0.6904 75.86 0.6261 68.88 383.1 5.64 Close 1.2016 1.8193 1.2583 110.03 0.6603 132.24 1.5123 2.2895 200.20 87.42 1.3645 1.6397 0.6915 76.11 0.6289 69.22 384.8 5.69 Курсы валют при закрытии торгового дня 11.06.2004. http://www. Forex Times.ru/Курсы валют при закрытии торгового дня 11.06.2004.htm. (11.06.2004). 5 14 Субъекты международного оборота - экспортеры и импортеры сами между собой редко ведут непосредственные расчеты. За них это делают банковские учреждения, и именно это посредническое звено в лице местных и зарубежных коммерческих банков образует становой хребет, сердцевину институциональной структуры как региональных валютных рынков, так и глобальной системы валютной торговли в масштабах мира. Операции валютного рынка ведутся значительным числом преимущественно крупных банков. Важным объединяющим фактором служат надежные системы связи и передачи информации. В настоящее время наиболее крупными валютными рынками в Западной Европе являются Лондон, Париж, Цюрих, Франкфурт-на-Май-не, Амстердам, Милан; в Северной Америке - Нью-Йорк, Сан-Францис-ко, Торонто; на Дальнем Востоке - Токио, Сингапур. Связанные друг с другом новейшими телекоммуникационными системами эти финансовые центры образуют мировой валютный рынок. Рыночный обмен с участием денег всегда предполагает денежное выражение обмениваемых ценностей, то есть их цену. При обмене валют такой обменной пропорцией служит валютный курс, выражающий ценность денежной единицы одной страны в денежных единицах других. Считается, что в условиях обратимости курс национальной валюты должен быть реальным, чтобы соблюдалась эквивалентность взаимного обмена валют, достигалась достоверность стоимостных измерений и тем самым правильность выбора того или иного направления в развитии внешнеэкономических связей, обеспечивалась конкурентоспособность национального производства. Основу современного валютного курса образует целый комплекс разнообразных факторов таких как соотношение уровней цен в различных странах, состояние платежного баланса, темпы экономического роста, перспективы политического развития и т.п. 15 Существуют три основных модели организации обмена национальных валют на иностранные и установления валютных курсов между ними в условиях бумажно-кредитного денежного обращения. Первая модель предполагает концентрирование валютного обмена в государственных организациях по валютным курсам, также устанавливаемыми государственными властями. При второй модели обмен национальных денежных единиц происходит на валютном рынке, однако официальные власти, обычно в лице центробанков, путем собственных операций по купле продаже валют регулируют уровень валютного курса и пределы его колебаний. По третьей модели валютный рынок сам формирует уровень обменных соотношений обращающихся на нем денежных единиц без какого-либо официального вмешательства. Режим первой модели типичен для стран с неконвертируемыми, замкнутыми валютами в основном, это развивающиеся страны. Вторая и третья модели - достояние стран, установивших и поддерживающих обратимость денежных единиц, причем отличаются эти две модели друг от друга принципиально разными подходами к тому, каким должен быть валютный курс: стабильным, ”закрепленным” или меняющимся, “плавающим“. Хотя стабильный курс имеет больше преимуществ, связанных с простотой и удобством применения для планирования, осуществления внешних обменов и оценки их результатов, многим странам пришлось отказаться от традиционной приверженности к твердым, ”закрепленным” паритетам в пользу нефиксированных, ”плавающих” курсов. Этому способствовало беспорядочное перемещение капиталов и разрывы в платежах. С начала 70-х гг. ХХ в. этот новый принцип, составляющий основное содержание третьей модели, применяется США и рядом других государств, чьи денежные единицы образуют элитарную группу ”свобод-но конвертируемых валют”. 16 Успешные результаты политики и практики ”плавающих” курсов валют служат веским аргументом в пользу утверждений, что курсовой механизм подобного типа в наибольшей степени отвечает современным принципам ”открытости” национальных экономик и их интеграции с мировым хозяйством. Исторически, европейские страны пошли по пути двухсторонних соглашений, предусматривающих децентрализованный порядок осуществления сделок непосредственными участниками внешнеэкономического обмена, использования для ведения взаимных расчетов национальных денежных единиц обеих стран на равноправной основе, обеспеченным твердым курсовым соотношением между ними. В середине 1947 года уже имелось свыше 200 подобных валютных и платежных соглашений, которыми были связаны между собой практически все государства Западной Европы. Подобная система позволяла каждой паре стран использовать свои национальные валюты в качестве регулярных международных платежных средств, и при равенстве взаимных поставок ничего другого и не требовалось. Нарушение равновесия, естественно осложняло ситуацию: у страны-кредитора скапливались нереализуемые излишки валюты страны-должника, и их приходилось выкупать за золото и доллары. В итоге каждое валютное соглашение, по существу, обеспечивало взаимную конвертируемость участвующих валют, и с ростом сети подобных соглашений такая локальная и региональная обратимость охватывала все более значительное пространство. Вершиной коллективных действий в данной области явилось создание европейского платежного союза, который на протяжении восьми с половиной лет обеспечивал урегулирование взаимных платежей его 17 участников, что послужило важным вкладом в решение проблемы достижения обратимости. Уже к середине 50-х годов сначала в Великобритании, а затем и в других странах сложилась, по существу, свободная рыночная торговля 17 европейскими валютами: операциями по купле-продаже стали заниматься преимущественно коммерческие банки. Сложился основной механизм обратимости - валютный рынок. Для перехода к обратимости в масштабах мира оставалось сделать один завершающий шаг - снять ограничения по сделкам с долларами на европейских валютных рынках. И этот шаг был сделан в конце 1958 года, когда в девяти главных западноевропейских странах иностранные держатели местных валют получили право беспрепятственного их обмена на доллары через коммерческие банки для совершения валютных операций, что означало возврат к внешней обратимости. А через два года в результате распространения такого же режима на резидентов была установлена и внутренняя обратимость западноевропейских валют. В процессе послевоенного восстановления экономического потенциала и возврата в сообщество ведущих промышленных держав Япония достаточно успешно справилась с задачей превращения иены в конвертируемую валюту, сравнимую по режиму и статусу с денежными единицами других развитых стран. В отличии от европейской практики Япония достигла этой цели в одиночку. Послевоенная история японской иены может служить убедительным примером эволюции от абсолютно замкнутой и в высшей степени обесцененной денежной единицы к устойчивой свободно обратимой валюте, причем в ходе трансформации централизованно-администра-тивного управления экономикой в рыночную систему хозяйствования. Опора на рыночные силы в сочетании с реализацией жесткой стартовой программы позволила Японии в сравнительно короткий исторический срок создать необходимую экономическую базу обратимости. Промышленное производство, структурно ориентированное на новые отрасли и технологии, в 1960 году превысило довоенный уровень в 4,4 раза, а в 1963 году - в 5 раз. Стоимость экспорта, все более смещавшегося на рынки промышленно развитых стран, достигла в 1960 году 4 млрд., а в 18 1963 году - 5,5 млрд. долларов против 0,8 млрд. в 1950 году. Активность платежного баланса с 1951 по 1960 год позволила накопить значительные по тем временам валютные резервы, превысившие в 1963 году 2 млрд. долларов. С середины 1960 года Япония сочла себя достаточно подготовленной к свободной конвертируемости. В качестве первого шага был снят запрет на использование иены в сфере международных расчетов и платежей. По примеру Западной Европы установлен режим внешней обратимости иены по текущим операциям. Спустя три года были упразднены валютные бюджеты, отменена обязательная сдача в государственный резерв иностранной выручки, а к внешней обратимости прибавилась и внутренняя. В апреле 1964 года Япония официально стала страной с конвертируемой валютой, присоединившись к VIII статье Устава Международного Валютного фонда. В последующие годы успехи японской экономики позволили отменить и все остальные валютные ограничения. Это сделало иену полностью обратимой валютой, все шире используемой в мировой практике как общепризнанное расчетное, платежное и резервное средство. По данным Международного Валютного фонда, в начале 1995 года накопления японской валюты в официальных валютных запасах других стран превышали 83 млрд. долларов, превосходя по объему резервы фунтов стерлингов, швейцарских и французских франков вместе взятых. Ниже приведен обзор валютного рынка за период с 8 по 15 июня 2004 г., показывающий динамику конвертируемости основных валют. 8-го и 9-го июня евро сдал свои позиции по отношению к доллару США.6 Одной из причин, вызвавших падение европейской валюты, было выступление А.Гринспена, который заявил о том, что США готовы поднимать учетную ставку более быстрыми темпами, чем ожидают Обзор валютного рынка за период 08 -15 июня 2004 г. http://www.Finam.ru/ОАО МОНЧЕБАНК.htm. (16.06.2004). 6 19 участники рынка. Это было воспринято как намек на возможность поднятия учетной ставки на 0,5%, что привело к резкому росту доллара с уровней 1,2280 до 1,2020 в среду 9 июня. После этого ситуация стабилизировалась, евро котируется к доллару на уровне 1,2040. Поддержка 1,1950, сопротивление 1,2100. 9-го июня Банк Англии поднял учетную ставку на 0,25% до уровня 4,5% годовых. Такое решение было ожидаемо аналитиками и, как следствие, было заложено в рыночные котировки. После заявления английский фунт снизился до текущих рыночных котировок на уровне 1,8150. Рост норвежской кроны к доллару США остановился и даже более того, началась стремительная коррекция. За четыре дня доллар вырос с 6,6150 до 6,9250. В данный момент рост приостановился. Текущий уровень рынка 6,8850 На графике EUR/NOK можно наблюдать небольшой рост котировок евро к норвежской кроне. Это вызвано общим падением кроны ко всем остальным валютам, преимущественно к доллару США. На рынке EUR/GBP, европейская валюта продолжает наступление на английский фунт. Минимум был достигнут на уровне 0,6540, после чего началось корректирующее движение до текущих уровней 0,66400,6650. В данный момент рост приостановился, рынок ждет новых данных, которые будут достаточной пищей для дальнейших движений. Рубль сейчас является конвертируемым по текущим операциям таким он стал в 1996 году, когда Россия присоединилась к 8-й статье хартии Международного валютного фонда, которая требует от стран ее участников предоставления гарантии свободного хождения национальных валют. Но конвертируемости по счетам капитальных операций у рубля нет. 20 Заключение Конвертируемость - это способность национальной валюты обмениваться на иностранные валюты по действующему валютному курсу. Различают полную конвертируемость, когда национальная валюта может обмениваться на любую иностранную валюту в любой форме, во всех видах операций и без всяких ограничений, и частичную конвертируемость - когда валюта данной страны обменивается лишь на некоторые валюты и не по всем операциям международного платежного оборота. Валюта является неконвертируемой, если государство запрещает обмен национальной валюты на иностранные без разрешения специальных валютных органов. Режим конвертируемости валюты может различаться для резидентов и нерезидентов. Конвертируемость для нерезидентов, связанная с предоставлением физическим и юридическим лицам иностранного происхождения права свободно обменивать свои валютные средства на национальную валюту данной страны, именуется обычно внешней конвертируемостью. Для резидентов конвертируемость, связанная с возможностью для физических и юридических лиц данной страны обменивать свою национальную валюту на иностранную, называется внутренней конвертируемостью. Более широко используется внешняя конвертируемость, не требующая дополнительных валютных резервов. Режим конвертируемости национальной валюты определяется законодательным путем и провозглашается государством. Страны, являющиеся членами Международного валютного фонда, могут изменять режим конвертируемости национальной валюты только по согласованию с ним. За долларом, иеной или евро стоит мощнейший экономический потенциал стран, который обеспечивает устойчивость и конвертируемость валюты и которым пока не обладает Россия. 21 Список литературы 1. Борисов С. М. Азбука обратимости или что надо знать о конвертируемости валют. - М.: Финансы и статистика, 1991. 2. Бункина М. К. Деньги, банки, валюта. - М.: АО ”ДИС”, 1994. 3. Валовая Т. Д. Валютный курс и его колебания. - М.: Финстатинформ, 1995. 4. Константинов Ю. А. Конвертируемость рубля: три основные задачи.// Банковское дело. - 2004. - № 5. 5. Курсы валют при закрытии торгового дня 11.06.2004. http://www. Forex Times.ru/Курсы валют при закрытии торгового дня 11.06.2004. htm. 6. Масленников А. А. Конвертируемость рубля: опыт и перспективы.// Деньги и кредит. - 2004. № 1. 7. Международная валютная система. http://www.begin.ru/Международная валютная система.htm 8. Обзор валютного рынка за период 08 -15 июня 2004 г. http://www. Finam.ru/ОАО МОНЧЕБАНК.htm. 9. Симионов Ю. Валютные отношения. Учебное пособие для вузов. Ростов н/Д: ФЕНИКС, 2001.