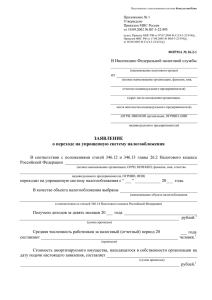

Предложение 10. Уточнение порядка налогообложения

реклама

Проект 01/08/2011 СОЗДАНИЕ МФЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ: НАЛОГОВЫЕ АСПЕКТЫ НЕОБХОДИМОСТЬ СОЗДАНИЯ МФЦ В РОССИИ В современных условиях финансовая система играет ключевую роль в обеспечении сбалансированности и инновационного развития экономики. Для решения этих задач необходима современная, конкурентоспособная, инновационно ориентированная финансовая инфраструктура. В настоящее время финансовый рынок России недостаточно развит. Национальный финансовый рынок России имеет ограниченную ёмкость, недостаточную для обеспечения инвестиционных потребностей российских компаний, и отстаёт по многим параметрам от крупнейших финансовых рынков в мире. В условиях роста глобализации в финансовом секторе российские компании и инвесторы прибегают к ресурсам мировой индустрии финансовых услуг. Чтобы выдержать глобальную конкуренцию, российский финансовый рынок должен ликвидировать своё отставание от ведущих мировых финансовых центров в области регулирования, инфраструктуры, доступного инструментария. Приоритетом в развитии финансовых рынков в России объявлено создание международного финансового центра - системы взаимодействия организаций, нуждающихся в привлечении капитала, и инвесторов, стремящихся к размещению своих средств, которая охватывает участников из многих стран. За счет большого количества участников, интегрированности в мировые финансовые рынки и создания специальных условий регулирования международный финансовый центр должен решить задачу привлечения и размещения капитала более эффективно, чем национальный фондовый рынок. Проект 01/08/2011 РОЛЬ МФЦ В УВЕЛИЧЕНИИ ВВП И РАСШИРЕНИИ НАЛОГОВОЙ БАЗЫ Создание в России МФЦ позволит стимулировать развитие национального финансового рынка за счет интеграции в глобальную индустрию финансовых услуг. В результате в российскую экономику будут привлечены существенные дополнительные финансовые ресурсы (как зарубежные, так и внутренние), а российский финансовый сектор превратится в отрасль экономики, конкурентоспособную в мировом масштабе, экспортирующую услуги и вносящую существенный вклад в увеличение ВВП. Создание в России конкурентоспособного финансового рынка в долгосрочной перспективе приведет к росту налоговых поступлений в российский бюджет за счет нескольких факторов. Во-первых, успешное функционирование финансовой индустрии в России окажет благоприятный эффект на всю национальную экономику, поскольку развитый финансовый рынок позволяет обеспечить национальную экономику капиталом и долговым финансированием и снизить зависимость от иностранных рынков. Удешевление финансовых ресурсов для российских компаний приведет к росту экономики в целом и, как следствие, к пополнению бюджета. Во-вторых, увеличится количество участников финансового рынка. Привлечение большего числа инвесторов, создаст спрос на услуги профессиональных участников рынка. С ростом привлекательности рынка на него будут выходить новые российские и иностранные игроки. В-третьих, по мере развития рынка будет расти бизнес участников рынка. В-четвертых, увеличение количества российских игроков и выход на российский рынок иностранных игроков приведет к созданию в России новых рабочих мест и привлечению в Россию квалифицированной рабочей силы. В-пятых, повышение привлекательности российских торговых площадок позволит остановить вывод оборотов от торговли финансовыми инструментами российских эмитентов из РФ на зарубежные площадки. Доходы от обращения таких финансовых инструментов будет получать российский рынок и, соответственно, российский бюджет. Проект 01/08/2011 ХАРАКТЕРИСТИКИ МФЦ В РОССИИ МФЦ в России должен отвечать следующим критериям: Во-первых, МФЦ в России должен обеспечить развитие национального финансового рынка до уровня, обеспечивающего потребности национальной экономики. С этой точки зрения, цель создания финансового центра будет достигнута, когда а) эмитенты и инвесторы будут выбирать российских финансовых посредников (особенно – российские и в сопредельных странах), предпочитая им иностранных; б) размер и структура сбережений российского населения приблизится к доминирующей на развитых рынках (распределение активов между финансовыми инструментами, с преобладанием сбережений в национальной валюте, и недвижимостью); в) возникнет источник внутреннего долгосрочного капитала; г) Россия станет более значимым источником капитала как для национальных, так и для зарубежных компаний. Во-вторых, российский МФЦ должен быть конкурентоспособным по сравнению с существующими международными финансовыми центрами. Финансовые рынки и услуги сегодня характеризуются, в том числе, и высокой трансграничной миграцией: и заемщики, и инвесторы имеют возможность выбрать наиболее приемлемую для своих задач юрисдикцию. Именно это создает основу для создания новых финансовых центров, в странах, не являющихся традиционными финансовыми центрами. Многие страны, относительно недавно ставшие претендовать на статус международных финансовых центров (Дубаи, Сингапур, Гонконг), обладают относительно небольшой национальной экономикой, фокусируясь на услугах финансового посредничества. Финансовые центры в таких случаях развиваются, главным образом, за счет действий регуляторов по созданию наиболее благоприятного режима для пользователей и посредников финансового рынка. Для обеспечения этих характеристик требуются усилия в разных областях государственной политики, в том числе, в сфере налогообложения. Проект 01/08/2011 ОБЩАЯ СТРАТЕГИЯ ДЕЙСТВИЙ В СФЕРЕ НАЛОГОВОЙ ПОЛИТИКИ Конкурентоспособность системы налогообложения по сравнению с иностранными юрисдикциями является одним из ключевых принципов повышения конкурентоспособности российского финансового рынка и создания международного финансового центра, ведь в условиях все возрастающей мобильности трудовых ресурсов и капитала, благоприятный режим налогообложения становится важным фактором для привлечения в страну бизнеса и квалифицированной рабочей силы. Основными факторами конкурентоспособности налогового режима являются: уровень налоговых ставок простота, понятность и стабильность налоговой системы эффективность налогового администрирования Предложения рабочей группы по созданию МФЦ состоят в том, чтобы использовать налоговые инструменты для поддержки развития финансовой индустрии и повышению её конкурентоспособности без ущерба для макроэкономической стабильности и развития других секторов экономики страны. Основные усилия в области налогообложения для создания МФЦ должны быть направлены на решение следующих задач: 1. Создание условий, стимулирующих осуществление финансовых операций в рамках российского МФЦ. При прочих равных, налоговые условия для финансовой деятельности должны быть не хуже, чем в странах-конкурентах, уровень налогов и сложность администрирования не должны подталкивать эмитентов ценных бумаг к их выпуску в других юрисдикциях, а население – к сбережениям в иностранной валюте или в неденежной форме. 2. Устранение неясностей, неопределенностей и пробелов в законодательстве, которые препятствуют нормальной и эффективной деятельности МФЦ. Налоговая система не должна становиться препятствием для развития отдельных видов финансовых продуктов и институтов, широко используемых в развитых странах. Проект 01/08/2011 Предлагаемые ниже рекомендации направлены на повышение прозрачности существующей системы налогообложения и устранение существующих дисбалансов. При этом осуществление данных рекомендаций не приведет к существенным потерям для российского бюджета, поскольку большинство предложений касаются операций, объем которых на российском рынке в настоящее время минимален из-за отсутствия спроса либо из-за экономической неэффективности осуществления таких операций в России. Приведенный список рекомендаций не является исчерпывающим. Представленные предложения относятся к решению наиболее актуальных вопросов на данный момент. По мере решения данных вопросов, список может дополняться новыми предложениями. ОСНОВНЫЕ НАПРАВЛЕНИЯ Развитие налоговой системы Российской Федерации для создания МФЦ должно осуществляться по следующим основным направлениям: Направление 1. Стимулирование инвесторов Направление 2. Стимулирование эмитентов финансовых инструментов к размещению и обращению в рамках МФЦ Направление 3. Создание благоприятных условий для финансовых посредников Направление 4. Поддержка связанных с МФЦ финансовых секторов (страхование, управление активами, в том числе ПИФ и НПФ, лизинг, факторинг, платежные системы) Направление 5. Совершенствование системы налогового администрирования Направление 6. Обеспечение единообразного толкования спорных вопросов налогового законодательства (введение института предварительного налогового согласования) Проект 01/08/2011 РЕКОМЕНДАЦИИ Направление 1. Стимулирование инвесторов Стимулирование долгосрочного инвестирования населения на финансовом рынке Предложение 1. Полное или частичное освобождение от обложения налогом на доходы физических лиц доходов от продажи ценных бумаг, если срок владения составил свыше 1 года. Предложение 2. Полное или частичное освобождение от налога на доходы физических лиц доходов в виде дивидендов [и процентов по ценным бумагам] Предложение 3. Введение налогового вычета для доходов граждан, направляемых ими/работодателями на долгосрочное инвестирование, индивидуальные пенсионные схемы, долгосрочное страхование жизни. Освобождение дохода по таким схемам до момента изъятия средств. Консолидация финансовых результатов (признание убытков) по инвестиционным инструментам Предложение 4. Сальдирование прибыли и убытков по операциям с ценными бумагами и ФИСС с финансовым результатом по прочим операциям Предложение 5. Отмена ограничений на учет убытков по доверительному управлению Уточнение порядка налогообложения отдельных видов инвестиций Предложение 6. Совершенствование правил трансфертного ценообразования в отношении ценных бумаг и производных финансовых инструментов для целей налогообложения Предложение 7. Уточнение порядка обложения акций компаний, более 50% активов которых состоит из недвижимости в РФ Проект 01/08/2011 Предложение 8. Отмена ограничений на учет убытков по ФИСС в зависимости от судебной защиты в отношении трансграничных сделок, подчиненных иностранному праву Предложение 9. Уточнение порядка налогообложения операций РЕПО Предложение 10. АДР Уточнение порядка налогообложения операций с ГДР/ Предложение 11. Введение правил для определения налоговой базы при частичном погашении номинала ценных бумаг Предложение 12. Совершенствование порядка учета ценных бумаг для целей налогообложения Предложение 13. Введение правил для признания убытка и создания резервов по дефолтным ценным бумагам Уточнение порядка применения освобождения инвесторов от налогообложения на основании международных договоров об избежании двойного налогообложения Предложение 14. Уточнение момента предоставления сертификата налогового резидентства и отмена требования апостилирования сертификатов налогового резидентства Предложение 15. Отмена требования предоставления налогового резидентства физическими лицами Предложение 16. Совершенствование удержанного у источника процедуры сертификата возврата налога, Проект 01/08/2011 Направление 2. Стимулирование эмитентов финансовых инструментов к размещению и обращению в рамках МФЦ Предложение 17. Освобождение от налога процентов по еврооблигациям российских эмитентов Предложение 18. Уточнение порядка налогообложения РДР Предложение 19. Уточнение налогового статуса иностранных эмитентов и доходов по операциям с ценными бумагами таких эмитентов на российском рынке Направление 3. Создание благоприятных условий для финансовых посредников Предложение 20. Освобождение финансовых услуг от НДС и уточнение порядка возмещения НДС Предложение 21. Установление порядка распределения расходов и доходов в рамках транснациональной группы [Предложение 22. Введение специальных правил ценообразования для банков по процентам и комиссиям] Предложение 23. Упрощение отчетности налогового агента Предложение 24. Вычет платежей профессиональных гарантийные (компенсационные) фонды участников в Проект 01/08/2011 Направление 4. Поддержка связанных с МФЦ финансовых секторов Управление активами Предложение 25. Совершенствование порядка налогообложения ПИФ налогом на имущество Предложение 26. Совершенствование правил уплаты НДС в ПИФ Страхование Предложение 27. Отмена двойного налогообложения доходов со страховой выплаты, когда выгодоприобретателем и держателем страхового полиса являются разные лица для случаев страхования родителями детей и супругами друг друга Предложение 28. Выравнивание налогового режима по страхованию жизни для страховых компаний и НПФ Лизинг Предложение 29. операциям Изменение механизма взимания НДС по лизинговым Предложение 30. Применение к операциям трансграничного лизинга из России правил, аналогичных правилам при экспорте товаров Предложение 31. Сохранение существующего коэффициента ускоренной амортизации для объектов лизинга Предложение 32. Изменение правил переоценки валютного финансирования Предложение 33. Уточнение применения капитализации для лизинговых компаний правила недостаточной Факторинг Предложение 34. Освобождение факторинговых услуг от обложения НДС Предложение 35. уступке прав Отмена требования хранить первичные документы по Проект 01/08/2011 Направление 5. Совершенствование системы налогового администрирования Предложение 36. Совершенствование процедуры постановки на налоговый учет иностранных организаций Предложение 37. Отмена требования о сообщении в ИФНС сведений обо всех случаях участия в российских и иностранных организациях Предложение 38. Совершенствование процедуры выездных налоговых проверок Предложение 39. Совершенствование процедуры досудебного порядка обжалования решений налоговых органов Предложение 40. Упрощение документального оформления административных расходов Направление 6. Обеспечение единообразного толкования спорных вопросов налогового законодательства Предложение 41. Введение института предварительного налогового согласования