Лекции №2,3 - WordPress.com

реклама

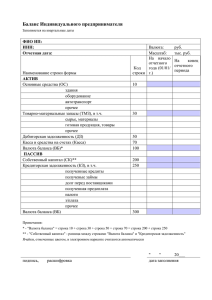

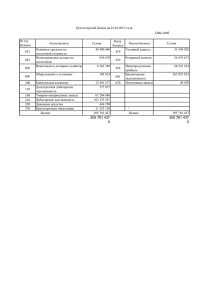

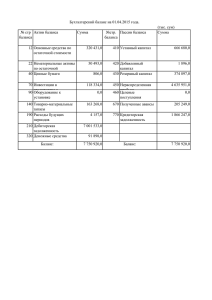

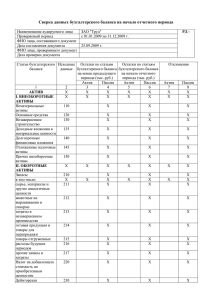

Лекция №2 2.3. Состав бухгалтерского баланса Баланс позволяет получить достаточно полное представление об имущественном и финансовом положении предприятия, а так же отражает состояние средств предприятия по их составу и источникам формирования на определенную дату. Бухгалтерский баланс характеризует финансовое положение организации на определенную дату и отражает ресурсы предприятия в единой денежной оценке по их составу и направлениям использования, с одной стороны (АКТИВ), и по источникам их финансирования – с другой (ПАССИВ). Активы предприятия отражают инвестиционные решения, принятые компанией за период ее деятельности. В основе расположения статей актива баланса находится критерий ликвидности (способность превращения средств предприятия в денежную наличность), являющихся одним из наиболее важных показателей финансового менеджмента. 2.3.1. Актив баланса Актив баланса представлен двумя разделами: Раздел I. Внеоборотные активы. Раздел II. Оборотные активы. Раздел 1. Внеоборотные активы. К ним относят активы, срок оборота которых превышает 12 месяцев. Статья бухгалтерского баланса «Нематериальные активы» (строка 110) отражает информацию о вложениях в нематериальные объекты, используемые в течение долгосрочного периода (свыше 12 месяцев). Согласно действующему Положению по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000) нематериальными считаются активы, которые: е имеют материально - вещественной структуры (формы); могут быть отделены от другого имущества; используются в производстве продукции, при выполнении работ, оказании услуг; служат в течение длительного срока; не будут перепроданы; способны приносить доход. К неосязаемым активам относятся патенты, товарные знаки, торговые марки, авторские права, лицензии, затраты на разработку программного обеспечения. Статья бухгалтерского баланса «Основные средства» (строка 120) – это материально-вещественные ценности, используемые в качестве средств труда и в течение длительного времени обслуживающие хозяйственную деятельность организации. По этой строке указывается остаточная стоимость основных средств, которые находятся в эксплуатации, на реконструкции, модернизации или в запасе. Остаточная стоимость основных средств равна их первоначальной стоимости, уменьшенной на сумму начисленной амортизации. В соответствии с существующими нормативными актами, предприятие может использовать различные методы начисления амортизации. Влияя на основные финансовые пропорции предприятия, на его чистую прибыль и денежный оборот, на внутреннюю структуру финансирования, выбор методов амортизации приобретает большое значение для финансового менеджмента. Незавершенное строительство (строка 130). Показывает расходы по любым строительно-монтажным работам, кроме того, сумму вложений в основные средства, пока не введенные в эксплуатацию. Также по этой строке указывают стоимость оборудования, еще не переданного в монтаж; суммы авансов, выданных организацией подрядчикам на капитальное строительство и т.д. Доходные вложения в материальные ценности (строка 135) – показывается остаточная стоимость имущества (зданий, оборудования и других материальных ценностей), приобретенного для предоставления за плату другим организациям во временное владение и пользование с целью получения дохода Долгосрочные финансовые вложения (строка 140) – это вложения организации на срок более года в доходные активы (ценные бумаги) других организаций, уставные капиталы других организаций, государственные ценные бумаги (облигации). Вместе со статьей краткосрочных финансовых вложений данная статья отражает деятельность организации на финансовом рынке. Они принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальная стоимость финансовых вложений, приобретенных за плату, признается как сумма фактических затрат организации на их приобретение за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ о налогах и сборах). По государственным ценным бумагам разницу между суммой фактических расходов на приобретение и номинальной стоимостью разрешено относить на финансовые результаты равномерно в течение срока их обращения. Отложенные налоговые активы (строка 145). С 01.01.2003 г. организации рассчитывают и показывают отложенные налоговые активы согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль». Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или последующих отчетных периодах. Сумму отложенных налоговых активов получают, умножив величину так называемых вычитаемых временных разниц на ставку налога на прибыль. Временные разницы образуются, когда: сумма амортизации, которая начислена в бухучете за отчетный период, превышает ту что рассчитана по правилам налогового учета; организация, использующая кассовый метод, в бухгалтерском учете включает в затраты стоимость материалов, которые еще не оплачены и др Раздел II Оборотные активы – это средства, использованные, проданные или потребленные в течение одного отчетного периода, который, как правило, составляет один год. Запасы (строка 210). Это материальные активы, которые предназначены: для продажи в течение обычного делового цикла; производственного потребления внутри организации; производственного потребления в целях дальнейшего изготовления реализуемой продукции. В эту статью включаются сырье и материалы, незавершенное производство, готовая продукция, а также другие статьи, которые характеризуют краткосрочные вложения денежных средств организации в хозяйственную деятельность, предшествующую реализации продукции. Запасы являются наименее ликвидной статьей из всех статей оборотных активов. Обращение этой статьи в денежные средства требует времени не только на то, чтобы найти покупателя, но и чтобы получить с него плату за продукцию. Анализ статьи «Запасы» имеет большое значение для эффективного финансового управления. Запасы могут иметь значительный удельный вес не только в составе оборотных активов, но и целом в активах организации. Это может свидетельствовать о том, что организация испытывает затруднения со сбытом своей продукции, что, в свою очередь, может быть обусловлено низким качеством продукции, нарушением технологии производства и выбором неэффективных методов реализации, недостаточным изучением рыночного спроса и конъюнктуры. Нарушение оптимального уровня запасов приводит к убыткам в деятельности организации, поскольку увеличивает расходы по хранению запасов, отвлекает из оборота ликвидные средства, увеличивает опасность обесценивания запасов и снижения их потребительских качеств, приводит к потере покупателей, если это вызвано нарушением каких-либо характеристик готовой продукции. Для принятия более корректных решений финансового менеджмента следует при финансовом анализе исключить из статьи запасов расходы будущих периодов (затраты, произведенные организацией в отчетном периоде, но относящиеся к деятельности в следующих отчетных периодах). Расходы будущих периодов по своему характеру неликвидны, т.е. физически не могут быть проданы и превращены в денежные средства. Незавершенное производство (строка 213 формы № 1 бухгалтерского баланса) – это затраты подрядчика на объектах строительства по незаконченным работам, выполненным согласно договору на строительство. Учитывается на балансе у подрядчика, в том числе и по оплаченным или принятым к оплате работам, выполненным привлеченными организациями по договору на строительство Положение по бухгалтерскому учету (см. «Учет договоров (контрактов) на капитальное строительство» (ПБУ2/94)). Налог на добавленную стоимость по приобретенным ценностям (строка 220). Отражается сумма налога по приобретенным материальнопроизводственным запасам, нематериальным активам, основным средствам, осуществленным капитальным вложениям, выполненным работам и оказанным услугам, подлежащая отнесению в установленном порядке в следующих отчетных периодах в уменьшение сумм налога на добавленную стоимость для перечисления в бюджет. Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) (строка 230) – это причитающиеся организации, но еще не полученные ею средства. При финансовом анализе включается в состав внеоборотных активов, поскольку в системе финансового менеджмента принципиальным является разделение краткосрочных и долгосрочных решений, и критерием разделения является период в 12 месяцев. Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) (строка 240). Дебиторская задолженность учитывается в балансе по фактической стоимости реализации, т.е. исходя из той суммы денежных средств, которая должна быть, получена при погашении этой задолженности. Однако для финансового менеджмента необходимо получить более реалистическую картину дебиторской задолженности. С этой целью должна быть рассчитана чистая дебиторская задолженность – разница между фактической суммой дебиторской задолженности и резервом по сомнительным долгам. Краткосрочные финансовые вложения (строка 250) – отражают инвестиции организации в ценные бумаги других фирм, в облигации, а также предоставленные займы на срок не более одного года. Финансовые вложения отражаются в балансе в сумме фактических затрат. В системе финансового менеджмента покупка ценных бумаг (государственных или частных) производится не с целью завоевания рынков сбыта или распространения влияния на другие компании, а в интересах выгодного помещения временно свободных денежных средств. Эти вложения делаются организациями на период, в течение которого не потребуются денежные средства для погашения текущих обязательств. Денежные средства (строка 260) – наиболее ликвидная часть оборотных активов. Это денежные средства в кассе и денежные средства в банках, включая денежные средства в валюте. Денежные средства, на расходование которых установлены определенные ограничения и которые не могут быть сняты с банковского счета в течение соответствующего цикла, а также денежные средства, не предназначенные для текущих платежей, не должны при анализе включаться финансовым менеджером в состав оборотных активов. Деловая репутация организации и возможные конъюнктурные осложнения обязывают иметь определенный денежный запас. В частности, это необходимо для своевременного погашения текущих обязательств, оплаты труда, развития производства и т.д. Отсутствие денежных средств может привести к банкротству организации. Неоднозначное влияние на сумму денежных средств оказывает инфляция. С одной стороны, она увеличивает опасность обесценивания свободных денежных средств, с другой – с учетом инфляции для соответствующих выплат требуется все больше и больше денег. Ликвидность – способность элементов основного или оборотного капитала компании быстро и легко реализоваться. Ликвидность оборотных активов различна и зависит от ряда объективных и субъективных факторов: • скорости прохождения платежных документов в банках страны; • местоположения контрагентов и их платежеспособности; • условий предоставления коммерческих кредитов покупателям; • принципов организации вексельного обращения. Движение денежных средств на предприятии. Рассмотрение всей технологической цепочки на предприятии отражает следующая трансформация: ДС→ СМ→ НЗ→ ГП→ ДЗ→ ДС, Где ДС – денежные средства; СМ – сырье и материалы; НЗ – незавершенное производство; ГП – готовая продукция; ДЗ– дебиторская задолженность. Анализ указанной трансформации позволяет выявить наиболее слабыез венья производственного процесса. 2.3.2. Пассив баланса Пассив баланса представлен тремя разделами: Раздел III. Капитал и резервы. Раздел IV. Долгосрочные обязательства. Раздел V. Краткосрочные обязательства. Уставный капитал (строка 410 формы №1 бухгалтерского баланса) отражает сумму средств, выделенную участниками для осуществления хозяйственной деятельности. Уставный капитал гарантирует соблюдение интересов кредиторов в случае банкротства организации. Увеличение уставного капитала достигается за счет либо присоединения других собственных источников (нераспределенная прибыль, добавочный капитал, фонды), либо дополнительных вкладов участников. 2 Добавочный капитал (строка 420 формы № 1 бухгалтерского баланса) отражает прирост стоимости внеоборотных активов, выявляемый по результатам их переоценки, а также: • сумму разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала за счет продажи акций по цене, превышающей номинальную стоимость; • положительные курсовые разницы по вкладам в уставный капитал в иностранной валюте. 3 Резервный капитал (строка 430 формы№1 бухгалтерского баланса) создается в соответствии с законодательством или учредительными документами за счет чистой прибыли организации, выступает в качестве страхового фонда для возмещения возможных убытков. Отсутствие резервного капитала или недостаточная его величина рассматривается как фактор дополнительного риска вложения капитала в данное предприятие. 4 Нераспределенная прибыль (непокрытый убыток) (строка 470 формы №1 бухгалтерского баланса) – это отраженный в балансе конечный финансовый результат (прибыль или убыток) отчетного года, выявленный на основании бухгалтерского учета всех хозяйственных операций организации, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных обязательных платежей. Предприятие отражает в балансе не распределенную прибыль (непокрытый убыток) нарастающим итогом с начала года. Раздел IV Долгосрочные обязательства. Займы и кредиты (строка 510).Отражаются непогашенные обязательства по полученным долгосрочным кредитам банков, займам под выпущенные облигации и выданные долгосрочные векселя, а также суммы, полученные по договорам займа и подлежавшие погашению более чем через 12 месяцев после отчетной даты. Отложенные налоговые обязательства (учитываются в бухгалтерском балансе в разделе 4 «Долгосрочные обязательства», строка 515) – это та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Они признаются в том отчетном периоде, когда возникают налогооблагаемые разницы. Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых обязательств. При этом в аналитическом учете они отражаются дифференцированно по видам активов и обязательств, в оценке которых возникла налогооблагаемая разница (см. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ18/02)). Раздел V Краткосрочные обязательства – это обязательства, которые покрываются оборотными активами или погашаются в результате образования обязательства новых краткосрочных погашаются обычно обязательств. в течение Краткосрочные сравнительно непродолжительного периода (в основном не более одного года). В краткосрочные обязательства включаются: счета и векселя к оплате; долговые свидетельства о получении организацией краткосрочного займа; задолженность по налогам и сборам, отсроченные налоги; задолженность перед персоналом по оплате труда; полученные авансы; часть долгосрочных обязательств, подлежащая выплате в текущем периоде. Выделение краткосрочных обязательств в отдельную группу важно для мониторинга ликвидности организации. Задолженность перед участниками(учредителями) по выплате доходов (строка 630) – это сумма задолженности организации по начисленным, но не выплаченным дивидентам, процентам по акциям, облигациям. Доходы будущих периодов (учитываются в бухгалтерском балансе в разделе 5 «Краткосрочные обязательства», строка 640) - это та часть доходов, которая получена в отчетном периоде, но относится к будущим отчетным периодам, т. е. по существу авансовые платежи или предоплата. Данная статья показывает следующие источники средств: - доходы, полученные в отчетном периоде, но относящиеся к будущим отчетным периодам (полученные вперед арендная или квартирная плата, плата за коммунальные услуги, абонентская плата на пользование средствами и т. д.; - доходы, полученные в данном отчетном периоде от безвозмездно поступивших активов; - суммы недостач ценностей, выявленные за отчетные периоды (до отчетного года), признанные материально ответственными лицами или присужденные ко взысканию с них судебными органами; - разница между взыскиваемой с виновных лиц суммой за недостающие или испорченные товарно-материальные ценности и их стоимостью по учетным ценам. Резервы предстоящих расходов (учитываются в бухгалтерском балансе в разделе 5 «Краткосрочные обязательства», строка650); в строке фиксируют остатки средств, зарезервированных организацией, т. е. расходы, относящиеся производиться к отчетному (выплачиваться) в периоду, будущих но которые отчетных будут периодах. Организация может создавать следующие резервы: • на предстоящую оплату отпусков работникам; •выплату вознаграждения за выслугу лет; •выплату вознаграждений по итогам работы за год; оплату расходов на ремонт основных средств. (см. положение по бухгалтерскому учету «Расходы организации» (ПБУ10/99).) Лекция №3 2.4. Сравнительный аналитический баланс: сущность, порядок составления, особенности В 1920 г. один из создателей балансоведения Н. А. Блатов рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи сравнительного аналитического баланса. Сравнительный аналитический баланс, называемый иначе «агрегированным», строится на основе бухгалтерского баланса, но отличается от него. В его основе лежит принцип агрегирования: статьи актива баланса группируются по признакам ликвидности, а пассива – по признакам срочности обязательств. Сравнительный аналитический баланс охватывает множество важных показателей, характеризующих статику и динамику финансового состояния, включая показатели горизонтального и вертикального анализа, используемые в практике АХД предприятий. В ходе горизонтального анализа определяются абсолютные и относительные изменения различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса нетто. Все показатели сравнительного баланса можно разбить на три группы: · показатели структуры баланса; · показатели динамики баланса; · показатели структурной динамики баланса. При этом чрезвычайно важное значение для оценки финансового состояния организации отводится показателям структурной динамики баланса. Сопоставляя изменения в активе и пассиве, можно сделать вывод о том, через какие источники в основном был осуществлен приток новых средств и в какие активы эти новые средства в основном были вложены. Отличительные признаки аналитического баланса: • по возможности статьи баланса укрупняются для получения общей оценки состояния имущества и упрощения проведения работ; • помимо абсолютных (стоимостных) показателей агрегированных статей, представлен удельный вес этих статей в структуре баланса; • представлена динамика агрегированных статей за период: • в абсолютном (денежном) выражении; • в относительном (структурном) выражении. Обязательными показателями сравнительного аналитического баланса являются: • абсолютные величины по статьям исходного баланса на начало и конец периода; • удельные веса статей баланса в валюте баланса на начало и конец периода; • изменения в их абсолютных величинах; • изменения в их удельных весах; • изменения в процентных отношениях к величинам на начало периода (темп прироста статьи баланса); • изменения в процентных отношениях к изменению валюты баланса (темп прироста структурных изменений – показатель динамики структурных изменений); • цена одного процента прироста валюты баланса и каждой статьи баланса к отношению величины абсолютного изменения соответствующего показателя на начало периода. Пример агрегированного баланса приведен в таблице Формирование исходных данных для расчета При формировании столбцов 1 – 4 агрегированного баланса используются данные формы № 1 бухгалтерского баланса – столбцы 1–4: • столбец 1 – показатели актива (пассива); • столбец 2 – код показателя; • столбец 3 – данные на начало отчетного года; • столбец 4 – данные на конец отчетного года. Внеоборотные активы – итог раздела 1, строка 190. Оборотные активы – итог раздела 2, строка 290. Стоимость запасов (материальных оборотных средств) – строка 210. Дебиторская задолженность – сумма двух строк: строки 230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты) + строки 240 (дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты). Прочие оборотные активы – строка 270. Краткосрочные финансовые вложения – сумма двух строк: строки 250 (краткосрочные финансовые вложения) + строки 260 (сумма свободных денежных средств). Налог на добавленную стоимость по приобретенным ценностям – строка 220. Общая стоимость имущества (всего активов) – итог актива баланса минус сумма убытков, строка 300 минус строка 470 (при наличии отрицательного значения). Собственный капитал – итог раздела 3 (строка 490) + строка 640 (доходы будущих периодов) + строка 650 (резервы предстоящих расходов). Заемный капитал – итог 5-го раздела (строка 690) – строка 640 (доходы будущих периодов) – строка 650 (резервы предстоящих расходов). Долгосрочные обязательства – итог по разделу 4 (строка 590). Краткосрочные обязательства – итог по 5-му разделу (строка 690) – строка 640 (доходы будущих периодов) – строка 650 (резервы предстоящих расходов). Всего источников – строка 700. Расчет структуры баланса При формировании столбцов 5–6 используются данные столбцов 3–4. агрегированного баланса Расчет структуры баланса на начало и конец периода (соответственно столбец 5 и 6) проводится следующим образом: Всего имущества (источников) принимаем за 100 %. Каждое число по строке баланса на начало и конец периода (соответственно столбец 3 и 4) делим на строку 300 (строку 700) бухгалтерского баланса соответствующего периода (итог столбца 3 или 4) и умножаем на 100 %. Расчет показателей динамики При формировании столбцов 7–9 агрегированного баланса используются данные столбцов 3–6. Абсолютный прирост (абсолютное изменение) показывает, насколько в абсолютном выражении уровень текущего периода больше или меньше базисного. Рассчитывается путем построчного вычитания из данных на конец периода данных на начало периода (столбец 7 = ст. 4 – ст. 3). Темп роста (относительное изменение) – это коэффициент роста, выраженный в процентах и показывающий, сколько процентов уровень текущего периода составляет по отношению к уровню базисного года. Необходимо учесть различие между темпом роста и коэффициентом роста, который показывает, во сколько раз уровень текущего периода больше или меньше базисного. Темп роста рассчитывается как отношение показателя абсолютного прироста на начало периода к показателю абсолютного прироста на конец периода, выраженному в процентах, или путем вычитания по каждой строке из данных по структуре баланса на конец периода, аналогичных данных на начало периода (столбец 8 = столбец 6 – столбец 5). Темп прироста (относительное изменение) – это коэффициент, выраженный в процентах и показывающий, на сколько процентов уровень текущего периода больше (или меньше) уровня базисного периода. Темп прироста рассчитывается как отношение показателя абсолютного прироста каждого показателя по строке (разница строк столбцов 4 и 3) к показателю каждой строки столбца 3 (данные на начало периода), выраженному в процентах, или как отношение показателя абсолютного прироста каждого показателя по строке (строки столбца 7) соответственно к показателю каждой строки столбца 3 (данные на начало периода), выраженному в процентах (строка столбца 9 = данные строки столбца 7: данные строки столбца 3). Агрегированный баланс Актив Код пок азат еля Показатели баланса На На конец начало периода, периода, руб. руб. Структура баланса На На начало конец периода, периода, % % Показатели динамики Абсолютный Темп Темп прирост, роста, прироста руб. % ,% 1 2 3 4 5 6 7 = 4-3 8= 6-5 9= 7/3*100% 1.Внеоборотны е активы 2.Оборотные активы Всего: В том числе запасы Дебиторская задолженность Прочие оборотные активы Краткосрочные финансовые вложения НДС по приобретенным ценностям Всего имущества 190 1 601 903 1 805 389 13,05 28,45 203 486 15,39 12,7 290 10 669 007 4 541 060 86,95 71,55 - 6127 947 - 15,39 -57,44 210 2 821 938 1 134 175 23,00 17,87 - 1687 763 -5,13 -59,81 230+ 240 270 3 500 878 2 948 039 28,53 46,45 - 552 839 17,92 -15,79 0 0 - - 0 - - 250 + 260 220 4 116 375 369 413 33,55 5,82 - 3 746 962 - 27,73 - 91,03 229 816 89 433 1,87 1,41 - 140 383 -0,46 -61,08 300 12 270 910 6 346 449 100 100 - 5924 461 0 - 48,28 490 + 640 + 650 590 + 690 640 650 590 5 091 389 5 926 041 41,49 93,38 834 652 51,88 16,39 7 179 521 420 408 58,51 6,62 - 6 759 113 - 51,88 - 94,14 0 0 - - 0 - - 690 640 650 700 7 179 521 420 408 58,51 6,62 - 6 759 113 - 51,88 - 94,14 12 270 910 6 346 449 100 100 - 5 924 461 0 - 48,28 Пассив 1.Собственный капитал 2.Заемный капитал: В том числе долгосрочные обязательства краткосрочные обязательства 3.Всего источников