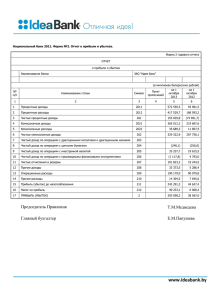

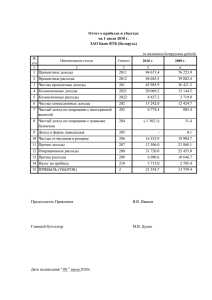

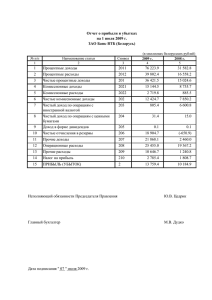

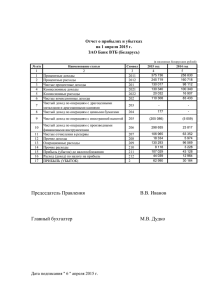

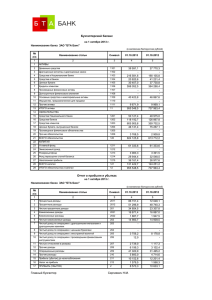

Выписка из пояснительной записки к годовому отчету

реклама