Методика выявления вероятного банкротства

реклама

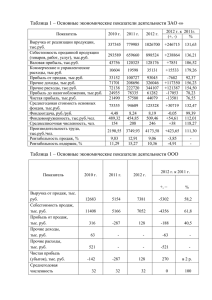

МЕТОДИКА ВЫЯВЛЕНИЯ ВЕРОЯТНОГО БАНКРОТСТВА ПРЕДПРИНИМАТЕЛЬСКИХ СУБЪЕКТОВ В УСЛОВИЯХ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ Расулов Зокир Жахонгирович аспирант РЭУ им. Г.В. Плеханова (E-mail: [email protected]) Как известно, согласно действующему законодательству, прежде всего, Закона Республики Узбекистан «О банкротстве» совокупность таких показателей как коэффициент обеспеченности собственными средствами и коэффициент восстановления (утраты) платежеспособности представляют собой систему, которая характеризует состояние баланса субъекта малого бизнеса на определенную фиксированную дату. Отметив в первую очередь, что при ориентации на эти показатели при установлении состояния банкротства следует действовать весьма осторожно (поскольку статическая фиксация не всегда может адекватно отразить динамичный по сути процесс) попытаемся раскрыть сущность названных показателей. Первый из них - коэффициент текущей ликвидности - определяется как отношение величины текущих активов к текущим обязательствам: ф ТА Коэф ТЛ = СО > Кноэф ТЛ (1) п ф где: Коэф ТЛ - фактический коэффициент текущей ликвидности; н Коэф ТЛ - нормативный коэффициент текущей ликвидности равный 2; ТА- текущие активы (производственные запасы, готовая продукция, денежные средства, дебиторская задолженность и др.), т.е. сумма второго и третьего разделов актива баланса; СОп- срочные обязательства предприятия (краткосрочные кредиты банка, краткосрочные займы и другие виды кредиторской задолженности), т.е. второй раздел пассива баланса за исключением долгосрочных кредитов банков, долгосрочных займов, доходов будущих периодов, резервов предстоящих расходов и платежей и фондов потребления. Следовательно, сущность названного показателя- отражение способности предприятия погасить свою задолженность собственными средствами и иметь определенный их резерв для продолжения функционирования производства. Что касается показателя-коэффициента обеспеченности собственными средствами, то при помощи его можно выявлять уровень эффективности использования собственных оборотных средств и определяется этот показатель как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости оборотных средств. ф СОК Коэф осс = Фс ОС > Кноэф осс (2) ф где: Коэф осс- фактический коэффициент обеспеченности собственными средствами; Кноэф осс- нормативный коэффициент обеспеченности собственными средствами равный 0,1; СОК- собственный оборотный капитал, определяемый как разность между объемами источников собственных средств и фактической стоимостью основных средств и внеоборотных активов (итог первого раздела пассива баланса минус первый раздел актива баланса; Фсос- фактическая стоимость оборотных средств. Экономическая сущность этого отношений - отражение такого уровня собственных оборотных средств субъектов малого бизнеса, который обеспечивал бы нормальное его функционирование. Последний (третий) из системы показателей - коэффициент восстановления (затраты) платежеспособности - характеризуется большой динамичностью. Этот коэффициент определяется как отношение расчетного коэффициента текущей ликвидности к его установленному (нормативному) значению: р Коэф ВПл = Коэф ТЛ Кноэф ТЛ (3) где: Коэф ВПл - коэффициент восстановления (утраты) платежеспособности; р Коэф ТЛ - расчетный коэффициент текущей ликвидности; Кноэф ТЛ - нормативный коэффициент текущей ликвидности. р Следует отметить, что расчетный коэффициент текущей ликвидности (Коэф ТЛ) определяется как сумма его фактического значения на конец отчетного периода и изменения этого значения между окончанием и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности. Субъект малого бизнеса является платежеспособным, если коэффициент текущей ликвидности выше 2, а коэффициент обеспеченности собственными средствами имеет значение выше 0,1. Возможны ситуации, когда одно из вышеперечисленных условий выполняется, а другое- нет. В таком случае рекомендуется расчет коэффициента восстановления за период равный шести месяцам при установленном (нормативном) значении коэффициента текущей ликвидности равной 2. Если при этом Коэф ВПл окажется больше 1, то допустимо принять решение о возможности восстановить платежеспособность. Следовательно, в целом субъекту малого бизнеса, его руководству-предпринимателю предъявляются четкие количественно определенные требования. Субъект малого бизнеса считается неплатежеспособным если требования не выполняются. Отсюда, безусловно, возникают вопросы. Если первый вопрос вытекает из того очевидного соображения, что требовать выполнения каких-нибудь предъявленных хозяйствующему субъекту условий имеет смысл только тогда, когда ясно, в какой мере последний в состоянии их выполнить. Если выдвигаются требования, заведомо невыполнимые, принятие репрессивных мер лишено почвы; игнорирование данного обстоятельства ведет к дезорганизации экономической системы, то второй вопрос означает, что могут ли анализируемые нами субъекты считаться банкротами, если при низком уровне указанных коэффициентов они имеют высокий уровень коэффициента финансовой независимости и обеспечивают среднюю норму рентабельности на уровне конкретной сферы деятельности?. Отсюда следует, что при определении неплатежеспособности нельзя обойти такие обобщающие показатели финансового состояния субъектов малого бизнеса, как рентабельность его производственных фондов и рентабельность продукции (товаров, услуг). И вообще нельзя ограничиваться анализом узкого круга частных показателей, когда речь идет о судьбе субъектов малого бизнеса, сотен и тысяч их работников. Для выявления сложившегося положения дел в области неплатежей обратимся к влиянию специфики отраслей промышленности на неплатежи конкретного субъекта. Так три отрасли, т.е. ОАО «ISSIQLIKMANBAI» и ОАО «ALPOMISH» г. Самарканда по данным на 1 января 2012 г. вошли в отрасли-лидеры по неплатежам. Уровень коэффициента оказался ниже требуемых по методике определения неплатежеспособности предприятия. Специалистами этих отраслей отмечено, что малые субъекты, входящие в их состав являются не устойчивыми или они включаются в список неплатежеспособных. Но, на наш взгляд такой подход к оценке их деятельности является поспешным и необоснованным. Например, на динамику формирования оборотных средств энергосистем, электростанций предприятий электрических сетей, как в Российской Федерации, так и в Республике Узбекистан во-первых, влияет ряд факторов, на которые коллективы соответствующих субъектов не могут оказывать непосредственного решающего воздействия. Основные из этих факторов могут быть следующие: 1)экономичность работы энергооборудования; 2)режим работы и потребителей электроэнергии; 3)структура этих потребителей; 4)структура энергобаланса энергосистемы; 5)гидрометеорологическая условия; 6)уровень среднего отпускного тарифа электроэнергии; 7)ввод энергетических мощностей; 8)ввод в эксплуатацию электрических сетей; 9)уровень цен на топливо; 10)поставки топлива потребителям. Все указанные факторы оказывают столь существенное влияние на экономику отрасли, что ни затраты, ни результаты электроэнергетического производства (следовательно, и динамика оборотных средств) в превалирующей мере независимы от воли, инициативы и предпринимательской смекалки тех, кто управляет предприятиями электроэнергетического производства. Эффективность производства, т.е. отношение его эффекта, вызвавшему последние затраты (текущим единовременным или к их суммарной величине), формируется в соответствии с техногенной и экономической природой отрасли. Регулирование абсолютной величины прибыли происходит без активного текущего воздействия коллективов субъекта, функциональное назначение которых состоит в обеспечении надежного и бесперебойного снабжения потребителей при заданном оптимальном уровне тарифов на энергию. Действующая экономическая система управления по вышеуказанным отраслям, вовторых, не дает возможности для широкого финансового маневра. Она ограничена условиями технологического, экономического, социального, экологического характера. С точки зрения отраслевой специфики субъектов промышленности, не в состоянии аккумулировать оборотные средства (запасы продуктов) в масштабах, превышающих возможности хранения и сбыта. Надо иметь в виду, что в технологической цепи предпринимательских субъектов промышленности является одновременно завершением технологического и началом встречного денежного потока. Этот процесс непрерывен по своему технологическому содержанию. Например, нефть из введенной в эксплуатацию скважины выливается постоянно, и остановить этот процесс нельзя. Будучи поднятой на поверхность, нефть набирается в специальные буферные емкости, с помощью которых поддерживается определенное давление в магистральных нефтепроводах, соединяющих место добычи с нефтеперерабатывающим проводом. Ибо, процесс нефтепереработки тоже непрерывен, его остановка связана с определенными технологическими и организационными трудностями. Полученные нефтепродукты безостановочно поступают в буферные емкости, откуда также безостановочно- либо на нефтепродуктопровод, либо в железнодорожные цисцерны. Далее путь нефтепродуктов лежит на распределительные нефтебазы, а уже оттуда через розничную сеть к потребителю. Казалось бы, все крайне просто: конечные потребители непрерывно расплачиваются с оптовыми торговцами, те в свою очередь - с предприятиями. Однако на самом деле все упирается в платежеспособность конечного потребителя, мера которой и является основным источников финансовой состоятельности или несостоятельности предприятий. Приведенный пример достаточно убедительно подтверждает, что рычаги формирования текущих активов, максимизация их уровня лишь частично контролируются коллективами субъектов. Безусловно, что действующая система определения неплатежеспособности предприятий не в состоянии адекватно показать сложившуюся в них реальную экономическую ситуацию, во всяком случае коллективы предприятий серьезно повлиять на нее не способны. Следует еще отметить, что результаты анализа динамики коэффициентов, характеризующих состояние баланса предпринимательских субъектов, не вполне совместимы с результатами, опирающимися на систему показателей эффективности финансово-экономической деятельности.