Целью данного исследования является выявление основных

реклама

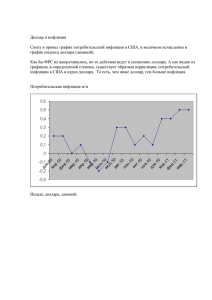

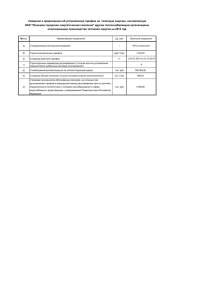

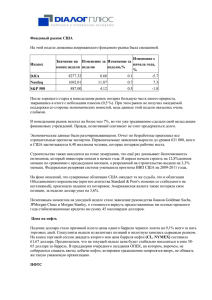

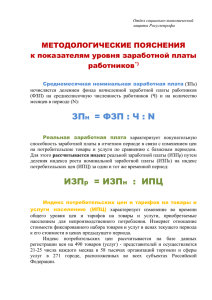

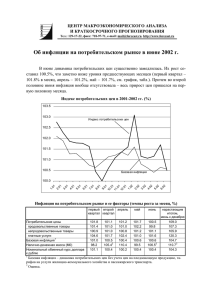

Детерминанты инфляционных рисков российской экономики Константин Корищенко (ГИФА), Николай Пильник (НИУ ВШЭ, ВЦ РАН) Целью данного исследования является выявление основных детерминант роста потребительских цен в российской экономике. Для достижения данной цели в процессе работы определены степень влияния на инфляцию монетарной политики Банка России, тарифного регулирования и показателей обменного курса рубля. В качестве инструмента исследования используется эконометрическая модель формирования инфляции в зависимости от динамики основных факторов. В работе используются официальные данные Росстата и Банка России по месяцам с января 2005 по август 2015 года. В качестве основной характеристики инфляции выбран индекс потребительских цен (ИПЦ) по отношению к прошлому месяцу. Специфика данного ряда в течение выбранного интервала состоит в переменной сезонности, видимая смена которой происходит в середине 2011 года, сильной волатильности месячных данных и присутствию значительных разовых пиков. Для моделирования этих особенностей ряда специальным образом были выбраны объясняющие переменные. Монетарная политика Банка России описывается через динамику агрегата М2 денежная масса в узком определении. Как показало исследование, другие переменные монетарной политики (в том числе ключевая ставка ЦБ) довольно сильно синхронизированы с выбранным показателем. Политика в области тарифного регулирования описывается через индекс тарифов, который агрегирует изменение тарифов на газ, электричество, воду, отопление, транспорт. Характерной особенностью тарифной политики на протяжении последних лет стала смена в 2012 году месяца, в который происходит повышение тарифов (с января на июль). В качестве показателей валютного рынка выбран средний за период курс доллара к рублю, а также внутримесячная волатильность доллара. Волатильность курса доллара рассчитывалась как отношение стандартного отклонения в течение месяца к среднему значению за этот же месяц. Специфика: колебания волатильности в течение периода наблюдений существенно резче колебаний среднего курса По результатам оценки моделей и их проверки на стандартные свойства значимости, отсутствия автокорреляции, стационарности остатков была выбрана следующая зависимость: CPI t 0,589 CPI t 1 0, 077 Tarifst 0, 056 M 2t 1 0, 029 Dollt 0, 019 Dollt 1 0,343 VolatilityDt 1 , где CPI t - индекс потребительских цен по отношении к соответствующему периоду прошлого года, Tarifst - индекс тарифов, M 2t 1 - темп прироста денежной массы М2 месяцем ранее, Dollt - темп прироста курса доллара, VolatilityDt 1 - волатильность по курсу доллара в прошлом месяце. По результатам оценки модели для сопоставления влияния на инфляцию отдельных факторов оказывается возможным разложить ИПЦ на соответствующие компоненты, оценив вклад каждого фактора в течение каждого месяца. При этом каждое изменение денежной массы, тарифов и показателей курса оказывает влияние не только в текущий период, но и за счет инерционной составляющей в последующие периоды, поэтому предложен способ перехода от оценки текущего вклада к оценке накопленного вклада. Например, накопленный вклад тарифов можно оценить как 0,077 0,589 Tarifst 1 0,5892 Tarifst 2 0,5893 Tarifst 3 ... . По каждому из четырех факторов, определяющих ИПЦ суммарный эффект рассчитывался как сумма текущего и накопленных эффектов. В работе показано, что средний вклад волатильности курса доллара в годовой показатель инфляции в 2013-2014 годах составлял 2,2%. В результате колебаний курса с начала 2015 года давление волатильности на инфляцию достигло 6,8%. Таким образом, высокая волатильность курса, имеющая место с начала 2015 года, усиливает инфляционное давление, поддерживая индекс потребительских цен (ИПЦ) при нулевых темпах роста М2, стабильном курсе доллара и заморозке тарифов на уровне порядка 7% в годовом выражении.

![Инвестиционные идеи [август 2014 года]](http://s1.studylib.ru/store/data/002503883_1-80a8f7bb2181e2a3600f7077d16edbee-300x300.png)