А) сумма заранее данного акцепта определяется исходя из

реклама

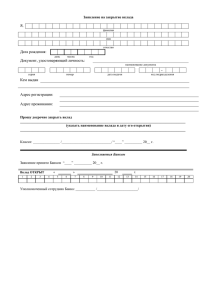

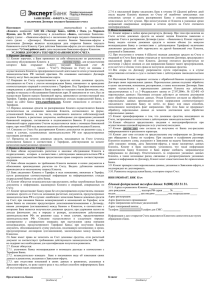

Приложение № 3 к Правилам ведения операций с использованием платежных карт Московского филиала ОАО Банк «ККБ» ПРАВИЛА ПРЕДОСТАВЛЕНИЯ И ОБСЛУЖИВАНИЯ БАНКОВСКИХ КАРТ МОСКОВСКОГО ФИЛИАЛА ОАО БАНК «ККБ» ДЛЯ ФИЗИЧЕСКИХ ЛИЦ 1. ОБЩИЕ ПОЛОЖЕНИЯ Настоящие Правила предоставления и обслуживания банковских карт Московского филиала ОАО Банк «ККБ» для физических лиц (далее - Правила) определяют порядок выпуска и условия обслуживания банковских карт международных платежных систем MasterCard, Visa, предоставляемых физическим лицам в Московском филиале ОАО Банк «ККБ», порядок совершения операций с использованием карт, а также открытия и ведения банковских счетов, по которым совершаются операции с использованием карт. 2. ИСПОЛЬЗУЕМЫЕ ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ Авторизация – разрешение, предоставляемое БАНКОМ для совершения Операции с использованием Карты либо номера Карты, порождающее обязательство БАНКА по исполнению представленных документов, составленных с использованием Карты либо ее номера. БАНК – Московский филиал ОАО Банк «ККБ», осуществляющий выпуск (эмиссию) банковских карт международных платежных систем MasterCard, Visa. Банкомат – электронный программно-технический комплекс, предназначенный для совершения без участия уполномоченного работника кредитной организации Операций выдачи (приема) наличных денежных средств, в том числе с использованием платежных карт; для передачи распоряжений кредитной организации о переводе денежных средств с банковского счета КЛИЕНТА; для составления документов, подтверждающих соответствующие Операции. Возвратный платеж (chargeback) — процедура опротестования Операции БАНКОМ, осуществляемая посредством обращения БАНКА к международным платежным системам MasterCard, Visa, одним из последствий проведения которой может являться возврат суммы Операции на Счет КЛИЕНТА. Держатель Карты (Держатель) – физическое лицо, являющееся КЛИЕНТОМ БАНКА и совершающее операции с использованием банковской карты в соответствии с законодательством Российской Федерации и договором с эмитентом (БАНКОМ). Договор – заключенный между БАНКОМ и КЛИЕНТОМ Договор о предоставлении и использовании банковской карты, определяющий условия предоставления клиентам банковских карт, порядок использования и обслуживания, включающий в себя в качестве состанвх и неотъемлемых частей Заявление (Заявление-Анкета), настоящие Правила, Тарифы БАНКА по обслуживанию расчетов по операциям с использованием банковских карт. Документ – документ, являющийся основанием для осуществления расчетов по Операциям и/или служащий подтверждением их совершения, составленный с использованием Карты или ее реквизитов на бумажном носителе и/или в электронной форме. Дополнительная Карта – Карта, не являющаяся Основной, выпущенная БАНКОМ на имя Держателя Карты, либо третьего лица, указанного Держателем в Заявлении - Анкете на выпуск Дополнительной банковской Карты. Заявление/ Заявление - Анкета – заполняемый КЛИЕНТОМ на оформление Карты и открытие специального карточного счета для расчетов с ее использованием по форме БАНКА документ, подписанный КЛИЕНТОМ и переданный им в БАНК, в соответствии с которым КЛИЕНТ присоединяется к Договору. Заявление является составной и неотъемлемой частью Договора. Клиент– физическое лицо, заключившее с БАНКОМ Договор. Карта – электронное средство платежа, выпущенное БАНКОМ, являющееся инструментом безналичных расчетов и используемая для совершения ее Держателем операций по Счету в пределах платежного лимита. Переводы с использованием Карты осуществляются в соответствии с порядком, установленным законодательством Российской Федерации, внутренними документами БАНКА и настоящим Договором. Карта MasterCard PayPass – карта MasterCard с технологией бесконтактных платежей PayPass, позволяющих осуществить оплату товаров (работ, услуг) в ТСП, поддерживающих технологию бесконтактных платежей. Компрометация карты — ситуация, при которой реквизиты банковской карты стали известны другому лицу, в результате чего ее дальнейшее использование представляется небезопасным и может привести к несанкционированному списанию денежных средств со Счета. К событиям, связанным с компрометацией Карты относятся, в том числе, следующие события: утрата (в том числе хищение) Карты; утрата Карты с последующим обнаружением; нарушение хранения Карты; нарушение хранения ПИН-кода; передача ПИН-кода третьим лицам; иные события и обстоятельства прямо или косвенно свидетельствующие о наличии возможности несанкционированного доступа третьих лиц к использованию Карты (ПИН-кода). Неразрешенная задолженность – технически (фактически) возникший овердрафт (задолженность), превышающий Платежный лимит Карты. Операция – любая подлежащая отражению на Счете операция, в том числе безналичные переводы, осуществляемые с использованием Карты в ТСП, а также получение наличных денежных средств в пунктах выдачи наличных и в банкоматах. ПВН – пункт выдачи наличных - структурное подразделение БАНКА, осуществляющее операции по приему или выдаче наличных денежных средств с использованием платежных Карт в случаях, предусмотренных законодательством Российской Федерации и Договором. ПИН-код – персональный идентификационный номер, который представляет собой четырехзначное число, являющийся аналогом собственноручной подписи Клиента, предназначенный для подтверждения личности КЛИЕНТА и подтверждения совершения операции по Счету с использованием Карты КЛИЕНТОМ, предоставляемый БАНКОМ Держателю Карты конфиденциальным способом совместно с Картой в запечатанном конверте. Введение ПИН-кода при совершении Операции с Картой является удостоверением права КЛИЕНТА (Держателя Карты) на распоряжение денежными средствами, находящимися на Счете. Разглашение ПИН-кода третьим лицам запрещается. Операции, произведенные по Карте с использованием ПИН-кода, признаются совершенными КЛИЕНТОМ (Держателем Карты). При плановом перевыпуске Карты (кроме Карт с микропроцессором (чипом) и Карт с безконтактной технологией PayPass) на новый срок действия ПИН не изменяется, а ПИН-конверт не изготавливается Банком и не выдается КЛИЕНТУ, за исключением случаев, предусмотренных Договором Платеж – перевод БАНКОМ по распоряжению КЛИЕНТА денежных средств с Карты. Распоряжение КЛИЕНТА на перевод осуществляется в специальных пунктах обслуживания, в том числе: в ТСП, на Интернет-сайтах. Платежный лимит – сумма денежных средств, в пределах которой Держатель Карты вправе совершать расходные Операции с использованием банковской карты. Расчеты по операциям осуществляются за счет денежных средств КЛИЕНТА, находящихся на его Счете, или за счет предоставленного БАНКОМ овердрафта. Система «Интернет-Банк» - программно-аппаратный комплекс, позволяющий организовать обмен документами в электронной форме между Банком и Клиентом, доступ к которой предоставляется Клиенту на основании Договора дистанционного банковского обслуживания физических лиц в Московском филиале ОАО Банк «ККБ» с использованием системы «Интернет-Банк» (далее – Правила ДБО) путем подачи письменного заявления установленной формы о присоединении к Правилам ДБО и его акцепта Банком Срок действия Карты – период, определяемый БАНКОМ с момента выдачи КЛИЕНТУ Карты и до даты, указанной на лицевой стороне Карты. Стоп-лист – список карт, запрещенных к обслуживанию. Счет – открытый на имя КЛИЕНТА специальный карточный счет (СКС), используемый для учета Операций и проведения расчетов в соответствии с Договором, не связанных с осуществлением КЛИЕНТОМ предпринимательской деятельности. Тарифы – Тарифы на выпуск и обслуживание расчетов по операциям с использованием банковских карт - совокупность финансовых и иных условий обслуживания КЛИЕНТА в рамках Договора, применяющихся во взаимоотношениях БАНКА и КЛИЕНТА наряду с другими условиями Договора. ТСП - торгово-сервисные предприятия, принимающие к оплате Карты. Услуга СМС-информирования - услуга информирования Клиента в автоматическом режиме обо всех совершенных операциях по СКС с использованием банковской карты посредством направления SMS - уведомлений на мобильный телефон Клиента. Услуга предоставляется на основании письменного Заявления Держателя в любом месте, где доступна мобильная связь.. В перечень услуги смс-информирования входят: пассивное СМС-информирование, активное СМС-информирование, мобильный платеж, мобильное приложение для СМС-банкинг. Электронное распоряжение – Электронный документ, возможность составления и/или передачи в БАНК которого предусмотрена договором на обслуживание с использованием системы «Интернет-Банк» (при наличии такого заключенного между БАНКОМ и КЛИЕНТОМ договора). 3. ОСНОВНЫЕ УСЛОВИЯ 3.1. Настоящие Правила являются типовыми для всех клиентов и содержат в себе основные положения Договора. 3.2. Заключение Договора осуществляется путем полного и безоговорочного присоединения КЛИЕНТА к настоящим Правилам в целом в соответствии со ст. 428 Гражданского Кодекса Российской Федерации. С целью заключения Договора КЛИЕНТ предоставляет в БАНК заполненное и подписанное им Заявление. 3.3. БАНК акцептует Заявление КЛИЕНТА и принимает решение о выпуске Карты, в соответствии с которым КЛИЕНТУ открывается специальный карточный счет в валюте Российской Федерации, номер которого указывается БАНКОМ в Заявлении. 3.4. Карта является собственностью БАНКА и предоставляется в пользование КЛИЕНТУ на условиях, определенных Договором. БАНК вправе отказать КЛИЕНТУ в выпуске Карты или ее замене, ограничить количество карт, выпускаемых на имя одного КЛИЕНТА, а в случаях, предусмотренных настоящими Правилами, - приостановить или прекратить действие Карты. Карта подлежит возврату КЛИЕНТОМ в БАНК в случаях: расторжения Договора, блокировки Карты, окончания срока действия Карты, возникновения дефектов Карты, препятствующих ее дальнейшему использованию, по требованию БАНКА. 3.5. Текст настоящих Правил и/или Тарифов размещен на сайте БАНКА www.kkb.ru, в местах обслуживания клиентов, а так же может доводиться до сведения клиентов посредством рассылки информационных сообщений по электронной почте, иными способами, позволяющими КЛИЕНТУ получить соответствующую информацию и установить, что она исходит от БАНКА. БАНК вправе (если иное прямо не предусмотрено действующими законами Российской Федерации) изменять и/или дополнять Правила и/или Тарифы по своему усмотрению, а также в связи с изменением действующего законодательства Российской Федерации, нормативной базы Банка России и правил международных платежных систем MasterCard, Visa. Уведомление Держателя карты об изменении и/или дополнении Правил и/или Тарифов осуществляется БАНКОМ способами, указанными в разделе первом настоящего пункта в срок не позднее чем за 10 календарных дней до даты введения в действие новой редакции Правил и/или Тарифов. 4. ВЫПУСК И ИСПОЛЬЗОВАНИЕ КАРТЫ 4.1. В целях заключения Договора путем присоединения к условиям настоящих Правил, получения и использования Карты, эмитируемой БАНКОМ, КЛИЕНТ обращается в БАНК, предоставив следующие документы: для гражданина РФ – документ, удостоверяющий личность в соответствии с действующим законодательством, для иностранного гражданина – паспорт иностранного государства с фотографией, миграционную карту и свидетельство о временной регистрации по месту пребывания, заполняет и подписывает Заявление по форме, установленной БАНКОМ. 4.2. БАНК осуществляет процедуру идентификации КЛИЕНТА в соответствии с Федеральным законом от 07.08.2001 N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». 4.3. По результатам проведенной процедуры идентификации и проверки представленных КЛИЕНТОМ документов БАНК принимает решение о заключении Договора (акцепт Заявления) и открывает Счет при личном присутствии КЛИЕНТА, открывающего Счет. БАНК вправе отказать в выпуске Карты (в этом случае Договор считается незаключенным) или в перевыпуске Карты по своему усмотрению и без объяснения причин. 4.4. Для осуществления выпуска Карты КЛИЕНТ должен внести любым удобным для него способом на Счет денежные средства в определенном Тарифами размере. 4.5. Выпуск Карты осуществляется БАНКОМ в срок до 7 рабочих дней с даты открытия КЛИЕНТУ Счета. Карта может быть выпущена в течение 1 (одного) рабочего дня с даты открытия Счета, с взиманием комиссии за срочный выпуск Карты согласно действующим Тарифам. Неименные Карты могут быть выданы в день обращения КЛИЕНТА с Заявлением на выпуск данного типа Карты при условии соблюдения п. 4.1.-4.4. настоящих Правил. 4.6. Договор считается вступившим в силу с момента получения БАНКОМ Расписки в получении КЛИЕНТОМ Карты, а также проставления собственноручной подписи КЛИЕНТА на Карте. Отсутствие подписи КЛИЕНТА на Карте либо ее несоответствие подписи в Заявлении является законным основанием для отказа в приеме Карты к обслуживанию и изъятия такой Карты из обращения без каких-либо компенсационных выплат со стороны БАНКА. 4.7. На основании соответствующего Заявления к Счету могут быть выпущены Дополнительные Карты как на имя его КЛИЕНТА, так и на имя иного указанного КЛИЕНТОМ физического лица с взиманием вознаграждения согласно Тарифам. Держатель Дополнительной Карты не является владельцем Счета. Держатель Дополнительной Карты имеет право совершать операции по счету с использованием Дополнительной Карты, предусмотренные действующим законодательством Российской Федерации, в пределах Платежного лимита. БАНК имеет право отказать КЛИЕНТУ в выпуске Дополнительной Карты без указания причины отказа. Все Операции, совершенные Держателем Дополнительной карты с использованием Дополнительной карты (ее реквизитов), считаются совершенными КЛИЕНТОМ. Отношения между КЛИЕНТОМ и Держателем Дополнительной Карты регулируются действующим законодательством Российской Федерации. КЛИЕНТ вправе заблокировать Дополнительную Карту без уведомления владельца Дополнительной Карты. 4.8. Карта является персональным платежным средством и не подлежит передаче другому лицу. Карта может использоваться для оплаты товаров (работ, услуг), для получения наличных денежных средств в банкоматах и пунктах выдачи наличных БАНКА и иных банков, для внесения наличных денежных средств на Счет через банкоматы с функцией приема наличных денежных средств и специализированные электронные устройства, для перевода денежных средств. 4.9. Карта действительна до последнего дня месяца года, указанного на ней (включительно), при этом срок действия Карты не превышает двух лет. Срок действия Дополнительной Карты не превышает срок действия Основной Карты. В случае утраты, повреждения, истечения срока действия Карты БАНК предоставляет КЛИЕНТУ в пользование новую Карту. Карта взамен утраченной или поврежденной выпускается с тем же сроком действия. 4.10. В целях идентификации КЛИЕНТА при проведении операций с использованием Карты одновременно с Картой КЛИЕНТУ предоставляется ПИН-код. Операции, произведенные с использованием Карты и соответствующего ПИН-кода признаются совершенными КЛИЕНТОМ и оспариванию не подлежат за исключением случаев предусмотренных в разделе 6 настоящих Правил. В случае если ПИНкод три раза подряд будет набран неверно, Карта блокируется или изымается. 4.11. В целях соблюдения требований платежных систем Карта, в том числе Дополнительная карта, и информация о ПИНе, в том числе и для Дополнительной карты, передаются БАНКОМ КЛИЕНТУ и не могут быть переданы представителю КЛИЕНТА или иным третьим лицам, за исключением случаев передачи Дополнительной карты и информации о ПИНе для Дополнительной карты Держателю Дополнительной карты, на имя которого выпущена такая Дополнительная карта. 4.12. КЛИЕНТ обязуется предпринимать все разумные меры для предотвращения утери/кражи/изъятия Карты или ее несанкционированного использования. Не сообщать информацию о ПИН-коде и не передавать Карту третьему лицу, не являющемуся ее Держателем, а также не сообщать Коды доступа третьим лицам. 4.13. В случае утраты или компрометации Карты и/или ПИН-кода, в том числе в случае подозрений о возможности возникновения подобных ситуаций, КЛИЕНТ обязан немедленно информировать об этом Банк по телефонам, указанным в п. 8.4 настоящих Правил. В целях проведения идентификации Держатель Карты должен по просьбе БАНКА по телефону сообщить пароль, указанный КЛИЕНТОМ в Заявлении, иные сведения. Устное заявление КЛИЕНТА должно быть подтверждено письменным заявлением, представленным в БАНК в срок не позднее 3 (трех) рабочих дней с момента устного обращения. 4.13.1 При подключении к системе «Интернет-Банк», КЛИЕНТ вправе провести процедуру блокировки Карты самостоятельно посредством системы «Интернет-Банк». 4.14. Датой и временем получения Банком сообщения об утрате или незаконном использовании карты и/или ПИН-кода считается дата и время получения БАНКОМ устного обращения КЛИЕНТА или Держателя Карты в БАНК, при использовании системы «Интернет-Банк» дата и время получения Банком сообщения об утрате/компрометации Карты и/или ПИН-кода считается дата и время проведения процедуры блокировки Карты в системе «Интернет-Банк».. 4.15. В случае утраты или незаконного использования Карты или ПИН-кода БАНК списывает со Счета денежные средства в размере, равном суммам операций, совершенных с использованием Карты до момента обращения КЛИЕНТА в БАНК с заявлением в порядке п. 4.13, п. 4.14. Договора 4.16. КЛИЕНТ вправе приостановить/ прекратить использование Карты ( в том числе в случае ее компрометации), обратившись в БАНК с письменным заявлением или в Колл-центр с соответствующим заявлением в устной форме. БАНК обеспечивает возможность направления ему КЛИЕНТОМ уведомления о компрометации Карты (п 4.13, п. 4.13), после получения уведомления КЛИЕНТА немедленно принимает меры к приостановлению обслуживания Карты. Обслуживание Карты может быть возобновлено на основании письменного заявления КЛИЕНТА. В случае приостановления обслуживания Карты БАНК не возвращает полученное от КЛИЕНТА комиссионное вознаграждение, пересчет уплаченной КЛИЕНТОМ суммы комиссионного вознаграждения также не производится. Карта, заблокированная КЛИЕНТОМ, может быть разблокирована на основании письменного заявления, заверенного подписью КЛИЕНТА, предоставленного в БАНК, за исключением блокировки Карты по причине ее утраты, утере, компроментации и/или внесенная в Стоп-лист, Карта не подлежит разблокировке и перевыпускается по письменному заявлению КЛИЕНТА. При обнаружении Карты, ранее заявленной утраченной, утерянной, скомпрометированной и внесенной в Стоп-лист, использовать Карту запрещается. КЛИЕНТ обязан немедленно информировать об этом БАНК и вернуть Карту в БАНК. 4.17. КЛИЕНТ несет финансовую ответственность за: 4.17.1. все Операции, совершенные с использованием Карты (как Основной карты, так и Дополнительной карты) в течение ее срока действия и/или до дня возврата Карты в БАНК включительно (за исключением случаев, описанных в разделе 6 Пправил); 4.17.2. все Операции, совершенные с использованием Карты третьими лицами с ведома КЛИЕНТА, подтвержденные вводом правильного ПИН-кода. 4.18. Перевыпуск Карты осуществляется в следующих случаях: истечение срока действия Карты; утрата Карты; повреждение Карты, приведшее к невозможности ее дальнейшего использования; утрата ПИНа; при изменении персональных данных Карты. 4.19. Карта взамен Карты с истекшим сроком действия может быть перевыпущена по заявлению КЛИЕНТА. Карта взамен Карты с истекшим сроком действия не выпускается в случае письменного отказа КЛИЕНТА от перевыпуска Карты, предоставленного в БАНК не позднее, чем за 30 календарных дней до истечения срока действующей Карты. Карта с истекшим сроком действия перевыпуску не подлежит в случае, если в течение последнего года срока действия Карты операции с ее использованием не осуществлялись. Перевыпуск Карты по иной причине, кроме истечения ее срока действия, осуществляется на основании предоставленного в БАНК письменного заявления КЛИЕНТА. При этом выпуск Основной/Дополнительной Карты осуществляется БАНКОМ в течение 7 (семи) рабочих дней с даты поступления на Счет денежных средств для взимания комиссии за обслуживание Карты в соответствии с Тарифами Банка. 4.20. В случае приостановления, прекращения действия, окончания срока действия Карты или расторжения Договора БАНК имеет право осуществлять списание со Счета Держателя Карты сумм операций, совершенных с использованием Карты, в течение 45 календарных дней от даты возврата Карты в БАНК, истечения срока действия Карты или получения Банком заявления Держателя Карты о расторжении Договора. 4.21. Карта, не востребованная КЛИЕНТОМ в течение 3 (трех) месяцев от даты ее выпуска/перевыпуска, подлежит уничтожению БАНКОМ без предварительного уведомления КЛИЕНТА. Перевыпуск невостребованной Карты по истечении срока ее действия не осуществляется. 4.22. В случае нарушения КЛИЕНТОМ условий Договора, а также в иных случаях, для предотвращения нанесения ущерба КЛИЕНТУ и/или БАНКУ, БАНК вправе без предварительного уведомления КЛИЕНТА принять все необходимые меры для приостановления использования Карты (отказать в Авторизации операций с Картой) или прекращения действия Карты (дать распоряжение об изъятии Карты), а также отказать в совершении операций с использованием Карты. При этом БАНК, не позднее следующего рабочего дня после приостановления/прекращения обслуживания Карты, уведомляет КЛИЕНТА удобным для БАНКА способом с использованием контактных данных КЛИЕНТА. Доступ КЛИЕНТА к обслуживанию может быть возобновлен после устранения причин, повлекших такое приостановление. Банк не возмещает убытки Клиента, возникшие в связи с приостановлением/ прекращением обслуживания. 4.23. БАНК вправе по своему усмотрению устанавливать ограничения на совершение операций по Счету с использованием Карты (на типы и/или суммы операций с использованием Карт), а также устанавливать перечень поставщиков товаров (работ, услуг), в которых могут совершаться расчеты с использованием Карт. БАНК информирует КЛИЕНТА путем размещения информации об условиях использования платежных карт, об ограничениях способов и мест использования, случаях повышенного риска их использования на корпоративном сайте БАНКА www.kkb.ru. 4.24. БАНК вправе отключать дополнительные услуги в связи с отсутствием денежных средств на Счете КЛИЕНТА для оплаты услуги в соответствии с Тарифами БАНКА в течение 30 дней с даты наступления срока оплаты на основании распоряжения Управляющего филиалом. 4.25. Использование карт в сети Интернет 4.25.1. БАНК предоставляет клиентам - держателям карт MasterCard, VISA ОАО Банк «ККБ», подключенным к услуге смсинформирования, услугу по возможности оплаты товаров (работ, услуг) в Интернет-магазинах, поддерживающих технологии MasterCard SecureCode, Verified by Visa. Сервисы 3D- Secure MasterCard, Verified by Visa представляют собой XML-протокол, который используется как дополнительный уровень безопасности для банковских карт, двухфакторной аутентификации пользователя. 4.25.2. Подключение к сервисам 3D-Secure MasterCard, Verified by Visa осуществляется одновременно с подключение услуги смсинформирования 4.25.3. Сервисы 3D-Secure MasterCard, Verified by Visa становятся доступным Клиенту не позднее, чем на третий рабочий день с момента подключения услуги смс-информирования 4.25.4. Сервисы 3D-Secure MasterCard, Verified by Visa подключаются на срок равный сроку действия Карты. В случае перевыпуска Карты с тем же номером действие услуги пролонгируется на новый срок действия Карты. 4.25.5. Порядок работы сервисов 3D-Secure MasterCard, Verified by Visa: 4.25.5.1. В момент совершения покупки КЛИЕНТУ посредством смс-сообщения на номер телефона, указанный держателем Карты в Заявлении, направляется одноразовый пароль. 4.25.5.2 КЛИЕНТ вводит пароль в экране, который появляется на мониторе устройства, посредством которого совершается покупка в сети Интернет, в момент покупки. 4.25.5.3. Число попыток ввода пароля равно 3 (трем). В случае превышения количество неверно введенных паролей, на 60 (шестьдесят) минут блокируется возможность КЛИЕНТА совершать покупки в сети Интернет. 4.25.5.4. Сервисы 3D-Secure MasterCard, Verified by Visa являются обязательным для клиентов-держателей MasterCard, Verified by Visa ОАО Банк «ККБ». Покупка в Интернет-магазине, поддерживающем технологии MasterCard SecureCode, Verified by Visa, не может быть осуществлена без использования сервиса 3D-Secure, Verified by Visa. 4.25.5.5 Сервисы 3D-Secure MasterCard, Verified by Visa могут быть отключены КЛИЕНТОМ в любое время (в течение срока действия Карты, подключенной к вышеуказанной услуге). В случае отключения сервисов 3D-Secure MasterCard, Verified by Visa, оплата покупок в Интернет-магазинах, поддерживающих технологии MasterCard SecureCode, Verified by Visa, по Карте будут не доступны 4.26. Услуга СМС-информирования 4.26.1. пассивное СМС-информированиеОтправка СМС сообщений, подтверждающих совершение авторизационных запросов в торговосервисных предприятиях, банкоматах или пунктах выдачи наличных, зачислениях и списаниях по картам Банка. Услуга пассивного СМСинформирования подключается автоматически. СМС сообщения приходят на указанный Клиентом в Заявлении номер мобильного телефона. СМС сообщения отправляется только на телефоны сети GSM. 4.26.2. активное СМС-информирование Отправка СМС сообщений на получаемые от клиента СМС запросы о балансе карты, получения мини-выписки и блокировки карты. Для получения информации Клиент должен отправить с указанного в Заявлении номера мобильного телефона СМС сообщение на номер +7 903-797-6155 в формате, приведенном ниже: Наименование запроса Получение информации о балансе карты Получение мини-выписки Блокировка карты Помощь Текст СМС сообщения «BAL NNNN», где NNNN- последние четыре цифры номера карты. В ответ будет получено сообщение формата: Amount available SSS SSS,SS VAL, где SSS SSS,SS – сумма доступного остатка; VAL – валюта счета «STM NNNN», где NNNN- последние четыре цифры карты; Формат сообщений: F YYYY-MM-DD SSS SSS,SS VAL; W YYYY-MM-DD-SSS SSS,SS VAL; A YYYY-MM-DD-SSS SSS,SS VAL, где "F" – обработанный документ (имеющий статус "Posted"); "W" – необработанный документ (имеющий статус "Waiting"); "A" – авторизационный документ; YYYY-MM-DD - дата операции SSS SSS,SS –сумма операции, допустим знак “-” для операции списания; VAL – валюта операции. «BLOCK NNNN», где NNNN- последние четыре цифры карты. В ответ на это сообщение, клиент на свой телефон получит сообщение от системы: To block your card please send <код> to SMS Notification number./ Dlya blokirovki otprav'te <код> na nomer yslygi SMS-informirovanie. Для подтверждения блокировки карты, необходимо создать сообщение с полученным <код> и отправить его на телефонный номер услуги активного СМС - информирования. «HELP» В ответ на это сообщение, Клиент получит форматы доступных SMS запросов. 4.26.3. мобильный платеж Оплата услуг операторов сотовой связи, интернет-провайдеров, кабельного телевидения и др. в режиме он-лайн. Для совершения мобильного платежа Клиент отправляет СМС сообщение на номер +7 903 7976155 в формате, приведенном ниже: PAY NNNN ССССС DDDDDDDDDВ SSSS.SS RUR, где: PAY - константа NNNN - последние четыре цифры номера карты; CCCCC - код получателя платежа; DDDDDDDDDD – реквизиты платежа (номер договора, номер мобильного телефона и т.п.)*; SSSSSS.SS – сумма доступного платежа в рублях с обязательным указанием копеек; RUR – константа. например:Pay 0000 1234 ККККККККК 1000.00 RUR) Реквизиты получателей платежей. Код № Получатель получателя п/п платежа платежа Реквизиты платежа Пример написания Наименование Пример платежа Категория получателя платежа МТС Билайн МегаФон СкайЛинк Москва MTS BEEPAYXP MEGAFON Номер телефона Номер телефона Номер телефона 9112855899 9035746981 9261300090 PAY 0000 MTS 9112855899 123.45 RUR PAY 0000 BEEPAYXP 9035746981 123.45 RUR PAY 0000 MEGAFON 9261300090 123.45 RUR Сотовая связь Сотовая связь Сотовая связь 4524 Номер телефона 9015176090 PAY 0000 4524 9015176090 123.45 RUR Сотовая связь 5 Yota 7474 Номер счета или номер телефона Инфолайн 6106 Логин 7 СТРИМ 5646 Лицевой счет 8 5612 PAY 0000 7783 2009874580005 123.45 RUR Интернет 4268 Номер счета Номер лицевого счета Номер договора 2009874580005 10 АКАДО Корбина Телеком НТВ-Плюс PAY 0000 7474 2331143236 123.45 RUR PAY 0000 7474 9266631583 123.45 RUR PAY 0000 6106 298N2233 123.45 RUR PAY 0000 6106 3417 123.45 RUR PAY 0000 6106 kostian22 123.45 RUR PAY 0000 5646 586970708 123.45 RUR PAY 0000 5646 793667822 123.45 RUR PAY 0000 5612 91635919 123.45 RUR Интернет 6 2331143236 9266631583 298N2233 3417 kostian22 5869707-08 7936678-22 91635919 2112346144 PAY 0000 4268 2112346144 123.45 RUR 11 Яндекс.Деньги 4351 Номер счета 41001364686993 PAY 0000 4351 41001364686993 123.45 RUR 12 WebMoney 5914 Номер R-кошелька R291306956238 PAY 0000 5914 R291306956238 123.45 RUR Телевидение Платежные системы Другое 1 2 3 4 9 7783 Интернет Интернет Интернет При успешном завершении операции мобильный платеж Клиент получает на мобильный телефон СМС сообщение об авторизационном запросе. При некорректном наборе команды на совершение мобильного платежа на мобильный телефон Клиента приходит СМС сообщение с описанием ошибки. № п/п 1 Service temporary unavailable. Please, try later. 2 Invalid request! 3 Invalid request or last card number digits! 4 Code not received in specified timeout or received invalid code. 5 Service unavailable. Please, contact customer support! СМС – сообщение, получаемое клиентом Перевод Сервис временно недоступен. Пожалуйста, попробуйте позже. Неверный запрос! Неверный формат запроса или неверные данные номера карты! Превышено время ожидания кода или прислан неверный код на блокировку карты. Сервис не доступен. Обратитесь в службу поддержки клиентов. Причина возникновения данного сообщения. По техническим причинам не доступен получатель платежа. Ошибка в синтаксисе команды, набранной на мобильном телефоне Ошибка в синтаксисе команды, набранной на мобильном телефоне или в цифрах номера карты Превышено плановое 5 минутное ожидание ответа на запрос о блокировки или прислан код отличный от ожидаемого. Сервис недоступен в виду отсутствия денежных средств на карте или по другим причинам. 4.26.4. мобильное приложение для СМС-банкинг Комплекс программно-технических средств и организационных мероприятий, предназначенных для предоставления Клиенту услуг мобильного платежа и информации по совершенным операциям посредством обмена с Банком сообщениями. В приложение СМС-Банкинг доступны следующие опции: запрос баланса, мини-выписка, блокировка карты, пополнение телефона, оплата услуг, создание шаблонов, информация о точках обслуживания Банка. Мобильное приложение доступно для владельцев телефонов на платформах Apple iOS и Google Android. Установка и обновление приложений iOS производятся через сервисы Apple, стандартным способом (AppStore). Установка и обновление приложений для Android производится через сервисы Google Market. В случае недоступности номера мобильного телефона Клиента для получения СМС сообщения в течение 24 часов, попытки доставить конкретное СМС сообщение на данный номер мобильного телефона прекращаются 5. ПОРЯДОК ВЕДЕНИЯ СЧЕТА И СОВЕРШЕНИЕ ОПЕРАЦИЙ С ИСПОЛЬЗОВАНИЕМ КАРТЫ 5.1. Денежные средства, находящиеся на карточном счете, могут быть использованы только для операций с использованием Карты. Операции по карточному счету проводятся в порядке, предусмотренном законодательством Российской Федерации, настоящими Правилами, внутренними документами БАНКА, правилами платежных систем. 5.2. Держатель может осуществлять с использованием Карты указанные в настоящем пункте операции по карточным счетам, открытым в валюте Российской Федерации. 5.3. Расчеты по Счету могут производиться Держателем Карты только после оплаты стоимости годового обслуживания Карты в соответствии с Тарифами Банка. В случае расторжения/прекращения Договора комиссия за годовое обслуживание Карты возврату и перерасчету не подлежит. 5.4. БАНК информирует КЛИЕНТА о совершении каждой операции с использованием карты посредством смс-сообщений на номер телефона, указанный КЛИЕНТОМ в заявлении-анкете о присоединении к Правилам. 5.5. По Счету могут осуществляться следующие операции: 5.5.1. Конвертация. При совершении Держателем Операций с использованием Карты в валюте, отличной от валюты карточного счета, КЛИЕНТ поручает БАНКУ, а БАНК производит конвертацию валют по указанным операциям в валюту карточного счета для последующего осуществления расчетов по этим операциям. Конвертация осуществляется по курсу БАНКА на день отражения Операции на карточном счете, который может не совпадать с курсом дня совершения Операции с использованием Карты. Возникшая вследствие этого курсовая разница в порядке заранее данного КЛИЕНТОМ акцепта (п. 5.4.4.3.) списывается с его карточного счета. Валютные операции с использованием платежных банковских Карт совершаются в соответствии с валютным законодательством Российской Федерации. В случае совершения Операции за пределами территории РФ с СКС списывается/зачисляется эквивалент суммы Операции в валюте СКС, рассчитанный по курсу Банка России на день списания/зачисления на основе полученного от платежной системы эквивалента суммы Операции в валюте, установленного платежной системой, рассчитанного по курсу международной платежной системы, а так же комиссии, предусмотренные платежной системой. БАНК не несет ответственности за возникновение несанкционированной задолженности, которая может возникнуть за счет разницы в курсах платежной системы и Банка России. 5.5.2. Операции расхода денежных средств с карточного Счета. Расходование денежных средств с использованием Карты должно осуществляться Держателем исключительно в пределах установленного Платежного лимита равного: остатку денежных средств на СКС за вычетом суммы, совершенных, но еще не оплаченных операций, и суммы комиссий БАНКА, подлежащих уплате в соответствии с Тарифами БАНКА. Овердрафт средств по карточному Счету допускается в случае кредитования Держателя Карты путем оформления отдельного соглашения с БАНКОМ, в котором установлен лимит задолженности. При снятии наличных денежных средств в банкоматах и ПВН, не принадлежащих БАНКУ, может взиматься дополнительная плата, установленная владельцем банкомата или ПВН. В исключительных случаях, и только по решению уполномоченных лиц БАНКА на основании полученного положительного авторизационного ответа из Процессингового центра (обеспечивающего информационное и технологическое взаимодействие между участниками расчётов) о достаточности денежных средств на проведение операции, для снятия наличных денежных средств через кассу БАНКА с карточного Счета в течение срока действия Договора и/или безналичного перевода денежных средств по указанным Держателем Карты реквизитам, могут оформляться расходные кассовые ордера и платежные поручения (перевод денежных средств со Счета осуществляется исключительно на основании заявления КЛИЕНТА - физического лица, а расчетные документы, необходимые для проведения указанной банковской операции, составляются и подписываются БАНКОМ) Расчеты по оплате товаров (работ, услуг, результатов интеллектуальной деятельности), выдача наличных денежных средств или их перевод в адрес Получателей осуществляются БАНКОМ от своего имени, но за счет КЛИЕНТА в следующем порядке: поручения по переводу денежных средств в адрес Поставщика/ТСП MasterCard, Visa подлежат исполнению в течение банковского дня, следующего за днѐм направления КЛИЕНТОМ поручения БАНКУ на совершение платежа; снятие КЛИЕНТОМ наличных денежных средств в банкоматах платежной системы MasterCard, Visa и/или специализированных электронных устройствах БАНКА или иных банков осуществляется при условии наличия денежных средств в банкомате, а также при условии технической исправности банкомата и надлежащего функционирования каналов связи; в исключительных случаях перевод денежных средств с СКС осуществляется на основании заявления КЛИЕНТА - физического лица, а расчетные документы, необходимые для проведения указанной банковской операции, составляются и подписываются БАНКОМ, а также на основании распоряжений, переданных КЛИЕНТОМ с помощью системы «Интернет-банк»; в исключительных случаях - снятие наличных денежных средств через кассу БАНКА с СКС в течение срока действия Договора. Контроль за расходованием Держателем денежных средств, находящихся на карточном Счете, осуществляется КЛИЕНТОМ на сновании выписки по счету Карты, включающей информацию о расходах Держателя Карты, и на основании имеющихся платежных документов. Держателям Дополнительных Карт выписки о движении денежных средств по карточному Счету не предоставляются. 5.5.3. Операции пополнения карточного Счета. Прием денежных средств на карточный Счет осуществляется как через кассу БАНКА от Держателя или его представителя, так и в безналичном порядке. Прием наличных денежных средств через кассу БАНКА осуществляется до 16.45 часов по московскому времени (понедельник – четверг) и до 15.45 часов (пятница и предпраздничные дни). Зачисление средств на указанные счета происходит в этот же день. Денежные средства, поступившие в БАНК в безналичном порядке, зачисляются на карточный Счет не позднее рабочего дня, следующего за днем поступления в БАНК подтверждающих документов: в день поступления в БАНК подтверждающих документов, если эти документы поступили до 16.00 часов по московскому времени (понедельник - четверг) и до 15.00 часов (пятница и предпраздничные дни); на следующий рабочий день, если подтверждающие документы поступили после 16.00 часов по московскому времени (понедельник – четверг) и после 15.00 часов (пятница и предпраздничные дни). при отмене операции покупки по банковской Карте (возврат покупки) или иным способом путем поступления денежных средства на СКС Держателя Карты. БАНК вправе не зачислять на Счет поступившие денежные средства и возвратить их отправителю платежа в случаях, когда зачисление на Счет невозможно из-за недостаточности, неточности или противоречивости реквизитов расчетного документа либо несоответствия расчетного документа режиму Счета, действующему законодательству или банковским правилам. 5.5.4. Списание со Счета по распоряжению КЛИЕНТА (в том числе в порядке заранее данного акцепта). 5.5.4.1. Списание денежных средств со Счета КЛИЕНТА производится в пределах доступного остатка по данному Счету не позднее рабочего дня, следующего за днем поступления в БАНК соответствующих расчетных (платежных) документов КЛИЕНТА. 5.4.4.2. БАНК списывает без распоряжения КЛИЕНТА денежные средства, находящиеся на Счете, в случаях, предусмотренных законодательством Российской Федерации, настоящими Правилами либо иными отдельными соглашениями, заключенными между БАНКОМ и КЛИЕНТОМ. 5.5.4.3. КЛИЕНТ предоставляет БАНКУ заранее данный акцепт на списание с его Счета денежных средств в размере, необходимом для оплаты БАНКУ расходов, комиссий и вознаграждений, связанных с проведением операций по Счету, его обслуживанием, также иными оказываемыми БАНКОМ услугами согласно Тарифам. При этом в соответствии с действующим законодательством Российской Федерации заранее данный акцепт содержит в себе следующие условия: - Получателем средств, имеющим право предъявлять распоряжения к Счету КЛИЕНТА, является БАНК, - суммы заранее данного акцепта определяются БАНКОМ в соответствии действующими Тарифами; - обязательства КЛИЕНТА, являющиеся основаниями для предъявления БАНКОМ распоряжений к Счету КЛИЕНТА, вытекают из условий настоящего Договора; - заранее данный акцепт дается КЛИЕНТОМ в отношении Счета, указанного в Заявлении-анкете, являющейся составной и неотъемлемой частью Договора; - заранее данный акцепт дается КЛИЕНТОМ до предъявления распоряжения БАНКА. 5.5.4.4. КЛИЕНТ предоставляет БАНКУ заранее данный акцепт на списание с его Счета денежных средств в размере, необходимом для погашения имеющейся у него задолженности перед БАНКОМ (в т.ч. суммы кредита, процентов, пени, штрафов), оплаты БАНКУ расходов по взысканию задолженности (в т.ч. суммы кредита, процентов, пени, штрафов), а также по иным договорам, заключенным между КЛИЕНТОМ и БАНКОМ. При этом в соответствии с действующим законодательством Российской Федерации заранее данный акцепт содержит в себе следующие условия: - Получателем средств, имеющим право предъявлять распоряжения к Счету, является БАНК, - Порядок определения суммы заранее данного акцепта: А) сумма заранее данного акцепта определяется исходя из размера непогашенной КЛИЕНТОМ задолженности перед БАНКОМ, включающей в себя сумму основного долга, процентов, пени, штрафов; Б) сумма заранее данного акцепта определяется исходя из фактически произведенных БАНКОМ расходов по взысканию задолженности с КЛИЕНТА, включающей в себя сумму основного долга, процентов, пени, штрафов; - Обязательства КЛИЕНТА, являющиеся основаниями для предъявления БАНКОМ распоряжений к Счету КЛИЕНТА, вытекают из условий соответствующего договора; - Заранее данный акцепт дается КЛИЕНТОМ в отношении Счета, указанного в Заявлении-анкете, являющейся составной и неотъемлемой частью Договора; - Заранее данный акцепт дается КЛИЕНТОМ до предъявления распоряжения БАНКА. 5.5.4.5. КЛИЕНТ предоставляет БАНКУ заранее данный акцепт на списание с его Счета денежных средств в размере всех Операций, произведенных с использованием Карты (в том числе с Дополнительной Картой) как самим КЛИЕНТОМ, так и третьими лицами; комиссий, установленных платежными системами и другими банками; сумм неразрешенной задолженности и соответствующих пени; произведенных БАНКОМ расходов по предотвращению незаконного использования Карты как КЛИЕНТОМ, так и третьими лицами (блокировка Карты, постановка в Стоп-лист, изъятие Карты и т.д.); налогов и сборов, взимаемых при проведении Операций с использованием Карты, в соответствии с действующим законодательством; ошибочно зачисленных на СКС денежных средств; курсовой разницы, возникающей при осуществлении конверсионных операций, списание возвратных платежей (chargeback). При этом в соответствии с действующим законодательством Российской Федерации заранее данный акцепт содержит в себе следующие условия: - Получателем средств, имеющим право предъявлять распоряжения к Счету, является БАНК, - Порядок определения суммы заранее данного акцепта: А) сумма заранее данного акцепта определяется исходя из сумм Операций по Счету произведенных с использованием Карты (в том числе с Дополнительной Картой) как самим КЛИЕНТОМ, так и третьими лицами; Б) сумма заранее данного акцепта определяется в размере комиссий, установленных платежными системами и другими банками; В) сумма заранее данного акцепта определяется в размере возникшей неразрешенной задолженности КЛИЕНТА перед БАНКОМ и соответствующих пени; Г) сумма заранее данного акцепта определяется исходя из фактически произведенных БАНКОМ расходов по предотвращению незаконного использования Карты как КЛИЕНТОМ, так и третьими лицами, а также в соответствии с Тарифами БАНКА; Д) сумма заранее данного акцепта определяется исходя из размера налогов и сборов, определяемых в соответствии с действующим законодательством; Е) сумма заранее данного акцепта определяется суммой ошибочно зачисленных на СКС денежных средств; Ж) сумма заранее данного акцепта определяется в сумме курсовой разницы, возникшей при осуществлении конверсионных операций (п. 5.4.1.); З) сумма заранее данного акцепта определяется суммой произведенных на Счет КЛИЕНТ возвратных платежей (chargeback) при условии, что возвратная операция chargeback осуществлена после возврата КЛИЕНТУ БАНКОМ денежных средств в соответствии с п. 6.1.3. Правил. - Обязательства КЛИЕНТА, являющиеся основаниями для предъявления БАНКОМ распоряжений к Счету КЛИЕНТА, вытекают из условий, указанных в порядке определения суммы заранее данного акцепта; - Заранее данный акцепт дается КЛИЕНТОМ в отношении Счета, указанного в Заявлении-анкете, являющейся составной и неотъемлемой частью Договора; - Заранее данный акцепт дается КЛИЕНТОМ до предъявления распоряжения БАНКА. Отзыв распоряжения осуществляется до наступления безотзывности перевода денежных средств. 5.5.4.6. Списание денежных средств с карточного Счета КЛИЕНТА, осуществляемое, в том числе в порядке заранее данного акцепта, может осуществляться посредством системы «Интернет-Банк», подключение к которой осуществляется на основании соответствующего заявления. 5.6. Перевод денежных средств со Счета может осуществляться исключительно: 5.6.1. с использованием Карты (ее реквизитов); 5.6.2. в исключительных случаях по распоряжению главного бухгалтера БАНКА на основании письменного заявления КЛИЕНТА (его представителя), составленного на бумажном носителе по форме, установленной БАНКОМ. При этом расчетные документы, необходимые для проведения соответствующей банковской операции, составляются и подписываются БАНКОМ. Для перевода денежных средств со Счета на основании заявления КЛИЕНТ предоставляет БАНКУ право на составление расчетных документов от его имени; 5.6.3. на основании надлежащим образом сформированного (составленного и оформленного) и переданного в БАНК с использованием банкомата БАНКА распоряжения, подтвержденного вводом ПИНа. При этом расчетные документы, необходимые для проведения соответствующей банковской операции, составляются и подписываются БАНКОМ. Для перевода денежных средств со Счета на основании указанного распоряжения, подтвержденного вводом ПИНа, КЛИЕНТ предоставляет БАНКУ право на составление расчетных документов от его имени; 5.6.4. при наличии заключенного и действующего между БАНКОМ и КЛИЕНТОМ договора на обслуживание с Использованием системы «Интернет-Банк» – на основании надлежащим образом (в соответствии с порядком и условиями, установленными в соответствующем договоре) сформированного (составленного и оформленного) КЛИЕНТОМ или от имени КЛИЕНТА БАНКОМ и подписанного КЛИЕНТОМ Электронного распоряжения. При этом расчетные документы, необходимые для проведения соответствующей банковской операции, составляются и подписываются БАНКОМ. Для перевода денежных средств со Счета на основании Электронного распоряжения, КЛИЕНТ предоставляет Банку право на составление расчетных документов от его имени. 5.6.5. проведение оплаты товаров (работ, услуг) в ТСП MasterCard PayPass с использованием технологий бесконтактных платежей PayPass на сумму до 1 000 (одной тысячи) рублей включительно осуществляется без использования ПИН-кода. При проведении оплаты товаров (работ, услуг) по карте MasterCard PayPass с использованием технологии бесконтактных платежей за пределами территории Российской Федерации максимальную сумму операции без использования ПИН-кода необходимо уточнить в ТСП, в котором проводится указанная операция. 5.7. БАНК имеет право на любом этапе возвратить/оставить Электронное распоряжение/заявление КЛИЕНТА (его представителя) без исполнения в случае обнаружения ошибок и неточностей, допущенных при его оформлении, в случае признания сомнительным удостоверения права распоряжения Счетом, либо в случае непредставления КЛИЕНТОМ необходимых документов, подтверждающих проведение операции, если это предусмотрено законодательством Российской Федерации. 5.8. На остаток денежных средств на Счете Банк не начисляет проценты, если иное не предусмотрено Тарифами БАНКА. 5.9. В случае приостановления, прекращения действия, окончания срока действия Карты или расторжения Договора БАНК имеет право осуществлять списание со Счета Держателя Карты сумм, совершенных с использованием Карты, операций в течение 45 календарных дней от даты возврата Карты в БАНК, истечения срока действия Карты или получения БАНКОМ заявления Держателя Карты о расторжении Договора. 5.10. Держатель Карты должен сохранять все документы по каждой операции с использованием Карты в течение одного календарного года от даты совершения операции и представить такие документы БАНКУ по запросу для урегулирования споров, а также отслеживать движение денежных средств по Счету. 5.11. В случае возникновения Неразрешенной задолженности по Счету, то есть превышения расходов Держателя Карты над суммой Платежного лимита, Держатель Карты в соответствии с нормами гражданского законодательства Российской Федерации обязан возвратить сумму Неразрешенной задолженности не позднее следующего дня после ее возникновения и уплатить пени, в размере предусмотренном Тарифами. БАНК начисляет пени на сумму Неразрешенной задолженности в размере, указанном в Тарифах, в период от даты возникновения Неразрешенной задолженности до даты фактического погашения Неразрешенной задолженности включительно. БАНК вправе в порядке заранее данного Держателем Карты акцепта списывать сумму Неразрешенной задолженности и начисленных штрафов (пени) со Счета, а также иных счетов Держателя Карты, открытых в БАНКЕ. 5.12. БАНК на основании письменного Заявления Держателя Карты предоставляет: - Выписки по Счету; - Документы и информацию, которые связаны с использованием КЛИЕНТОМ его Карты. Документы выдаются БАНКОМ при личном обращении Держателя Карты в БАНК, либо путем направления по указанному Держателем карты адресу электронной почты (e-mail) без кодирования и криптографии. Дата отправки выписки на адрес электронной почты считается датой выдачи выписки Держателю Карты. Банк в течение 30 календарных дней рассматривает письменные заявления КЛИЕНТА, направленные на почтовый адрес БАНКА, и направляет результаты рассмотрения на адрес электронной почты КЛИЕНТА или почтовый адрес, указанный в заявлениианкеты присоединения к Правилам. В случае несогласия Держателя Карты с предоставленной выпиской Держатель Карты обязан в течение 10 (десяти) календарных дней после даты выдачи ему выписки по Счету письменно сообщить об этом БАНКУ. Неполучение БАНКОМ претензий в течение указанного срока считается подтверждением Держателем Карты правильности операций, указанных в выписке по Счету. Банк не несет ответственность за возможные риски, связанные с нарушением конфиденциальности информации, содержащейся в выписках по счетам, направляемых Банком Держателю Карты на адрес указанной им электронной почты. При переходе БАНКА на новое программное обеспечение, а также в случае внесения изменений в действующее законодательство или в нормативные акты, регулирующие порядок учета операций с использованием платежных банковских карт, БАНК вправе перевести все денежные средства Держателя на новые счета без его дополнительного распоряжения. Об этом БАНК информирует Держателя в момент его обращения. 5.13. БАНК обязан обеспечить фиксирование и хранение направленных КЛИЕНТУ уведомлений (п. 5.4.) и полученных от КЛИЕНТА уведомлений (п. 4.13, п. 4.14), не менее трех лет. 6. ОТВЕТСТВЕННОСТЬ СТОРОН 6.1. Ответственность БАНКА: 6.1.1. БАНК несет ответственность перед КЛИЕНТОМ в соответствии с требованиями действующего законодательства Российской Федерации, в том числе в части возмещения убытков КЛИЕНТА, возникших при использовании Карты, в результате несоблюдения БАНКОМ обязанностей, установленных Договором. 6.1.2. БАНК, надлежащим образом исполнивший обязанности, предусмотренные п. 5.4. Правил, несет ответственность перед КЛИЕНТОМ по возмещению последнему сумм операций, совершенных без согласия КЛИЕНТА, после момента направления КЛИЕНТОМ уведомления о компрометации Карты в порядке п. 4.13, п. 4.14. Правил, в соответствии с требованиями Федерального закона от 27 июня 2011г. №161ФЗ «О национальной платежной системе». 6.1.3. БАНК, надлежащим образом исполнивший обязанности, предусмотренные п. 5.4. Правил, несет ответственность перед КЛИЕНТОМ по возмещению последнему сумм операций, совершенных без согласия КЛИЕНТА, до момента направления КЛИЕНТОМ уведомления о компрометации Карты в порядке п. 4.13, п. 4.14. Правил, в соответствии с требованиями Федерального закона от 27 июня 2011г. №161-ФЗ «О национальной платежной системе», если не докажет, что КЛИЕНТ нарушил условия Договора (Правил). 6.1.4. В случае ненадлежащего исполнения обязанностей, предусмотренных п. 5.4. Правил, БАНК несет ответственность перед КЛИЕНТОМ по возмещению последнему сумм операций, совершенных без согласия КЛИЕНТА, в соответствии с требованиями Федерального закона от 27 июня 2011г. №161-ФЗ «О национальной платежной системе». 6.1.5. БАНК не несет ответственности за: 6.1.5.1 БАНК не несет ответственности по возмещению КЛИЕНТУ суммы операции, совершенной без согласия КЛИЕНТА, в случае, если БАНКОМ исполняется обязанность по информированию КЛИЕНТА о совершенной операции в соответствии с п. 5.4. Правил и КЛИЕНТ не направил БАНКУ уведомление о компрометации Карты в соответствии с п. 4.13, п. 4.14. Правил. 6.1.5.2. за полное или частичное неисполнение, неправильное или несвоевременное исполнение своих обязательств, вытекающих из Правил, если такое неисполнение вызвано обстоятельствами непреодолимой силы, в том числе, но не ограничиваясь, решениями органов законодательной, судебной и/или исполнительной власти Российской Федерации, а также Банка России, которые делают невозможным для БАНКА выполнение своих обязательств; военными действиями, стихийными или иными бедствиями, происходящими в районах, официально признанными находящимися под влиянием вышеуказанных обстоятельств; а также любыми другими обстоятельствами, которые БАНК не мог предвидеть или предотвратить разумными способами. 6.1.5.3. БАНК не несет ответственности в случае, если КЛИЕНТ не получил уведомление, направляемое БАНКОМ в соответствии с п. 5.4. Правил, если данные обстоятельства произошли в связи с техническими сбоями, а также по иным причинам, не зависящим от БАНКА (в т.ч. в случае не уведомления КЛИЕНТОМ БАНКА об изменении контактной информации). 6.2. Ответственность КЛИЕНТА: 6.2.1. КЛИЕНТ несет ответственность перед БАНКОМ в соответствии с требованиями действующего законодательства Российской Федерации, в том числе за убытки, возникшие у БАНКА, в результате компрометации Карты, возникшей по вине КЛИЕНТА. 6.2.2. КЛИЕНТ несет ответственность за правильность и актуальность всех сведений, сообщаемых им БАНКУ, при заключении и исполнении настоящего Договора. 6.3. Стороны освобождаются от ответственности за неисполнение или ненадлежащее исполнение принятых по настоящему Договору обязательств на период действия обстоятельств непреодолимой силы (форс-мажор) и их последствий. Сторона, пострадавшая от влияния обстоятельств непреодолимой силы, обязана в возможно короткий срок, довести до сведения другой Стороны информацию о случившемся. 7. СРОК ДЕЙСТВИЯ И РАСТОРЖЕНИЕ ДОГОВОРА 7.1. Договор вступает в силу с даты получения БАНКОМ Расписки КЛИЕНТА в получении Карты и действует до конца срока действия Карты, при отсутствии оснований (п. 6.2.) для досрочного расторжения Договора со стороны БАНКА, с возможностью пролонгации на срок действия новой Карты при выполнении положений п.4.18 настоящих Правил. 7.2. Договор может быть расторгнут по инициативе Держателя Карты или БАНКА в случаях, предусмотренных действующим законодательством Российской Федерации и Договором. Прекращение действия Договора по какой-либо причине не изменяет и не влияет на обязательства Держателя Карты перед БАНКОМ, возникшие до даты прекращения действия Договора и неисполненные Держателем Карты на дату прекращения. 7.3. Держатель Карты вправе расторгнуть Договор при условии отсутствия непогашенной задолженности по Договору, возврата Карты в БАНК и получения БАНКОМ соответствующего заявления Держателя Карты за 45 дней до предполагаемой даты расторжения Договора. По истечении указанного срока БАНК выполняет инструкции Держателя Карты по закрытию СКС и распоряжению остатком денежных средств на СКС в порядке, установленном законодательством Российской Федерации. В том случае, если по каким-либо причинам Карта в Банк не возвращена, Договор может быть расторгнут по заявлению Держателя карты не ранее, чем через 45 дней от даты окончания срока действия такой Карты при отсутствии непогашенной задолженности Держателя карты перед Банком. 7.4. При прекращении действия Договора по какой-либо причине комиссии, уплаченные Держателем Карты БАНКУ в соответствии с Тарифами, не возвращаются. 7.5. Расторжение Договора является основанием для закрытия СКС. 7.6. БАНК вправе расторгнуть Договор, в том числе закрыть СКС, в случае отсутствия в течение 12 (Двенадцати) месяцев операций по СКС, а также при условии, что сумма остатка денежных средств, находящегося на СКС Держателя Карты не превышает сумму 100 (Сто) рублей, уведомив Держателя Карты о расторжении по факсу, заказным письмом или сообщением на электронный адрес Держателя карты в установленном законом порядке. Закрытие СКС осуществляется БАНКОМ в любой день после истечения указанных сроков. 7.7. При расторжении Договора при наличии остатка собственных денежных средств Держателя карты на СКС, БАНК осуществляет возврат средств на основании заявления Держателя Карты, в соответствии с Тарифами БАНКА по осуществлению операций физических лиц по текущим счетам. 8. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ 8.1. Заключая Договор на выпуск и обслуживание банковской карты, Держатель Карты соглашается с тем, что БАНК - эмитент банковской карты, осуществляет обработку персональных данных Держателя Карты - для целей осуществления БАНКОМ операций по оплате товаров (работ, услуг) и выдачи наличных денежных средств по поручению Держателя Карты в соответствии с условиями настоящего Договора и требованиями законодательства РФ. Обработка персональных данных осуществляется на следующих условиях: 1) обработка включает действия по сбору, систематизации, записи и хранению данных на электронных носителях, изменению (включая обновление, уточнение), передаче (включая трансграничную передачу), обезличиванию, блокированию и уничтожению; 2) обработка осуществляется с использованием средств автоматизации; 3) для целей обработки персональных данных БАНК вправе привлекать на договорной основе третьих лиц на условиях соблюдения данными лицами требований законодательства РФ об обеспечении конфиденциальности и безопасности персональных данных Держателя Карты при их обработке. Настоящее согласие предоставляется Держателем Карты на срок действия Договора. 8.2. Держатель Карты соглашается с тем, что БАНК вправе направлять Держателю Карты выписки по счетам, информационные и другие сообщения по электронной почте (e-mail) на адрес, указанный Держателем Карты в Заявлении или с помощью специализированных сервисов, sms-сообщения по указанным Держателем Карты в Заявлении номерам мобильных телефонов. БАНК не несет ответственности за убытки, причиненные неполучением Держателем Карты и/или получением неуполномоченным на то лицом указанных сообщений. 8.3. Уведомления, извещения, направляемые (предоставляемые) Держателю Карты БАНКОМ по Договору или в связи с ним, являются неотъемлемой частью Договора. Уведомления, извещения направляются БАНКОМ заказным письмом по адресу, указанному Держателем Карты или предоставляются лично Держателю Карты при его обращении в БАНК. 8.4. Служба поддержки клиентов: КЛИЕНТ имеет возможность получать консультации, разъяснения, помощь Эмитента по следующим каналам связи: по телефону call-центра: 8-800-333-77-30 по телефону службы сопровождения карт Банка: (495) 655-65-05 телефон процессингового центра: (495) 23237-23. 8.5. Держатель Карты обязан в течение 5 рабочих дней с даты изменения сведений, указанных Держателем Карты в Заявлении, в том числе в случае изменения ежемесячного дохода, персональных данных, адреса, телефона и т.д., письменно информировать об этом БАНК. 8.6. Держатель Карты соглашается с тем, что использование факсимильного воспроизведения подписи уполномоченного лица БАНКА с помощью средств копирования, а также использование иного аналога подписи признается как оригинальная подпись уполномоченного лица БАНКА. 8.7. Денежные средства, размещенные Держателем Карты на Счете, застрахованы в порядке, размерах и на условиях, установленных действующим законодательством Российской Федерации. 8.8. Держатель Карты соглашается с тем, что БАНК не несет ответственности в случае возникновения спорных ситуаций вследствие невыполнения Держателем Карты условий Договора, а также во всех случаях, когда такие ситуации находятся вне сферы контроля БАНКА (в том числе: аварии, сбои в обслуживании, связанные с оборудованием, системами подачи электроэнергии и/или линий связи или сетей, которые обеспечиваются, подаются, эксплуатируются и/или обслуживаются третьими лицами). 8.9. КЛИЕНТ обязуется сохранять все документы по операциям с Картами 150 (сто пятьдесят) календарных дней со дня их проведения и предоставлять их в БАНК по запросу (в случае возникновения разногласий). 8.10. В случае перевода КЛИЕНТОМ денежных средств из других кредитных организаций или отделений почтовой связи, финансовые риски, связанные с возможной задержкой в поступлении этих средств на Счет не по вине БАНКА, принимает на себя КЛИЕНТ. Настоящим КЛИЕНТ соглашается с тем, что БАНК не имеет возможности контролировать или регулировать скорость поступления денежных средств из других организаций либо влиять на размеры комиссий, взимаемых за перевод денежных средств. 8.11. Любые вопросы, разногласия или споры, возникающие между БАНКОМ и Держателем Карты по Договору или в связи с ним, подлежат разрешению путем переговоров в целях мирного урегулирования спора. При невозможности достигнуть согласия споры разрешаются в соответствии с законодательством Российской Федерации с соблюдением досудебного (претензионного) порядка. 8.12. Признание настоящего Договора частично недействительным не влечет за собой признание Договора недействительным в целом. 8.13. Все риски, связанные с существенным изменением обстоятельств, из которых Держатель Карты исходил при заключении настоящего Договора, Держатель Карты принимает на себя, и такие обстоятельства не являются основанием для изменения или расторжения Договора, а также неисполнения Держателем Карты обязательств по настоящему Договору. 8.14. БАНК или лицо, которому БАНК уступит/передаст полностью или частично свои права требования по настоящему Договору, а также его агенты и иные уполномоченные им лица, вправе направить/вручить Держателю Карты уведомление о состоявшейся уступке/передаче с указанием счета для осуществления платежей в отношении уступленных/переданных прав требования. В этом случае исполнение Держателем Карты своих денежных обязательств по уступленным правам требования должно осуществляться Держателем Карты на тот счет и в том порядке, которые будут указаны в соответствующем уведомлении. Во избежание иного толкования, в случае, если Держателю Карты был указан иной счет для осуществления платежей в соответствии с настоящим пунктом, моментом исполнения Держателем Карты своих денежных обязательств по уступленным/переданным правам требования считается момент зачисления соответствующих сумм на такой иной счет. 8.15. Подписанием настоящего Договора КЛИЕНТ подтверждает, что ознакомлен и согласен с Тарифами БАНКА и порядком уведомления об их изменении, а также с условиями использования банковских карт. 8.16. Споры, связанные с использованием Карты, рассматриваются БАНКОМ на основании письменных заявлений КЛИЕНТА. Информация о результатах рассмотрения обращений КЛИЕНТА направляется БАНКОМ не позднее 30 (тридцати) дней со дня получения таких заявлений либо в случае трансграничного перевода не позднее 60 (шестидесяти) дней со дня получения заявлений на электронный либо на почтовый адрес КЛИЕНТА, указанные КЛИЕНТОМ в Заявлении-Анкете (способ извещения – по требованию Клиента). Денежные средства в порядке п. 6.1.2, п. 6.1.3. возвращаются БАНКОМ КЛИЕНТУ по истечении срока, указанного в настоящем пункте.