для практических - Новосибирский Государственный Аграрный

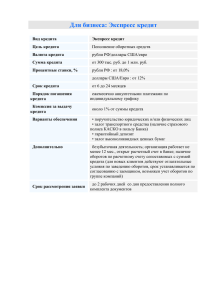

реклама

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ Экономический институт СТАТИСТИКА ФИНАНСОВ Сборник задач и рабочая тетрадь для практических занятий Новосибирск 2010 2 УДК 336.7(075) ББК 65.261 Б74 Кафедра экономического анализа и статистики Составитель канд. экон. наук, доц.С.А.Шелковников Рецензенты: канд. экон. наук, доц.Е.В.Рудой; канд. экон. наук М.Н.Федоров Статистика финансов: сб. задач и рабочая тетрадь для практ. занятий / Новосиб. гос. аграр. ун-т. Экон. ин-т, сост. С.А. Шелковников. – Новосибирск, 2010. - 44 с. В методических указаниях приведены задачи нацеленные на изучение статистических показателей состояния и динамики финансов в различных областях, а также анализ влияния факторов на показатели, характеризующие финансы в следующих разделах статистики финансов: статистика государственного бюджета, банковская статистика, статистика кредита и денежного обращения, биржевая статистика, статистика страхования, ценных бумаг, цен и инфляции, процентных ставок. Методические указания предназначены для студентов Экономического института по специальности 080105 -Финансы и кредит. Утверждены и рекомендованы к изданию методической комиссией Экономического института НГАУ (протокол №3 от 27 марта 2009 г.). Новосибирский Государственный Аграрный Университет 2010 3 СТАТИСТИКА ГОСУДАРСТВЕННОГО БЮДЖЕТА Задача 1. Исчислить структуру и динамику доходов бюджета по данным, представленным в табл.1. Сделать выводы. Таблица 1 План Факт План к Вид доходов млрд млрд факту, % % руб. руб. % 1. Налоговые доходы, всего 3866,20 90,30 4338,14 В том числе 1.1. Налог на прибыль 23,77 1288,22 предприятий и организаций 1.2. НДС 21,90 974,34 1.3. Акцизы 6,00 221,11 1.4. Лицензионные и 0,03 1,44 регистрационные сборы 1.5. Платежи за пользование 10,90 521,54 природными ресурсами 1.6. Ввозные таможенные 16,00 759,47 пошлины 1.7. Налог на доходы физических 10,20 495,10 лиц 1.8. Прочие налоги, пошлины 1,50 76,91 2. Неналоговые доходы, всего 6,60 314,85 В том числе 2.1. Доходы от имущества, 5,80 283,60 находящегося в федеральной собственности 2.2. Доходы от предпринимательской 0,60 24,03 деятельности 2.3. Прочие неналоговые доходы 0,20 7,21 3. Доходы целевых бюджетных 3,10 153,82 фондов Всего доходов 100,00 4806,80 100,00 ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ ___________________________________________________________________________________ _______________________________________________________________ 4 Задача 2. На основе данных о динамике дефицита федерального бюджета определить основную тенденцию рассматриваемого показателя. Таблица 2 Дефицит федерального y t y yt 2 y yt yt Дата бюджета у, (в % к общей t2 сумме расходов) 1.01 19 1.02 18 1.03 16,5 1.04 19,8 1.05 17 1.06 12,4 1.07 11,3 1.08 15 1.09 16 Итого ∑ y t = ∑t=0 ∑y= ∑t2= ∑yt= — 1. Исходя из внутригодовой фактической динамики показателя в качестве функции выравнивания выберем уравнение прямой: y t a 0 b1t. 2. Для нахождения параметров уравнения выравнивания решим систему: a0 n b t y 2 a0 t b t yt При условии, что t 0 ,получаем: a0 n y 2 b t yt Отсюда параметры уравнения рассчитываются по формулам a y; n b yt . t 2 Функция выравнивания принимает вид: _______________ 3. Найти выравненные значения функции yt (табл. 2). 4. Изобразить график фактических данных и тренд. у, % 20 15 10 5 0 1 2 3 4 5 6 7 8 9 t, время 5. Найти показатель относительной колеблемости уровней ряда около тренда: y y 2 t t n 5 V t t y Величина относительной колеблемости уровней ряда около тренда, значение коэффициента вариации, а также графическое изображение фактической динамики дефицита государственного бюджета и тренда показывают, что __________________________________________________ Таким образом, дефицит государственного бюджета имел тенденцию к _______________. Задача 3. Рассчитать влияние на абсолютный прирост суммы налога на добавленную стоимость изменения размера налоговой базы и налоговой ставки по следующим данным (табл. 3). Таблица 3 Показатель По плану Фактически Абсолютное отклонение Сумма НДС, млн руб. 22026 22518 Ставка НДС (С), % 20 18 Добавленная стоимость (Б), 110130 125100 млн руб. Абсолютный прирост суммы налога, обусловленный изменением налоговой базы, рассчитывается по формуле____________________ Решение Фактическая сумма НДС возросла на ______ тыс. руб. Это обусловлено: а) уменьшением ставки налога на добавленную стоимость C C1 C0 Б1 = б) приростом добавленной стоимости á Á1 Á 0 Ñ 0 = Сделать выводы____________________________________________________________ ___________________________________________________________________________________ _______________________________________________________________________________ Задача 4. Планируется увеличение суммы НДС на 5%, в итоге ставка налога должна быть уменьшена на 15%. Вычислить процент изменения налогооблагаемой базы. I áñ I á I ñ = где I6с – индекс налога на добавленную стоимость; I6 – индекс налоговой базы; Iс – индекс налоговой ставки. Задача 5. Рассчитать абсолютный и относительный приросты доходов государственного бюджета за счет факторов на основе приведенной индексной модели. Для удобства сумму доходов государственного бюджета обозначить буквой «γ» (гамма), факторы – соответственно а, b, с, d, е. Расчеты выполнить по условным данным в постоянных ценах (табл.4). Таблица 4 Показатель Валовой выпуск продуктов и услуг Валовой внутренний продукт Валовой национальный продукт Использованный национальный доход Доходы государственного бюджета Базисный год, млрд руб. 2144 1300 Отчетный год, млрд руб. 1070 693 1051 1006 389 561 495 240 6 Решение. На основе исходных данных рассчитать показатели– факторы индексной модели за каждый год. Расчет оформить в виде табл. 5. Таблица 5 Показатель Валовой выпуск продуктов и услуг, млрд руб. Доля валового внутреннего продукта в валовом выпуске продуктов и услуг Коэффициент соотношения валового национального и внутреннего продуктов Доля использованного национального дохода в валовом национальном продукте Доля доходов государственного бюджета в использованном национальном доходе Условное обозначение Базисный год Отчетный год Индекс а b с d е Рассчитать уровни доходов государственного бюджета с учетом изменения: 1) объема валового выпуска продуктов и услуг: 1а 0 I a 2) объема валового выпуска продуктов и услуг и доли валового внутреннего продукта в валовом выпуске продуктов и услуг: 1а ,b 1а I b 3) объема валового выпуска продуктов и услуг, доли валового внутреннего продукта в валовом выпуске продуктов и услуг и соотношения валового национального и валового внутреннего продукта: 1а ,b,с 1а.b I с 4) объема валового выпуска продуктов и услуг, доли валового внутреннего продукта в валовом выпуске продуктов и услуг, соотношения валового национального и валового внутреннего продукта и доли использованного национального дохода в валовом национальном продукте: 1а ,b ,с ,d 1а.b ,c I d 5) всех факторов модели: 1а ,b ,с ,d ,e 1а.b,c ,d I e Абсолютный прирост доходов государственного бюджета обусловлен изменением: 1) объема валового выпуска продуктов и услуг: a 1а 0 2) доли внутреннего валового продукта в валовом выпуске продуктов и услуг: b 1а ,b 1a 3) коэффициента соотношения валового национального и валового внутреннего продукта: c 1а ,b ,c 1a ,b 4) доли использованного национального дохода в валовом национальном продукте: d 1а ,b ,c ,d 1a ,b ,c 5) доли доходов государственного бюджета в использованном национальном доходе: e 1а ,b ,c ,d ,e 1a ,b ,c ,d Общее снижение доходов бюджета равно: 7 а b c d e Темп прироста доходов государственного бюджета вызван изменением: 1) валового выпуска продуктов и услуг: I a I а 1 2) доли валового внутреннего продукта в валовом выпуске продуктов и услуг: I b I а I b I a 3) коэффициента соотношения валового национального и валового внутреннего продукта: I c I а I b I c I a I b 4) доли использованного национального дохода в валовом национальном продукте: I d I а I b I c I d I a I b I c 5) доли доходов государственного бюджета в использованном национальном доходе: I e I а I b I c I d I e I a I b I c I d Совокупный темп прироста доходов равен: I I а I b I c I d I e БАНКОВСКАЯ СТАТИСТИКА Задача 1. Имеются данные о распределении банков по величине уставного капитала коммерческих банков (графы А, 1 табл. 1). Определить среднюю величину, моду и медиану уставного фонда по совокупности банков. Таблица 1 Капитал коммерческих банков Интервалы группы банков по величине уставного фонда, тыс. р. А До 500 500-1000 1000-2000 2000-5000 5000-10000 Свыше 10000 Итого Число банков fi Закрытые интервалы группы банков по величине уставного фонда, тыс. руб. Середина интервала хi, млн руб. Сумма накопленных частот Si 1 14 18 38 66 44 20 200 2 3 4 - - - Решение 1. Для расчета средней величины уставного фонда определить закрытые интервалы (графы 2, 3 табл. 1). Средняя величина уставного фонда одного банка по всей совокупности банков 8 n x x f i 1 n i f i 1 i i 2. Модальным интервалом по размеру уставного фонда является интервал 2-5 млн руб., так как наибольшее число банков имеют уставный фонд, находящийся в этом интервале. Мода рассчитывается по следующей формуле: Mo xMo iMo f Mo f Mo1 f Mo f Mo1 f Mo f Mo1 где xMo нижняя граница модального интервала; iMo величина модального интервала; f Mo , f Mo1 , f Mo1 частота модального, предшествующего модальному и последующего за модальным интервала. 3. Для расчета медианы определить накопленные частоты (графа 5 табл. 1). Медианным является интервал, на который приходится половина банков, т. е. интервал 2-5 млн руб. Медиана рассчитывается по формуле f е хе ie 2 S e1 f e = где xMe нижняя граница медианного интервала; iMe величина медианного интервала; S Me частота, накопленная до медианного интервала. Половина банков имеют уставной фонд до ______ млн руб. Задача 2. Имеются данные о капитале коммерческих банков (табл. 2). Таблица 2 Капитал коммерческих банков Номер группы банков Собственный Удельный вес Средняя величина Дисперсия капитал, млн банков dj, % привлеченных привлеченных руб. средств xj, млн руб. средств σj2 1 2 3 4 Итого 200-300 300-400 400-500 500-600 - 10 30 50 10 100 500 600 800 1200 - 2500 3600 4900 8100 - Определить показатели тесноты связи между величиной собственных средств и привлеченными капиталами. Решение Показателями тесноты связи являются: Средний размер привлеченных средств по всей совокупности банков J x x d j 1 J j d j 1 j j Межгрупповая дисперсия 9 x J 2 2 j j 1 x dj J d j 1 j Внутригрупповая дисперсия J 2 j 1 J 2 j d j 1 dj j Общая дисперсия 2 2 2 Коэффициент детерминации 2 2 2 = Эмпирическое корреляционное отношение 2 = 2 Изменение величины собственного капитала влияет на изменение размера привлеченных средств на ________%. Между показателями существует тесная _________ связь. Задача 3. Имеются данные об остатках вкладов в сберегательных банках области на начало шести месяцев и начало следующего года (табл. 3). Таблица 3 Остатки вкладов на начало месяца, млн руб. Месяц Июль Август Сентябрь Октябрь Ноябрь Декабрь Январь Остатки вкладов 60,2 65,4 68,0 69,6 72,1 80,6 84,0 Определить средние остатки вкладов за третий, четвертый кварталы и за второе полугодие. Решение Для моментного полного ряда средние значения определяются по формуле 1 1 у1 у 2 ... у i ... y n 1 y n 2 у 2 = n 1 где yi – i-й уровень ряда динамики; n - число уровней ряда динамики. СТАТИСТИКА КРЕДИТА Задача 1. Имеются данные о средних процентных ставках и доходах коммерческих банков (табл. 1). Таблица 1 Процентные ставки и доходы банков Номер банка Средняя процентная Доход банка Di, ставка банка сi, % тыс. руб. 1 15 600 2 20 400 3 12 360 Итого 1360 10 Определить среднюю процентную ставку по трем коммерческим банкам. Решение Средняя процентная ставка определяется по формуле средней гармонической взвешенной n с D i 1 n k i 1 i i D 1 c D i i i где n - число банков; ki - сумма кредитов, выданных банком. Задача 2. Имеются данные о процентных ставках и кредитах, выданных коммерческими банками (табл. 2). Таблица 2 Процентные ставки и кредиты банков Номер банка Величина процентной ставки с, % Сумма выданных кредитов k, млн руб. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 20,2 17,2 17,4 14,9 22,3 16,2 13,8 12,0 14,3 20,6 13,6 24,0 17,7 21,8 18,4 23,5 21,0 18,1 18,9 16,2 9,50 13,52 15,40 20,15 5,10 17,00 23,72 26,40 22,42 8,95 25,42 2,40 13,24 5,30 12,15 3,28 6,15 12,14 11,90 17,80 1. Построить интервальный ряд распределения банков (четыре группы с равными интервалами) по сумме выданных кредитов. 2. Построить корреляционную таблицу и выполнить аналитическую группировку, образовав четыре группы с равными интервалами по величине процентной ставки, для изучения связи между величиной процентной ставки и суммой кредита. 3. Определить тесноту связи между суммой выданных кредитов и величиной процентной ставки, используя методы: - дисперсионного анализа; - корреляционного анализа. Решение 1. Для построения интервального ряда распределения банков по сумме кредитов (табл. 3) рассчитать величину интервала ik k max k min 4 где kmax, kmin - максимальная и минимальная сумма кредита. 11 Таблица 3 Распределение банков по размеру кредитов Номер Границы группы Число банков абсолютная относительная группы по размеру величина величина, % кредита, млн 1 руб. 2 3 4 Итого 20 100 2. Для построения корреляционной таблицы и выполнения группировки банков (при четырех интервалах группировки) по величине процентной ставки рассчитать величину интервала процентной ставки ic cmax cmin 4 где сmax, сmin - максимальная и минимальная величина процентной ставки. В корреляционной таблице (табл. 4) показать число банков, одновременно попадающих в определенные интервалы по величине процентной ставки и сумме кредитов. Таблица 4 Распределение банков по величине процентной ставки и сумме выданных кредитов Величина процентной ставки, % Сумма выданных кредитов k, млн руб. Итого Итого 20 Промежуточные результаты аналитической группировки привести в табл. 5. Таблица 5 Рабочая таблица группировки банков по величине процентной ставки Номер Границы группы банков Номер Число Величина группы по величине процентной банка банков в процентной банков ставки, % группе nj ставки cij, % j I Итого по группе 1 II Итого по группе 2 Сумма кредита kij, млн руб. Доход банка Dij, млн руб. 12 III Итого по группе 3 IV Итого по группе 4 Итого по совокупности Доход банка определяется следующим образом: Dij cij ki 100 С использованием данных табл. 5 рассчитать по каждой группе банков: - среднюю величину процентной ставки. Например, для первой группы nj сI D ij i 1 nj k i 1 ij - среднюю величину кредита в группе, выданного одним банком: nj kI k i 1 ij nj Результаты группировки банков привести в табл. 6. Таблица 6 Итоговая таблица группировки банков по величине процентной ставки Номер Границы группы Число Средняя Средняя сумма кредита, группы банков по банков процентная ставка выданного одним банком величине сj , % k j , млн руб. процентной ставки, % I II Ш IV Итого 20 Средняя величина процентной ставки по совокупности банков J сI D j 1 Jj k j 1 j j 13 где j – число групп банков. Средняя сумма кредита, выданного одним банком, по совокупности J kI k j 1 j n Выводы____________________________________________________________________________ ___________________________________________________________________________________ _____________________________________________________________________________ 3. При анализе связей признаков в статистической совокупности с использованием дисперсионного анализа рассчитать следующие дисперсии: групповую, внутригрупповую, межгрупповую и общую. Групповая дисперсия суммы выданного кредита определяется по формуле k nj 2j i 1 ij kj 2 nj Результаты расчета групповых дисперсий привести в табл. 7. Таблица 7 Групповые дисперсии суммы выданных кредитов Номер Номер Число группы банка банков в банков группе j nj I Итого по группе I II Итого по группе II III Итого по группе III Сумма кредита kij, млн руб. Средняя сумма кредита кij , млн руб. kij k j k ij kj 2 Групповая дисперсия суммы кредитов 2j 14 5 12 IV 14 16 Итого по группе IV Групповые дисперсии характеризуют изменение в группе суммы кредитов, выданных одним банком, из-за изменения всех признаков, кроме величины процентной ставки. Внутригрупповая дисперсия (средняя из групповых дисперсий) определяется по формуле J 2 2 j j 1 J n j 1 nj j Внутригрупповая дисперсия измеряет степень колеблемости во всей совокупности суммы кредитов, выданных одним банком, за счет изменения всех прочих факторов, кроме величины процентной ставки. Межгрупповая дисперсия (дисперсия средних групповых) k J 2 j 1 2 j k nj J n j 1 j Межгрупповая дисперсия характеризует во всей совокупности изменение суммы кредитов, выданных одним банком, за счет изменения величины процентной ставки. Общая дисперсия 2 2 2 Общая дисперсия измеряет степень колеблемости суммы выданных кредитов за счет изменения всех признаков. Коэффициент детерминации определяется следующим образом: 2 2 2 = Эмпирическое корреляционное отношение: 2 2 Изменение суммы кредитов, выданным одним банком, на ______% зависит от изменения величины процентной ставки. Эмпирическое корреляционное отношение свидетельствует о наличии ____________корреляционной связи между суммой выданных кредитов и величиной процентной ставки. Тесноту корреляционной связи можно также определить с помощью корреляционного анализа. Если предположить, что связь между суммой выданных кредитов и величиной процентной ставки является линейной, то коэффициент корреляции может быть рассчитан следующим образом: n rxy xy x y x y n n i 1 i 1 n xi yi xi yi i 1 n n xi2 xi i 1 i 1 n 2 n n yi2 yi i 1 i 1 n 2 . 15 Факторным признаком в данной задаче является величина процентной ставки, а результативным - сумма выданных кредитов, тогда коэффициент корреляции n rck n n n ci ki ci ki i 1 i 1 n ci2 ci i 1 i 1 n n 2 i 1 n n ki2 ki i 1 i 1 n 2 Расчет величин, входящих в формулу коэффициента корреляции, привести в табл. 8. Таблица 8 Расчет коэффициента корреляции Номер Величина банка процентной ставки ci , % 1 2 3 4 5 6 7 8 9 10 Сумма 20,2 17,2 17,4 14,9 22,3 16,2 13,8 12,0 14,3 20,6 Сумма выданных кредитов ki , млн руб. ci ki ci2 ki 2 9,50 13,52 15,40 20,15 5,10 17,00 23,72 26,40 22,42 8,95 Коэффициент корреляции свидетельствует о _________________________________________________________________________________ _________________________________________________________________________________ Задача 3. Имеются данные о кредитах, выданных коммерческим банком четырём фирмам (табл. 9). Таблица 9 Информация о выданных кредитах Номер ссуды Размер кредита Срок кредита Годовая процентная (кредита) ki , тыс. руб. t, мес ставка ci, % 1 2 3 4 80 40 300 56 10 4 6 8 15 18 10 20 Определить среднюю величину: кредита по трем фирмам; срока пользования ссудами; числа оборотов ссуд за год; годовой процентной ставки. Решение Для определения средних величин рассчитываются показатели, приведенные в табл. 10. Таблица 10 16 Номер ссуды Размер кредита ki , тыс. р. Результаты промежуточных расчетов Срок Годовая Число Годовой кредита процентная ki ti ki /ti оборотов оборот ci ki ti ti, мес. ставка за год kini ci , % ni=12/ti 1 2 3 4 Итого С использованием итоговых данных табл. 10 рассчитываются показатели: - средний размер кредита k t t k i i i - средний срок пользования ссудами t k k t i i i - среднее число оборотов ссуд за год n или n Д 12 t t n k k i i i - средняя годовая процентная ставка c c k t k t i i i i i Задача 4. Имеются данные по банку о выданных кредитах и просроченных задолженностях (табл. 11). Таблица 11 Выданные кредиты и просроченные задолженности Заемщик 2008 г. На 1 января 2009 г. Г. Число Сумма выданных Срок кредита Просроченная просроченных кредитов k , тыс. задолженность дней ti, дн. руб. kiпр, тыс. руб. tiпр 20 50 Фирма 1 90 40 5 350 Фирма 2 180 60 Другие 30 2600 заемщики Итого Определить по банку в целом на конец 2008 г.: - абсолютную сумму просроченных кредитов; - относительные показатели просроченной задолженности по кредитам. 17 Решение 1. Абсолютная сумма просроченных кредитов к пр кiп = 2. Относительные показатели просроченной задолженности по кредитам: - по сумме К прк k к iп i - по сроку К прt t t iп i - по сумме и сроку (интегральный показатель просроченной задолженности) К пр k t к t iп iп i i Выводы ___________________________________________________________________________________ _________________________________________________________________________________ Задача 5. Имеются условные данные за два года о краткосрочном кредитовании отраслей промышленности (табл. 12). Таблица 12 Краткосрочное кредитование отраслей промышленности Средние остатки кредитов, млн руб. Величина погашенных кредитов, млн руб. Номер отрасли промышленности Базисный Отчетный Базисный Отчетный год i год год год кп1 кп0 к ост0 к ост1 1 2 Итого 320 240 560 360 280 640 3300 2200 5500 3800 2800 6600 Определить: 1) однодневный оборот кредита по погашению и длительность пользования кредитом по каждой отрасли в базисном и отчетном периодах; 2) среднюю длительность пользования кредитом по двум отраслям вместе в базисном и отчетном периодах; 3) агрегатные индексы: средних остатков кредитов, средней длительности пользования кредитом и однодневного оборота кредита по погашению; 4) абсолютное изменение средних остатков кредитов под влиянием изменения средней длительности пользования кредитом и однодневного оборота кредита по погашению; 5) индексы средней длительности пользования кредитом переменного состава, постоянного состава и структурных сдвигов. Показать взаимосвязь; 6) абсолютное изменение средней длительности пользования кредитом, обусловленное влиянием изменения длительности пользования кредитом в отраслях и структурных сдвигов в однодневном обороте кредита по погашению; 7) число оборотов кредита по каждой отрасли в базисном и отчетном периодах; 8) среднее число оборотов кредита по двум отраслям вместе в базисном и отчетном периодах; 18 9) агрегатные индексы: оборота кредита по погашению, числа оборотов кредита и средних остатков кредита; 10) абсолютное изменение оборота кредита по погашению под влиянием изменения числа оборотов кредита и средних остатков кредита; 11) индексы среднего числа оборотов кредита переменного состава, постоянного состава и структурных сдвигов. Показать взаимосвязь; 12) абсолютное изменение среднего числа оборотов кредита, обусловленное влиянием изменения числа оборотов кредита по отраслям и структурных сдвигов в средних остатках кредита. Решение 1. Однодневный оборот кредита по погашению и длительность пользования кредитом по каждой отрасли в базисном и отчетном периодах определяется по формулам mi ti k пi Д ; k остi . mi где Д - календарная продолжительность года (принята для упрощения расчетов 360 дн.). Результаты расчетов и по отраслям в базисном и отчетном году приведите в графах 1, 2, 4, 5 табл. 13. Таблица 13 Номер Базисный год Отчетный год ДлительУдельный ОднодневДлительУдельный отрасли Однодневный ность вес ный оборот ность вес оборот пользования одноднев- кредита m1, пользования однодневкредита mo, кредитом to, ного млн кредитом ного оборота млн дн. оборота руб./дн. t1, дн. кредита руб./дн. кредита dm0 dm1 А 1 2 3 4 5 6 1 2 Итого 2. Средняя длительность пользования кредитом по двум отраслям вместе: - в базисном периоде t0 k ост0 m0 - в отчетном периоде t1 k ост1 m1 3. Агрегатные индексы средних остатков кредитов, средней длительности пользования кредитом и однодневного оборота кредита по погашению. Агрегатный индекс средних остатков кредитов It k ост1 t1m1 k ост0 t 0 m0 Агрегатный индекс средней длительности пользования кредитом 19 It t m t m 1 1 0 1 Агрегатный индекс однодневного оборота кредита по погашению m t m t Im 1 0 0 0 Взаимосвязь индексов It Im Iк ост 4. Абсолютное изменение средних остатков кредитов к ост t1m1 t 0 m0 k ост1 к ост0 в том числе под влиянием изменения: - средней длительности пользования кредитом к ост t t1m1 t 0 m1 - однодневного оборота кредита по погашению к ост m m1t0 m0t0 Абсолютное изменение под влиянием двух факторов к ост k ост t к ост m Средние остатки кредита в отчетном году ______________% или на ____ млн руб. Вследствие сокращения длительности пользования кредитом на ____% средние остатки _______________млн руб. Рост однодневного оборота по погашению на _____ привел к ___________ средних остатков кредита на ______ млн руб. 5. Индексы средней длительности пользования кредитом: - переменного состава It t1 t1m1 t 0 m0 : t0 m1 m0 - постоянного состава It t m : t m m m 1 1 0 1 0 1 - структурных сдвигов I t cmp t m : t m m m 0 1 1 0 0 0 Рассчитанные индексы связаны следующим соотношением: I t I t I tcmp Аналогичный результат можно получить, используя в формулах расчета индексов удельный вес однодневного оборота по погашению в базисном и отчетном периодах d m0 m0 ; m0 d m1 m1 . m1 Например, удельный вес однодневного оборота по погашению первой отрасли в базисном периоде 20 d m0 m0 m0 Результаты расчета удельного веса привести в графах 3 и 6 табл. 13. Индексы имеют следующие значения: - переменного состава It t1 t0 t d t d 1 m1 0 m0 - постоянного состава It t d t d 1 m1 0 m1 - структурных сдвигов t 0 d m1 I t cmp t0 d m 0 6. Абсолютное изменение средней длительности пользования кредитом, обусловленное влиянием: - длительности пользования кредитом по отраслям и структурой однодневного оборота t t 1 t 0 t m t m m m 1 1 0 1 0 0 - длительности пользования кредитом по отраслям tt t m t m m m 1 1 0 1 1 1 - структурой однодневного оборота кредита по погашению t стр t m t m m m 0 1 0 1 0 0 Абсолютное изменение средней длительности пользования кредитом складывается из изменений длительности под влиянием двух факторов: t t 1 t 0 tt t t стр 7. Число оборотов кредита по каждой отрасли в базисном и отчетном периодах рассчитывается следующим образом: ni kin . k iocm Результаты расчета числа оборотов кредита привести в графах 1 и 3 табл. 14. Номер отрасли Таблица 14 Число оборотов кредита Базисный год Отчетный год Число оборотов Удельный вес Число оборотов Удельный вес средних кредита средних остатков кредита остатков кредита n0i кредита n1i d k i1 d k i0 А 1 2 Итого 1 2 3 4 21 8. Среднее число оборотов кредита по двум отраслям вместе в базисном и отчетном периодах определяется по формуле n k k in iocm Среднее число оборотов кредита: - в базисном периоде n0 - в отчетном периоде n1 9. Агрегатные индексы: - оборота кредита по погашению I k k 1 k 0 n k n k 1 ocm1 0 ocm 0 - числа оборотов кредита In n k n k 1 ocm1 0 ocm1 - средних остатков кредита I к ост k k n ocm1 0 n ocm 0 0 Индексная система имеет вид I k I n I к ост 10. Абсолютное изменение оборота кредита по погашению под влиянием изменения: - числа оборотов кредита k Пn n1 к ост1 n0 к ост1 - средних остатков кредита k П к ост к ост1n0 к ост1n0 Общее абсолютное изменение оборота кредита по погашению k П n1 к ост1 n0 к ост0 или k П kn k kocm 11. Индексы среднего числа оборотов кредита: - переменного состава In n1 n0 n k k 1 ocm1 ocm1 : n k k 0 oct 0 ocm 0 - постоянного состава In n k k 1 ocm1 ocm1 : n k k 0 ocm1 ocm1 - структурных сдвигов I n cmp n k k 0 ocm1 ocm1 : n k k 0 ocm 0 ocm 0 22 Среднее число оборотов кредита ___________ на ___%, причем за счет изменения числа оборотов кредита в отраслях - _____________на ____%, а за счет структурных сдвигов в средних остатках кредита - ___________на ___%. Взаимосвязь вычисленных индексов I n I n I n стp 12. Абсолютное изменение среднего числа оборотов кредита, обусловленное влиянием: - числа оборотов кредита по отраслям и структурных сдвигов в средних остатках кредита n n1 n0 - числа оборотов кредита по отраслям nn n k k 1 ocm1 ocm1 n k k 0 ocm1 ocm1 - структурных сдвигов в средних остатках кредита ncmp n k k 0 ocm1 ocm1 n k k 0 ocm0 ocm0 Абсолютное изменение среднего числа оборотов кредита под влиянием двух факторов n nn ncmp СТАТИСТИКА ДЕНЕЖНОГО ОБРАЩЕНИЯ Задача 1. Имеются данные о денежной массе в РФ за два года (табл. 1). Таблица 1 Денежная масса в РФ, млрд руб. Показатель Обозначение Величина показателя показателя 1-й год 2-й год Денежная масса (на начало года) М2 704,7 1144,3 Наличные деньги (на начало года) МО 266,6 419,3 Валовой внутренний продукт ВВП 7302 9041 Определить: 1) скорость обращения наличных денег и продолжительность одного оборота за два года; 2) скорость обращения денежной массы и продолжительность одного оборота за два года. Проанализировать влияние на изменение скорости обращения денежной массы: скорости обращения наличных денег и доли наличных денег в денежной массе. Решение 1. Скорость обращения наличных денег и продолжительность одного оборота в днях определяются по формулам VН . Д . ВВП ; М0 tН.Д. Д VН . Д . . где Д - количество календарных дней в году (360). 23 Результаты расчета привести в табл. 2. Таблица 2 2. Скорость обращения, продолжительность одного оборота и доля наличных денег Показатель Скорость обращения наличных денег, об/год Продолжительность одного оборота наличных денег, дн. Скорость обращения денежной массы, об/год Обозначение показателя Величина показателя 1-й год 2-й год Vн.д. tн.д. V Продолжительность одного оборота денежной массы, дн. t Доля наличных денег в денежной массе d Скорость обращения денежной массы и продолжительность одного оборота в днях определяются по формулам ВВП ; М2 Д t . V V 3. Мультипликативная модель, показывающая взаимосвязь скорости обращения денежной массы, скорости обращения наличных денег и доли наличных денег в денежной массе имеет следующий вид: V ВВП ВВП М 0 VН . Д . d , М2 М0 М2 d M0 . М2 Результаты расчета доли наличных денег в денежной массе привести в табл. 2. Индексная система этой модели IV V1 VН . Д 1d1 VН . Д .1d1 d1VН . Д 0 = V0 VН . Д .0 d 0 VН . Д .0 d1 d 0VН . Д 0 Абсолютные изменения скорости обращения денежной изменением: - скорости обращения наличных денег (агрегата МО) VV Н.Д. массы, обусловленные VН . Д .1 VН . Д .0 d1 - доли наличных денег в денежной массе Vd d1 d 0 VН . Д .0 Абсолютное изменение скорости обращения денежной массы в зависимости от изменения двух факторов V V1 V0 VV Н . Д . Vd = 24 Задача 2. Имеются данные о денежной массе и ВВП в РФ за два года (табл. 3). Таблица 3 Денежная масса и ВВП в РФ, млрд руб. Обозначение показателя Мн Мк Показатель Денежная масса: на начало года на конец года Валовой внутренний продукт (ВВП): в текущих ценах в постоянных ценах ВВПт.ц ВВПп.ц Величина показателя 1-й год 2-й год 704,7 1144,3 1144,3 1602,6 7302 7302 9041 7472 Определить влияние на уровень инфляции изменения денежной массы, скорости обращения денежной массы и физического объема ВВП. Решение 1. Индекс инфляции зависит от дефлятора ВВП, который определяется для второго года следующим образом: Ip pq p q 1 1 0 1 ВВП т.ц. ВВП п.ц. = Индекс инфляции I inf I p 1100 2. Для определения влияния на уровень инфляции изменения денежной массы, скорости обращения денежной массы и физического объема ВВП необходимо рассчитать индексы: - физического объема продукции Iq q p q p 1 0 0 0 ВВП п.ц.1 ВВП п.ц.0 = - денежной массы IÌ Ì 1 Ì 0 - скорости обращения денежной массы IV V1 V0 ВВП т.ц . Мн Мк ; V ., 2 М где М среднее значение денежной массы за год; V - скорость обращения денежной М массы, которые рассчитываются по формулам Результаты расчета привести в табл. 4. Таблица 4 Индексы объема и скорости обращения денежной массы Показатель Средняя величина денежной массы, млрд руб. Обозначение показателя М Величина показателя 1-й год 2-й год Индекс 25 Скорость обращения V денежной массы, об./ год Индекс инфляции (уровень инфляции), обусловленный влиянием: - денежной массы I inf M 1100 - скорости обращения денежной массы I inf V V 1 100 - физического объема продукции 1 I inf q 1 V 100 a - трех факторов I inf V pq Рост денежной массы привел к ____________ уровня инфляции на _____%, _________ скорости обращения денежной массы и ___________ физического объема продукции вызвало ___________ уровня инфляции на ______% и _____%, реальный уровень инфляции составил _____%. Задача 3. Имеются условные данные о количестве выпущенных денежных знаков по достоинству купюр (табл. 5). Определить среднюю величину купюры, находящейся в обращении. Решение 1. Средняя величина купюры определяется по формуле f f i i i Таблица 5 Купюрное строение денег Обозначение Величина показателя показателя Показатели Достоинство купюр, руб. Ni 1 2 5 10 50 100 500 1000 Количество купюр, выпущенных в обращение, тыс. шт. fi 50 40 30 50 30 20 10 8 БИРЖЕВАЯ СТАТИСТИКА Задача 1. Цены акций компании А – 2600 руб., Б – 3525 руб., В – 2850 руб., Г – 2050 руб. Из расчета исключаются акции компании В с ценой за акцию 2850 руб. и добавляются акции компании Д с ценой за акцию 3200 руб. Определите поправочный коэффициент Dt.. Dt P P 1 D0 0 Задача 2. Расчет индексов Доу-Джонса. Пусть известны следующие данные. 26 Цена акции, долл. за шт. Акционерное общество Вторник Среда Четверг 1 1 220 112 113 2 82 83 83 3 106 108 109 1) Осуществлено дробление акций. Средняя цена одной акции во вторник равна _________________________ Средняя цена в среду имеет два варианта: а) цена без учета дробления акций равна________________________ б) с учетом дробления_____________________________ Первая средняя несопоставима со средней ценой за вторник, поэтому в расчет вводится поправочный коэффициент, который определяется как ___________________ Средняя цена в среду равна ________________________________ Средняя цена в четверг составит _________________________________ В публикацию попадут следующие данные: вторник ____; среда ____; четверг _____. Задача 3. Известны следующие данные о продаже акций на фондовой бирже, млн руб. 13 февраля предложено куплено Вид акций Акции производственных АО Акции коммерческих банков 14 февраля предложено куплено 6 5,4 7 7 3 2,97 4 2,8 Определите: 1) ликвидность каждой ценной бумаги; 2) среднюю ликвидность в каждом периоде; 3) индекс средней ликвидности (индекс переменного состава); 4) индекс ликвидности постоянного состава; 5) индекс влияния структурного сдвига в составе предложения на динамику средней ликвидности. 1 Ликвидность каждой акции: 13 февраля _____________________________________. 14 февраля _____________________________________. 2. Средняя ликвидность в каждом периоде __________________________________ __________________________________ 3.Индекс средней ликвидности 4. Индекс ликвидности постоянного состава (средний индекс ликвидности). Этот показатель строится по схеме агрегатного индекса цен – ΣР1Q1 / ΣР0Q1. Введем условные обозначения: V - объем продаж, Х - ликвидность, Q - объем предложения. Cледовательно, V = ХQ и индекс постоянного состава рассчитывается как Vx X Q X Q 1 1 0 1 5. Индекс влияния структурного сдвига в составе предложения на динамику средней 27 ликвидности _______________________ или_____ %. Следовательно, под влиянием только структурного сдвига в составе предложения средняя ликвидность возросла на_________% Задача 4. Исчислить фондовый индекс. Базовый индекс составлял 200. Акции P0i Количество акций, Q0i Капитализация, P0i Q0i Базисный период А Б 26 35,25 1000 800 В 28,875 1200 20,5 3200 Pni Количество акций, Q0i Г Итого Акции Капитализация, Pni Q0i Текущий период 25 1000 35.875 800 29.75 1200 19.125 3200 А Б В Г Итого Формула Ласпейреса предполагает исчисление фондовых индексов следующим образом: I Ln P Q P Q ni 0i 0i 0i I Lo где P0i – цена акции i-го вида в базисный момент времени; Q0i – количество акций i-го вида, находившихся в обращении в базисный момент времени; Pni – цена акции i-го вида в текущий момент времени; ILn – индекс Ласпейреса текущего периода; ILn – индекс Ласпейреса базисного периода; PniQ0i– рыночная стоимость, или капитализация акций i-го вида, рассчитанная на основе текущей цены и количества акций, находившихся в обращении в базисный момент времени; P0iQ0i – показатель капитализации базисного периода. Падение индекса на ______ пункта отражает соответствующее _____________ цен акций. СТАТИСТИКА СТРАХОВАНИЯ Задача 1. 20000 семей застраховали свое имущество на 220 млрд руб. За год страховые взносы составили 180 млн руб. Число страховых случаев – 50. Имущество погибло у 51 семьи. Страховая сумма потерянного имущества – 76 млн руб. Сумма страховых возмещений – 71 млн руб. Определить: 1) средний уровень страховой суммы: ___________________________________ 2) среднюю величину страхового взноса: 28 __________________________________ 3) средний размер страхового возмещения: __________________________________ 4) долю пострадавших объектов: __________________________________ 5) коэффициент уровня выплат: ___________________________________ 6) брутто-ставку страхования: ___________________________________ 7) убыточность страховой суммы: ___________________________________ Сделайть выводы. Задача 2. Известны следующие сведения о страховой компании за квартал. Значение показателей, млн р. Оплата труда администрации компании ОТАК 0,4 Аренда помещения АП 0,1 Прочие постоянные издержки ППИ 0,3 Оплата труда страховых агентов (переменные 1,2 издержки) ОТСА Прочие переменные издержки ППИ 0,2 Среднеквартальный объем договоров страхования 462,4 СОДС Выплаты страховых возмещений ВСВ 2,1 Собственный капитал (в среднем за квартал) СК 1,9 Средняя брутто-ставка (годовая, %) СБС 3,6 Показатели Определить: 1) сумму страховых премий; 2) сумму условно-постоянных издержек; 3) сумму условно-переменных издержек; 4) долю переменных издержек во всех издержках, 5) прибыль; 6) убыточность страховой суммы; 7) уровень убыточности собственного капитала. 1. Сумма страховых премий ΣСП: СОДС (СБС / 4) = ______________________ 2. Сумма условно-постоянных издержек ΣУПосИ: ОТАК + АП +ППИ = _____________________________________млн руб. 3. Сумма условно-переменных издержек ΣУПерИ: ОТСА + ППИ = ___________ 4. Доля переменных издержек во всех издержках ДПИвИ: ΣУПерИ / (ΣУПосИ + ΣУПерИ) = ___________________________________. 5. Прибыль компании за квартал ПК: ΣСП – ВСВ – ΣУПосИ – ОТАК = ____________________________________, то есть __________ = ______ млн руб. 6. Убыточность страховой суммы УСС: ВСВ / СОДС = ____________________. 7. Убыточность собственного капитала: ПК / СК = _______________________ Задача 3. Известна динамика убыточности страховой суммы акционерного общества. С вероятностью 0,99 сделайте прогноз убыточности на 6-й год. Год Убыточность, % к сумме договоров (Хi) 1 1,0 2 1,2 3 1,1 4 1,0 5 1,3 29 1. Исходные данные будем считать малой выборкой из нормально распределенной совокупности. 2. Ошибка выборки рассчитывается как Δ = ts ۰ S, _ S2 = (Σ( Хi – Хв )2 ) / ( n - 1 ), где n - численность выборки (в задаче n = ___); t-коэффициент доверия, определяемый по таблицам распределения Стьюдента на основе числа степеней свободы ( ν ) и заданного уровня значимости ( α ). Известно, что ν = n -1, т.е. равно ____; α = (1- Р)/2. В задаче α = (1- _____)/2 =_____. По таблице t-распределения Стьюдента для двустороннего критерия находим, что ts = 4,6. После подстановки значений в формулу дисперсии найдем, что: S2 = _______________________________________________________________ S = ________________ Δ= _____________ Следовательно, с вероятностью ______ за многие годы средняя убыточность не поднимется выше _________ %(средняя ______+_______). В отдельный год убыточность может отличаться от средней. Поэтому для 6-го года с вероятностью 0,99 нельзя гарантировать максимальный уровень в _____%. Поскольку распределение Стьюдента имеет много общего с нормальным распределением, то приближенно можно считать, что с вероятностью 0,99 отклонение отдельной реализации случайной величины от ее среднего значения не превысит 3– кратного значения среднего квадратического отклонения, т.е. ______. С вероятностью 0,99 можно гарантировать, что убыточность в 6-м году не превысит __________________ %. Если сравнить полученный результат с первичным рядом данных, то заметим значительное различие в уровнях, что обусловлено малочисленностью выборки. Задача 4. Заключая договор, страхователь уплачивает не нетто-ставку, а брутто-ставку, так как страховая компания должна покрыть расходы на ведение дела и получить прибыль: Брутто-ставка = Нетто-ставка + Нагрузка. Нагрузка определяется исходя из затрат, связанных с затратами компании по выполнению своих функций, на базе информации бухгалтерского учета, фактических затрат и стратегии компании на страховом рынке. Если, предположим, 20% общего размера брутто-ставки составляют расходы на ведение дела, комиссионные вознаграждения, прибыль компании, то брутто-ставка будет равна: Нетто-ставка/(1-0,2). Нетто-ставка в общем виде равна сумме П убыт и рисковой надбавки. Последняя представляет собой допустимую ошибку, взятую с положительным знаком. Расчет рисковой надбавки опирается на законы распределения случайной величины. Для нормального закона распределения можно записать t ( X X ) / , откуда ожидаемая убыточность будет равна X X t . Задавая вероятность р, можно определить значение t, воспользовавшись соответствующими таблицами. Отсюда следует, что в общем виде нетто-ставка в П t имущественном страховании может быть рассчитана по формуле убыт . Важно, чтобы ошибка ожидаемого страхового возмещения не превысила с определенной вероятностью заданных пределов. Вероятность такой ошибки устанавливается страховщиком. Величина ошибки подбирается на основе стратегии компании путем соответствующего значения коэффициента t из таблицы: 30 t 1 1,6 2 3 P 0,683 0,9 0,954 0,997 В условиях нестабильной экономики при расчете тарифных ставок в каждом конкретном виде имущественного страхования необходимо учитывать тенденции, складывающиеся в динамике убыточности. Предположим, что мы располагаем следующими данными: Средние показатели убыточности по отдельным видам страхования на 100 руб. страховой суммы Год вид №1 вид №2 вид №3 1 – – 28,0 2 30,0 20,0 31,0 3 32,0 23,0 31,5 4 34,0 28,0 37,0 5 35,0 31,0 39,0 6 36,0 28,0 43,0 7 38,0 30,0 48,0 8 39,0 32,0 55,5 9 40,0 32,0 61,5 10 – – 77,0 Определить тенденцию, сложившуюся в изменении тарифной ставки по каждому виду страхового продукта. Представить данные таблицы и полученные результаты графически. 1. По виду страхования №1 показатель убыточности равномерно возрастает, поэтому при расчете нетто-ставки можно опираться на средний показатель убыточности и среднее квадратическое отклонение от нее. Схема расчета имеет следующий вид: Год Пубыт на 100 руб. страховой суммы, руб. 1 2 3 4 5 6 7 8 30 32 34 35 36 38 39 40 П yi П y ( П yi П y ) 2 Средний показатель убыточности П y i ______________________________ руб. на 100 руб. страховой суммы. Определим среднее квадратическое отклонение: (П yi П y )2 n Таким образом, при t = 2 (p = _________) рисковая надбавка tσ = ______________ руб. В этом случае нетто-ставка за 9-й год может быть принята в размере П убыт t 31 ____________________________ руб. Исходя из полученных выше значений показатель убыточности равномерно возрастает во времени, поэтому целесообразно учесть данную тенденцию. Показать выравнивание показателя убыточности по прямой в таблице и на графике. Год t 1 2 3 4 5 6 7 8 t2 1 2 3 4 5 6 7 8 Пубыт на 100 руб. страховой суммы, руб. П уt Пy t П yi П yt ( П yi П yt ) 2 30,0 32,0 34,0 35,0 36,0 38,0 39,0 40,0 na0 ta1 y ta t a yt 2 0 1 Делим оба уравнения на коэффициенты при а0: Вычитаем из второго уравнения первое: На основе рассчитанных коэффициентов получаем уравнение прямой с параметрами: t Показатель убыточности, на 100 руб. страховой суммы П уt 45 40 35 30 25 20 0 1 2 3 4 5 6 7 8 9 32 Используя полученные данные, осуществить прогноз значения показателя убыточности на 9й год, подставив в уравнение t = ___: П у9 Рассчитайть среднее квадратическое отклонение фактических значений показателя убыточности от его теоретических значений: (П П yt )2 yi n Определить значение величины рисковой надбавки tσ при t=2 (σ = ______): tσ = ___________________ Для того чтобы исчислить размер нетто-ставки на 9-й год, суммируйте теоретическое значение уровня среднего показателя убыточности и рисковую надбавку, измеренную с вероятностью 0,954: Нетто - ставка (на 9-й год) = П у 9 t _______________________ Этот показатель ___________ показателя, рассчитанного на основе простой средней, поскольку на его значении отразилась тенденция увеличения убыточности, сложившаяся в 1– 8м годах. 2. По виду страхования №2 показатель убыточности развивается по ________________________функции, поэтому расчеты имеют следующий вид: Пубыт на 100 руб. страховой суммы Год 1 2 3 4 5 6 7 8 na0 lg ta1 y lg ta (lg t ) 2 0 lgt (lgt)2 ylgt П уt ( П yi П yt ) 2 20,0 23,0 28,0 31,0 28,0 30,0 32,0 32,0 224 a1 y lg t y (lg t ) lg t y lg t n (lg t ) ( lg t ) 2 a0 a1 2 n y(lg t ) lg t y П уt n (lg t ) 2 ( lg t ) 2 2 lg t Изобразить полученные результаты на графике. Используя полученные данные, спрогнозировать значение показателя убыточности на 9-й год. Подставив в уравнение t = __, получим: 33 П у9 Показатель убыточности, на 100 руб. страховой суммы Тенденцию изменения показателя убыточности показать на графике. 45 40 35 30 25 20 0 1 2 3 4 5 Рассчитать среднее квадратическое отклонение убыточности от его теоретических значений: (П yi П yt )2 n 6 7 фактических 8 9 значений показателя На основе значений а получим величину рисковой надбавки tσ при при t=2 (σ = _______): tσ = ______________________ Для того чтобы определить размер нетто-ставки, необходимо суммировать теоретическое значение уровня среднего показателя убыточности на 9-й год и рисковую надбавку, рассчитанную с вероятностью 0,954. Нетто-ставка на 9-й год будет равна _____________________руб. на 100 руб. страховой суммы. 3. Значение среднего показателя убыточности может иметь и другую тенденцию развития. Для расчета нетто-ставки на перспективу в этом случае прибегают к соответствующим приемам выравнивания. Для вида страхования №3 сделать следующие расчеты: Пу, П у ( П y П y )2 Год t Пy t Пyt2 t2 t3 t4 руб. 1 28,0 1 2 31,0 2 3 31,5 3 4 37,0 4 5 39,0 5 6 43,0 6 7 48,0 7 8 55,5 8 9 61,5 9 10 77,0 10 t i t 34 Решить систему уравнений. na0 ta1 t 2 a2 y ta t a t a yt t a t a t a yt 2 3 0 1 2 2 3 0 4 1 2 2 П у t a0 a1t a2t 2 Тенденцию изменения показателя убыточности показать на графике. 100 95 90 85 80 75 70 65 60 55 50 45 40 35 30 25 20 0 1 2 3 4 5 6 Годы 7 8 9 10 11 Используя полученное уравнение, осуществить прогноз значения показателя убыточности на 11-й год, подставив в уравнение t = ____. П у11 Рассчитать среднее квадратическое отклонение убыточности от его теоретических значений: (П yi П yt )2 n фактических значений показателя На основе значений а получим значение величины рисковой надбавки tσ при при t=3 (σ = _________): tσ = ______________________ Для того чтобы определить размер нетто-ставки, необходимо суммировать спрогнозированное значение уровня среднего показателя убыточности на 11-й год и рисковую надбавку, соответствующую вероятности 0,997. Нетто-ставка на 11-й год: _____________________руб. на 100 руб. страховой суммы. СТАТИСТИКА ЦЕННЫХ БУМАГ 35 Задача 1. Вексель на сумму 200 тыс. руб. учтен банком за 30 дней до погашения. Дисконтная ставка – 24% годовых. Алгоритм расчета – простые проценты при длительности года (календарной базе) 360 дней. Рассчитать учетную цену векселя. Ру = Р (1 - Д (q / К)) = ________________________________________________ где Р – сумма погашения векселя; Д – число дней от момента учета до момента погашения векселя; К – временная база (360, 365 или 366 дней); q – дисконтная ( учетная ) годовая ставка ( в долях). Задача 2. Облигация номиналом в 1000 руб. куплена за 960 руб. и через 18 месяцев продана за 1020 руб. Купонная годовая ставка – 7%. Определить: 1) прирост капитала за 18 месяцев; 2) прирост капитала за год; 3) купонный доход за год; 4) купонный доход за весь срок; 5) совокупный доход за весь срок; 6) совокупную доходность за год для эмитента; 7) совокупную доходность за год для собственника облигации. 1. Прирост капитала за 18 месяцев________________________________ 2. Прирост капитала за год _________________________________ 3. Купонный доход за год____________________________ 4. Купонный доход за весь срок _______________________________ 5. Совокупный доход за весь срок _____________________________ 6. Совокупная доходность за год для эмитента _________________________________ 7. Совокупная годовая доходность для собственника бумаги _______________________________________. Названные выше показатели доходности не учитывают два важных обстоятельства: 1) инфляцию (обесценение рубля) и 2) снижение экономической значимости дохода по мере запаздывания его получения. Задача 3. Рассмотрим расчет показателя доходности, который полностью учитывает инфляцию и фактор времени. Допустим, что купонная облигация приобретена в начале 1-го года по цене 1300 руб. Через два года она продана за 1400 руб. Купонный доход (по 200 руб.) получен в начале 2-го года и в начале 3-го года. Инфляция за год в среднем составляла 12%. Определить: 1) индекс инфляции за два года; 2) ставку купонного дохода; 3)прирост капитала за весь срок. 1. Индекс инфляции за два года _________________________________ 2. Ставка купонного дохода за год _______________________________ 3. Прирост капитала за два года _________________________________. СТАТИСТИКА ЦЕН И ИНФЛЯЦИИ Задача 1. Исчисление индексов цен. Товар А Единица Базисный период измерения цена за количество единицу, q0 тыс. руб. p0 шт. 40 1000 Текущий период цена за количество единицу, q1 тыс. руб. p1 65 800 Индивидуальны е индексы цен ip= p1/ p0 36 Б В м т 20 50 2000 1200 20 40 2000 1400 Исчислить агрегатный индекс цен по формуле, предложенной Г. Пааше: IП pq p q 1 1 0 1 По ассортименту товаров отчетного периода в целом цены повысились в среднем на _____%. Абсолютный прирост товарооборота за счет роста цен в текущем периоде по сравнению с базисным периодом определить из индекса путем разности числителя и знаменателя, а именно: qp( p) p q p q 1 1 0 1 Исчислить общий индекс цен по формуле Этьена Ласпейреса: IЛ p q p q 1 0 0 0 По ассортименту базисного периода в целом цены повысились в среднем на ____%. Абсолютный прирост товарооборота, обусловленный повышением цен в текущем периоде по сравнению с базисным на ____%, составил qp( p) p q p q 1 0 0 0 Таким образом, исчисление абсолютных и относительных показателей по разным формулам логично приводит к различным результатам. Индекс Пааше характеризует влияние изменения цен на стоимость товаров, реализованных в отчетном периоде, индекс Ласпейреса показывает влияние изменения цен на стоимость товаров, реализованных в базисном периоде. Индекс Пааше характеризует экономический эффект от изменения цен в отчетном периоде. Индекс Ласпейреса определяет результаты изменения цен при условии продажи такого же количества товаров, как и в базисном периоде. Это обусловливает применение индекса при прогнозировании товарооборота и цен на предстоящий период. Задача 2. Даны исходные базисные данные для исчисления прироста прибыли по факторам. Определить меру влияния инфляции на изменение прибыли и рентабельности. Единица Условные Данные Показатели измерения обоснования базисные I. Выручка от реализации продукции, работ, услуг тыс. руб. q II. Себестоимость реализованной продукции тыс. руб. z q III. Прибыль от реализации тыс. руб. IV. Структура себестоимости % 1) материальные затраты % 0 p0 0 % 82000 0 П 0 q0 p0 z 0 q 0 z q 0 m p z q F z q A z q dM dF 22000 100 0 0 0 2) зарплата с начислениями 104 000 0 80 0 0 15 0 0 3) амортизационные исчисления % dA 0 0 0 5 37 V. Индексы цен 1) индекс цен на продукцию pq p q m p m p I p(q) коэф. 1 1 2,0 0 1 2) индекс цен на сырье, материалы коэф. 3) индекс изменения стоимости основных фондов коэф. 4) индекс изменения средней заработной платы в связи с инфляцией коэф. I p(M ) I p (o) 1 1 1 0 1,8 o p o p 1 1 1 0 1,5 I f f1 f 0 1,4 Предполагая, что объем производства в текущем периоде по сравнению с базисным вырос на 10%, такими же темпами выросли себестоимость и материальные затраты (Iq = Im = Iz = 1,1) и структура сравнимой продукции и затраты на ее производство не менялись, произвести расчеты по выделенным факторам. Расчет прироста прибыли по факторам. 1. Изменение цен на продукцию: Δ П p ( q ) q0 p0 I q I p ( q ) q0 p0 I q q1 p1 q1 p0 __________– увеличение выручки. 2. Изменение на сырье, материалы и др.: Δ П p ( m) z0q0 I mdm I p ( m) m0 p0 I md m z0q0 m0 p 0 m p m p m p m p m p z q 1 0 0 0 0 0 0 0 1 1 1 0 m1 p0 m p 0 0 m p m p z q m p 0 0 0 0 1 1 1 0 ____________ – увеличение расходов на материалы. 3. Изменение оценки основных фондов и капитальных вложений (по балансовой стоимости): Δ П p(o) z0 p0 I q d A I p(o) z0 p0 I q d A ______________ – увеличение расходов на основные фонды. 4. Изменение оплаты труда в связи с инфляцией: Δ П f z0 p0 I q d f I f z0 p0 I q d f Общий прирост прибыли в текущем году с учетом инфляционных факторов П p ( q ) П p ( m ) П p ( o ) П f Задача 3. Имеются следующие данные о продаже товаров на колхозном рынке в декабре: Продано товаров, тыс. кг Товар Картофель Средняя цена 1 кг, руб. 2007 г. 2006 г. 2007 г. 2006 г. 220 200 12 8 Яблоки 105 100 50 Вычислить: 1. Индивидуальные индексы цен и количества проданного товара. 2. Общий индекс товарооборота. 3. Общий индекс физического объема товарооборота. 20 38 4. Общий индекс цен и сумму экономии (или перерасхода) от изменения цен. 5. Прирост товарооборота за счет изменения цен и количества продажи товаров. Показать взаимосвязь исчисленных индексов. 1. Индивидуальные индексы цен по отдельным товарам можно исчислить следующим образом: ip p1 p0 а) цен для картофеля: Iр = для яблок: Iр = б) количества проданного товара: iq q1 q0 для картофеля: Iq = для яблок: Iq= 2. Общий индекс товарооборота исчисляется по формуле: I pq pq p q 1 1 0 0 Товарооборот вырос в _____ раза. 3. Общий индекс физического объема товарооборота исчисляется по агрегатной формуле индекса: Iq q p q p 1 0 0 0 Объем проданных товаров вырос на ____%. 4. Общий индекс цен: Iр p q p q 1 1 0 1 Это значит, что цены на оба товара _____________ в среднем в _______ раза. Сумма перерасходованных населением денег в результате роста цен исчисляется из общего индекса цен и равна разности числителя и знаменателя индекса: pq p q 1 1 0 1 Эту сумму население перерасходовало в результате роста цен (в _____ раза). 5. Прирост товарооборота исчисляется из индекса товарооборота как разность между числителем и знаменателем: Δpq= p1q1 p0q0 За счет изменения цен на товары: Δp p1q1 p0q1 За счет изменения количества проданных товаров: Δq p0q1 p0q0 Сумма этих величин соответствует общему приросту товарооборота: Δpq = Δp + Δq = Между индексами также существует следующая взаимосвязь: Ipq = Ip· Iq = СТАТИСТИКА ПРОЦЕНТНЫХ СТАВОК 39 Задача 1. Финансовая компания предоставила предприятию кредит в сумме 500 млн руб. на 4 года. Условия оплаты процентов за кредит следующие: первые полгода – 40% годовых, следующие полтора года – 60% годовых и последние 2 года – 80% годовых. Определить среднюю ставку процента за кредит и наращенную сумму долга. Данные примера привести в следующей таблице: Период, лет 1 2 Ставка it, Период,(лет) пt, it пt 3 Итого i i n n t t t S K (1 n i ) = где К – сумма кредита. Для исчисления среднего уровня сложных процентов используют среднюю геометрическую взвешенную, где в качестве весов применяют периоды начисления процентов. Задача 2. Рассчитать показатели вариации процентных ставок (проценты годовых) по элементам рынка ссудных капиталов Виды ставок 1-й год 2-й год 3-й год 4-й год Межбанковская ставка Депозитная ставка Ставка по кредитам 55,8 61,7 187,8 56,3 55,4 176,4 46,8 60,1 142,8 31,7 43,0 80,2 Учетная ставка ЦБ 136,2 120 96,2 59,8 Рассчитайть показатели колеблемости процентных ставок на рынке ссудных капиталов. х Виды ставок, х R σ2 σ V, % Межбанковская ставка 47,65 24,6 99,09 9,954 20,89 Депозитная ставка 55,05 18,7 53,76 7,332 13,32 Ставка по кредитам 146,8 107,6 1752,18 41,859 28,51 Учетная ставка ЦБ РФ 103,05 76,4 825,93 28,739 27,89 Как видно из таблицы результатов расчета показателей вариации, колеблемость процентных ставок сравнительно невысокая. Коэффициенты вариации отдельных видов процентных ставок изменяются в пределах от _______ до _______%. Для большей наглядности произвести ранжирование показателей вариации процентных ставок на рынке ссудных капиталов Виды ставок Межбанковская ставка Депозитная ставка Ранги показателей вариации R σ2 σ V 40 Ставка по кредитам Учетная ставка ЦБ Минимальный размах колебаний, дисперсии, среднего квадратического отклонения и коэффициента вариации _________________, а максимальный ___________________. Это свидетельствует о том, что наиболее стабильными в анализируемом периоде являлись _____________________, так как они имели наименьшую изменчивость в течение года. Наименьшая устойчивость в эти годы была присуща ставкам по кредитам, так как именно этим _________________________ соответствуют самые высокие уровни показателей вариации. Второе место по всем выбранным нами параметрам, соответственно степени устойчивости, занимают ______________, а третье ____________________________. Такое положение на рынке ссудных капиталов свидетельствует о том, что в продавцы денежных средств (банки) достаточно чутко реагировали на изменение спроса на кредиты, определенное различными политическими и экономическими событиями в стране. Относительная стабильность ________________ объясняется тем, что банки, выступающие как покупатели денежных средств у предприятий и населения, были заинтересованы заплатить наименьшую цену за пользование заемными средствами. На основе данных измерить тесноту связи между уровнями различных процентных ставок. В качестве результативного показателя определить уровень ставки по кредитам (у), а в качестве факторов – уровни межбанковской ставки (х1), депозитной ставки (х2), учетной ставки ЦБ РФ (х3). В случае множественной корреляции основой для расчета парных коэффициентов, характеризующих тесноту и направление связи между двумя коррелируемыми показателями, служит линейный коэффициент корреляции, применяемый в однофакторных корреляционнорегрессионных моделях. Рассчитать данный коэффициент с помощью формулы r ( x x ) ( y y) ( x x ) ( y y) 2 2 По условию нашего примера rуx1 = ______; rух2 ______; rух3 = _____. Следовательно, между исследуемыми показателями существует ____________ зависимость. Наибольшее влияние на уровень ставки по кредитам оказывали ______________________________. Рассчитать цепные и базисные абсолютные приросты, темпы роста и прироста, средний абсолютный прирост, средний темп роста, коэффициенты опережения. Для расчета этих показателей применяются следующие формулы: Показатели Абсолютный прирост ∆i Темп роста (Tp) Темп прироста (Тп) Средний абсолютный прирост Цепные yi - yi-1 yi / yi-1 Tp – 100% Средний темп роста Т Т n T p1 T p2 ...T pn n1 Yn Y1 Коэффициент опережения (К) Т ,р Т ,р, i i (n 1) ( yn y1 ) (n 1) Базисные yi - y1 yi / y 1 Tp – 100% В формулах уi обозначает текущий уровень ряда, yi-1 – предшествующий, у1 – начальный уровень ряда. 41 Показатели Межбанковская ставка Депозитная ставка Ставка по кредитам Учетная ставка ЦБ i : цепной базисный Тp : цепной базисный Тn: цепной базисный Т В исследуемый период с наибольшей скоростью снижался уровень _________________ (в среднем на ____%), а медленнее всего уменьшался уровень ____________________(в среднем на _____%). При этом скорость снижения __________________ резко возросла (более чем в ___ раза) в ____ году. Видимо, под воздействием изменения ставок по кредитам в ___году резко стала снижаться ______________________, но более низкими темпами. Снижение стоимости ссуд, выраженной в ___________________, повлекло изменение уровня ____________________________. В этих секторах резкое падение _____________________ наблюдалось в ____ году. Определите коэффициент опережения ставок по кредитам и учетных ставок ЦБ РФ за 4 года: ______________________________________. Задача 3. С целью получения достоверных результатов анализа динамики уровней процентных ставок за определенный период времени необходимо выяснить, какого рода факторы влияют на изменение уровней – случайные или обусловленные некоторыми причинами. Для изучения этих факторов используют определенные приемы, основанные на вероятностной оценке статистических гипотез и системе статистических критериев. Проверка гипотезы на основании критерия состоит в следующем. Устанавливается определенная вероятность (уровень значимости), например 0,005; 0,05 или 0,01. Затем, исходя из проверяемой гипотезы, определяется критическая область, т.е. такая область, попадание критерия в которую имеет вероятность, равную уровню значимости. Как правило, эта область охватывает все значения критерия, превосходящие некоторое так называемое критическое значение. Если фактическая величина критерия оказывается в критической области (превышающей критическое значение, и эта область состоит из всех значений критерия, больших, чем это критическое), то гипотеза отвергается. В противном случае считается, что данные результаты наблюдений ей не противоречат, т.е. гипотеза приемлема. Наиболее доступным является метод поворотных точек, который состоит в проверке нулевой гипотезы (Н0) о наличии случайных факторов, определяющих вариацию исследуемого признака, и отсутствии объективных причин изменения значений признака. Рассмотрим проверку нулевой гипотезы (Н0) на примере. Финансовая компания в течение 42 двух лет предоставляла предприятиям кредит в сумме до 500 000 тыс. руб. по следующим среднемесячным ставкам за пользование ссудой: Месяц Январь 1-й год 75,15 2-й год 73,26 Февраль 76,5 70,74 Март 77,22 67,32 Апрель 74,43 62,91 Май 71,37 61,65 Июнь 67,77 62,28 Июль 70,92 59,04 Август 71,1 55,53 Сентябрь 71,28 53,01 Октябрь 71,91 52,65 Ноябрь 72,45 54,36 Декабрь 74,43 62,19 Как следует из условных данных, приведенных в таблице, на протяжении исследуемого периода имела место смена тенденций уровня процентных ставок. Моменты времени, в которых произошла смена направления движения ставок, называются поворотными точками (р). Найдите такие точки и отметьте в таблице знаком «*». Максимально возможное число поворотных точек определяется как n-2, т.е. ________. Среднее число поворотных точек временного ряда, обусловленное влиянием случайных факторов, рассчитывается по формуле: Ep = 2/3(n - 2) = Дисперсия ряда σp2 = _____, а среднее квадратическое отклонение σp = __________. Проверить нулевую гипотезу можно по уравнению: H0 +Еp - р = 0. Используя t-критерий Стьюдента, определим вероятность того, что отклонение фактического числа поворотных точек (р = ___) от теоретического уровня (Ер = ____) является случайным или неслучайным. t Ep P ( p) Значение t-критерия Стьюдента для степеней свободы m=n–1 =_______________ с вероятностью = 0,005 равно 2,307. Фактический уровень t-критерия Стьюдента ___________ соответствующего табличного значения. Поэтому нулевая гипотеза о случайном характере изменения процентных ставок финансовой компании ____________. Так как значение t-критерия Стьюдента определено с вероятностью, равной 0,005, то можно предположить, что в ___________________________ колебания процентных ставок носят случайный характер. 43 БИБЛИОГРАФИЧЕСКИЙ СПИСОК 1. Голуб Л. А. Социально-экономическая статистика: учеб. пособие. - М.: Гуманит. изд. центр ВЛАДОС, 2001. - 272 с. 2. Курс социально-экономической статистики: учебник / под ред. М. Г. Назарова. - М.: Финстатинформ; ЮНИТИ-ДАНА, 2000. - 771 с. 3. Кутуков В. Б. Основы финансовой и страховой математики: Методы расчета кредитных, инвестиционных, пенсионных и страховых схем. - М.: Дело, 1998. - 304 с. 4. Макроэкономическая статистика: учеб. Пособие/ В. Н. Салин, В. Г. Медведев, С. И. Кудряшова, Е. П. Шпаковская. - М.: Дело, 2001. - 336 с. 5. Постников С. Л.Мировая экономика и экономическое положение России: сб.стат. материалов/С.Л.Постников,С.А. Попов. - М.: Финансы и статистика, 2002. - 224 с. 6. Практикум по социально-экономической статистике / И. А. Грибоедова, Н. П. Дащинская, С. Н. Захаренков и др.; под ред. И. Е. Теслюка.- Минск: Изд-во БГЭУ, 1997. - 196 с. 7. Практикум по статистике: учеб. пособие / А. В. Богат, А. В. Бармотин, А. М. Каманина и др.; под ред. В. М. Симчеры.- М.: ЗАО «Финстатинформ», 2000. - 259 с. 8. Рябушкин Б. Т. Национальные счета и экономические балансы: практикум. - М.: Финансы и статистика, 2002. - 256 с. 9. Рябушкин Б. Т. Основы статистики финансов: учеб. пособие. - М.: Финстатинформ, 1997. - 80 с. 10. Сиденко А. В. Статистика: Учебник/А.В.Сиденко,Г.Ю. Попов,В.М. Матвеева - М.: Дело и сервис, 2000. - 464 с. 11. Статистика финансов: учебник / под ред. В. Н. Салина.- М.: Финансы и статистика, 2002. - 816 с. 12. Статистика финансов: учебник / под ред. М. Г. Назарова. - М.: Омега-Л, 2007.– 460 с. 13. Статистика: учеб. пособие / Л. П. Харченко, В. Г. Долженкова, В. Г. Ионин и др.; под ред. В. Г. Ионина. - М.: ИНФРА-М, 2001. - 384 с. 14. Страны ОЭСР. 2000: стат. справочник ОЭСР: пер. с англ. - М.: Весь мир, 2001. - 96с. 15. Цымбаленко Т.Т. Статистика финансов в АПК: учеб. пособие / Т.Т. Цымбаленко, С.В. Цымбаленко, А.Н. Герасимов. - М.: Финансы и статистика, 2006. - 160 с. 16. Четыркин Е. М. Методы финансовых и коммерческих расчетов. - М.: Дело ЛТД, 1995. 320 с. 17. Четыркин Е. М. Финансовый анализ производственных инвестиций. - М.: Дело, 1998. – 256 с. 18. Экономическая статистика: учебник / под ред. Ю. Н. Иванова. М.: ИНФРА-М, 2001. – 480 с. 44 Составитель Шелковников Сергей Александрович СТАТИСТИКА ФИНАНСОВ Сборник задач и рабочая тетрадь для практических занятий Редактор Н.К. Крупина Компьютерная верстка Е.А. Быстрова Подписано к печати 2010 г. Объем 3,1 уч.-изд. л. Формат 84 x 108/32. Тираж 100 экз. Изд. №.62 Отпечатано в типографии Экономического института 630039, Новосибирск, ул. Никитина, 155