деньги. кредит. банки - Заочная форма обучения

реклама

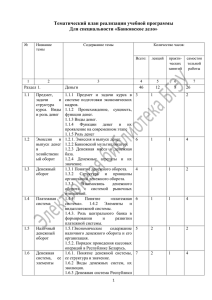

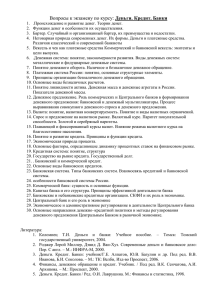

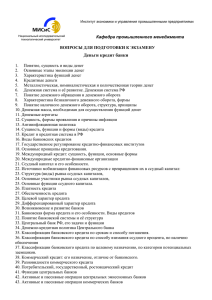

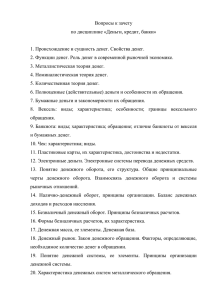

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО РЫБОЛОВСТВУ ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ "МУРМАНСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ" Составитель - Гапоненкова Надежда Борисовна, канд.экон.наук, доцент кафедры финансов, бухгалтерского учета и управления экономическими системами Мурманского государственного технического университета Методические рекомендации и указания рассмотрены и одобрены на заседании кафедры Кафедра: финансов, бухгалтерского разработчика – кафедры финансов, учета и управления бухгалтерского учета и управления экономическими системами экономическими системами от 03.09.2013 г. протокол № 1 Рецензент - Царева Светлана Викторовна, Деньги, кредит, банки Методические указания и контрольные задания для студентов заочной формы обучения направления 080100.62 «Экономика» канд.экон.наук, доцент кафедры финансов, бухгалтерского учета и управления экономическими системами Мурманского государственного технического университета Электронное издание подготовлено в авторской редакции Мурманский государственный технический университет 183010, Мурманск, ул. Спортивная д. 13 тел. (8152) 25-40-72 Уч.-изд. л. 1.0 Заказ 1311 Мурманск 2014 Мурманский государственный технический университет, 2014. 2 ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО РЫБОЛОВСТВУ ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «МУРМАНСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ» (ФГБОУ ВПО «МГТУ») Кафедра финансов, бухгалтерского учета и управления экономическими системами ДЕНЬГИ. КРЕДИТ. БАНКИ Методические указания и контрольные задания для студентов заочной формы обучения по направлению подготовки 080100 «Экономика» Мурманск 2013 3 ОГЛАВЛЕНИЕ 1. Общие организационно-методические указания …………………………3 2. Примерный тематический план …………………………………………….6 3. Список литературы, рекомендуемый к изучению дисциплины ……..….. 9 4. Содержание программы и методические указания к изучению дисциплины ……………………………………………………………..…. 13 5. Методические указания к выполнению курсовой работы……..…….……29 6. Методические указания к выполнению контрольной работы …………..38 7. Примерный перечень практических занятий ……………………………..46 8. Перечень вопросов к зачету …………………………………………… ….47 9. Перечень вопросов к экзамену……..………………………………………48 4 1. Общие организационно-методические указания Настоящие методические указания составлены в соответствии с Федеральным государственным образовательным стандартом высшего профессионального образования по направлению 080100.62 «Экономика», утвержденным Министерством образования и науки РФ от 21.12.2009 г. №747. Курс «Деньги, кредит, банки» является базовым курсом, предшествующим различным дисциплинам профиля. В этой связи целью изучения дисциплины «Деньги, кредит, банки» является необходимость заложить фундамент экономических знаний в данной области, указать на существующие проблемы в этой сфере и возможные пути их решения. Задачи курса «Деньги, кредит, банки»: 1) раскрыть теоретическое содержание основных экономических категорий и понятий в сфере денег, денежного обращения, кредита и банков в условиях рыночной экономики; 2) ознакомить студентов с основными теориями и концепциями в денежно-кредитной сфере в России и за рубежом, дать их критический анализ; 3) научить студентов самостоятельно работать с литературой, творчески мыслить, вести дискуссию по проблемным вопросам, четко и аргументировано отстаивать свою позицию; 4) привить навыки научно-исследовательской работы в процессе написания курсовой работы. Требования к уровню подготовки бакалавра в рамках данной дисциплины. Процесс изучения дисциплины «Деньги, кредит, банки» направлен на формирование элементов следующих компетенций в соответствии с ФГОС ВПО по направлению 080100.62 «Экономика»: а) общекультурных (ОК): - умеет использовать нормативные правовые документы в своей деятельности (ОК-5); б) профессиональных (ПК): - способен на основе типовых методик и действующей нормативно-правовой базы рассчитать экономические и социально-экономические показатели, характеризующие деятельность хозяйствующих субъектов (ПК-2); способен, используя отечественные и зарубежные источники информации, собрать необходимые данные проанализировать их и подготовить информационный обзор и/или аналитический отчет (ПК-9); - способен принять участие в совершенствовании и разработке учебнометодического обеспечения экономических дисциплин (ПК-15). 5 В результате изучения дисциплины студент должен: знать: - основные дискуссионные вопросы современной теории денег, кредита, банков, позицию российской экономической науки по вопросам их сущности, функциям, законам и роли в современном экономическом развитии национальной и мировой экономик; - современное законодательство, нормативные и методические документы, регулирующие денежный оборот, систему расчетов, в том числе, в сфере международных экономических отношений, деятельность кредитных организаций, практику применения указанных документов; - основы организации и регулирования денежного оборота, особенности реализации денежно-кредитной политики в различных странах, применяемые методы и инструменты денежно-кредитного регулирования, антиинфляционной политики, особенности проведения денежных реформ в отдельных странах, специфику функций, задач, направлений деятельности, основных операций центральных и коммерческих банков; уметь: - анализировать статистические материалы по денежному обращению, расчетам, состоянию денежной сферы, банковской системы; - анализировать периодическую литературу по вопросам состояния и отдельным проблемам денежно-кредитной сферы экономики; - оценивать роль банков в современной рыночной экономике; - анализировать и прогнозировать процессы в сфере денежно-кредитных отношений владеть: - владеть формами и методами использования денег и кредита для регулирования социально-экономических процессов в условиях рыночной и переходной к рыночной экономиках, учитывая при этом специфику России; - владеть приемами использования ЭВМ в практической работе кредитных организаций. Студенты изучают дисциплину «Деньги, кредит, банки» в течение двух семестров, общий объем курса составляет 216 часов. По истечении первого семестра изучения данного курса формой контроля знаний студентов является зачет, по истечении второго - экзамен. 6 2. Примерный тематический план № п\п Содержание разделов (модулей), тем дисциплины 1 2 Количество часов, выделяемых на виды учебной подготовки (заочная форма обучения /заочно-ускоренная) Лекции ПР ЛР СР 3 4 5 6 Компетенции раздела (модуля) 7 Модуль I «Деньги» 1.1 1.2 1.3 1.4 Необходимость и сущность денег Необходимость и предпосылки возникновения и применения денег. Теории происхождения денег: рационалистическая, эволюционная. Развитие форм стоимости. Дискуссионные проблемы сущности денег. Теории денег: металлистическая, номиналистическая, количественная, кейнсианская, монетаристская. Функции денег Сущность и функции денег. Модификация функций денег в современных условиях. Роль и развитие денег в условиях рыночной экономики. Виды денег и их особенности Действительные деньги, их виды и основные свойства. Знаки стоимости. Бумажные и кредитные деньги, закономерности их обращения. Электронные деньги и их кредитная природа. Выпуск денег в хозяйственный оборот. Кредитный характер современной денежной эмиссии. Эмиссия безналичных денег. Сущность и механизмы банковского (депозитного) мультипликатора. Налично-денежная эмиссия. Организация эмиссионных операций. 0,5/0,5 - - 10/10 ПК-9 0,5/0,5 - - 10/10 ПК-9 0,5/0,5 - - 15/15 ПК-9 0,5/0,5 2/2 - 15/15 ОК-5 7 1.5 1.6 1.7 Денежный оборот и его структура. Законы денежного обращения. Особенности денежного оборота при разных моделях экономики. Измерение денежной массы. Денежная масса и ее структура. Денежные агрегаты. Денежная база. Закон количества денег, необходимых для обращения, и его трансформация в современных условиях. Безналичный денежный оборот. Экономические и нормативные основы организации безналичного денежного оборота. Основополагающие принципы организации безналичного денежного оборота. Система безналичных расчетов, ее основные элементы. Формы безналичных расчетов. Расчеты чеками, векселями, аккредитивами, платежными поручениями, инкассовые расчеты, банковские переводы. Налично-денежный оборот и денежное обращение. Денежная система Понятие налично-денежного оборота. Схема налично-денежных потоков в хозяйстве. Принципы организации налично-денежного оборота. Признаки платежности банкнот и монет. Борьба с фальшивомонетничеством. Степени защиты денежных знаков. Понятие денежной системы и генезис ее развития. Характеристика денежной системы административнораспределительного типа экономики. Основные черты денежной системы стран с рыночной экономикой: принципы организации и элементы Денежная система РФ. Денежные системы отдельных стран. 0,5/0,5 2/2 - 15/15 ПК-9 0,5/0,5 - - 15/15 ОК-5 0,5/0,5 2/2 - 25/25 ОК-5 8 1.8 1.9 2.1 2.2 2.3 2.4 2.5 2.6 2.7 0,5/0,5 Инфляция. Формы ее проявления, причины, социально-экономические последствия Причины и сущность инфляции, формы ее проявления. Виды инфляции. Влияние инфляции на национальную экономику и международные экономические отношения. Закономерности инфляционного процесса. Регулирование инфляции: методы, границы, противоречия. Методы стабилизации денежного обращения. Основные направления антиинфляционной политики. Денежная реформа: условия и методы проведения. История денежных реформ в России. Основы международных валютнокредитных и расчетных отношений Валютные отношения и валютная система: понятие, категории, элементы и эволюция. Валютное регулирование и его инструменты. Международные расчеты. Итого по модулю I 4/4 Модуль II Кредит, банки 0,5/0,5 Необходимость и сущность кредита Необходимость и возможность кредита. Сущность кредита. Структура кредита, ее элементы. Кредитная сделка как организующий элемент кредита. Стадии движения кредита. Субъекты кредитных отношений. Принципы кредита. Взаимодействие кредита и денег. Функции и законы кредита Функции кредита. Законы кредита. Теории кредита и их эволюция в экономической науке. 0,5/0,5 Формы и виды кредита Коммерческий кредит. Банковский кредит. 0,5/0,5 Государственный кредит. Международный кредит и его формы. 0,5/0,5 Банковская система и модели ее построения Возникновение и сущность банков, их функции и роль в развитии экономики. Понятие банковской системы, ее элементы. Виды банков. Особенности современных банковских систем. Создание двухуровневой банковской системы в России. - - 15/15 ПК-2 4/2 - 6/8 ОК-5 10/8 - 126/128 - - 4/4 ОК-5 - - 6/6 ПК-9 - - 4/4 ПК-15 4/4 2/2 - - 6/6 4/4 6/6 8/8 ПК-2 ПК-2 ПК-2 ПК-9 9 2.8 2.9 Центральные банки и их деятельность Центральные банки и основы их деятельности. Функции центральных банков. Основы денежно-кредитной политики. Регулирование центральным банком денежного обращения. Инструменты денежно-кредитной политики, их формы. Коммерческие банки и их деятельность (операции и услуги) Классификация банковских операций. Пассивные операции банка. Понятие банковских резервов. Собственные и привлеченные средства банка. Депозитные операции. Эмиссионные операции. Активные операции коммерческого банка. Активнопассивные операции: специфика доверительных (трастовых) операций банка. Итого по модулю II: Всего по курсу: - - - 7/7 ОК-5 - 1/1 - 10/10 ОК-5 ПК-9 2/2 6/6 6/6 16/14 - 55/55 181/183 3. Список литературы, рекомендуемый к изучению дисциплины Законодательные и нормативные акты 1. Конституция Российской Федерации: Принята всенародным голосованием 12 декабря 1993 г. // Российская газета. - 1993. - 25 декабря. 2. Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. N 51ФЗ, часть вторая от 26 января 1996 г. N 14-ФЗ и часть третья от 26 ноября 2001 г. N 146ФЗ (с последними изменениями от 10 января 2006 г.) // Собрание законодательства Российской Федерации. -2001.-N49. -Ст. 4552. 3. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 г. N 146-ФЗ и часть вторая от 5 августа 2000 г. N 117-ФЗ (с последними изменениями от 10 января 2006 г.) // Собрание законодательства Российской Федерации. - 2002. - N 22. - Ст. 2026. 4.О Центральном банке Российской Федерации (Банке России) от 10 июля 2002 г. N 86-ФЗ // Собрание законодательства Российской Федерации. -2002. - N 28. - Ст. 2790. К моменту изучения дисциплины могут появиться более поздние официальные документы, которые должны быть обязательно учтены в работе. Основная литература 1. Деньги. Кредит. Банки: учебник / Н.П. Белотелова, Ж.С. Белотелова. 3-е изд. – М.: Дашков и К, 2011.-484с. 10 2. Деньги.Кредит.Банки: учебник для вузов /Г.Н. Белоглазова – М.: Юрайт, 2011. – 158с. 3. Меркулова, И.В. Деньги, кредит, банки: учеб.пособие для вузов/ И.В. Меркулова, А.Ю. Лукьянова. – М.: КноРус, 2010. – 347с. 4. Олейникова, И.Н. Деньги. Кредит. Банки: учеб.пособие для вузов/ И.Н. Олейникова. – М.: Магистр, 2010. – 508, [1] с.: ил. - Библиогр.: с. 508-509. 5. Деньги.Кредит.Банки: учебник для вузов / Е.Ф.Жуков, Н.М.Зеленков, Л.М.Максимова и др.; Под ред.Е.Ф.Жукова. - 2-е изд., перераб. и доп. - М. : Юнити-Дана, 2009. - 600 с. 6. Куликов А.Г. Деньги, кредит, банки: учебник [для вузов]/А.Г. Куликов. – М.: КноРус, 2009. – 655 с. 7. Артемьева, С.С. Финансы, денежное обращение, кредит: учебник для вузов/ С.С. Артемьева, В.В. Митрохин, В.И. Чугунов; [отв.ред. Артемьева С.С.]; Мордовский гос. унт. – [2-е изд.]. – М.: Академический Проект: Мир, 2009. – 467с. 8. Деньги, кредит, банки : учеб.для вузов / под ред. О. И. Лаврушина ; Фин. акад. при правительстве РФ. - 7-е изд., стер. - М. :КноРус, 2008. - 558 с. 9. Чернецов, С.А. Финансы, денежное обращение и кредит: учеб.пособие/ С.А. Чернецов. – М.: Магистр, 2008. – 526 с. Дополнительная литература: 10. Вологодин, А.А. Правовое регулирование внешнеэкономической деятельности: учеб. пособие для вузов/А.А. Вологодин; Всерос.акад.внещн.торговли. – 2-е изд., испр.идоп. – М.: Юрайт, 2011.- 424 с. 11. Гусаков, Н.П. Международные валютно-кредитные отношения: учебник для вузов/ Н.П. Гусаков, И.Н. Белова, М.А. Стренина; под общ.ред. Н.П. Гусакова; Рос. ун-т дружбы народов. – 2-е изд., перераб. и доп. – М: Инфра0М, 2011. –312 с. 12. Учет и операционная деятельность в кредитных организациях: учеб.пособие для вузов/А.И. Мерцалова, А.Л. Лазаренко. – М.: Форум: Инфра-М, 2011.- 414с. 13. Валютные операции: учебное пособие/Т.П. Варламова, М.А. Варламова. – 2-е изд., перераб. и доп.. – М.: Дашков и К, 2010. – 270с. 14. Денежное обращение в России: исторические очерки. Каталог. Материалы архивных фондов. В 3. Т.2 Ч.1 Денежные знаки регулярных выпусков. Ч.2 Памятные, юбилейные и инвестиционные монеты/ [авт.-сост. А.В. Юров и др.; ред. Г.И. Лунтовский, А.Н. Сахаров, А.В. Юров]. – М.: Интеркрим-Пресс, 2010. – 734 с. 15. Рудакова, О.С. Банковские электронные услуги: учеб.пособие для вузов/О.С. Рудакова. – М.: Вузовский учебник: Инфра-М, 2010. – 398 с. 16. Райзберг, Б.А. Курс экономики: учебник для вузов/Б.А. Райзберг, Е.Б. Стародубцев; под ред. Б.А.Райзберг. – 5-е.изд., перераб. и доп. - М.: Инфра-М, 2010. – 671с. 11 17. Елисеев, А.С. Экономика: бизнес-курс МВА/ А.С. Елисеева. – М.:Дашков и К, 2009. – 497с. 18. Национальные банковские системы: учебник для вузов/[В.И. Рыбин, Е.В. Павлова, К.Н. Темникова]; под общ.ред. В.И. Рыбин; Моск. гос. ун-т им. М.В. Ломоносова, Экон. фак. – М.: Инфра-М, 2009. – 526с. 19. Полянский, Н.П. Воспоминания банкира/Н.П. Полянский;[сост. Н.В. Полянский; науч.ред. Т.П. Воеводская, Ю.А. Петров]. – М.: Известия, 2007. – 201с. 20. Галицкая С.В. Деньги, кредит, финансы: учебное пособие для Вузов- М.:Издательство «Экзамен», 2003. – 224с. 21. Владиславлев Д.Н. Энциклопедия банковского маркетинга – М.: Ось-89, 2005. 22. Добрынина Л.Н., Малявина А.В. Фондовый рынок и биржевая торговля – М.:Экзамен, 2005.-288с. 23. Ендовицкий Д.А., Бочарова И.В.Анализ и оценка кредитоспососбности заемщика – М.:КНОРУС, 2005. -272с. 24. Липсиц И.В. Ценообразование и маркетинг в коммерческом банке – М.: Экономистъ, 2004. 25. Масленченков Ю.С., Дубанков А.П. Экономика банка – М., 2003 26. Никонова И.А., Шамгунов Р.Н. Стратегия и стоимость коммерческого банка – М. «Альпина Бизнес Букс», 2005. 27. Стайнер Б. Ключевые рыночные концепции./ Пер. с англ. под ред. В.М. Шавшукова. – СПб.: Издательский дом «Нева», 2004.-240с. 28. Финансы и кредит: Учебник для вузов/ Под ред. проф. М.В. Романовского, проф. Г.Н. Белоглазовой - М.: Высшее образование, 2005. -575 с. 29. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2001. - 689 с. 30. Финансы. Денежное обращение. Кредит: Учебник / Под ред. проф. В.К. Сенчагова, А.И. Архипова. - М.: Проспект, 2000. - 451 с. 31. Финансы, деньги, кредит: Учебник / Под ред. О.В. Соколовой. -М.: Юристь, 2000. - 366 с. 32. Финансы, деньги, кредит: Учеб. пособие / Под ред. Е.Г. Черновой. -М.: ТК Велби, 2004. - 398 с. 33. Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. - М.: Финансы и статистика, 2002. - 321 с. Иностранные периодические издания 12 1. The Economist, Euromoney, Financial Times, Fortune, Journal of International Economics. Annual Reports – OECD, ICC, IBRD, IMF, IFS, EC. Адреса INTERNET Мировой банк – http://www.world-bank.org, Центральный банк РФ – http://www.cbr.ru Европейский союз – http://europa.eu.int, Организация экономического сотрудничества и развития – http://www.oecd.org, Международный валютный фонд – http://www.imf.org, а также www.budgetRF.ru www.csr.ru и т.д. 4. Содержание программы и методические указания к изучению дисциплины МОДУЛЬ I. Деньги. В первом модуле теория денег раскрывает возникновение и сущность денег, функции денег, роль денег в воспроизводственном процессе, рассматривается процесс выпуска денег в хозяйственный оборот. Теория денег сочетается с изложением основных проблем формирования и современного состояния денежной системы, организации денежного оборота, наличного денежного обращения и безналичного денежного оборота. Теория инфляции представлена как следствие нарушения пропорций воспроизводства и законов денежного обращения, показан механизм денежных реформ, их предпосылки, порядок проведения, результаты. Особое место занимают вопросы основ международных валютных и расчетных отношений. Тема 1.1 Необходимость и сущность денег. Необходимость и предпосылки возникновения и применения денег. Теории происхождения денег: рационалистическая, эволюционная. Развитие форм стоимости. Дискуссионные проблемы сущности денег. Теории денег: металлистическая, номиналистическая, количественная, кейнсианская, монетаристская. Методические указания. Рассмотрение сущности денег следует начать с выяснения причины, вызвавшей необходимость появления " особого товара, выполняющего роль всеобщего эквивалента". Важно уяснить основные этапы в развитии форм стоимости, определить особенности отношений между относительной и эквивалентной формами стоимости на каждом этапе отношений товарного обмена. Познакомиться с различными взглядами на природу и место денег в обществе - от меркантилизма до монетаризма; классическая буржуазная политэкономия; логика развития товара и денег у К. Маркса. Студенты должны уяснить основные концепции 13 существующих теорий денег и разобраться в современных подходах к сущности денег, что поможет понять весь последующий материал. Особое внимание следует уделить разновидности современной количественной теории – монетаризму. Монетаризм как теория лежит в основе управления денежными системами большинства современных государств, в том числе и России. Следует отметить результаты применения данной теории при создании и функционировании российской денежной системы. Литература: [1]; [2]; [3]; [4]; [5] Вопросы для самопроверки: 1. Какие ступени эволюции проходят деньги? 2. Обоснуйте содержание процессов, которые привели к превращению денег во всеобщее мерило стоимости. 3. Зная экономическую природу денег, определите, что такое цена. Тема1.2 Функции денег. Сущность и функции денег. Модификация функций денег в современных условиях. Роль и развитие денег в условиях рыночной экономики. Методические указания. При изучении темы студентам необходимо рассмотреть функции денег, их характеристики и развитие; раскрыть сущность денег через функции, которые они выполняют. Работая над темой, следует подробно рассмотреть: Содержание и значение функции меры стоимости. Масштаб цен. Счетные деньги. Деньги в функции средства обращения. Содержание, назначение и особенности функционирования денег в качестве средства платежа. Функция средства накопления. Виды денежных накоплений. Деньги в сфере международного экономического оборота. Литература: [1]; [2]; [3]; [4]; [5] Вопросы для самопроверки: 1. Какие функции выполняют деньги? 2. Как образуется и действует масштаб цен? 3. В чем состоит необходимость функции средства накопления? 4. Как реализуется функция средства обращения? 5. Каким потребностям в экономике соответствует функция средства платежа? 6. Что такое денежная масса? 7. Что такое денежные агрегаты? Какой критерий используется при формировании последовательности денежных агрегатов? 14 Тема 1.3 Виды денег и их особенности. Действительные деньги, их виды и основные свойства. Знаки стоимости. Бумажные и кредитные деньги, закономерности их обращения. Электронные деньги и их кредитная природа. Методические указания. Работая над темой, необходимо заострить внимание видам денег, а именно, уяснить, что является причиной их деления на действительные деньги и знаки стоимости, выделить особенности их трансформации. Литература: [1]; [2]; [3]; [5]; [14]; [18] Вопросы для самопроверки: 1. Какие ступени эволюции проходят деньги? 2. Понятие и характеристика действительных денег. 3. Понятие и виды знаков стоимости. 4. Какова природа и причины возникновения кредитных денег? 5. Этапы развития кредитных денег: вексель, банкнота, чек, электронные деньги, кредитные карточки. Тема 1.4 Выпуск денег в хозяйственный оборот. Кредитный характер современной денежной эмиссии. Эмиссия безналичных денег. Сущность и механизм банковского (депозитного) мультипликатора. Налично-денежная эмиссия. Организация эмиссионных операций. Методические указания. Знакомясь с данной темой, необходимо рассмотреть формы и цели денежной эмиссии, принцип работы денежного мультипликатора. Особое внимание уделить различию процессов выпуска денег в оборот и эмиссии денег, иметь представление об организации эмиссионных операций. Литература: [1]; [2]; [3]; [5]; [18] Вопросы для самопроверки: 1. Какие виды денежной эмиссии существуют? 2. Объясните принцип работы денежного мультипликатора. 3. Норма обязательных резервов - 5%. Чему будет равен коэффициент мультипликации? 4. Что такое эмиссия наличных денег? 5. Какова роль РКЦ в эмиссии и изъятии наличных денег? Тема 1.5 Денежный оборот и его структура. Законы денежного обращения 15 Особенности денежного оборота при разных моделях экономики. Измерение денежной массы. Денежная масса и ее структура. Денежные агрегаты. Денежная база. Закон количества денег, необходимых для обращения, и его трансформация в современных условиях. Методические указания. При изучении темы необходимо уделить внимание рассмотрению структуры денежного оборота. Изучить понятие денежного оборота; каналы движения денег (безналичных и наличных); соотношение понятий «денежный оборот», «платежный оборот», денежно-платежный оборот», «денежное обращение»; взаимосвязь составных частей денежного оборота. Рассмотреть классификацию денежного оборота по различным признакам: в зависимости от формы функционирования денег и от характера отношений, которые обслуживает денежный оборот. Также студенты должны уяснить использование закона денежного обращения при объяснении причин динамики денежной массы и воздействия на соответствующие экономические механизмы регулирования ее объема. Литература: [1]; [2]; [3]; [5]; [14]; [18] Вопросы для самопроверки: 1. Что такое денежное обращение? 2. Показать соотношение понятий «денежный оборот», «платежный оборот», денежно-платежный оборот», «денежное обращение». 3. В чем экономический смысл закона денежного обращения? 4. В чем проявляется взаимосвязь составных частей денежного оборота? Тема 1.6 Безналичный денежный оборот. Экономические и нормативные основы организации безналичного денежного оборота. Основополагающие принципы организации безналичного денежного оборота. Система безналичных расчетов, ее основные элементы. Формы безналичных расчетов. Расчеты чеками, векселями, аккредитивами, платежными поручениями, инкассовые расчеты, банковские переводы. Методические указания. Начать изучение темы необходимо с рассмотрения принципов организации и форм безналичных расчетов. Обратить внимание на классификацию счетов и их характеристики, уметь производить анализ форм безналичных расчетов, а именно, выявлять достоинства представление о развития. и недостатки, сферу распространения, развитие. Иметь современных проблемах безналичных расчетов и перспективах их 16 Литература: [1]; [2]; [3]; [4]; [5]; [14] Вопросы для самопроверки: 1. Назовите формы безналичных расчетов. 2. Каковы основные принципы организации безналичного расчета в РФ? 3. Дайте определение следующим терминам: корреспондентские отношения, корреспондентские счета (НОСТРО, ЛОРО). 4. Назовите способы межбанковских расчетов. Тема 1.7 Налично-денежный оборот и денежное обращение. Денежная система, Понятие налично-денежного оборота. Схема налично-денежных потоков в хозяйстве. Принципы организации налично-денежного оборота. Признаки платежности банкнот и монет. Борьба с фальшивомонетничеством. Степени защиты денежных знаков. Понятие денежной системы и генезис ее развития. Характеристика денежной системы административно-распределительного типа экономики. Основные черты денежной системы стран с рыночной экономикой: принципы организации и элементы Денежная система РФ. Денежные системы отдельных стран. Методические указания. При изучении темы необходимо рассмотреть принципы организации наличноденежного оборота, основные типы денежных систем, их разновидности и развитие. Студенту следует обратить внимание на понятие и элементы денежной системы: денежная единица, масштаб цен, виды денег, эмиссионная система. Иметь представление о планировании денежной системы России: прогнозном расчете баланса денежных доходов и расходов населения и прогнозах кассовых оборотов. Литература: [1]; [2]; [3]; [4]; [5]; [14] Вопросы для самопроверки: 1. Что такое налично-денежный оборот? 2. Каковы основные принципы организации налично-денежного оборота? 3. Назовите основные звенья налично-денежного оборота в РФ. Какие функции они выполняют? 4. В чем состоят особенности наличного и безналичного оборота? 5. Назовите типы денежных систем. Что лежит в основе их классификации? 6. Каковы основные элементы денежной системы? 7. Дайте характеристику денежной системы РФ. Тема 1.8 Инфляция. Формы ее проявления, причины, 17 социально-экономические последствия. Сущность и формы проявления инфляции. Закономерности инфляционного процесса. Виды инфляции. Причины инфляции. Финансовые и денежно-кредитные факторы инфляции. Влияние инфляции на экономику. Регулирование инфляции: методы, границы, противоречия. Причины и особенности проявления инфляции в России. Основные направления антиинфляционной политики. Денежная реформа как способ радикального изменения денежной системы. Цели, предпосылки. Последствия денежных реформ. Изменение денежной системы, не имеющие характера денежной реформы. Нуллификация, девальвация, ревальвация, деноминация. Методические указания. При изучении данной темы студентам необходимо понять сущность инфляции, ее формы, типы инфляции, виды, основные направления антиинфляционной политики. Рассмотреть денежные реформы в России периода 19-20 вв., обратить внимание на анализ последствий денежных реформ, их методы проведения: нуллификация, девальвация, ревальвация, деноминация. Литература: [1]; [2]; [3]; [4]; [5]; [14] Вопросы для самопроверки: 1. Что такое инфляция? В чем она проявляется? 2. Что такое инфляция спроса и инфляция предложения? Как они взаимосвязаны? 3. Охарактеризуйте современный этап инфляционного процесса в России. 4. Каковы, на ваш взгляд, наиболее существенные меры регулирования инфляции в переходной экономике? 5. Что такое денежная реформа? 6. В чем заключаются предпосылки и экономические механизмы проведения денежной реформы Канкрина (1839-1843 гг.)? Какой тип денежной системы установился в результате проведения этой реформы? 7. Каковы особенности введения в России золотого монометаллизма в 1895-1897 гг.? 8. В чем состоят экономические предпосылки и результаты денежной реформы 1922-1924 г.? 9. Охарактеризуйте особенности денежной реформы 1947 г. 10. В чем суть реформы 1992-1993 г.? Тема 1.9 Основы международных валютно-кредитных и расчетных отношений. Валютные отношения и валютная система: понятие, категории, элементы и эволюция. Валютное регулирование и его инструменты. Международные расчеты. Методические указания. 18 В процессе изучения темы студент должен рассмотреть понятие валютной системы, элементы валютной системы, взаимосвязь национальной и мировой валютной системы. Обратить внимание на основные этапы развития мировой валютной системы: Парижская валютная система (1816-1914 гг.), Генуэзская валютная система (1922-1944 гг.), Бреттонвудская валютная система (1944-1976 гг.), Ямайская валютная система (1976 г. – по настоящее время). Рассмотреть понятие валютного курса, систему балансов, связанную с международными расчетами: торговый баланс, платежный баланс по текущим операциям, баланс движения капиталов и кредитов, общий платежный баланс, расчетный баланс на определенную дату, расчетный баланс за определенный период. Уделить внимание методам расчета кросс-курса валют. Литература: [1]; [2]; [3]; [4]; [5]; [10]; [11]; [13] Вопросы для самопроверки: 1. Расскажите о формировании мировой валютной системы. 2. В чем отличие свободно конвертируемой валюты от валюты свободно используемой? 3. Поясните роль СДР: а) как источника кредитования; б) как эталона стоимости. 4. Что выражает валютный курс как цена денежной единицы? 5. Каковы основные причины колебаний валютных курсов? 6. Чем объясняется использование клиринговых валют во внешнеэкономических связях? 7. Что представляет собой платежный баланс? Охарактеризуйте кратко его составные части. МОДУЛЬ II. Кредит. Второй модуль дисциплины включает не только раскрытие сущности, функций и законов кредита, его роли в экономике, но и изучение форм кредита, используемых на практике во взаимоотношениях кредиторов с заемщиками, в том числе, рассматриваются особенности международного кредита, его формы. Тема 2.1 Необходимость и сущность кредита. Необходимость и возможность кредита. Сущность кредита. Структура кредита, ее элементы. Кредитная сделка как организующий элемент кредита. Стадии движения кредита. Субъекты кредитных отношений. Принципы кредита. Взаимосвязь кредита и денег. Методические указания. При изучении темы студентам необходимо понять роль кредита в экономике, сущность кредита, его условия возникновения, объект кредита и его особенности, субъекты кредитных отношений и их характеристику. 19 В процессе изучения темы необходимо иметь представление о природе ссудного процента, норме процента, экономической основе формирования ссудного процента. Следует обратить внимание на классификацию процентной ставки: по использованию в процессе оценки стоимости денег во времени, по стабильности уровня используемой процентной ставки в рамках периода исчисления, по обеспечению начисления определенной годовой суммы процента, по условиям формирования. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Объясните, почему необходим кредит. 2. Поясните сущность кредита. 3. Охарактеризуйте кредит как экономическую категорию. 4. Перечислите основные принципы кредита. 5. Дайте характеристику банковскому проценту как одной из форм ссудного процента. 6. Назовите факторы, определяющие уровень банковского процента в условиях рыночной экономики. 7. Дайте характеристику фиксированных и плавающих процентных ставок. 8. В чем отличие методов начисления процентов: простых и сложных? 9. Какова система банковских процентных ставок в России? Тема 2.2 Функции и законы кредита. Функции кредита. Законы кредита. Теории кредита и их эволюция в экономической науке. Методические указания. При изучении данной темы необходимо рассмотреть функции кредита и их характеристики, законы и закономерности кредитных отношений, основные признаки законов кредита, развитие теории кредита в экономической литературе. Рассмотреть натуралистическую теорию кредита: основные положения, авторы (А.Смит, Д.Рикардо) и сторонники теории (А.Шеффле, А.Вагнер, Ж.Б.Сэй и др.), положительные и отрицательные моменты теории. Капиталотворческая теория кредита: ее суть, основные представители, ошибки теории, развитие капиталотворческой (экспансионистской) теории А.Ганом и И.Шумпетером. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Охарактеризуйте функции кредита. 2. Дайте характеристику понимания кредита различными экономическими школами. 20 3. Современные подходы к теории кредита. Тема 2.3 Формы и виды кредита. Классификация форм кредита в зависимости от ссуженной стоимости, от кредитора и заемщика, от целевых потребностей заемщика. Коммерческий кредит, его эволюция и особенности. Методические указания. При изучении темы необходимо рассмотреть общую характеристику форм кредита и критерии его классификации. Более подробно рассмотреть основные виды коммерческого кредита: коммерческий кредит с отсрочкой платежа по условиям контракта, коммерческий кредит с оформлением задолженности векселем, коммерческий кредит по открытому счету, коммерческий кредит в виде консигнации. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Каковы основные формы кредита? Тема 2.4 Банковский кредит. Банковская форма кредита и его особенности. Особенности потребительского кредита. Виды кредитов. Методические указания. В процессе изучения данной темы студент должен особое внимание уделить изучению следующих видов банковского кредита: бланковый кредит, контокоррентный кредит, овердрафт, открытие кредитной линии, револьверный кредит, онкольный кредит, ломбардный кредит, ипотечный кредит, ролловерный кредит, консорциумный кредит. Основные виды потребительского кредита: продажа товаров с рассрочкой платежа, предоставление ссуд на строительство жилых домов. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Покажите принципиальные отличия банковского кредита от коммерческого. 2. Охарактеризуйте виды кредита, преобладающие в России. 3. В чем отличие контокоррента от овердрафта как форм банковского кредитования? Тема 2.5 Государственный кредит. Методические указания. 21 При изучении данной темы необходимо рассмотреть роль государства в системе государственного кредита как заемщика, кредитора, гаранта. Изучить классификацию и функции государственных долговых обязательств. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки 1. В чем заключаются функции государственного кредит? 2. Назовите классификацию государственных долговых обязательств в зависимости от эмитента. 3. К какому виду государственного долга относятся: ГКО, ОГСЗ, задолженность по кредитам иностранных коммерческих банков и фирм, государственные гарантии в иностранной валюте? Тема 2.6 Международный кредит и его формы. Международный кредит: сущность, функции, основные формы. Международные финансовые потоки и мировые рынки. Мировой кредитный рынок. Рынки золота. Методические указания. В процессе изучения темы студент должен обратить внимание на причины создания международных валютно-кредитных и финансовых организаций, их цели и роли. Следует рассмотреть структуру, операции, проблемы деятельности Международного валютного фонда; функции и операции Банка международных расчетов; задачи, структуру, направления деятельности Европейского банка реконструкции и развития; возникновение, цели и задачи, направления деятельности Европейского Центрального банка. Особое внимание при изучении данной темы необходимо уделить основным формам международного кредита. Рассмотреть финансовые услуги, используемые на мировом кредитном рынке: лизинг, факторинг, форфейтинг. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки 1. Для каких целей был образован МВФ? Каковы условия предоставления им кредитов? 2. Каковы основные направления деятельности Мирового банка (МБРР)? 3. Какое участие принимает Россия в МВФ и Мировом банке, а также в региональных банках долгосрочного кредитования? 4. Какова роль Парижского и Лондонского клубов в урегулировании внешней задолженности? Тема 2.7 Банковская система и модели ее построения. 22 Возникновение и сущность банков, их функции и роль в развитии экономики. Понятие банковской системы, ее элементы. Виды банков. Особенности современных банковских систем. Создание двухуровневой банковской системы в России. Методические указания. Особое внимание при изучении данной темы необходимо уделить сущности банка с позиции его исторического развития. Рассмотреть современные представления о сущности банка, содержание банковской деятельности, ее правовые основы, эволюцию банковского законодательства России. В процессе изучения темы необходимо рассмотреть понятие банковской системы с институциональной и функциональной точек зрения, ее элементы, место банковской системы в кредитной системе страны. Определения банка как предприятия, как кредитной организации. Два вида кредитных организаций: банки и небанковские кредитные организации (общее и различие). Функции и роль банка в экономике. Виды банков по типу собственности, правовой организации, функциональному назначению, характеру выполняемых операций, числу филиалов, сфере обслуживания, масштаба деятельности. Банковская инфраструктура и ее особенности в современном хозяйстве. В процессе изучения дисциплины студент должен рассмотреть основные типы построения банковской системы. Рекомендуется обратить внимание на преимущества и недостатки функционирования двухуровневой и одноуровневой банковских систем. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки 1. В чем заключается сущность банка? 2. Каковы современные представления о сущности банка? 3. Сформулируйте понятие банка как кредитной организации. Каковы ее отличительные признаки? 4. Раскройте содержание банковской деятельности. 5. Опишите законодательные основы деятельности современного банка. 6. Что такое банковская монополия и как она осуществляется? 7. Сформулируйте понятие банковской системы с институциональной и функциональной точек зрения. 8. Дайте классификацию видов банков по типу собственности, правовой организации, функциональному назначению, характеру выполняемых операций, числу филиалов, сфере обслуживания, масштаба деятельности. 23 9. Каков порядок создания банка в России? Какие требования предъявляются учредителями банка? 10. Какие существуют виды банковских лицензий? 11. Охарактеризуйте банковскую инфраструктуру и ее особенности в современном хозяйстве. Тема 2.8 Центральные банки и их деятельность. Центральные банки и основы их деятельности. Функции центральных банков. Основы денежно-кредитной политики. Регулирование центральным банком денежного обращения. Инструменты денежно-кредитной политики, их формы. Методические указания Работая над темой необходимо рассмотреть функции и операции центрального банка, методы и инструменты регулирования денежного обращения, особенности проведения центральным банком политики минимальных резервных требований. Необходимо заострить внимание на следующих вопросах, связанных с применением инструментов денежно-кредитного регулирования: цели политики обязательных резервов; "пассивное создание расчетных денег"; нормы и размеры обязательных резервов; минимальные резервные требования и побочные последствия использования минимальных резервных требований; дифференциация норм обязательных резервов; совершенствование механизма функционирования резервных требований; учетные операции центральных банков; проведение центральным банком операций на открытом рынке; суть операций на открытом рынке; основные условия функционирования политики открытого рынка. Следует обратить внимание на классификацию государственных ценных бумаг, а также знать критерии оценки государственных ценных бумаг (надежность, ликвидность, доходность), прямые и обратные операции с ценными бумагами. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Сформулируйте цели и задачи центрального банка. Каковы его основные функции? 2. Каковы основные инструменты денежно-кредитной политики? 3. Как реализуется надзорная функция центрального банка? Тема 2.9 Коммерческие банки и их деятельность. 24 Классификация банковских операций. Пассивные операции банка. Понятие банковских резервов. Собственные и привлеченные средства банка. Депозитные операции. Эмиссионные операции. Активные операции коммерческого банка. Активно-пассивные операции: специфика доверительных (трастовых) операций банка. Методические указания Изучение данной темы студенту необходимо начать с задач и основных функций, которые выполняют коммерческие банки. Рассмотреть операции коммерческих банков: пассивные, активные, активно-пассивные. Активные операции коммерческого банка - операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. Классификация активных операций коммерческого банка по экономическому содержанию (ссудные, расчетные, кассовые, инвестиционные, фондовые и гарантийные операции коммерческого банка); по степени риска; по характеру (направлениям) размещения средств (первичные, вторичные и инвестиционные); по уровню доходности. Характеристика ссудных операций, их виды в зависимости от типа заемщика, способа обеспечения, сроков кредитования, характера кругооборота средств, объекта и субъектов кредитования, вида открываемого счета и других признаков. Активно-пассивные операции коммерческого банка - комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату. Виды активно-пассивных операций коммерческого банка. Трастовые операции банка. Особое внимание уделить изучению рисков, которым подвержен коммерческий банк в условиях рыночной экономики, а именно, кредитный риск, риск ликвидности, риск изменения процентных ставок и уметь осуществлять их оценку. Также студенты должны уяснить расчет эффективности кредитной операции и методы оценки кредитоспособности заемщика. Литература: [1]; [2]; [3]; [4]; [5]; [18];[19]; [21]; [24] Вопросы для самопроверки: 1. Что представляет собой коммерческий банк? 2. Каковы основные функции банков? 3. В чем отличие депозитных ресурсов коммерческого банка от недепозитных привлеченных средств? 4. Почему доход, выплачиваемый по депозитным и сберегательным сертификатам, является самым высоким в шкале ставок, начисляемых по вкладам? 5. Назовите основные виды недепозитных средств. В чем состоят причины роста их доли в банковских ресурсах? 6. Какова роль коммерческих банков в системе денежных расчетов? 7. Почему в России не практикуют расчеты чеками? 25 8. В чем состоят кредитные риски коммерческих банков и какие меры принимаются для их снижения? 9. По каким показателям судят о международном статусе коммерческого банка? 10. Определите систему СВИФТ. Какова ее роль и значение в международных расчетах? 11. Какие виды операций осуществляют коммерческие банки в международных расчетах? 5. Методические указания к выполнению курсовой работы. Курсовая работа – это самостоятельная, квалификационная работа студента, показывающая его готовность грамотно решать актуальные теоретические и практические задачи на основе приобретенных знаний и умений, делать обоснованные и аргументированные выводы и предложения по финансовым вопросам. Целью курсовой работы является самостоятельное изучение проблем в области денежного обращения, кредита, банковского дела по предложенной тематике и углубление знаний по рассматриваемой в курсовой работе проблеме. Основные требования к курсовой работе: 1. Соответствие названия курсовой работы ее содержанию. 2.Логическая последовательность изложения материала, базирующаяся на собранном теретическом и методическом материале. 3.Квалифицированный анализ динамики финансовых показателей для обоснования результатов работы. 4.Корректное и грамотное изложение материала. 5. Грамотное оформление работы в соттвествие с требованиями ГОСТов по объему, содерожанию и оформлению. Для успешного выполнения и защиты курсовой работы следует учесть: - курсовая работа выполняется самостоятельно в течение изучения курса дисциплины; - сведения, содержащиеся в курсовой работе, должны быть достоверны; - руководителю на проверку курсовой работы и составление рецензии требуется 10 дней; - работа над замечаниями и их устранением студентом требует 10 дней. Тема курсовой работы выбирается исходя из начальной буквы фамилии студента и последней цифры номера зачетной книжки (см. таблица 1 – матрица выбора вариантов курсовой работы). 26 Курсовая работа в целом по объему должна составлять не менее 35 страниц, при этом структура курсовой работы должна включать следующие элементы: Введение -2-3стр. или 1. Теоретическое обоснование темы исследования —10-12 стр. 2. Анализ исследуемого вопроса для конкретного предприятия, финансового кредитного учреждения, а также на примере зарубежного, российского, регионального опыта – 10-12стр. Выявление проблем и разработка направлений совершенствования по теме 3. исследования на примере выбранного Вами объекта – 10-12 стр. Заключение – 3-4стр. Аннотация содержит данные о тематике, цели работы, краткую характеристику разделов, указание количества страниц, рисунков, схем, графиков, формул, количество наименований списка литературы. Во введении студентом обосновывается актуальность данной темы исследования с позиций современного состояния экономики России; обосновывается цель исследования, определяются задачи, решение которых предполагает курсовая работа. Определяется объект и предмет исследования. Формулируется теоретико-методологическая и информационная база исследования, структура работы. Первая глава курсовой работы посвящена анализу литературных источников по данной тематике и обоснованию теоретического подхода к проблеме исследования. Структура первой главы работы предполагает разбиение ее на 3 пункта, позволяющие системно сформировать теоретическую базу исследования: описать исторические, эволюционные этапы становления и развития предмета исследования, сформировать понятийный аппарат, в соответствие с темой исследования, описать различные трактовки к подходам и понятиям согласно теме работы. План первой главы разрабатывается студентом самостоятельно на основании анализа литературных источников и согласовывается с руководителем работы. Вторая глава курсовой работы посвящена анализу исследуемой проблемы на примере конкретного предприятия, кредитного учреждения или российского/мирового опыта. Данный раздел включает описание экономического состояния объекта исследования в России в целом и на региональном уровне и предполагает анализ статистических источников информации. 27 Структура второй главы работы предполагает разбиение ее на 3 пункта, в которых на основе статистических данных, отчетной информации кредитных учреждений проводится анализ и выявляются существующие проблемы. Третья глава работы предполагает разработку направлений совершенствования исследуемой проблемы, на основе проведенного во второй главе анализа и оценку экономической эффективности в результате внедрения предложенных мероприятий. В заключении приводятся выводы по каждой главе работы, логично и поэтапно отражающие полученные результаты. Титульный лист работы оформляется в соответствии с примером, представленным в приложении А. Рецензия – приложение Б. Список литературы включает не менее 20 источников. Список литературы, использованной при выполнении работы надлежит выполнять в конце текста работы. При написании курсовой работы студент имеет право самостоятельного выбора объекта исследования и по согласованию с преподавателем определяет исходную информацию, необходимую для выполнения курсовой работы. Таблица 1 Последняя цифра № зачетной книжки 0 А,В,Б,Г,Ю Матрица выбора варианта Д,Ж,Е,З.Щ И, О, К, Т, Я Л,Ф Н, П Э М,У, С, Х Р, Ц, Ч,Щ 1 2 3 4 5 6 1 7 8 9 10 11 12 2 13 14 15 16 17 18 3 19 20 1 2 3 4 4 5 6 7 8 9 10 5 11 12 13 14 15 16 6 17 18 19 20 1 2 7 3 4 5 6 7 8 8 9 10 11 12 13 14 9 15 16 17 18 19 20 Темы курсовых работ 1. Денежная масса и ее агрегаты - российский опыт, проблемы, перспективы. 2. Особенности и проблемы денежно-кредитной политики в современных условиях. 3. Пути совершенствования платежной системы России. 4. Денежная эмиссия, как элемент денежной системы, ее виды, сущность. 28 5. Эволюция денег, изменчивость форм в зависимости от изменения социальноэкономических условий. 6. Проблемы развития национальных денег и влияние этого процесса на обеспечение условий экономического роста. 7. Денежно-кредитная и валютная политика: взаимосвязь, проблемы, перспективы развития. 8. Критерии и методы повышения эффективности денежно-кредитной политики. 9. Выработка методов и механизмов обеспечения устойчивости национальной валюты. 10. Современное устройство денежной системы РФ. 11. Формирование спроса на деньги и предложение денег: тенденции и перспективы обеспечения необходимого равновесия сбалансированности. 12. Интеграция денежно-кредитной системы в мировую рыночную систему. 13. Основы денежной эмиссии и эмиссионная политика ЦБ РФ. 14. Влияние инфляции на доходы и сбережения граждан. 15. Особенности инфляционных процессов в Российской экономике и их влияние на банковскую систему. 16. Банк России - проводник денежно-кредитной политики. 17. Рынок пластиковых карт в России. 18. Российская система безналичных расчетов в РФ и направления ее совершенствования. 19. Проблемы и перспективы развития валютной системы России. 20. Методы регулирования валютного курса. Оформление курсовой работы Материал в работе располагается в следующей последовательности: 1. Титульный лист (Приложение А). 2. Рецензия на курсовую работу (Приложение Б), заполняется руководителем 3. Содержание. 5. Текстовое изложение курсовой работы (по главам и параграфам). 6. Список литературы. 7. Практический материал, использованный в работе (в виде приложения, если он не помещен по ходу изложения). Работа должна быть правильно оформлена в соответствии с «Методическими указаниями по оформлению выпускных квалификационных работ» 2009 года. Работа выполняется на одной стороне листа стандартного формата. Все листы курсовой работы должны быть пронумерованы. Каждый параграф в тексте должен иметь заголовок в точном соответствии с наименованием в содержании. 29 Новый параграф можно начинать на той же странице, на которой кончился предыдущий, если на этой странице кроме заголовка поместится несколько строчек текста. Цифровые данные в сгруппированном представляются в таблицах и графиках, последних. и систематизированном виде немаловажное значение имеет оформление Таблицы обычно помещаются по ходу изложения, после ссылки на них, однако не рекомендуется переносить таблицы с одной страницы на другую; тем более разрывать заголовок с таблицей, помещая их на разных страницах. Таблицы должны иметь порядковый номер, заголовок - отражать их содержание, а примечание - ссылку на источник. Количество цифрового материала должно соответствовать содержанию курсовой работы. Не следует приводить данных, не имеющих прямого отношения к излагаемому вопросу. В таблицах и в тексте следует избегать полного написания больших чисел. Для этого целесообразно укрупнять единицы измерения в зависимости от необходимой точности. В работе необходимо использовать только общепринятые сокращения и условные обозначения. Использованные в работе цифровые данные, выводы, мысли других авторов в пересказе и цитаты в обязательном порядке должны сопровождаться ссылками на использованные работы. Эти ссылки приводятся в квадратных скобках с указанием. как номера источника, так и номера страницы или страниц, например [12, с.2]. Пересказ мыслей и выводов других авторов следует делать без искажений этих мыслей. Цитаты должны быть тщательно выверены и заключены в кавычки. Студент несет ответственность за точность используемых данных, а также за объективность изложения мыслей других авторов. Список использованной литературы и других источников составляется в следующей последовательности: 1. Законы, постановления правительства и Государственной думы. 2. Нормативные акты, инструктивные материалы, официальные справочники. 3. Специальная экономическая литература в алфавитном порядке по фамилиям авторов или названиям, если на титульном листе книги автор не указан (монография, статьи). Периодические издания с указанием года и месяца выпуска журналов и газет (если статьи из них не приведены в предыдущем разделе списка литературы). Приложения располагаются после списка использованной литературы. 30 Последним этапом выполнения курсовой работы является ее внешнее оформление. Страницы курсовой работы должны быть пронумерованы, проставлена дата окончания работы и подпись студента. Подготовка к защите и зашита курсовой работы Готовая курсовая работа, оформленная согласно изложенным требованиям и отредактированная, сдается на кафедру «Финансы, бухгалтерский учет и управление экономическими системами» для регистрации. Руководитель рецензирует представленную студентом работу и допускает или не допускает ее к защите. При этом могут быть следующие результаты проверки, помечаемые на титульном листе курсовой работы: «к защите» - курсовая работа соответствует всем предъявляемым требованиям, следует подготовиться к ее защите (повторно сдавать не надо); «к защите с учетом доработки» - в целом работа готова, но до защиты следует исправить замечания руководителя (повторно сдавать не надо); «на доработку» - работа не готова к защите, ее следует доработать и вновь сдать на проверку. В случае нарушения студентом требований руководителя при написании работы, а также при обнаружении заимствований из работ, защищенных ранее, курсовая работа не допускается к защите, а руководитель представляет аргументацию своего решения в письменном виде. Текст рецензии студент получает вместе с проверенной работой на кафедре. В рецензии оценивается работа студента, содержится анализ основных положений курсовой работы, подходов к раскрытию темы, обоснованность выводов, даются замечания и т.п. При подготовке к защите следует внимательно ознакомиться с рецензией. Особое внимание следует уделить отмеченным замечаниям и заранее подготовиться к ответу на них. К защите студент должен достаточно полно знать содержание своей курсовой работы. При защите охарактеризовать следующее: актуальность выбранной темы; цель курсовой работы; суть проведенной курсовой работы; выявленные в процессе анализа недостатки; предложения по устранению недостатков; дальнейшие направления совершенствования. 31 Каждая курсовая работа с учетом ее содержания и защиты оценивается по пятибалльной системе. Высшая оценка "отлично" ставится за всестороннюю глубокую разработку темы на основе широкого круга источников информации; если проявлено критическое отношение к использованному материалу, самостоятельность суждений, правильны расчеты и выводы и нет существенных недостатков в стиле изложения. Оценка "хорошо" ставится при нарушении одного из вышеизложенных требований, например, в случае ошибок в расчетах, выводах, но при условии достаточно полной, глубокой и самостоятельной разработки темы, а также соблюдении всех других требований (глубина, широта информации и т.д.). Оценка "удовлетворительно" ставится за работу, текст и цифровые данные которого свидетельствуют о том, что студент ознакомился и проработал основные источники, без привлечения которых работа вообще не могла бы быть выполнена, и содержание темы, хотя и по ограниченным источникам, раскрыл в основном правильно. Работа, которую преподаватель признал неудовлетворительной, возвращается для доработки с учетом высказанных в отзыве замечаний. Курсовая работа должна быть написана в сроки, установленные кафедрой и деканатом. Студент, не сдавший или не защитивший курсовой работы в срок, считается имеющим академическую задолженность и не допускается к экзаменационной сессии. По решению кафедры, написанные на «отлично» курсовые работы могут быть защищены в виде доклада на Дне науки, научно-практической конференции. 6. Методические указания к выполнению контрольной работы Контрольная работа выполняется студентами в соответствии с учебным планом. Целью контрольной работы является закрепление и углубление теоретических знаний, полученных при изучении дисциплины «Деньги, кредит, банки». Контрольная работа выполняется на стандартных листах формата А4 (210*297 мм), с соблюдением необходимых требований к оформлению. Сдача на проверку контрольной работы производится не позднее, чем за три недели до начала сессии. При неверном выполнении (с допущенными ошибками или не полностью раскрытыми темами) она может быть возвращена на доработку. При этом студент дорабатывает и исправляет недочеты, согласно замечаний преподавателя. Исправленная работа сдается на кафедру. Работы, выполненные не по своему варианту, а также работы, предоставленные не в установленный срок, рецензированию не подлежат. 32 Вариант работы выбираются по таблице. В таблице по вертикали указывается предпоследняя цифра номера зачетной книжки, по горизонтали - последняя цифра. Варианты Последняя цифра шифра зачетной книжки Предпоследняя цифра шифра 0 0, 4, 8 1, 5, 9 2, 6 3, 7 1, 7, 1 2, 9, 2 3 4 7, 1 7 8 9 10,15 31,20 32,21 33,22 34,23 35,24 36,25 37,26 38,27 39,28 40,29 11,7 20,9 13,18 14,11 15,2 6,18 6 8, 18 9, 15 12, 9 3, 11 4, 15 5,17 5 16,15 17,3 18,4 19,7 40,30 39,20 38,21 37,22 36,23 35,24 34,25 33,26 32,27 33,40 21,9 28,11 29,15 30,17 37,19 38,20 39,12 40,13 7, 1 8, 18 9, 15 10,15 40,30 39,20 38,21 37,22 36,23 35,24 34,25 33,26 32,27 33,40 22,15 23,17 24,11 25,7 31,13 32,1 30,5 1, 7, 3, 11 4, 15 5,17 2, 9, 34,6 26,18 27,9 35,10 36,4 6,18 Перечень заданий к контрольной работе 1. Задача. Рассчитайте скорость оборота денег. Денежная масса наличных и безналичных денег – 600 млрд. руб. Валовой национальный продукт –5200 млрд. руб. 2. Задача. Определите количество денег, необходимых в качестве средства обращения. Сумма цен по реализованным товарам (работам, услугам) – 4400 млрд. руб. Сумма цен товаров (работ, услуг), проданных с рассрочкой платежа, срок оплаты которых не наступил, - 41 млрд. руб. Сумма платежей по долгосрочным обязательствам, срок оплаты которых наступил, - 176 млрд. руб. Сумма взаимно погашающихся платежей – 390 млрд. руб. Среднее число оборотов денег за год –12. 3. Задача. Рассчитайте скорость оборота денег, хранящихся на расчетном счете. Денежные агрегаты равны М0 = 110 млрд. руб., М1 = 350 млрд. руб., М2 = 390 млрд. руб. 4. Задача. Канадский импортер покупает 50 000 $ США, чтобы произвести платеж за товар. Сколько ему понадобиться канадских долларов? USD/CAD 1.5887/1.5897. 5. Задача. Известно, что налично-денежный оборот (агрегат М0) в январе 2000г. составил 1093,1 млрд.ДМ, денежный агрегат М3 – 2746,9 млрд. ДМ, ставка обязательных резервов ЦБ – 10%. Определить: удельный вес налично-денежного оборота в денежной массе (агрегат М3); денежный мультипликатор. 6. Задача. Сумма цен реализованных товаров и услуг – 198 млрд. руб. При этом сумма цен товаров, проданных в кредит, 11 млрд. руб., платежи по кредитам составляют 3,9 млрд. руб., взаимопогашающиеся платежи – 3 млрд. руб. Скорость оборота денежной 33 единицы 3 мес. Рассчитайте количество денег, необходимых для безинфляционного обращения денег в экономике. 7. Задача. Английский импортер покупает 500 000 евро, чтобы произвести платеж. Сколько ему понадобиться английских фунтов стерлингов? EVR/GBP 0.6131/0.6136. 8. Задача. Определите количество денег, необходимых для безинфляционного обращения денег в экономике страны. Сумма цен реализованных товаров и услуг – 300 млрд. руб. Платежи по кредитам – 50 млрд. руб. Товары, проданные в кредит – 75 млрд. руб. Взаимопогашающиеся платежи – 20 млрд. руб. Рубль совершает 8 оборотов за год. Как изменится количество денег в обращении, если сумма продаж возрастает в 1,5 раза? 9. Задача. Определите кросс-курсы валют с косвенной котировкой к доллару США: английского фунта стерлингов и евро. EVR/USD 1.5120 ; GBP/USD 1.4349. 10. Задача. Определите количество денег, необходимых для безинфляционного обращения денег в экономике страны. Сумма цен реализованных товаров и услуг – 375 млрд. руб. Платежи по кредитам – 61 млрд. руб. Товары, проданные в кредит – 80 млрд. руб. Взаимопогашающиеся платежи – 20 млрд. руб. Рубль совершает 7 оборотов за год. Как изменится количество денег в обращении, если рубль совершает 10 оборотов в год? 11. Задача. Определите кросс-курсы английского фунта стерлингов и российского рубля. Если доллар США служит базой котировки для рубля и валютой котировки для английского фунта стерлингов. USD/RUR 31.48; GBP/USD 1.4349. 12. Задача. Определите количество денег, необходимых для безинфляционного обращения денег в экономике страны. Сумма цен реализованных товаров и услуг – 217 млрд. руб. Платежи по кредитам – 46 млрд. руб. Товары, проданные в кредит – 79 млрд. руб. Взаимопогашающиеся платежи – 18 млрд. руб. Рубль совершает 6 оборотов за год. Как изменится количество денег в обращении, если число оборотов рубля сокращается до 5 за год? 13. Задача. Один клиент банка продал 1500 $ США за рубли, другой купил 1500 $ США за рубли. Какую прибыль заработал банк на этих двух сделках? 31.4820/31.4900. 14. Задача. Используя данные таблицы (в млрд. руб.), Год Наличные Средства на Обязательные Денежная деньги кор./счетах резервы ЦБ мсса(М2) 1997 440 5800 40 000 115 000 1998 400 6000 49 000 175 000 USD/RUR 34 1) рассчитайте денежную базу; 2) определите динамику денежной базы и ее значение для денежного обращения страны; 3) определите денежный мультипликатор. 15. Задача. Определите кросс-курсы японской йены и евро. Если доллар США служит базой для японской йены и валютой котировки для евро. USD/JPY 131.65; . EVR/USD 0.9120. 16. Задача. На основе данных таблицы определите: А) какова скорость обращения денег за каждый год? Б) какова наметилась тенденция в измерении скорости обращения денег и как это отразится на состоянии экономической системы? Год ВНП, млрд.руб. Денежная масса (М2), млрд.руб. 1998 4500 1391 1999 4100 1300 17. Задача. Определите кросс-курсы валют с прямой котировкой к доллару США: японской йены и русского рубля. USD/JPY 131.65 , USD/ RUR 31.48. 18. Задача. Новозеландская компания хочет приобрести американские доллары для поставки товаров из США. По какому курсу будет произведен обмен? NZD/USD 0.4373/0.4383/ 19. Задача. Спекулянт купил два 10 000 – долларовых контрактов на поставку валюты за рубли через месяц по курсу 31,1820 за доллар. Через неделю спекулянт закрыл позицию, продав контракт, когда цена на него сложилась на уровне 31,2570 рублей за доллар. Определить доход. 20. Задача. Проводя политику «дорогих денег» Центральный банк решил продать государственные облигации на сумму 10 млрд. долл. Известно, что облигации на сумму 1 млрд. долл. покупаются населением за счет наличных денег, а остальные – за счет средств, хранящихся в коммерческих банках. Норма обязательных резервов – 20%. Как изменится в этом случае денежная масса? 21. Задача. ООО «Заря» решило взять кредит на сумму 185 000 рублей на 6 месяцев. Банк «Альфа» предлагает кредит с ежемесячным погашением равными долями при ставке 25% годовых. Банк «Омега» предлагает такой же кредит, но с разовым погашением по окончании срока кредита, ставка за пользование кредитом 20% годовых. Определить, какой кредит обойдется ООО «Заря» дороже? 35 22. Задача. АО «Вымпел» заняло у банка «Сатурн» 300 000 $ США на 3 месяца под 29% годовых. Проценты выплачиваются вперед. Какую сумму получит АО «Вымпел»? 23. Задача. Банк А ежемесячно начисляет проценты на срочные вклады по ставке сложных процентов 21% годовых. Банк Б ежеквартально начисляет проценты на срочные вклады по ставке сложных процентов 22% годовых. Определить доходность вкладов по эффективной годовой ставке процентов. 24. Задача. Вексель на сумму 30 тыс. руб. был учтен банком за 25 дней до срока оплаты по ставке 18% годовых при расчетном количестве дней в году, равном 360. Вексель был выдан на 90 дней с начислением по нему процентов по ставке 20% годовых при расчетном количестве дней в году, равном 365. Определите сумму, полученную предъявителем векселя, сумму дохода банка при погашении обязательства. 25. Задача. Банк А предлагает вкладчикам срочные депозиты под 20% годовых с ежеквартальным начислением процентов. Банк Б открывает срочные депозиты под 18% годовых ежемесячно начисляя проценты. Клиент хочет открыть депозит на сумму 60 000 рублей сроком на 2 года. В какой банк ему выгоднее обратиться? 26. Задача. Клиент банка желает получить через 2 года сумму 25 000 рублей. Определить для него наиболее выгодную сумму вклада, исходя из двух предложенных ему банком вариантов: 1) банк начисляет ежеквартально проценты на вклады по ставке 12% годовых; 2) банк начисляет 10% годовых в конце срока действия договора. 27. Задача. Определите процент за овердрафт. Процентный платеж по овердрафту составляет 0,438 млн. руб. Остаток денежных средств на счете клиента в банке – 270 млн. руб. В банк поступили документы на оплату клиентом сделки на сумму 315 млн. руб. Поступление денег на счет клиента происходит через каждые 10 дней после оплаты указанной сделки. 28. Задача. Объем денежной массы в стране составил на конец года 202 млрд. руб. В начале года Центральный банк произвел эмиссию в размере 3 млрд руб. и установил норму обязательных резервов в размере 10 %. Каков будет объем денежной массы в стране? 29. Задача. Фирма «Десна» заключает трастовый договор с банком «ВЕСТР». По условиям договора в траст отдается денежная сумма 100 млн. руб. Доход банка «ВЕСТР» по операциям с привлеченными средствами составляет 3 млн. руб. в месяц. Комиссионные управляющему – 25 % дохода. Положив 100 млн. руб. в банк на сберегательный депозит, «ВЕСТР» получит 20 % годовых. Выгодно ли заключать данный трастовый договор? 36 30. Задача. Банк «ИНТЕМ» произвел с предприятием «АНТ» факторинговую операцию. Сумма, потраченная банком на покупку дебиторской задолженности, составила 550 тыс. руб. Ставка за предоставленный кредит – 23 %. Средний срок оборачиваемости средств в расчетах с покупателям 18 дней. Несвоевременность оплаты средств покупателем – 6 дней. Предусмотрено, что вся сумма пени (0,08 %) является доходом фактора. Определите доход по факторинговой операции. 31. Задача. Ипотечный банк дореволюционной России с капиталом (собственными средствами) 1 млн. руб. в целях поддержания своей ликвидности соблюдает следующие требования: долгосрочные ипотечные кредиты выдает за счет 1/3 вкладов до востребования, а также за счет собственных средств и срочных вкладов. Какой максимальный объем долгосрочных кредитов может выдать ипотечный банк, если вклады до востребования составили 6 млн. руб., а срочные вклады – 4 млн. руб.? 32. Задача. В коммерческий банк поступил вексель от торгового предприятия на сумму 16 млн. руб. за 4 месяца до истечения срока его погашения. Учетная ставка ЦБ – 30%. Какая сумма будет выплачена банком под вексель? В чем заключается для банка операция по дисконтированию векселей? 33. Задача. Банком России 12.03.03 был предоставлен ломбардный кредит коммерческому банку сроком на 10 календарных дней под 40% годовых в размере 720 млн. руб. Дата погашения кредита 22.03.03 Фактически кредит был погашен 26.03.03 Рассчитайте сумму пеней и наращенную сумму долга. 34. Задача. Вексель на сумму 30 тыс. руб. был учтен банком за 25 дней до срока оплаты по ставке 18% годовых при расчетном количестве дней в году, равном 360. Вексель был выдан на 90 дней с начислением по нему процентов по ставке 20% годовых при расчетном количестве дней в году, равном 365. Определите сумму, полученную предъявителем векселя, сумму дохода банка при погашении обязательства. 35. Задача. На начало операционного дня остаток наличных денег в оборотной кассе банка – 47 млн. руб. От предприятий и предпринимателей, обслуживаемых филиалом в течение операционного дня, поступило 204,5 млн. руб. наличных денег. В этот же день банк выдал 197,8 млн. руб. наличных денег. Лимит остатка оборотной кассы данного банка – 50 млн. руб. рассчитать остаток оборотной кассы на конец операционного дня. Какие меры предпримет банк? 36. Задача. Среднемесячная зарплата заемщика составляет 8000 рублей. Срок кредитования – 3 года, процентная ставка – 22% годовых. В качестве поручителей выступают два гражданина, среднемесячный доход первого составляет 4 235 рублей, 37 второго – 4 300 рублей. Рассчитайте сумму кредита, которую может получить заемщик. 37. Задача. Рассчитайте сумму овердрафта и процентный платеж по нему. Остаток денежных средств на счете клиента в банке – 270 млн. рублей. В банк поступили документы на оплату клиентом сделки на сумму 315 млн. рублей. Процент за овердрафт составляет 25% годовых. Поступление денег на счет клиента происходит через каждые 10 дней после оплаты указанной сделки. 38. Задача. 7 мая 2002г. был выдан вексель на сумму 500 000 рублей сроком на 25 дней. Определить проценты, которые будут получены векселедержателем. На вексельную сумму начисляются проценты по ставке 20% годовых на срок векселя, свыше срока 3% годовых. Вексель предъявлен к оплате 12 июня 2002г. 39. Задача. Стоимость объекта лизинга 150 000 рублей. Срок лизинга 1 год. Норма амортизации на полное восстановление оборудования 20% годовых. Процентная ставка по кредиту, привлекаемому для закупки оборудования, 18% годовых, процент комиссии по лизингу – 12% годовых. Процент ставки НДС –24%. Выплаты лизинговых взносов производятся ежеквартально равными долями. Определить размер лизингового взноса. 40. Задача. Ставка за кредит - 25% годовых. Средний срок оборачиваемости средств в расчетах с покупателем 15 дней. Продавцом предъявлены счета-фактур на сумму 750 000 рублей. Аванс, выданный экспортеру 75% от суммы долговых требований. Определите ставку и сумму платы за факторинг. 7.Примерный перечень практических занятий № Тема Кол-во часов МОДУЛЬ I ПР 1. Выпуск денег в хозяйственный оборот. Расчет влияния банковского мультипликатора на денежную массу. 2/2 ПР 2. Денежный 2/2 оборот и его структура. Законы денежного обращения. Определение структуры и динамики денежной массы. Расчет количества денег, необходимых как средство обращения и средство платежа Скорость обращения денег. Законы денежного обращения. ПР 3. Налично-денежный оборот и денежное обращение. Признаки платежности банкнот и монет. Степени 2/2 38 защиты денежных знаков. ПР 4. Основы международных валютно-кредитных и расчетных отношений. Определение прямого и обратного курса валют. Определение кросс-курса валют. 4/2 Итого 10/8 МОДУЛЬ II ПР 1. Банковский кредит. Оценка кредитоспособности заемщика. Определение 4 суммы процента при различных условиях начисления. ПР 2. Международный кредит и его формы. Расчет лизинговых платежей. Оценка эффективности 2 лизинговой операции. Итого 6/6 8. Вопросы к зачету 1. Происхождение и сущность денег 2. Функции денег и их модификация в современных условиях 3. Понятие и характеристика действительных денег, их преимущества и недостатки 4. Понятие и виды знаков стоимости, причины их трансформации 5. Бумажные и кредитные деньги, закономерности их обращения 6. Теории денег: металлистическая, номиналистическая, количественная, монетаризм 7. Деньги в кругообороте доходов и продуктов 8. Закон количества денег, необходимых для обращения, и его трансформация в современных условиях 9. Кредитный характер современной денежной эмиссии. Эмиссия безналичных денег 10. Налично-денежная эмиссия. Организация эмиссионных операций 11. Принципы организации и формы безналичных расчетов: платежное поручение, инкассо, чек, вексель, аккредитив 12. Система безналичных расчетов, ее основные элементы 13. Денежные системы: сущность и элементы 14. Типы денежных систем 15. Денежная система РФ 16. Инфляция: сущность, причины, виды и формы ее проявления 17. Антиинфляционная политика государства 39 18. Денежные реформы 19. Валютная система: понятие и виды 20. Валютная система РФ 21. Понятие и механизм обратимости (конвертируемости) валют 22. Валютное регулирование и его инструменты 23. Валютный курс и классификация его видов 24. Международные расчеты. Практика внешнеторговых контрактов 9. Вопросы к экзамену по дисциплине «Деньги. Кредит. Банки» 1. Происхождение и сущность денег 2. Функции денег и их модификация в современных условиях 3. Виды денег: действительные деньги и знаки стоимости. Причины их трансформации 4. Теории денег: металлистическая, номиналистическая, количественная, монетаризм 5. Деньги в кругообороте доходов и продуктов 6. Закон количества денег, необходимых для обращения, и его трансформация в современных условиях 7. Денежная эмиссия: сущность, виды, механизм 8. Безналичный денежный оборот и его организация 9. Налично-денежный оборот и его организация 10. Формы безналичных расчетов. Их сравнительная характеристика 11. Денежные системы: сущность и элементы 12. Типы денежных систем 13. Денежная система РФ 14. Инфляция: сущность, причины, виды и формы ее проявления 15. Антиинфляционная политика государства 16. Денежные реформы 17. Методы стабилизации денежного обращения 18. Валютная система: понятие и виды 19. Этапы формирования мировой валютной системы 20. Понятие и механизм обратимости (конвертируемости) валют 21. Валютное регулирование и его инструменты 22. Валютный курс и классификация его видов 23. Валютная система РФ 24. Международные расчеты. Практика внешнеторговых контрактов 25. Способы хеджирования валютных рисков 40 26. Необходимость и сущность кредита. Структура кредита 27. Функции и принципы кредита 28. Роль и границы кредита 29. Формы кредита и критерии его классификации 30. Банковский кредит и его виды 31. Коммерческий кредит и его виды 32. Потребительский кредит и его виды 33. Международный кредит и его формы 34. Понятие и особенности государственного кредита 35. Финансовые услуги коммерческих банков: лизинг, факторинг, форфейтинг 36. Ипотечный кредит 37. Мировой рынок ссудных капиталов 38. Ссудный процент и его экономическая роль 39. Банковская система и модели ее построения 40. Банковская система РФ 41. Центральный банк и его функции 42. Денежно-кредитная политика Центрального банка 43. Понятие коммерческого банка и его функций. Принципы организации деятельности коммерческого банка 44. Активные операции коммерческого банка 45. Пассивные операции коммерческого банка 46. Классификация коммерческих банков 47. Специализированные небанковские кредитно-финансовые институты, их место в банковской системе 48. Классификация банковских рисков