Сообщение о существенном факте «Сведения о решениях общих собраний»

реклама

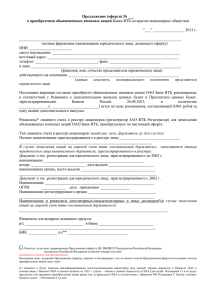

Сообщение о существенном факте «Сведения о решениях общих собраний» 1. Общие сведения акционерное общество 1.1. Полное фирменное наименование эмитента Открытое «ОБЪЕДИНЕННАЯ ПРОМЫШЛЕННАЯ (для некоммерческой организации – КОРПОРАЦИЯ «ОБОРОНПРОМ» наименование) 1.2. Сокращенное фирменное наименование ОАО «ОПК «ОБОРОНПРОМ» эмитента Российская Федерация, 1.3. Место нахождения эмитента 1.4. ОГРН эмитента 1.5. ИНН эмитента 1.6. Уникальный код эмитента, присвоенный регистрирующим органом 1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации г. Москва, ул. Стромынка, д. 27 1027718000221 7718218951 00008-Н www.oboronprom.ru 2. Содержание сообщения 2.1. Вид общего собрания (годовое, внеочередное): внеочередное общее собрание акционеров. 2.2. Форма проведения общего собрания: собрание (совместное присутствие акционеров). 2.3. Дата и место проведения общего собрания: 06 мая 2011 года, г. Москва, ул. Верейская, д. 29, стр. 141, ком. 206 2.4. Кворум общего собрания: 100 %. 2.5. Вопросы, поставленные на голосование, и итоги голосования по ним. Первый вопрос повестки дня: «Об одобрении крупной сделки, предметом которой является имущество, стоимость которого составляет от 25 до 50% балансовой стоимости активов Общества, одновременно являющейся сделкой, в совершении которой имеется заинтересованность, состоящей из нескольких взаимосвязанных сделок.» Вопросы, поставленные на голосование по первому вопросу повестки дня: В соответствии со ст. 79 и ст. 81 - 83 ФЗ «Об акционерных обществах» одобрить следующие взаимосвязанные сделки, являющиеся в совокупности крупной сделкой, которая одновременно является сделкой, в совершении которой имеется заинтересованность: (i) договор об андеррайтинге (Underwriting Agreement) (далее – «Договор об андеррайтинге») на следующих существенных условиях: (i) Стороны сделки и выгодоприобретатели по сделке: Стороны: (а) Общество, (б) ОАО «Вертолеты России», (в) ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение», и (г) банки-андеррайтеры: БНП Париба (BNP Paribas), Меррилл Линч Интернешнл (Merrill Lynch International), ВТБ Капитал плс (VTB Capital plc) и/или их аффилированные лица (далее – «Совместные букраннеры») и иные лица, которые могут быть указаны в Договоре об андеррайтинге или в приложении к Договору об андеррайтинге в качестве андеррайтеров (далее совместно c Совместными букраннерами именуемые «Андеррайтеры»); Выгодоприобретатели: иные лица, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге. (ii) Цена сделки: Цена (денежная оценка) имущества, которое может быть прямо или косвенно отчуждено (в т.ч. размер обязательств Общества) по Договору об андеррайтинге, складывается из (i) всех обязательств Общества по Договору об андеррайтинге, включая обязательство Общества продать покупателям, обеспеченным Андеррайтерами, или самим Андеррайтерам на условиях Договора об андеррайтинге обыкновенные акции ОАО «Вертолеты России» в количестве, определяемом в Договоре об андеррайтинге (но не более 31 000 000 обыкновенных акций), в форме обыкновенных акций и/или глобальных депозитарных расписок, удостоверяющих права в отношении обыкновенных акций ОАО «Вертолеты России» (далее – «ГДР»), а также обязательства Общества в связи с возмещением или компенсацией возможных расходов, издержек и ущерба (включая при необходимости компенсацию налогов) Андеррайтеров и других лиц, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге, (ii) базового и поощрительного вознаграждения Андеррайтеров, определяемого на рыночных условиях, сходных с условиями аналогичных сделок, исходя из размеров публичного предложения обыкновенных акций ОАО «Вертолеты России» и ГДР, (iii) возмещаемых Андеррайтерам расходов и затрат, а также (iv) НДС и иных налогов. (iii) Предмет сделки: Андеррайтеры, при условии выполнения определенных предварительных условий (включая, в том числе, предоставление юридическими консультантами Андеррайтеров и ОАО «Вертолеты России» определенных юридических заключений, предоставление аудитором ОАО «Вертолеты России» комфортных писем и соответствие действительности всех заверений и гарантий (Representations and Warranties) Общества, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение» по Договору об андеррайтинге), приобретают (или обеспечивают приобретение) у Общества, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение» на условиях Договора об андеррайтинге обыкновенные акции ОАО «Вертолеты России» в количестве, определяемом в Договоре об андеррайтинге (при этом Общество продает не более 31 000 000 обыкновенных акций, ОАО «Вертолеты России» продает не более 28 498 200 обыкновенных акций и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение» продает не более 1 424 910 обыкновенных акций), номинальной стоимостью 1 (один) рубль каждая в форме обыкновенных акций и ГДР (далее – «Продаваемые Акции»). При этом все или часть обыкновенных акций могут быть переданы банкам-депозитариям Би Эн Уай Меллон (Сайпрус) Номинис Лимитед (BNY Mellon (Cyprus) Nominees Limited), Зе Бэнк оф Нью Йорк Меллон (The Bank of New York Mellon) или их аффилированным лицам или лицу, назначенному банкомдепозитарием, для целей выпуска ГДР. Цена и точное количество Продаваемых Акций определяется на основании сбора и рассмотрения заявлений о проявленном интересе от потенциальных инвесторов в соответствии с рыночной практикой. При этом цена одной акции ОАО «Вертолеты России», продаваемой Обществом, должна быть не меньше цены размещения одной обыкновенный акции ОАО «Вертолеты России» дополнительного выпуска, одобренного решением единственного акционера ОАО «Вертолеты России» от 24 марта 2011 г. и советом директоров ОАО «Вертолеты России» от 24 марта 2011 г., которая будет определена советом директоров ОАО «Вертолеты России» после государственной регистрации указанного дополнительного выпуска акций в соответствии со статьями 36, 77 Федерального закона «Об акционерных обществах» исходя из рыночной стоимости одной обыкновенной акции ОАО «Вертолеты России». (iv) Иные существенные условия сделки: Общество, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение» (i) предоставляют определенные заверения и гарантии (Representations and Warranties) в пользу Андеррайтеров, при этом такие заверения и гарантии, которые будут указаны в Договоре об андеррайтинге, могут относиться, в частности, к следующим основным категориям: (1) юридический статус, правовое положение и полномочия Общества, ОАО «Вертолеты России», его аффилированных лиц и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение», (2) хозяйственная и иная деятельность ОАО «Вертолеты России» и его аффилированных лиц и их финансовое состояние, (3) акции ОАО «Вертолеты России», его аффилированных лиц и/или Продаваемые Акции, (4) полнота и достоверность раскрытия информации, (5) условия публичного предложения российским и иностранным инвесторам Продаваемых Акций, и (6) соблюдение требований законодательства России, США, Великобритании и, возможно, других юрисдикций, (ii) принимают на себя обязательства по возмещению или компенсации возможных расходов, издержек и ущерба (включая при необходимости компенсацию налогов) Андеррайтерам и другим лицам, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге, в определенных случаях, (iii) принимают на себя обязательства по уплате Андеррайтерам базового и поощрительного вознаграждения, определяемого на рыночных условиях, сходных с условиями аналогичных сделок, исходя из размеров публичного предложения Продаваемых Акций, возмещению Андеррайтерам расходов и затрат, а также уплате НДС и иных налогов, (iv) принимают на себя обязательство воздерживаться от продажи, отчуждения, обременения и иного распоряжения ценными бумагами Общества в течение определенного срока с момента завершения размещения (отчуждения) Продаваемых Акций, (v) принимают на себя иные обязательства в связи с публичным предложением российским и иностранным инвесторам Продаваемых Акций. Договор об андеррайтинге может быть прекращен Совместными букраннерами при условии наступления определенных событий, указанных в Договоре об андеррайтинге; Применимое право: Договор об андеррайтинге регулируется правом Англии. (2) договор займа ценных бумаг (Securities Lending Agreement) (далее – «Договор займа ценных бумаг») на следующих существенных условиях: (i) Стороны сделки: Общество и Меррилл Линч Интернешнл (Merrill Lynch International) и/или его аффилированные лица (далее – «Заемщик»); (ii) Предмет сделки: Общество, при условии выполнения определенных предварительных условий, предоставляет Заемщику в заем до 9 138 467 (включительно) обыкновенных акций ОАО «Вертолеты России» в форме ГДР (далее – «Ценные бумаги») на срок до 35 дней (включительно) с даты подписания Договора займа ценных бумаг. Заемщик обязан вернуть Ценные бумаги в указанный срок. При этом в случае, если Андеррайтеры исполнят опцион на приобретение дополнительных обыкновенных акций ОАО «Вертолеты России» (в пределах общего количества Продаваемых Акций, продаваемых Обществом, указанного выше) в соответствии с положениями Договора об андеррайтинге (далее – «Опцион на приобретение»), обязательства Заемщика по возврату Ценных бумаг зачитываются (полностью или частично, в зависимости от количества дополнительных обыкновенных акций ОАО «Вертолеты России», в отношении которого Андеррайтеры исполнят Опцион на приобретение) против обязательства Общества по передаче Андеррайтерам дополнительных обыкновенных акций ОАО «Вертолеты России» в результате исполнения Андеррайтерами Опциона на приобретение (iii) Иные существенные условия сделки: Общество предоставляет определенные заверения и гарантии (Representations and Warranties) в пользу Заемщика, при этом такие заверения и гарантии, которые будут указаны в Договоре займа ценных бумаг, могут относиться, в частности, к следующим основным категориям: (1) права и полномочия по заключению и исполнению Договора займа ценных бумаг, (2) отсутствие ограничений на передачу Ценных бумаг в заем, и (3) наличие достаточных прав для передачи Ценных бумаг в заем, и отсутствие обременений в отношении Ценных бумаг. Займ является беспроцентным. Применимое право: Договор займа ценных бумаг регулируется правом Англии. (3) иные соглашения, сделки и документы с любыми из лиц, указанных в пункте (1) - (2) выше, и/или иными лицами, предусмотренные Договором об андеррайтинге или Договором займа ценных бумаг. Цена (денежная оценка) имущества, которое может быть прямо или косвенно отчуждено (в т.ч. размер обязательств Общества) в результате заключения и исполнения крупной сделки, которая одновременно является сделкой, в совершении которой имеется заинтересованность, состоящей из нескольких взаимосвязанных сделок, указанных в пунктах (1) - (3) выше), была определена решением Совета директоров Общества от 12 апреля 2011 года, исходя из рыночных условий, и может составить более 25 (двадцати пяти) процентов, но не более 50 (пятидесяти) процентов балансовой стоимости активов Общества по данным его бухгалтерской отчетности на последнюю отчетную дату, составленной в соответствии с российскими стандартами бухгалтерского учета. Результаты голосования по первому вопросу повестки дня: «ЗА» 3 733 588 голосов; «ПРОТИВ» - 0 голосов; «ВОЗДЕРЖАЛСЯ» - 0 голосов. Решение ПРИНЯТО, «ЗА» - 100 % голосов от числа незаинтересованных лиц, имевших право голосования по вопросу повестки дня. 2.6. Формулировки решений, принятых общим собранием: ПРИНЯТОЕ РЕШЕНИЕ по первому вопросу повестки дня: В соответствии со ст. 79 и ст. 81 - 83 ФЗ «Об акционерных обществах» одобрить следующие взаимосвязанные сделки, являющиеся в совокупности крупной сделкой, которая одновременно является сделкой, в совершении которой имеется заинтересованность: (i) договор об андеррайтинге (Underwriting Agreement) (далее – «Договор об андеррайтинге») на следующих существенных условиях: (i) Стороны сделки и выгодоприобретатели по сделке: Стороны: (а) Общество, (б) ОАО «Вертолеты России», (в) ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение», и (г) банки-андеррайтеры: БНП Париба (BNP Paribas), Меррилл Линч Интернешнл (Merrill Lynch International), ВТБ Капитал плс (VTB Capital plc) и/или их аффилированные лица (далее – «Совместные букраннеры») и иные лица, которые могут быть указаны в Договоре об андеррайтинге или в приложении к Договору об андеррайтинге в качестве андеррайтеров (далее совместно c Совместными букраннерами именуемые «Андеррайтеры»); Выгодоприобретатели: иные лица, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге. (ii) Цена сделки: Цена (денежная оценка) имущества, которое может быть прямо или косвенно отчуждено (в т.ч. размер обязательств Общества) по Договору об андеррайтинге, складывается из (i) всех обязательств Общества по Договору об андеррайтинге, включая обязательство Общества продать покупателям, обеспеченным Андеррайтерами, или самим Андеррайтерам на условиях Договора об андеррайтинге обыкновенные акции ОАО «Вертолеты России» в количестве, определяемом в Договоре об андеррайтинге (но не более 31 000 000 обыкновенных акций), в форме обыкновенных акций и/или глобальных депозитарных расписок, удостоверяющих права в отношении обыкновенных акций ОАО «Вертолеты России» (далее – «ГДР»), а также обязательства Общества в связи с возмещением или компенсацией возможных расходов, издержек и ущерба (включая при необходимости компенсацию налогов) Андеррайтеров и других лиц, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге, (ii) базового и поощрительного вознаграждения Андеррайтеров, определяемого на рыночных условиях, сходных с условиями аналогичных сделок, исходя из размеров публичного предложения обыкновенных акций ОАО «Вертолеты России» и ГДР, (iii) возмещаемых Андеррайтерам расходов и затрат, а также (iv) НДС и иных налогов. (iii) Предмет сделки: Андеррайтеры, при условии выполнения определенных предварительных условий (включая, в том числе, предоставление юридическими консультантами Андеррайтеров и ОАО «Вертолеты России» определенных юридических заключений, предоставление аудитором ОАО «Вертолеты России» комфортных писем и соответствие действительности всех заверений и гарантий (Representations and Warranties) Общества, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение» по Договору об андеррайтинге), приобретают (или обеспечивают приобретение) у Общества, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал Машиностроение» на условиях Договора об андеррайтинге обыкновенные акции ОАО «Вертолеты России» в количестве, определяемом в Договоре об андеррайтинге (при этом Общество продает не более 31 000 000 обыкновенных акций, ОАО «Вертолеты России» продает не более 28 498 200 обыкновенных акций и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение» продает не более 1 424 910 обыкновенных акций), номинальной стоимостью 1 (один) рубль каждая в форме обыкновенных акций и ГДР (далее – «Продаваемые Акции»). При этом все или часть обыкновенных акций могут быть переданы банкам-депозитариям Би Эн Уай Меллон (Сайпрус) Номинис Лимитед (BNY Mellon (Cyprus) Nominees Limited), Зе Бэнк оф Нью Йорк Меллон (The Bank of New York Mellon) или их аффилированным лицам или лицу, назначенному банкомдепозитарием, для целей выпуска ГДР. Цена и точное количество Продаваемых Акций определяется на основании сбора и рассмотрения заявлений о проявленном интересе от потенциальных инвесторов в соответствии с рыночной практикой. При этом цена одной акции ОАО «Вертолеты России», продаваемой Обществом, должна быть не меньше цены размещения одной обыкновенный акции ОАО «Вертолеты России» дополнительного выпуска, одобренного решением единственного акционера ОАО «Вертолеты России» от 24 марта 2011 г. и советом директоров ОАО «Вертолеты России» от 24 марта 2011 г., которая будет определена советом директоров ОАО «Вертолеты России» после государственной регистрации указанного дополнительного выпуска акций в соответствии со статьями 36, 77 Федерального закона «Об акционерных обществах» исходя из рыночной стоимости одной обыкновенной акции ОАО «Вертолеты России». (iv) Иные существенные условия сделки: Общество, ОАО «Вертолеты России» и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение» (i) предоставляют определенные заверения и гарантии (Representations and Warranties) в пользу Андеррайтеров, при этом такие заверения и гарантии, которые будут указаны в Договоре об андеррайтинге, могут относиться, в частности, к следующим основным категориям: (1) юридический статус, правовое положение и полномочия Общества, ОАО «Вертолеты России», его аффилированных лиц и ЗАО «ВТБ Капитал Управление Активами» Д.У. Закрытого паевого инвестиционного хедж-фонда «ВТБ Капитал - Машиностроение», (2) хозяйственная и иная деятельность ОАО «Вертолеты России» и его аффилированных лиц и их финансовое состояние, (3) акции ОАО «Вертолеты России», его аффилированных лиц и/или Продаваемые Акции, (4) полнота и достоверность раскрытия информации, (5) условия публичного предложения российским и иностранным инвесторам Продаваемых Акций, и (6) соблюдение требований законодательства России, США, Великобритании и, возможно, других юрисдикций, (ii) принимают на себя обязательства по возмещению или компенсации возможных расходов, издержек и ущерба (включая при необходимости компенсацию налогов) Андеррайтерам и другим лицам, на которых распространяются положения о возмещении или компенсации возможных расходов, издержек и ущерба (Indemnification and Contribution) по условиям Договора об андеррайтинге, в определенных случаях, (iii) принимают на себя обязательства по уплате Андеррайтерам базового и поощрительного вознаграждения, определяемого на рыночных условиях, сходных с условиями аналогичных сделок, исходя из размеров публичного предложения Продаваемых Акций, возмещению Андеррайтерам расходов и затрат, а также уплате НДС и иных налогов, (iv) принимают на себя обязательство воздерживаться от продажи, отчуждения, обременения и иного распоряжения ценными бумагами Общества в течение определенного срока с момента завершения размещения (отчуждения) Продаваемых Акций, (v) принимают на себя иные обязательства в связи с публичным предложением российским и иностранным инвесторам Продаваемых Акций. Договор об андеррайтинге может быть прекращен Совместными букраннерами при условии наступления определенных событий, указанных в Договоре об андеррайтинге; Применимое право: Договор об андеррайтинге регулируется правом Англии. (2) договор займа ценных бумаг (Securities Lending Agreement) (далее – «Договор займа ценных бумаг») на следующих существенных условиях: (i) Стороны сделки: Общество и Меррилл Линч Интернешнл аффилированные лица (далее – «Заемщик»); (ii) (Merrill Lynch International) и/или его Предмет сделки: Общество, при условии выполнения определенных предварительных условий, предоставляет Заемщику в заем до 9 138 467 (включительно) обыкновенных акций ОАО «Вертолеты России» в форме ГДР (далее – «Ценные бумаги») на срок до 35 дней (включительно) с даты подписания Договора займа ценных бумаг. Заемщик обязан вернуть Ценные бумаги в указанный срок. При этом в случае, если Андеррайтеры исполнят опцион на приобретение дополнительных обыкновенных акций ОАО «Вертолеты России» (в пределах общего количества Продаваемых Акций, продаваемых Обществом, указанного выше) в соответствии с положениями Договора об андеррайтинге (далее – «Опцион на приобретение»), обязательства Заемщика по возврату Ценных бумаг зачитываются (полностью или частично, в зависимости от количества дополнительных обыкновенных акций ОАО «Вертолеты России», в отношении которого Андеррайтеры исполнят Опцион на приобретение) против обязательства Общества по передаче Андеррайтерам дополнительных обыкновенных акций ОАО «Вертолеты России» в результате исполнения Андеррайтерами Опциона на приобретение (iii) Иные существенные условия сделки: Общество предоставляет определенные заверения и гарантии (Representations and Warranties) в пользу Заемщика, при этом такие заверения и гарантии, которые будут указаны в Договоре займа ценных бумаг, могут относиться, в частности, к следующим основным категориям: (1) права и полномочия по заключению и исполнению Договора займа ценных бумаг, (2) отсутствие ограничений на передачу Ценных бумаг в заем, и (3) наличие достаточных прав для передачи Ценных бумаг в заем, и отсутствие обременений в отношении Ценных бумаг. (3) Займ является беспроцентным. Применимое право: Договор займа ценных бумаг регулируется правом Англии. иные соглашения, сделки и документы с любыми из лиц, указанных в пункте (1) - (2) выше, и/или иными лицами, предусмотренные Договором об андеррайтинге или Договором займа ценных бумаг. Цена (денежная оценка) имущества, которое может быть прямо или косвенно отчуждено (в т.ч. размер обязательств Общества) в результате заключения и исполнения крупной сделки, которая одновременно является сделкой, в совершении которой имеется заинтересованность, состоящей из нескольких взаимосвязанных сделок, указанных в пунктах (1) - (3) выше), была определена решением Совета директоров Общества от 12 апреля 2011 года, исходя из рыночных условий, и может составить более 25 (двадцати пяти) процентов, но не более 50 (пятидесяти) процентов балансовой стоимости активов Общества по данным его бухгалтерской отчетности на последнюю отчетную дату, составленной в соответствии с российскими стандартами бухгалтерского учета. 2.7. Номер и дата составления протокола общего собрания: Протокол № 45 от «06» мая 2011 года. 3. Подпись 3.1. ВРИО Генерального директора ОАО «ОПК «ОБОРОНПРОМ», действующий на основании приказа № 29 от «25» апреля 2011 г. 3.2. Дата “ 06 ” мая 20 11 г. _____________ (подпись) м.п. П.М. Осин