Структура процентной ставки

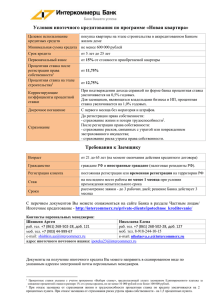

реклама

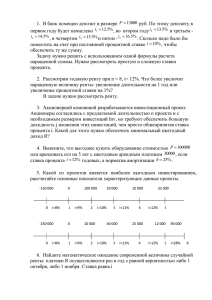

Структура процентной ставки © Козырь Ю.В., 2004 [email protected] Из чего складывается и зависит величина процентной ставки? Издревле этот вопрос задавался бесчисленное множество раз. Ответы на него давались разные, однако после работ И. Фишера и Дж. М. Кейнса выполненных в тридцатые годы прошлого столетия по данному вопросу появилось в определенной степени «общепринятое мнение», которое получило развитие в 50-60-е гг. в работах Г. Марковица, У. Шарпа и других. Итак, что мы знаем о структуре процентной ставки? Мы знаем, что согласно И. Фишеру зависимость между номинальной и реальной ставками процента описывается уравнением: rn (1 rr ) (1 i) 1, (1) где rn – номинальная ставка процента, rr - реальная ставка процента, i – уровень инфляции за период. Мы также знаем «по Марковицу и Шарпу», что в реальной инвестиционной деятельности процентная ставка является комбинацией двух величин – ставки процента в отсутствие риска и премии за наличие риска: r r f p, (2) где r – ставка процента характерная для будущих денежных потоков проекта (актива) имеющего определенный риск инвестирования, rf - ставка процента по безрисковым вложениям, p - премия за риск инвестирования в подобные проекты (активы)1 . Таким образом, из работ классиков известно, что уровень процентной ставки является функцией очищенной от инфляции безрисковой ставки, инфляции и компенсации (премии) за риск: rn (1 r fr ) (1 i ) (1 p) 1, (3) где rn – номинальная процентная ставка рискового проекта (актива), rfr - очищенная от инфляции безрисковая ставка процента. Можно ли дальше расщепить какую-либо из компонент входящих в выражение (3)? Конечно, можно! Самые наглядные примеры – модель кумулятивного построения (build up) и многофакторные модели арбитражного ценообразования (APT). Здесь наступил момент, когда автор настоящей статьи считает возможным сделать переход от «объективносозерцательного» к «пристрастно-субъективному» изложению материала. По мнению автора, модель кумулятивного построения появилась на свет не от хорошей жизни, а из принципа заполнения вакуума. Идея проста: взяли исторически наблюдаемую максимальную премию как максимальное превышение рисковых ставок над безрисковыми и поделили ее на равное число пришедших в голову факторов риска. При реально «зафиксированных» максимальных рисковых ставках на уровне 35%, среднем уровне безрисковой ставки 5% и шести факторах риска (менеджмент, территориальная товарная, снабженческо-сбытовая диверсифицированность и т.п.) получилось, что на каждый компонент риска может Здесь мы абстрагируемся от понятий «среднерыночная премия» и «бета», то есть считаем что приведенная премия является итогом перемножения этих двух компонент – прим. 1 1 Козырь Ю.В. Структура процентной ставки - http://www.labrate.ru/kozyr приходиться максимум (35-5)/6 = 5%, а минимум – 0%. Все бы ничего, но как-то уж слишком много вопросов возникает к такому упрощенному подходу: Почему используются именно эти факторы риска, а не другие? Почему по умолчанию полагается, что степень влияния каждого из этих факторов ограничивается максимум пятью процентами? Как корректно градуировать каждый из входящих в модель факторов по системе «плохо-хорошо», и какова точность результата получаемого на выходе модели? Говоря о других многофакторных моделях оценки процентных ставок (ставок дисконтирования), построенных на базе использования корреляционно-регрессионного анализа, автор настоящей статьи находит их значительно более привлекательными в части точности и обоснованности. Однако и у них есть свои минусы: таких моделей слишком много, используемые в них факторы зачастую слишком специфичны, а использованные для их синтеза данные охватывают различные временные ряды, полученные в разное время на различных географических рынках. Все это привело к тому, что на сегодняшний день на рынке нет одной-двух общепринятых моделей такого плана. В этой связи попробуем предложить вариант такой модели, основанной на минимально возможном количестве факторов. Забегая вперед, отметим, что по большому счету это не так сложно: необходимо «всего-то» корректно объяснить, что такое безрисковая ставка и какие могут быть риски инвестирования. Безрисковая ставка Безрисковая ставка – это ставка процента в отсутствие рисков. Обычно в качестве наблюдаемых безрисковых ставок используются процентные ставки по правительственным облигациям. Однако следует иметь в виду, что облигации подвержены инфляционному риску (наблюдаются номинальные, а не реальные ставки) и они чуть менее ликвидны, чем деньги. К тому же, в процентных ставках облигаций некоторых стран «зашит» риск дефолта (достаточно вспомнить опыт России образца 1998 г.). Если убрать все возможные риски (инфляцию, неликвидность, дефолт), то сухим остатком будет абсолютно безрисковая ставка (обозначим ее rnf). Какова природа этой ставки? Эта ставка зиждется на двух взаимодополняющих факторах. Во-первых, деньги сегодня стоят дороже, чем эти же деньги завтра (послезавтра и в последующие периоды). Если вы кому-то даете взаймы на определенный срок, значит, скорее всего, в течение этого срока вы будете терпеть определенные лишения (меньше тратить на повседневную жизнь, откладывать некоторые покупки на потом). Во-вторых, нельзя скидывать со счетов ростовщический фактор: если кто-то просит у вас денег взаймы, значит, идя на это, заемщик (берущий деньги) рассчитывает на то, что получив и затем возвратив деньги в назначенный срок, он получит выгоду. Само собой разумеется, осознаете это и вы, и со своей стороны вполне резонно рассчитываете на «справедливую аннексию» части полученной заемщиком выгоды в свою пользу («делиться надо!» - А.Я. Лившиц). Риски инвестирования Какие риски поджидают инвестора вкладывающего средства в реальный проект или актив? Существует множество всевозможных рисков, но самые общие из них подразделяются на риск невозврата и риск неликвидности. 2 Козырь Ю.В. Структура процентной ставки - http://www.labrate.ru/kozyr Риск невозврата может возникать в двух ситуациях: 1. когда проект (актив, или займополучатель) по объективным причинам не в состоянии вернуть вложенные деньги по причине банкротства, дефолта, халатности финансово-хозяйственной деятельности или форс-мажорных обстоятельств («хочет, но не может»). 2. когда займополучатель сознательно не выполняет обязательств по возврату денежных средств («может, но не хочет»). Риск неликвидности связан с риском упущенных возможностей. Рассмотрим две ситуации. Предположим, инфляция отсутствует и в обозримом будущем не предвидится. 1. Инвестор покупает неденежный актив, приносящий ему невысокий процент, и у него почти не остается свободных денежных средств, за исключением средств на текущие расходы. Тогда, если ему вдруг представится возможность срочной выгодной покупки хорошего, но дорогого другого актива, он может упустить эту возможность, поскольку, во-первых, другой актив, как правило, нельзя обменять на имеющийся у инвестора актив, а можно купить только за деньги; во-вторых, срок реализации имеющегося актива может превысить время, в течение которого еще можно приобрести другой актив. 2. Инвестор обдумывает дать взаймы денежную сумму абсолютно надежному заемщику на определенный срок под невысокий процент, но не решается на это из-за сомнений типа: «А что, если за это время я упущу какие-либо потенциальные возможности из-за нехватки наличных денег? В конце-концов, могу просто не дожить до обещанного момента возврата». Рассмотренные примеры объединяет возможность того, что ущерб от меньшей ликвидности неденежных активов может превысить генерируемые ими доходы. Поэтому для компенсации риска неликвидности следует применять премию за неликвидность - pil: pil iсрочная iдо _ востребования , (4) pil imin, (5) или где pil – рыночная премия за риск неликвидности, iсрочная - процентная ставка по срочным депозитам (1 год), или срочным кредитам (в этом случае iсрочная берется с отрицательным знаком), iдо востребования - процентная ставка по депозитам до востребования, или кредитам с возможностью досрочного погашения (в этом случае iдо востребования берется с положительным знаком), imin - минимальная депозитная ставка, при которой возникает эффект ликвидной ловушки (когда владельцев денежных средств не прельщает перспектива суеты и снижения ликвидности своих активов ради символических 2-3% годовых). Выражения (4) и (5) являются одними из возможных способов оценки премии за пониженную ликвидность. Кроме рыночной величины премии за неликвидность, для каждого инвестора может быть рассчитана инвестиционная стоимость премии за риск неликвидности - pINVil: 3 Козырь Ю.В. Структура процентной ставки - http://www.labrate.ru/kozyr p INVil 1 1 , Lc Lnc (6) где Lc – издержки ликвидности денежных средств, определяемые по формулам авторской модели инвестиционной стоимости ликвидности актива, Lnc - издержки ликвидности неденежного актива (проекта), определяемые по формулам вышеуказанной модели. Общий вид модели процентной ставки С учетом изложенных выше категорий представим выражение для процентной ставки (ставки дисконтирования) в одной из нижеследующих форм: rn (1 rnf ) (1 i ) (1 p d ) (1 pil ) 1, rn (1 r f ) (1 p sup d ) (1 p supil ) 1, (7) (8) где rn – номинальная ставка процента, принимаемая для оценки потоков рискового актива (проекта), rnf - абсолютно безрисковая ставка, i - уровень инфляции, rf – номинальная безрисковая ставка, pd - премия за риск невозврата (дефолта), psupd - превышение премии за риск невозврата при вложении в оцениваемый рисковый актив (проект) над премией за риск невозврата «зашитой» в безрисковом активе (проекте), psupil - превышение премии за риск неликвидности при вложении в оцениваемый рисковый актив (проект) над премией за риск неликвидности «зашитой» в безрисковом активе (проекте). 4