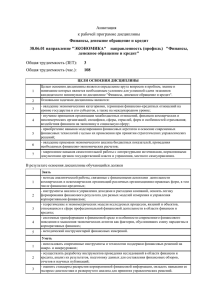

Пример программы-минимума кандидатского экзамена

реклама