вариации алгоритма построения оптимального по cc

реклама

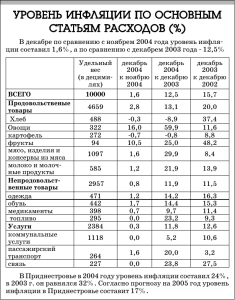

О ТЕХНОЛОГИИ ВЫЧИСЛИТЕЛЬНЫХ ЭКСПЕРИМЕНТОВ НА ИСТОРИЧЕСКИХ РЯДАХ В МОДЕЛЯХ ИПОТЕКИ Гасанов И.И. Вычислительный центр им. А.А. Дородницына РАН, г. Москва [email protected] Ключевые слова: ссудно-сберегательная касса, ипотечное кредитование, очередь, самофинансирование, очередь, инвестиционный проект Компании (Банка), внутренняя норма прибыли. Введение Как неоднократно отмечалось в работах группы ВЦ РАН по ипотечному кредитованию [1-3], на практике функционирование объединений ипотечных заёмщиков (в частности, в форме очереди) сопряжено с рисками, обусловленными неопределенностью в изменении рыночных ставок ut , t , t и цен на жилье C t . Рассмотрим вопрос, как изменение этих параметров рынка влияет на финансовые показатели очереди. Для этого построим некоторую модель динамики цен и рыночных ставок в виде стохастического процесса и проведем статистические испытания, рассчитывая финансовые показатели очереди при разных реализациях этого процесса. Модель очереди имеет вид из [1], описанный в тезисах настоящего сборника [4]. 1. Автономная работа ССК в условиях случайного роста цен. В основу изменения параметров рынка положим изменение темпа инфляции. Пусть ~ It I 0 It , ~ ~ ~ ~ ~ ~ ~ ~2 I t 1 I t h0 t h1 ( I t I t 1 ) h2 ( I t 1 I t 2 ) sign ( I t ) h3 I t . Здесь I 0 – среднее значение темпа инфляции, t – случайная величина со стандартным нормальным распределением, h0 h3 константы, регулирующие амплитуду колебаний темпа инфляции. Рассматриваются два экономических сценария: со средним значением инфляции I 0 2 и I 0 10 . Будем предполагать, что темп изменения цен на жилье a колеблется около темпа инфляции по следующему закону. at (1 d t ) I t , d t h4 d t 1 h5 t . Здесь t – случайная величина со стандартным нормальным распределением, h4 , h5 – коэффициенты, регулирующие амплитуду колебаний величины d t . Пусть ставки ut , t , t изменяются один раз в год и линейно зависят от темпа инфляции. I 0 10 : ~ ~ u~ 2 , 2 , ~ 2 , u~ 10 , 10 , ~ 10 . Ставки ut , t , t рассчитывались следующим образом. Если I R (t ) 0 , ~ ~ ~ то t 2 ( 10 2 ) ( I R( t ) 2) / 8 , иначе t 0 . Здесь через обозначена ставка u , либо , I R (t ) Были выбраны базовые значения этих ставок для сценариев I0 2 и – инфляция за календарный год R , предшествующий моменту t . Отметим, что при темпах инфляции 2 и 10 ставки принимают базовые значения. Значения констант h0 h5 подбирались исходя из следующих требований. Для темпа инфляции I t и отклонений темпа изменения цен на жилье от I t величины d t задавались некоторые границы. Выбирались такие значения параметров h0 h5 , при которых на промежутке в 60 лет (максимальное время жизни очереди 1.2) вероятность выхода значений I t и d t за каждую из заданных границ была около 10%. Для сценария I 0 2 такими границами для I t были выбраны 0 и 4, а для d t – -4 и +4. Для сценария I 0 10 границами для I t были выбраны 5 и 15, а для d t – 10 и +10. Кроме того, для того, чтобы отразить изменчивость показателей I t и d t , параметры h0 h5 выбирались так, чтобы на промежутке времени в 60 лет число периодов, в течение которых сохраняет знак разность I t I 0 и число периодов, в течение которых сохраняет знак разность I t dt , было в среднем около 20-ти. Параметры h0 h5 настраивались методом Монте–Карло. Для этого использовался "полигон", составленный из реализаций случайных величин t , t . Полигон состоит из 500 строк, каждой из которых сопоставлена одна из реализаций случайного процесса. Строка содержит 240 пар значений , , что при 1/ 4 соответствует продолжительности процесса в 60 лет. На этом же полигоне проводились все варианты расчетов показателей функционирования очереди этого и следующих разделов. После выбора коэффициентов h0 h5 , верифицированных для одного из вариантов параметра I 0 , по формулам 6.1, 6.2 и значениям , из строки матрицы вычисляются темпы инфляции и цены на жилье на 60-летний период. Таким образом определяются 500 реализаций случайного процесса динамики цен. С использованием этих реализаций проводилось 500 испытаний для рассматриваемого варианта функционирования очереди, и рассчитывались необходимые показатели. Расчеты во всех экспериментах проводились для очередей 1.1, 1.2, а именно, для очередей с общими параметрами 1/ 4 , s 40 , d 0.5 и промежутком времени между учреждением очереди и заключением последнего договора в 20 и 40 лет, соответственно. Рассматривалось два варианта для числа вкладов до покупки жилья: r 41 и r 21 . Ориентировочная стоимость приобретаемого жилья ~ Ct рассчитывалась исходя из 0 предположения росте его стоимости с темпом равном I , среднему значению темпа инфляции. Доходы клиентов очереди от вложений до покупки жилья рассчитывались по текущим (т.е. плавающим) ставкам ut . Также по текущим ставкам t , t рассчитывались доходы и кредиты 2 5, u~10 8, ~ 10 14 и очереди. Для расчета этих ставок использовалось базовые ставки u~ 2 3, ~ ~ ~ два варианта базовых ставок по вложениям временно свободных средств: 2 3, 10 8 и ~2 ~ 4, 10 11 . Таким образом, с учетом двух сценариев динамики цен ( I 0 2 и I 0 10 ) для каждой модели проводилось до 8-ми вариантов расчетов. Во всех расчетах ставки кредитов, выдаваемых клиентам очереди, рассчитывались как фиксированный процент от рыночной ставки кредитов на момент приобретения жилья: vt t . В расчетах определялось такое минимальное значение , при котором итоговый баланс очереди GT для всех 500 испытаний был бы равен 0. Рассмотрим следующую гипотезу: вероятность того, что при так выбранном величина GT окажется отрицательной, не меньше, чем 1%. Тогда вероятность того, что в серии из 500 испытаний эта величина во всех случаях окажется положительной, меньше, чем (1 0.01)500 e 5 0.0067 . Это позволяет уверенно предполагать, что в рамках рассматриваемой модели при таком вероятность того, что очередь закончит свою деятельность с отрицательным балансом, меньше 1 процента. Замечание. Поскольку вероятность отрицательного значения GT все же сохраняется при любом выборе , СКК необходимо страховать очередь от такого исхода. Страхование ляжет дополнительным бременем на клиентов очереди, а значит, приведет к некоторому увеличению значения . Если вероятность того, что значение GT 0 и абсолютная величина GT невелики, то стоимость страхования должна быть также незначительной. В то же время, при оценке стоимости страхования следует учитывать, что временная продолжительность очереди заранее не известна. Для выбора оптимального с учетом страхования значения требуется дополнительное исследование с использованием заслуживающей доверия модели динамики цен. Однако, так как с увеличением значения вероятность отрицательного GT быстро падает, можно ожидать, что влияние страхования на значение незначительно. 2. Результат расчётов. Результаты расчетов для сценариев базовой инфляцией I 0 2 и I 0 10 приведены в таблице I 0 10 I0 2 ~ ~ M 80, r 21 , 2 3, 10 8 0.88, v(10) 12.32 0.91, v( 2) 4.55 ~ ~ M 80,r 21, 2 4, 10 11 0.84, v(10) 11.76 0.89, v( 2) 4.45 ~ ~ M 80, r 41 , 2 3, 10 8 0.83, v(10) 11.62 0.84, v( 2) 4.2 ~ ~ M 80,r 41, 2 4, 10 11 0.75, v(10) 10.5 0.77, v( 2) 3.85 ~ ~ M 160,r 21, 2 3, 10 8 0.84, v(10) 11.76 0.88, v( 2) 4.4 ~ ~ M 160,r 21, 2 4, 10 11 0.82, v(10) 11.48 0.87, v( 2) 4.35 ~ ~ M 160,r 41, 2 3, 10 8 0.78, v(10) 10.92 0.78, v( 2) 3.9 ~ ~ M 160,r 41, 2 4, 10 11 0.72, v(10) 10.08 0.73, v( 2) 3.65 Через v() в таблице обозначено значение ставки v при инфляции I I 0 . Ставки v из данной таблицы заметно менее привлекательны для клиентов ССК, чем те же ставки для очередей без случайностей. Тем не менее, эффект очереди работает и остается существенным и в рассмотренном здесь случае. Как и при равномерном росте цен, влияние на значения v ставок возрастает с ростом r . При больших значениях уменьшение периода до обрыва очереди не так сильно влияет на рост ставок v . Литература 1. Гасанов И.И. Организация ссудно-сберегательной кассы по принципу очереди// Сообщения по прикладной математике ВЦ РАН. - М.: ВЦ РАН, 2006. 45с. 2. 3. 4. Гасанов И.И., Ерешко Ф.И. Моделирование ипотечных механизмов с самофинансированием // Сообщения по прикладной математике ВЦ РАН. - М.: ВЦ РАН, 2007. 60с. Ерешко Ф.И., Кочетков А.В., Сытов А.Н. Механизмы реализации программы ипотечного кредитования. Четвёртая международная конференция "Управление развитием крупномасштабных систем".. Доклады. ИПУ РАН, 2-4 октября 2010г. т.1 Байрамов О.Б. Расчёты ставок процентов для ипотечного проекта компании. Пятая международная конференция "Управление развитием крупномасштабных систем". MLSD’2011. Доклады. ИПУ РАН, 3-5 октября 2011г. (настоящий сборник).