полный бизнес план

реклама

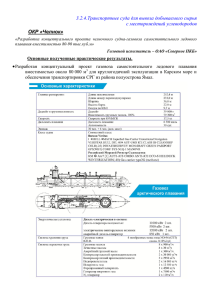

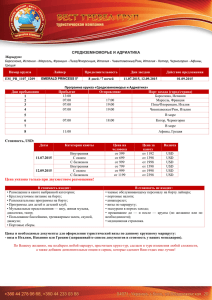

Бизнес-план – по приобретению сухогрузов для осуществления перевозок грузов в Азово-Черноморском и Средиземноморском бассейнах. 1. Обзор 1.1. Цель проекта Основная цель Проекта заключается в приобретении двух судов типа «река-море» DWT 2-3 тыс. тонн. для осуществления перевозок грузов в Азово-Черноморском и Средиземноморском бассейнах. Для рассмотрения предлагаются два судна типа река-море. 1. «Ладога» - DWT 2 тыс. тонн: LADOGA TYPE DRY CARGO, SINGLEDECKER WITH BOXLIKE HOLDS , GEARLESS FLAG SAINT KITTS & NEVIS, BUILT 1979 CLASS - KM (*)L3 II SP, RUSSIAN MARITIME REGISTER OF SHIPPING DWT/DWCC - 2155/2000, GRT/NRT - 1639/742 LOA/LBP/BM/DM/DRFT - 81,0/77,73/11,75/5,6/4,36 M GRAIN/BALE - 2623/2550 CBM, 2HO/2HA, MC GREGOR TYPE HATCH COVERS L B H HOLD-1: 21,45 X 10,00 X 4,7 M HOLD-2: 26,65 X 10,00 X 4,7 M COAMINGS: 1,2 M; AT HOLD-1 BREADS 10,0 M ON THE LENGTH 11,3 M THE REST PART NARROWING TO FORE UP TO B - 3,85 M; HATCHES DIMS: 1: 16,82 X 8,2 M 2: 24,67 X 8,2 M 2. «Омский» - DWT 3 тыс. тонн. OMSKIY TYPE BLT 1985 - RUSSIA, FLAG BELIZE, CLASS KM III SP, IMO NUMBER 8858087, DRY CARGO VESSEL, SINGLEDECKER WITH BOXLIKE HOLDS, GEARLESS, DWT/DWCC 3159/3000, GRT/NRT - 2068/757 GRAIN/BALE - 4370 CBM - 154304 CBFT INCLUDE HATCHCOAMING VOLUME, L/B/D - 108,2/14,8/3,2 M; DEPTH MOULDED 5,0 M 4 HO / 4 HA , HO DIMS: 1 - 17,95 X 12,8 X 5,2 M 2,3 - 17,80 X 12,8 X 5,2 M 4 - 17,08 X 12,8 X 5,2 M HA DIMS: 1 - 15,40 X 10,80 M 2,3 - 15,55 X 10,80 M 4 - 15,36 X 10,80 M (ALL ABT WOG) Чистая прибыль судна типа «Омский» за период май-август 2008 года в среднем составляла 120тыс.$ в месяц. На данный момент она составит примерно 30-50 тыс.$ в месяц. Чистая прибыль судна типа «Ладога» за период май-август 2008 года в среднем составляла 63 тыс.$ в месяц. На данный момент она составит примерно 15-25 тыс.$ в месяц. 1.2. Работники компании имеют: 1. Значительный опыт работы по организации морских перевозок грузов в Азово-Черноморском и Средиземноморском бассейнах. 2. Надежные партнерские отношения со всеми смежниками по грузовым перевозкам и обеспечению морского транспорта в портах Азово-Черноморского и Средиземноморского бассейнах. 3. Наработанные связи с потенциальными клиентами. 1.3.Пути к успеху Деятельность компании обеспечит выплату процентов по кредиту и возврат основной суммы долга (кредита) с сохранением платежеспособности предприятия. Основной источник возврата долга и выплаты процентов — доход от перевозки грузов. Многолетний опыт работы в этом бизнесе позволил создать большую базу трейдеров, фрахтователей, агентов, брокеров, бункеровочных и др. компаний. Данная база позволяет совершать сделки по перевозке грузов на ставках, которые выше рыночных (эксклюзивные грузы, госзаказы). Доверительно-партнёрские отношения, сложившиеся за годы работы между нами и фрахтовыми компаниями, позволяют иметь постоянно загрузку судна работой, а с бункеровочными компаниями – отсрочки платежей за ГСМ до 40 суток. 2. Анализ современного рынка морских перевозок Основной целью анализа было проведение оценки инвестиционной привлекательности компании и платежеспособности по возврату денежных средств за кредит и проценты от кредита. Анализируя сложившуюся ситуацию с сентября 2008 года по настоящее время, можно увидеть резкий спад объемов грузопотоков в мировом бассейне. Это связано в первую очередь с экономическим кризисом, в результате которого многие предприятия перестали закупать сырьё для своего производства. Для грузопотоков из российских портов Азовского моря ситуация усугубилась с повышением Россией вывозной пошлины на зерновые, перевалка которых составляет до 90% грузооборота таких портов, как Ростов, Азов, Ейск, Старочеркаск и другие. Практически на плаву остались крупные трейдеры, сидящие на зерновых государственных заказах и те, кто осуществляет разовые продажи. Тем не менее фрахтовые ставки из этих портов остаются на достаточно хорошем уровне, что обуславливается спецификой российских портов Азовского моря, а именно ограниченной проходной осадкой (до 3,4 – 4 метра). Например, перевозка пшеницы из украинского порта Азовского моря судном морского типа (осадкой 4,5 м и более) дешевле на 5-7 долларов за тонну, чем перевозка из российского порта Азовского моря судном типа река-море той же грузоподъемности и на такое же расстояние. Выгоду дает и разница в цене между российским топливом и топливом, приобретенным на Украине или еще где-либо, а расходы на топливо являются самой затратной частью любой перевозки. Привлекательность российских портов Азовского моря еще и в том, что судно, выполнившее рейс, допустим, из Ростова на Турцию с грузом пшеницы, всегда (на ближайшие 5 лет) обеспечено обратной загрузкой из Турции на тот же Азов, Ростов грузом цемента, стройматериалов и т.п. (Олимпиада Сочи 2014 г.). На основании вышеизложенного можно с уверенностью утверждать, что самыми востребованными на рынке грузовых морских перевозок в условиях современного кризиса становятся небольшие судоходные компании, имеющие суда типа река-море чистой грузоподъемностью от 2000 до 5000 тонн. 3. Финансовый анализ Ценообразование на рынке грузового фрахта ( составлено на период конец февраля 2009 года) Опираясь на оперативные данные, данные, полученные от дружественных судовладельцев, на информацию, получаемую от брокеров и фрахтователей, становится видно, что ставки фрахтов поднялись с ноября 2008 года по март 2009 года в среднем на 6-8 дол.USD за тонну груза. На данный момент фрахтовые ставки ориентировочно составляют: - Азовское, Чёрное море – 12-22 дол.USD за тонну; - из Азовского и Чёрного морей в порты Средиземного моря – 22-40 дол.USD за тонну. Сравнительный расчёт работы сухогруза река-море DWT 3 тыс. тн. по действующим ставкам на 10-ю неделю 2009 года. Расчёт сделан на длинное и короткое плечо. Номер рейса Дни ФРАХТ Груз Вес груза, т Фрахтовая ставка USD Рейсовые расходы Брокерская комиссия №1 Севастополь, Ейск, Александрия №2 №3 Александрия, Севастополь, Мерсин, Ейск, Поти Ростов-наДону №4 Ейск, Поти 17 96000,00 зерно 3000 32,00 17 60000,00 цемент 3000 20,00 10 60000,00 зерно 3000 20,00 10 60000,00 зерно 3000 20,00 2,50 2400,00 33,45 тн 16725,00 8000,00 1000,00 1400,00 7000,00 36525,00 3498,53 2,50 1500,00 33,45 тн 16725,00 7000,00 1000,00 1400,00 11000,00 38625,00 1257.35 2,50 1500,00 15тн 7500,00 8000,00 1000,00 2,50 1500,00 15тн 7500,00 8000,00 1000,00 8000,00 26000,00 3400,00 8000,00 26000,00 3400,00 Страхование 65,00 65,00 65,00 65,00 Ремонт и модернизация 333,00 333,00 333,00 333,00 Техническое обслуживание Освидетельствование судна 45,00 10,00 45,00 10,00 45,00 10,00 45,00 10,00 Масла и пресная вода, в т.ч.: 37,00 37,00 37,00 37,00 Связь: 33,00 33,00 33,00 33,00 Зарплата экипажа и питание 678,00 678,00 678,00 678,00 Экипаж (подг.док,команд.) 12,00 12,00 12,00 12,00 30,00 1243,00 21570,00 30,00 1243,00 21570,00 43140,00 Бункер МГО порт погрузки дисб. счёт Пролив Керченский Проливы Турецкие порт выгрузки дисб. счёт итого Тайм-чартерный эквивалент Постоянные расходы Прочие расходы Всего затрат сутки Чистый доход за рейс Чистый доход за месяц 30,00 1243,00 38344,00 30,00 1243,00 244,00 38587,00 Из таблицы видно, что на сегодняшний момент сухогруз типа река-море может обеспечить чистую валютную выручку от 30 до 50 тыс.$ ежемесячно. 4. Преимущества инвестирования в судоходный бизнес 1) Бизнес на рынке морских грузовых перевозок по своей сути является международным и интегрирован в мировую экономику, он не подлежит какому-либо политическому влиянию. 2) Регистрация и правовое обеспечение основной деятельности судоходной кампании производится через оффшоры и не подвержено какому-либо фискальному воздействию властей на территории Украины. 3) Традициям и правилам ведения дел в отрасли морских перевозок уже более 400 лет, а значит, риск, связанный с не добросовестным выполнением своих обязательств всеми участниками рынка, минимален. 4) Практически все риски, связанные с деятельностью по морским перевозкам покрыты в международных институтах страхования. 5) Прозрачная и понятная всем схема бизнеса позволяет привлекать в дальнейшем кредитные ресурсы европейского качества и цены. 6) Ликвидность судоходной компании достаточно высока. Конкретный пример: судно река-море тип «Омский» был приобретён судоходной компанией «Х» в 2005 году за 740 тыс. дол. USD, в конце 2007 года это судно было продано судоходной компании «У» за 1 800 000 дол. USD, в сентябре 2008 года за выкуп этого судна предлагали 3 200 000 дол. USD. В данный период времени стоимость судна составляет 700900 тыс. дол.USD. По нашим предположениям, основанным на многолетнем опыте работы в данной отрасли, через 2-3 года стоимость на суда поднимется в 1,5 – 2 раза. Поэтому продать судно и вернуть вложенные в него деньги будет несложно. 5. Выводы и предложения. Мы предполагаем, что именно сейчас на спаде рынка целесообразно вкладывать средства в этот бизнес, т.к. рынок морских грузоперевозок на данный момент находится на самой нижней планке, как по фрахтовым ставкам, так и по стоимости судов, это говорит о том, что ставки будут только расти.