СЏ РљРћ РїРѕ дисципР

реклама

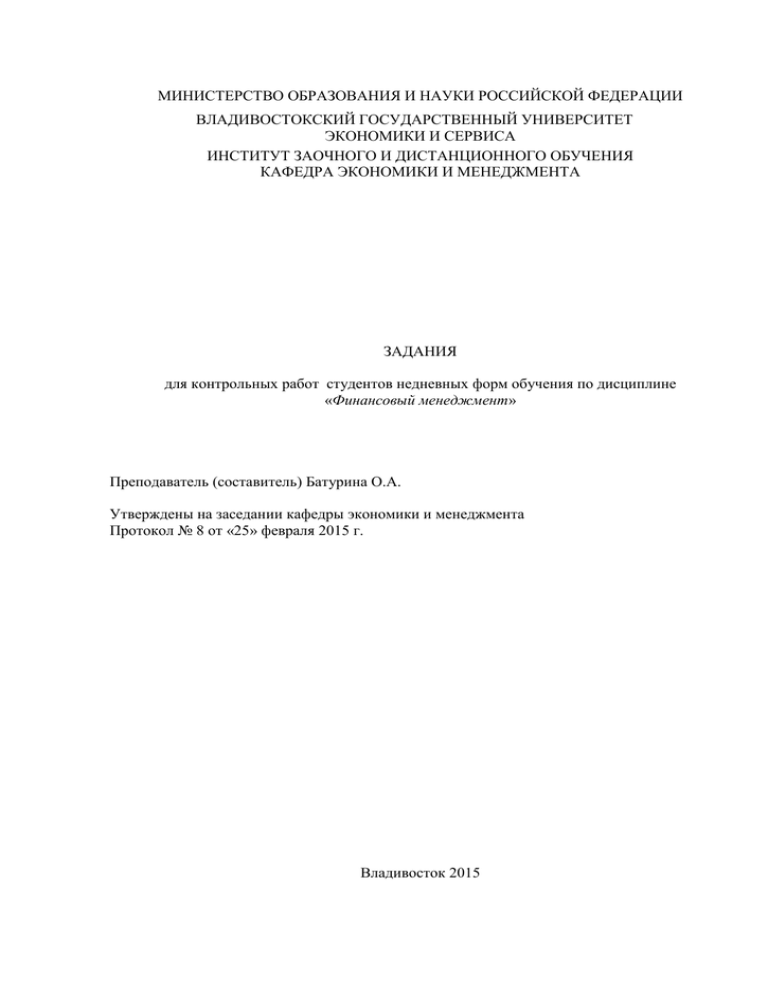

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ ВЛАДИВОСТОКСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ И СЕРВИСА ИНСТИТУТ ЗАОЧНОГО И ДИСТАНЦИОННОГО ОБУЧЕНИЯ КАФЕДРА ЭКОНОМИКИ И МЕНЕДЖМЕНТА ЗАДАНИЯ для контрольных работ студентов недневных форм обучения по дисциплине «Финансовый менеджмент» Преподаватель (составитель) Батурина О.А. Утверждены на заседании кафедры экономики и менеджмента Протокол № 8 от «25» февраля 2015 г. Владивосток 2015 ВВЕДЕНИЕ Контрольная работа является одной из форм учебной работы студентов. Цель написания контрольной работы состоит в том, чтобы проверить усвоение знаний, формирование умений и навыков по их использованию в новых условиях на новом учебном материале. Выполнение контрольной работы является обязательным условием для получения допуска к итоговой аттестации - экзамену по дисциплине Финансовый менеджмент. Контрольная работа должна быть выполнена по следующей структуре: - содержание - введение - теоретический раздел - решение задач - заключение -список использованных источников Оформление контрольной (курсовой) работы должно соответствовать требованиям СТО 1.005-2014* «Требования к оформлению текстовой части выпускных квалификационных работ, курсовых работ (проектов), рефератов, контрольных работ, отчётов по практикам, лабораторным работам. Структура и правила оформления». ИНДИВИДУАЛЬНОЕ ЗАДАНИЕ ДЛЯ ВЫПОЛНЕНИЯ КОНТРОЛЬНОЙ РАБОТЫ Выбор варианта осуществляется в зависимости от начальной буквы фамилии студента. Распределение контрольных работ по вариантам № варианта 1 2 3 4 5 6 7 8 9 10 Буква алфавита, с которой начинается фамилия студента А, О Б, Н В, С Г, П Д, У, Е, Т Ж, Ф З, Р И, Э, Ю К, Ч, Ц 11 12 Л, Ш, Щ М, Я, Х ТЕМАТИКА КОНТРОЛЬНЫХ РАБОТ: Вариант 1 1. Сущность, цели, задачи и базовые концепции финансового менеджмента. 2. Есть ли различие между понятиями ликвидность и платежеспособность? Дайте сравнительную характеристику этих категорий. Может ли предприятие быть ликвидным. Но не платежеспособным. Приведите примеры. 3. По схеме пренумерандо делается ежеквартальный взнос в банк в размере 100 тыс. руб.. Банк начисляет 12% годовых: а) раз в год; б) раз в полгода. Какая сумма будет на счете через 3 года? Вариант 2 1. Финансовый механизм предприятия, сущность и основные составляющие его элементы. 2. Дайте сравнительную характеристику категорий «экономический эффект» и «рентабельность». Приведите существующие показатели, характеризующие эффект и эффективность. 3. Приведены данные о компаниях, имеющих одинаковый объем капитала, но разную структуру источников (руб.): Прибыль до выплаты процентов и налогов у этих компаний одинаковая и составляет по годам 1 год – 100, 2 год – 60, 3 год – 30. Рассчитайте прибыль после выплаты процентов. Какая была бы прибыль после выплаты процентов, если облигационный заем был взят под 15%. Показатель Компания 1 Компания 2 Обыкновенные акции (номинал 1 руб.) 500 000 200 000 Облигационный заем (10%) 200 000 500 000 Итого капитал 700 000 700 000 Вариант 3 1. Информационная база финансового менеджмента 2. Если темп инфляции существенен, как его можно учесть при анализе инвестиционных проектов? Можно ли не учитывать его, если он составляет 3–6% в год? 3. Годовая потребность компании в сырье 2000 ед. Затраты по хранению единицы сырья – 5 д.е., затраты по размещению и исполнению заказа – 60 д.е. Рассчитать: оптимальный размер заказа; если поставщик отказывается завозить сырье чаще, чем 6 раз в год, какую сумму может заплатить компания, чтобы снять это ограничение? Вариант 4 1. Инвестиционная деятельность предприятия. Процесс принятия инвестиционных решений 2. Ваше предприятие нуждается в приобретении нового оборудования. Покупку можно сделать одним из двух способов: с использованием банковского кредита или по лизингу. Какие основные моменты нужно принимать во внимание при анализе альтернатив? 3. Определите критический объем продаж в натуральных и стоимостных единицах, если совокупные постоянные расходы и маржинальный доход составляют 2400 и 3000 соответственно, количество услуг – 60 при стоимости одной услуги 100. Вариант 5 1. Стоимость капитала предприятия. Структура капитала, оптимальная структура капитала для предприятия. 2. В чем разница между понятиями «расходы», «издержки», «затраты». Приведите примеры. 3. Ваша компания осуществляет продажи в кредит на сумму 17 млн. руб., период инкассации дебиторской задолженности составляет 4 месяца, минимальная норма прибыли 18%. Кампания предполагает, что предлагаемой скидкой воспользуется 25% дебиторов. Время инкассации сократится до 3 месяцев. Составьте самое выгодное предложение для ваших дебиторов и оцените какая скидка для вас неприемлема Вариант 6 1. Источники финансирования деятельности предприятия. Рациональная структура источников средств предприятия. 2. Как известно некоторые критерии эффективности инвестиционных проектов могут противоречить друг другу. Что вы понимаете под противоречивостью инвестиционных критериев? Приведите примеры. 3. Определить величину чистой прибыли, если выручка от продаж составляет 6000 тыс. руб., маржинальный доход – 3500 тыс. руб., постоянные затраты – 1500 тыс. руб. Вариант 7 Эффект финансового рычага и его расчет. Финансовый рычаг и финансовый риск. Можно ли упорядочить источники по стоимости если да, то сделайте это. Обоснуйте свой ответ. 3. Объем инвестиционных возможностей компании ограничен 90 000 долл. Имеется возможность выбора из следующих шести проектов. Сформируйте оптимальный портфель по критерию ВНД: 1. 2. Проект Инвестиции ВНД A -30000 2822 B -20000 2562 C -50000 3214 D -10000 2679 E -20000 909 F -40000 4509 Вариант 8 1. Механизм действия операционного рычага. Сущность, этапы и показатели операционного анализа. 2. Приведите примеры платных и бесплатных источников финансирования. Ответ обоснуйте. 3. Годовой фонд оплаты труда составляет 120 000 руб. при фактических представительских расходах в размере 10 000 руб. определить: нормативную величину представительских расходов; сумму превышения норматива. Вариант 9 1. Дивидендная политика, типы дивидендных политик. 2. Можно ли утверждать, что увеличение валюты баланса является, безусловно, положительной тенденцией и свидетельствует об успешной финансовой деятельности предприятия. Приведите примеры, обосновывающие вашу позицию. 3. Вы имеете возможность профинансировать проект продолжительностью три года. Величина требуемых инвестиций – 10 000 долл., доход по годам ожидается в размере соответственно 5000, 4000 и 3000 долл. Стоит ли принимать это предложение, если приемлемая ставка дисконтирования равна 10%. Вариант 10 1 Управление запасами и дебиторской задолженностью предприятия. 2 Из существующих аналитических коэффициентов выберите наиболее актуальные для анализа деятельности крупной торговой фирмы. Сделайте обоснование своего выбора. 3 При займе 200 000 руб. и годовой сумме процентов за кредит 50 000 руб. определите нормативную сумму процентов при ставке рефинансирования 13%; сумму средств по процентам за кредит, относимую на себестоимость; сумму превышения норматива. Вариант 11 1. Методы управления денежными средствами предприятия 2. На что необходимо обращать внимание при характеристике финансового состояния клиента с позиции: А) краткосрочной перспективы, Б) долгосрочной перспективы 3. Рассчитайте средневзвешенную стоимость капитала вашей компании, если структура источников будет следующая. Как изменится значение показателя ССК если доля акционерного капитала снизится до 60%. Доля в общей сумме источников, % Стоимость источника, % Акционерный капитал 80,0 12,0 Долгосрочные долговые обязательства 20,0 6,5 Источник средств Вариант 12 1. Сущность бюджетирования. Состав функциональных бюджетов предприятия. 2. В чем разница между показателями «чистые активы», «чистый оборотный капитал». Приведите алгоритмы расчета этих показателей. Какие факторы определяют их величину? Для каких целей эти показатели используются? 3. Если условно-постоянные годовые расходы в компании равны 12 000 руб., отпускная цена единицы продукции 16 руб., переменные расходы на единицу продукции 10 руб., то какой критический объем продаж будет в натуральных единицах. Как изменится значение этого показателя, если условно-постоянные расходы увеличатся на 15%. СПИСОК РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ 1. Ковалев, Валерий Викторович. Финансовый менеджмент: теория и практика / В. В. Ковалев. - 2-е изд., перераб. и доп. - М. : Проспект, 2011. - 1024 с. 2. Финансовый менеджмент: учебник для студентов вузов [бакалавриата] / [авт. кол.: Н. И. Берзон и др.] ; под ред. Н. И. Берзона, Т. В. Тепловой ; Нац. иследоват. ун-т "Высшая школа экономики". - М. : КНОРУС, 2013. - 656 с. - (Бакалавриат). 3.Кандрашина, Елена Александровна. Финансовый менеджмент: учебник для студентов бакалавриата / Е. А. Кандрашина. - М. : Дашков и К*, 2012. - 220 с. - (Учебные издания для бакалавров). 4. Варламова, Татьяна Петровна. Финансовый менеджмент: учеб. пособие [для студентов вузов] / Т. П. Варламова, М. А. Варламова. - 2-е изд. - М. : Дашков и К*, 2012. 304 с. 5. Филатова, Татьяна Васильевна. Финансовый менеджмент: учеб. пособие для студентов вузов / Т. В. Филатова. - М. : ИНФРА-М, 2012. - 236 с. - (Высшее образование : Бакалавриат). 6. Брусов, Петр Никитович. Финансовый менеджмент. Финансовое планирование: учебное пособие для студентов вузов / П. Н. Брусов, Т. В. Филатова. - М. : КНОРУС, 2012. 232 с. - (Для бакалавров).