Банковский менеджмент

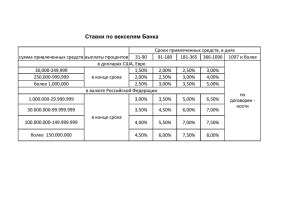

реклама

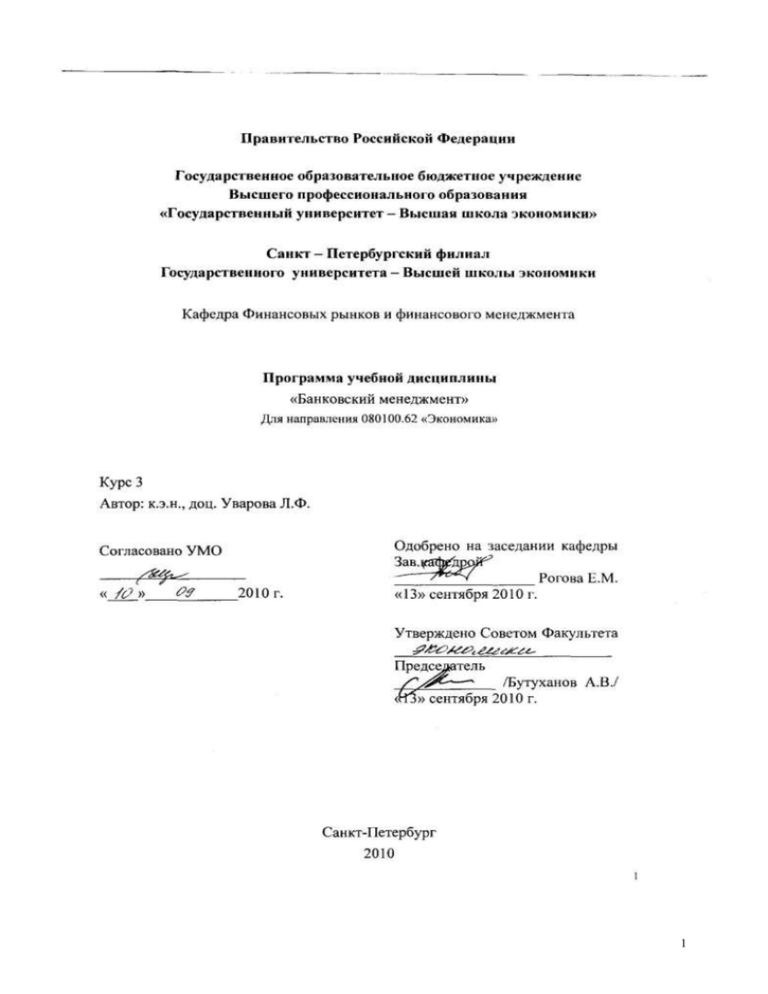

1 1. ПОЯСНИТЕЛЬНАЯ ЗАПИСКА 1.1 Требования к студентам Преподавание данной дисциплины предполагает предварительное изучение следующих дисциплин учебного плана: «Теория финансов», «Теория денег и финансовых рынков», «Фондовый рынок». Изучение курса «Банковский менеджмент» базируется на знаниях, полученных при изучении основ теории финансов и кредита, банковского дела, кредитных рисков и кредитной политики банка, валютных отношений и валютных операций. 1.2 Цель изучения дисциплины Целью курса «Банковский менеджмент» является изложение основных теоретических вопросов, терминов, понятий, принципов и методов управления операциями кредитных организаций (КО), методов финансового анализа и проведения финансово-экономических расчетов как базы для дальнейшего углубленного их теоретического изучения и практической деятельности в КО. 1.3 Задачи курса Задачами курса является ознакомление студентов с основами теории управления операциями КО, включая финансовый анализ, привитие навыков анализа данных, приводимых в установленных формах отчетности КО, и проведения финансово-экономических расчетов, необходимых при управлении операциями КО. В курсе «Банковский менеджмент» рассматриваются вопросы управления собственными и привлеченными средствами, основными видами активных операций – кредитными и вложениями в ценные бумаги, а также совместного управления активами и пассивами КО. Управление валютными операциями КО в рамках данного курса не рассматривается, поскольку в учебном плане предусмотрен специальный предмет «Валютные отношения и валютные операции». В результате изучения курса «Банковский менеджмент» студенты должны а) знать: задачи банковского менеджмента в КО и финансового анализа как его составной части; требования Центрального банка РФ, связанные с проведением операций КО; принципы формирования системы операций КО как сложного объекта управления; характеристики операций КО как объектов управления и их показатели; информацию, необходимую для управления операциями КО и ее источники; сущность методик расчета основных показателей состояния и результатов деятельности операций КО, проводимых в установленных отчетных формах; методы расчета финансово-экономических показателей, используемых при управлении операциями КО; задачи и методы управления собственными и привлеченными средствами КО как составляющими их ресурсной базы; задачи и методы управления основными видами активных операций КО – 2 кредитными операциями и вложениями в ценные бумаги; методы управления активами и пассивами КО; методы обеспечения ликвидности КО при управлении их активами и пассивами; факторы, влияющие на прибыльность КО; концепции управления коммерческим банком и банковскими финансами; основные принципы формирования ресурсной базы коммерческого банка и построения портфеля активов; методы управления долгосрочной, текущей и мгновенной ликвидностью коммерческого банка. б) иметь представление о методике составления баланса и проведения анализа финансового состояния коммерческого банка, маркетинговых стратегиях в области привлечения и размещения ресурсов. в) уметь: рассчитать и анализировать показатели состояния и результаты операций КО по публикуемой отчетности, балансу по форме №101 и отчету о прибылях и убытках по форме №102; проводить финансово-экономические расчеты, связанные с управлением операциями КО; провести анализ ресурсной базы коммерческого банка; оценить эффективность активов, состава и структуры доходов и расходов коммерческого банка; провести анализ платежеспособности и ликвидности коммерческого банка; принимать решения о формировании ресурсной базы банка, портфеля активов и управлении денежными потоками. г) обладать навыками: экономического чтения баланса коммерческого банка, отчёта о прибылях и убытках и иных форм финансовой отчетности, использования всей совокупности и методов ведения финансового анализа коммерческого банка. 1.4 Формы работы студентов Изучение курса предусматривает: лекционные занятия; семинарские занятия; самостоятельную работу студентов. 1.5 Виды и формы контроля 1. Текущий контроль: 1.5.1.1. Аудиторная работа знаний студента оценивается правильностью решения текущих задач, а также оппонированием докладчикам на семинарских занятиях в соответствии с данной программой. Оценки за работу на практических и семинарских занятиях выставляются в рабочую ведомость. Результирующая оценка по 10-ти балльной шкале за работу на практических и семинарских занятиях определяется перед итоговым контролем – Оаудиторная, как 3 средневзвешенная за весь период обучения и выставляется в рабочую ведомость. 1.5.1.2 Контрольная работа. Оценка за контрольную работу выставляется по 10-балльной системе по результатам ее выполнения (контрольная работа №1) - Ок/р. 1.5.1.3. Самостоятельное выполнение тренировочных заданий по каждой теме Одз.. 1.5.1.4. Самостоятельная работа. Оценка за самостоятельную работу выставляется за подготовку докладов и презентаций по ним в ходе семинарских занятий. Оценка за самостоятельную работу студента выставляется в рабочую ведомость. Результирующая оценка по 10-ти балльной шкале за самостоятельную работу определяется перед итоговым контролем – Осам.работа. 1.5.1.3. Итоговый контроль – зачет. Оценка за итоговый контроль выставляется по 10-балльной шкале и включает в себя выполнение тестовых заданий в течение 90 минут. 1.6 Методика формирования результирующей оценки Оценивание знаний проводится по 10-балльной шкале. Результирующая оценка за текущий контроль учитывает результаты студента по текущему контролю следующим образом: Отекущий = n1· Оаудиторная + n2· Ок/р + n3·Одз где: n1 = 0,3; n2 = 0,3; n3 =0,4. Результирующая оценка за итоговый контроль в форме зачета выставляется по следующей формуле, где Озачет – оценка за работу непосредственно на зачете: Оитоговый =к1 ·Озачет + k2·Отекущий + k3·Осам. работа где k1 = 0,4; k2 = 0,3; k3= 0,3. В зачетную ведомость ставится оценка за итоговый контроль, которая является результирующей оценкой по учебной дисциплине. 2. СОДЕРЖАНИЕ ПРОГРАММЫ ТЕМА 1. Особенности банковского менеджмента в кредитных организациях. Виды кредитных организаций (КО) – банки и небанковские кредитные организации (НКО). Операции банков и НКО. Направления финансового менеджмента в КО – финансовый анализ, принятие и реализация решений по управлению операциями. Принципы формирования системы операций КО как сложного объекта управления. Система характеристик операций КО. Принципы формирования системы финансовых показателей для оценки характеристики состояния и результатов операций КО. Задачи финансового анализа как базы для 4 принятия решений по управлению операциями КО. Информация, необходимая для управления операциями КО и ее источники. Основные отчетные формы. Особенности автоматизированных банковских систем как информационной базы финансового менеджмента в КО. ТЕМА 2. Управление собственными средствами. Задачи управления собственными средствами КО. Особенности анализа размера и структуры источников собственных средств КО по публикуемому балансу. Сущность размера собственных средств (капитала) КО и методика его расчета, установленная Центральным банком РФ. Методика расчета текущего размера собственных средств по балансу по форме №101. Требования Центрального банка РФ к достаточности собственных (капитала) КО – минимально необходимому размеру и относительным показателям достаточности. Сущность и значение норматива Н1. Определение необходимого (желаемого) размера собственных средств КО. Методы увеличения размера собственных средств (капитала) КО за счет внешних и внутренних источников, их преимущества и недостатки. ТЕМА 3. Управление привлеченными средствами Виды привлеченных средств кредитных организаций – депозитные и недепозитные. Источники привлеченных средств, относящихся к каждому виду. Задачи управления привлеченными средствами. Особенности анализа размера и структуры привлеченных средств по публикуемым балансам КО и балансам по форме №101. Нормативы, согласно Инструкции ЦБРФ «Об обязательных нормативах банков» от14.01.2004г. №110-И по привлечению средств. Показатели стоимости использования привлеченных средств. Расчет процентных расходов по ставкам простых и сложных процентов. Относительная стоимость различных источников привлеченных средств. Фактическая стоимость привлеченных средств с учетом установленных норм отчислений в фонд обязательных резервов (ФОР) в Центральном банке РФ. Порядок создания отчислений в ФОР и определение их размера по балансовым счетам. Операционная стоимость привлеченных средств как ресурсной базы для проведения активных операций с учетом дополнительных расходов по их привлечению. Методы управления депозитными и недепозитными привлеченными средствами. Факторы, влияющие на процентные ставки по депозитным привлеченным средствам. Особенности выпуска КО собственных долговых обязательств для привлечения средств. Порядок получения кредитов Центрального банка РФ. Особенности привлечения межбанковских кредитов. Основные показатели российского рынка межбанковских кредитов. ТЕМА 4. Управление кредитными операциями. Задачи управления кредитными операциями. Кредитная политика как база для проведения кредитных операций и влияющие на нее факторы. Порядок предоставления и возврата (погашения) кредитов юридическими и физическими лицами. 5 Методы ограничения риска при предоставлении кредитов – распределение полномочий в области выдачи кредитов, ограничение размеров предоставляемых кредитов, диверсификация кредитного портфеля, оценка кредитоспособности заемщиков, предоставление кредитов при наличии соответствующего обеспечения, учет риска при установлении процентной ставки по кредитам. Нормативы, согласно Инструкции ЦБРФ «Об обязательных нормативах банков» от14.01.2004г. №110-И по кредитным операциям. Методы управления последствиями наступления риска кредитных операций – создание резервов на возможные потери по ссудам (РВПС), установление правил выявления и решения ситуаций, связанных с проблемными кредитами. Факторы, влияющие на установление ставок по кредитам. Расчеты ожидаемой доходности различных видов кредитов. Особенности анализа размера и структуры кредитных операций по публикуемому балансу, балансу по форме №101 и отчетной формы №133 «Аналитические данные о состоянии кредитного портфеля». Показатели доходности проведенных кредитных операций, доходности и риска проводимых операций и методики их проведения. Нормативы, согласно Инструкции ЦБРФ «Об обязательных нормативах банков» от14.01.2004г. №110-И по привлечению средств. ТЕМА 5. Управление активными операциями с ценными бумагами Цели и задачи активных операций КО с ценными бумагами. Укрупненные категории портфеля ценных бумаг КО – торговый портфель, инвестиционный портфель, портфель контрольного участия. Котируемые и некотируемые ценные бумаги. Формирование портфеля ценных бумаг КО по каждой категории. Порядок создания резервов на возможные потери и под обесценение ценных бумаг. Особенности анализа размера и структуры активных операций с ценными бумагами по публикуемому балансу КО и балансу по форме №101. Анализ доходности и риска проводимых активных операций КО с ценными бумагами. Анализ доходности проведенных операций с ценными бумагами. ТЕМА 6. Управление активами и пассивами. Цели и задачи управления активами и пассивами КО и их взаимосвязь. Особенности анализа размера и структуры активов и пассивов по публикуемому балансу и балансу по форме №101. Факторы, влияющие на ликвидность КО – ликвидность активов, соотношение активов и пассивов по суммам и срокам, стабильность депозитной базы и возможность займа средств на денежном рынке (состояние КО как заемщика). Показатели, характеризующие каждой фактор ликвидности. Показатели, характеризующие прибыльность КО – размер и структура доходов, размер и структура расходов, прибыль в целом и по этапам ее формирования, относительные показатели прибыльности. Виды до доходов и расходов КО и особенности определения их размера и структуры по существующим формам отчетности. Особенности анализа процесса формирования прибыли по публикуемому отчету о прибылях и убытках российских КО. Рекомендации по составлению внутреннего отчета о прибылях и убытках. Прибыльность активов и 6 прибыльность собственного капитала. Спрэд (маржа) прибыли и минимально необходимая доходная маржа. Методы управления активами и пассивами КО – метод общего фонда средств, метод разъединения источников фондов и взаимосвязанное управление активами и пассивами. Особенности обеспечения прибыльности и ликвидности КО при использовании каждого метода. ПЛАНЫ СЕМИНАРСКИХ ЗАНЯТИЙ. План семинарских занятий по теме 1: Семинарские занятия по теме 1 не предусмотрены. План семинарских занятий по теме 2: 1. Анализ состояния собственных средств КО по публикуемой отчетности. 2. Анализ состояния собственных средств КО по балансам по форме №101. 3. Численные расчеты при управлении собственными средствами КО. План семинарских занятий по теме 3: 1. Анализ состояния привлеченных средств КО по публикуемой отчетности. 2. Анализ состояния привлеченных средств КО по балансам по форме №101. 3. Численные расчеты при управлении привлеченными средствами КО. План семинарских занятий по теме 4: 1. Анализ состояния кредитных операций по балансам по форме №101. 2. Оценка кредитоспособности предприятий–заемщиков. 3. Численные расчеты при управлении кредитными операциями. План семинарских занятий по теме 5: 1. Анализ размера, структуры и риска активных операций КО с ценными бумагами по балансам по форме №101. 2. Расчеты доходности вложений в ценные бумаги. План семинарских занятий по теме 6: 1. Анализ доходов, расходов и прибыли КО по публикуемому отчету о прибылях и убытках. 2. Анализ размера и структуры активов и пассивов и ликвидности КО по балансу по форме №101. 3. Расчеты показателей прибыльности КО. 3. МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ОРГАНИЗАЦИИ САМОСТОЯТЕЛЬНОЙ РАБОТЫ СТУДЕНТОВ. Тема 1. Особенности финансового менеджмента в кредитных организациях. 7 1.1.Содержание финансового менеджмента в кредитных организациях. 1.2. Информационное обеспечение финансового менеджмента в кредитных организациях. Изучив тему 1, студент должен: знать: виды кредитных организаций (КО) и различия между ними; задачи финансового менеджмента в КО; значение финансового анализа при управлении операциями КО; принципы формирования системы операций КО как сложного объекта управления; характеристики операций КО как объектов управления различного уровня; показатели характеристик операций КО; принципы формирования системы показателей для анализа состояния и результатов деятельности КО; содержание задач финансового анализа при управлении операциями КО; информацию, необходимую для управлении операциями КО, и ее источники. иметь представление о возможностях автоматизированных банковских систем как источника информации для управления операциями КО. При изучении темы 1 необходимо использовать: а) нормативные документы: Федеральный закон «О Центральном банке Российской Федерации (Банке России)» №86-ФЗ от 10.07.2002. Федеральный закон «О банках и банковской деятельности» №17ФЗ от 3.02.1996. б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник / Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. –М.: ИНФРА-М, 2001. в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.:Финансы и статистика, 2002. г) материалы периодической финансово-банковской печати: журналы «Банковское дело», «Банковские технологии», «Деньги и кредит»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: www.cbr.ru. Выполнить задание: По данным периодической финансово-банковской печати собрать и проанализировать информацию о современных автоматизированных банковских 8 системах. Акцентировать внимание на следующем: направления финансового менеджмента в КО; структура операций КО как сложного объекта управления; система характеристик операций КО и показателей для их оценки; временной аспект финансового анализа при управлении операциями КО; сущность расчетных задач при планировании операций КО; содержание информации в автоматизированных банковских системах и возможность ее использования для управления операциями КО. Для самооценки знаний по теме 1 необходимо ответить на вопросы: 1. Как классифицируются КО по российскому законодательству и в чем их отличия? 2. В чем сущность финансового менеджмента в КО? 3. Каково значение финансового анализа при управлении операциями КО? 4. Как формировать согласованную систему операций КО? 5. Что понимается под управлением активами и пассивами КО? 6. В чем особенности валютных операций КО как объекта управления? 7. Что включает система характеристик операций КО? 8. Как следует формировать систему показателей характеристик операций КО? 9. Какие расчетные задачи решаются при планировании операций КО? 10. Какая информация необходима для управления операциями КО? 11. Каковы источники информации о состоянии и результатах деятельности своей КО? 12. В чем преимущества использования информации автоматизированных банковских систем для управления операциями КО? 13. Каковы источники и информации о деятельности других КО? 14. Где содержится информация о состоянии финансовых рынков? 15. Выполните тренировочные задания по теме 1 (УМК Практикум) 16. Выполните тестовое задание по теме 1 (УМК Практикум). Тема 2. Управление собственными средствами. 2.1. Характеристики и показатели состояния собственных средств. 2.2. Определение необходимого (желаемого) размера собственных средств. 2.3. Методы увеличения размера собственных средств. Изучив тему 2, студент должен: знать: задачи управления собственными средствами КО; источники собственных средств КО; характеристики состояния собственных средств КО; сущность и методику расчета размера собственных средств КО в публикуемом балансе, размера собственных средств (капитала), текущего совокупного размера собственных средств; направления анализа структуры собственных средств КО; требования Центрального банка РФ к достаточности собственных средств 9 (капитала) КО; сущность и методику расчета норматива Н1; дополнительные показатели, характеризующие достаточность собственного капитала при финансовом менеджменте в КО; факторы, влияющие на определение необходимого (желаемого) размера собственных средств КО; методы увеличения размера собственных средств КО; уметь: определять и анализировать размер и структуру собственных средств КО по публикуемой отчетности и балансам по форме №101; проводить финансовые расчеты, связанные с управлением собственными средствами КО. При изучении темы 2 необходимо использовать: а) нормативные документы (в редакции последующих изменений и дополнений): Федеральный закон «О Центральном банке Российской Федерации (Банке России)» №86-ФЗ от 10.07.2002. Инструкция ЦБ РФ «О применении к кредитным организациям мер воздействия за нарушение пруденциальных норм деятельности» от 31 марта 1997 г. №59. План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный Приказом ЦБ РФ от 18 июня 1997 г. №02-263. Положение ЦБ РФ «О методике расчета собственных средств (капитала) кредитных организаций от 1 июня 1998 г. №31-П. Указание ЦБ РФ «О порядке уменьшения уставного капитала кредитной организации при снижении величины ее собственных средств (капитала) ниже зарегистрированного уставного капитала» от 1 июня 1998 г. №254-У. б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник __________/ Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. – М.: ИНФРА-М, 2001. в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2002. г) материалы периодической финансово-банковской печати: журналы «Банковское дело», «Деньги и кредит»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: www.cbr.ru, сайты кредитных организаций. Выполнить задание: по данным публикуемых банковских рейтингов провести сравнительный анализ 10 размера собственных средств и их доли в активах крупнейших российских банков. Акцентировать внимание на следующем: сущность размера собственных средств в публикуемом балансе и размера собственных средств (капитала) КО, рассчитываемых по методикам ЦБ РФ; методика расчета текущего совокупного размера собственных средств КО по балансу по форме №101; структура собственных средств КО по направлениям их использования; требования ЦБ РФ к достаточности собственных средств (капитала) КО; сущность норматива Н1 и его влияние на управление операциями КО; факторы, влияющие на необходимый (желаемый) размер собственных средств КО; методы увеличения размера собственных средств КО за счет внутренних и внешних источников. Для самооценки знаний по теме 2 необходимо ответить на вопросы: 1. В чем заключаются задачи управления собственными средствами КО? 2. По каким характеристикам оценивается состояние собственных средств КО? 3. Какие источники собственных средств КО учитывает их размер в публикуемом балансе? 4. Как рассчитывается размер собственных средств (капитала) КО и для чего он используется? 5. В чем различия между основным и дополнительным капиталом при расчете размера собственных средств (капитала) КО? 6. Как рассчитывается текущий совокупный размер собственных средств КО? 7. Каким образом и по какой информации может анализироваться структура собственных средств КО? 8. Каковы требования ЦБ РФ к достаточности собственных средств (капитала) КО? 9. Что означает отрицательное расчетное значение собственного капитала КО? 10. Как рассчитывается норматив Н1 и в чем его значение? 11. Какие факторы влияют на необходимый (желаемый) размера собственных средств КО? 12. Для чего банки стремятся повышать долю привлеченных средств в своих ресурсах? 13. Каковы внутренние и внешние источники увеличения собственных средств КО? 14. Какие факторы влияют на выбор метода увеличения собственных средств КО? 15. В какой ситуации КО должны уменьшать свой уставный капитал? 16. Выполните тренировочные задания по теме 2 (УМК Практикум). 17. Выполните тестовое задание по теме 2 (УМК Практикум). Тема 3. Управление привлеченными средствами. 11 3.1. Размер и структура привлеченных средств. 3.2. Стоимость привлеченных средств. 3.3. Методы управления привлеченными средствами. Изучив тему 3, студент должен: знать: виды и источники привлеченных средств КО; задачи управления привлеченными средствами; характеристики и показатели состояния привлеченных средств; сущность и методику расчета размера привлеченных средств в публикуемом балансе КО; методику расчета размера привлеченных средств по балансовым счетам формы №101; направления анализа структуры привлеченных средств; нормативы Центрального банка РФ по привлеченным средствам КО; методы расчета показателей стоимости привлеченных средств; методы управления депозитными и недепозитными привлеченными средствами; факторы, влияющие на установление процентных ставок по депозитам; показатели рынка МБК; уметь: определять и анализировать размер и структуру привлеченных средств КО по публикуемой отчетности и балансам по форме №101; проводить финансовые расчеты, связанные с управлением привлеченными средствами КО. При изучении темы 3 необходимо использовать: а) нормативные документы (в редакции последующих изменений и дополнений): Инструкция ЦБ РФ «Об обязательных нормативах банков» от 14.01.04 №110-И. Инструкция Центрального банка РФ «О составлении финансовой отчетности» от 01.10.97 № 17. Инструкция Центрального банка РФ «О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации» от 22 июля 2002 г. №102-И. План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный Приказом ЦБ РФ от 18 июня 1997 г. №02-263. Положение Центрального банка РФ «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской федерации» от 30 марта 1996 г. №37. Положение Центрального банка РФ «О порядке предоставления Центральным банком Российской Федерации однодневных расчетных кредитов банкам» от 9 июля 1996 г. Положение Центрального банка РФ «О порядке предоставления Банком России кредитов банкам, обеспеченных залогом и поручительствами» от 3 октября 2000г. №122-П. Положение Центрального банка РФ «О сберегательных и депозитных 12 сертификатах кредитных организаций», введенное Указанием Центрального банка РФ от 31 августа 1998 г. №333-У. Письмо Центрального банка РФ «Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями» от 23 февраля 1995 г. №26. б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник / Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. –М.: ИНФРА-М, 2001. в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.:Финансы и статистика, 2002. г) материалы периодической финансово-банковской печати: журналы «Банковское дело», «Деньги и кредит»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: www.cbr.ru, WEB-сайты кредитных организаций. Выполнить задание: по данным публикуемых банковских рейтингов провести сравнительный анализ размера привлеченных средств и их доли в активах крупнейших российских банков; по данным финансовой печати и Интернета провести анализ динамики ставок по депозитам в крупнейших банках и ставок по МБК с начала текущего года. Акцентировать внимание на следующем: сущность и виды депозитных и недепозитных привлеченных средств КО; особенности определения размера привлеченных средств по публикуемому балансу КО; методика определения размера привлеченных средств КО по балансу по форме №101; направления анализа структуры привлеченных средств КО; нормативы Инструкции №1 по привлеченным средствам КО; показатели стоимости привлеченных средств и методы их расчета; влияние норм отчислений в ФОР на стоимость привлеченных средств; факторы, влияющие на определение ставок по депозитам; особенности привлечения МБК. Для самооценки знаний по теме 3 необходимо ответить на вопросы: 1. В чем различия депозитных и недепозитных привлеченных средств? 2. Каковы цели и задачи управления привлеченными средствами? 3. По каким характеристикам оценивается состояние привлеченных средств? 13 4. В чем особенности определения размера привлеченных средств КО по их публикуемом балансе? 5. Как можно рассчитать размер привлеченных средств КО по балансу по форме № 101? 6. По каким направления следует анализировать структуру привлеченных средств КО7? 7. Какие нормативы по привлеченным средствам установлены Инструкцией № 110-И от 16.01.2004г. «Об обязательных нормативах банков»? 8. От каких факторов зависит стабильность привлеченных средств? 9. Какие показатели характеризуют стоимость привлеченных средств? 10. По каким видам привлеченных средств и по каким нормам осуществляются отчисления в фонд обязательных резервов (ФОР) в Центральном банке РФ? 11. Как отчисления в ФОР влияют на фактическую стоимость привлеченных средств КО? 12. Что характеризует операционная стоимость привлеченных средств КО и как она рассчитывается? 13. Как определяется текущая стоимость различных источников привлеченных средств КО? 14. Какие методы финансового менеджмента используются при управлении депозитными привлеченными средствами? 15. Какие факторы влияют на определении процентных ставок по привлеченным средствам? 16. Что включают методы управления недепозитными привлеченными средствами? 17. Каковы особенности использования кредитов Центрального банка РФ? 18. Какие процентные ставки характеризуют рынок межбанковских кредитов? 19. Выполните тренировочные задания по теме 3 (УМК Практикум). 20. Выполните тестовое задание по теме 3 (УМК Практикум). Тема 4. Управление кредитными операциями. 4.1. Кредитная политика. 4.2. Методы уменьшения риска кредитных операций. 4.3. Установление ставок по кредитам. 4.4. Анализ состояния кредитных операций. Изучив тему 4, студент должен: знать: задачи управления кредитными операциями; содержание кредитной политики и влияющие на нее факторы; порядок предоставления и возврата (погашения) кредитов; методы уменьшения кредитного риска; нормативы Инструкции №110 –И «Об обязательных нормативах банков»по кредитным операциям; особенности методик оценки кредитоспособности заемщиков; сущность и порядок создания резервов на возможные потери по ссудам; 14 факторы, влияющие на установление ставок по кредитам; методы расчета ожидаемой доходности предоставляемых кредитов; характеристики и показатели состояния кредитных операций; источники информации для анализа кредитных операций; уметь: определять и анализировать размер, структуру и риск предоставленных кредитов по балансам по форме №101; проводить финансовые расчеты, связанные с управлением кредитными операциями. При изучении темы 4 необходимо использовать: а) нормативные документы (в редакции последующих изменений и дополнений): Инструкция ЦБ РФ №110-И от 16 ю01ю2004г. «Об обязательных нормативов банков». Инструкция Центрального банка РФ «О составлении финансовой отчетности» от 01.10.97 № 17. Инструкция Центрального банка РФ «О порядке формирования КО резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26.03.04. План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный Приказом ЦБ РФ от 18 июня 1997 г. №02-263. Положение Центрального банка РФ «Об организации внутреннего контроля в кредитных организациях и банковских группах» от 16 декабря 2003 г. №242-П. Положение Центрального банка РФ «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31 августа 1998 г. № 54-П. Положение Центрального банка РФ «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения, указанных операций по счетам бухгалтерского учета» от 26 июня 1998 г. №39-П. б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник / Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. –М.: ИНФРА-М, 2001. в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2002. г) материалы периодической финансово-банковской р u1087 печати: журналы «Банковское дело», «Деньги и кредит», «Финанс»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: 15 www.cbr.ru, WEB-сайты кредитных организаций. Выполнить задание: по данным публикуемых банковских рейтингов провести сравнительный анализ размера предоставленных кредитов и их доли в активах крупнейших российских банков; по данным финансовой печати и Интернета провести анализ динамики ставок по кредитам юридическим лицам и населению в крупнейших банках с начала текущего года. Акцентировать внимание на следующем: цели и содержание кредитной политики КО; факторы, влияющие на кредитную политику; способы предоставления и погашения кредитов; нормативы Инструкции №1 по кредитным операциям; особенности оценки кредитоспособности предприятий и физических лиц; формы обеспечения по кредитам; порядок формирования резерва на возможные потери по ссудам; внешние и внутренние факторы, влияющие на установление ставок по кредитам; особенности определения размера предоставленных кредитов по балансу по форме №101; направления анализа структуры кредитных операций; показатели доходности кредитных операций и методы их расчета. Для самооценки знаний по теме 4 необходимо ответить на вопросы: 1. Каковы цели кредитной политики КО? 2. Какие внешние и внутренние факторы надо учитывать при разработке кредитной политики? 3. Каким образом Центральный Банк РФ влияет на кредитные операции КО? 4. Каковы способы предоставления кредитов? 5. Как осуществляется погашение кредита и уплата процентов юридическими и физическими лицами? 6. В чем сущность кредитного риска? 7. Какими методами можно ограничить риск при предоставлении кредитов? 8. Какими методами можно управлять последствиями наступления кредитного риска? 9. Какие нормативы по кредитным операциям установлены Банком России? 10. Что включает общий подход к оценке кредитоспособности заемщика? 11. Как осуществляется оценка кредитоспособности предприятий? 12. Как можно оценить кредитоспособность физических лиц? 13. Какие существуют формы обеспечения предоставляемых кредитов? 14. Как можно учесть риск при установлении ставки по кредиту? 15. Как осуществляется формирование резерва на возможные потери по ссудам? 16. Какие меры можно принимать по отношению к проблемным кредитам? 17. Как осуществляется начисление процентов по кредитам? 18. Как можно определить ожидаемую доходность кредитов? 16 19. По каким характеристикам можно анализировать состояние кредитных операций? 20. Как можно определить размер предоставленных кредитов КО по балансу по форме № 101? 21. По каким направления следует анализировать структуру кредитных операций? 22. Как определяется доходность проведенных кредитных операций? 23. Как определяется текущая доходность предоставленных кредитов? 24. По каким показателям можно оценить риск кредитных операций? 25. Выполните тренировочные задания по теме 4 (УМК Практикум). 26. Выполните тестовое задание по теме 4 (УМК Практикум). Тема 5. Управление активными операциями с ценными бумагами. 5.1. Формирование портфеля ценных бумаг. 5.2. Создание резервов на возможные потери и под обесценение ценных бумаг. 5.3. Анализ состояния активных операций с ценными бумагами. Изучив тему 5, студент должен: знать: цели проведения активных операций КО с ценными бумагами и задачи управления ими; укрупненные категории портфеля ценных бумаг КО, установленные нормативными документами Центрального банка РФ; условия, при которых ценные бумаги относятся к котируемым; состав ценных бумаг торгового портфеля, инвестиционного портфеля и портфеля контрольного участия; факторы, влияющие на выбор ценных бумаг для включения в каждый портфель; порядок формирования резервов на возможные потери и под обесценение ценных бумаг; характеристики состояния активных операций КО с ценными бумагами; показатели доходности и риска активных операций КО с ценными бумагами; источники информации для анализа состояния активных операций КО с ценными бумагами; уметь: определять и анализировать размер, структуру и риск активных операций с ценными бумагами по балансам по форме №101; проводить расчеты доходности активных операций с ценными бумагами. При изучении темы 5 необходимо использовать: а) нормативные документы (в редакции последующих изменений и дополнений): План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный Приказом ЦБ РФ от 18 июня 1997 г. №02-263. Положение Центрального банка РФ «О порядке расчета кредитными организациями размера рыночных рисков» от 24.09.1999 № 89-П. Положение Центрального банка РФ «О порядке формирования кредитными 17 организациями резервов на возможные потери» от 9.07.03. Порядок бухгалтерского учета вложений (инвестиций) в ценные бумаги и операций с ценными бумагами (Приложение 11 к «Правилам ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации», введенным Положением Центрального банка РФ от 5 декабря 2002 г. № 205-П). б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник / Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. – М.: ИНФРА-М, 2001. в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2002. г) материалы периодической финансово-банковской печати: журналы «Банковское дело», «Деньги и кредит», «Рынок ценных бумаг», «Финанс»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: www.cbr.ru, WEB-сайты кредитных организаций. Выполнить задание: по данным публикуемых банковских рейтингов провести сравнительный анализ вложений в государственные ценные бумаги и их доли в активах крупнейших российских банков; по данным финансовой печати и Интернета провести анализ динамики доходности российских долговых обязательств и акций с начала текущего года. Акцентировать внимание на следующем: цели и задачи управления активными операциями КО с ценными бумагами; критерии отнесения ценных бумаг к котируемым; состав ценных бумаг, включаемых в торговый и инвестиционный портфели; особенности определения цен приобретения краткосрочных и долгосрочных долговых обязательств; особенности формирования резервов на возможные потери и под обесценение ценных бумаг; отражение активных операций с ценными бумагами в публикуемых балансах КО; определение размера активных операций с ценными бумагами по балансам по форме №101; особенности расчета текущей доходности вложений в ценные бумаги и 18 доходности проведенных операций; показатели риска активных операций с ценными бумагами. Для самооценки знаний по теме 5 необходимо ответить на вопросы: 1. Каковы цели и задачи управления активными операциями КО с ценными бумагами? 2. Какие ценные бумаги относятся к котируемым? 3. Какие нормативы по активным операциям с ценными бумагами установлены Банком России? 4. Каковы цели формирования торгового портфеля и какие ценные бумаги в него включаются? 5. Что означает и как рассчитывается накопленный купонный доход? 6. Каковы цели формирования инвестиционного портфеля и какие ценные бумаги в него включаются? 7. Для чего формируется портфель контрольного участия? 8. По каким признаками выделяются группы риска вложений в ценные бумаги для создания резервов на возможные потери и под обесценение? 9. Какими методами могут учитываться приобретенные ценные бумаги? 10. Какие ценные бумаги учитываются по цене приобретения с созданием резервов на возможные потери? 11. Какие ценные бумаги учитываются по цене приобретения с созданием резервов под обесценение? 12. Какие ценные бумаги учитываются по рыночной цене без создания резервов под обесценение и на возможные потери? 13. По каким характеристикам оценивается состояние активных операций КО с ценными бумагами? 14. Каким образом в публикуемых балансах КО отражаются ценные бумаги торгового портфеля, инвестиционного портфеля и портфеля контрольного участия? 15. Как можно определить размер вложений КО в ценные бумаги по балансам по форме №101? 16. По каким направления следует анализировать структуру активных операций КО с ценными бумагами? 17. Для чего проводится анализ текущей доходности вложений в ценные бумаги? 18. По каким показателям оценивается текущая доходность ценных бумаг, приобретенных для перепродажи? 19. Каким образом оценивается доходность проведенных операций с ценными бумагами? 20. По каким показателям можно оценить риск вложений в ценные бумаги? 21. Выполните тренировочные задания по теме 5 (УМК Практикум). 22. Выполните тестовое задание по теме 5 (УМК Практикум). Тема 6. Управление активами и пассивами. 6.1. Анализ размера и структуры активов и пассивов. 19 6.2. Анализ ликвидности КО. 6.3. Анализ прибыльности КО. 6.4. Методы управления активами и пассивами. Изучив тему 6, студент должен: знать: цель и задачи управления активами и пассивами КО; показатели, характеризующие размер активов КО, и методики их расчета; направления анализа структуры активов и пассивов; сущность ликвидности КО и влияющие на нее факторы; нормативы Инструкции № 110-И от 16.01.2004г. «Об обязательных нормативах банк4ов» по ликвидности; методы обеспечения ликвидности КО; виды доходов и расходов КО; источники информации о доходах, расходах и прибыли КО; особенности анализа публикуемого отчета о прибылях и убытках российских КО; показатели, характеризующие прибыльность КО; факторы, влияющие на прибыльность КО; методы управления активами и пассивами, их преимущества и недостатки; уметь: анализировать размер и структуру активов и пассивов КО и ее ликвидность по балансу по форме №101; анализировать процесс формирования прибыли КО по публикуемому отчету о прибылях и убытках; рассчитывать относительные показатели прибыльности КО. При изучении темы 6 необходимо использовать: а) нормативные документы (в редакции последующих изменений и дополнений): Инструкция Центрального банка РФ №110-И от 16.01.2004г. «Об обязательных нормативов банков». Инструкция Центрального банка РФ «О составлении финансовой отчетности» от 01.10.97 № 17. План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный Приказом ЦБ РФ от 18 июня 1997 г. №02-263. Рекомендации Центрального банка РФ по организации эффективного управления и контроля за ликвидностью в КО и по оценке влияния ликвидности на финансовое состояние КО (Письмо Центрального банка РФ от 27 июля 2000 г. № 139-Т) 111 б) учебники и учебные пособия: Управление деятельностью коммерческого банка: Учебник / Под ред. О.И.Лаврушина. – М.: Юристъ, 2002. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. –М.: ИНФРА-М, 2001. 20 в) научную литературу: Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: «Дело ЛТД», 1995. Черкасов В.Е. Банковские операции: финансовый анализ. – М.: Изд-во «Консалтбанкир», 2001. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2002. г) материалы периодической финансово-банковской печати: журналы «Банковское дело», «Деньги и кредит», «Финанс»; газеты «Бизнес и банки», «Ведомости». д) Интернет-ресурсы: www.cbr.ru, WEB-сайты кредитных организаций. Выполнить задание: по данным публикуемой отчетности нескольких крупных и нескольких небольших банков провести сравнительный анализ их ликвидности и прибыльности. Акцентировать внимание на следующем: задачи управления активами и пассивами КО и их взаимосвязь; особенности определения размера активов КО по существующим формам отчетности; принципы анализа структуры активов и пассивов при финансовом менеджменте в КО; факторы, влияющие на ликвидность КО; сущность нормативов ликвидности в Инструкции №1; особенности анализа ликвидности приобретенных рыночных активов; показатели и коэффициенты, рекомендуемые Центральным банком РФ для анализа ликвидности КО; возможность анализа ликвидности по балансу по форме №101; отражение доходов, расходов и прибыли КО в существующих формах отчетности; сущность процесса формирования прибыли КО в публикуемом отчете о прибылях и убытках; возможные причины отрицательного значения чистых процентных доходов в публикуемом отчете о прибылях и убытках российских КО; сущность и полезность относительных показателей прибыльности КО; сущность и методика расчета минимально необходимой доходной маржи; сущность различных методов управления активами и пассивами; методы обеспечения ликвидности и прибыльности при каждом методе управления активами и пассивами. Для самооценки знаний по теме 6 необходимо ответить на вопросы: 1. Каковы цель и задачи управления активами и пассивами КО? 2. В чем заключается взаимосвязь задач управления активами и пассивами? 3. По каким показателям можно оценивать размер активов КО? 21 4. Как можно определить текущую реальную (рыночную) стоимость активов КО? 5. Каким образом целесообразно составлять внутренний балансовый отчет КО? 6. Какими показателями характеризуется структура пассивов КО? 7. В чем отличие обязательств КО и ее привлеченных средств? 8. Что понимается под ликвидностью КО? 9. Какие факторы влияют на ликвидность КО? 10. Какие активы относятся к первичным и вторичным резервам ликвидности КО? 11. В чем смысл норматива ликвидности Н5? 12. Как можно оценивать ликвидность приобретенных рыночных активов? 13. Какие нормативы регулируют соотношение активов и пассивов по суммам и срокам? 14. По каким показателям рекомендуется анализ риска потери ликвидности КО в связи с разрывом в сроках погашения ее требований и обязательств? 15. Как можно оценивать стабильность депозитной базы КО? 16. Какие показатели характеризуют КО как заемщика на межбанковском рынке? 17. Какие выходные показатели характеризуют прибыльность КО? 18. Каковы виды доходов и расходов КО? 19. Каким образом создание резервов на возможные потери влияет на доходы и расходы КО? 20. В каких отчетных документах содержатся данные о доходах, расходах и прибыли КО? 21. Каким образом можно анализировать прибыль КО по этапам ее формирования? 22. Почему в публикуемом отчете о прибылях и убытках российских КО значение чистых процентных доходов может оказаться отрицательным? 23. По каким относительным показателям можно оценивать прибыльность КО? 24. Что означают показатели ROA и ROE и как они рассчитываются? 25. Что понимается под мультипликатором капитала КО? 26. Что понимается под спредом прибыли и как он рассчитывается? 27. Что представляет собой минимально необходимая доходная маржа и как можно ее рассчитать? 28.Какие методы могут использоваться при управлении активами и пассивами? 29. Как можно обеспечивать прибыльность и ликвидность КО при каждом методе управления активами и пассивами? 30. Выполните тренировочные задания по теме 6 (УМК Практикум). 31. Выполните тестовое задание по теме 6 (!МК Практикум). ВОПРОСЫ ДЛЯ ПОДГОТОВКИ К ЗАЧЕТУ: 1. 2. В какой ситуации КО должны уменьшать свой уставный капитал? В чем заключаются задачи управления собственными средствами КО? 22 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. 24. 25. 26. 27. 28. 29. 30. 31. 32. 33. В чем особенности валютных операций КО как объекта управления? В чем особенности определения размера привлеченных средств КО по их публикуемом балансе? В чем преимущества использования автоматизированных банковских систем для управления операциями КО? В чем различия депозитных и недепозитных привлеченных средств? В чем различия между основным и дополнительным капиталом при расчете размера собственных средств (капитала) КО? В чем сущность финансового менеджмента в КО? Где содержится информация о состоянии финансовых рынков? Для чего банки стремятся повышать долю привлеченных средств в своих ресурсах? Как рассчитывается норматив Н1 и в чем его значение? Как классифицируются КО по российскому законодательству и в чем их отличие? Как можно рассчитать размер привлеченных средств КО по балансу по форме №101? Как отчисления в ФОР влияют на фактическую стоимость привлеченных средств КО? Как рассчитывается размер собственных средств (капитала) КО и для чего он используется? Как рассчитывается текущий совокупный размер собственных средств КО? Как следует формировать систему показателей характеристик операций КО? Как формировать согласованную систему операций КО? Какая информация необходима для управления операциями КО? Какие источники собственных средств КО учитывает их размер в публикуемом балансе? Какие нормативы по привлеченным средствам установлены Инструкцией №110-И? Какие показатели характеризуют стоимость привлеченных средств? Какие расчетные задачи решаются при планировании операций КО? Какие факторы влияют на выбор метода увеличения собственных средств КО? Какие факторы влияют на необходимый (желаемый) размер собственных средств КО? Каким образом и по какой информации может анализироваться структура собственных средств КО? Каково значение финансового анализа при управлении операциями КО? Каковы внутренние и внешние источники увеличения собственных средств КО? Каковы источники информации о деятельности других КО? Каковы источники информации о состоянии и результатах деятельности своей КО? Каковы требования ЦРФ к достаточности собственных средств (капитала) КО? Каковы цели и задачи управления привлеченными средствами? От каких факторов зависит стабильность привлеченных средств? 23 34. По каким видам привлеченных средств и по каким нормам осуществляются отчисления в фонд обязательных резервов (ФОР) в ЦРФ? 35. По каким направлениям следует анализировать структуру привлеченных средств КО? 36. По каким характеристикам оценивается состояние привлеченных средств? 37. По каким характеристикам оценивается состояние собственных средств КО? 38. Что включает система характеристик операций КО? 39. Что означается отрицательное расчетное значение собственного капитала КО? 40. Что понимается под управлением активами и пассивами КО? 4. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ПРОГРАММЫ Базовый учебник: 1. Банковский менеджмент: Учебник / Под ред. О.И. Лаврушина – М.: КноРус, 2010. Основная литература: 1. Банки и банковские операции Учебник / Под ред. В.А.Челнокова — М.: Высшая школа, 2008. 2. Банки и банковское дело. Учебное пособие /Под ред. д.э.н., проф. И.Т. Балабанова. Питер 2003. 3. Белоглазова Г.Н. Банковский дело Учебник - СПб.: Питер, 2010. 4. Банковское дело / Под ред. В.И. Колесникова, Л.П. Кроливецкой —М.: 1998. 5. Банковское дело Учебник / Под ред. Г.Н. Белоглазовой , Л.П. Кроливецкой -5-е издание, пеработанное и дополненное. - М.: Финансы и статистика, 2007. 6. Банковское дело. Учебник /Под редакцией д.э.н., проф. Г.Г. Коробовой – М.:Магистр, 2009. 7. Банковское дело: Учебник / Под ред. В.И. Колесникова, Л.П. Кроливецкой. М.: 1995. 8. Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковские операции в России. — М., 2001.-М.: 2003. 9. Банковский менеджмент /Под ред.д.э.н., член-корреспондента РАЕН Е.Ф. Жукова. –М.:Юнити, 2009. 10. Банковские риски./Под ред.О.И. Лаврушина и Н.И. Валенцовой. –М.:Кнорус, 2008г. 11. Менеджмент персонала в коммерческом банке: Учебник Алавердов А.Р. – М.:000 «Маркет ДС Корпорейшин», 2010г. 12. Оценка финансовой устойчивости кредитной организации/Под ред.О.И.Лаврушина. –М.:Кнорус,2011. 13. Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. — М.: Финансы и статистика, 2002. Дополнительная литература: 24 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. 24. 25. 26. 27. Батракова Л.Г. Экономический анализ деятельности коммерческого банка: Учебник. – М.: Издательская корпорация «Логос», 1998. Василишен Э.Н. Регулирование деятельности коммерческого банка. –М.: Финансы и статистика,1995. Голикова Ю.С., Хохленкова М.А. Банк России. Организационная деятельность, в 2-х томах. — Москва, 2000. Горелый В.И., Бондарчук П.К. Банковская система России,2-у доработанное издание, М: ГУ-ВШЭ, 2005 г. Денежное обращение и банки. Учебное пособие /Под ред. Белоглазовой Г.Н., Толоконцевой Г.В. -М.: 2000. Иванов В.В. Надежность вашего банка. –М.:ФБК-ПРЕСС,1997. Иформационные системы в экономике: Учебник / Под ред. В.В. Дика. – М.:Финансы и статистика, 1996. Козлова О.И., Сморчкова Н.С., Голубович А.Д. Оценка кредитоспособности предприятия: Пособие для банковских работников. –М.: АО «АГРО» Компьютеризация банковской деятельности /Под ред.Г.А.Титаренко. –М.: Финстатиинформ,1997. Костерина Т.М. Банковское дело. —М.: 2003. Кох Тимоти У. Управление банком: Пер. с англ. –В 6ч. –Уфа: Об-во «Спектр», 1993г. Максютов А.А. Банковский менеджмент. Учебно-практическое пособие.М.:Альфа-Пресс, 2005. Масленченков Ю.С. Финансовый менеджмент в коммерческом банке. Кн.1: Фундаментальный анализ. –М.:Перспектива,1996. Масленченков Ю.С. Финансовый менеджмент в коммерческом банке. Кн.2: Технологический уклад кредитования. –М.:Перспектива,1996. Никитина Т.В. Банковский менеджмент. Краткий курс. –СПб.: Питер, 2002. Панова Г.С. Анализ финансового состояния коммерческого банка. – М.:Финансы и статистикак,1996. Панова Г.С. Кредитная политика коммерческого банка. — М.:, 1997. Пещанская И.В. Организация деятельности коммерческого банка. — М.: 2001. политика / Пер. с англ. Под общ. ред. В. Лукашевича, М. Ярцева. — СПб.: Рид Э. И др. Коммерческие банки. Москва, 1991 г. Роуз Питер С. Банковский менеджмент. Пер. с англ. –М.:»Дело ЛТД», 1995. Садвакасов К.К. Коммерческие банки: Управленческий анализ деятельности. Планирование и контроль. –М.:Ось-89,1998. Синки Дж.,мл. Управление финансами в коммерческих банках: Пер. с анг. /Под ред. Р.Я. Левиты, Б.С. Пинскера. – М.: -GaIIaxy, 1994. Синки Дж.Финансовый менеджмент в коммероческом банке и в индустрии финансовых услуг/Джозеф Синки-мл.; пер.с анг. –М:Альпина Бизнес Букс, 2007. Управление деятельностью коммерческого банка: Учебник /Под ред. О.И. Лаврушина.- М.:Юрист, 2002 Усоскин В.М. Банковские пластиковые карточки. Москва, 1995г. Усоскин В.М. Современный коммерческий банк: управление и операции. — 25 28. 29. 30. 31. 32. 33. 34. 35. 36. 37. 38. 39. 40. 41. 42. 43. 1993. Черкасов В.Е. Банковские операции: финансовый анализ. М.:Консалтбанкир,2001. Черкасов В.Е. Финансовый анализ в коммерческом банке. –М.: ИНФРАМ,1995. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика,2000. Щербакова Г.Н. Анализ и оценка банковской деятельности (на основе отчетности, составленной по российским международным стандартам) М.:Вершина, 2006. Ширинская Е.Б., Пономарева Н.А., Купчинский В.А. Финансовоаналитическая служба в банке. –М.:ФБК-ПРЕСС,1998. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 03.11.2010) "О Центральном банке Российской Федерации (Банке России)" (принят ГД ФС РФ 27.06.2002) Федеральный закон от 02.12.1990 N 395-1 (ред. от 23.07.2010) "О банках и банковской деятельности" (с изм. и доп., вступающими в силу с 04.10.2010) Федеральный закон от 29.07.2004 N 96-ФЗ (ред. от 22.12.2008) "О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации" (принят ГД ФС РФ 10.07.2004) Федеральный закон от 23.12.2003 N 177-ФЗ (ред. от 25.11.2009) "О страховании вкладов физических лиц в банках Российской Федерации" (принят ГД ФС РФ 28.11.2003). Федеральный закон от 25.02.1999 N 40-ФЗ (ред. от 19.07.2009) "О несостоятельности (банкротстве) кредитных организаций" (принят ГД ФС РФ 18.09.1998) Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 04.10.2010) "О рынке ценных бумаг" (принят ГД ФС РФ 20.03.1996). Федеральный закон от 10.12.2003 N 173-ФЗ (ред. от 22.07.2008) "О валютном регулировании и валютном контроле" (принят ГД ФС РФ 21.11.2003). Федеральный закон от 27.10.2008 N 175-ФЗ (ред. от 19.07.2009) "О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года" (принят ГД ФС РФ 23.10.2008). Постановление Правительства РФ от 20.12.1998 N 1529 (ред. от 24.08.2004) "Об утверждении плана действий по реализации документа "О мерах Правительства Российской Федерации и Центрального банка Российской Федерации по стабилизации социально-экономического положения в стране" Положению Банка России от 01.06.98 N 31-П "О методике расчета собственных средств (капитала) кредитных организаций", с изменениями и дополнениями) "Положение о Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" (утв. ЦБ 26 44. 45. 46. 47. 48. 49. 50. 51. 52. 53. 54. РФ 26.03.2007 N 302-П) (ред. от 28.09.2010) (Зарегистрировано в Минюсте РФ 29.03.2007 N 9176) "Положение о рассмотрении документов, представляемых в территориальное учреждение Банка России для принятия решения о государственной регистрации кредитных организаций, выдаче лицензий на осуществление банковских операций, и ведении баз данных по кредитным организациям и их подразделениям" (утв. ЦБ РФ 09.06.2005 N 271-П) (ред. от 20.07.2010) (Зарегистрировано в Минюсте РФ 21.07.2005 N 6814) "Положение о реорганизации кредитных организаций в форме слияния и присоединения" (утв. ЦБ РФ 04.06.2003 N 230-П) (ред. от 09.06.2010) (Зарегистрировано в Минюсте РФ 07.07.2003 N 4868) "Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" (утв. ЦБ РФ 26.03.2004 N 254-П) (ред. от 04.12.2009, с изм. от 03.06.2010) (Зарегистрировано в Минюсте РФ 26.04.2004 N 5774) (с изм. и доп., вступающими в силу с 01.07.2010) Инструкция ЦБ РФ от 02.04.2010 N 135-И "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций" (Зарегистрировано в Минюсте РФ 22.04.2010 N 16965). "Положение об условиях совершения Банком России сделок прямого РЕПО с российскими кредитными организациями на фондовой бирже" (утв. ЦБ РФ 28.11.2008 N 329-П) (ред. от 25.03.2010) (Зарегистрировано в Минюсте РФ 25.12.2008 N 12996) "Положение о предоставлении Банком России российским кредитным организациям кредитов без обеспечения" (утв. ЦБ РФ 16.10.2008 N 323-П) (ред. от 25.03.2010) (Зарегистрировано в Минюсте РФ 17.10.2008 N 12478) "Положение об аккредитации арбитражных управляющих при Банке России в качестве конкурсных управляющих при банкротстве кредитных организаций" (утв. ЦБ РФ 14.12.2004 N 265-П) (ред. от 09.03.2010) (Зарегистрировано в Минюсте РФ 28.01.2005 N 6280) "Положение об условиях совершения Банком России сделок прямого РЕПО с российскими кредитными организациями на рынке государственных ценных бумаг" (утв. ЦБ РФ 04.03.2010 N 357-П) (Зарегистрировано в Минюсте РФ 02.04.2010 N 16781) "Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" (утв. ЦБ РФ 24.04.2008 N 318-П) (ред. от 27.02.2010) (Зарегистрировано в Минюсте РФ 26.05.2008 N 11751) "Положение о порядке расчета и взимания платы за услуги Банка России в платежной системе Банка России" (утв. ЦБ РФ 26.02.2010 N 356-П) "Положение об обязательных резервах кредитных организаций" (утв. ЦБ РФ 07.08.2009 N 342-П) (ред. от 25.11.2009) (Зарегистрировано в Минюсте РФ 15.09.2009 N 14775) 27 55. "Положение о методике определения собственных средств (капитала) кредитных организаций" (утв. ЦБ РФ 10.02.2003 N 215-П) (ред. от 11.11.2009) (Зарегистрировано в Минюсте РФ 17.03.2003 N 4269) 56. "Положение о порядке расчета размера операционного риска" (утв. ЦБ РФ 03.11.2009 N 346-П) (Зарегистрировано в Минюсте РФ 17.12.2009 N 15697) 57. "Положение о порядке расчета кредитными организациями величины рыночного риска" (ред. от 03.11.2009) (утв. ЦБ РФ 14.11.2007 N 313-П) (Зарегистрировано в Минюсте РФ 06.12.2007 N 10638) 58. "Положение о порядке формирования кредитными организациями резервов на возможные потери" (утв. ЦБ РФ 20.03.2006 N 283-П) (ред. от 03.11.2009) (Зарегистрировано в Минюсте РФ 25.04.2006 N 7741) 59. Официальное разъяснение ЦБ РФ от 28.09.2009 N 34-ОР "О применении отдельных положений Указания Банка России от 20 июня 2007 года N 1843-У "О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя" 60. "Положение о порядке осуществления безналичных расчетов физическими лицами в Российской Федерации" (утв. ЦБ РФ 01.04.2003 N 222-П) (ред. от 26.08.2009) (Зарегистрировано в Минюсте РФ 29.04.2003 N 4468) 61. Указание ЦБ РФ от 30.04.2008 N 2005-У (ред. от 05.08.2009) "Об оценке экономического положения банков" (Зарегистрировано в Минюсте РФ 26.05.2008 N 11755) 62. "Положение о порядке передачи уполномоченными банками информации о нарушениях лицами, осуществляющими валютные операции, актов валютного законодательства Российской Федерации и актов органов валютного регулирования" (утв. ЦБ РФ 20.07.2007 N 308-П) (ред. от 23.07.2009) (Зарегистрировано в Минюсте РФ 06.08.2007 N 9957) 63. "Положение о порядке выдачи Банком России кредитным организациям разрешений, предоставляющих возможность иметь на территории иностранного государства дочерние организации" (утв. ЦБ РФ 04.07.2006 N 290-П) (ред. от 17.07.2009) (Зарегистрировано в Минюсте РФ 11.08.2006 N 8144) 64. Инструкция ЦБ РФ от 10.03.2006 N 128-И (ред. от 02.06.2010) "О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации" (Зарегистрировано в Минюсте РФ 13.04.2006 N 7687) 65. Инструкция ЦБ РФ от 02.04.2010 N 135-И "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций" (Зарегистрировано в Минюсте РФ 22.04.2010 N 16965) 66. Приказ ЦБ РФ от 31.03.1997 N 02-139 (ред. от 26.01.2010) "О введении в действие Инструкции "О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности" (вместе с Инструкцией ЦБ РФ от 31.03.1997 N 59) 28 67. Инструкция ЦБ РФ от 11.11.2005 N 126-И (ред. от 30.11.2009) "О порядке регулирования отношений, связанных с осуществлением мер по предупреждению несостоятельности (банкротства) кредитных организаций" (Зарегистрировано в Минюсте РФ 13.12.2005 N 7266) 68. Инструкция ЦБ РФ от 14.09.2006 N 28-И (ред. от 25.11.2009) "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)" (Зарегистрировано в Минюсте РФ 18.10.2006 N 8388) 69. Инструкция ЦБ РФ от 16.01.2004 N 110-И (ред. от 03.11.2009) "Об обязательных нормативах банков" (вместе с "Методикой расчета кредитного риска по условным обязательствам кредитного характера", "Методикой расчета кредитного риска по срочным сделкам", "Методикой определения синдицированных кредитов", "Методикой определения уровня риска по синдицированным кредитам") (Зарегистрировано в Минюсте РФ 06.02.2004 N 5529) 70. Инструкция ЦБ РФ от 15.06.2004 N 117-И (ред. от 12.08.2008) "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок" (Зарегистрировано в Минюсте РФ 17.06.2004 N 5859). 71. Инструкция ЦБ РФ от 15.07.2005 N 124-И (ред. от 14.11.2007) "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями" (Зарегистрировано в Минюсте РФ 05.08.2005 N 6889) 72. Инструкция ЦБ РФ от 31.03.2004 N 112-И (ред. от 01.06.2007) "Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием" (Зарегистрировано в Минюсте РФ 05.05.2004 N 5783) (с изм. и доп., вступающими в силу с 01.01.2008). 29 5. ТЕМАТИЧЕСКИЙ ПЛАН ИЗУЧЕНИЯ ДИСЦИПЛИНЫ № п/п Наименование разделов и тем 1. 2. 3. 4. 5. 6. Аудиторные часы Лекции Семинары Практич. занятия Особенности банковского 4 менеджмента в кредитных организациях. Управление 2 3 собственными средствами. Управление 2 3 привлеченными средствами. Управление кредитными 2 3 операциями. Управление активными 2 3 операциями с ценными бумагами. Управление активами и 3 3 пассивами. 15 15 ИТОГО Сам. Итого работа часов Всег о 7 17 24 4 12 16 4 12 16 4 16 20 4 12 16 7 9 16 30 78 108 Автор: __________________ /к.э.н., доц. Уварова Л.Ф./ 30