Полный текст Заключения - Ассоциация российских банков

реклама

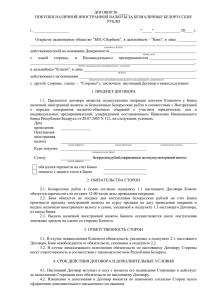

Заключение Ассоциации российских банков по проекту Положения Банка России «О порядке ведения кассовых операций и правилах хранения, инкассации и перевозки наличной валюты и ценностей для кредитных организаций на территории Российской Федерации» Специалисты Ассоциации российских банков рассмотрели размещенный на сайте Банка России (www.cbr.ru) проект Положения Банка России «О порядке ведения кассовых операций и правилах хранения, инкассации и перевозки наличной валюты и ценностей для кредитных организаций на территории Российской Федерации» (далее – проект Положения), который разработан в соответствии со статьей 34 Федерального закона от 10.07.02 № 86-ФЗ «О Центральном банке Российской Федерации (Банке Росси)» (далее – Закон) и пришли к заключению, что проект Положения в целом соответствует нормам Закона, нормам Федерального закона от 02.12.90 № 395-1 «О банках и банковской деятельности», а также нормативным актам Банка России. Вместе с тем, представляется, что отдельные нормы, регламентирующие операции кредитных организаций, связанные с кассовым обслуживанием, перевозкой, инкассацией и хранением наличности, ценных бумаг и иных ценностей, требуют доработки. В этой связи предлагаем следующее. 1. В соответствии с пунктом 1.12 проекта Положения перевозка наличной валюты – это «операция по доставке наличной валюты и ценностей кредитной организации в установленные сроки в пункт назначения», т.е. под данное определение в данном случае подпадает любая доставка наличной валюты в любой банк или филиал, а также в любой город. При этом в главе 8 проекта Положения, в частности, в пункте 8.1, определено, что перевозка наличной валюты, а именно, инкассация и перевозка наличной валюты и ценностей производится инкассаторскими работниками. Перевозку наличной валюты и ценностей внутреннего структурного подразделения может осуществлять кассовый работник этого подразделения в сопровождении специально выделенных работников. В главе 11 проекта Положение указаны правила перевозки наличной валюты и ценностей. По сути, данные положения определяют, что подкрепление кассы филиала кредитной организации или другой кредитной организации, находящейся как в одном городе, так и в разных городах, должно проводится инкассацией. В связи с тем, что кредитные организации находятся по всей России, то и подкрепление касс этих организаций наличной валютой требует перевозки фактически по всей стране. Обращаем внимание, что применение к перевозке наличной иностранной валюты тех же правил, что и к инкассации на территории Российской Федерации рублевой наличности противоречит сложившейся мировой практике. Созданная и успешно действующая на протяжении десятилетий международная система перевозки наличной иностранной валюты предполагает привлечение к осуществлению данных операций специализированных организаций, что позволяет учесть особенности работы с этими видами ценностей при хранении и транспортировке, как по территории России, так и по территории иностранных государств, а также прохождению таможенных процедур. При помощи данных компаний проблемы 2 подкрепления кассы любой кредитной организации в любом городе не существует и производится фактически за сутки. Следует подчеркнуть, что изложенное касается только операций по хранению и перевозке, которые в отличие от инкассации, не являются банковскими операциями, регулирование которых осуществляется Банком России на основании пункта 5 статьи 4 Закона. Также вызывает сомнение обоснованность введения названных норм на территории России, поскольку российские кредитные организации в короткие сроки не смогут осуществить необходимые организационно-технические мероприятия. В результате может быть нарушено движение «валютных потоков» внутри страны, что создаст предпосылки к возникновению негативных социальных последствий. Кроме того, необходимость адаптации своих договорных обязательств, изменение транспортных схем доставки, а в ряде случаев изменение организационной структуры для создания или увеличения численности инкассаторских подразделений повлечет дополнительные расходы для банков, снизит качество и увеличит сроки перевозки наличной иностранной валюты. На основании изложенного предлагаем в главах 8 и 11 проекта Положения, установить разные правила перевозки наличной валюты и инкассации с учетом того, что перевозка наличной валюты должна осуществляться по менее жестким правилам. Также предлагаем определить порядок доставки наличной валюты по денежному чеку. 2. Пунктом 2.11 проекта Положения установлено, что кредитная организация может осуществлять инкассацию и перевозку наличности и ценностей самостоятельно либо через инкассаторские службы других кредитных организаций или иных организаций, входящих в банковскую систему Российской Федерации. Указанная норма проекта Положения запрещает кредитным организациям использовать для перевозки наличной валюты и ценностей организации-перевозчики, не входящие в банковскую систему Российской Федерации, которыми в настоящее время являются: Федеральное государственное унитарное предприятие Главный центр специальной связи (ГЦСС), Государственная фельдъегерская служба Российской Федерации (ГФС), ЗАО «Специальная Транспортная Служба» (СТС), ООО «ТБСС», ЗАО «Инкахран». Таким образом, устанавливаются единые правила для инкассации (как одного из видов банковских операций, регулируемых Банком России) и перевозки (элемента транспортного процесса, при осуществлении которого перевозчик осуществляет перевозку упакованного ценного груза из одного пункта в другой). Представляется, что последствия введения данной нормы будут крайне негативные для кредитных организаций, у которых останется одна из следующих возможностей: а) организовать собственную службу инкассации, причем достаточной численности, что влечет дополнительные расходы и фактически вынуждает кредитные организации заниматься перевозками, т.е. развивать непрофильную деятельность; б) пользоваться инкассаторской службой иной кредитной организации, которая в этом случае получает доступ к коммерческой информации об объемах, регулярности поставок и иной информации, позволяющей получить конкурентные преимущества, что делает данный вариант неприемлемым; в) заключить договор с иной организацией, входящей в банковскую систему Российской Федерации, а именно, в соответствии со статьей 2 Федерального закона от 3 02.12.1990 № 395-1 «О банках и банковской деятельности» с филиалами или представительствами иностранных банков. Следует отметить, что данные нормы будут действовать как в отношении внутренних перевозок по территории России, так и международных перевозок, что также не соответствует международной практике с созданной и успешно действующей системой перевозки. Кроме того, отказ от использования сторонних перевозчиков, обладающих лицензией таможенного перевозчика и лицензией таможенного брокера (кредитные организации не имеют таких лицензий), которые необходимы для осуществления таможенного оформления и ввоза на территорию Российской Федерации/вывоза с территории Российской Федерации наличной иностранной валюты и наличной валюты Российской Федерации, слитков драгоценных металлов и многих иных ценностей, сделают невозможным осуществление кредитными организациями Российской Федерации импортных/экспортных операций с наличной иностранной валютой, наличной валютой Российской Федерации, слитками драгоценных металлов и т.п. с иностранными банками. Исходя из вышеизложенного, считаем необходимым внести соответствующие изменения в пункт 2.11 проекта Положения и подтвердить возможность использования кредитными организациями для обеспечения своих потребностей в перевозке наличной валюты и ценностей не только названных способов, но и возможность привлечения специализированных сторонних перевозчиков (организаций), оказывающих услуги по перевозке, не входящих в банковскую систему Российской Федерации. 3. Пунктом 4.2 проекта Положения установлено, что организация должна вносить денежную наличность только на свой банковский счет, открытый в этой кредитной организации (филиале). Считаем, что организация может вносить денежную наличность на счет, открытый в любом из структурных подразделений кредитной организации (ее филиале или ВСП). В этой связи из данного пункта, а также из пункта 5.9 проекта Положения следует исключить прямое указание на филиал кредитной организации. В связи с тем, что в соответствие с пунктом 1.2 проекта Положения в понятие «Организация» включаются кредитные организации, данное определение сделает невозможными проведение кредитными организациями Российской Федерации операций экспорта/импорта наличной иностранной валюты. Иностранные банки, являющиеся основными контрагентами кредитных организаций Российской Федерации по операциям с наличной иностранной валютой, в подавляющем большинстве случаев не имеют корреспондентских счетов в кредитных организациях Российской Федерации. Возможность открытия данными иностранными банками счетов в кредитных организациях Российской Федерации представляется маловероятной в связи со сложностями в установлении этими иностранными банками лимитов риска на большинство кредитных организаций Российской Федерации. Кроме того, условием операций, в соответствии с которыми наличная иностранная валюта поступает от иностранных банков-контрагентов в кассы кредитных организаций Российской Федерации, является зачисление безналичного покрытия на корреспондентские счета иностранных контрагентов в иностранных банках. Таким образом, ввозимая на территорию Российской Федерации наличная иностранная валюта не может быть зачислена на счета иностранных банков в кредитных организациях Российской Федерации, а наличная иностранная валюта, вывозимая с территории Российской Федерации, не может быть выдана со счетов иностранных банков в кредитных организациях Российской Федерации. 4 Кроме того, предлагаемая технология проведения операций противоречит не только мировой, но и сложившейся в Российской Федерации практике проведения межбанковских операций с наличной иностранной валютой. В настоящее время подавляющее большинство операций с наличной иностранной валютой между кредитными организациями Российской Федерации осуществляется на условиях зачисления безналичного покрытия за принимаемую в кассу кредитной организации наличную иностранную валюту на корреспондентский счет кредитной организацииотправителя не в кредитной организации-получателе, т.е. без установления корреспондентских отношений между кредитной организацией-отправителем и кредитной организацией-получателем. По нашим оценкам на данных условиях осуществляется более 95% межбанковских операций с наличной иностранной валютой между кредитными организациями Российской Федерации. Помимо этого, следует отметить, что в рамках данных операций осуществляется прием в кассы кредитных организаций денежных знаков в редких (экзотических) валютах, в которых кредитные организации Российской Федерации не ведут корреспондентские счета «Лоро». В связи с вышеизложенным считаем необходимым предусмотреть возможность приема в кассу кредитной организации наличной иностранной валюты от другой кредитной организации (резидента или нерезидента) без зачисления на счет кредитной организации-отправителя в кредитной организации-получателе, а также выдачу наличной иностранной валюты кредитной организацией другой кредитной организации (резиденту или нерезиденту) не со счета кредитной организации-получателя. 4. Из текста проекта Положения неясно, может ли кредитная организация сдавать наличную валюту в другую кредитную организацию в сумках. Пункт 4.5 проекта Положения предусматривает прием наличной иностранной валюты кредитной организацией от представителя другой кредитной организации полными и неполными пачками банкнот и мешками с монетой. При этом понятие «Организация» в пункте 1.2 проекта Положения включает в себя кредитные организации, что дает основание полагать, что действие Главы 5 «Порядок приема сумок с наличной валютой от клиентов» Положения распространяется на операции приема наличной валютой кредитной организацией от другой кредитной организации. В настоящее время вся наличная иностранная валюта по импортным/экспортным операциям с иностранными банками выдается/принимается кредитными организациями Российской Федерации в сумках/мешках. Вместо препроводительных ведомостей по данному виду операций оформляются документы (в том числе инвойс в нескольких экземплярах), необходимые таможенным органам Российской Федерации и сторонним перевозчикам (в т.ч. авиакомпаниям) для осуществления таможенного оформления и перевозки данной наличной иностранной валюты. Невозможность оформления иностранными банками препроводительной ведомости по форме приложения № 14 к проекту Положения не позволит кредитным организациям Российской Федерации осуществлять прием наличной иностранной валюты, поступающей от иностранных банков. Учитывая изложенное, считаем необходимым предусмотреть в пункте 4.5 проекта Положения возможность приема кредитной организацией наличной валюты от другой кредитной организации в опломбированных сумках/мешках. Это особенно важно по экспортным/импортным операциям с иностранными банками в связи с большими объемами операций и стандартными условиями организаций-перевозчиков, которые осуществляют прием-передачу наличной валюты в опломбированных сумках/мешках. 5 Кроме того, в связи с тем, что пункт 4.5 проекта Положения предусматривает прием наличной валюты от представителя кредитной организации полными и неполными пачками банкнот и мешками с монетой, предусмотренный последним абзацем пункта 4.5 проекта Положения пересчет наличной валюты по данным операциям может быть осуществлен как в присутствии клиента (если сумма наличной валюты невелика, клиент желает присутствовать при пересчете, и такая возможность предусмотрена договором между кредитными организациями) или в отсутствии клиента. В связи с большими объемами межбанковских операций большая часть принимаемой от кредитных организаций наличной валюты пересчитывается без присутствия клиента с составлением акта 0402145 в случае обнаружения кассового просчета (по аналогии с порядком, изложенным в пунктах 5.1.10 – 5.1.11 Положения Банка России от 09.10.02 № 199-П «О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации»). При этом невозможно выполнить требование пункта 4.7 проекта Положения и указать на обороте второго экземпляра фактически принятую сумму наличной валюты, так как данный экземпляр передается представителю организации в соответствии с пунктом 4.6 проекта Положения после приема от него наличных денежных средств полными и неполными пачками банкнот и мешками с монетой и представитель организации не присутствует при пересчете. Считаем необходимым предусмотреть в Главе 4 проекта Положения порядок пересчета наличной валюты без присутствия клиента, а также порядок оформления документов в случае обнаружения кассового просчета без присутствия клиента. Кроме того, пункт 4.7 проекта Положения предусматривает переоформление приходного кассового документа только в случае установления расхождений между фактически сданной суммой и суммой, указанной в приходном кассовом документе, а также при обнаружении неплатежных или сомнительных денежных знаков. В настоящее время в соответствии с действующими нормативными документами Банка России понятие «неплатежные» не используется применительно к наличной иностранной валюте. В соответствии с пунктом 20.3 проекта Положения поврежденный денежный знак иностранного государства (группы государств) может быть принят на инкассо, поврежденная монета иностранного государства (группы иностранных государств) принимается на инкассо. При этом, очевидно, должно быть осуществлено переоформление приходного кассового документа и составлен акт на обнаруженные поврежденные денежные знаки иностранного государства (группы государств). Считаем необходимым внести соответствующие изменения в формулировку пункта 4.7 проекта Положения, а также не использовать по тексту проекта Положения понятие «неплатежные» применительно к наличной иностранной валюте. Оформление приходного кассового документа до осуществления пересчета наличной иностранной валюты не соответствует сложившейся практике проведения межбанковских операций с наличной иностранной валютой и приведет к частому переоформлению кассовых документов и многочисленным исправительным проводкам. 5. В соответствии с п.4.3. - 4.6. проекта Положения при осуществлении переводов денежных средств без открытия банковских счетов клиенту должен выдаваться кассовый чек, отпечатанный контрольно-кассовой техникой, документ, подтверждающий прием наличной валюты. Для осуществления самого перевода клиент в соответствии с 222-П предоставляет документ, содержащий реквизиты, необходимые для осуществления безналичного перевода, достаточные для заполнения платежного поручения ф.0401060, и как правило, получает от кредитной организации документ, 6 подтверждающий само перечисление средств. Таким образом, при осуществлении перевода без открытия счета через кредитную организацию клиент получит 3 документа: кассовый чек, документ подтверждающий прием денежных средств и документ, подтверждающий перечисление денежных средств. В то же время при осуществлении аналогичных переводов через магазины и пункты приема платежей (например, за сотовую связь) клиент получает только кассовый чек. Считаем, что при обслуживании клиента через кредитную организацию, документами, подтверждающим прием платежа без открытия банковского счета может быть копия приходного ордера с отметками кредитной организации, и документ, подтверждающий перечисление средств. Просим учесть это при доработке Положения. 6. В соответствии с действующей редакцией Положения п.5.2.1. РКЦ могут осуществлять кассовое обслуживание только филиалов и дополнительных офисов кредитных организаций. В проекте Положения отсутствует данный пункт. Предлагаем изложить пункт в следующей редакции: "Расчетно-кассовые центры могут осуществлять кассовое обслуживание филиалов кредитных организаций, не имеющих корреспондентских субсчетов в расчетно-кассовом центре, дополнительных офисов и кредитно-кассовых офисов кредитных организаций." 7. По операциям приема наличной иностранной валюты от иностранного банка невозможно выполнить требования пункта 5.6 проекта Положения, так как поступающие от иностранного банка сумки с наличной иностранной валютой в обязательном порядке вскрываются таможенными органами для проведения таможенного контроля и затем опломбировываются пломбами таможенного органа, таможенного брокера/перевозчика и, при необходимости, кредитной организацииполучателя, если представители данной кредитной организации присутствовали при проведении таможенного досмотра. Кроме того, данные сумки не пронумерованы. 8. В пункте 6.4 проекта Положения целесообразно предусмотреть использование, по усмотрению кредитной организации, наряду с контрольной маркой от расходного кассового ордера, иных средств для идентификации получателя средств, например, номерной жетон. Кроме того, имея ввиду возможность возложения на кассового работника функций бухгалтерского работника, считаем целесообразным регламентировать порядок подписания кассовым работником приходных и расходных ордеров (одна подпись или две подписи, соответственно, в полях «бухгалтерский работник» и «кассовый работник»), а также уточнить проставляется ли в данном случае подпись в графе «контролирующий работник» расходного ордера. 9. Второй абзац пункта 6.7 проекта Положения предусматривает выдачу наличной иностранной валюты из кассы кредитной организации только в упаковке эмиссионного банка или этой кредитной организации. Данное требование не позволит выдавать наличную иностранную валюту в упаковке предприятий-изготовителей банкнот и монеты иностранных государств (группы иностранных государств), а также осуществлять широко распространенные операции выдачи наличной иностранной валюты в упаковке иностранного банка. Кроме того, необходимо конкретизировать, какие предприятия могут являться предприятиями-изготовителями банкнот и монеты Банка России. Операции выдачи наличной иностранной валюты в упаковке иностранных банков являются широко распространенными и осуществляются кредитными организациями Российской Федерации на протяжении многих лет. В соответствии со стандартной практикой в случае обнаружения кассового просчета в упаковке иностранного банка, полученной кредитной организацией в другой кредитной организации Российской 7 Федерации, составляется акт в произвольной форме либо по форме 0402145, который вместе с упаковочным материалом передается в кредитную организацию, выдавшую данную наличную иностранную валюту. Международная практика и договоры, заключаемые между кредитными организациями Российской Федерации и иностранными банками, предусматривают возмещение иностранными банками выявленных недостач, стоимости денежных знаков, имеющих признаки подделки, денежных знаков иностранных государств, выведенных из обращения и не подлежащих обмену, поврежденных денежных знаков, признанных эмиссионными банками не подлежащими оплате и т.д. При этом возмещение кассовых просчетов осуществляется иностранными банками незамедлительно после получения от кредитных организаций Российской Федерации информации об обнаруженных кассовых просчетах без предоставления иностранным банкам соответствующего упаковочного материала. 10. Дополнить раздел III проекта Положения главой, определяющей правила доставки подразделением инкассации наличной валюты в организацию на договорных условиях. Данная услуга, являясь востребованной во всех филиалах Сбербанка России, подразумевает перевозку значительных объемов наличной валюты и, вследствие этого, технология ее предоставления требует детального описания. Кроме того, отсутствие данного порядка приводит к отсутствию единообразия отражения данных операций в бухгалтерском учете. 11. В пункте 11.1 проекта Положения предусмотрено, что «кредитная организация производит выдачу наличной валюты и ценностей для подкрепления филиалов, а также одним филиалом кредитной организации другого филиала этой кредитной организации на основании письменной заявки за подписями руководителя филиала, главного бухгалтера филиала и заведующего кассой, заверенными печатью филиала». Данный порядок не позволит осуществлять доставку наличной валюты филиалу-получателю силами кредитной организации/филиала-отправителя либо нанятым ими сторонним перевозчиком, что широко распространено в настоящее время особенно по операциям подкрепления наличной иностранной валютой региональных филиалов кредитных организаций Российской Федерации. В соответствии со сложившейся практикой заявки филиалов кредитной организации на подкрепление наличной валютой передаются в кредитную организацию по различным электронным системам связи, обеспечивающим идентификацию отправителя и защищенным от доступа неуполномоченных лиц. Данные заявки направляются и при необходимости подписываются электронной цифровой подписью лица, уполномоченного кредитной организацией (филиалом). На основании данных заявок кредитная организация/филиал-отправитель осуществляет подготовку необходимой суммы наличной валюты и, если это указанно в заявке, ее доставку филиалу-получателю. В случае выдачи наличной иностранной валюты представителю филиала-получателя или нанятому им стороннему перевозчику в помещении кредитной организации/филиала-отправителя данная выдача осуществляется на основании расходного кассового ордера, оформленного на основании разовой или постоянной доверенности за подписями уполномоченных лиц филиала-получателя, обладающих правом первой и второй подписи, и заверенной печатью филиала-получателя. В случае доставки наличной иностранной валюты филиалу-получателю инкассаторскими работниками кредитной организации/филиала-отправителя или нанятого ими стороннего перевозчика выдача наличной иностранной валюты осуществляется на основании расходного кассового ордера, оформленного на основании соответствующего внутреннего распоряжения кредитной организации/филиала-отправителя 8 (определяющего список инкассаторских работников, которые имеют право получать наличные денежные средства из кассы кредитной организации/филиала-отправителя) или на основании разовой или постоянной доверенности на представителя стороннего перевозчика (данная доверенность оформляется сторонним перевозчиком в соответствии с договором между кредитной организацией/филиалом-отправителем и сторонним перевозчиком). 12. По нашему мнению, в проекте Положения не во всех случаях корректно применение понятия «наличная валюта» в предложенном значении. Несмотря на то, что в Законе о ЦБ не приводится определение понятия «наличных денег», предположение о том, что данное понятие применимо исключительно к российской валюте подтверждается некоторыми его положениями. Так, в соответствии с пунктом 2 статьи 4 Закона о ЦБ за Банком России закрепляется функция организации наличного денежного обращения на территории Российской Федерации. На основании статьи 34 Закона о ЦБ названная функция конкретизируется - для целей организации наличного денежного обращения установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций. Названный вывод подтверждается положениями статьи 29 Закона о ЦБ, согласно которой исключительно Банк России осуществляет эмиссию наличных денег (банкнот и монеты), организацию их обращения и изъятия из обращения на территории Российской Федерации. Поскольку в ином значении понятие «наличные деньги» в Законе о ЦБ не употребляется, то правомерно считать, что и компетенция Банка России в области установления порядка хранения и перевозки наличных денег ограничивается регулированием данных операций с наличной российской валютой. Также в пользу приведенного выше утверждения можно отметить, что в соответствии с Законом о ЦБ Банк России осуществляет функцию по установлению правил хранения, перевозки и инкассации наличных денег исключительно в целях организации наличного денежного обращения на территории Российской Федерации (статья 34 Закона о ЦБ). При этом единственным законным денежным средством, введенным в обращение в Российской Федерации, является российская валюта. В этой связи предлагаем в пункте 1.4 проекта Положения из определения «наличная валюта» исключить часть в отношении наличной иностранной валюты. 13. В пункте 1.5 проекта Положения полагаем необходимым конкретизировать понятия «Ценности». Так, в частности, не совсем определенными могут быть трактовки терминов «марки» и «бланки, используемые для оформления операций с наличной валютой, имеющие типографские номера». В то же время полагаем, что в пункте 1.5 проекта Положения, употребление слов «и др.» также может привести к неоднозначной трактовке, что позволит относить к данному понятию, например, драгоценные металлы, учитывая то, что в тексте проекта Положения данные виды ценностей упоминаются. Исходя из этого, предлагаем в пункте 1.5 проекта Положения слова «и др.» исключить. 14. В пункте 1.8 проекта Положения предлагаем уточнить, кто подразумевается под понятием “иные должностные лица кредитной организации” и внести в него изменения: “руководители (заместители руководителей) иных подразделений кредитной организации”. 9 15. В пунктах 1.9 и 1.10 проекта Положения предлагаем дополнить состав приходных и расходных кассовых документов, документами, на основании которых осуществляются кассовые операции по приему/выдаче ценностей. Кроме этого, необходимо определиться, является ли реестр операций с наличной валютой и чеками, составленный в соответствии с Инструкцией 113-И, кассовым документом, и установить порядок включения реестров в подсчет количества документов при составлении Сводной справки о кассовых оборотах.16. По п.1.14 проекта Положения: в целях оптимизации схемы осуществления инкассации, предполагается использовать круглосуточный режим инкассации внутреннего структурного подразделения, предлагаем использовать Автоматический сейф для приема наличной валюты и ценностей внутренних структурных подразделений банка, с последующей инкассацией в установленном порядке. 17.Предлагаем внести уточнение по пункту 2.5 проекта Положения об установлении суммы минимально допустимого остатка наличной валюты, так как в настоящее время с территориальным учреждением Банка России согласовывается только сумма минимального остатка в Российских рублях. 18. Предлагаем изменить редакцию пункта 2.14 (исключить текст «принятого от клиента…. расходного кассового документа»), так как расходные операции (кроме снятия наличных по чеку), оформляются на основании расходного ордера, который сам клиент предъявить не может. 19. Пунктом 3.2 проекта Положения установлено, что кассовые работники снабжаются штампами. При этом пунктом 4.1 проекта Положения устанавливается, что кассовым работникам выдаются печати, оттиски которых проставляются на принятых приходных кассовых документах. Положением Банка России от 05.12.02 № 205-П (пункт 3.2. часть III) установлено, что штамп – это прямоугольная форма печати. Предлагаем по тексту проекта Положения уточнить, что должно проставляться на принятых приходных кассовых документах, препроводительных ведомостях к сумкам с наличной валютой и др. – оттиски печати или штампа кассы. 20. Пунктом 3.3 проекта Положения предусматривается скрепление образцов подписей кассовых работников печатью кредитной организации. В соответствии с пунктом 1.9.9 части 3 Положения Банка России от 05.12.02 № 205-П право подписания расчетных и кассовых документов, предоставленное работникам, оформляется распоряжением руководителя кредитной организации. Предлагаем предусмотреть единый порядок оформления образцов подписей внутреннего пользования в кредитной организации, приведенный в проекте Положения и в Положении Банка России от 05.12.02 № 205-П. Кроме того, предлагаем разрешить ведение карточек образцов подписей кассовых и бухгалтерских работников в электронном виде. 21. Поскольку в течение операционного дня в Книги учета могут быть внесены изменения, в случае, если при вводе информации допущены ошибки, предлагаем следующую редакцию абзаца второго пункта 3.4: «Книги учета принятой и выданной наличной валюты (ценностей) (приложение 7 к настоящему Положению), книга учета наличной валюты и ценностей (приложение 8 к настоящему Положению) могут вестись с использованием компьютерного оборудования и соответствующего программного обеспечения, исключающего возможность изменения после окончания операционного дня ранее внесенных данных за этот день в вышеуказанные книги в электронной 10 форме». При этом программное обеспечение должно фиксировать в специальном журнале информацию обо всех вносимых изменения. 22. Поскольку для физических лиц форма квитанции, выдаваемой в подтверждение совершенной операции, является более удобной и понятной, предлагаем следующую редакцию пункта 4.3: «При этом кредитная организация (филиал) может оформлять дополнительные экземпляры приходных кассовых ордеров либо квитанции о приеме наличной валюты». Соответственно, третий абзац пункта 4.6 после слов «приходных кассовых ордеров» дополнить словом «(квитанции)». 23. Внести редакционную правку во второе предложение п. 4.7: вместо слов «вновь полученного» указать «нового». 24. Предложения по пункту 5.9, в части оформления сопроводительного документа к сумке с наличной валютой, сдаваемой клиентом –физическим лицом через автоматический сейф: Поскольку форма препроводительной ведомости предназначена для оформления организациями, для проведения операций с физическими лицами предлагаем применять упрощенную форму, либо разрешить применять формы, утвержденные руководителем кредитной организацией, содержащие обязательные реквизиты: - ФИО клиента или номер, закрепленный за ним при заключении договора банковского вклада (счета); - дата; - наименование либо код валюты внесения; - сумма внесения; - номер счета для зачисления внесенной суммы. При этом количество экземпляров документа, оформляемого физическим лицом, может устанавливаться кредитной организацией (в зависимости от технологического процесса). Соответственно, в абзаце третьем пункта 5.9 слово «клиентами» заменить на слово «организациями». 25. Учитывая, что при проведении операций сдачи сумок с наличной валютой физическим лицом через автоматический сейф применяется автоматическая нумерация сумок, с одновременным проставлением номера на сумке, предлагаем следующую редакцию четвертого абзаца пункта 5.9: «При вложении сумки в автоматический сейф клиент вводит идентифицирующие его данные и сумму вложения». 26. Предлагаем следующую редакцию пункта 14.1: «Перед изъятием сумок из автоматического сейфа работники, ответственные за обслуживание программнотехнических средств, выводят распечатку, в которой указано общее количество внесенных сумок и общая сумма в разрезе номиналов валют, и изымают из автоматического сейфа сумки. Работники, ответственные за обслуживание программнотехнических средств, сверяют данные распечатки автоматического сейфа с нанесенными реквизитами на сумки, изъятые из автоматического сейфа, а также их общее количество и подписывают распечатку автоматического сейфа за их соответствие». 11 Данная корректировка связана с тем, что вывод на печать наименования организации, фамилии, имен, отчеств физических лиц или их номеров, закрепленных за ними при заключении договоров банковского счета (вклада), номеров сумок непосредственно в печатающем устройстве автоматического сейфа потребует больших финансовых затрат и будет крайне неудобным для использования. (Печать осуществляется на узкой ленте и при большом количестве клиентов лента будет составлять несколько метров, реквизиты будут переноситься на несколько строк, что неудобно для прочтения и может вызвать ошибки). Полные данные о каждой совершенной операции хранятся в электронном виде и могут быть выведены на печать службой банка, осуществляющей мониторинг технических устройств. 27. Учитывая, что при самостоятельном вложении клиентом сумки с наличной валютой, пересчет вложения и проверка подлинности банкнот осуществляется кассовыми работниками после изъятия сумок из технического устройства и доставки на место пересчета, предлагаем следующую редакцию пункта 19.15: «Банкоматы и кассовые терминалы, конструкция которых предусматривает возможность вложения в них наличной валюты непосредственно клиентами (кроме программно-технических средств, предназначенных для приема наличной валюты, упакованной в сумки) должны быть оснащены детекторами для проверки подлинности банкнот, а также отдельной сумкой для сомнительных банкнот. 28. По пункту 7.1 предлагаем для всех случаев оставить «Сводную справку о кассовых оборотах». При использовании справки о суммах принятой и выданной наличной валюты подсчет суммы остатка будет неверным, так как сумма подкрепления оформляется приходным кассовым ордером, и в справке о суммах принятой и выданной наличной валюты указывается в строке «Получено для совершения операций», и в оборотах по приходу. 29. По Главе 10 предлагаем исключить из обязанностей инкассатора принимать наличную валюту от кассира организации при осуществлении размена полистным пересчетом, так как этот порядок обязывает инкассатора контролировать подлинность купюр, а также иметь необходимые приборы для пересчета и контроля подлинности. Если сумма наличной валюты достаточно велика и на предприятии отсутствуют необходимые приборы, инкассатор не сможет произвести пересчет. При осуществлении операции размена предлагаем руководствоваться положениями главы 9 проекта, с учетом особенностей, которые отражаются в договоре, а именно: -передача разменной монеты кассиру организации производится под роспись на описи, составленной в банке. -передача наличной валюты от кассира организации инкассаторам производится упакованной в сумку по описи, составленной кассиром организации; -форма описи к сумке устанавливается договором; -урегулирование кассовых просчетов, выявленных в ходе пересчета сумки в банке, осуществляется в соответствии с договором. 30. В пунктах 13.3 и 13.5 проекта Положения в целях уточнения после слов “кассового терминала” предлагаем дополнить словами “установленных вне помещения кредитной организации”. 12 31. Пункт 21.1 проекта Положения после слов “приходные и расходные кассовые ордера” предлагаем дополнить словами “мемориальные ордера”. 32. По пункту 22.5 предлагаем не наклеивать ярлык на обложку дела с кассовыми документами, а помещать его под обложку первым листом. Папку с кассовыми документами оформлять в соответствии с правилами ведения архивного дела, так как при работе с большим количеством валют ярлык будет состоять из нескольких листов, что не позволит качественно приклеить листы к обложке. Использование штампа в подобной ситуации невозможно. 33. В пункте 25.1 проекта Положения предлагаем предусмотреть проведение ревизии наличной валюты и ценностей не реже 1 раза в квартал, так как кассовая работа зачастую требует тщательной и систематической проверки в течение года. 34. В связи с применением в банках Автоматизированных Банковских Систем (АБС), позволяющих формировать бухгалтерским работникам приходно-расходные кассовые документы, заверяя их электронной подписью, передавать электронные аналоги сформированных кассовых документов в режиме on-line кассовым работникам, вести автоматический учет кассовых операций, иметь образцы подписей кассовых и бухгалтерских работников нет необходимости. Учитывая вышеизложенное, предлагаем пункт 3.3 проекта Положения до слов «Кассовые работники снабжаются» дополнить словами «По усмотрению кредитной организации». 35. В условиях широкого применения в банках электронных технологий, в том числе позволяющих клиентам банков передавать расчетные и кассовые документы по системе «Банк-Клиент», в пункте 3.4 проекта Положения считаем возможным закрепить, наряду с другими документами, формирование денежного чека с применением компьютерного оборудования, соответственно представив форму денежного чека в отдельном Приложении. Это позволит существенно сократит время обслуживания для клиентов банков, а также снизит себестоимость кассовых операций. 36. В пункте 11.1 проекта Положения способ передачи заявки на подкрепление наличной валютой внутреннего структурного подразделения банка предлагаем определять руководителем кредитной организации (по аналогии с абзацем 3 пункта 2.8 проекта Положения), так как предложенный вариант письменной заявки со штампом сделает невозможным оперативное подкрепление наличной валютой внутреннего структурного подразделения банка. 37. В пункте 22.2 проекта Положения предлагаем исключить требование о формировании кассовых документов в порядке возрастания номеров лицевых счетов, так как при большом количестве кассовых документов (1000 документов в день и более) данный порядок формирования и подсчета кассовых документов крайне трудоемок. Предлагаем порядок формирования и хранения кассовых документов определять кредитной организацией самостоятельно. 38. В тексте проекта Положения неоднократно встречаются требования о необходимости оформления кредитными организациями тех или иных операций с применением контрольно-кассовой техники. При этом пункт 2.4. проекта Положения устанавливает, что порядок применения кредитными организациями контрольнокассовой техники регламентируется иными нормативными актами Банка России. Однако по состоянию на сегодняшний день таких нормативных актов Банком России не издано и порядок применения контрольно-кассовой техники кредитными организациями остается не урегулированным. При этом по аналогии, например, с абзацем 2 пункта 2.7 и пунктом 2.17 проекта Положения полагаем предпочтительнее 13 закреплять отсылочную норму с указанием конкретного нормативного акта Банка России. Наряду с названным выше предлагаем главу 1 проекта Положения дополнить пунктом 1.16, в котором будет закрепляться определение понятия контрольно-кассовой техники. 39. Пунктом 2.13 проекта Положения предусмотрено заключение с должностными лицами, ответственными за сохранность ценностей, договоров о материальной ответственности в соответствии с законодательством Российской Федерации. В то же время Постановлением Минтруда от 31.12.02 № 85 предусмотрено, что с лицами, непосредственно не работающими с ценностями, договор о материальной ответственности не заключается, т.е. руководители филиалов прием от клиентов, пересчет наличности и ее выдачу не производят. 40. Пунктом 2.14 проекта Положения предусматривается применение программно-технического оборудования и соответствующего программного обеспечения в случае выполнения кассовым работником функций бухгалтерского работника и исключения возможности доступа кассового работника к проведению операций по счету клиента без его ведома. Исходя из этого, также предлагаем главу 1 проекта Положения дополнить пунктами, в которых будут даны определения понятиям программно-технического оборудования и программного обеспечения. 41. В абзаце 3 пункта 5.9 проекта Положения предлагаем закрепить единый порядок в части количества вкладываемых препроводительных ведомостей в сумку, так как на практике это поможет избежать определенных разногласий по этому вопросу. В этой связи предлагаем определить количество вкладываемых в сумку препроводительных ведомостей. 42. В том случае, если одновременно с вступлением в силу новой редакции Положения № 199-П не предполагается внесение изменений в Приложение 1 Положения Банка России от 05.12.02 № 205-П и Приложение 4 Инструкции Банка России от 28.04.04 № 113-И в части исключения из них фразы «Для указания кода валюты Российской Федерации используется признак рубля – «810»», то предлагаем в абзаце втором пункта 3.5 проекта Положения перед словом «валюты» добавить слово «иностранной». Либо предлагаем абзац второй пункта 3.5 проекта Положения дополнить фразой, аналогичной пункту 1 Приложения 1 к Положению Банка России от 05.12.02 № 205-П и Приложению 4 к Инструкции Банка России от 28.04.04 № 113-И: «Для указания кода валюты Российской Федерации используется признак рубля – «810»». В противном случае в реестрах операций по приёму и выдаче наличной валюты и чеков и в номерах корреспондирующихся лицевых счетов в приходных и расходных кассовых ордерах валюта Российской Федерации будет иметь обозначение (признак) «810», а в кассовых документах, оформляемых кассовым работником (справка о суммах принятой и выданной наличной валюты, описи к сумкам с наличной валютой и чеками, в книге учета принятой и выданной наличной валюты, ценностей и т.д) валюта Российской Федерации должна быть обозначена в соответствии с Общероссийским классификатором валют («643»). Считаем, что обозначение валюты Российской Федерации во всех документах, оформляемых кассовым работником, должно быть таким же, как в приходных/расходных кассовых ордерах и реестре операций с наличной валютой и чеками, иначе сверка кассовых оборотов и остатков будет затруднена. 14 43. Абзац второй пункта 3.7 проекта Положения («операции по приёму и выдаче наличной валюты и чеков, предусмотренные Инструкцией от 28.04.04 № 113-И, оформляются приходными и/или расходными ордерами на общие суммы принятой и/или выданной наличной валюты в разрезе видов операций или по каждой операции в соответствии с учетной политикой кредитной организации (филиала)») не позволяет однозначно толковать, что должно быть определено учетной политикой: возможность оформления ордеров в разрезе видов операций/по каждой операции, или каким документом (приходным/расходным ордером) оформляются операции, предусмотренные Инструкцией от 28.04.04 № 113-И, либо то и другое. В этой связи предлагаем дополнить пункт 3.7 проекта Положения нормой, устанавливающей порядок оформления приходными и/или расходными ордерами операций по приему и выдаче наличной валюты и чеков, предусмотренных Инструкцией от 28.04.04 № 113-И минуя счета (код операции по Инструкции от 28.04.04 № 113-И: с 01 по 13 включительно). При совершении валютно-обменной операции осуществляется поступление (приход) одной наличной валюты и выдача (расход) другой наличной валюты. Возникает вопрос, чем следует руководствоваться при определении, каким документом эта операция должна быть оформлена: приходным или расходным ордером. Полагаем, что это должно определяться видом операции (например: покупка (код операции 01, 07, 08, 09) и прием (код операции 14, 15) оформляется приходным ордером, продажа (код операции 02, 03, 10, 11) и выдача (код операции 16, 17) оформляется расходным ордером, но тогда неясно каким документом оформлять замену поврежденных денежных знаков на неповрежденные (код операции 05 и 06)) или чем-то иным? Учитывая, что оформление приходных и расходных ордеров осуществляется бухгалтерским работником, а так называемые валютно-обменные операции, предусмотренные Инструкцией от 28.04.04 № 113-И производятся минуя бухгалтерских работников (за исключением операций по счетам физических лиц) и находят отражение в реестре операций с наличной валютой и чеками по мере совершения операций, а затем на основании реестра будут оформляться приходные и расходные ордера (т.е. без присутствия получателя или вносителя наличной валюты), следует пункт 3.7 проекта Положения дополнить, нормой предусматривающей, что: приходные и расходные кассовые ордера по операциям, предусмотренным Инструкцией от 28.04.04 № 113-И (код операции 01-17 или операции, перечисленные в пункте 3.1 Инструкции от 28.04.04 № 113-И) оформляются без подписи клиента (вносителя или получателя наличной валюты); в расходных кассовых ордерах по операциям, предусмотренным Инструкцией от 28.04.04 № 113-И минуя счета, строки о предъявленном документе, удостоверяющем личность получателя, не заполняются, если операция с наличной валютой и чеками совершена на сумму равную или более 600 000 руб. (либо инвалюта эквивалентная или превышающая указанную сумму). Отсутствие сведений о документе, удостоверяющем личность получателя, связано с порядком оформления реестра операций с наличной валютой и чеками по Инструкции от 28.04.04 № 113-И, и тем что часть операций, предусмотренных Инструкцией от 28.04.04 № 113-И, осуществляется минуя бухгалтерских работников. Указанное уточнение касается оформления приходными и расходными кассовыми ордерами каждой операции по Инструкции от 28.04.04 № 113-И. Если оформление ордеров будет производиться по видам операций, то необходимо определить: как будут в приходных ордерах заполняться строка «от кого», а в расходных ордерах строка «Выдать (фамилия, имя, отчество)….», а также то, что строка 15 о предъявленном документе, удостоверяющем личность получателя, не заполняется (независимо от суммы, так как получатели разные). Кроме того, необходимо внести изменения в Указание № 1446-У, так как в пункте 3.1 Указания № 1446-У предусмотрено, что операции с наличной валютой и чеками отражаются по счетам бухгалтерского учета на основании реестра и мемориального ордера, а не приходных и расходных ордеров (как предусмотрено проектом Положения). Ведение оформления всех операций, предусмотренных Инструкцией от 28.04.04 № 113-И, приходными и расходными кассовыми ордерами, требует одновременно внести изменения в пункт 1.8 Положения Банка России от 05.12.02 № 205-П в части составления бухгалтерским работником кассовых журналов по приходу и расходу. Действующий в настоящий момент порядок составления кассовых журналов, в частности, кассового журнала по расходу, предусматривает исключение возможности поступления в кассу кассовых расходных документов, минуя соответствующих бухгалтерских работников и контролеров, а фактически валютно-обменные операции совершаются кассовыми работниками операционных касс минуя бухгалтерских работников и кассовые ордера будут оформляться бухгалтерским работником уже после того, как операция осуществилась. Исходя из вышеизложенного, предлагаем отказаться от введения оформления всех операций по приему и выдаче наличной валюты и чеков, предусмотренных Инструкцией от 28.04.04 № 113-И, приходными и расходными кассовыми ордерами, и сохранить существующий в настоящее время порядок оформления операций, которые не проводятся по счетам физических лиц, мемориальными ордерами. При этом нам представляется целесообразным рассмотреть следующие варианты оформления операций с наличной валютой и чеками: расширить реестр операций с наличной валютой и чеками, ведение которого предусмотрено Инструкцией от 28.04.04 № 113-И, и включить в него все кассовые операции, в т.ч. операции в валюте Российской Федерации по счетам клиентов (юридических и физических лиц) и без открытия счетов, по завершении операционного дня визировать его бухгалтерским работником после сверки кассовых оборотов за день и отказаться от ведения кассовых журналов по приходу и расходу; либо в реестре операций с наличной валютой и чеками отражать только операции, предусмотренные Инструкцией от 28.04.04 № 113-И, которые не проводятся по счетам физических лиц и осуществляются кассовым работником без участия бухгалтерского работника (код операции с 01 по 17); по окончании операционного дня оформлять их на основании реестра мемориальными документами (кроме операции с кодом 04, которая бухгалтерскими проводками в соответствии с Указанием № 1446-У). При этом операции, предусмотренные Инструкцией от 28.04.04 № 113-И по счетам физических лиц, которые оформляются бухгалтерским работником приходными и расходными кассовыми ордерами, отражать в кассовом журнале по приходу и расходу (в том же порядке как это осуществляется в настоящее время). Для сверки кассовых оборотов использовать реестр и кассовые журналы. 44. Предлагаем предусмотреть в главе 4 проекта Положения возможность получения кредитными организациями наличной валюты Российской Федерации от клиентов - юридических лиц по приходному ордеру при уплате комиссий наличными. Ранее при возникновении у банков вопроса: о наличии в формулировке «организация должна вносить наличность на свой банковский счет, открытый в этой кредитной организации» запрета на прием наличных денег от юридических лиц по 16 другим основаниям (уплата комиссий наличными на счета доходов кредитной организации), Банк России отвечал делая ссылку на Указ Президента РФ от 18.08.96 № 1212. Так, в разъяснениях Банка России от 26.03.04 № 08-21-0-12/20089 по вопросам применения Положения № 199-П указывается, что в соответствии с Указом Президента № 1212 юридические лица не вправе вносить наличные денежные средства на счета других лиц – владельцев счетов, минуя свой расчетный счет, и что оплата юридическими лицами платных услуг (в том числе комиссий), предоставленных им кредитными организациями, должна производиться с банковских счетов этих юридических лиц в безналичном порядке. Однако в настоящее время действует установленный Указаниями Банка России от 14.11.01 № 1050-У предельный размер расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке (ранее действовал лимит, установленный Указаниями Банка России от 07.10.98 № 375-У, который был установлен позднее выхода Указа Президента № 1212). При этом, в проекте не отражено, каким документом кредитная организация может оформить операцию по расчету наличными деньгами с другим юридическим лицом (например, получение комиссии по операциям) в пределах установленного размера расчетов наличными деньгами. 45. Предлагаем пункт 22.8 проекта Положения дополнить информацией, определяющей где заведующий кассой (кассовый работник внутреннего структурного подразделения) может хранить кассовые документы за последние двенадцать месяцев. Учитывая, что в абзаце втором пункта 22.1 проекта Положения указано, что кассовые документы по операциям, произведенным во внутреннем структурном подразделении могут храниться во внутреннем структурном подразделении в случае хранения наличной валюты и ценностей, то можно сделать вывод о том, что для внутреннего структурного подразделения местом хранения кассовых документов является хранилище ценностей. Если допускается хранение кассовых документов в ином от хранилища ценностей месте (например, в несгораемом металлическом шкафу в кассовом помещении и др.), то предлагаем абзац второй пункта 22.1 проекта Положения исключить. 46. Согласно пункту 2.6 проекта Положения, в случае, если денежная наличность кредитной организации застрахована на сумму не менее установленного ей минимально допустимого остатка наличных денег в кассе, требования к технической укрепленности ее помещений определяются кредитной организацией по согласованию со страховой компанией. Однако при страховании кредитной организацией денежной наличности в отдельно взятом ВСП, страховые суммы, а, следовательно, и страховые премии, уплачиваемые страховой компании, оказываются завышенными. Учитывая изложенное, при страховании денежной наличности в ВСП, считаем целесообразным установить минимальный размер страховой суммы исходя из минимально допустимого остатка денежной наличности в ВСП. 47. Форма препроводительной ведомости, указанная в Приложения № 14, не соответствует порядку зачисления пересчитанной наличной валюты на счета кассы и Клиента, так как Подписи кассового, бухгалтерского и контролирующего работников на препроводительной ведомости в строке «Указанные выше суммы приняты полностью» должны подтверждать результаты пересчета в случае отсутствия излишков или недостач. Если излишки или недостачи в результате пересчета обнаружены, то подписи ставятся под актом. В этом случае в строке «Указанные выше суммы приняты полностью» подписи не ставятся. Однако под актом отсутствует подпись бухгалтерского работника. Бухгалтерский работник своей подписью на кассовом 17 документе подтверждает правильность отражения полученных сумм наличной валюты на счетах бухгалтерского учета, а не результаты пересчета.