Сентябрь-октябрь 2005 г.

реклама

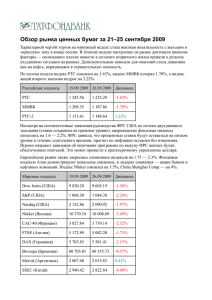

ЦЕНТР РАЗВИТИЯ Тел. (095) 234 0978 факс (095) 232 9836 http://www.dcenter.ru ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ (сентябрь-октябрь 2005 г.)* ИНДИКАТОРЫ МИРОВЫХ РЫНКОВ Рынок нефти 2 Сокращение спроса на углеводородное сырье, в том числе вследствие высоких цен на нефть, и рост коммерческих запасов нефти привели к стабилизации цен на нефтяном рынке. Однако мы считаем, что нынешнее понижение спроса на топливо, скорее всего, будет прервано. Даже если эти прогнозы и не оправдаются, ожидать существенного падения цен не приходится. Низкий уровень дистиллятов будет подогревать нефтяные цены в зимний период. Финансовые рынки Риск ускорения инфляции в США может привести к росту уровней доходностей долгосрочных облигаций. В условиях устойчивого экономического роста учетной ставки ФРС США уже к концу года может достигнуть 4,25% годовых. Начало октября ознаменовалось коррекцией на emerging markets. Ее глубина будет зависеть от динамики базовых активов. Не станет исключением и Россия, получившая очередное повышение от Moody's. Сергей Пухов [email protected] Мировой рынок нефти, мировые финансовые рынки * Все цифры в Обозрении даны по состоянию на 28 октября 2005 г. 5 Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ 31/10/2005 2 ИНДИКАТОРЫ МИРОВЫХ РЫНКОВ Рынок нефти Цены на импортируемую в США нефть, долл./барр. Избыток сырья и дефицит нефтепродуктов Последние два месяца нефтяной рынок находился под воздействием сокращения нефтедобычи и переработки, 80 вызванных прошедшими в США сильнейшими ураганами Средняя цена с 1970 г.: 70 «Катрина» и «Рита». Так, добыча нефти на шельфе 34 долл./барр. (в ценах 01.2005 г.) 60 20 долл./барр. (по номиналу) Мексиканского залива к настоящему времени остается почти 50 на 70% ниже своей среднесуточной нормы, а добыча 40 природного газа – более чем на 50%. Четыре НПЗ на юге 30 20 США, по-прежнему, не могут восстановить работу после этих 10 ураганов. В то же время нефтяные цены, достигшие своих 0 максимальных значений в конце августа, в последующие два 70 72 74 76 78 80 82 84 86 88 90 92 94 96 98 00 02 04 месяца снижаются. Среднемесячная стоимость Urals и Brent за в номинальном выражении в ценах января 2005 г. Öåí û í à èì ï î ðòèðóåì óþ â ÑØÀ í åôòü, äî ëë. / áàðð. этот период сократилась на 6-10%. Такая динамика стала Источники: Министерство энергетики США (EIA), Reuters, возможной благодаря сокращению спроса на углеводородное Центр развития сырье, с одной стороны, и росту коммерческих запасов нефти, Динамика среднемесячных цен на нефть с другой стороны. (долл./барр.) В настоящее время на топливном рынке сложился 72 некоторый дисбаланс запасов сырья и нефтепродуктов. По 65 68 60 состоянию на 21 октября коммерческие запасы сырой нефти в 55 64 50 45 60 США более чем на 12% превысили запасы предыдущего года Urals 40 35 56 и, по-прежнему, находятся вблизи верхней границы коридора 30 Brent 52 средних цен за прошедшие десять лет. Запасы бензина в США WTI 48 в последние недели на 2-4% ниже прошлогодних, а запасы 44 тяжелых дистиллятов, хотя и выше, чем в прошлом году, но 40 36 продолжают интенсивно снижаться. 32 Коммерческие запасы сырой нефти в США в последние 28 два месяца растут, при этом нефтедобыча и импорт меньше 24 относительно не только прошлого года, но и по отношению к 20 2002-2003 гг. Рост нефтяных запасов стал следствием 16 2000 2001 2002 2003 2004 2005 увеличения поставок нефти из стратегического резерва и сокращения нефтепереработки. Только за последние два Источник: Reuters месяца поставки из стратегического резерва достигли 13,4 млн. барр. (около 2% SPR). При этом объем нефтепереработки Запасы нефтепродуктов в США, млн. барр. к концу сентября сократился почти на 30% по сравнению с 160 Î áëàñòü èçì åí åí èÿ çàï àñî â çà уровнем месячной давности, и лишь в октябре стал постепенно 150 ï î ñëåäí èå 10 ëåò восстанавливаться. 140 В октябре традиционно наблюдается ослабление спроса на 130 нефть. Это связанно с временным затишьем между летним автомобильным и зимним отопительным сезоном. 120 Сохраняющийся пониженный уровень спроса на топливо 110 произвел более сильное впечатление на участников рынка, чем 100 данные о сокращении запасов бензина и дистиллятов. Однако 90 мы не исключаем, что уже в начале зимы цены на 80 углеводородное сырье будут повышаться по мере уменьшения янв фев мар апр май июн июл авг сен окт ноя дек товарных запасов. В зимний период сокращение потребления 2005 2004 2003 топлива возможно лишь в случае благоприятных Источники: Министерство энергетики (EIA) метеоусловий и вряд ли может быть ограничено в призывном Спрос на сырую нефтьСША в США для переработки, млн. барр. в сутки порядке, как это было с бензином. Другими словами, мы 17 Динамика цен на нефть марки Urals считаем, что нынешнее понижение спроса на топливо, скорее Î áëàñòü èçì åí åí èÿ ñï ðî ñà çà 60 80 ï î ñëåäí èå 10 ëåò всего, будет прервано и к концу года равновесие спроса и 55 70 16 предложения на рынке может быть нарушено. 50 60 45 50 Уже в конце октября цены на нефть снова стали 15 40 40 подниматься, что было вызвано резким повышением в США 35 30 30 20 цен на котельное топливо. Этому способствовало первое после 14 25 10 окончания летнего сезона заметное снижение температуры 20 0 13 воздуха в Техасе и на восточном побережье США. Только за 15 -10 10 -20 один день 25 октября топочный мазут подорожал на 5%, а -30 125 природный газ - на 10%. Резкое повышение цен на котельное 91 92 93 94 95 96 97 98 99 00 01 02 03 04 05 янв фев мар апр май июн июл авг сен окт ноя дек топливо было вызвано опасениями его дефицита в спрэд, % (правая шкала) евро/долл. долл./барр 2004 2003 2002 предстоящем отопительном сезоне в связи с медленным Источники: Министерство энергетики США (EIA), Reuters, восстановлением добычи нефти и ее переработки в США. Центр развития Таким образом, прогнозы о будущем росте спроса, большие потери производства нефти и нефтепродуктов и, в то же время, медленный прогресс в их восстановлении могут привести к некоторому росту цен на сырую нефть к концу года. Даже если эти прогнозы и не оправдаются, ожидать существенного падения цен не приходится. Низкий уровень дистиллятов будет подогревать нефтяные цены. 10.04 11.04 12.04 01.05 02.05 03.05 04.05 05.05 06.05 07.05 08.05 09.05 10.05 90 Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ 65 28 55 27 45 26 25 35 24 25 23 15 22 5 2000 2001 2002 2003 2004 2005 Нефтедобыча странами ОПЕК (без Ирака), млн. барр. в сутки Квота нефтедобычи странами ОПЕК Цена на нефть марки Urals (правая шкала), долл./барр. Источник: Ближневосточное экономическое обозрение (MEES) Спрос США (50 штатов) Западная Европа Предложение ОПЕК СНГ Изменение запасов ("+" = сокращение) I 83,9 20,6 15,5 84,2 33,7 11,5 2005 II III 82,3 83,3 20,5 20,6 15,3 15,7 84,6 84,0 34,0 34,3 11,6 11,7 IV 85,3 20,4 15,9 84,4 34,5 11,9 I 85,4 20,8 15,7 85,2 34,2 12,1 2006 II III 83,9 85,3 20,7 21,2 15,5 15,7 85,2 85,7 34,3 34,4 12,1 12,3 IV 87,6 21,3 15,9 86,2 34,4 12,4 -0,2 -2,3 -0,7 0,9 0,3 -1,3 -0,3 1,5 1999 75,7 19,5 15,2 74,2 29,3 7,6 2000 76,9 19,7 15,1 76,8 30,9 8,1 2001 77,1 19,6 15,3 77,0 30,3 8,8 2002 77,7 19,8 15,1 76,3 28,7 9,4 2003 79,7 20,0 15,3 79,4 30,5 10,3 2004 82,5 20,7 15,6 83,0 32,9 11,3 2005 83,7 20,5 15,6 84,3 34,1 11,7 2006 85,6 21,0 15,7 85,5 34,3 12,2 1,5 0,1 0,1 1,1 0,3 -0,6 -0,6 0,0 Источник: Министерство энергетики США (EIA) С апреля текущего года нефтедобыча 10 стран-членов ОПЕК без учета Ирака составляла 28,0-28,3 млн. барр. в сутки, медленно снижаясь к нижней границы этого диапазона. Объем производства нефти примерно соответствует действующему с июля уровню квот (28 млн. барр. в сутки). Еще около 2 млн. барр. в сутки добывал Ирак. Однако в конце октября Ирак временно прекратил экспорт нефти: на юге страны – из-за штормов и песчаных бурь, на севере – из-за диверсии на основном терминале сбора нефти. Через турецкий порт Джейхан перекачивалось за сутки около 0,6 млн. барр. При этом реальными возможностями компенсации этих потерь располагает только Саудовская Аравия. Однако вряд ли она будет наращивать добычу нефти, поскольку даже в условиях форсмажорных обстоятельств, вызванных ураганами в США, Саудовская Аравия в сентябре добывала примерно столько же нефти, сколько в предыдущие пять месяцев. В силу этого мы ожидаем, что сокращение поставок нефти из Ирака, приходящееся на начало зимнего отопительного сезона, может стать дополнительным фактором роста нефтяных цен. Эластичность спроса по ценам на нефть Спрос и предложение нефти в мире, млн. барр. в сутки Спрос США (50 штатов) Западная Европа Предложение ОПЕК СНГ Изменение запасов ("+" = сокращение) 3 Ирак – источник нестабильности Исполнение обязательств ОПЕК 29 21 1999 31/10/2005 Рост цен на нефть до уровней, двукратно превышающих среднюю цену за последние 30-40 лет с учетом инфляции, вновь остро поставил вопрос в том, насколько ценовой фактор в состоянии затормозить уверенный рост мировой экономики и снизить спрос на энергоресурсы. В сентябре был зарегистрирован рост инфляции в США и Еврозоне. Глава ФРС США А.Гринспен указал на вероятность торможения экономического роста в стране из-за высоких цен на нефть. Международные финансовые организации снижают оценки и прогнозы экономического роста в развитых странах. В свою очередь, Министерство энергетики США понизило прогнозы спроса на нефть в 2005 г., но, по-прежнему указало, что ожидает ускорение роста спроса в 2006 г. Согласно этим прогнозам, мировой спрос на нефть в текущем году возрастет всего на 1,5% (ранее в предыдущих отчетах темпы роста оценивались выше 2%), а на следующий год – на 2,2%. Это ускорение связано с быстрым ростом спроса на топливо в Китае и восстановлением спроса в США после прошедших ураганов1. По нашему мнению, нынешнее снижение темпов роста спроса на нефть в определенной степени связано с резко возросшими ценами2. Безусловно, ожидать от спроса высокой эластичности по ценам не приходится, но в определенной категории нефтепродуктов и с учетом фактора сезонности это может иметь место. При резком росте цен может происходить сокращение потребления бензина и авиационного топлива, особенно, в период межсезонья. Прогноз роста предложения топлива, согласно данным Министерства энергетики США, стал также более умеренным по сравнению с предыдущими отчетами. Однако соотношение спроса и предложения практически не изменилось – рост запасов в текущем году при их незначительном снижении в следующем. На наш взгляд, при сохранении высоких цен на нефть (на уровне третьего квартала текущего года) рост спроса в 2006 г. будет более скромным. Ураган Katrina ударил по региону Мексиканского залива 29 августа, а ураган Rita – в ночь на 24 сентября. По состоянию на 21 октября среднее за четыре недели потребление топлива в США было на 2,2% ниже, чем за аналогичный период 2004 г. В том числе потребление бензина в США снизилось на 2%, тяжелых дистиллятов - на 1,4%, а авиационного топлива - на 4,9%. 1 2 Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ Стабилизация предложения Прогноз цен на нефть, долл./барр. 65 60 55 50 45 40 35 30 25 20 15 I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV 2001 2002 2003 2004 2005 2006 Импортируемая в США нефть (факт и прогноз) Российская нефть марки Urals Источники: Министерство энергетики США (EIA), Reuters 31/10/2005 цен при балансе спроса 4 и По прогнозам Министерства энергетики США, средняя цена импортируемой в страну нефти в 2005 г. составит чуть более 50 долл./барр., а в 2006 г. вырастет до 57-58 долл./барр. Ожидается, что в ближайшие полтора года цены стабилизируется примерно на уровне третьего квартала текущего года. По нашему мнению, приближение зимнего сезона при интенсивном снижении запасов нефтепродуктов, действительно может привести к некоторому росту цен до конца года. Но в дальнейшем мы ожидаем, что высокий ценовой уровень не позволит увеличиться спросу существенно выше уровня 2005 г. В результате цены начнут постепенно снижаться. Не случайно в настоящее время, впервые за очень долгое время, нефтяные фьючерсы ближайшего месяца поставки оказались выше котировок более дальних контрактов. Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ 31/10/2005 5 Мировые финансовые рынки Рынок «голосует» за рост ставок ФРС 500 7 400 6 300 5 200 4 100 3 0 2 -100 1 -200 0 1998 Спрэд, б.п. % годовых Ставки LIBOR 8 -300 1999 2000 2001 2002 Спрэд, правая шкала 2003 2004 USD, 3 мес. 2005 EUR, 3 мес. Источник: Reuters Рост процентных ставок укрепляет доллар, … Индекс доллара к евро и иене (31 декабря 2001 = 100) 110 105 100 95 90 85 80 Индекс евро/долл. 75 Индекс иена/долл. 70 65 01 02 03 04 05 Источник: Oanda.comФондовые индексы (31 декабря 2001 = 100) 125 Èí äåêñ ðåàëüí î ãî êóðñà äî ëëàðà ê âàëþ òàì òî ðãî âû õ ï àðòí åðî â ÑØ À (Price-Adj. Broad Dollar Index) 140 100 128 Март 1973 =100 130 120 115 110 105 100 95 02 75 03 04 05 113 110 100 50 02 90 80 03 04 84 Composite NASDAQ 95 Dow-Jones83 Industrial Average FTSE EURO 100 Nikkei-225 73 75 77 79 81 83 85 87 89 91 93 95 97 99 01 03 05 Источник: ФРС США Доходность краткосрочных казначейских облигаций США устойчиво растет. Участники рынка уверены в продолжении жесткой кредитно-денежной политики. Этому способствуют высокие цены на нефть, усиливающие инфляционные опасения. Поскольку одним из основных инструментов сдерживания инфляции является повышение учетной ставки, ФРС США на своем заседании в начале ноября в очередной раз повысила ставку на 0,25 п.п., до 4%. По нашему мнению, в условиях сохраняющихся высоких цен на нефть процентные ставки в первой половине 2006 г. могут достигнуть 5,0% годовых. В дальнейшем мы ожидаем приостановку роста ставок. В противном случае потребительская активность будет затухать и вместе с ней рост американской экономики. Даже если спрэд в ставках между Европой и США начнет сокращаться, его запаса хватит, чтобы поддерживать потоки капитала в пользу долларовых активов. На эти потоки вряд ли повлияет даже новый глава ФРС, который придет на смену А.Гринспена. Приемником главы ФРС назначен г-н Бернанке, который является сторонником введения так называемых целевых показателей инфляции. Такой политики придерживаются центральные банки многих стран мира – в том числе ЕЦБ. В случае перехода к политике инфляционного таргетирования степень свободы в действиях денежных властей США, по нашему мнению, существенно сузится. Правда, в настоящее время мы не ожидаем изменений в политике ФРС. С одной стороны, идею введения целевых показателей инфляции разделяют не все члены ФРС. С другой – прежде чем идти на столь серьезные шаги, новому главе ФРС еще предстоит набрать авторитет. Во второй половине октября доллар приблизился к годовому максимуму – 1,1817 за евро. Этому способствовали заявления чиновников ФРС о дальнейшем повышении ставок в США и огромный приток капитала в американские активы. Однако доллару не удалось закрепиться на новых уровнях инвесторы начали активно скупать подешевевший евро. Поддержка европейской валюты достаточно сильна. Многие страны в последний год увеличивают еврорезервы. В августе приток иностранного капитала в американские ценные бумаги вплотную приблизился к рекордному уровню 92,1 млрд. долл., зафиксированного в апреле 2004 года. Это почти в полтора раза превысило ожидания рынка. Практически весь спрос был предъявлен частными инвесторами, в основном на корпоративные облигации. Кроме того, августовский приток капитала почти в два раза превысил торговый дефицит США (59 млрд. долл.). Укрепление доллара в нынешнем году связывается в основном с ростом процентных ставок. США – это единственная страна, суверенные бумаги которой предоставляют инвесторам высокую доходность при рейтинге ААА. Именно этим можно объяснить столь огромный приток капитала. Спрос на американские активы, в том числе в виде прямых инвестиций, показал, что США в состоянии финансировать торговый дефицит. Как следствие, это снижает давление на доллар, оказываемое в последние годы дефицитом торгового баланса США. Таким образом, в течение нескольких месяцев спрос на доллар со стороны частных инвесторов и спрос на евро со стороны национальных банков будут уравновешивать друг друга. Доллар, скорее всего, стабилизуется относительно евро. В этой связи мы полагаем, что диапазон колебания доллара к евро составит 1,19-1,25. Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ Основные фондовые индексы 31/10/2005 6 ... но угнетает фондовые рынки С начала октября рынок акций несет потери, опасаясь ускорения инфляции и дальнейшего повышения ставки ФРС. 110 Снижение фондовых индексов отмечается на всех ведущих 100 рынках. Наибольшая коррекция постигла американский рынок. 90 В США ведущий индекс Dow-Jones Industrial снизился до 10215 80 пунктов, уровня середины мая текущего года, а с начала года – на 3,7%. 70 Потребительские цены в США выросли в сентябре на 1,2% 60 по сравнению с августом. Это был самый большой месячный 50 2002 2003 2004 2005 прирост индекса после марта 1980 г. Как и четверть века назад, Dow-Jones Industrial Average Nasdaq Composite на инфляцию повлияли цены на энергоносители. В сентябре, в FTSE 100 Nikkei 225 http://finance.yahoo.com/q/hp?a=&b=&c=&d=1&e=17&f=2005&g=d&s=%5EFTEUEB связи с последствиями ураганов «Катрина» и «Рита», розничные Источник: http://finance.yahoo.com цены на энергоносители подскочили в среднем на 12%, что стало рекордным месячным приростом этого показателя. Изменение фондовых индексов (в % к концу пред. года) Неблагоприятное сочетание высоких цен на топливо и 2001 2002 2003 2004 2005 Dow-Jones Ind. Av. 92.9 83.2 125.3 103.1 96.5 повышения кредитных ставок могут оказать воздействие на Nasdaq Composite 78.9 68.5 150.0 108.6 96.1 цены по широкому спектру товаров и привести к ускорению FTSE 100 83.8 75.5 113.6 107.5 108.3 Nikkey 225 76.5 81.4 124.5 107.6 116.2 стержневой инфляции и к дальнейшему ужесточению политики 2005 г. – по состоянию на 28.10.05 г. ФРС. Источник: http://finance.yahoo.com Начавшееся в текущем году ослабление японской йены относительно доллара оказало положительное влияние на экспортно-ориентированные отрасли и, в конечном счете, привело к росту фондового рынка Японии. Окончательно инвесторы уверовали в японскую экономику после неожиданной и блистательной победы г-на Коидзуми на всеобщих выборах 11 сентября. Большинство мест в парламенте получила правящая партия, что развязало руки реформаторам. Уже на шестой день работы парламента нового созыва все необходимые законы о почтовой реформе были приняты. Реформа почты – самое крупное за последние сто лет структурное преобразование. Реформаторский «настрой» г-на Коидзуми, наконец, принес зримые плоды. Фондовый индекс Nikkei 225 достиг 17738 пунктов, максимального уровня с мая 2001 г. 130 31/12/2001 = 100 120 Ñï ðýä ñóâåðåí í û õ î áëèãàöèé (á.ï .) 800 700 600 500 400 300 200 100 0 2004 2005 Èí äåêñ JPMorgan EMBI+ EMBI+ Ì åêñèêà EMBI+ Òóðöèÿ Источники: www.cbonds.ru 3 EMBI+ Áðàçèëèÿ EMBI+ Ôèëèï ï èí û EMBI+ Ðî ññèÿ Рост доходности долгосрочных базовых активов начинает расширять спрэды на развивающихся рынках В октябре приостановилось длительное снижение спрэдов еврооблигаций развивающихся стран к американским казначейским облигациям. Рост доходности долгосрочных американских облигаций увлек за собой все развивающиеся рынки. Снижение цен российских еврооблигаций также проходит в рамках общего падения цен на emerging markets. Не помогло даже повышение рейтинга. В конце октября агентство Moody’s, как и ожидалось, повысило рейтинг российских суверенных обязательств. На этот раз агентство ограничилось повышением рейтинга на одну ступень, до Ваа23. Несмотря на снижение долговой нагрузки на экономику и бюджет, в основном благодаря высоким нефтяным ценам, агентство указало на ключевые проблемные места - конкурентоспособность, судебная система и коррупция. По всей видимости, количество так и не перешло в качество. Напомним, что в октябре 2003 г. рейтинг был увеличен сразу на две ступеньки. На этот раз рынки не обратили практически никакого внимания на одноступенчатое повышение. Спрэд между доходностями российских еврооблигаций и «эталонных» американских бумаг с минимального исторического уровня 92 б.п. в конце сентября уже через несколько недель поднялся до 130 б.п. На этом уровне находится рейтинг от FitchIBCA и на одну ступень пока ниже рейтинг от Standard & Poor’s. Центр развития ОБОЗРЕНИЕ МИРОВЫХ РЫНКОВ Фондовые индексы развивающих стран 450 400 31/12/2001 = 100 350 300 Россия Индонезия Корея Мексика Бразилия 250 200 150 100 50 2002 2003 2004 2005 Источник: http://finance.yahoo.com Изменение фондовых индексов (в % к концу пред. года) Россия (РТС) Мексика (IPC) Бразилия (Bovespa) Турция (ISE National) Индонезия (JKSE) Корея (Seoul Comp.) 2001 179.8 112.7 89.0 146.0 94.2 137.5 2002 139.3 96.2 83.0 75.2 108.4 90.5 2005 г. – по состоянию на 28.10.05 г. Источник: http://finance.yahoo.com 2003 158.0 143.5 197.3 179.6 162.8 129.2 2004 108.3 146.9 117.8 134.1 144.6 110.5 2005 148.3 120.6 111.9 124.3 105.8 127.3 31/10/2005 7 Техническая коррекция или долгосрочная тенденция к падению? Октябрь стал переломным периодом для многомесячного роста многих фондовых индексов развивающихся стран. В совокупности с начавшимся расширением спрэдов на рынке еврооблигаций нынешняя коррекция может означать начало пересмотра инвесторами своих портфельных инвестиций в пользу наиболее надежных базовых активов. Наибольшая коррекция коснулась российских акций. Снижение фондовых индексов emerging markets сопровождалось новостями о приостановке рассмотрения вопроса о приватизации Связьинвеста и замораживании процесса разделения РАО «ЕЭС России». От большего падения российского фондового рынка в этой ситуации сдерживает лишь ожидание либерализации рынка Газпрома.