Как платить налог на имущество при аренде

реклама

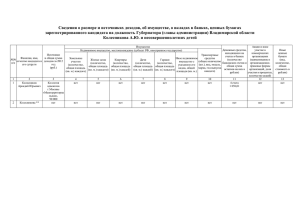

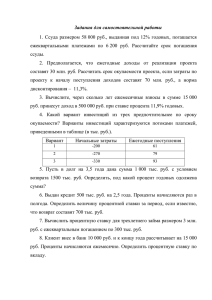

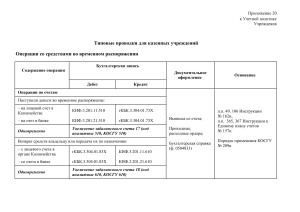

Подготовлено на базе материалов БСС «Система Главбух» Как платить налог на имущество при аренде Е.Ю. Попова государственный советник налоговой службы РФ I ранга Налог на имущество по сданным в аренду основным средствам платит арендодатель (п. 1 ст. 374 НК РФ). Это обусловлено тем, что при передаче имущества в аренду именно он остается его собственником (именно ему имущество принадлежит на праве оперативного управления) (ст. 608 и 296 ГК РФ). Арендодатель продолжает учитывать сданные в аренду основные средства на своем балансе на счете 101.00 «Основные средства» (п. 38 Инструкции к Единому плану счетов № 157н). Арендатор отражает основные средства, полученные в аренду, за балансом на счете 01 «Имущество, полученное в пользование» (п. 333 Инструкции к Единому плану счетов № 157н). Поэтому у него такие активы в состав объектов обложения налогом на имущество не включаются (п. 1 ст. 374 НК РФ). Расчет и уплату налога на имущество по сданным в аренду объектам произведите так же, как и по другим основным средствам. Ситуация: нужно ли арендодателю платить налог на имущество с основных средств, переданных в аренду, если на эти объекты наложен арест Да, нужно. Наложение ареста на основные средства, сданные в аренду, не влечет за собой их выбытия и списания с баланса. Такой вывод позволяют сделать положения пункта 51 Инструкции к Единому плану счетов № 157н. Особых правил расчета налога на имущество по арестованным активам глава 30 Налогового кодекса РФ не устанавливает. Следовательно, и после ареста остаточная стоимость этих объектов должна включаться в расчет налоговой базы по налогу на имущество арендодателя (п. 1 ст. 375 НК РФ). Ситуация: нужно ли платить налог на имущество по основным средствам, переданным в безвозмездное пользование Да, нужно. При передаче основного средства в безвозмездное пользование оно не списывается с баланса учреждения. Такой вывод позволяют сделать положения пункта 51 Инструкции к Единому плану счетов № 157н. Поэтому исключить такой объект из налоговой базы по налогу на имущество нельзя (п. 1 ст. 374 НК РФ). Аналогичная точка зрения отражена в письме Минфина России от 16 ноября 2006 г. № 03-06-01-04/202. Пример расчета налога на имущество по основному средству, сданному в аренду. Учреждение в переходный период (с 1 января 2011 года до 1 июля 2012 года) является получателем бюджетных средств ГУ НИИ «Альфа» расположено в г. Москве. Одним из разрешенных видов деятельности учреждения является сдача в аренду основных средств. В январе «Альфа» за счет средств от деятельности, приносящей доход, приобрела автомобиль стоимостью 236 000 руб. (в т. ч. НДС – 36 000 руб.). В этом же месяце «Альфа» сдала автомобиль в аренду. Начиная с февраля бухгалтер «Альфы» начисляет по автомобилю амортизацию. Срок полезного использования автомобиля для целей бухгалтерского и налогового учета – 60 месяцев. Согласно учетной политике амортизацию по основным средствам учреждение начисляет линейным способом. Годовая сумма амортизации составила: (236 000 руб. – 36 000 руб.) × 20% = 40 000 руб. Ежемесячная сумма амортизации равна: 40 000 руб. : 12 мес. = 3333 руб. Для учета операций по переданному в аренду имуществу бухгалтер использует забалансовый счет 25 «Имущество, переданное в возмездное пользование (аренду)». В бухучете учреждения сделаны следующие записи. В январе: Дебет КРБ.2.106.31.310 Кредит КРБ.2.302.31.730 – 200 000 руб. – отражены затраты на приобретение автомобиля; Дебет КРБ.2.210.01.560 Кредит КРБ.2.302.31.730 – 36 000 руб. – учтен НДС по приобретенному автомобилю; Дебет КРБ.2.302.31.830 Кредит КИФ.2.201.11.660 – 236 000 руб. – оплачена стоимость автомобиля; Кредит 18 (код бюджетной классификации расходов) – 236 000 руб. – отражено списание средств со счета учреждения; Дебет КРБ.2.101.35.310 Кредит КРБ.2.106.31.310 – 200 000 руб. – принят к учету и введен в эксплуатацию автомобиль; Дебет КДБ.2.303.04.830 Кредит КРБ.2.210.01.660 – 36 000 руб. – принят к вычету НДС по автомобилю; Дебет 25 – 200 000 руб. – передан в аренду автомобиль. В феврале: Дебет КРБ.2.109.61.271 Кредит КРБ.2.104.35.410 – 3333 руб. – отражена сумма начисленной амортизации за февраль по автомобилю, сданному в аренду. В марте: Дебет КРБ.2.109.61.271 Кредит КРБ.2.104.35.410 – 3333 руб. – отражена сумма начисленной амортизации за март по автомобилю, сданному в аренду. В I квартале остаточная стоимость автомобиля составляет: – на 1 января – 0 руб. (автомобиль еще не приобретен); – на 1 февраля – 200 000 руб. (автомобиль приобретен, но амортизация по нему не начислялась); – на 1 марта – 196 667 руб. (236 000 руб. – 3333 руб.); – на 1 апреля – 193 334 руб. (196 667 руб. – 3333 руб.). Средняя стоимость автомобиля за I квартал равна: (0 руб. + 200 000 руб. + 196 667 руб. + 193 334 руб.) : 4 = 147 500 руб. Средняя стоимость автомобиля включается в общую налоговую базу по налогу на имущество «Альфы». Ставка налога на имущество в Москве – 2,2 процента. Сумма авансового платежа по налогу на имущество со стоимости автомобиля в I квартале равна 811 руб. (147 500 руб. × 2,2% : 4). Подготовлено на базе материалов БСС «Система Главбух»