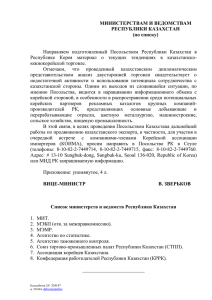

и дилинговых отношений Национального Банка

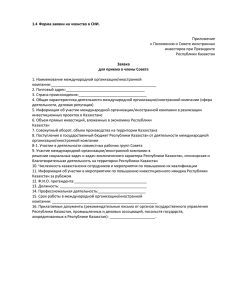

реклама

1 Вх.№ 286 28.09.2012 г. Қазақстан Республикасының Ұлттық Банкі Национальный Банк Республики Казахстан __________________________________________________________________________________________________________________ БАСҚАРМАСЫНЫҢ ҚАУЛЫСЫ ПОСТАНОВЛЕНИЕ ПРАВЛЕНИЯ 21 сентября 2012 года № 292 Алматы қ. г. Алматы Об основных принципах управления активами в иностранной валюте и драгоценных металлах В целях реализации Закона Республики Казахстан от 5 июля 2012 года «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам организации деятельности Национального Банка Республики Казахстан, регулирования финансового рынка и финансовых организаций» Правление Национального Банка Республики Казахстан ПОСТАНОВЛЯЕТ: 1. Определить основные принципы управления активами в иностранной валюте и драгоценных металлах в редакции, согласно приложению к настоящему постановлению. 2. Признать утратившим силу постановление Правления Национального Банка Республики Казахстан от 29 мая 2003 года № 165 «Об утверждении Правил об основных принципах управления золотовалютными активами Национального Банка Республики Казахстан» (зарегистрированное в Реестре государственной регистрации нормативных правовых актов под № 1628). 3. Настоящее постановление вводится в действие со дня принятия. 4. Департаменту монетарных операций (Баймагамбетов А.М.): 1) в семидневный срок со дня принятия настоящего постановления уведомить Министерство юстиции Республики Казахстан о признании утратившим силу постановления, указанного в пункте 2 настоящего постановления; 2) довести настоящее постановление до сведения заинтересованных подразделений центрального аппарата Национального Банка Республики Казахстан. 5. Контроль за исполнением настоящего постановления возложить на Председателя Национального Банка Республики Казахстан Марченко Г.А. 2 Председатель Национального Банка Верно: Секретарь Правления НБРК Г. Марченко А. Дупленко 3 Приложение к постановлению Правления Национального Банка Республики Казахстан от 21 сентября 2012 года № 292 Основные принципы управления активами в иностранной валюте и драгоценных металлах Основные принципы управления активами в иностранной валюте и драгоценных металлах (далее – Принципы) разработаны в соответствии с Законом Республики Казахстан от 30 марта 1995 года «О Национальном Банке Республики Казахстан» в целях обеспечения стабильности и конвертируемости национальной валюты Республики Казахстан, финансовой системы и устанавливают принципы осуществления операционной деятельности, связанной с управлением активами в иностранной валюте и драгоценных металлах, которые включают в себя определение структуры портфелей, управление рисками, установление лимитов, порядок принятия решений и делегирование полномочий, а также процедуру установления дилинговых и корреспондентских отношений Национального Банка Республики Казахстан (далее - Национальный Банк). 1. Общие положения 1. Активы в иностранной валюте и драгоценных металлах формируются и используются в целях обеспечения внутренней и внешней устойчивости национальной валюты Республики Казахстан и осуществления платежей по обязательствам Республики Казахстан, являются одной из форм национального богатства Республики Казахстан. 2. Активы в иностранной валюте и драгоценных металлах формируются из: 1) золотовалютных резервов, классифицируемых в соответствии с методологией Международного Валютного Фонда; 2) международных финансовых активов и драгоценных металлов, не классифицируемых в соответствии с методологией Международного Валютного Фонда в качестве резервных активов, включая активы, передаваемые Национальным Банком АО «Национальная инвестиционная 4 корпорация Национального Банка Казахстана» (далее – АО «НИК») в доверительное управление; 3) казахстанских валютных активов, включаемых во внутренний портфель Национального Банка в целях реализации государственной денежнокредитной политики и обеспечения финансовой стабильности. 3. Золотовалютные резервы, иные международные активы и драгоценные металлы, включая активы, передаваемые Национальным Банком АО «НИК» в доверительное управление, указанные в подпунктах 1) и 2) пункта 2 Принципов, составляют золотовалютные активы Национального Банка (далее – ЗВА). 4. Для обеспечения доходности в долгосрочной перспективе часть ЗВА передается АО «НИК» в доверительное управление для инвестирования в альтернативные финансовые инструменты, отличающиеся высокой степенью риска и низким уровнем ликвидности. 5. Управление ЗВА осуществляется подразделением монетарных операций Национального Банка в соответствии с постановлением Правления Национального Банка Республики Казахстан от 27 октября 2006 года № 105 «Об утверждении Инвестиционной стратегии по управлению золотовалютными активами Национального Банка Республики Казахстан». 6. Доверительное управление частью ЗВА, инвестируемой в альтернативные финансовые инструменты, осуществляется АО «НИК» в соответствии с Инвестиционной стратегией по управлению портфелем альтернативных инструментов ЗВА, утверждаемой Правлением Национального Банка. 7. Операции с активами внутреннего портфеля Национального Банка осуществляются в соответствии с Положением о внутреннем портфеле Национального Банка Республики Казахстан, утверждаемом Правлением Национального Банка. 8. Определение параметров риска для ЗВА осуществляется подразделением развития и управления рисками Национального Банка. 2. Структура и типы управления ЗВА 9. Структура ЗВА определяется исходя из необходимости обеспечения ликвидности, увеличения доходности в средне- и долгосрочной перспективе, а также для поддержания достаточного уровня диверсификации ЗВА. Правление Национального Банка определяет структуру ЗВА и их размещение в целях обеспечения принципов сохранности, ликвидности и доходности в долгосрочной перспективе. В зависимости от назначения портфелей ЗВА определяются параметры Инвестиционной стратегии по управлению ЗВА и, при необходимости, эталонные портфели (бенчмарки) для соответствующих портфелей ЗВА. 5 10. Различают следующие типы управления портфелем относительно устанавливаемого эталона (бенчмарка): 1) пассивный тип управления – это тип управления, при котором значение изменчивости отклонения доходности портфеля (tracking error) не превышает 0,5 (ноль целых пять десятых) процента; 2) активный тип управления – это тип управления, при котором значение изменчивости отклонения доходности портфеля (tracking error) может превышать 0,5 (ноль целых пять десятых) процента. Выбор типа управления портфелем относительно эталона (бенчмарка) определяется Правлением Национального Банка. В зависимости от выбранного типа управления портфелем определяются соответствующие параметры Инвестиционной Стратегии по управлению ЗВА. 3. Виды рисков и управление ими при проведении операций с ЗВА 11. Проведение операций с ЗВА сопряжено со следующими основными видами рисков: 1) кредитный риск: риск, связанный с возможностью невыполнения контрпартнером/эмитентом взятых на себя обязательств по сделке/выплате по финансовым инструментам в назначенный срок вследствие своей неплатежеспособности или банкротства; 2) рыночный риск: риск снижения стоимости ЗВА вследствие изменения курсов, цен и ставок вознаграждения. Рыночный риск подразделяется на следующие виды рисков: - валютный риск: риск возникновения убытков, связанный с изменением курсов иностранных валют; - ценовой риск: риск возникновения убытков, связанный с изменением цен драгоценных металлов, ценных бумаг и других финансовых инструментов при осуществлении операций по их купле-продаже; - риск изменения ставок вознаграждения: риск возникновения убытков и потерь, связанный с неопределенностью направления развития ставок вознаграждения на том или ином финансовом рынке. 3) риск потери ликвидности: риск возникновения дефицита наличных средств для выполнения текущих краткосрочных обязательств Национального Банка; 4) риск рыночной ликвидности: риск продажи финансовых инструментов со значительными отклонениями в худшую от рыночной цены сторону; 5) операционный риск: риск возникновения потерь вследствие ошибок в процессе совершения сделки, процедуре расчетов по ней, технической неисправности оборудования систем связи или телекоммуникаций. 6 12. Для управления рисками, возникающими при управлении ЗВА, используются лимиты, предусмотренные пунктом 13 Принципов. Основной целью данных лимитов является регулирование уровня рисков при проведении операций с ЗВА. 13. Существуют следующие виды лимитов, применяемые в зависимости от структуры ЗВА и назначения портфелей, устанавливаемые соответствующими Инвестиционными стратегиями: 1) лимит портфелей в структуре ЗВА. Определяет лимит на размер портфелей ЗВА, который устанавливается с целью минимизации риска потери ликвидности, обеспечения стратегического запаса золота, ограничения объема высокорискованных классов активов; 2) лимит структуры активов в портфеле. Определяет допустимые виды активов и их максимальный вес в портфеле ЗВА. Соотношение активов определяется исходя из целей диверсификации портфеля; 3) лимит на дюрацию. Является мерой чувствительности стоимости портфеля ценных бумаг с фиксированным доходом к изменениям рыночных ставок вознаграждения. Определяется в виде минимальной/максимальной величины или максимального отклонения от дюрации соответствующего эталонного портфеля; 4) лимит на активное управление. Устанавливает максимальное отклонение портфеля от эталонного портфеля в разрезе валют, секторов, расположения на кривой доходности. Устанавливается в виде максимальной величины ожидаемой изменчивости отклонения доходности портфеля от доходности эталонного портфеля (expected tracking error). 5) Лимит кредитного риска. Устанавливает максимальный размер активов в разрезе допустимых видов используемых финансовых инструментов на страну, контрпартнера и эмитента. Определяется на основе анализа текущей финансовой отчетности и кредитных рейтингов ведущих рейтинговых агентств. 6) Лимит на валютное распределение. Устанавливает эталонное распределение валют, а также максимальные отклонения в ту или иную сторону в разрезе каждой валюты. 7) Лимит на внешнее управление. Определяет общий порядок и условия передачи части ЗВА во внешнее управления зарубежным специализированным компаниям. 4. Разработка инвестиционной стратегии ЗВА 14. Разработка инвестиционной стратегии ЗВА включает в себя следующие этапы: 7 1) определение инвестиционной среды, в активы которой разрешается инвестировать ЗВА: страновое или региональное (глобальное) распределение, кредитные ограничения, виды инструментов и операций; 2) определение структуры портфелей и применяемых лимитов; 3) определение эталонных портфелей исходя из требований по уровню ликвидности и получению доходов в долгосрочной перспективе (для портфелей, управляемых индексным способом); 4) определение критериев оценки эффективности управления ЗВА; 5) определение эталонного валютного (корзина валют) или инструментального распределения с указанием максимальных отклонений от эталонного распределения. Назначение некоторых портфелей не предполагает наличие какого либо эталонного валютного или инструментального распределения; 6) определение применяемых ограничений и параметров риска; 7) установление лимитов кредитного риска; 8) установление инвестиционного горизонта для оценки результатов управления ЗВА за определенный период; 9) разработка процедуры отчетности по управлению ЗВА для руководства Национального Банка с указанием перечня представляемой информации в разрезе сроков представления. 15. В целях диверсификации стилей управления разрабатываются правила по передаче части ЗВА во внешнее управление специализированным компаниям. Данные правила устанавливают следующие ограничения: 1) минимальный объем активов под управлением; 2) минимальный объем активов под управлением по рассматриваемому типу мандата; 3) максимальный объем активов, передаваемых одному внешнему управляющему; 4) максимальная доля ЗВА, которая может быть передана во внешнее управление; 5) требования по отчетности, предъявляемые к внешнему управляющему; 6) условия досрочного прерывания (частичного и полного) соглашения. 5. Принятие решений и делегирование полномочий при управлении активами в иностранной валюте и драгоценных металлах 16. Управление активами в иностранной валюте и драгоценных металлах предусматривает следующую систему принятия решений и соответствующее делегирование полномочий, способствующих повышению эффективности принимаемых решений в соответствии с приоритетами инвестиционной политики Национального Банка: 8 1) Правление Национального Банка: определяет основные принципы управления активами в иностранной валюте и драгоценных металлах; утверждает инвестиционную стратегию по управлению ЗВА; утверждает порядок передачи ЗВА во внешнее управление; одобряет выбор внешних управляющих; утверждает положение о внутреннем портфеле Национального Банка; утверждает инвестиционную стратегию по управлению портфелем альтернативных инструментов ЗВА; принимает решение о допустимости инвестиций в ценные бумаги и иные финансовые инструменты, номинированные в неконвертируемых валютах. 2) Совет директоров Национального Банка: утверждает Регламент осуществления монетарной деятельности в подразделении монетарных операций Национального Банка Республики Казахстан; 3) подразделение монетарных операций Национального Банка и АО «НИК»: осуществляют инвестирование активов в иностранной валюте и драгоценных металлах в соответствии с инвестиционными стратегиями; осуществляют контроль за результатами управления активами в иностранной валюте и драгоценных металлах; проводят мероприятия по выбору внешних управляющих и осуществляют мониторинг деятельности каждого выбранного внешнего управляющего. 6. Установление корреспондентских и дилинговых отношений Национального Банка 17. Национальный Банк осуществляет международные расчеты, операции с иностранной валютой, драгоценными металлами и ценными бумагами, деноминированными в иностранной валюте, через иностранные банки и специализированные компании, с которыми установлены корреспондентские или дилинговые отношения, достигнута договоренность о порядке и условиях проведения банковских операций. 18. Корреспондентские и дилинговые отношения устанавливаются с банками и специализированными компаниями тех стран, с которыми Республика Казахстан имеет дипломатические отношения. Корреспондентские и дилинговые отношения с банками и специализированными компаниями стран, с которыми Республика Казахстан не имеет дипломатических отношений, могут устанавливаться по рекомендации Инвестиционного комитета Национального Банка Республики Казахстан (далее – Инвестиционный комитет). 9 19. Открытие счетов в иностранных банках, специализированных компаниях и установление Национальным Банком дилинговых отношений производится в соответствии с рекомендациями Инвестиционного комитета или по решению руководства Национального Банка. 20. Подразделение монетарных операций Национального Банка и АО «НИК» ведут досье на каждого контрпартнера, с которым установлены корреспондентские или дилинговые отношения. 21. Досье на каждого контрпартнера, с которым установлены корреспондентские отношения, открывается на основании рекомендации Инвестиционного комитета или решения руководства Национального Банка об установлении корреспондентских отношений и содержит следующие документы: 1) рекомендацию Инвестиционного комитета или решение руководства Национального Банка; 2) вид, режим открываемого счета, тип активов (валюта, ценные бумаги, драгоценные металлы), условия ведения счета и другую информацию по режиму счета; 3) соглашение на установление корреспондентских отношений или термины и условия, предоставляемые корреспондентом в одностороннем порядке, а также иные соглашения или условия проведения специальных операций по корреспондентскому счету с корреспондентом; 4) порядок взимания комиссионного вознаграждения и возмещения почтовых, телеграфных и иных расходов, документ с образцами подписей лиц, уполномоченных подписывать документы от имени корреспондента. 22. Досье на каждого контрпартнера, с которым установлены дилинговые отношения, открывается на основании рекомендации Инвестиционного комитета или решения руководства Национального Банка об установлении дилинговых отношений и содержит следующие документы: 1) рекомендацию Инвестиционного комитета или решение руководства Национального Банка с указанием допустимых видов операций; 2) соглашения, регулирующие проведение операций с контрпартнером или термины и условия проведения операций, предоставляемые контрпартнером в одностороннем порядке при их наличии. 7. Внутренний портфель Национального Банка 23. Внутренний портфель Национального Банка формируется и используется в результате выполнения операций по обеспечению финансовой стабильности и реализации государственной денежно-кредитной политики. 24. Управление внутренним портфелем Национального Банка осуществляется в соответствии с Положением о внутреннем портфеле Национального Банка Республики Казахстан. 10 25. Активы внутреннего портфеля в иностранной валюте состоят из: 1) финансовых инструментов, выпущенных казахстанскими эмитентами и номинированных в иностранной валюте; 2) кредитов в иностранной валюте, выдаваемых по решению Правления Национального Банка. Активы внутреннего портфеля в иностранной валюте формируются из активов, приобретаемых по решению Правления Национального Банка (в том числе по операциям обратного РЕПО), а также обращаемых в собственность Национального Банка предметов залога по операциям Национального Банка.