Тема. Договор страхования.

реклама

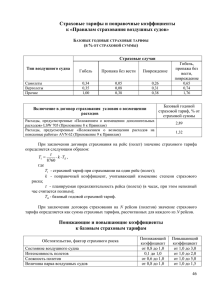

Тема. Договор страхования. Порядок заключения и оформления. Договор страхования – это соглашение между страхователем и страховщиком. Страховщик обязуется при страховом случае произвести страховую выплату, а страхователь уплачивать страховые взносы в установленные сроки. Для заключения договора страхователь заявляет об этом страховщику, а также сообщает ему обстоятельства, имеющие значение для вероятности наступления страхового случая по договору и возможные убытки. Страхователь также обязан сообщить о других договорах, заключенных им. Страховщик обязан: ознакомить страхователя с правилами страхования; принять от него заявление; принять решение о заключении или невозможности заключения договора в установленный срок. Страховщик имеет право оценить степень риска с осмотром имущества или обследование здоровья застрахованного лица и т.п. Далее согласовывается условия договора. К ним относятся: перечень имущества, данные о застрахованном лице; перечень страховых рисков; размер страховой суммы; срок действия договора. Другими условиями могут быть размеры страхового тарифа, страховой премии, сроки ее уплаты. Договор вступает в силу со дня уплаты страховой премии или первого страхового взноса. Страховщик несет обязательства за страховые выплаты по страховым случаям после этого срока. Для признания договора действительным, он должен быть оформлен письменно или путем выдачи страхового полиса, свидетельства, сертификата. Вместе с договором вручаются правила страхования, содержащие детальное описание условий. Условия договора страхования. Объектами страхования могут быть имущественные интересы, Они связанны: -в личном страховании – с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица; -в страховании имущества – с владением, пользованием, распоряжением имуществом; -в страховании ответственности – возмещением страхователем или застрахованным лицом причиненного им вреда личности или имуществу физического лица, а также ущерба, причиненного юридическому лицу; -в страховании предпринимательского риска – с убытками предпринимателя из-за нарушения обязательств контрагентами или изменением условий по независящим от предпринимателя обстоятельствам. Объект страхования должен быть конкретизирован (какое имущество, какая деятельность и др.) с указанием места, где может произойти страховой случай – оговорка о месте страхования (помещение, регион, страна). Страховая стоимость – это действительная стоимость застрахованного имущества в месте его нахождения в день заключения договора. Это – рыночная его стоимость или наиболее вероятная цена, по которой оно может быть реализовано на рынке. При страховании предпринимательского риска за страховую стоимость принимаются убытки, которые страхователь может понести при наступлении страхового случая. В договоре личного страхования и страховании ответственности страховая сумма не устанавливается. Страховая сумма – это сумма, на которую заключен договор. Она регламентирует максимальную величину обязательств страховщика. В то же время от нее зависит размер страховой премии, так как тарифы устанавливаются чаще всего в процентах от этой суммы. Ее минимальная величина в обязательном страховании устанавливается законом, в добровольном – соглашением сторон. В договорах страхования имущества и предпринимательского риска страховая сумма не может быть выше страховой стоимости. При личном страховании и страховании ответственности размеры страховых сумм законодательно не регламентируются. В личном страховании (страхование жизни) практикуется установление страховых сумм по каждому страховому риску. Например, в смешенном страховании жизни могут быть установлены отдельные страховые суммы для таких рисков, как смерть застрахованного, дожитие его до оговоренного срока или возраста и несчастный случай. В договорах страхования ответственности, наряду со страховой суммой по всему договору (лимит ответственности страховщика за весь срок действия договора), может устанавливаться предельная величина выплат за последствие каждого случая. Страховщик также может взять на себя обязательство возместить весь ущерб, независимо от его размера (неограниченные обязательства страховщика). Страховой риск – это предполагаемое событие, на случай наступления которого заключается договор. Оно должно обладать признаками вероятности и случайности. В обязательном страховании риски устанавливаются законом, в добровольном – по соглашению сторон. Практика выработала следующие требования к страховым событиям: существует возможность их наступления, носящая случайный характер и неизвестное во времени и пространстве. Оно не должно зависеть от злоумышленных действий страхователя и может быть рассчитана его вероятность и примерный ущерб (на основе статистики). Срок страхования – это период действия договора, который устанавливается по соглашению сторон. Однако страхование жизни должно заключаться на срок не менее года (наиболее оптимальные сроки – от 5 до 20 и более лет). Практика страхования по большинству видов страхования также – 1 год. Имеются и договоры на более короткие сроки – несколько месяцев (месяц, дни и часы). Страховой тариф (тарифная ставка) – это величина, с помощью которой определяются размеры платы за страхование. Он, как правило, устанавливается в процентах от страховой суммы или объема выпускаемой продукции. В обязательном страховании тарифы устанавливаются законом, в добровольном – рассчитываются страховщиком самостоятельно и зависят от: обязательств страховщика; степени риска; уровня накладных расходов; конъюнктуры страхового рынка. Все расчеты страховщика по тарифам представляются в органы страхового надзора при получении лицензии. Размеры же конкретного тарифа определяются соглашением сторон. Исключения – договоры страхования жизни. Страховая премия – это плата за страхование, вносимая страхователем. Размер определяется умножением величины страхового тарифа на страховую сумму или другой параметр. Страховщик может делать скидки, например, за заключение договоров в течение ряда лет. Страховой взнос – это часть страховой премии или ее полная сумма, уплачиваемая в сроки, установленные договором. Определяются размеры и сроки уплаты взносов и последствия неуплаты в срок. Права и обязанности сторон в период действия договора. Основная обязанность страхователя – своевременное и полное внесение страховых взносов. Последствие неуплаты – расторжение договора. При выявлении заведомо ложных сведений страхователя при определении степени риска страховщик вправе требовать признания договора недействительным. В этом случае возвращаются все полученные суммы с учетом возмещения причиненного ущерба. Страховые взносы обращаются в пользу государства. В период действия договора имущественного страхования страхователь (выгодоприобретатель) обязан сообщать страховщику об известных ему изменениях в обстоятельствах, влияющих на величину риска. Страховщик вправе требовать уплаты дополнительной премии соразмерно повышению риска. При несогласии страхователя страховщик может расторгнуть договор. Если же эти сведения не сообщаются, страховщик может потребовать расторжения договора и возмещения убытков, причиненных расторжением. В случае личного страхования ответственность сторон в связи с изменением страхового риска может возникнуть только в случае, предусмотренном в договоре. При страховании имущества страхователь обязан соблюдать технику безопасности, пожарную безопасность, правила хранения имущества и др.; при страховании предпринимательского риска он должен свой бизнес вести эффективно; при страховании ответственности стремиться к ненанесению вреда третьим лицам. Если при страховании имущества и предпринимательского риска окажется, что страховая сумма превышает страховую стоимость, то договор считается ничтожным в той части страховой суммы, которая превышает страховую стоимость. Однако излишняя часть страховой премии не возвращается. Это же касается и двойного страхования у нескольких страховщиков. Если же имущество или предпринимательский риск застрахованы только в части страховой стоимости, то страхователь может заключать дополнительный договор на ту часть суммы, которая не была застрахована. При увеличении стоимости имущества договор может быть перезаключен на более высокую сумму. Страховщик обязан не разглашать полученные сведения о страхователе, застрахованном лице и выгодоприобретателе, состоянии их здоровья и имущественно положении. В противном случае он несет ответственность по закону и возмещает пострадавшему лицу убытки. Взаимоотношения сторон при наступлении страхового случая. По договору имущественного страхования страхователь или выгодоприобретатель обязаны в сроки и способом, указанных в договоре, уведомить страховщика о нем. То же относится и к личному страхованию. Чем раньше страховщик узнает о случае, тем его легче расследовать. То есть выявить причины и характер случая, выявить виновных, рассчитать размеры ущерба и выплаты. Кроме того страхователь обязан принять меры для уменьшения возможных убытков. Страховщик, в свою очередь, осуществляет действия для выполнения его обязанности – осуществление страховой выплаты. Эти действия – ликвидация последствий страхового случая. Они включают этапы: установление факта случая; расчет размеров ущерба и выплаты, а также ее осуществления; принятие мер по возврату сумм выплаты. Для установления факта страхового случая страховщик выясняет: причину ущерба и входит ли она в перечень страховых рисков; несет ли страховщик за нее ответственность по договору; произошел случай в течение действия договора; нанесен ли ущерб имущественным интересам, входящим в договор; выявление места пришедшего события - в помещении или регионе – месте страхования. Для выяснения данных обстоятельств страховщик проводит расследование, а страхователь (выгодоприобретатель) должен помогать в этом (в договоре указывается в чем состоит эта помощь – сохранять место происшествия, предъявлять поврежденное имущество, предоставлять документы). Страховщики при необходимости запрашивают сведения у органов МВД, банков, медучреждений и других организациях. Гражданский кодекс РФ устанавливает следующие основания для освобождения страховщика от обязанности произвести страховую выплату: -если страховой случай наступил вследствие умышленных действий страхователя, выгодоприобретателя или застрахованного; -если страховой случай по договору имущественного страхования произошел в следствии грубой неосторожности указанных выше лиц; -при несообщении страховщику в установленных законом и в оговоренные сроки о наступлении страхового случая. Страховщик, если это не оговорено, освобождается от выплат, когда страховой случай наступил вследствие: воздействия ядерного взрыва, радиации или радиоактивного заражения; военных действий или мероприятий; гражданской войны, волнений или забастовок. Освобождается от выплат за убытки, возникшие вследствие изъятия, конфискации, реквизиции, ареста или уничтожения имущества по решению государства. В случае принятия решения о выплате, страховщиком составляется акт. В нем описывается место, причины, обстоятельства и последствия страхового случая, а затем осуществляется расчет размеров ущерба и страховой выплаты. Последнее зависит от вида страхования и договора. Размер страхового возмещения в имущественном страховании определяется исходя из величины ущерба. Ущербом считается: в страховании имущества – убытки, причиненные застрахованному имуществу; в страховании предпринимательского риска – убытки от предпринимательской деятельности; в страховании гражданской ответственности – суммы, которые по закону обязан выплатить страхователь потерпевшему. В эту сумму по страхованию имущества страховщик обязан включить расходы, понесенные в целях уменьшения убытка, если они были необходимы и даже оказались безуспешными. Предусматривается также защита интересов страхователя.