4 КУРС - Высшая школа экономики

реклама

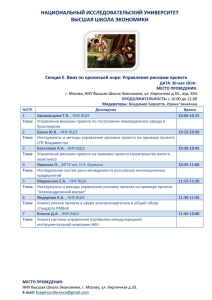

НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления 080200.68 «Менеджмент» Магистерская программа «Финансовый менеджмент» Правительство Российской Федерации Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Национальный исследовательский университет "Высшая школа экономики"» Санкт-Петербургский филиал Факультет экономики Программа дисциплины ОЦЕНКА БИЗНЕСА Для направления 080100.62 «Экономика» подготовки бакалавра IV КУРС Авторы: Назарова В.В., к.э.н., доцент Одобрена на заседании кафедры Финансовых рынков и финансового менеджмента Протокол № 1 «__» сентября 2013 г. Утверждена заведующей кафедрой ФР и ФМ «__» сентября 2013 г. Е.М. Рогова / / Санкт-Петербург, 2013 Настоящая программа не может быть использована другими подразделениями университета и другими вузами без разрешения кафедры-разработчика программы. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 1. Область применения и нормативные ссылки Программа «Оценка бизнеса» является результатом разработки и продолжением курса «Оценка имущества», читаемого для бакалавров на третьем курсе. Она явилась результатом интеграции современных разработок теории оценки и управления стоимостью компаний и практических достижений отечественной школы оценки. В настоящее время прослеживается устойчивая тенденция повышения спроса на консалтинговые услуги специалистов, профессионально владеющих современными технологиями оценки стоимости. Внедрение стоимостной концепции управления в различных сферах бизнеса способствует росту капитализации и эффективности функционирования российских предприятий. Обучение на магистерской программе «Оценка бизнеса» позволит получить знания, которые можно применить в любой сфере, связанной со стоимостью бизнеса. Выпускники программы могут работать экспертами-оценщиками различных видов имущества и предприятий в целом, финансовыми аналитиками, специалистами по управлению собственностью, создавать собственные оценочные и консалтинговые фирмы. Настоящая программа учебной дисциплины устанавливает минимальные требования к знаниям и умениям студента и определяет содержание и виды учебных занятий и отчетности. Программа разработана в соответствии с: ФГОС ВПО по направлениям подготовки 080300.68 «Финансы и кредит» http://www.hse.spb.ru/download/orkko/; образовательной программой по направлениям 080300.68 «Финансы и кредит»; ФЕДЕРАЛЬНЫЙ ГОСУДАРСТВЕННЫЙ ОБРАЗОВАТЕЛЬНЫЙ СТАНДАР ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ПО НАПРАВЛЕНИЮ ПОДГОТОВКИ 080100 ЭКОНОМИКА (КВАЛИФИКАЦИЯ (СТЕПЕНЬ) "БАКАЛАВР") Утвержден Приказом Министерства образования и науки Российской Федерации от 20 мая 2010 г. N 543; http://www.hse.spb.ru/info/structure/standards-orkko.phtml Рабочим учебным планом университета по направлению 080100.62 «Экономика» подготовки Бакалавров по направлению «Финансовый менеджмент» 4 курс 2. Цели освоения дисциплины Целью изучения дисциплины является получение и закрепление студентами знаний в области теории и практики оценки и организации бизнеса предприятия. Теоретические знания и практические навыки в этой области предпринимательства необходимы при решении актуальных вопросов реструктуризации (создание новых бизнес линий, изменение организационной структуры предприятия), и реорганизации бизнеса (покупки-продажи, слияния, выделения, объединения, поглощения), и организации проведения оценочных работ, а также обоснования производственно-коммерческих, инвестиционных и финансовых решений с позиций изменения рыночной капитализации предприятия. Целями освоения дисциплины «Оценка бизнеса» являются улучшение понимания слушателями принципов формирования стоимости компании в моменты ее акционирования, а также слияний и поглощений других компаний, в момент ликвидации и принятия инвестиционного проекта. В курсе рассматриваются модели и отдельные кейсы, посвященные различным аспектам оценки бизнеса. Особое внимание уделяется оценке специфических видов бизнеса (банков, страховых копаний, оценке в целях реструктуризации, оценке частичных прав собственности и др.) Дисциплина является дисциплиной по выбору, изучается студентами, обучающимися по специальности 080100.62 Экономика по программе подготовки бакалавров Данная дисциплина является одним важных разделов дисциплин “Финансовый менеджмент”, «Инвестиции», «Финансы и кредит», «Слияние и поглощение», «Корпоративное управление». . НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 3. Компетенции обучающегося, формируемые в результате освоения дисциплины К задачам программы «Оценка бизнеса» следует отнести: изучение базовых концепций и методологии современной науки оценки стоимости, формирование базовых оценочных компетенций в сфере оценки стоимости бизнеса, развитие способностей к анализу и синтезу информации; умение выбрать, обосновать и применить необходимые методы оценки стоимости согласно международным и отечественным стандартам; развитие творческих способностей, логического и критического мышления, необходимых для принятия управленческого решения относительно повышения стоимости предприятия; развития, модификации и адаптации существующего методического инструментария по реконструкции предприятий, оценки в целях залога, переоценки основных фондов; наиболее эффективного использования недвижимости и т.д. представление итогов проделанной работы в виде отчетов, рефератов, статей, оформленных в соответствии с имеющимися требованиями. Знать: базовые модели и принципы принятия решений по оценке бизнеса. Иметь представление о методологических основах оценки, методах оценки стоимости, особенностях оценки стоимости предприятия для конкретных целях. Уметь: проводить анализ финансового состояния предприятия, оценивать инвестиционные проекты, проводить оценку стоимости бизнеса с использованием основных методик оценки. Обладать навыками: работы с действующей бухгалтерской отчетностью, решения задач по финансовой математике, оценке инвестиционных проектов, принятию решений в отношении активов и источников средств коммерческой организации. Основу дисциплины составляют: лекционные занятия и семинары – дискуссии и обсуждения, при проведении которых предусматривается обсуждение конкретных практических ситуаций и результатов выполненных в ходе семинаров работ. Изучение дисциплины имеет сложную структуру, в которой кроме лекций, значительное место занимают активные методы обучения: тесты, кейсы, задачи. Тематика семинарских занятий совпадает с тематикой лекционных занятий; последовательность и количество часов занятий указано в нижеприведенном описании. В ходе занятий студенты знакомятся с проблемой, проводят ее анализ, решают задачи. В результате освоения дисциплины студент осваивает следующие компетенции: Компетенция Способностью принимать организационноуправленческие решения, оценивать их последствия Способностью провести анализ и дать оценку существующих рисков, составить и обосновать прогноз динамики технико-экономических показателей Способностью Код по ФГОС/ НИУ ОК-4 ПК-4 Формы и методы обучения, способствующие формированию и развитию компетенции Разрабатывает концепции Лекции управления стоимостью компании и Групповые дискуссии строит долгосрочные модели оценки Дескрипторы – основные признаки освоения (показатели достижения результата) Применяет основные методы Лекции диагностики и анализа стоимости Решение кейсов бизнеса Выполнение расчетных заданий ПК-11 Проводит самостоятельные Лекции НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Код по ФГОС/ НИУ Компетенция обосновать на основе анализа рисков стратегию поведения экономических агентов на различных финансовых рынках Способностью оказывать консалтинговые услуги компаниям и организациям по вопросам совершенствования управления рисками в стоимости компании Формы и методы обучения, способствующие формированию и развитию компетенции Дескрипторы – основные признаки освоения (показатели достижения результата) исследования в области систем управления и оценки компании Деловая игра Решение задач ПК-15 Разрабатывает прогнозы развития Лекции определенной области знания Решение кейсов (технологии) в условиях неопределенности и риска 4. Место дисциплины в структуре образовательной программы Для направления 080100.62 Экономика подготовки бакалавра настоящая дисциплина является дисциплиной по выбору. Данная дисциплина является одним важных разделов дисциплин “Финансовый менеджмент”, «Инвестиции», «Финансы и кредит», «Слияние и поглощение», «Корпоративное управление», «Инвестиционный анализ». Курс содержит методологические основы и практические решения по оценке бизнеса в различных областях деятельности. Она явилась результатом обобщения опыта российского и зарубежного рынка оценки бизнеса. После освоения курса студент должен владеть навыками по определению вида стоимости компании в целом или различных ее компонентов, принимать грамотные инвестиционные решения при анализе стоимости компании, уметь трактовать полученные результаты оценки. Основные положения дисциплины должны быть использованы в дальнейшем при изучении следующих дисциплин: «Внутрифирменное бюджетирование», «Корпоративные финансы», «Инвестиции». 5. Тематический план учебной дисциплины № 1 2 3 4 Название раздела Методологические положения оценки бизнеса Доходный подход к оценке бизнеса (предприятия) Создание стоимости компании Схема оценки стоимости Всего часов Аудиторные часы СамостояПрактиче тельная Лекци Семин ские работа и ары занятия 8 1 1 6 6 1 1 4 8 8 1 1 1 1 6 6 НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 5 6 7 8 9 10 11 12 13 17 18 Анализ результатов прошлой деятельности Оценка затрат на капитал Прогнозирование будущей стоимости Оценка продленной стоимости Методы оценки и управления стоимостью компании, основанные на концепции экономической прибыли Опционный метод оценки бизнеса Сравнительный подход к оценке бизнеса Затратный подход к оценке бизнеса Оценка многопрофильных компаний Применение моделей оценки реальных опционов Оценка банковской деятельности 8 1 1 6 10 10 8 10 2 2 1 2 2 2 1 2 6 6 6 6 6 6 1 1 1 1 4 4 8 10 10 1 2 2 1 2 2 6 6 6 11 128 3 22 2 22 6 84 6. Формы контроля знаний студентов Тип контроля Текущий (неделя) Форма контроля Контрольная работа Домашнее задание Итоговый 1 * 1 год 2 3 * * * 4 Параметры ** 1 Контрольная работа по результатам 1 и 2 модуля: Проведение деловой игры Выполнение домашнего задания по оценке стоимости выбранного предприятия. Проведение деловой игры по оценке рынка недвижимости выбранной страны Подготовка докладов по заданной преподавателем тематике, решение заданных на дом задач Подготовка к деловой игре - выбор объекта оценки и его оценка Экзамен Виды самостоятельной работы студентов. Вид самостоятельной работы Всего часов тем 18 1. Самостоятельное изучение отдельных (вопросов) 2. Подготовка рефератов по индивидуальным заданиям 10 Форма контроля Текущее тестирование Проведение дискуссий по предлагаемым темам. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 3. Подготовка докладов на семинары и конференции 10 4. Выполнение студенческой научной работы (по тематике изучаемой дисциплины) 5. Выполнение расчетов по предлагаемым индивидуальным занятиям 6. Проведение полной оценки с учетом всех пройденных тем для выбранного объекта (корпоративной структуры) Общий объем 10 10 58 Проверка рефератов Заслушивание и обсуждение докладов на семинарских занятиях Выступление студентов на научной конференции Проверка расчетов Полный планотчет оценки выбранной компании 116 6.1 Критерии оценки знаний, навыков Текущий контроль освоения материала проводится на семинарских занятиях в форме решения задач и практических ситуаций и написания контрольной работы и тестов по итогам лекций; Итоговый контроль проводится в форме письменного экзамена В ходе написания контрольной работы студент должен ответить на поставленные вопросы по пройденной тематике, включая развернутые ответы на практические примекры и кейсы, приведенные в работе. Также должны быть решены предложенные задачи с описанием способов решения и обоснованием выбранных методик расчетов. Эссе является дополнительным заданием и предполагает некую разработку студента по поставленному вопросу (например, выдача рекомендаций по кейсу, разработка предложений по выбранному объекту оценки). В некоторых случаях эссе является дополнительным вопросом в контрольной работе. Домашнее задание предполагает самостоятельный выбор объекта оценки, сбор всей необходимой информации для проведение его оценки, изучение конъюнктуры рынка, расчет стоимости, сравнение с существующей на рынке оценкой и разработку рекомендаций. Итоги домашнего задания должны быть представлены в виде презентации результатов работы студента, с последующим ответом на возникшие вопросы у группы. В ходе текущего контроля студент должен показать следующие компетенции: дать определение основных экономических категорий, воспроизводить накопленные знания по экономическим дисциплинам и использует их с целью формирования логических размышлений по выбранной тематике демонстрировать компетенции студента по формированию логического мышления в части оценочного бизнеса. анализировать существующей ситуации в области оценочной деятельности на региональном уровне и способности анализировать и воспринимать профессиональную информацию знать движущие силы и закономерности исторического процесса становления оценочной деятельности быть способным на основе описания финансово-экономических процессов и явлений строить стандартные теоретические и эконометрические модели, анализировать и содержательно интерпретировать полученные результаты; быть способным анализировать динамику и тенденции финансовых показателей с учетом воздействующих на них внутренних и внешних факторов, оценивать риски в экономической сфере НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра При проведении итогового контроля студент должен: давать определение основных экономических категорий, воспроизводить накопленные знания по экономическим дисциплинам и использует их с целью формирования логических размышлений по выбранной тематике демонстрировать компетенции по формированию логического мышления в части оценочного бизнеса и формировать связи с сопряженными дисциплинами анализировать существующей ситуации в области оценочной деятельности на региональном уровне и способности анализировать и воспринимать профессиональную информацию знать движущие силы и закономерности исторического процесса становления оценочной деятельности анализировать социально-значимые явления, процессы и их связи, происходящие в сфере своей профессиональной деятельности и в обществе, и прогнозировать возможное их развитие в будущем; Оценки по всем формам текущего контроля выставляются по 10-ти балльной шкале. Контрольная работа и итоговый экзамен проводятся в письменной форме. Итоги домашнего задания представляются в виде презентации. При проведении контроля проводится выдача заданий, предоставление дополнительной информации в виде конспекта лекций, аналитических статей, выдачи глоссария, примеров презентации и др. При проведении письменных работ ( экзамена, контрольных работ) выдаются печатные материалы. При проведении деловой игры студенты пользуются демонстрационными материалами и проектором. 7. Содержание дисциплины Основные понятия оценки бизнеса Тема 1. Методологические положения оценки бизнеса 1.1. Понятие и сущность оценочной деятельности 1.2. Субъекты и объекты оценочной деятельности 1.3. Специфика бизнеса как объекта оценки 1.4. Цели оценки и виды стоимости 1.5. Факторы, влияющие на величину стоимости бизнеса 1.6. Принципы оценки бизнеса 1.7. Подходы и методы, используемые для оценки бизнеса 1.8. Процесс оценки 1.9. Особенности оценки бизнеса в ходе антикризисного управления Литература: • Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. • Валдайцев С. В. Оценка бизнеса. — М.: Проспект, 2004. • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Основные подходы к оценке бизнеса Тема 2. Доходный подход к оценке бизнеса (предприятия) 2.1. Метод дисконтирования денежных потоков 2.2. Метод капитализации доходов (прибыли) Литература: • Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. Тема 3. Создание стоимости компании: методы, принципы, параметры Тема 4. Схема оценки стоимости: этапы, особенность этапов, последовательность действий Тема 5. Анализ результатов прошлой деятельности Тема 6. Оценка затрат на капитал: модель WACC, критерии, оценка параметров Тема 7. Прогнозирование будущей стоимости: параметры, критерии оценки, недостатки методик, оценка двухэтапных моделей Тема 8. Оценка продленной стоимости: параметры, критерии оценки, недостатки методик, оценка двухэтапных моделей Литература по темам: • Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. • Валдайцев С. В. Оценка бизнеса. — М.: Проспект, 2004. • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. Тема 9. Методы оценки и управления стоимостью компании, основанные на концепции экономической прибыли 9.1. Концепция управления стоимостью. Факторы и показатели стоимости 9.2. Сущность и применение показателя экономической добавленной стоимости (EVA) 9.3. Сущность и применение показателя акционерной добавленной стоимости (SVA) Литература: • Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. • Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Тема 10. Опционный метод оценки бизнеса 10.1. Предпринимательские возможности как реальные опционы 10.2. Место метода реальных опционов в системе подходов и методов оценки бизнеса 10.3. Основные типы реальных опционов 10.4. Определение цены финансового опциона 10.5. Применение ROV-метода при оценке бизнеса 10.6 . Преимущества и недостатки опционного метода Литература: • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. Тема 11. Сравнительный подход к оценке бизнеса 11.1. Общая характеристика сравнительного подхода 11.2. Основные принципы отбора компаний-аналогов 11.3. Характеристика ценовых мультипликаторов 11.4. Формирование итоговой величины стоимости 11.5. Применение математических методов в сравнительном подходе 11.11. Использование мультипликаторов дохода для оценки убыточных и растущих компаний Тема 12. Затратный подход к оценке бизнеса 12.1. Определение обоснованной рыночной стоимости недвижимого имущества предприятия 12.2. Оценка рыночной стоимости машин и оборудования 12.3. Оценка стоимости нематериальных активов 12.4. Оценка рыночной стоимости финансовых вложений Тема 13. Оценка стоимости многопрофильных компаний 13.1. Оценка стоимости неконтрольных пакетов 13.2. Премия за контроль, скидки за неконтрольный характер пакета и за недостаточную ликвидность 13.3. Вывод итоговой величины стоимости 13.4. Задачи, структура и содержание отчета 13.5. Макет Отчета об оценке стоимости бизнеса (российского предприятия) 13.6. Оценка совокупной стоимости бизнес- единиц Литература по темам: • Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. • Валдайцев С. В. Оценка бизнеса. — М.: Проспект, 2004. • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. Тема 14. Применение моделей оценки реальных опционов НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 17.1 Принципы оценки 17.2. Выбор методики и метода 17.3. Анализ современной структуры рынка 17.4. Выбор параметров, ставок, периода 17.5. Проведение расчета. выведение итогового отчета по стоимости 17. 6. Рассмотрение возможности применения метода 17.7. Практический пример расчета Тема 15. Оценка банковской деятельности 18.1 Принципы оценки 18.2. Выбор методики и метода 18.3. Анализ современной структуры рынка 18.4. Выбор параметров, ставок, периода 18.5. Проведение расчета. выведение итогового отчета по стоимости 18. 6. Рассмотрение возможности применения метода 18.7. Практический пример расчета Литература по темам: • Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. • Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. 8. Образовательные технологии При проведении курса используются следующие образовательные технологии активные и интерактивные формы проведения занятий - деловые и ролевые игры, разбор практических задач и кейсов. Методические рекомендации преподавателю Курс содержит методологические основы и практические решения по оценке бизнеса в различных областях деятельности. Она явилась результатом обобщения опыта российского и зарубежного рынка оценки бизнеса Главной отличительной чертой предлагаемого курса и основным следствием исходной системы гипотез является оценка потенциальных возможностей бизнеса в бесконечном времени с использованием понятий «прибыль», «чистый денежный поток», «окупаемость», «продленная стоимость» и т. д. Возможности бизнеса оцениваются путем установления связи его стоимости с неопределенностью появления и реализации новых технических и организационных решений, вызывающих в микроэкономической системе импульс развития; с величиной импульса развития и динамическими свойствами микроэкономической системы. 9. Оценочные средства для текущего контроля и аттестации студента 1. 2. 3. 4. Тематика заданий текущего контроля Определение стоимости выбранного бренда /торгового знака Определение стоимости выбранного объекта нежилого фонда в СПб Определение стоимости выбранного объекта жилого фонда в СПб Предложения методики оценки офисных помещений в СПб НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 5. Состояние рынка нежилых помещений в СПб за последнее время и оценка перспектив его развития 6. Анализ рынка встроенных помещений коммерческого назначения 7. Анализ методик определения арендной платы за земельные участки, находящиеся в государственной / частной собственности. 8. Оценка деятельности строительных компаний в СПб 9. Предложения по модернизации моделей оценки имущества на основе иностранного опыта 10. Оценка стоимости выбранной компании. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Вопросы для оценки качества освоения дисциплины Контрольные вопросы 1 1. Какими свойствами обладает собственность, приносящая доход? 2. Чем различаются предприятие, фирма, капитал, производственные фонды как объекты оценки бизнеса; каковы их общие характеристики? 3. В каких целях осуществляется оценка бизнеса? 4. Какие виды стоимости и в каком случае определяет оценщик? 5. Дайте определение рыночной стоимости. Чем эта стоимость отличается от затрат и цены? 6. Чем отличается экономическая концепция фирмы от бухгалтерской? 7. Почему все подходы к оценке можно назвать рыночными? Контрольные вопросы 2 1. Какие формы регулирования оценочной деятельности вы знаете? 2. Какой орган и на основании каких нормативных документов осуществляет государственное регулирование оценочной деятельности? 3. Назовите случаи проведения обязательной оценки в соответствии с том «Об оценочной деятельности в Российской Федерации» (1998 г.) и случаи обязательной оценки, установленной другими нормативными актами. 4. Каковы существенные условия договора об оценке объекта оценки? 5. Какие лицензионные требования и условия установлены законодательством относительно оценочной деятельности? 6. Каковы ответственность оценщиков и ее виды? 7. В каких формах может осуществляться страхование ответственности оценщиков? Контрольные вопросы 3 1. В чем заключается содержание концепции экономической прибыли 2. Какое практическое значение имеет концепция управления стоимостью компании 3. В каких отраслях применение показателя экономической добавленной стоимости наиболее целесообразно 4. Применимо ли использование показателя акционерной добавленной стоимости для оценки российских энергетических, нефтедобывающих транспортных компаний? Обоснуйте ответ. 5. Как сопоставляются факторы, определяющие показатели экономической добавленной стоимости и акционерной добавленной стоимости 6. Чем отличаются показатели экономической добавленной стоимости и акционерной добавленной стоимости? 7. Какова характеристика положительных и отрицательных сторон показателей экономической добавленной стоимости и акционерной добавленной стоимости. Контрольные вопросы 4 НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 1. В чем заключаются преимущества и недостатки сравнительного подхода к оценке бизнеса? 2. Каковы необходимые условия использования сравнительного подхода и его основных методов при оценке бизнеса? 3. Какие критерии применяются оценщиком для принятия решения о сходстве предприятий? 4. В чем заключаются особенности финансового анализа для целей сравнительного подхода? 5. Что такое ценовой мультипликатор? Какие виды мультипликатора" используются в процессе оценки? Дайте сравнительную характеристику 6. Почему итоговая величина стоимости нуждается в корректировка. Перечислите основные виды поправок, вносимых оценщиком. Контрольные вопросы 5 1. Какая базовая формула лежит в основе метода чистых активов? 2. Каковы основные этапы оценки методом чистых активов? 3. Каковы основные этапы оценки методом ликвидационной стоимости? 4. Что общего и различного в оценке стоимости предприятия методом чистых активов и ликвидационной стоимости? Контрольные вопросы 1. Как определяется инвестиционный проект? Каковы его признаки 2. Каковы основные различия простых и усложненных методов оценки инвестиционных проектов 3. Почему для оценки инвестиционного проекта необходимо использовать несколько показателей эффективности 4. В каких случаях ставка доходности проекта является обязательной для оценки? 5. Какие показатели эффективности инвестиционного проекта зависят от применяемой аналитиком ставки дисконта? 6. Какой показатель можно суммировать по всем проектам, входящим в инвестиционный портфель, для оценки его эффективности? 7. Чем отличается ставка дисконтирования, применяемая к конкретному инвестиционному проекту, от его внутренней ставки доходности? 8. Какова сравнительная характеристика внутренней ставки доходности, модифицированной ставки доходности и ставки доходности финансового менеджмента Контрольные вопросы 6 1. Чем вызвана необходимость оценки капитала финансово-промышленных групп? 2. Кто непосредственно заинтересован в оценке капитала ФПГ? 3. Каковы особенности оценки капитала финансово-промышленных групп? 4. В каких целях осуществляется оценка капитала ФПГ? Какие виды стоимости при этом используются? 5. Почему оценка капитала ФПГ может ориентироваться на капитализацию акций? НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 6. Зачем ведется оценка слияний с позиции экономической выгоды? Способы подсчета издержек слияний. 7. Какими законодательными актами регулируется рыночная оценка имущества предприятия? 8. Что понимается под оценочной деятельностью? 9 Что является объектами оценки? Контрольные вопросы 7 1. Перечислите основные принципы, которые необходимо соблюдать при оценке стоимости бизнеса. 2. Какие виды стоимости объекта оценки обязан использовать оценщик при определении стоимости бизнеса? 3. Каковы обязательные разделы отчета по оценке предприятия? 4. Какие факторы влияют на стоимость предприятия? Контрольные вопросы 8 1. В чем заключается теория стоимости денег как капитала во времени? 2. Что понимается под аннуитетными платежами? 3. В чем заключается главный принцип доходного подхода к оценке бизнеса? 4. Какая доходность служит ставкой дисконта? 5. Какие существуют методы для определения ставки дисконта, адекватной рискам оцениваемого бизнеса? 6. Какого рода риски отражает при расчете ставки дисконта кумулятивный метод построения ставки дисконта? 7. Для чего предназначены методы капитализации ожидаемого дохода и как в них учитываются риски бизнеса? 8. Охарактеризуйте метод простой прямой капитализации, капитализацию согласно моделям Инвуда, Хоскольда, Ринга и Гордона. 9. В чем заключается общая идея рыночного подхода к оценке бизнеса? 10. Каков алгоритм метода рынка капитала? 11. Каковы критерии подбора компании-аналога? 12. Что подразумевается под корректировкой данных, используемых в методах рынка капитала, сделок и отраслевых коэффициентов? 13. Что такое ценовой мультипликатор? Какие виды мультипликаторов используются в процессе оценки? Дайте сравнительную характеристику. Контрольные вопросы 9 1. Почему для оценки инвестиционного проекта необходимо использовать несколько показателей эффективности? НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 2. Какие показатели эффективности инвестиционного проекта зависят от применяемой аналитиком ставки дисконта? 3. Чем отличается ставка дисконтирования, применяемая к конкретному инвестиционному проекту, от его внутренней ставки доходности? 4. Почему при разработке программ реструктуризации используется метод дисконтированных денежных потоков? 5. Какие причины сдерживают процесс реструктуризации российских предприятий? 6. Что значат неполные права собственности и как их оценить? Примеры заданий по текущему контролю (контрольная работа) Контрольная работа №1 1. Оценка стоимости собственного капитала методом чистых активов получается в 1.1 результате: а) оценки основных активов; б) оценки всех активов компании; в) оценки всех активов компании за вычетом всех ее обязательств; г) ничего из вышеперечисленного. 2. Что является результатом чистого операционного дохода и предполагаемых издержек а) действительный валовой доход; б) платежи по обслуживанию долга; в) потенциальный валовой доход? 3. Что из нижеследующего не является компонентом метода кумулятивного построения при выведении общей ставки капитализации: а) безрисковая ставка; б) премия за низкую ликвидность; в) премия за риск; г) премия за управление недвижимостью? 4. Какое из нижеследующих утверждений неправильно: а) ставка капитализации для здания включает доход на инвестиции и возврат стоимости инвестиции; б) общая ставка капитализации содержит доход на инвестиции и воз врат самих инвестиций; в) ставка капитализации для земли включает доход на инвестиции и возврат самих инвестиций; г) норма отдачи охватывает только доход на инвестиции? 5. Какой из подходов к оценке требует отдельной оценки стоимости земли: а) сравнительный; б) затратный; в) доходный; г) все перечисленные? 6. Существуют следующие виды износа (необходимо выбрать правильный ответ): НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра а) физическое устаревание, функциональное устаревание, ускоренным износ; б) физическое устаревание, функциональное устаревание, устаревание по местоположению, внешнее воздействие; в) устаревание окружающей среды, неустранимое устаревание, физическое устаревание, долгосрочный износ. 7. Определение стоимости гудвилла исчисляется на основе: а) оценки избыточных прибылей; б) оценки нематериальных активов; в) оценки стоимости предприятия как действующего; Г) всего перечисленного; д) а) и б). 8. Что из нижеследующего не является корректировками, применяемы ми при оценке объекта методом сравнительного анализа продаж: а) корректировка экономического коэффициента; б) процентная корректировка; в) корректировка по единицам сравнения; г) долларовая корректировка? 9. Как рассчитывается валовой рентный мультипликатор: а) делением цены продаж на потенциальный или действительный валовой доход; б) делением чистого операционного дохода на цену продажи; в) делением потенциального валового дохода на действительный валовой доход; г) делением действительного валового дохода на цену продаж? 10. В какую из статей обычно не вносятся поправки при корректировке баланса в целях определения стоимости чистых активов: а) основные средства; б) дебиторская задолженность; в) запасы; г) денежные средства? Контрольная работа №2 Контрольная работа №2 Теоретические вопросы контрольной работы Номер варианта Содержание вопроса 1 Сравнительный подход к оценке стоимости предприятия: сущность, методы, преимущества и недостатки 2 Доходный подход к оценке бизнеса: сущность, методы, преимущества и недостатки 3 Затратный подход к оценке недвижимости и основных фондов предприятия: НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра сущность, методы, преимущества и недостатки 4 Метод дисконтированных денежных потоков: экономическое содержание, определение ставки дисконта, расчет текущей стоимости денежных потоков в прогнозный и постпрогнозный периоды 5 Метод капитализации доходов: экономическое содержание метода, способы определения капитализируемого дохода, понятие и способы расчета ставки капитализации 6 Метод стоимости чистых активов предприятия: экономическое содержание метода, оценка недвижимости, оборудования нематериальных активов; условия применения; основные этапы 7 Подготовка информации, необходимой для оценки стоимости предприятия: информационные источники и состав информации; понятие и виды финансовых и предпринимательских рисков; основные виды корректировок финансовых отчетов 8 Метод стоимости чистых активов предприятия: экономическое содержание метода, условия применения; основные этапы; оценка товарно-материальных запасов, дебиторской задолженности, финансовых активов и обязательств. 9 Метод ликвидационной стоимости: понятие ликвидационной стоимости; виды ликвидационной стоимости: плановая и внеплановая; условия применения; основные этапы реализации метода 10 Отчет об оценке стоимости предприятия: задачи, требования, структура. Характеристика основных разделов отчета. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра ЗАДАЧА 1 Проанализировать финансовую привлекательность проекта освоения нового промышленного продукта на крупном предприятии, рассчитав чистый дисконтированный доход от внедрения проекта. Оценить инвестиционную стоимость предприятия по окончании второго (с начала освоения продукта) года. Оценить прибыль инвестора, желающего приобрести сто процентов акций этого предприятия в момент начала освоения нового продукта, с целью их продажи по завершению второго года реализации проекта, в сравнении с альтернативным вариантом инвестиций: вложением тех же средств и на тот же срок в государственные облигации. Риски, связанные с освоением продукта равны рискам акций предприятия; требуемые за риски инвестором предприятия премии одинаковы; а до своей перепродажи предприятие не будет выплачивать дивиденды. Данные для анализа: 1. Реальная рыночная безрисковая ставка процента (г), % в месяц (см. табл.1). 2. Годовой ожидаемый темп инфляции (S), % (см. табл. 1). 3. Рыночная премия за риск (Rm- R), % в год. (см. табл. 1). 4. Премия за страновой риск уже учтена в сложившейся повышенной (по сравнению со среднемировой) рыночной премии за риск. 5. Рентабельность продукта-заменителя отклоняется за год от своего значения в 1,2 раза больше, чем рентабельность продукции в промышленности в целом. 6. Стартовые инвестиции составляют А0 млн. руб. Ожидаемые на конец последующих лет денежные потоки (At) представлены в табл. 2 Таблица 1 Исходные данные Вариант Показатель 0 1 2 3 4 5 6 7 8 9 г, % 1 2 1 1,5 2 1 1,5 2 1 1,5 S, % 30 18 12 35 15 11 20 25 10 17 Rm–R, % 15 10 7 20 12 8 17 18 8 13 НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Таблица 2 Исходные данные Денежные потоки по годам № варианта А0 A1 А2 Аз А4 0 100 10 50 150 500 1 200 10 100 800 700 2 75 5 30 90 450 3 100 50 50 300 600 4 80 – 40 200 400 5 200 20 100 250 900 6 100 – 60 150 500 7 75 – 50 120 380 8 90 10 30 300 300 9 100 20 30 150 300 Примеры Эссе по курсу «Оценка бизнеса» 1. Стоимость как мера эффективности управления. 2. Стратегии роста стоимости компании. 3. Планирование на основе стоимости. Стоимостные нормативы в определении целей и оценки результатов. 4. Основные понятия оценки бизнеса. 5. Особенности бизнеса как объекта оценки. 6. Необходимость и цели оценки бизнеса в рыночных условиях. Оценка бизнеса. 7. Различия между рынками закрытых и открытых компаний. 8. Подходы в оценке. 9. Влияние контрольного и неконтрольного участия в бизнесе. 10. Качественные характеристики компании. 11. Основные элементы задания по оценке. 12. Расчет оценочных мультипликаторов. Выбор величины мультипликатора. 13. Принципы отбора предприятий-аналогов. 14. Метод чистых активов. 15. Оценка недвижимого имущества по рыночной стоимости. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 1.2 Примеры заданий по итоговому контролю (зачетные задания) Тесты №1 1. Какой из видов стоимости является синонимом понятия «стоимость в обмене»: а) собственная стоимость; б) стоимость для конкретного производства; в) ликвидационная стоимость; г) рыночная стоимость? 2. Стоимость бизнеса (предприятия) для конкретного инвестора, основанная на его планах, называется: а) стоимостью действующего предприятия; б) инвестиционной стоимостью; в) обоснованной рыночной стоимостью; г) балансовой стоимостью. 3. Что не соответствует определению ликвидационной стоимости: а) стоимость, рассчитанная на основе реализации активов предприятия по отдельности; б) разность между выручкой от продажи активов предприятия по отдельности; в) стоимость, рассчитанная по конкретному факту; г) стоимость, учитывающая индивидуальные требования конкретного инвестора; д) стоимость, рассчитанная для предприятия, находящегося в состоянии банкротства? 4. Экономический принцип, смысл которого заключается в том, что при наличии нескольких сходных или соразмерных объектов один из них, имеющий наименьшую цену, пользуется наибольшим спросом, это: а) принцип замещения; б) принцип соответствия; в) принцип прогрессии и регрессии; г) принцип полезности. 5. Соблюдение какого из условий является необязательным при оценке на основе принципа наилучшего и наиболее эффективного использования: а) предприятие реструктурируется; б) ликвидируется; в) функционирует без изменений; г) поглощается другой компанией. 6. Несмотря на то что прошлые показатели и настоящее состояние предприятия важны при оценке бизнеса, именно будущее придаст бизнесу экономическую стоимость. Данное утверждение отражает принцип: а) альтернативности; б) замещения; в) ожидания; г) будущей продуктивности. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 7. Если бизнес приносит нестабильно изменяющийся поток доходов, какой метод целесообразно использовать для его оценки: а) метод избыточных прибылей; б) метод капитализации дохода; в) метод чистых активов; г) метод дисконтирования денежных потоков? Тесты №2 1. Ожидаемая общая ставка дохода, необходимая для привлечения инвестиционного капитала, которая также считается общей ожидаемой ставай дохода и получается на основе рыночных данных по другим инвестициям, сопоставимым с оцениваемым бизнесом по степени риска и другим характеристикам, называется: а) ставкой дисконта; г) ставкой дивидендов; о) ставкой капитализации; д) нормой выплат. в) нормой инвестирования; 2. Предположим, что: 1) требуется общая ставка дохода в течение длительного времени 25% за инвестиции в определенный бизнес; 2) бизнес принес прибыль 25000 долл. за год, который только что закончился; 3) ожидается, что поток доходов будет расти на 5% ежегодно в течение неопределенно долгого срока. Подсчитайте стоимость данного бизнеса при помощи метода капитазации доходов, если инвестиции составили: а) 125 000 долл.; в) 131 250 долл.; б) 100 000 долл.; г) 105 000 долл. 10. Порядок формирования оценок по дисциплине В рамках курса оценивается как работа студентов не семинарах, выполнение домашних заданий, так и написание контрольного текста по дисциплине. В ходе проведения курса оцениваются умения студента грамотно и логически мыслить в части осваиваемого курса. На семинар требуется активное участие студента в принимаемых решениях, в анализе полученных данных, в различных расчетах. Преподаватель оценивает работу студентов на семинарских и практических занятиях, а именно : активность студентов в деловых играх, дискуссиях, правильность решения задач на семинаре. Оценки за работу на семинарских и практических занятиях преподаватель выставляет в рабочую ведомость. Результирующая оценка по 10-ти балльной шкале за работу на семинарских и практических занятиях определяется перед промежуточным или итоговым контролем - Оаудиторная Преподаватель оценивает работу студентов на семинарских (практических) занятиях через их активность: посещаемость занятий, правильность и быстрота решения задач на семинаре. Оценки за работу на семинарских занятиях преподаватель выставляет в рабочую ведомость. Результирующая оценка по 10-ти балльной шкале за работу на семинарских занятиях определяется перед итоговым контролем - Оаудиторная. Преподаватель оценивает самостоятельную работу студентов через выполнение домашних заданий. Домашние задания включают в себя: подготовку докладов по заданной НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра преподавателем тематике, решение заданных на дом задач и степень участия в семинарах по страховым проблемам. Доклады не должны быть больше 1-2 страниц; наличие презентации не является обязательным, но желательно. Темы докладов, в основном, будут связаны с тематикой лекционных занятий. При подготовке студенты пользуются любой, в том числе и на иностранном языке, литературой. Проблемы, выносимые на обсуждение, связаны с ситуациями, возникающими на финансовом рынке России и зарубежных государств. Также Преподаватель оценивает самостоятельную работу студентов путем проверки правильности выполнения домашних работ, задания для которых выдаются на семинарских занятиях, полноты освещения темы по выбранному докладу, которую студент готовит для выступления с докладом на занятии-дискуссии и т.д.. Также студенеет имеет возможность самостоятельно предложить тематику домашнего задания- выполнить доклад на самостоятельно выбранную тему, провести анализ бизнес- информации, разобрать практическую ситуацию. Оценки за самостоятельную работу студента преподаватель выставляет в рабочую ведомость. Результирующая оценка по 10-ти балльной шкале за самостоятельную работу определяется перед промежуточным или итоговым контролем – Осам. работа. Накопленная оценка за текущий контроль учитывает результаты студента по текущему контролю следующим образом: Онакопленная= 0,4* Отекущий + 0,4* Оауд + 0,2* Осам.работа где Отекущий рассчитывается как взвешенная сумма всех форм текущего контроля, предусмотренных в РУП Отекущий = 0,6·Ок/р + 0,4·Одз Способ округления накопленной оценки текущего контроля: арифметический. На пересдаче студенту не предоставляется возможность получить дополнительный балл для компенсации оценки за текущий контроль. На экзамене студент может получить дополнительный вопрос (дополнительную практическую задачу, решить к пересдаче домашнее задание), ответ на который оценивается в 1балл. В диплом выставляет результирующая оценка по учебной дисциплине, которая формируется по следующей формуле: Орезульт = 0,5*Онакопл + 0,5*Оитоговый контроль (экзамен) Способ округления результирующей оценки по учебной дисциплине: арифметический. 11. Учебно-методическое и информационное обеспечение дисциплины 11.1 Базовый учебник Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИДАНА, 2002. Валдайцев С. В. Оценка бизнеса. — М.: Проспект, 2004. Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2005. — 576 с. 11.2 Законодательные и инструктивные материалы 1. Федеральный закон «Об оценочной деятельности в РФ» от 29 июля 1998 г. №135-ФЗ. 2. Федеральный закон «О внесении изменений и дополнений в Федеральный закон «Об оценочной деятельности в Российской Федерации» от 14 ноября 2002 г. №143-ФЗ. 3. Стандарты оценки, обязательные к применению субъектами оценочной деятельности», утверждены Постановлением Правительства РФ от 6 июля 2001г. №519. 4. Концепция развития страхования в Российской Федерации (распоряжение Правительства РФ от 25.09.2002 г. № 1361-р). 5. Федеральный Закон «Об организации страхового дела в Российской Федерации от 27 ноября 1992 г. №4015-1» (ред. от 25.04.2002). 6. «Об утверждении Правил формирования страховых резервов по страхованию иному, чем страхование жизни» (приказ Минфина РФ 11.011.2002 г. №51н). 7. «О резерве предупредительных мероприятий» (письмо Минфина РФ от 5.04.2002 г. № 24-00/КП-51). 8. Приказ Министерства финансов Российской Федерации (№ 83н) и Федеральной комиссии по рынку ценных бумаг (№ 03-158/пз) от 02.09.2003 г. «Об утверждении порядка оценки стоимости чистых активов страховых организаций, созданных в форме акционерных обществ». 9. «Положение о порядке расчета страховщиками соотношения активов и принятых ими страховых обязательств» (утв. приказом Минфина РФ от 02.11.2001 г. №90н). 10. Правила размещения страховщиками страховых резервов, утв. приказом Минфина России от 22.02.1999 г. № 16н (с изменениями, утвержденными приказами Минфина России от 111.03.2000 г. № 28н и от 18.08.2003 г. № 76н). 11. Закон РФ от 27.11.1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации» (ред. от 20.07.2004 г.). 12. Приказ Росстрахнадзора от 19.05.1994 г. № 02-02/08 (ред. от 19.011.1994 г.) «Об утверждении новой редакции "Условий лицензирования страховой деятельности на территории РФ"». 13. Гражданский кодекс РФ (часть II) 211.01.1996 г. № 14-ФЗ (ред. от 23.12.2003 г.). 14. Письмо Минфина РФ от 22.20.2004 г. № 07-05-19/7 «О порядке оценки стоимости чистых активов страховых организаций, созданных в обществах с ограниченной ответственностью». 15. Приказ Министерства финансов Российской Федерации от 8 декабря 2003 г. № 113н «О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора». 11.3 Монографии 1. Валдайцев С. В. Оценка бизнеса и инновации. — М.: Филинъ, 1997. 2. Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. — М: ЮНИТИ-ДАНА, 2002. 3. Валдайцев С. В. Оценка бизнеса. — М.: Проспект, 2004. 4. Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2006 г. – 512с.:ил. 5. Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 20011. – 416 с.: ил. 6. Ф.Б. Риполь-Сарагоси. Основы оценочной деятельности: Учебное пособие. – М.: ПРИОР, 2001. – 240 с. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 7. Методические рекомендации по оценке инвестиционных проектов: Официальное издание. — М.: Экономика, 2000. - 26 с. 8. Ковалев А.П. Оценка стоимости активной части основных фондов: Учебно-методич. пособие. — М.: Финстатинформ, 1997. – 314 с. 9. Баканов М. И., Шеремет А. Д. Теория экономического анализа, -М.; Финансы и статистика. 1993. – 154 с. 10. Ковалев В.В. Введение в финансовый менеджмент- М.: Финансы и статистика,2004.-768с. 11. Десмонд Г. М., Келли Р. Э. Руководство по оценке бизнеса. — М.: РОО, 19911. 12. Есипов В. Е., Маховикова Г. А., Терехова В. В. Оценка бизнеса. — СПб.: Питер, 2001. 13. Киран Уолш. Ключевые показатели менеджмента. Как анализировать, сравнивать и контролировать данные, определяющие стоимость компании. - М.: Дело, 2000. 14. Т. Купленд, Т. Коллер, Д. Муррин. Стоимость компаний: оценка и управление. – 2-е изд., стер./ Пер. с англ. – М.: ЗАО «Олимп-Бизнес», 2002. – 576 с.: ил. (Серия «Мастерство») 15. Модильяни Ф., Миллер. М. Сколько стоит фирма? Теорема ММ. — М.: Дело, 1999. 16. Бригхем Ю., Гапенрски Л. Финансовый менеджмент.- СПб.: Экономическая школа, 2005. 17. Родионова В.М., Федотова М.А. Финансовая устойчивость компании в условиях инфляции. – М.: Перспектива, 1999. - 280с.Пратт Ш. Оценка бизнеса / Пер. с англ. — М.: Институт экономического анализа Всемирного банка, 19911. 18. Руководство по оценке стоимости бизнеса/ Дж. Фишмен, Ш. Пратт, К. Гриффит. Пер. с англ. / Под ред. В. М. Рутгайзера. — М.: ЗАО «КВИНТО КОНСАЛТИНГ», 2000. 19. Симионова Н. Е. Оценка стоимости предприятия (бизнеса). — Ростов-иа-Дону, 2004. 20. Вещунова Н. Л., Фомина Л. Ф. Бухгалтерский учет в страховых компаниях. - М., 2000. 21. Гинзбург А. И. Экономический анализ. — СПб.: Питер, 2004. — 480 с: ил. — (Серия «Учебник для вузов»). 22. Чернова Г. В. Основы экономики страховой организации по рисковым видам страхования. — СПб.: Питер, 2005. 23. Пратт Ш.П. «Оценка бизнеса. Анализ и оценка закрытых компаний». 2-е изд. – М.: Ин-т экономического развития Всемирного банка, 1994. –314с. 24. Десмонд Гленн М., Келли Ричард Э. Руководство по оценке бизнеса. – 1999 г. – 211с. 25. Гитман Д.К. Майкл Д.Джонк Основы инвестирования, Учебник, М.: Дело, 1999. – 269с. 26. Баканов М.И., Шеремет А. Д. Теория экономического анализа: Учебник. — 3-е изд., перераб. — М.: Финансы и статистика, 19911. 27. Бернстайн Л. А. Анализ финансовой отчетности: Теория, практика и интерпретация: Пер. с англ. / Научн. ред. перевода И. И. Елисеева. — М.: Финансы и статистика, 2002. 28. Бланк И. А. Управление прибылью. — К.: Ника-Центр, 1998. -554 с. 29. Гитман Л. Дж., Джонк М. Д. Основы инвестирования: Пер. с англ. — М.: Дело, 1997. 30. Десмонд Г. М., Келли Р. Э. Руководство по оценке бизнеса. — М.: РОО, 19911. 31. Железняков А. Ю. Оценка экономической эффективности в рыночных условиях хозяйствования: Автореф. дис. на соискание ученой степени канд. экон. наук. — Вологда, 1998. 32. Забелин П. В., Моисеева Н. К. Основы стратегического управления: Учеб. пособие. — М.: Информационно-внедренческий центр «Маркетинг», 1998. 33. Ковалев В. В. Методы оценки инвестиционных проектов. — М.: Финансы и статистика, 1998. 34. Ковалев В. В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 1997. 35. Маркова В. Д., Кузнецова С. А. Стратегический менеджмент: Курс лекций. — М.: Инфра-М; Новосибирск: Сибирское соглашение, 1999. НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 36. Настольная книга финансиста. Практическое руководство для бухгалтеров и финансовых работников по налогам, енным бумагам, правовой деятельности / Под ред. В. Г. Панскова. — М.: Международный центр финансово-экономического развития, 1995. — 208 с. 37. Новоселов В. А. Оценка бизнеса фирмы в условиях российской экономики: Автореф. дис. на соискание ученой степени канд. экон. наук. — М., 1999. 38. Оголева Л. Н. Инновационная составляющая экономического роста. — М.: Финансовая академия, 19911. 39. Организация оценки и налогообложения недвижимости: В 2-х т. / Под ред. К. Эккерта. — М.: РОО, Академия оценки, Стар интер, 1997. — Т. 1. 40. Оценка бизнеса / Под ред. А. Г. Грязновой, М. А. Федотовой. — М.: Финансы и статистика, 1998. 41. Самуэльсон 77., Нордхаус В. Экономика: Пер. с англ. — М.: Бином, 1997. 42. Стоянова Е. С. Финансовый менеджмент в условиях инфляции. — М:: Перспектива, 1993. 43. Сувернева Е. Б. Оценка экономического потенциала организации: Автореф. дис. на соискание ученой степени канд. экон. наук. — М., 1999. 44. Тарасевич Е. И. Оценка недвижимости. — СПб.: Изд-во СПбГТУ, 1997. 45. Томпсон А. А., Стрикленд А. Дж. Стратегический менеджмент. Искусство разработки и реализации стратегии: Пер. с англ. / Под ред. Л.Г. Зайцева, М. И. Соколовой. — М.: Банки и биржи, ЮНИТИ, 1998. 46. Томпсон А., Формби Дж. Экономика фирмы. — М.: Бином, 1998. 47. Управление организацией: Учебник / Под ред. А. Г. Поршнева, З.П. Румянцевой, Н. А. Саломатина. — М.: Инфра-М, 1998. 48. Федотова М. А. Сколько стоит бизнес? — М.: Перспектива, 19911. 49. Т. Уэст, Д. Джонс. Пособие по оценке бизнеса. Пер. с англ. М.: Квинто-Консалтинг, 50. 2003, глава 18 51. Фишмен Д., Пратт Ш., Гриффит К., Уилсон К. Руководство по оценке стоимости бизнеса. Пер с англ. Москва: «Квинто-Консалтинг», 2000, глава 5 52. Григорьев В.В., Федотова М.А. Оценка предприятия: теория и практика. – М.: Экономика, 1999. – 342 с. 53. Синявский Н.Г. «Оценка бизнеса. Гипотезы, инструментарий, практические решения в различных областях деятельности»-М.: Финансы и статистика,2005 54. The Dictionary of Real Estate Appraisal, Third Edition, Appraisal Institute, 1993. 55. D.Young, S. O’Byrne. EVA and value based management. A practical guide to implementation. 56. Shannon P. Pratt, Robert F. Reilly, Robert P. Schweighs. Valuing a Business: The 57. Analysis and Appraisal of Closely Held Companies. 2000 58. West Thomas, Jones Jeffrey . Handbook of Business Valuation. Second Edition. John Wiley&Sons. 2000. 59. Copeland Tom, Antikarov Vladimir. Real Options: a Practitioneer’s Guide. Texere. New York. London. 2001 60. Shennon Pratt. Cost of Capital. McGraw-Hill.2000 61. Damodaran Aswath. Investment Valuation: Tools and Techniques for Determining the Value of Any Asset. Wiley.2000. 11.4. Иностранные источники 1. Biswas S., Morris Y., Ballaban M., Bilson D. Unilever exploring options to restructure food business . – [электр. ресурс] – http://www.ft.com/intl/cms/s/2/1a038836-0bb8-11e1-9310- 00144feabdc0.html#axzz1wubRckbp 2. Bodie Z. & Merton R. C. Finance. – New Jersey: Prentice Hall, 2008. – 593 pp. 3. Bragg, S.M. Mergers &Acquisitions: A Condensed Practitioner’s Guide. – New York: John Wiley & Sons, Inc., НИУ – Высшая школа экономики Программа дисциплины «Оценка бизнеса» для направления для направления/ специальности 080100.62 «Экономика» подготовки бакалавра 2011. – 224 pp. 4. Brealey, R.A. & Meyers, S.C. Principles of Corporate Finance. – The McGraw-Hill Companies, 2003. – 1061 pp. 5. Brigham, E.F. & Gapensky, L.C. Intermediate Financial Management. – New York: The Dryden Press, 2004. – 565 pp. 6. Damodaran, A. Investment Valuation. Tools and Techniques for Determining Value of Any Asset. – New York: John Wiley & Sons, Inc., 2004. – 1342 pp. 7. DePamphilis, Donald M. Mergers, Acquisitions, and Other Restructuring Activities. – Elsevier Inc., 2010. – 921 pp. 8. Gauchan, Patrick A. Mergers, Acquisitions, and Corporate Restructurings. – New York: John Wiley & Sons, Inc., 2007. – 741 pp. 9. King, Alfred M.. Fair Value for Financial Reporting: Meeting the New FASB Requirements. – New York: John Wiley & Sons, Inc., 2011. – 383 pp. 10. Van Horne J. C. & Wachowicz J. M. Fundamentals of Financial Management. – New York: Financial Times/Prentice Hall, 2008. – 719 pp. 12. Материально-техническое обеспечение дисциплины Используется следующие оборудование для практических занятий или других занятий, проектор (для лекций или семинаров), подсобные материалы для проведения деловых игр и семинаров. Для успешного освоения дисциплины студент использует такие программные средства как Excel; MathCad Proffesional, Альт-Финансы. Для представления результатов - PowerPoint.