Порядок заполнения и подачи налоговой декларации по налогу

реклама

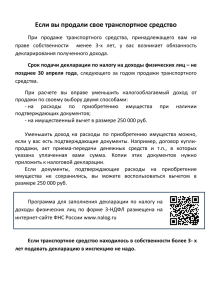

Приказ ГНАУ от 15.06.2005 г. №213 О внесении изменений в налоговую отчетность по налогу на добавленную Зарегистрирован в Минюсте Украины 30.06.2005 г. стоимость под №702/10982 В соответствии со статьей 7 Закона Украины «О налоге на добавленную стоимость» и руководствуясь статьей 8 Закона Украины «О государственной налоговой службе в Украине», приказываю: 1. Внести изменения в форму налоговой декларации по налогу на добавленную стоимость, утвержденную приказом ГНА Украины от 30.05.97 г. №166 и зарегистрированную в Министерстве юстиции Украины 09.07.97 г. под №250/2054 (в редакции приказа ГНА Украины от 30.09.2003 г. №466) (с изменениями), а также в форму налоговой декларации по налогу на добавленную стоимость (сокращенную), утвержденную приказом ГНА Украины от 23.10.98 г. №499 и зарегистрированную в Министерстве юстиции Украины 10.11.98 г. под №715/3155 (в редакции приказа ГНА Украины от 30.09.2003 г. №466) (с изменениями), изложив их в новой редакции (прилагаются). 2. Внести изменения в Порядок заполнения и подачи налоговой декларации по налогу на добавленную стоимость, утвержденный приказом ГНА Украины от 30.05.97 г. №166 и зарегистрированный в Министерстве юстиции Украины 09.07.97 г. под №250/2054 (с изменениями), изложив его в новой редакции, которая прилагается. 3. Департаменту методологии подать настоящий приказ в Министерство юстиции Украины для государственной регистрации. 4. Департаменту обслуживания налогоплательщиков в десятидневный срок со дня регистрации настоящего приказа в Министерстве юстиции Украины через средства массовой информации довести настоящий приказ до сведения плательщиков налога на добавленную стоимость. 5. Управлению делами в пятидневный срок со дня государственной регистрации настоящего приказа в Министерстве юстиции Украины обеспечить его тиражирование и направление государственным налоговым администрациям в Автономной Республике Крым, областях, городах Киеве и Севастополе. 6. Контроль за выполнением настоящего приказа возложить на заместителей председателя Государственной налоговой администрации Украины в соответствии с функциями, утвержденными распределением обязанностей. Председатель А. КИРЕЕВ Порядок заполнения и подачи налоговой декларации Утвержден приказом ГНАУ от 30.05.97 г. №166 (в редакции приказа ГНАУ по налогу на добавленную стоимость от 15.06.2005 г. №213) Зарегистрирован в Минюсте Украины 30.06.2005 г. под №702/10982 1. Общие положения 1.1. Подача налоговой декларации по налогу на добавленную стоимость (далее — декларация) предусмотрена пунктом 4.1 статьи 4 Закона Украины от 21 декабря 2000 года №2181-III «О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами» (далее — Закон №2181). 1.2. Декларация подается в налоговый орган по месту регистрации лицом, зарегистрированным плательщиком налога на добавленную стоимость согласно требованиям Закона Украины от 3 апреля 1997 года №168/97-ВР «О налоге на добавленную стоимость» (далее — Закон). Для целей налогообложения двое или больше лиц, осуществляющих общую (совместную) деятельность без создания юридического лица, считаются отдельным лицом в рамках такой деятельности; хозяйственные отношения между участниками общей (совместной) деятельности приравниваются к отношениям на основании отдельных гражданско-правовых договоров. Учет результатов общей (совместной) деятельности ведется налогоплательщиком, уполномоченным на то другими сторонами согласно условиям договора, отдельно от учета хозяйственных результатов такого налогоплательщика. Лицом, осуществляющим учет результатов общей (совместной) деятельности согласно договору об общей (совместной) деятельности, на декларации, подаваемой по результатам такой деятельности, делается отметка: «Договір про спільну (сумісну) діяльність від _______________ №______» и указывается название договора. Налогоплательщики, у которых согласно действующему законодательству (пункты 11.21, 11.29 Закона) суммы налога на добавленную стоимость полностью остаются в распоряжении этих налогоплательщиков для целевого использования, подают налоговую декларацию по налогу на добавленную стоимость (сокращенную). В такую налоговую декларацию включаются только те операции, которые касаются специальных режимов, установленных указанными пунктами. 1.3. Декларация состоит из вступительной части, служебных полей и четырех разделов, из них плательщиком заполняются первых три раздела, служебные поля и вступительная часть, четвертый раздел заполняется работниками налоговой инспекции (администрации) т олько на оригинале декларации, который остается в налоговой инспекции (администрации). Порядок заполнения декларации отдельно по каждому разделу приводится в разделе 5 настоящего Порядка. 2. Отчетные (налоговые) периоды и сроки подачи декларации 2.1. Отчетный (налоговый) период определяется в порядке, установленном пунктом 7.8 статьи 7 Закона, и может равняться одному календарному месяцу (с учетом особенностей, изложенных в пункте 2.2 настоящего Порядка) или одному календарному кварталу в зависимости от объема налогооблагаемых операций за прошедшие двенадцать месячных налоговых периодов. 2.2. Отчетным (налоговым) периодом является один календарный месяц (за исключением случаев, указанных в пункте 2.3 настоящего Порядка). В случае если лицо зарегистрировано налогоплательщиком с иного дня, чем первый день календарного месяца, первым отчетным (налоговым) периодом является период, начинающийся со дня такой регистрации и заканчивающийся последним днем первого календарного полнолуния. В случае если налоговая регистрация лица аннулируется в иной день, чем последний день календарного месяца, то последним отчетным (налоговым) периодом является период, начинающийся с первого дня такого месяца и заканчивающийся днем такого аннулирования. 2.3. Налогоплательщик, объем налогооблагаемых операций которого за прошедшие двенадцать месячных отчетных (налоговых) периодов не превышал 300000 гривень (без учета налога на добавленную стоимость), может избрать квартальный отчетный (налоговый) период. 2.4. При выборе квартального отчетного (налогового) периода налогоплательщик, имеющий объем налогооблагаемых операций, указанный в пункте 2.3 настоящего Порядка, вместе с декларацией за последний отчетный (налоговый) период календарного года подает в налоговую инспекцию (администрацию) заявление о выборе квартального отчетного (налогового) периода. Форма заявления приведена в приложении 1 к настоящему Порядку. При этом квартальный отчетный (налоговый) период начинает применяться с первого отчетного (налогового) периода следующего календарного года. Если налогоплательщик вместе с декларацией по итогам последнего отчетного (налогового) периода календарного года не подал в налоговую инспекцию (администрацию) указанное выше заявление, такой налогоплательщик обязан с первого отчетного (налогового) периода следующего календарного года применять месячный отчетный (налоговый) период. 2.5. Если в течение любого периода с начала применения квартального отчетного (налогового) периода объем налогооблагаемых опе раций налогоплательщика превышает 300000 гривень, такой налогоплательщик обязан самостоятельно перейти на месячный отчетный (налоговый) период. 2.5.1. В таком случае месячный отчетный (налоговый) период применяется начиная с месяца, на который приходится такое превышение. 2.5.2. О переходе с квартального на месячный отчетный (налоговый) период налогоплательщик обязан указать в соответствующей налоговой декларации по итогам месяца, в котором произведен такой переход. 2.6. В соответствии с подпунктом 4.1.4 статьи 4 Закона №2181 для подачи декларации устанавливаются следующие сроки. 2.6.1. Если отчетный (налоговый) период равен календарному месяцу, декларация подается в государственную налоговую инспекцию (администрацию) по местонахождению плательщика в течение 20 календарных дней, следующих за последним календарным днем отчетного (налогового) месяца. 2.6.2. Если отчетный (налоговый) период равен календарному кварталу, декларация подается в государственную налоговую инспекцию (администрацию) по местонахождению плательщика в течение 40 календарных дней, следующих за последним календарным днем отчетного (налогового) квартала. 2.6.3. Если последний день срока подачи налоговой декларации приходится на выходной или праздничный день, то последним днем срока считается следующий за выходным или праздничным операционный (банковский) день. 2.7. Руководителем налоговой инспекции (администрации) или его заместителем по письменному запросу плательщика предельные сроки для подачи налоговой декларации могут быть продлены по правилам и на основаниях, которые установлены пунктом 15.4 статьи 15 Закона №2181 (Приказ ГНА Украины от 19.03.2001 г. №113 «Об утверждении Порядка применения норм пункта 15.4 статьи 15 Закона Украины «О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами», зарегистрированный в Министерстве юстиции Украины 28 марта 2001 года под №284/5475). 3. Порядок оформления декларации 3.1. Декларация в органы налоговой службы может быть подана: на бумажных носителях; на магнитных носителях с распечаткой копий файлов; средствами электронной почты E-mail; почтовыми отправлениями. 3.2. Налоговая декларация по налогу на добавленную стоимость и налоговая декларация по налогу на добавленную стоимость (сокращенная) подаются на скрепленных между собой двух двусторонних листах формата А-4; уточняющий расчет налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно обнаруженных ошибок, уточняющий расчет налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно обнаруженных ошибок (к декларации по налогу на добавленную стоимость /сокращенной/) и другие приложения — на листах формата А-4. 3.3. Декларация заполняется таким образом, чтобы обеспечить сохранение записей в ней и свободное чтение текста (цифр) в течение установленного срока хранения отчетности. Декларация может быть заполнена от руки чернильной или шариковой ручкой или напечатана (заполнение карандашом не допускается), без исправлений и помарок; в строках, где отсутствуют данные для заполнения, должен быть проставлен прочерк. 3.4. Налогоплательщик самостоятельно исчисляет сумму налогового обязательства, которую указывает в декларации. Данные, приведенные в декларации, должны соответствовать данным бухгалтерского и налогового1 учета плательщика, достоверность данных подтверждается: подписью плательщика, если плательщик — физическое лицо, в других случаях (лицо, определенное в качестве плательщика налога на добавленную стоимость, кроме физических лиц) — подписями ответственных должностных лиц (руководителя, главного бухгалтера) и печатью, а в случае подачи декларации в электронной форме — электронной подписью лиц (подписывающих декларацию), зарегистрированной в порядке, определенном законодательством. 4. Порядок подачи декларации 4.1. Декларация подается плательщиком в определенный в пункте 2.6 настоящего Порядка срок в подразделение государственной налоговой инспекции (администрации), которым производится прием отчетности, для регистрации. В декларацию вносятся данные налогового учета плательщика отдельно за каждый отчетный (налоговый) период, без нарастающего итога. 4.1.1. Декларация подается плательщиком независимо от того, возникло в отчетном (налоговом) периоде у него налоговое обязательство или нет, т. е. независимо от состояния финансово-хозяйственной деятельности налогоплательщика. 4.1.2. В случае подачи декларации на бумажных носителях плательщиком направляется в налоговую инспекцию (администрацию) по его местонахождению оригинал декларации и оригиналы соответствующих приложений. 4.1.3. Если налогоплательщик имеет право на получение бюджетного возмещения и принял решение о возврате полной суммы такого возмещения на его текущий счет в банке, в налоговую инспекцию (администрацию) таким налогоплательщиком подается также и копия налоговой декларации за соответствующий период, на которой служебным лицом данного налогового органа в момент принятия декларации в соответствующем служебном поле, размещенном на первой странице декларации, делается отметка о принятии этой декларации (штамп налогового органа, дата, входной номер). При этом указанная копия декларации с отметкой налогового органа о ее принятии возвращается налогоплательщику для подачи им в орган Государственного казначейства Украины; налогоплательщиком в служебном поле декларации делается отметка о получении данной копии. 4.1.4. Добровольно налогоплательщик может подать в государственную налоговую инспекцию (администрацию) по месту регистрации налоговую декларацию в электронной форме при условии регистрации электронной подписи лиц (подписывающих декларацию) в порядке, определенном законодательством. 4.1.5. Декларация может быть направлена в адрес налоговой инспекции (администрации) по месту регистрации плательщика по почте с уведомлением о вручении не позднее чем за 10 дней (дата отправки на почтовом штемпеле) до истечения предельного срока, установленного для подачи декларации. До истечения предельного срока подачи (но без учета указанного в предыдущем абзаце десятидневного срока) декларация также может быть направлена в адрес налоговой инспекции (администрации) по месту регистрации плательщика по почте с описью вложения и уведомлением о вручении в случае, если служебное (должностное) лицо указанного органа не выполняет свою обязанность по принятию налоговой декларации (отказывается принять налоговую декларацию по каким-либо причинам или выдвигает какие-либо условия по ее принятию). При этом плательщик обязан приобщить к декларации составленное в произвольной форме заявление на имя руководителя этой инспекции (администрации) с указанием фамилии служебного (должностного) лица, которое отказалось принять такую декларацию, и/или с указанием даты такого отказа. В таком случае декларация считается поданной в момент ее вручения почте (дата отправки на почтовом штемпеле). В случае утраты или порчи почтового отправления налогоплательщик в течение пяти рабочих дней со дня получения уведомления об этом обязан отправить по почте с уведомлением о вручении или представить лично (по его выбору) налоговой инспекции (администрации) второй экземпляр такой налоговой декларации. 4.2. Одновременно с декларацией должны быть направлены все необходимые приложения к декларации, подача которых предусмотрена настоящим Порядком, а при подаче расчета суммы бюджетного возмещения — также копии погашенных налоговых векселей, в случае их наличия, и оригиналы пяти основных листов (экземпляр декларанта) грузовых таможенных деклараций, в случае наличия экспортных операций. 4.3. Налоговая отчетность, полученная контролирующим органом от налогоплательщика в качестве налоговой декларации, заполненная им вопреки правилам, указанным в утвержденном порядке ее заполнения, может быть не признана таким контролирующим органом в качестве налоговой декларации, если в ней не указаны обязательные реквизиты, она не подписана соответствующими должностными лицами, не скреплена печатью налогоплательщика. В данном случае, если контролирующий орган обращается к налогоплательщику с письменным предложением (письменное обращение направляется по почте с уведомлением о его вручении) предоставить новую налоговую декларацию с исправленными показателями (с указанием оснований непринятия предыдущей), то такой налогоплательщик имеет право: подать такую новую декларацию вместе с уплатой соответствующего штрафа; обжаловать решение налогового органа в порядке апелляционного согласования. 4.4. Если плательщик самостоятельно обнаружил ошибки, содержащиеся в ранее поданной им налоговой декларации, то такой плательщик обязан подать в порядке, установленном для подачи деклараций по налогу на добавленную стоимость (без учета предельного срока подачи, но с учетом сроков давности, установленных статьей 15 Закона №2181), уточняющий расчет налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно обнаруженных ошибок (далее — уточняющий расчет). Одним уточняющим расчетом могут быть исправлены ошибки только одной ранее поданной декларации. Налогоплательщик имеет право не подавать указанный расчет, если такие уточненные показатели указываются им в составе декларации за любой последующий отчетный (налоговый) период (с учетом указанных в первом абзаце сроков давности и положений пункта 17.2 Закона №2181), в течение которого такие ошибки были самостоятельно обнаружены. Такой способ самостоятельного исправления плательщиком ошибки может быть применен в случае исправления в декларации отчетного (налогового) периода ошибок только одной ранее поданной декларации. 4.4.1. В случае исправления ошибок в строках поданной ранее декларации, к которым должны прилагаться приложения, к уточняющему расчету или декларации, в которую включены уточненные показатели, должны быть поданы соответствующие приложения, содержащие информацию об уточненных показателях. 4.4.2. Не может быть уменьшена сумма налоговых обязательств, которая не была уплачена в бюджет в истекших отчетных (налоговых) периодах в связи с полным или частичным списанием налогового долга. 4.4.3. Уточняющий расчет подается по формам, определенным в приложениях 3, 4, 5 и 6 к настоящему Порядку. В случае исправления ошибки, допущенной в налоговой декларации, поданной по форме, утвержденной приказом ГНА Украины от 30.05.97 г. №166, зарегистрированным в Министерстве юстиции Украины 09.07.97 г. под №250/2054 (в редакции приказа ГНА Украины от 30.09.2003 г. №466) (с изменениями), уточняющий расчет подается по форме, определенной в приложении 3. В случае исправления ошибки, допущенной в налоговой декларации (сокращенной), поданной по форме, утвержденной приказом ГНА Украины от 23.10.98 г. №499, зарегистрированным в Министерстве юстиции Украины 10.11.98 г. под №715/3155 (в редакции приказа ГНА Украины от 30.09.2003 №466) (с изменениями), уточняющий расчет подается по форме, определенной в приложении 4. В случае исправления ошибки, допущенной в налоговой декларации, поданной по форме, утвержденной приказом ГНА Украины от 30.05.97 г. №166, зарегистрированным в Министерстве юстиции Украины 09.07.97 г. под №250/2054 (в редакции приказа ГНА Украины от 15.06.2005 г. №213), уточняющий расчет подается по форме, определенной в приложении 5. В случае исправления ошибки, допущенной в налоговой декларации (сокращенной), поданной по форме, утвержденной приказом ГНА Украины от 23.10.98 г. №499, зарегистрированным в Министерстве юстиции Украины 10.11.98 г. под №715/3155 (в редакции приказа ГНА Украины от 15.06.2005 г. №213), уточняющий расчет подается по форме, определенной в приложении 6. 4.5. После подачи декларации за отчетный (налоговый) период налогоплательщик имеет право до истечения предельного срока подачи декларации за такой же период подать новую декларацию с исправленными показателями. 4.6. Налоговое обязательство, самостоятельно определенное налогоплательщиком, считается согласованным со дня подачи налоговой декларации в государственную налоговую инспекцию (администрацию) по месту регистрации и не может быть обжаловано плательщиком в административном или судебном порядке. 5. Порядок заполнения налоговой декларации 5.1. Вступительная часть В специальном поле для отметок о типе декларации (строки 011 — 012 налоговой декларации и 011 — 0133 налоговой декларации (сокращенной) во второй колонке указывается отметка (х) в строке специального поля, отвечающего типу декларации. Первая колонка специального поля содержит код типа декларации, третья — название типа декларации. 5.2. Суммы оборота и налога в декларации проставляются в гривнях, без копеек, с соответствующим округлением по общеустановленным правилам. В колонке А во всех необходимых случаях проставляются объемы поставки (закупок) без учета налога на добавленную стоимость, сумма налога указывается в колонке Б. Строки, которые не должны заполняться плательщиком, поскольку имеют информационный характер, обозначены знаком «Х»; колонки, в которых сумма оборота или налога не должна проставляться, обозначены знаком «0»; в строках, где плательщик не имеет данных для заполнения, проставляется знак «-». 5.3. Раздел I «Податкові зобов’язання» 5.3.1. В строках 1 — 5 декларации указываются общие объемы поставки, по которым у плательщика в данном отчетном периоде возникло налоговое обязательство (облагаемые налогом по ставке 20 процентов, нулевой ставке, освобожденные от налогообложения согласно статье 5 Закона и временно освобожденные от налогообложения согласно статье 11 Закона или другим нормативно-правовым актам), и объемы поставки, не являющейся объектом налогообложения (пункт 3.2 статьи 3 Закона). При определении объема поставки за отчетный (налоговый) период плательщик обязан учитывать значение термина «поставка товаров (услуг)» в соответствии с требованиями пункта 1.4 статьи 1 Закона. 5.3.2. В строку 1 декларации включаются облагаемые налогом по ставке 20 процентов объемы поставки, осуществленные на таможенной территории Украины, включая также и объемы поставки транспортных услуг, определенных частью первой подпункта 6.2.4 пункта 6.2 статьи 6 Закона, в виде брокерских, агентских или комиссионных операций с транспортными билетами, проездными документами, заключения договоров или счетов на транспортировку пассажиров или грузов доверенным лицом перевозчика и другие, определенные Законом, облагаемые налогом по указанной ставке объемы поставки. 5.3.3. В строке 2 «Операції, що оподатковуються за ставкою 0%» указываются объемы поставки, облагаемые налогом по нулевой ставке, отдельно экспортные, отдельно другие операции. 5.3.4. Строка 3 «Операції, що не є об’єктом оподаткування» заполняется плательщиком в том случае, если плательщик осуществляе т такие операции как часть в общем объеме поставки и зарегистрирован (или должен быть зарегистрирован) в качестве плательщика налога на добавленную стоимость в соответствии с требованиями Закона. К декларации плательщиком прилагается справка произвольной формы, заверенная подписью руководителя или главного бухгалтера и печатью (или подписью плательщика, если плательщик — физическое лицо), с указанием вида операции и пункта Закона, в соответствии с которым такая операция не является объектом налогообложения. 5.3.5. Строка 4 «Операції, які звільнені від оподаткування». Указывается объем операций, освобожденных от налогообложения согласно статье 5 Закона и временно освобожденных от налогообложения согласно статье 11 Закона или другим нормативно-правовым актам. К декларации плательщиком прилагается справка произвольной формы, заверенная подписью руководителя или главного бухгалтера и печатью (или подписью плательщика, если плательщик — физическое лицо), с указанием вида операции и пункта Закона или другого нормативно-правового акта, в соответствии с которым такая операция освобождена от налогообложения. 5.3.6. Строка 5 «Загальний обсяг поставки». Указывается общий объем облагаемых и не облагаемых налогом операций; значение строки равно сумме строк 1, 2, 3 и 4; заполняется только колонка А. 5.4. Строка 6. Указывается объем импорта товаров в течение отчетного (налогового) периода, при импорте которых уплата налога на добавленную стоимость была отсрочена путем выдачи налогового векселя в соответствии с пунктом 11.5 статьи 11 Закона, и указывается срок погашения векселя. Если плательщиком в отчетном периоде выдано больше одного такого векселя, то к декларации этим плательщиком прилагается справка (перечень) произвольной формы, заверенная подписью руководителя или главного бухгалтера и печатью (или подписью плательщика, если плательщик — физическое лицо), в которой указываются суммы налога и сроки погашения каждого векселя. 5.5. Строка 7. Указываются объемы услуг, полученных от нерезидента на таможенной территории Украины. 5.6. Корректировка обязательств по НДС Корректировка налоговых обязательств на основании предыдущих отчетных периодов отражается в строке 8. При заполнении этой строки обязательным является предоставление приложения 1 к налоговой декларации. В строке 8.1 отражается сумма налога, увеличивающая или уменьшающая сумму налогового обязательства в результате самостоятельного исправления плательщиком ошибки, содержащейся в ранее поданной налоговой декларации. В строке 8.2 отражаются суммы увеличения налоговых обязательств, возникающих в связи с нецелевым использованием товаров, ввезенных в льготном режиме. В строке 8.3 отражается увеличение или уменьшение налоговых обязательств, осуществляемое согласно пункту 4.5 статьи 4 Закона. В строке 8.4 отражаются другие случаи увеличения (уменьшение) налоговых обязательств. 5.7. Раздел II «Податковий кредит» В раздел II «Податковий кредит» (строки 10 — 15 декларации) включаются объемы приобретения (изготовления, строительства, сооружения) с налогом на добавленную стоимость или без налога на добавленную стоимость товаров (услуг), основных фондов на таможенной территории Украины, импортированных товаров, полученных на таможенной территории Украины от нерезидента услуг с целью их дальнейшего использования в пределах хозяйственной деятельности налогоплательщика, а также не предназначенных для их использования в хозяйственной деятельности, или приобретенных с целью их использования для поставки услуг за пределами таможенной территории Украины, место поставки которых определяется в соответствии с пунктом 6.5 статьи 6 Закона, отдельно по целям использования (осуществление операций, подлежащих налого­обложению, освобожденных от налогообложения, не является объектом налогообложения). 5.8. Корректировка налогового кредита Корректировка налогового кредита за предыдущие отчетные периоды отражается в строке 16. При заполнении этой строки обязательным является предоставление приложения 1 к налоговой декларации. В строке 16.1 отражается сумма налога, увеличивающая или уменьшающая сумму налогового кредита в результате самостоятельного исправления плательщиком ошибки, содержащейся в ранее поданной налоговой декларации. В строке 16.2 отражается увеличение или уменьшение налогового кредита, осуществляемое в соответствии с пунктом 4.5 статьи 4 Закона. В строке 16.3 отражаются другие случаи увеличения (уменьшения) налогового кредита. 5.9. Раздел III «Розрахунки з бюджетом за звітний період» налоговой декларации по налогу на добавленную стоимость 5.9.1. Если в результате расчета получено значение разницы строк 18 и 19 больше 0, то плательщик должен заполнить строку 20 декларации. 5.9.2. Если в результате расчета значение разницы строк 18 и 19 меньше 0, то плательщик должен заполнить строку 21 декларации. 5.10. Сумма налога на добавленную стоимость, подлежащая начислению к уплате в бюджет по итогам текущего отчетного периода, с учетом остатка отрицательного значения предыдущего отчетного периода, указывается в строке 27 декларации. Налогоплательщик, имеющий суммы занижения заявленного им бюджетного возмещения относительно суммы, определенной налоговым органом в соответствии с подпунктом 7.7.7 пункта 7 статьи 7 Закона, и/или сумму бюджетного возмещения истекших отчетных периодов, которая зачисляется в уменьшение налоговых обязательств по налогу на добавленную стоимость последующих налоговых периодов, заполняет Расчет суммы, подлежащей уплате (перечислению) в бюджет (приложение 2 к налоговой декларации по налогу на добавленную стоимость). 5.11. Если по результатам текущего отчетного (налогового) периода налогоплательщиком определено отрицательное значение разницы между суммой налоговых обязательств и суммой налогового кредита, сумма определенного отрицательного значения учитывается в уменьшение суммы налогового долга за предыдущие отчетные (налоговые) периоды по налогу на добавленную стоимость, в том числе рассроченного или отсроченного в соответствии с законом (отражается в строке 22.1 налоговой декларации), а остаток зачисляется в состав налогового кредита последующего налогового периода (отражается в строке 22.2 налоговой декларации текущего отчетного (налогового) периода и переносится в строку 23.1 налоговой декларации последующего отчетного (налогового) периода). 5.12. Если в последующем отчетном налоговом периоде разница между суммой налоговых обязательств и суммой налогового кредита, с учетом остатка такого отрицательного значения истекшего отчетного (налогового) периода, включаемого в состав налогового кредита текущего отчетного (налогового) периода, имеет отрицательное значение, то налогоплательщиком вместе с налоговой декларацией подается Расчет суммы бюджетного возмещения (приложение 3 к налоговой декларации по налогу на добавленную стоимость). При этом налогоплательщик, имеющий право на получение бюджетного возмещения и принявший решение о возврате полной суммы бюджетного возмещения на его счет в банке, подает Заявление о возврате суммы бюджетного возмещения (приложение 4 к налоговой декларации по налогу на добавленную стоимость). 5.12.1. Не имеют права на получение бюджетного возмещения и подачу указанного Расчета следующие лица: лицо, зарегистрированное в качестве плательщика этого налога менее чем за 12 календарных месяцев до месяца, по результатам ко торого подается заявление на бюджетное возмещение, и/или имевшее объемы налогооблагаемых операций за последние 12 календарных месяцев меньше, чем заявленная сумма бюджетного возмещения (кроме начисления налогового кредита вследствие приобретения или сооружения (строительства) основных фондов); лицо, не осуществлявшее деятельности в течение последних двенадцати календарных месяцев. 5.12.2. Бюджетному возмещению подлежит часть такого отрицательного значения, равная сумме налога, фактически уплаченной получателем товаров (услуг) в предыдущем налоговом периоде поставщикам таких товаров (услуг). 5.12.3. Значение строки 4 Расчета суммы бюджетного возмещения (приложение 3 к налоговой декларации по налогу на добавленную стоимость) переносится в строку 25 налоговой декларации за текущий отчетный налоговый период. В зависимости от избранного плательщиком направления возврата суммы бюджетного возмещения (на счет этого плательщика в банке или в уменьшение налоговых обязательств по налогу на добавленную стоимость последующих налоговых периодов) такая сумма в полном размере указывается или в строке 25.1, или в строке 25.2 налоговой декларации по налогу на добавленную стоимость. При этом налогоплательщик, имеющий право на получение бюджетного возмещения и принявший решение о возврате полной суммы бюджетного возмещения на его счет в банке, подает Заявление о возврате суммы бюджетного возмещения (приложение 4 к налоговой декларации по налогу на добавленную стоимость). 5.12.4. Остаток отрицательного значения после бюджетного возмещения включается в состав налогового кредита последующего налогового периода (отражается в строке 26 налоговой декларации текущего отчетного налогового периода и переносится в строку 23.2 налоговой декларации последующего отчетного периода). 5.13. Раздел III «Розрахунки за звітний період» налоговой декларации по налогу на добавленную стоимость (сокращенной) 5.13.1. Отличие в заполнении этого раздела по сравнению с налоговой декларацией по налогу на добавленную стоимость: 1) отсутствует отметка плательщика о проведении возмещения; 2) вместо строк 20 — 28 введены новые строки: «20. Сума ПДВ, яка в поточному звітному періоді підлягає нарахуванню. 21. Сума ПДВ, яка зменшує нарахування наступних звітних періодів. 22. Сума ПДВ минулого звітного періоду, яка в поточному звітному періоді зменшує суму податку, що залишається у розпорядженні платника податку для цільового використання. 23. Сума ПДВ, яка підлягає нарахуванню в особовому рахунку платника та залишається у розпорядженні платника податку для цільового використання (пп. 11.21, 11.29 ст. 11 Закону). 24. Сума ПДВ, яка в наступному звітному періоді зменшує суму податку, що залишається у розпорядженні платника податку для цільового використання, і не відображається в особовому рахунку платника»; значение строки 24 переносится плательщиком в строку 22 налоговой декларации (сокращенной) последующего отчетного периода. 5.13.2. Суммы налога на добавленную стоимость, отраженные в строке 24 налоговой декларации по налогу на добавленную стоимость (сокращенной), поданной налогоплательщиками (за исключением применявших определенные пунктами 11.12, 11.21, 11.29 и 11.35 статьи 11 Закона специальные режимы налогообложения) за последний налоговый период в условиях действия Закона, действующего до внесения изменений Законом №2505, включаются со знаком «-» в строку 8.4 «інші випадки» налоговой декларации по налогу на добавленную стоимость, подаваемой после вступления в силу Закона №2505. 6. Особые правила для предприятий судостроения и самолетостроения Изложенное в пункте 5.11 настоящего Порядка не распространяется на предприятия судостроения и самолетостроения. При отрицательном значении сумм налога на добавленную стоимость, исчисленных в порядке, предусмотренном в подпункте 7.7.1 пункта 7.7 статьи 7 Закона, таким предприятиям возмещение из бюджета осуществляется в налоговом периоде, следующем за отчетным периодом, в котором возникло отрицательное сальдо налога, в порядке и сроки, предусмотренные в пункте 7.7 статьи 7 Закона. При этом сумма, отраженная в строке 22.2 налоговой декларации текущего отчетного налогового периода указанных предприятий, переносится в строку 23.1 налоговой декларации этого же отчетного периода. Расчет суммы бюджетного возмещения осуществляется в общеустановленном порядке. 7. Проверка налоговых деклараций в налоговом органе 7.1. Налоговые декларации принимаются без предварительной проверки указанных в них показателей. 7.2. Зарегистрированные в налоговой инспекции (администрации) декларации подлежат документальной невыездной (камеральной) проверке. 7.3. По результатам проверки делается соответствующая запись в разделе IV налоговой декларации и составляется Акт о результатах документальной невыездной (камеральной) проверки налоговой декларации по налогу на добавленную стоимость по форме, определенной в приложении 2 к настоящему Порядку. 7.4. Документальную невыездную (камеральную) проверку данных, заявленных в налоговой отчетности по налогу на добавленную стоимость, налоговый орган проводит в течение 30 дней, следующих за днем получения налоговой декларации. При наличии достаточных оснований считать, что расчет суммы бюджетного возмещения был сделан с нарушением норм налогового законодательства, налоговый орган имеет право в течение такого же срока провести внеплановую выездную (документальную) проверку плательщика для определения достоверности начисления такого бюджетного возмещения. 8. Ответственность налогоплательщика В случае когда плательщик налога на добавленную стоимость не подает налоговую декларацию в сроки, определенные законодательством, а также когда контролирующий орган по результатам проведенной им проверки определяет сумму занижения налогового обязательства (завышение отрицательного значения разницы между суммой налогового обязательства и налогового кредита или суммы бюджетного возмещения), декларированного плательщиком в налоговой отчетности по налогу на добавленную стоимость, такой налогоплательщик несет ответственность согласно действующему законодательству. 9. Изменение форм налоговой отчетности 9.1. Формы налоговой декларации по налогу на добавленную стоимость, зарегистрированные в установленном порядке в Министерстве юстиции Украины, отвечают нормам и содержанию налога на добавленную стоимость. 9.2. Внесение изменений в формы налоговой отчетности по налогу на добавленную стоимость осуществляется в случае законодательного изменения правил налогообложения, вводящих иной, чем действовавший до их принятия, порядок отражения в отчетности сумм налоговых обязательств и налогового кредита и исчисления сумм налоговых обязательств плательщика перед бюджетом или порядка исчисления и предоставления бюджетного возмещения. 9.3. Если после изменения правил налогообложения, обусловленного пунктом 9.2 этого Порядка, центральным налоговым органом не внесены изменения в форму налоговой отчетности и если плательщик считает, что неизмененная форма налоговой отчетности увеличивает или уменьшает его налоговые обязательства вопреки внесенным изменениям в правила налогообложения, то он имеет право подать налоговую декларацию по налогу на добавленную стоимость по другой форме вместе с объяснением мотивов ее составления. И. о. директора Департамента методологии ГНА Украины Н. ФЛИССАК 1 При этом невключение налоговой накладной (при наличии ее оригинала) в реестр полученных и выданных налоговых накладных не является основанием для отказа в зачислении суммы налога, определенной в такой налоговой накладной, в состав налогового кредита такого налогоплательщика.