Т.Ф. Кайгородцева Теоретические основы возникновения проблемных кредитов и

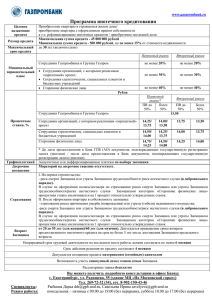

реклама

Т.Ф. Кайгородцева Теоретические основы возникновения проблемных кредитов и управления проблемной ссудной задолженностью На современном этапе развития мировой экономики бизнес, связанный с банковской деятельностью, приобретает особое значение. Банки выступают в роли «кровеносной системы» экономики, обеспечивая процесс непрерывного движения капитала. Стабильно и эффективно функционирующий банковский сектор является ключевым фактором интенсивного экономического роста, что особо актуально для Казахстана в свете стоящей перед ним задачи по повышению конкурентоспособности экономики. Банковская деятельность неразрывно связана с различного рода рисками (кредитный, операционный, рыночный и т.д.), возникающими в процессе взаимодействия банка с внешней средой. Кредитный риск, то есть вероятность невозврата выданных банком кредитов, представляет наибольшую угрозу для жизнедеятельности кредитных организаций. Именно поэтому управление кредитным рисками является основным в банковском деле. Подавляющее число банкротств кредитных организаций (по различным оценкам, около 80%) обусловлено неграмотной политикой банка в области формирования и управления кредитным портфелем.1 Независимо от качества кредитного портфеля и методов, которые применяются при управлении кредитным риском, все банки в той или другой степени сталкиваются с проблемами невозвращения кредитов. Под «проблемными» понимаются кредита, по которым после выдачи в срок и в полном объеме не выполняются обязательства со стороны заемщика или же стоимость обеспечения по кредиту значительно снизилась.2 Банковская практика свидетельствует, что сложности с возвращением кредитов чаще всего обусловлены влиянием процессов, которые развиваются на протяжении определенного периода времени. Поэтому опытный кредитный работник банка может еще на ранней стадии выявить у заемщика признака финансовых трудностей, которые зарождаются, и принять меры относительно их предупреждения и защиты банковских интересов. Кредитный работник банка должен стремится употребить такие мероприятия как можно раньше, до того, как ситуация выйдет из-под контроля и потери станут неминуемыми. Не принятие своевременных мероприятий по недопущению финансовых проблем у заемщика приводит не Положение Национального Банка Республики Казахстан "О классификации ссудного портфеля и резервах (провизиях), необходимых для покрытия возможных убытков по кредитам" 340 от 31 декабря 2001 года, с учетом изменений и дополнений- Сборник нормативных правовых актов Национального Банка Республики Казахстан (часть 6) - А: Атамура, 2003. 2 Глоссарий терминов, определяющих кредитные отношения- Сборник нормативных правовых актов Национального Банка Республики Казахстан (часть 5) - А: Атамура, 2007. 1 только к неуплате основного долга и процентов – убытки для банка значительно больше: - во-первых, взрывается репутация банка, поскольку большее количество просроченных кредитов может привести к падению доверия вкладчиков и инвесторов и к угрозе неплатежеспособности банка. - во-вторых, потери от кредитных операций повышают угрозу отхода из банка высококвалифицированных работников из-за снижения возможностей их материального стимулирования. - в-третьих, банк вынужден осуществлять дополнительные расходы, связанные с взысканием проблемного кредита. - в-четвертых, определенная часть ссудного банковского капитала замораживается в непродуктивных активах. Перечисленные потери по своим размерам могут намного превышать прямые убытки от непогашения долга. Проблемные кредиты не возникают спонтанно. Существуют многочисленные предупредительные сигналы, которые свидетельствуют о том, что финансовое состояние заемщика ухудшается и что выданный ему кредит может быть непогашенный в срок или совсем не будет возвращен. Эти сигналы кредитор должен как можно раньше выявить. Для этого используются анализ бухгалтерской и финансовой отчетности, личные контакты с заемщиком, сообщение третьих лиц, других отделов банка. Самые характерные предупредительные сигналы возникновения проблемных кредитов: - внезапное прекращение связи с заемщиком; несоблюдение условий и требований, предусмотренных документацией о выдаче кредита; - необоснованные задержки получения от клиента финансовой отчетности; отказ предоставить по просьбе банка финансовую информацию; - получение неполной или недостоверной информации от компании; - ухудшение финансового состояния, которое определяется из отчетов; - наличие проблемных кредитов у заемщика или поручителя по кредитам, полученными в других кредитных учреждениях; - погашение кредитов с опозданием; - увеличение объемов и сроков погашения дебиторской и (или) кредиторской задолженностей; - убытки по операциям на протяжении одного или нескольких кварталов или периодов; - несвоевременная реакция на обращение банка; - попытки заемщика изменить форму и масштабы проекта, который является объектом финансирования. При оформлении ссуды банк уделяет значительное внимание предыдущему контролю за деятельностью потенциального заемщика, определению его кредитоспособности и прогнозированию кредитного риска.3 В следующем банк осуществляет контроль за выполнением требований кредитного договора, целевым и эффективным использованием кредита, своевременным и полным его погашением. При этом банк на протяжении всего периода пользования кредитом поддерживает деловые контакты с заемщиком, обязательно проводить проверку состояния сохранения заставленного имущества. Периодически анализируется финансовое состояние заемщика. За потребностью проводятся проверки на месте финансово расчетных документов, бухгалтерских и статистических материалов, использования заемщиком собственных средств и других вопросов, отмеченных в кредитном договоре. В случае выявления фактов использования кредита не по целевому назначению банк имеет право досрочно разорвать кредитные отношения, которые являются основанием для взыскания ссуды в пределах обязательств заемщика по кредитному договору. Проблемные кредиты являются результатом платежного кризиса заемщика, хотя может существовать класс заемщиков-неплательщиков, которые могут, но не желают погасить кредит. Длительная и хлопотливая работа банка с проблемными кредитами состоит из трех фаз: анализу документов; безотлагательных мероприятий; неплатежеспособности:4 1) Фаза анализа, то есть разработка так называемых “лечебных мероприятий” банка (мероприятий, направленных на то, чтобы способствовать возобновлению кредитоспособности клиента). На основании изучения потенциальных возможностей заемщика складывается проект будущего развития этой компании. Американские коммерческие банки уделяют большое внимание прогнозированию проблемных кредитов на этапах анализа кредитного заявления и реализации кредитного соглашения. Банковская практика определила 25 сигнальных моментов (“red flags”), которые помогают обнаружить потенциальные проблемные кредиты. Можно обнаружить такие основные “сигналы”: из истории заемщика; состояние руководства и методов управления фирмой-заемщиком; производственно-хозяйственной деятельности заемщика; Организации кредитования и сферы использования кредитов и сигналы, которые фиксируют отклонение от установленных норм и нормативов. Эти сигналы настораживают банк и помогают предотвращению или обнаружить появление просроченных кредитов. Если банк идентифицировал 3 Положение Национального Банка Республики Казахстан "О порядке ведения банками в Республике Казахстан документации по кредитованию" 141 от 24 июня 2001 года - Сборник нормативных правовых актов Национального Банка Республики Казахстан (часть 6) - А: Атамура, 2003. 4 http://www.gazeta.kz/art.asp?aid=126521 сомнительные кредиты, то которыми должны быть его следующие шаги? Банк употребляет программу действий, направленную на погашение кредитов. В большинстве случаев заемщик еще не потерял способность отвечать за своим обязательствам. В этой ситуаций банк рассматривает вопрос об изменении условий кредитного договора. Новые условия касаются графика погашения кредита, организации взаимных и согласованных действий банка и заемщика, которые ставят на цели ликвидацию проблемных кредитов. В случаях, когда заемщик исчерпал все возможности для погашения ссуды и заключения новое кредитное соглашение является неэффективным, банк вынужден передавать дело в суд. С целью определения плана последующих действий собирается информация относительно финансов и менеджмента. Особенно интересной является информация о группах производимых продуктов, дочерних фирмах и результатах их деятельности в разнообразных географических регионах. Детальная информация о расходах поможет определить, которые из них фиксированы, а которые - переменные, а также, которые из этих расходов могут быть сокращены. Информация о финансовых отчетах позволит определить жизнеспособность компании и обнаружить возможности, которые при достаточном основании можно считать основой будущей успешной деятельности. Однако в краткосрочном плане ключом до выживания фирмы является ее способность хранить и наращивать свободные денежные средства. Чтобы определить, каким образом компания тратит свои средства, банк-кредитор должен следить за операциями на расчетном счете корпорации. Мониторинг счета может показать изменения в условиях снабжения компании (например, применение поставщиками компании подписки). Необходимо обратить особенное внимание на персональный счет владельца фирмы (если фирма принадлежит одному владельцу), поскольку “путаница” в использовании средств на производственные цели и личные потребности вполне может повлечь финансовый крах этой фирмы. Как определить, жизнеспособный основной бизнес ли компании? Безнадежные ситуации характеризуются ухудшением основного бизнеса в результате жесткой ценовой конкуренции, при этом наблюдается очень быстрый спад рыночного спроса, а фиксированные расходы растут. Выбор плана действий зависит также от компетенции руководителя компании. Необходимо определить, способно ли руководство компании к управлению фирмой в кризисной ситуации? Насколько организовано сотрудничает руководящая команда? 2) Фаза безотлагательных мероприятий, которая являет собой разработку умной стратегии обращения финансовых средств и выхода из платежного кризиса. В процессе работы с проблемными ссудами банк производит стратегию возможной реакции на трудности заемщика. Она может иметь вид реабилитации или ликвидации отношений банка с фирмой. Фаза безотлагательных мероприятий начинается тогда, когда решающим для компании становится сохранение средств. Для достижения этого фирма должна сконцентрироваться на совершенствовании механизма получения прибылей и его мониторинга, мероприятий контроля над расходами. Разработка умной стратегии должна содержать вопрос замены руководства, улучшения контроля, усовершенствования маркетинга и изменений в ценовой политике; реорганизацию задолженности или поиска новых источников финансирования, предоставления компании отсрочки по выплате процентов. На первом этапе банк и заемщик сотрудничают как настоящие партнеры. Они заключают дополнительное (модифицированное) соглашение, за которым заемщику предоставляется отсрочка в погашении кредита на период корректировки своей хозяйственной деятельности с целью получения средств для возвращения долга. По договоренности банк может исполнять разную роль. Иногда банк ограничивает активность заемщика, например, относительно приобретения нового оборудования или расширения производителя. Рестрикциям со стороны банка могут подлежать и расходы фирмы на выплату денежных вознаграждений работникам. В других случаях банк непосредственно принимает участие в управлении фирмой. Это может происходить или в виде делегирования сотрудника банку в совет директоров компании с предоставлением ему контрольных функций, или в виде рекомендации осуществить кадровые изменения в руководстве. Фирма идет на подобные санкции, имея надежду на улучшение своего финансового положения. Кроме того, в модифицированном соглашении может относиться вопрос о дополнительном обеспечении кредита, если банк считает, что существующее обеспечение недостаточно защищает его интересы. Относительно заемщика, который не выполняет своих обязательства по кредитному соглашению, а также при выявлении недостоверных отчетов или запущенности бухгалтерского учета, если не угрожает своевременному и полному погашению заимообразной задолженности, банк может прекратить последующее предоставление средств и досрочно погасить раньше выданные ссуды. Кредитные соглашения могут предусматривать, что в случае невыполнения обязательств кредитор будет требовать мгновенного возвращения долга. Это называется “акселерацией”. 3) Фаза неплатежеспособности, на протяжении которой решаются вопросы, связанные с банкротством или реорганизацией неплатежеспособного клиента. Против заемщика, который своевременно не выполнил своих обязательств перед банком по кредитному соглашению (погашение ссуды, выплата процентов, комиссионных и пени), в их части, не обеспеченной залогом, в установленном законом порядке может быть возбуждено дело о банкротстве. Об объявлении клиента неплатежеспособным банк сообщает основным кредиторам, государственным органам управления, основателей фирмой-заемщиком, а также в прессе и других средствах массовой информации. В результате рассмотрения дела о банкротстве в арбитражном суде может быть принято решение о: - санацию должника путем его реорганизации или приватизации; - перевод долга или замену должника; - признание должника банкротом и взыскание задолженности из его имущества. Банк прекращает начисление пени и процентов из всех видов задолженности банкрота. За счет средств, полученных от продажи имущества заемщика-банкрота, внеочередной раз удовлетворяются требования банкакредитора, обеспеченные залогом.