Сравнительная оценка эффективности привлечения средств

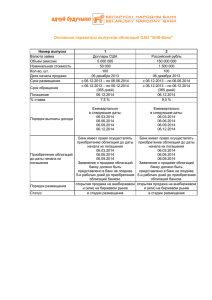

реклама

Сравнительная оценка эффективности привлечения средств эмитентами рублевых корпоративных облигаций Теплова Т.В., Соколова Т.В. Ключевые слова: рублевые корпоративные облигации, доходность, дюрация, эффективность привлечения заемных средств Аннотация доклада В период после глобального финансового кризиса 2008-2009 гг. в России бурно рос рынок корпоративных рублевых облигаций: ежегодно росли объемы первичных размещений и вторичного рынка (так, с 2007 по 2014 г. объем рынка обращающихся корпоративных облигаций вырос с 3,9% до 9,3% ВВП), эмитенты могли привлечь заемные средства по более привлекательным ставкам, чем ставки по банковским кредитам в рублях. В 2014-2015 гг. на фоне ограничения возможности рефинансирования кредитов за рубежом для ключевых российских заемщиков (с государственным участием в капитале) происходит процесс замещения валютного долга рублевым, что дает внутреннему облигационному рынку дополнительные стимулы для роста. В Табл. 1 показано, что если в 2010-2012 гг. отношение объема вторичного рынка рублевых корпоративных облигаций к ВВП оставалось практически постоянным (на уровне 6,3-6,7%), то с 2013 г. наметилась тенденция к росту данного показателя. Наиболее интенсивный рост вторичного рынка рублевых корпоративных облигаций к ВВП пришелся на 2014-2015 гг. (на 1,6% ВВП за 2014 г. и на 0,8% ВВП за I полугодие 2015 г.). Количество выпусков корпоративных облигаций, обращающихся на внутреннем рынке, с конца 2010 г. по 30 июня 2015 г. выросло в 1,7 раза (30 июня 2015 г. на рынке обращалось 1172 выпусков – Табл. 1). На первичном рынке рублевых корпоративных облигаций в 2013-2014 гг. также фиксировался рост новых размещений (2,6 и 3,0% ВВП) по сравнению с 2010-2012 гг. (1,8-1,9% ВВП). Таблица 1. Объем первичного и вторичного рынка обращающихся рублевых корпоративных облигаций, в млрд. руб. и % ВВП 31.12.2010 31.12.2011 31.12.2012 31.12.2013 31.12.2014 30.06.2015 Объем рынка обращающихся рублевых корпоративных облигаций - в млрд. руб. 2 962,2 3 554,4 4 300,5 5 358,9 6 752,1 7 374,3 - в % ВВП 6,4 6,3 6,7 7,8 9,3 10,1 Количество выпусков обращающихся рублевых корпоративных облигаций 687 786 879 1 012 1 102 1 172 31.12.2010 31.12.2011 31.12.2012 31.12.2013 31.12.2014 30.06.2015 Объем новых размещений рублевых корпоративных облигаций - в млрд. руб. 850,6 1036,5 1189,7 1733,0 2099,6 - в % ВВП 1,8 1,9 1,9 2,6 3,0 Количество новых выпусков рублевых корпоративных облигаций 210 276 257 319 264 Источник: Cbonds, расчеты авторов Противоположную динамику в 2014-2015 гг. демонстрировал рынок корпоративных еврооблигаций. Если на 31 декабря 2013 г. объем рынка обращающихся корпоративных еврооблигаций российских эмитентов составлял $181,8 млрд., то в декабре 2014 г. - $165,9 млрд., в июне 2015 г. - $152,7 млрд. (снижение на 16% с 31.12.2013 по 30.06.2015 г.). Идет процесс досрочного погашения еврооблигаций, выкупа их с зарубежных рынков. В 2014-2015 гг. в связи с падением цен на нефть и девальвацией рубля, введением антироссийских санкций со стороны ЕС и США, значительным повышением ключевой ставки Банка России в IV квартале 2014 г. (до 17% годовых) произошли существенные изменения в динамике процентных ставок и дюрации рублевых корпоративных облигаций по сравнению с 2010-2013 гг. (Табл. 2). Так, если средневзвешенная доходность облигаций в составе индекса MICEX CBI TR в 2010-2013 гг. составляла 7,41-8,73% годовых, то в 2014 г. и в I полугодии 2015 гг. – 10,44 и 14,13% годовых соответственно. В 2014-2015 гг. по сравнению с 2011-2013 гг. значительно уменьшилась средневзвешенная дюрация рублевых корпоративных облигаций в составе индекса MICEX CBI TR (Табл. 2). Таблица 2. Динамика процентных ставок и дюрации рублевых корпоративных облигаций в 2010-2014 гг. и I полугодии 2015 г. 2010 2011 2012 2013 2014 I полугодие 2015 г. Средняя доходность к погашению облигаций, входящих в индекс MICEX CBI TR - на конец периода, % 7,74 8,67 8,62 8,34 13,76 12,03 - средняя за период, % 7,41 7,49 8,73 7,93 10,44 14,13 Средняя дюрация облигаций, входящих в индекс MICEX CBI TR, лет 2,01 2,38 2,43 2,48 1,97 1,74 Источники: Московская биржа, расчеты авторов С учетом активизации процессов привлечения средств на внутреннем облигационном рынке, возникает вопрос: будет ли внутреннее финансирование для компаний с государственным участием дешевле, чем для частных компаний? Насколько важен размер компании для выхода на облигационный рынок? В ряде отраслей, например, в нефтегазовой отрасли, частные компании имеют кредитные рейтинги, сопоставимые с государственными компаниями, поэтому ответ на данный вопрос не очевиден. Рынок рублевых облигаций в исследовательском контексте интересен тем, что на нем фиксируется большая доля биржевых торгов (более 90%), тогда как на большинстве зарубежных рынков преобладают внебиржевые обращения облигаций – межбанковские сделки (например, на рынке Китая биржевые торги – менее 3%, на рынке США – менее 10%). Такая особенность российского рынка позволяет использовать в расчетах рыночные котировки и доходность к погашению для подавляющего числа выпущенных в обращение облигаций. Второй особенностью рынка рублевых корпоративных облигаций является отсутствие четкого понимания инвестором купонного дохода: так, для 719 из 1009 выпусков, обращающихся в декабре 2013 г., проспектом эмиссии были предусмотрены изменения купонной ставки эмитентом в течение срока обращения облигаций. В связи с этим, на российском рынке эмитенты (и инвесторы) в первую очередь ориентируются на доходность к погашению, а не на ставку купона. Целью нашей работы является сравнительный анализ эффективности привлечения заемных средств российскими нефинансовыми компаниями на внутреннем облигационном рынке с учетом стоимости и срока заимствования, долговой нагрузки и размера компаний, а также структуры акционерного капитала. В работе проверяются следующие гипотезы: Гипотеза 1. Компании, чьи облигационные выпуски входят в Ломбардный список Банка России, могут привлечь заемные средства на более долгий срок и под более низкую ставку доходности, чем компании с облигациями, не включенными в Ломбардный список. Гипотеза 2. Компании с государственным участием в собственном капитале могут привлечь заемные средства на более долгий срок и под более низкую ставку доходности, чем полностью частные компании. Методология и данные исследования. Существует большое количество работ, посвященных исследованию влияния различных макроэкономических, институциональных и специфических для компании (финансовых и нефинансовых) факторов на стоимость заемного капитала компаний, при этом превалируют методы регрессионного анализа: Anderson, R., Mansi, S., Reeb, D. (2003); Boubakri and Ghouma (2010); Mansi, S., Maxwell, W., Miller, D. (2011); Wald and Long (2007); Теплова Т.В., Соколова Т.В. (2011). Методы регрессионного анализа позволяют сделать выводы о значимости влияния тех или иных факторов на стоимость и сроки заимствования. Следует отметить, что большинство ранее проведенных работ, посвященных исследованию влияния различных факторов на ставку заимствования, строится на анализе доходности новых выпусков (первичный рынок). Упускается из виду, что инвесторы поразному оценивают риски новых и уже обращающихся облигаций. Кроме того, практически нет исследований в динамике и по широкой выборке для российского рынка, не учитывается ликвидность облигаций. В нашем исследовании посредством метода панельного регрессионного анализа выявляются финансовые и нефундаментальные показатели, значимо влияющие на доходность и дюрацию корпоративных рублевых облигаций по отраслям и фазам делового цикла. В отличие от большинства предыдущих работ, мы анализируем уже обращающиеся выпуски: рассматривается диверсифицированная выборка компаний реального сектора российской экономики (включая нефтегазовую промышленность, машиностроение, энергетику, черную металлургию, пищевую промышленность и АПК, торговлю) с рублевыми облигациями, обращающимися в 2010-2015 гг. Таким образом, временной период исследования охватывает как период относительной макроэкономической стабильности (2010-2013 гг.), так и период финансово-экономического кризиса 2014-2015 гг. Мы рассматриваем широкий спектр факторов, включающий: долю участия государства в акционерном капитале, показатели долговой нагрузки эмитента (чистый долг к EBIT и EBITDA, покрытие процентов EBIT и EBITDA, финансовый рычаг, коэффициент краткосрочного долга), рентабельность продаж, размер компании (измеряемый логарифмом выручки), характеристики облигационных выпусков (признак включения займов в Ломбардный список, число купонных выплат в год, показатель ликвидности – число торговых дней за год). Кроме того, в рамках анализа учитываются переменные макроэкономической стабильности: дамми финансового кризиса, фактические и ожидаемые темпы роста ВВП и инфляции. Таким образом, мы строим многофакторные регрессионные модели вида (1)-(2): YTM 1 Size 2, j FinRisk j 3,k NonFinRisk k 4,l Bond Characteristic l 5 Dummy Industry 6,t MacroVart Duration 1 Size 2, j FinRisk j 3,k NonFinRisk k 4,l Bond Characteristic l 5 Dummy Industry 6,t MacroVart (1) (2) где YTM – доходность облигации к погашению, Duration – дюрация облигации, фактор Size представляет собой размер компании, Fin Risk - набор финансовых показателей эмитента (в итоговую модель попал один или несколько финансовых показателей), NonFin Risk – набор нефинансовых показателей, характеризующих качество корпоративного управления компании- эмитента (например, присутствие государства в капитале), Bond Characteristic – характеристики облигационных выпусков (например, показатель ликвидности, число купонных выплат и др.), Dummy Industry – дамми-переменная отрасли, MacroVar – набор макроэкономических показателей. На следующем этапе анализа факторы, значимо влияющие на доходность и дюрацию корпоративных облигаций, используются при построении интегрального показателя эффективности привлечения заемных средств на облигационном рынке. Новым направлением исследования на облигационном рынке стали вопросы оценки эффективности привлечения средств: Robbins M.D., Simonsen W. (2002), Malhotra, R., Malhotra, D.K., Russel, Philip S. (2010). При этом выявились преимущества таких непараметрических методов, к классу которых принадлежит оболочечный анализ (Data Envelopment Analysis, DEA). Согласно методу DEA эффективность трактуется как отношение взвешенной суммы выходных параметров (результатов, выгод) к взвешенной сумме входных параметров (ресурсов). Метод DEA обладает значительными достоинствами: 1) он является непараметрическим, а значит, не требует формулирования гипотез о вероятностном распределении параметров и не накладывает ограничений на мультиколлинеарность параметров (в отличие от регрессионного анализа), 2) метод не требует качественного обоснования значимости тех или иных факторов, определяющих характеристики исследуемого объекта (например, по облигации – стоимость капитала и срок обращения). Это означает, что в рамках метода DEA не требуется предварительного задания весовых коэффициентов для входных и выходных параметров (веса определяются автоматически в ходе решения оптимизационных задач), 3) метод позволяет выявить компании с наивысшими оценками эффективности (построить для выборки облигаций границу эффективности), а для неэффективных компаний – найти целевые значения входных и выходных параметров, при достижении которых компания выйдет на границу эффективности. В нашей работе впервые исследуется вопрос об эффективности привлечения средств на российском облигационном рынке посредством метода DEA (в отличие от упомянутых выше работ Robbins M.D., Simonsen W. (2002), Malhotra, R. et al. (2010), где рассматривался рынок США). Применение метода DEA позволило дать сравнительную оценку эффективности деятельности финансовых служб эмитентов рублевых корпоративных облигаций не только по совокупности финансовых показателей компаний, но и по характеристикам финансовых инструментов (облигаций). В исследовании впервые на базе непараметрических методов проводится сравнение эффективности привлечения заемных средств частными компаниями и компаниями с государственным участием; компаниями с облигациями в составе Ломбардного списка Банка России и не входящими в Ломбардный список; компаниями различных отраслей. Так как метод DEA требует обоснования входных и выходных параметров модели, то с учетом задач данного исследования (оценка эффективности с позиции эмитента) в качестве выходных параметров нами выбраны доналоговая стоимость долга (доходность к погашению по облигациям) и срок привлечения заемных средств (дюрация облигаций). Для формирования набора входных параметров в работе применен специальный алгоритм: с помощью метода регрессионного анализа проведено тестирование факторов и отобраны те, которые статистически значимо влияют на доходность и дюрацию выпуска. К таким факторам относятся: параметры долговой нагрузки (чистый долг к EBITDA, финансовый рычаг) и размер компании (измеряемый логарифмом выручки). Результаты исследования. Результаты проведенного регрессионного анализа показали, что эффективная ставка доходности по рублевым облигациям может диагностироваться по показателям долговой нагрузки (каждый из них оказывает значимое влияние на доходность), при этом лидирует по объясняющей силе коэффициент чистого долга по показателю EBITDA. В объяснении различий доходности значимы такие нефинансовые показатели, как присутствие государства в капитале компаний (чем больше доля государства, тем относительно ниже доходность облигаций) и отраслевая принадлежность эмитента (для ритейлеров и компаний АПК характерны наиболее высокие показатели доходности). Кроме того, выявлена значимость влияния на доходность такого показателя, как размер выручки (чем больше размер компании, тем ниже доходность к погашению). Предложенный подход с применением модели DEA позволил соотнести показатели кредитного риска, размера компании, доходность и срок привлечения средств, сформировать интегральный показатель эффективности работы финансовой службы в контексте привлечения средств на облигационном рынке. Преимуществом такого подхода является возможность задавать разноплановые целевые показатели (удешевление заимствования при максимизации срока привлечения средств), искать «болевые точки» (причины недостижения границы эффективности). Результаты расчетов подтвердили гипотезу о том, что на внутреннем российском облигационном рынке в 2014-2015 гг. наиболее эффективно (с точки зрения стоимости и срока финансирования) привлекали денежные средства эмитенты с облигациями, входящими в Ломбардный список Банка России. Гипотеза о том, что компании с государственным участием в собственном капитале могут привлечь заемные средства на более долгий срок и под более низкую ставку, подтвердилась для компаний энергетической отрасли и не подтвердилась для нефтегазовых и машиностроительных компаний. Кроме того, показано, что влияние на стоимость и срок привлечения заемных средств оказывает отраслевая принадлежность эмитентов рублевых облигаций: компании нефтегазовой отрасли демонстрировали более высокие показатели эффективности по сравнению с эмитентами других отраслей. Доля участия государства в собственном капитале для компаний данной отрасли не оказывала значимого влияния на показатели эффективности.