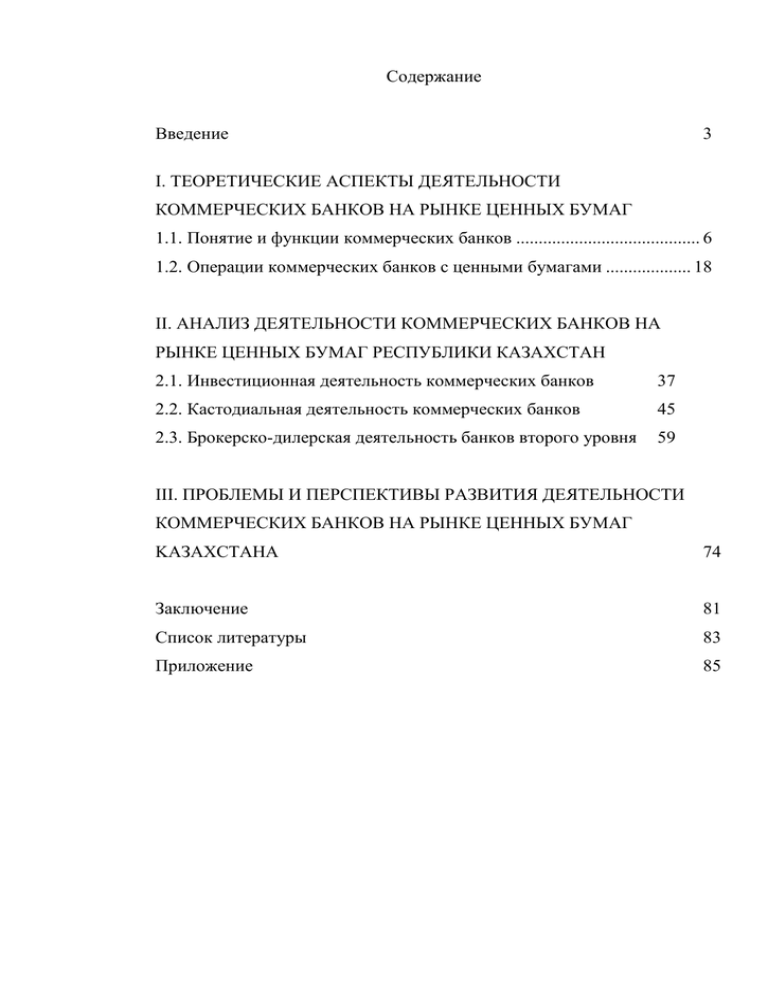

Коммерческий банк - Заказать дипломную работу Алматы

реклама