эмиссионных ценных бумаг

реклама

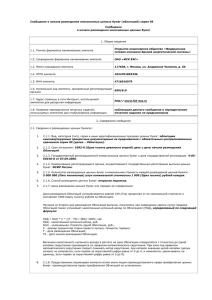

Сообщение об утверждении решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг 1. Общие сведения 1.1. Полное фирменное наименование эмитента (для некоммерческой организации — наименование): АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «ТРАНСКАПИТАЛБАНК» (ЗАКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) 1.2.Сокращенное фирменное наименование эмитента: «ТКБ» (ЗАО) 1.3.Место нахождения эмитента: 109147, г. Москва, ул. Воронцовская, д.27/35 1.4. ОГРН эмитента :1027739186970 1.5.ИНН эмитента: 7709129705 1.6.Уникальный код эмитента, присвоенный регистрирующим органом: 2210В 1.7.Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации: www.transcapital.com 1.8.Название периодического печатного издания (изданий), используемого эмитентом для опубликования информации: газета « Ведомости» и/или «Труд», «Приложение к Вестнику ФСФР России». 2. Содержание сообщения 2.1. Орган управления эмитента, утвердивший решение о выпуске (дополнительном выпуске) ценных бумаг, и способ принятия решения (в случае принятия решения общим собранием акционеров указывается вид общего собрания (годовое или внеочередное), форма голосования (совместное присутствие либо заочное голосование). Совет директоров «ТКБ» (ЗАО), совместное присутствие. 2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении решения о выпуске (дополнительном выпуске) ценных бумаг. Дата проведения заседания: «26» декабря 2005г. Место проведения заседания: 107078,г. Москва, Докучаев пер., д.5, стр.3 2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении решения о выпуске (дополнительном выпуске) ценных бумаг. Дата составления протокола заседания: «27» декабря 2005 г. Номер протокола: 41/2005 2.4. Кворум по вопросу об утверждении решения о выпуске (дополнительном выпуске) ценных бумаг и итоги голосования. Присутствовали на заседании и имели право голосовать по данному вопросу 6 из 7 членов Совета директоров «ТКБ» (ЗАО), кворум имеется, итоги голосования: решение принято единогласно. 2.5. Сведения о ценных бумагах и условиях их размещения: 2.5.1. Вид, категория (тип), серия и иные идентификационные признаки размещаемых ценных бумаг. Процентные неконвертируемые документарные на предъявителя облигации «ТКБ» (ЗАО) 1-ой серии с обязательным централизованным хранением (далее- «Облигации). 2.5.2. Срок погашения (для облигаций и опционов эмитента). Облигации выпуска погашаются по номинальной стоимости на 1104-й (Одна тысяча сто четвертый) день с даты начала размещения Облигаций. 2.5.3. Количество размещаемых ценных бумаг и номинальная стоимость (если наличие номинальной стоимости предусмотрено законодательством Российской Федерации) каждой размещаемой ценной бумаги. 800000 (Восемьсот тысяч) штук номинальной стоимостью 1000 (Одна тысяча) рублей каждая. 2.5.4. Способ размещения ценных бумаг, а в случае размещения ценных бумаг путем закрытой подписки — также круг потенциальных приобретателей размещаемых ценных бумаг. Открытая подписка 2.5.5. Цена размещения ценных бумаг или порядок ее определения. Цена размещения Облигаций данного выпуска утверждается решением Совета директоров Эмитента и равна 1000 (Одна тысяча) рублей за 1 облигацию (100% от номинальной стоимости). Начиная со второго дня размещения Облигаций, покупатель при приобретении Облигаций также уплачивает накопленный купонный доход (НКД), рассчитываемый по следующей формуле: НКД = N x С1 x (T - To) / 365 /100 % С1 - процентная ставка по первому купону (в процентах годовых); N - номинальная стоимость Облигации; To - дата начала размещения Облигаций; Т - дата заключения договора купли-продажи Облигаций Величина накопленного купонного дохода в расчете на одну Облигацию определяется с точностью до одной копейки, округление цифр при расчете производится по правилам математического округления. При этом под правилами математического округления следует понимать метод округления, при котором значение целой копейки (целых копеек) не изменяется, если первая за округляемой цифра меньше 5, и изменяется, увеличиваясь на единицу, если первая за округляемой цифра больше или равна 5. 2.5.6. Срок (даты начала и окончания) размещения ценных бумаг или порядок его определения. Дата начала размещения Облигаций определяются решением Совета директоров. Эмитент публикует информацию о Дате начала размещения Облигаций в Ленте новостей не позднее, чем за 5 (пять) дней до Даты начала размещения Облигаций. Также не позднее, чем за 4 (четыре) дня до Даты начала размещения Облигаций такое сообщение публикуется не странице в Интернете- www.transcapital.com . Информация о дате начала размещения раскрывается Эмитентом в соответствии с Федеральным законом «О рынке ценных бумаг» и нормативными актами Банка России и ФСФР России. Датой окончания размещения является более ранняя из следующих дат: а) пятнадцатый рабочий день с даты начала размещения Облигаций; б) дата размещения последней Облигации выпуска. При этом дата окончания размещения не может быть позднее, чем через один год с даты государственной регистрации выпуска Облигаций. 2.5.7. Иные условия размещения ценных бумаг, определенные решением об их размещении. Размещение Облигаций начинается не ранее, чем через две недели после публикации сообщения о государственной регистрации выпуска Облигаций и раскрытия информации о ней в газете «Труд» и/или «Ведомости» и обеспечения всем потенциальным приобретателям возможности доступа к информации о данном выпуске Облигаций. Информация о государственной регистрации выпуска Облигаций раскрывается Эмитентом в соответствии с Федеральным законом «О рынке ценных бумаг», нормативными актами Банка России и ФСФР России. Оплата Облигаций выпуска производится в денежной форме в валюте Российской Федерации в безналичном порядке. Возможность рассрочки при оплате ценных бумаг выпуска не предусмотрена. 2.5.8. Предоставление участникам (акционерам) эмитента и/или иным лицам преимущественного права приобретения ценных бумаг. Преимущественное право приобретения Облигаций отсутствует. 2.5.9. В случае, когда регистрация проспекта ценных бумаг осуществляется по усмотрению эмитента, — факт принятия эмитентом обязанности раскрывать информацию после каждого этапа процедуры эмиссии ценных бумаг. Регистрация проспекта осуществляется в соответствии с требованием законодательства. Эмитент обязуется раскрывать информацию после каждого этапа процедуры эмиссии ценных бумаг в соответствии с законодательством. 3. Подпись 3.1.Заместитель Председателя Правления 3.2. Дата: «27» декабря 2005 М.П. ____________________/ К.В. Алексеев