Солнце пригреет

реклама

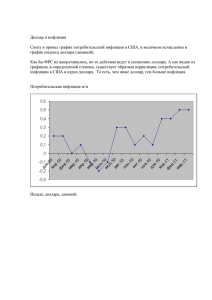

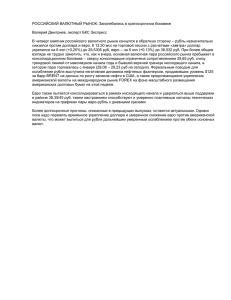

Солнце пригреет, – всё поспеет В начале 2005 года климат на российском рынке ценных бумаг был достаточно прохладным. Особенно это относится к акциям, которые принесли инвесторам на редкость скромный урожай прибылей – меньше 10% к концу мая. Урожайность долгового рынка оставалась вполне приличной вплоть до середины весны, но с тех пор тоже заметно снизилась. Наконец, стал уверенно падать курс рубля к доллару, от чего инвесторы уже почти отвыкли. Между тем, во второй половине года климат обещает быть значительно теплее. Особенно это касается рынка акций, которому предстоит наверстать отставание от других emerging markets и отразить резкое сокращение страновых рисков России. Благодаря этим факторам, можно ожидать роста индекса РТС на 20-25% к концу года. Окончание цикла повышения процентных ставок в США окажет существенную поддержку рынку корпоративных облигаций и затормозит рост курса доллара. В то же время, ставки доходности к погашению по «голубым фишкам» облигационного рынка уже исчерпали потенциал снижения. Приемлемую доходность, порядка 15% годовых, можно будет получить за счёт тщательного профессионального выбора облигаций «второго эшелона». Активный рост курса доллара, скорее всего, притормозит с окончанием цикла повышения учётной ставки ФРС к началу июля. После этого американская валюта будет укрепляться значительно медленнее. К концу года курс доллара к евро может достичь 1.17, а в течение 12 месяцев – 1.15. Соответственно, курс рубля к доллару в конце года составит 28.5, а через 12 месяцев вернётся к уровню 28 рублей за доллар. При такой динамике, рублёвые вложения попрежнему будут более привлекательными, чем валютные. Доходность вложений в паевые фонды семейства «ЛУКОЙЛ Фонд» с начала года заметно превысила среднерыночные показатели – от 16% годовых по фонду облигаций до 33% по лучшему из фондов акций. Концентрация вложений в наиболее недооценённых бумагах позволяет ожидать закрепления высоких результатов – порядка 15% годовых по фонду облигаций и 40-50% годовых по фондам акций к концу года. Рынок акций: дай отсрочку, будет дело в точку. Согласно свежим оценкам Росстата, суммарная прибыль российских компаний в 1-м квартале выросла на 30%. Почти на 30% с начала года подорожала нефть. На 20% сократилась премия за страновой риск России – спред суверенных еврооблигаций РФ к облигациям Казначейства США. Между тем, прирост индекса РТС с начала года составил менее 10%. Это худший результат за пять лет. Только в 1998 и 2000 годах динамика индекса по итогам пяти первых месяцев года была ещё более негативной. Однако тогда рынок был под ударом угрозы дефолта и обвала американских фондовых площадок, соответственно. Сегодня ситуация в корне отличается: кредитоспособность России исторически высока, а зарубежные рынки далеки от перегрева, вызвавшего обвал пять лет назад. Доходность рублёвых и валютных облигаций сейчас в разы ниже, чем пять или семь лет назад, тогда как акции, напротив, дешевле по соотношению цена/прибыль, которое в среднем едва превышает шесть. Таким образом, относительная привлекательность рынка акций стала на порядок выше. Россия и развивающиеся рынки: догоним и перегоним 120 MSCI Emerging Markets РТС 100 80 60 апр 04 июн 04 авг 04 окт 04 дек 04 фев 05 апр 05 июн 05 Котировки российских акций до сих пор в среднем на 14% ниже прошлогоднего пика. Остальные развивающиеся рынки сейчас уже на 10% выше того же пикового уровня. Более того, с тех пор почти на 50% выросла мировая цена на нефть. Учитывая, доминирование эмитентов нефтегазового сектора на российском фондовом рынке, логично было бы ожидать опережающей динамики нашего индекса относительно остальных emerging markets. Какое-то время отставание ещё можно было объяснить политическими рисками. Однако с декабря прошлого года оснований для беспокойства стало гораздо меньше: благополучно урегулированы претензии к Вымпелкому, власти демонстрируют стремление ограничивать самодеятельность налоговиков, готовится амнистия капиталов, и в целом опасения повтора «дела ЮКОСа» выглядят всё менее оправданными. Только для того, чтобы ликвидировать отставание от других emerging markets с апреля прошлого года, индекс РТС должен вырасти на 27%. К тому же, конъюнктура самих развивающихся рынков до конца года обещает быть более благоприятной. Опасения разогрева инфляции и более активного повышения процентных ставок в США заставляли инвесторов ограничивать вложения в рискованные активы весной этого года. Свежая статистика по экономике США указывает на замедление инфляционных процессов, а представители ФРС уже говорят о близком завершении цикла повышения ставок. Между тем, темпы роста мировой экономики остаются достаточно высокими по историческим меркам – около 4% в реальном выражении. Помимо прочего, это проявляется и в сохранении относительно высоких цен на сырьевые товары, от которых существенно зависит благополучие нашей экономики и фондового рынка. Таким образом, снижение инфляционных рисков будет стимулировать новый приток вложений на развивающиеся рынки, а высокие цены на сырьё обеспечат российским акциям дополнительный рост по сравнению с другими emerging markets. Котировкам акций ещё предстоит отразить снижение страновых рисков России 800 Индекс РТС 600 y = 58877x-0,831 R2 = 0,9568 400 200 EMBI+ Russia Spread, базисных пунктов 1300 1100 900 700 500 0 300 100 Премия за страновой риск является одним из ключевых компонентов оценки справедливой стоимости акций. Статистика по российскому рынку показывает, что котировки акций, в самом деле, сильно зависят от показателя странового риска. Так, экспоненциальная регрессия значения индекса РТС к спреду доходности российских еврооблигаций над ставками по американским Treasuries имеет очень высокий коэффициент R-square – 0,96. Характерно, что при текущем уровне спреда в 160 базисных пунктов, согласно этой регрессии, индекс РТС должен быть выше 800 пунктов. Благодаря укреплению кредитоспособности РФ, к концу года можно ожидать сужения спреда до 150 б.п. – это немного меньше, чем у Перу и Мексики, и примерно на одном уровне с Марокко. При таком уровне спреда справедливое значение индекса РТС составляет уже 915 пунктов, или на 35% выше, чем в конце мая. Из осторожности мы предполагаем, что рынок успеет лишь частично реализовать этот потенциал в оставшееся до конца года время. Соответственно, рост индекса РТС к 31 декабря составит 20-25%. Толчок к ускорению роста котировок может дать публикация финансовой отчётности ключевых эмитентов за 1-й квартал по МСФО и за 1-е полугодие по российским стандартам. Многие зарубежные инвесторы опасались снижения прибыли российских компаний в этом году из-за усиления налоговой нагрузки и обострения конкуренции. Между тем, предварительные данные по ряду эмитентов уже позволяют прогнозировать продолжение роста прибыли, в частности у нефтяных и металлургических компаний, а также операторов фиксированной связи. Всё это позволяет ожидать принципиально иной динамики рынка, чем в 1998 и 2000 годах. К концу года котировки акций должны хотя бы частично ликвидировать отставание от облигационного рынка и от других emerging markets. Благодаря этому, прирост индекса РТС может составить 20-25% от уровня конца мая. Долговой рынок: копни поглубже, найдёшь погуще Укрепление кредитоспособности РФ и сокращение спреда американским Treasuries способствовало продолжению умеренного снижения ставок на рынке внутреннего долга. В результате рублёвые корпоративные облигации с начала года в среднем принесли инвесторам чуть больше 13% годовых. Однако практически весь рост пришёлся на двухмесячный отрезок с середины января по середину марта. После этого укрепление доллара на мировом рынке привело к началу его роста и по отношению к рублю. В результате привлекательность вложений в рублёвые облигации для нерезидентов сильно упала. Одновременно для российских банков выросла привлекательность «длинных» позиций по доллару: с 18 марта они принесли доход, превышающий 17% годовых, а рублёвые облигации корпораций – в среднем лишь 12%. Индекс корпоративных облигаций: торможение с падением курса рубля 27,20 114 Курс $ 27,00 RUX-Cbonds (ц е нов ой) курс $ 113,5 Rux - Cbonds (ценовой) 27,40 113 27,60 27,80 112,5 28,00 112 28,20 111,5 28,40 28,60 111 янв 05 мар 05 апр 05 июн 05 Негативное влияние продолжающегося падения курса рубля к доллару отчасти компенсировалось позитивной конъюнктурой мировых рынков облигаций. Однако в краткосрочной перспективе спад оптимизма инвесторов в отношении скорого завершения роста учётной ставки ФРС негативно скажется на международном долговом рынке, а также будет способствовать дальнейшему росту курса доллара. Кроме того, постепенно оживляется первичное предложение, несколько притормозившее на фоне стагнации рынка в мае. В таких условиях котировки ликвидных долгосрочных облигаций должны скоро возобновить снижение. Завершения нисходящей коррекции можно ожидать к началу июля, когда существенно прояснится ситуация с дальнейшей динамикой процентных ставок в США. В то же время, потенциал роста котировок «голубых фишек» облигационного рынка представляется уже исчерпанным. Доходность к погашению по наиболее ликвидным выпускам крупнейших эмитентов уже достигла уровня 8-9% даже на срок от 3 лет и выше. Приемлемый доход всё ещё можно получить за счёт инвестирования в облигации «второго эшелона». В то же время, эффективная работа с такими бумагами требует тщательного и профессионального кредитного анализа, исключающего риски дефолта заёмщиков. Грамотное формирование и профессиональное управление портфелем подобных облигаций может принести порядка 15% годовых до конца года. Результаты ЛУКОЙЛ-Фондов: кто проворен, тот доволен Прирост стоимости паёв ЛУКОЙЛ Фондов Первого и Отраслевых инвестиций примерно соответствовал динамике индекса РТС. ЛУКОЙЛ Фонд Перспективных вложений значительно опередил индекс, – пайщики этого фонда за январь-май заработали 33% годовых. При этом надо учесть, что в расчёте индекса не учитываются акции Газпрома, которые с начала года показали практически нулевой результат. Кроме того, более половины роста индекса РТС получено за счёт акций ЛУКойла, доля которых в индексе превышает 33%, а рост котировок с начала года близок к 18%. Паевые фонды же имеют право инвестировать в бумаги одного эмитента не более 15% активов. Таким образом, в регулирующих нормах была, по сути, заложена заметная фора в пользу индекса по сравнению с ПИФами. Доходность, % годовых в рублях с 31.12.2004 по 31.05.2005 ЛУКОЙЛ Фонд Перспективных вложений ЛУКОЙЛ Фонд Отраслевых инвестиций ЛУКОЙЛ Фонд Первый Индекс РТС ЛУКОЙЛ Фонд Профессиональный ЛУКОЙЛ Фонд Консервативный Индекс корпоративных облигаций RUX-Cbonds 32,9 31,0 28,7 29,0 19,1 15,8 12,4 Наибольший вклад в совокупную доходность ЛУКОЙЛ Фондов внесли акции ЛУКойла и Сбербанка, а также ряд бумаг «второго эшелона». Основным «тормозом» дальнейшего роста доходности стали акции отдельных электроэнергетических компаний. Инвестиции в эту отрасль принесли высокий доход пайщикам в 2002-2004 годах. Однако после резкого падения ликвидности Свердловэнерго прив СаяноШушенская ГЭС ао Башкирэнерго ао АвтоВАЗ прив Воткинская ГЭС ао ЛУКойл НК ао СБЕРБАНК РОССИИ ао КамАЗ ао СБЕРБАНК РОССИИ прив. ГАЗПРОМ ао Свердловэнерго прив Сургутнефтегаз ао АвтоВАЗ прив Башкирэнерго ао Воткинская ГЭС ао ЛУКойл НК ао СБЕРБАНК РОССИИ ао СБЕРБАНК РОССИИ прив. ГАЗПРОМ ао Калинаконцерн ао рынка по большинству «энергетических» бумаг закрытие ряда «отыгранных» позиций несколько затянулось. Доброго держись, а от худого удались: позитивный и негативный вклад акций в доходность ЛУКОЙЛ Фондов ЛУКОЙЛ Фонд Первый ЛУКОЙЛ Фонд Отраслевых инвестиций Свердловэнерго прив СаяноШушенская ГЭС ао Воткинская ГЭС ао Самараэнерго прив. Саратовэнерго прив. Новошип (Новороссийское МП) ЛУКойл НК ао СБЕРБАНК РОССИИ ао КамАЗ ао СБЕРБАНК РОССИИ прив. ЛУКОЙЛ Фонд Перспективных вложений Целый ряд факторов позволяет рассчитывать на ещё более значительное превышение доходности всех трёх фондов над среднерыночной до конца года. В течение мая отмечен реальный прогресс в либерализации обращения акций Газпрома. В конце месяца произошёл резкий позитивный перелом во взглядах инвесторов на бумаги Транснефти. С другой стороны, успешно закрыт ряд «отработанных» позиций по энергетическим компаниям. Наконец, значительное место в портфелях всех трёх ПИФов занимают вложения в недооценённые акции «второго эшелона» - особенно это касается ЛУКОЙЛ Фонда Перспективных вложений. Курс доллара: возвращение оживших мертвецов 26 1,6 руб\$ $\eur 27 1,4 руб\ $ 1,2 28 1 29 0,8 $/eur 30 31 32 0,6 0,4 0,2 33 июл 01 янв 02 июл 02 дек 02 июн 03 дек 03 июн 04 дек 04 0 июн 05 За три с лишним года многие уже привыкли к слабости доллара. Ещё в январе множество публичных прогнозов склонялось к отметке 1,4 доллара за евро на конец 2005 года. Тем временем, ФРС продолжала планомерно повышать учётную ставку на фоне уверенного роста американской экономики. Темпы роста ВВП Евросоюза, напротив, неожиданно устремились к нулю, заставляя Европейский Центробанк серьёзно задуматься над снижением ставок. В результате разница в краткосрочных процентных ставках по доллару и евро к середине марта достигла сотни базисных пунктов (в пользу доллара), и продолжает увеличиваться. Такая серьёзная фора в краткосрочной доходности, с перспективой её дальнейшего расширения, спровоцировала разворот тенденции курса доллар/евро. С середины марта американская валюта подорожала примерно на 10% по отношению к европейской. Признаки замедления темпов роста американской экономики, при относительно умеренной инфляции, позволяют ожидать скорого окончания цикла повышения учётной ставки ФРС. По всей видимости, последний раз ставка будет повышена 30 июня. Таким образом, разрыв в процентных ставках между долларом и евро перестанет расширяться. В то же время, пока не видно оснований прогнозировать ускорение экономического роста в Европе. Поэтому курс доллара к евро, вероятно, продолжит укрепляться и после июня, но темпы этого укрепления значительно замедлятся. Важным уровнем сопротивления является отметка 1,20 доллара за евро, на которой курс может задержаться на несколько месяцев. Тем не менее, к концу года курс доллара к евро может достичь 1.17, а в течение 12 месяцев – 1.15. В долгосрочной перспективе всё же должен сказаться рекордно высокий дефицит торгового баланса и бюджета США, и тенденция ослабления доллара возобладает. С недавних пор Банк России оценивает реальное укрепление рубля не к одному доллару, а к корзине валют. Соотношение доллара и евро в этой корзине, насколько можно судить, составляет примерно 70 на 30. Естественно, что неожиданное укрепление доллара к евро заставляет Центробанк корректировать целевой уровень курса доллара к рублю. Поэтому и в дальнейшем рост курса доллар/евро будет приводить к соответствующему укреплению доллара против рубля в абсолютном выражении – только с коэффициентом 0.3, поправкой на разницу в инфляции и некоторым сглаживанием. В рамках этой тенденции, курс рубля к доллару в конце года составит 28.5, а через 12 месяцев вернётся к уровню 28 рублей за доллар. При такой динамике, рублёвые вложения попрежнему будут более привлекательными, чем валютные.