Методы финансовых и коммерческих расчетов

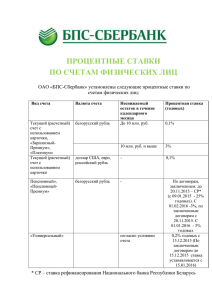

реклама

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ ФГБОУ ВПО Саратовский государственный университет имени Н.Г. Чернышевского Экономический факультет УТВЕРЖДАЮ: Проректор по учебно-методической работе профессор Е.Г. Елина ____________________________ "__" __________________2014 г. Рабочая программа дисциплины Методы финансовых и коммерческих расчетов Направление подготовки 38.03.01 Экономика Профиль подготовки Финансы и кредит Квалификация (степень) выпускника Бакалавр Форма обучения очная Саратов, 2014 1. Цели освоения дисциплины Целью изучения дисциплины «Методы финансовых и коммерческих расчетов» является изучение методов количественного анализа финансовых и кредитных операций, методов начисления процентов, обобщающих характеристик потоков платежей, методик определения эффективности краткосрочных инструментов и долгосрочных финансовых операций. Изучение дисциплины обеспечивает реализацию требований Федерального государственного образовательного стандарта высшего профессионального образования по вопросам. . 2.Место дисциплины в структуре ООП бакалавриата Дисциплина «Методы финансовых и коммерческих расчетов » является одним из теоретико-практических курсов у студентов профиля «Финансы и кредит» бакалаврского направления «Экономика», для которых знания о финансовых операциях, методов расчетов процентов необходимо при осуществлении практической деятельности. «Методы финансовых и коммерческих расчетов» профиля «Финансы и кредит» входит в вариативную часть профессионального цикла подготовки бакалавра по направлению «Экономика». Как учебная дисциплина она связана со следующими дисциплинами ООП подготовки бакалавра: - по гуманитарному, социальному и экономическому циклу: с «Историей» и «Экономической историей»; - по математическому и естественнонаучному циклу: с «Статистикой», «Эконометрикой»; - по профессиональному циклу: с «Бухгалтерским учетом и анализом». Указанные связи и содержание дисциплины «Бухгалтерский учет и анализ» дают обучающемуся системное представление о комплексе изучаемых дисциплин в соответствии с ФГОС ВПО, что обеспечивает соответствующий теоретический уровень и практическую направленность в системе обучения и будущей деятельности бакалавра экономики. 3 Компетенции обучающегося, формируемые в результате освоения дисциплины (модуля). В результате освоения дисциплины должны быть сформированы следующие компетенции: Общекультурные компетенции (ОК): способен логически верно, аргументировано и ясно строить устную и письменную речь (ОК-6); готов к кооперации с коллегами, работе в коллективе (ОК-7); способен находить организационно-управленческие решения и готов нести за них ответственность (ОК-8); способен к саморазвитию, повышению своей квалификации и мастерства (ОК-9); способен критически оценивать свои достоинства и недостатки, наметить пути и выбрать средства развития достоинств и устранения недостатков (ОК-10); осознает социальную значимость своей будущей профессии, обладает высокой мотивацией к выполнению профессиональной деятельности (ОК- 11); способен понимать сущность и значение информации в развитии современного информационного общества, сознавать опасности и угрозы, возникающие в этом процессе, соблюдать основные требования информационной безопасности, в том числе защиты государственной тайны (ОК-12); владеет основными методами, способами и средствами получения, хранения, переработки информации, имеет навыки работы с компьютером как средством управления информацией, способен работать с информацией в глобальных компьютерных сетях (ОК-13); Профессиональными компетенциями (ПК): способен собрать и проанализировать исходные данные, необходимые для расчета экономических и социально-экономических показателей, характеризующих деятельность хозяйствующих субъектов (ПК-1); способен на основе типовых методик и действующей нормативноправовой базы рассчитать экономические и социально-экономические показатели, характеризующие деятельность хозяйствующих субъектов, (ПК-2); способен выполнять необходимые для составления экономических разделов планов расчеты, обосновывать их и представлять результаты работы в соответствии с принятыми в организации стандартами (ПК-3); способен осуществлять сбор, анализ и обработку данных, необходимых для решения поставленных экономических задач (ПК-4); способен выбрать инструментальные средства для обработки экономических данных в соответствии с поставленной задачей, проанализировать результаты расчетов и обосновать полученные выводы (ПК-5); способен, используя отечественные и зарубежные источники информации, собрать необходимые данные проанализировать их и подготовить информационный обзор и/или аналитический отчет (ПК-9); способен принять участие в совершенствовании и разработке учебнометодического обеспечения экономических дисциплин (ПК-15). Профильными профессиональными компетенциями (ПК): - знать понятийный аппарат в области финансов, основные этапы становления и развития финансовой науки, основные этапы развития финансов как совокупности специфических экономических отношений, функции и задачи органов управления финансами (ППК-16); - владеть специальной финансовой терминологией, методами осуществления финансовых расчетов необходимых для управления финансами корпоративных структур (ППК-23). - уметь формировать количественную и качественную оценку банковского сектора страны (ППК-20); - уметь работать с финансово-экономическими источниками и информацией, проводить анализ экономических показателей деятельности кредитных организаций (ППК-18). В результате изучения дисциплины студенты должны: а) знать: - основные методы наращения и дисконтирования по простым и сложным процентным ставкам; - методы определения эквивалентности простых и сложных ставок, измерения доходности облигаций; - основные характеристики эффективности производственных инвестиций; - методы расчетов лизинговых платежей б) уметь: - решать прямые и обратные задачи по начислению процентов и дисконтированию по простым и сложным процентным ставкам; - определять эквивалентность простых и сложных ставок; измерять доходность облигаций, финансовую эффективность производственных инвестиций. 4 . Структура и содержание дисциплины (модуля) Общая трудоемкость дисциплины составляет 5 зачетных единиц 180 часов. Тематический план учебной дисциплины. Наименование разделов, подразделов, темы 1 1 2 3 4 5 2 всего часов Бюджет учебного времени в том числе лек лабор. и семинар. ции практич занятия занятия 3 4 5 Очная полная форма обучения 6 7 форма текуще го и итогового контро ля 8 сам. рабо та Основные понятия и методы финансовых и коммерческих расчетов Наращение и дисконтирование по простым процентным ставкам Наращение и дисконтирование по сложным процентным ставкам Производные процентные расчеты 13 4 4 5 опрос 13 4 4 5 Опрос, реше-ние задач 13 4 4 5 Опрос, реше-ние задач, 13 4 4 5 Постоянные 18 4 4 10 Опрос, реше-ние задач, Опрос, финансовые ренты 6 Переменные и непрерывные ренты. 18 4 4 10 7 Измерение доходности 18 4 4 10 8 Производственные инвестиции. Измерители финансовой эффективности 18 4 4 10 9 Методы оценки финансового риска 20 4 4 12 Итого 180 36 36 72 реше-ние задач деловая игра Опрос, реше-ние задач Опрос, реше-ние задач, реферат Опрос, решение задач, печа-куча Опрос, реше-ние задач, реферат Экзамен (36) Содержание учебной дисциплины. ТЕМА 1. ОСНОВНЫЕ ПОНЯТИЯ И МЕТОДЫ ФИНАНСОВЫХ И КОММЕРЧЕСКИХ РАСЧЕТОВ Сущность количественного анализа финансовых операций. Задачи, решаемые с помощью методов финансовых и коммерческих расчетов. Основные принципы финансовых и коммерческих расчетов. Понятие процентов, процентной ставки. Период начисления. Наращение процентов. Дисконтирование. Виды процентных ставок. ТЕМА 2. НАРАЩЕНИЕ И ДИСКОНТИРОВАНИЕ ПО ПРОСТЫМ ПРОЦЕНТНЫМ СТАВКАМ. Формула наращения. Множитель наращения. Методы расчета срока ссуды при простой процентной ставке: метод точных процентов с точным числом дней суды, метод обыкновенных процентов с точным числом дней ссуды, метод обыкновенных процентов с приближенным числом дней ссуды. Реинвестирование по простым процентным ставкам. Дисконтирование по простым процентным ставкам. Современная стоимость платежа. Математическое дисконтирование. Банковский учет. Наращение по учетной ставке. Погашение задолженности частями. Актуарный метод. «Правило торговца». ТЕМА 3. НАРАЩЕНИЕ И ДИСКОНТИРОВАНИЕ ПО СЛОЖНЫМ ПРОЦЕНТНЫМ СТАВКАМ. Начисление сложных годовых процентов. Формула наращения. Капитализация процентов. Множитель наращения по сложной процентной ставке. Переменные ставки. Начисление процентов при дробном числе лет. Наращение процентов несколько раз в году. Номинальная ставка. Эффективная ставка. Дисконтирование по сложной процентной ставке . Операции со сложной учетной ставкой. Номинальная учетная ставка. Эффективная учетная ставка. ТЕМА 4. ПРОИЗВОДНЫЕ ПРОЦЕНТНЫЕ РАСЧЕТЫ Средние процентные расчеты. Эквивалентность простых ставок. Эквивалентность простых и сложных ставок. Эквивалентность сложных ставок. Налог на полученные проценты. Инфляция. Темп инфляции. ТЕМА 5. ПОСТОЯННЫЕ ФИНАНСОВЫЕ РЕНТЫ. Понятие потока платежа. Виды потоков платежей: регулярные, нерегулярные. Финансовая рента. Параметры ренты: член ренты, период ренты, срок ренты. Признаки классификации ренты. Обобщающие параметры потоков платежей: наращенная сумма, современная стоимость потока платежей. Прямой метод расчета наращенной суммы и современной стоимости потока платежей. Годовая рента постнумерандо. Коэффициент наращения ренты. Рента рсрочная. Годовая рента. Современная стоимость постоянной ренты постнумерандо. Определение параметров постоянных рент постнумерандо. ТЕМА 6. ПЕРЕМЕННЫЕ И НЕПРЕРЫВНЫЕ РЕНТЫ. Переменная рента. Рента с постоянным абсолютным приростом платежей. Непрерывная рента. Рента с постоянным относительным приростом платежей. ТЕМА 7. ИЗМЕРЕНИЕ ДОХОДНОСТИ. Понятие полной доходности. Ссудные операции. Учетные операции. Удержание комиссионных. Доходность ссудных и учетных операций с удержанием комиссионных. Покупка и продажа векселя (простая учетная ставка). Покупка и продажа финансовых инструментов, приносящих простые проценты. Доходность купли-продажи финансовых инструментов. ТЕМА 8. ПРОИЗВОДСТВЕННЫЕ ИНВЕСТИЦИИ. ИЗМЕРИТЕЛИ ФИНАНСОВОЙ ЭФФЕКТИВНОСТИ. Основные финансовые критерии. Чистый приведенный доход. Внутренняя норма доходности. Дисконтный срок окупаемости. Индекс доходности. Показатель рентабельности. Методы измерения эффективности. Показатели эффективности: срок окупаемости, отдача капитальных вложений, удельные капитальные затраты. Потоки платежей в инвестиционном анализе. Ставка приведения. Чистый приведенный доход. Свойства чистого приведенного дохода. Срок окупаемости. Влияние факторов и взаимосвязь сроков окупаемости. Индекс доходности. ТЕМА 9. МЕТОДЫ ОЦЕНКИ ФИНАНСОВОГО РИСКА. Понятие финансового риска. Чистый и спекулятивный риск. Математическое ожидание, дисперсия, среднее квадратическое отклонение как показатели оценки риска финансовых инвестиций. Хеджирование. Теория Марковица. Оценка доходности и риска портфеля ценных бумаг. 5. Образовательные технологии Формы проведения занятий: мультимедийные лекции, семинары, практикумы, деловых игр, разбора ситуаций. Формы контроля знаний: • текущий контроль – выполнение домашней контрольной работы или реферата, участие в дискуссиях на семинарах, решение задач, прохождение тестов в системе; • итоговый контроль – зачет в форме устного собеседования или теста. 6. Учебно-методическое обеспечение самостоятельной работы студентов. Оценочные средства для текущего контроля успеваемости, промежуточной аттестации по итогам освоения дисциплины. Примерный перечень вопросов к экзамену. 1. Понятие процентов, процентной ставки. Виды процентных ставок. 2. Период начисления. Наращение процентов. Дисконтирование. 3. Формула наращения при простой процентной ставке. Множитель наращения. Методы расчета срока ссуды при простой процентной ставке. 4. Дисконтирование по простым процентным ставкам. Современная стоимость платежа. 5. Математическое дисконтирование. Банковский учет. Наращение по учетной ставке. 6. Погашение задолженности частями. Актуарный метод. «Правило торговца». 7. Начисление сложных годовых процентов. Формула наращения. Капитализация процентов. Множитель наращения по сложной процентной ставке. 8. Переменные ставки. Начисление процентов при дробном числе лет. Наращение процентов несколько раз в году. Номинальная ставка. Эффективная ставка. 9. Дисконтирование по сложной процентной ставке. Операции со сложной учетной ставкой. 10. Номинальная учетная ставка. Эффективная учетная ставка. 11. Средние процентные расчеты. Эквивалентность простых ставок. Эквивалентность простых и сложных ставок. Эквивалентность сложных ставок. 12. Налог на полученные проценты. Инфляция. Темп инфляции. 13. Понятие потока платежа. Виды потоков платежей: регулярные, нерегулярные. Обобщающие параметры потоков платежей: наращенная сумма, современная стоимость потока платежей. Прямой метод расчета наращенной суммы и современной стоимости потока платежей. 14. Финансовая рента. Параметры ренты: член ренты, период ренты, срок ренты. Признаки классификации ренты. 15. Годовая рента постнумерандо. Коэффициент наращения ренты. Рента рсрочная. Годовая рента. Современная стоимость постоянной ренты постнумерандо. Определение параметров постоянных рент постнумерандо. 16. Переменная рента. Рента с постоянным абсолютным приростом платежей. 17. Непрерывная рента. Рента с постоянным относительным приростом платежей. 18. Понятие полной доходности. Ссудные операции. Учетные операции. Удержание комиссионных. Доходность ссудных и учетных операций с удержанием комиссионных. 19. Покупка и продажа векселя (простая учетная ставка). Покупка и продажа финансовых инструментов, приносящих простые проценты. Доходность куплипродажи финансовых инструментов. 20. Основные финансовые критерии. Чистый приведенный доход. Внутренняя норма доходности. Дисконтный срок окупаемости. Индекс доходности. 21. Показатель рентабельности. Методы измерения эффективности. Показатели эффективности: срок окупаемости, отдача капитальных вложений, удельные капитальные затраты. 22. Потоки платежей в инвестиционном анализе. Ставка приведения. 23. Чистый приведенный доход. Свойства чистого приведенного дохода. Срок окупаемости. Влияние факторов и взаимосвязь сроков окупаемости. Индекс доходности. 24. Понятие лизинга. Лизингодатель. Лизингополучатель. Финансовый (капитальный) лизинг. Возвратный лизинг. Оперативный лизинг. 25. Схемы погашения задолженности по лизинговому контракту: авансовые платежи, периодические лизинговые платежи, выкупная сумма. 26. Методы расчета лизинговых платежей. 27. Регулярные постоянные лизинговые платежи, сложные проценты. Нерегулярные платежи. Примерные темы рефератов, печи-кучи 1. Анализ эффективности стратегических решений. инвестиционных проектов и выработка 2. Прогнозирование конъюнктуры финансового рынка и ее учет в финансовом менеджменте. 3. Изучение динамики и связи различных секторов финансового рынка России, как макроэкономического фактора финансового менеджмента. 4. Анализ и управление кредитными операциями на конкретном предприятии. 5. Анализ и корректировка инвестиционной деятельности конкретного инвестора. 6. Теории управления портфелем ценных бумаг и их применимость на российском фондовом рынке. 7. Анализ динамики котировок и доходности ГКО и управление структурой инвестиций. 8. Технический анализ на российском рынке ценных бумаг. 9. Анализ влияния мировых кризисных ситуаций на российский фондовый рынок. 10. Исследование связи отдельных ценных бумаг с конъюнктурой фондового рынка. 11. Арбитражные операции на валютном рынке. 12. Максимизация доходности депозита путем реинвестирования и применения конверсии валют. 13. Сравнение динамики валютных курсов и темпов инфляции на российском рынке. 14. Расчет реальной доходности портфеля ценных бумаг в условиях инфляции, накладных расходов и условий налогообложения. 15. Выявление относительно устойчивых циклических колебаний и лагов на рынке ГКО и рынке корпоративных ценных бумаг. 16. Разработка алгоритмов и программ, подготавливающих проекты финансовых решений в стандартных ситуациях на основе имеющихся данных Тест по дисциплине. 1. Проценты – это: а) абсолютная величина дохода от предоставления денег в долг в любой его форме б) относительная величина дохода за фиксированный отрезок времени в) процесс увеличения суммы денег 2. Процентная ставка – это: а) отношение дохода к сумме денег б) относительная величина дохода за фиксированный отрезок времени в) абсолютная величина дохода от предоставления денег в долг в любой его форме 3. Период начисления – это: а) период, за который начисляются проценты б) временной интервал, за который происходит рост исходной суммы в) временной интервал, к которому приурочена процентная ставка 4. Наращение – это: а) процесс увеличения суммы денег в связи с получением дохода б) процесс увеличения суммы денег во времени в связи с присоединением процентов в) процесс уменьшения суммы денег на величину дисконта 5. Дисконтирование – это: а) процесс уменьшения суммы денег во времени на величину соответствующего дисконта б) процесс увеличения суммы денег во времени на величину соответствующего дисконта в) процесс уменьшения суммы денег во времени на величину присоединенных процентов 6. Простая процентная ставка – это: а) ставка, при которой для начисления процентов применяется переменная база начисления б) ставка, при которой для начисления процентов применяется постоянная база начисления в) ставка, которая используется для начисления процентов помесячно и поквартально 7. Сложная процентная ставка – это: а) ставка, при которой для начисления процентов применяется постоянная база начисления б) ставка, которая используется для начисления процентов 1 раз в году в) ставка, при которой для начисления процентов за базу принимается сумма, полученная на предыдущем этапе наращения или дисконтирования 8. Ставка наращения – это: а) ставка, при которой используется принцип расчета процентных денег от будущего к настоящему б) ставка, при которой проценты начисляются на проценты в) ставка, при которой используется принцип расчета процентных денег от настоящего к будущему 9. Дисконтная ставка – это: а) ставка, при которой используется принцип расчета процентных денег от будущего к настоящему б) ставка, при которой используется принцип расчета процентных денег от настоящего к будущему в) ставка, при которой проценты начисляются на проценты 10. Маржа – это: а) размер надбавки к процентной ставке б) база для начисления процентов в) размер процентной ставки 11. Ставка рефинансирования – это: а) фиксированная процентная ставка б) плавающая процентная ставка в) ставка, по которой ЦБ РФ выдает кредиты коммерческим банкам 12. Дискретные проценты – это: а) проценты, начисляемые за год б) проценты, начисляемые за фиксированные интервалы времени в) проценты начисляемые за малые промежутки времени 13. Непрерывные проценты – это: а) проценты, при которых наращение происходит непрерывно за малые промежутки времени б) проценты, начисляемые за фиксированные интервалы времени в) проценты, начисляемые за год 14. Наращенная сумма ссуды с применением простых процентов определяется по формуле: а) S = Pni б) S = P(1+ i) в) S = P(1+ ni) 15. Современная стоимость – это: а) наращенная сумма ссуды б) первоначальная сумма ссуды, найденная с помощью дисконтирования в) первоначальная сумма ссуды, найденная с помощью наращения 16. Вексель – это: а) вид долговых обязательств, используемых для наращения процентов б) вид долговых обязательств, используемых банками для оформления привлечения ими денежных средств по договору займа в) вид долговых обязательств, используемых для дисконтирования 17. Банковский учет – это: а) метод, согласно которому проценты, используемые для пользования ссудой в виде дисконта начисляются на сумму, подлежащую уплате в конце срока б) метод, при котором банк реализует процентный доход в виде дисконта в) способ начисления процентов банками 18. Сложные проценты применяются: а) когда проценты не выплачиваются сразу после их начисления, а присоединяются к сумме долга б) в краткосрочных финансово-кредитных операциях в) в средне- и долгосрочных финансово-кредитных операциях 19. Капитализация процентов – это: а) присоединение начисленных процентов к наращенной сумме б) наращение процентов в) присоединение начисленных процентов к сумме, которая послужила базой для их начисления 20. Номинальная ставка применяется, если: а) проценты капитализируются несколько раз в году б) проценты капитализируются один раз в году в) проценты начисляются непрерывно 21. Эффективная процентная ставка – это: а) годовая ставка сложных процентов, которая дает тот же результат, что и m-разовое начисление процентов по ставке j/m б) ставка простых процентов в) ставка сложных процентов 22. Эквивалентные платежи – это: а) платежи, которые приводят к эквивалентному наращению исходной суммы б) платежи, которые будучи приведенными к одному моменту времени, оказываются равными в) платежи, которые приведены к одному моменту времени 23. Темп инфляции – это: а) относительный прирост цен за период б) абсолютный прирост цен за период в) рост цен 24. Брутто-ставка – это: а) годовая ставка сложных процентов, которая дает тот же результат, что и m-разовое начисление процентов по ставке j/m б) ставка, при которой для начисления процентов за базу принимается сумма, полученная на предыдущем этапе наращения или дисконтирования в) итоговая величина, получаемая в результате увеличения ставки на величину инфляционной премии 25. Финансовая рента – это: а) поток платежей, все члены которого являются отрицательными величинами б) поток платежей, все члены которого являются положительными величинами в) поток платежей, все члены которого являются положительными или отрицательными величинами 26. Период ренты – это: а) временной интервал между двумя последовательными платежами б) время от начала первого периода ренты до конца последнего в) временной интервал между первым и последним платежом 27. Срок ренты – это: а) временной интервал между двумя последовательными платежами б) время от начала первого периода ренты до конца последнего в) временной интервал между первым и последним платежом 28. Годовая рента характеризуется: а) выплатой платежей несколько раз в год б) выплатой платежей 1 раз в год в) выплатой платежей очень часто 29. P-срочная рента характеризуется: а) выплатой платежей несколько раз в год б) выплатой платежей 1 раз в год в) выплатой платежей очень часто 30. Рента постнумерандо – это: а) рента с платежами, производимыми в начале периодов ренты б) рента с платежами, производимыми в конце периодов ренты в) рента с отложенным началом выплат 31. Рента пренумерандо – это: а) рента с платежами, производимыми в начале периодов ренты б) рента с платежами, производимыми в конце периодов ренты в) рента с отложенным началом выплат 32. Отложенная рента – это: а) рента, платежи которой изменяются по установленным законам развития б) рента с платежами, производимыми в конце периодов ренты в) рента с отложенным началом выплат 33. Вечная рента – это: а) рента с неограниченным количеством выплат б) рента с непрерывными выплатами в) рента, платежи которой изменяются по установленным законам развития 34. Переменная рента – это: а) рента с неограниченным количеством выплат б) рента с непрерывными выплатами в) рента, платежи которой изменяются по установленным законам развития Ключ к тесту: 1- а, 2-б, 3-в, 4-б, 5-а, 6-б,7-в, 8-в, 9-а, 10-а, 11-в,12-б, 13-а, 14-в, 15-б, 16-б, 17-а, 18-в, 19-в, 20-а, 21-а, 22-б, 23-а, 24-в, 25-б, 26-а, 27-б, 28-б, 29-а, 30-б, 31-а, 32-в, 33-а, 34-в Задачи для решения на практических занятиях. Занятие №1 Основные понятия и методы финансовых и коммерческих расчетов Задача 1.Ссуда в размере 6 млн. руб. дана на 1 год с условием возврата 9 млн. руб. Найти процентную ставку и дисконт. Задача 2.Кредит выдан на 12 млн. руб. с кредитной ставкой 25% годовых. Сколько следует вернуть через год? Задача 3.Кредит выдан с условием возврата через год 12 млн. руб. и дисконтом 30%. Сколько получит дебитор? Занятие №2 Наращение и дисконтирование по простым процентным ставкам Задача 4.Выдан кредит на сумму 12 млн. руб. с 15.01.2005 г. по 15.03. 2005 г. под 20% годовых. Найти сумма погасительного платежа при точном расчете, и приближенном расчете. Задача 5.Ссуда в размере 60 тыс. руб. выдана на полгода по простой ставке процентов 12% годовых. Определить наращенную сумму. Задача 6.Кредит в размере 30 млн. руб. выдан 2 марта до 11 декабря под 30% годовых, год високосный. Определить размер наращенной суммы для различных вариантов расчета процентов: точное число дней ссуды и точная длительность года 366 дней; точное число дней ссуды и приближенная длительность года 360 дней; приближенные число дней ссуды и длительность года. Задача 7.Определить период начисления, за который первоначальный капитал в размере 38 млн. руб. вырастет до 40 млн. руб., если используется простая ставка процентов 12% годовых. Задача 8.Определить простую ставку процентов, при которой первоначальный капитал в размере 60 млн. руб. достигнет 63 млн. руб. через полгода. Задача 9.Кредит выдается под простую ставку 16% годовых на 250 дней. Рассчитать сумму, получаемую заемщиком, и сумму процентных денег, если требуется возвратить 50 млн. руб. Занятие №3.Наращение и дисконтирование по сложным процентным ставкам Сложные проценты. Задача 10.Первоначальная вложенная сумма равна 200 тыс. руб. Определить наращенную сумму через пять лет при использовании простой и сложной ставки процентов в размере 18% годовых. Рассмотреть случаи, когда сложные проценты начисляются ежегодно, по полугодиям и поквартально. Смешанные или комбинированные проценты. Задача 11. Первоначальная сумма долга равна 150 млн. руб. Определить наращенную сумму долга через 2,5 года, используя способ начисления смешанных процентов по ставке 25% годовых. Задача 12.Первоначальная сумма долга равна 10 млн. руб. Определить наращенную сумму долга через 2,25 года, используя способ начисления смешанных процентов по ставке 20% годовых. Задача 13.31 марта 2001 г. была получена в долг сумма 40 тыс. руб. под 20% годовых. Долг был возвращен 11 июня 2003 г. Какая сумма была возвращена? Задача 14.За какой срок первоначальный капитал 150 млн. руб. увеличится до 400 млн. руб., если:а) на него начисляются сложные проценты по ставке 28% годовых;б) проценты начисляются ежеквартально?в) проценты начисляются непрерывно? Занятие №4. Производные процентные расчеты Простые ставки. Задача 15.Вексель выдан на сумму 12 млн. руб. и содержит обязательство выплатить владельцу эту сумму 15.03.2005 г. Владелец предъявил банку вексель досрочно 01.02.2005 г., банк согласился выплатить сумму (учесть вексель), но с дисконтом 60% годовых. Найти полученную сумму. Задача 16.Определить современную (текущую, настоящую, приведенную) величину суммы 150 млн. руб., выплачиваемую через три года при использовании ставки сложных процентов 24% годовых. Задача 17.Вексель на 12 млн. руб. с годовой учетной ставкой 12% с дисконтированием 4 раза в год выдан на 2 года. Найти исходную сумму, которая должна быть выдана в долг под вексель. Эффективная ставка Задача 18.Найти эффективную ставку сделки, в результате которой первоначальный капитал утроился за 6 лет. Задача 19.В долг дана сумма 2 млн. руб. Через 2,5 года следует вернуть 4 млн. руб. Найти эффективную ставку в данной сделке. Задача 20.Выдан кредит в 2 млн. руб. на 3 месяца под 40% годовых. Найти эффективную ставку, учитывая, что кредит краткосрочный. Задача 21.Вексель 15 млн. руб. выдан на 3 года с годовой учетной ставкой 10% с дисконтированием 4 раза в год. Найти эффективную ставку. Задача 22.Остров Манхеттен был продан в 1624 г. за $ 24. В 1976 г. его стоимость была $ 40×109. Какова эффективная ставка сделки? Используя эффективную ставку, оценить современную стоимость острова Манхеттен. Задача 23.Имеется вексель следующей формы:«18000 руб. Санкт-Петербург. 1 сентября 2004 г. Обязуюсь уплатить через 60 дней после данной даты по распоряжению гражданина А 18000 руб. с процентной ставкой 12% годовых./подпись/ гражданин В».За сколько банк купит вексель 1 октября 2004 г., если банковская процентная ставка 9,5%? 1.5. Непрерывная ставка (сила роста) и непрерывный дисконт Задача 24.Ссуда 100 тыс. руб. дана на 3,5 года под ставку 6% годовых с ежеквартальным начислением. Найти сумму конечного платежа. Задача 25.Вексель на 18 млн. руб. с годовой учетной ставкой 8% и дисконтированием 2 раза в год выдан на 3 года. Найти исходную сумму, которая должна быть выдана в долг под этот вексель. Занятие №5,6 Постоянные финансовые ренты Переменные и непрерывные ренты. 2.1. Однонаправленные потоки платежей Задача 26.Контракт предусматривает следующий порядок использования кредитной линии: 01.07.2001 г. – 15 млн. руб., 1.01.2002 г. – 9 млн. руб., 01.01.2004 г. – 18 млн. руб. Необходимо определить сумму задолженности на начало 2005 г. и современную стоимость этого потока на начало срока при условии, что проценты начисляются по ставке 10% годовых. 2.2. Финансовая рента (аннуитет) Задача 27.Кредит 100 млн. руб. погашается 12 равными ежемесячными взносами. Найти сумму выплат при ставке 12% годовых. Задача 28. (Ипотека)Для приобретения недвижимости стоимостью 30 тыс. $ берется кредит под 18% годовых. Согласно контракту погашение кредита происходит каждый месяц в течение 10 лет. Какова сумма месячного платежа? 2.3. Двусторонние потоки платежей. Задача 29.Контракт между фирмой и банком предусматривает, что банк предоставляет в течение 3 лет кредит фирме ежегодными платежами в размере 2млн. $ в начале каждого года под ставку 10% годовых. Фирма возвращает долг, выплачивая 2,4 и 2 млн. $ последовательно в конце 3, 4-го и 5-го года.Найти S(o) чистый приведенный доход (NPN) для банка. Эффективная ставка операции Задача 30.Ссуда в 20 млн. руб. выдана под 12% годовых (т.е. 1% месячных) и требует ежемесячной оплаты по 260 тыс. руб. и выплаты остатка долга к концу срока в 10 лет. Каков остаток долга? Задача 31.Сравнить эффективность трех сделок:1. В начале первого года банк дает фирме кредит в размере 3 млн. руб. В конце второго года фирма возвращает 4 млн. руб.2. Банк дает фирме кредит два этапа: в начале первого года – 2 млн. руб., в начале второго года – 1 млн. руб. В конце второго года фирма возвращает 4 млн. руб.3. Банк дает фирме кредит два этапа: в начале первого года – 1 млн. руб., в начале второго года – 2 млн. руб. В конце второго года фирма возвращает 4 млн. руб. Задача 32.Сравнить эффективность трех сделок:1. В начале первого года банк дает фирме кредит в размере 5 млн. руб. В начале второго года фирма возвращает 2 млн. руб. В конце второго года фирма возвращает 4 млн. руб.2. Банк дает фирме кредит два этапа: в начале первого года – 3 млн. руб., в начале второго года – 2 млн. руб. В конце второго года фирма возвращает 6 млн. руб.3. Банк дает фирме кредит два этапа: в начале первого года – 2 млн. руб., в начале второго года – 3 млн. руб. В конце второго года фирма возвращает 6 млн. руб.4. В начале первого года банк дает фирме кредит в размере 5 млн. руб. В конце второго года фирма возвращает 6 млн. руб. Занятие №7 Измерение доходности Оценка облигаций с нулевым купоном Задача 33.Оценить текущую стоимость облигации с нулевым купоном номинальной стоимостью 10000 руб. и сроком погашения через 3 года. Ставка дисконта r=25%. Оценка облигации с фиксированной ставкой Задача 34.Оценить текущую стоимость облигации (PV) по номинальной стоимости 100 тыс. руб. с купонной ставкой rk=20%, дисконтом r=12%. Срок погашения 5 лет. Оценка бессрочных облигаций с постоянным доходом Задача 35.Оценить текущую стоимость бессрочной облигации, если по ней ежегодно выплачивается доход 10 тыс. руб. Ставка дисконта r=10%.Оценка обыкновенных акций Задача 36.Оценить текущую стоимость акции, если каждый год дивиденд равен 100 тыс. руб. Ставка дисконта r=5%.Акции с равномерно возрастающими дивидендами Задача 37.Компания начальный дивиденд D=10 тыс. руб. ежегодно наращивает с темпом роста q=3%. Найти текущую стоимость акций компании при ставке дисконта r=8%. Занятие №8. Производственные инвестиции. Измерители финансовой эффективности Задача 42.Оценить эффективность инвестиций, заданных двусторонним потоком платежей1.01.05 - 12 млн. руб.1.01.06 –10 млн. руб.1.01.07 –15 млн. руб.1.01.08 9 млн. руб.1.01.09 9 млн. руб.1.01.10 9 млн. руб.1.01.11 9 млн. руб.1.01.12 9 млн. руб.1.01.13 9 млн. руб. 1.01.14 9 млн. руб. Для этого вычислить: 1- Чистое современное значение потока платежей NVP на момент 1.01.12 при процентной ставке r = 10%, 2- Эффективную ставку (внутреннюю эффективность) потока платежей IRR на момент 1.01.12 и на момент 1.01.13, 3- Время окупаемости инвестиционного проекта при процентной ставке r = 8%; r = 10%; r = 12%. 4- Норму (индекс) рентабельности инвестиционного проекта. Занятие №4 Тема «Финансовый риск». Неравенство Чебышева Теорема Чебышева. Вероятность того, что случайная величина R отклонится от своего математического ожидания m больше, чем заданное значение d, не превосходит ее дисперсии s2, деленной на d2, т.е., (4.4)где Р(*) обозначает вероятность события *.Воспользоваться теоремой Чебышева для решения следующей задачи. Задача 38.Господин А делает заем под процент r и под залог недвижимости. На полученные взаймы деньги господин А покупает акции. Пусть эффективность R покупаемых господином А акций характеризуется математическим ожиданием дохода m и дисперсией s2, оценивающей рискованность финансовой операции. Найти соотношение между r, m, s, при которой вероятность того, что господин А не сможет вернуть долг и лишится недвижимости меньше или равна 0,04. Хеджирование Для иллюстрации хеджирования рассмотрим следующий модельный пример.Инвесторкредитор А собирается вложить сумму С в дело под r процентов. Ожидаемый доход равен R=Cr. Однако операция инвестору представляется рискованной, и он решает приобрести страховой полис, гарантирующий выплату определенной суммы в случае провала сделки.Для этого сумму С инвестор разделяет на две части: Cx он вкладывает в сделку и, C(1-x) он тратит на страховку, где х, 1-х – доля суммы, потраченная на финансовую сделку и страховой полис соответственно. Возможны два варианта развития событий.Вариант 1.Сделка оказалась удачной. В результате получен доход:. Вариант 2.Сделка не удалась. Инвестор получает страховую выплату в размере , где q – отношение страхового возмещения к цене полиса. Тогда полученный доход равен:.Очевидно, логично выбрать х так, чтобы доход в обоих случаях был одинаков R1=R2. Решив линейное уравнение, получим:. При этом доход будет равен:.Таким образом, данная схема хеджирования исключает неопределенность, при этом эффективность сделки снижается с r до . Задача 39.Рассмотреть численный пример хеджирования. Пусть r=0,1, а q=40. Найти долю средств, отпускаемых на сделку и долю средств на страховку. Определить эффективность хеджирования. «Построение оптимального портфеля ценных бумаг при рискованных вложениях. Задача Г.Марковица (Markowitz H.M.)» Задача 40.Осторожный инвестор формирует портфель из 3 - х ценных бумаг. Средняя эффективность портфеля из 3 - х ценных бумаг равна где xk – доля средств затраченных на k- ую ценную бумагу.Риск сделки, определенный как дисперсия ее эффективности, равен При этом предполагается, что выполнено условие балансаНайти структуру портфеля ценных бумаг, обеспечивающую минимальный риск. Найти соответствующий минимальный риск и соответствующую среднюю эффективность оптимального портфеля. Сравнить доходность и риск оптимального портфеля ценных бумаг со случаями: вложения всех средств в наиболее доходную; в наименее рискованную ценную бумагу; со случаем вложения всех средств равными порциями во все ценные бумаг. «Построение оптимального портфеля ценных бумаг при рискованных и безрисковых вложениях. Задача Д.Тобина (Tobin James)». Задача 41.Инвестор формирует портфель из 4 - х ценных бумаг, одна из которых является государственной безрисковой бумагой. Средняя эффективность портфеля из 4 - х ценных бумаг равна где xk – доля средств затраченных на k- ую ценную бумагу, в частности x0 средств затрачено на безрисковую ценную бумагу.Риск сделки, определенный как дисперсия эффективности, равен При этом предполагается, что выполнено условие баланса Найти структуру портфеля ценных бумаг, обеспечивающую минимальный риск при фиксированной доходности. Найти соответствующий минимальный риск. Деловые игры Со студентами проводятся деловые игры как на лекции, так и на практических занятиях "35", вопросы от команд, аукцион знаний, интеллектуальный футбол, печа-куча. Разбор ситуаций Студентам предлагается проанализировать по исходным практическим данным ситуацию, сложившуюся на рынке процентных ставков, ставок по кредитам и депозитам, оценить реальную доходность инвеститиций в экономику согласно современной практической информации. Задания для самостоятельной работы по дисциплине «Методы финансовых и коммерческих расчетов». 1 вариант 1. Банк принимает депозиты на 5 месяцев под простую процентную ставку 13% годовых, на 8 месяцев под 15% годовых, на год под 20% годовых. Определить наращенную сумму, если первоначальная равна 16 тыс. руб. 2. Предусмотрено погашение кредита в размере 25000 руб. через 4 месяца при взятом кредите 20000руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 50000 руб. сделан с 4.03 по 13.09. под 12% годовых. Однако вкладчик 25.05 снял со счета 5000руб, 3.07 внес на счет 12000 руб., 4.09 снял 20000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 40000 руб. учитывается с дисконтом 3000 руб. за 40 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 5. За вексель, учтенный за 123 дня до срока заплачено 43567 руб. при простой учетной ставке 13% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 100000 руб. через 127 дней, условия второго – выплатить 36800 руб. через 178 дня. 7. Платежи объединяются в один сроком 360 дней. Первый 45000 при простой процентной ставке 12% годовых сроком 143 дня, второй - 30980 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 10050 руб. сроком на 4 года при сложной процентной ставке 18% годовых плюс маржа 2% в последние 2 года. 9. Долговое обязательство 340000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 13% годовых. Определить величину дисконта. 2 вариант 1. Банк принимает депозиты на 7 месяцев под простую процентную ставку 20% годовых, на 11 месяцев под 14% годовых, на год под 22% годовых. Определить наращенную сумму, если первоначальная равна 20 тыс. руб. 2. Предусмотрено погашение кредита в размере 54000 руб. через 9 месяца при взятом кредите 20700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 350000 руб. сделан с 14.03 по 1.12. под 12% годовых. Однако вкладчик 21.05 снял со счета 14000руб, 3.07 внес на счет 20000 4. 5. 6. 7. 8. 9. руб., 4.09 снял 30000 руб. Какая сумма вклада будет на счете при закрытии счета. Вексель на сумму 150000 руб. учитывается с дисконтом 8000 руб. за 30 дней до погашения. Определить величину годовой учетной ставки (простая процентная ставка). За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. Определить барьерную ставку для двух платежей. Первое – выплатить 560000 руб. через 127 дней, условия второго – выплатить 67000 руб. через 170 дня. Платежи объединяются в один сроком 160 дней. Первый 45000 при простой процентной ставке 12% годовых сроком 135 дня, второй - 30000 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. Какой суммы достигнет долг равный 40080 руб. сроком на 5 года при сложной процентной ставке 8% годовых плюс маржа 1% каждый следующий год. Долговое обязательство 14000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 11%годовых . Определить величину дисконта. 4 вариант 1. Банк принимает депозиты на 2 месяцев под простую процентную ставку 10% годовых, на 9 месяцев под 14% годовых, на год под 23% годовых. Определить наращенную сумму, если первоначальная равна 220 тыс. руб. 2. Предусмотрено погашение кредита в размере 25400 руб. через 9 месяца при взятом кредите 13000руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 150000 руб. сделан с 7.03 по 17.07. под 12% годовых. Однако вкладчик 15.05 снял со счета 7700 руб, 9.06 внес на счет 2000 руб., 3.07 снял 35000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 70000 руб. учитывается с дисконтом 3000 руб. за 60 дней до погашения. Определить величину годовой учетной ставки (простая процентная ставка). 5. За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 560000 руб. через 127 дней, условия второго – выплатить 67000 руб. через 170 дня. 7. Платежи объединяются в один сроком 360 дней. Первый 45000 при простой процентной ставке 12% годовых сроком 135 дня, второй - 30000 при простой процентной ставке 18% годовых сроком 120 дней, третий - 5300 при простой процентной ставке 17% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 40080 руб. сроком на 3 года при сложной процентной ставке 8% годовых первые 2 года плюс маржа 2% каждые следующие полгода. 9. Долговое обязательство 74000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 16% годовых. Определить величину дисконта. 3 вариант 1. Банк принимает депозиты на 7 месяцев под простую процентную ставку 20% годовых, на 10 месяцев под 14% годовых, на год под 22% годовых. Определить наращенную сумму, если первоначальная равна 20 тыс. руб. 2. Предусмотрено погашение кредита в размере 157000 руб. через 9 месяца при взятом кредите 100700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 350000 руб. сделан с 4.03 по 13.09. под 12% годовых. Однако вкладчик 25.05 снял со счета 7500руб, 3.07 внес на счет 2000 руб., 11.08 снял 37000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. 4Вексель на сумму 230000 руб. учитывается с дисконтом 18000 руб. за 30 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 5. За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 45000 руб. через 240 дней, условия второго – выплатить 67000 руб. через 130 дней. 7. Платежи объединяются в один сроком 310 дней. Первый 75000 при простой процентной ставке 22% годовых сроком 150 дня, второй - 30700 при простой процентной ставке 17% годовых сроком 170 дней, третий 11040 при простой процентной ставке 11% годовых сроком 45 дней. 8. Какой суммы достигнет долг равный 140070 руб. сроком на 6 года при сложной процентной ставке 8% годовых плюс маржа 2% в последние 2 года. 9. Долговое обязательство 64000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 16%годовых . Определить величину дисконта. 5 вариант 1. Банк принимает депозиты на 1 месяцев под простую процентную ставку 33% годовых, на 5 месяцев под 35% годовых, на полтора года под 42% годовых. Определить наращенную сумму, если первоначальная равна 14 2. 3. 4. 5. 6. 7. 8. 9. тыс. руб. Предусмотрено погашение кредита в размере 12000 руб. через 7 месяца при взятом кредите 2000руб. Определить доходность сделки в виде процентной ставки(простые проценты). Вклад в размере 75260 руб. сделан с 10.01 по 13.12. под 18% годовых. Однако вкладчик 25.05 снял со счета 5000руб, 3.07 внес на счет 12000 руб., 9.10 снял 12000 руб. Какая сумма вклада будет на счете при закрытии счета. Вексель на сумму 15000 руб. учитывается с дисконтом 4300 руб. за 125 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). За вексель, учтенный за 233 дня до срока заплачено 46700 руб. при простой учетной ставке 18% годовых. Определите номинальную величину векселя. Определить барьерную ставку для двух платежей. Первое – выплатить 17700 руб. через 1158 дней, условия второго – выплатить 3800 руб. через 178 дня. Платежи объединяются в один сроком 360 дней. Первый 74000 при простой процентной ставке 12% годовых сроком 132 дня, второй - 90300 при простой процентной ставке 28% годовых сроком 120 дней, третий 5300 при простой процентной ставке 30% годовых сроком 20 дней. Какой суммы достигнет долг равный 521000 руб. сроком на 5 года при сложной процентной ставке 18% годовых плюс маржа 2% в последние 3 года. Долговое обязательство 340000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 13%годовых. Определить величину дисконта. 6 вариант 1. Банк принимает депозиты на 3 месяцев под простую процентную ставку 20% годовых, на 10 месяцев под 14% годовых, на год под 22% годовых. Определить наращенную сумму, если первоначальная равна 20 тыс. руб. 2. Предусмотрено погашение кредита в размере 154400 руб. через 5 месяца при взятом кредите 720700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 50000 руб. сделан с 14.03 по 23.10. под 12% годовых. Однако вкладчик 5.05 снял со счета 7700руб, 3.06 внес на счет 72000 руб., 1.09 снял 13000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 488000 руб. учитывается с дисконтом 8000 руб. за 80 дней до погашения. Определить величину годовой учетной ставки (простая процентная ставка). 5. За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 156000 руб. через 127 дней, условия второго – выплатить 167000 руб. через 180 дня. 7. Определить консолидированную сумму платежей. Первый 45000 при простой процентной ставке 12% годовых сроком 135 дня, второй - 30000 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 40080 руб. сроком на 6 года при сложной процентной ставке 8% годовых первые три года плюс маржа 3% в каждый год. 9. Долговое обязательство 45000 руб. срок которого наступает через 4 года продано с дисконтом по сложной процентной ставке 23 %годовых . Определить величину дисконта. 7 вариант 1. Банк принимает депозиты на 2 месяцев под простую процентную ставку 10% годовых, на 6 месяцев под 14% годовых, на год под 20% годовых. Определить наращенную сумму, если первоначальная равна 20 тыс. руб. 2. Предусмотрено погашение кредита в размере 44000 руб. через 9 месяца при взятом кредите 20700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 50000 руб. сделан с 1.03 по 17.09. под 11% годовых. Однако вкладчик 25.05 снял со счета 7500руб, 3.06 внес на счет 21000 руб., 8.09 снял 37000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 18000 руб. учитывается с дисконтом 8100 руб. за 130 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 5. За вексель, учтенный за 170 дня до срока заплачено 180000 руб. при простой учетной ставке 18% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 56000 руб. через 127 дней, условия второго – выплатить 67000 руб. через 170 дня. 7. Платежи объединяются в один сроком 360 дней. Первый 5000 при простой процентной ставке 10% годовых сроком 150 дня, второй - 30000 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 19% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 40080 руб. сроком на 4 года при сложной процентной ставке 8% годовых плюс маржа 2% в последние 2 года. 9. Долговое обязательство 17000 руб. срок которого наступает через 2 года продано с дисконтом по сложной процентной ставке 19%годовых. Определить величину дисконта. 8 вариант 1. Банк принимает депозиты на 7 месяцев под простую процентную ставку 10% годовых, на 11 месяцев под 17% годовых, на три года под 29% годовых. Определить наращенную сумму, если первоначальная равна 4200 тыс. руб. Предусмотрено погашение кредита в размере 45850 руб. через 10 месяца при взятом кредите 20700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 2. Вклад в размере 350000 руб. сделан с 4.03 по 13.09. под 12% годовых. Однако вкладчик 25.05 снял со счета 7500руб, 3.07 внес на счет 2000 руб., 4.09 снял 37000 руб. Какая сумма вклада будет на счете при закрытии счета. 3. Вексель на сумму 69750 руб. учитывается с дисконтом 8000 руб. за 30 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 4. За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. 5. Определить барьерную ставку для двух платежей. Первое – выплатить 60000 руб. через 189 дней, условия второго – выплатить 67000 руб. через 163 дня. 6. Платежи объединяются в один сроком 270 дней. Первый 94000 при простой процентной ставке 12% годовых сроком 135 дня, второй - 80000 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. 7. Какой суммы достигнет долг равный 690080 руб. сроком на 2 года при сложной процентной ставке 7% годовых плюс маржа 2% в последние 2 года. 8. Долговое обязательство 78000 руб. срок которого наступает через 2 года продано с дисконтом по сложной процентной ставке 15%годовых. Определить величину дисконта. 9 вариант 1. Банк принимает депозиты на 5 месяцев под простую процентную ставку 13% годовых, на 8 месяцев под 15% годовых, на год под 20% годовых. Определить наращенную сумму, если первоначальная равна 16 тыс. руб. 2. Предусмотрено погашение кредита в размере 25000 руб. через 4 месяца при взятом кредите 20000руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 50000 руб. сделан с 4.03 по 13.09. под 12% годовых. Однако вкладчик 25.05 снял со счета 5000руб, 3.07 внес на счет 12000 руб., 4.09 снял 20000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 40000 руб. учитывается с дисконтом 3000 руб. за 40 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 5. За вексель, учтенный за 123 дня до срока заплачено 43567 руб. при простой учетной ставке 13% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 100000 руб. через 127 дней, условия второго – выплатить 36800 руб. через 178 дня. 7. Определить консолидированную сумму платежей. Первый 45000 при простой процентной ставке 12% годовых сроком 143 дня, второй - 30980 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 10050 руб. сроком на 4 года при сложной процентной ставке 18% годовых плюс маржа 2% в каждые полгода года. 9. Долговое обязательство 340000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 13%годовых. Определить величину дисконта. 10 вариант 1. Банк принимает депозиты на 7 месяцев под простую процентную ставку 20% годовых, на 11 месяцев под 14% годовых, на год под 22% годовых. Определить наращенную сумму, если первоначальная равна 20 тыс. руб. 2. Предусмотрено погашение кредита в размере 82000 руб. через 9 месяца при взятом кредите 27700руб. Определить доходность сделки в виде процентной ставки(простые проценты). 3. Вклад в размере 350000 руб. сделан с 14.03 по 1.12. под 12% годовых. Однако вкладчик 21.05 снял со счета 1400руб, 3.07 внес на счет 12000 руб., 4.09 снял 30000 руб. Какая сумма вклада будет на счете при закрытии счета. 4. Вексель на сумму 40000 руб. учитывается с дисконтом 8000 руб. за 30 дней до погашения. Определить величину годовой учетной ставки. (простая процентная ставка). 5. За вексель, учтенный за 170 дня до срока заплачено 80000 руб. при простой учетной ставке 17% годовых. Определите номинальную величину векселя. 6. Определить барьерную ставку для двух платежей. Первое – выплатить 560000 руб. через 127 дней, условия второго – выплатить 67000 руб. через 170 дня. 7. Платежи объединяются в один сроком 240 дней. Первый 45000 при простой процентной ставке 12% годовых сроком 135 дня, второй - 30000 при простой процентной ставке 18% годовых сроком 120 дней, третий 5300 при простой процентной ставке 17% годовых сроком 50 дней. 8. Какой суммы достигнет долг равный 40080 руб. сроком на 2 года при сложной процентной ставке 8% годовых плюс маржа 2% в последние 2 года. 9. Долговое обязательство 14000 руб. срок которого наступает через 3 года продано с дисконтом по сложной процентной ставке 11%годовых . Определить величину дисконта. Текущий, промежуточный контроль Балльно-рейтинговая система контроля Введение балльно-рейтинговой системы контроля продиктовано новым этапом развития системы высшего профессионального образования в России, обусловленным подписанием Болонских соглашений. Такая система контроля возможна только при модульном построении курса, что соответствует структуре данной Программы, где каждый раздел/тему можно рассматривать как учебный модуль. При балльно-рейтинговом контроле итоговая оценка выставляется не на основании оценки за ответ на зачете, а складывается из полученных баллов за выполнение контрольных заданий по каждому учебному модулю курса. Рейтинговая составляющая такой системы контроля предполагает введение системы штрафов и бонусов, что позволяет осуществлять мониторинг учебной деятельности более эффективно. Штрафы могут назначаться за нарушение сроков сдачи и требований к оформлению работ, бонусные баллы – за выполнение дополнительных заданий или заданий повышенного уровня сложности. Сумма набранных баллов позволяет не только определить оценку студента по учебной дисциплине, но и его рейтинг в группе среди других студентов курса. Данная система предполагает: систематичность контрольных срезов на протяжении всего курса в течение семестра в ходе изучения данной дисциплины по учебному плану; обязательную отчетность каждого студента за освоение каждого учебного модуля/темы в срок, предусмотренный учебным планом и графиком освоения учебной дисциплины по семестрам и месяцам; регулярность работы каждого студента, формирование должного уровня учебной дисциплины, ответственности и системности в работе; обеспечение быстрой обратной связи между студентами и преподавателем, учебной частью, что позволяет корректировать успешность учебно-познавательной деятельности каждого студента и способствовать повышению качества обучения; ответственность преподавателя за мониторинг учебной деятельности каждого студента на протяжении курса. По дисциплине «Управление финансовыми рисками» предусмотрен экзамен в конце семестра. Курс оценивается по шкале в 100 баллов, из них на текущую аттестацию отводится 60 баллов, на промежуточную аттестацию (зачет) – 40 баллов. Для получения зачета необходимо набрать не менее 60 баллов. Предлагается следующая шкала, обеспечивающая сопоставимость с международной системой оценок: Сумма набранных баллов, студентом 0-60 60-72 73-88 88-100 по итогам изучения дисциплины зачет «не «удовлетворительно» «хорошо» «отлично» удовлетворительно» Текущая аттестация Тестовые задания Самостоятельная аудиторная работа Самостоятельная внеаудиторная работа Формирование общекультурных компетенций ИТОГО Промежуточная аттестация экзамен Баллы 100 100 100 Коэффициент 0,1 0,2 0,2 Рейтинг 20 20 20 100 0,1 20 80 Баллы 100 Коэффициент 0,4 Рейтинг 20 В рамках данной программы возможно использовать как балльнорейтинговую, так и традиционную систему контроля. Традиционная система контроля Текущий контроль осуществляется в течение семестра в устной и письменной форме в виде контрольных и лабораторных работ, устных опросов и проектов. Промежуточный контроль проводится в виде зачета по семестрам. Объектом контроля являются знания и умения в деятельности, ограниченные тематикой и проблематикой изучаемых разделов курса. Каждый семестровый курс предлагается оценивать по шкале в 100 баллов. Для получения зачета достаточно набрать 60 баллов. Для дифференцированного зачета или экзамена предлагается следующая шкала, обеспечивающая сопоставимость с международной системой оценок: А В С D «отлично» «хорошо» «удовлетворительно» «неудовлетворительно» 85-100 баллов 71-84 балла 61-70 баллов менее 60 баллов 7. Учебно-методическое и информационное обеспечение дисциплины а) основная литература: 1. Экономические и финансовые расчеты в Excel. Самоучитель. 2-е изд. [Электронный ресурс] / Пикуза В. И. - СПб. : Питер, 2010. - 384 с. - ISBN 978-5-49807-581-5 : Б. ц. б) дополнительная литература: 1. Методы и алгоритмы финансовой математики [Текст] / Ю-Д. Люу. - М. : БИНОМ. Лаб. знаний, 2010. - 751, [1] с 2. Математическое и статистическое моделирование в финансах [Текст] / С. С. Артемьев, М. А. Якунин ; под ред. Г. А. Михайлова ; Ин-т вычисл. математики и мат. геофизики Сиб. отд-ния РАН. - Новосибирск : Изд. ИВМиМГ СО РАН, 2008. - 173, [3] с. 3. Процентный анализ финансовых потоков [Текст] : учеб. пособие для студентов экон.-мат. специальностей / И. Ю. Выгодчикова ; Сарат. гос. ун-т им. Н. Г. Чернышевского. - Саратов : Изд-во Сарат. ун-та, 2008. - 44, [4] с в) программное обеспечение и Интернет-ресурсы 1. financeedu.ru 2. сfinmath.ru 3. fd.ru 4. http://www.dowjones.com/ 5. http://www.nasdaq.com/ 6. http://finance.yahoo.com/ 7. http://www.rbc.ru/ 8. http://www.quicken.com/ 9. http://www.interstock.ru/ 8. Материально-техническое обеспечение дисциплины (модуля) Для проведения лекций по данной дисциплине необходим мультимедийный проектор. Программа составлена в соответствии с требованиями ФГОС ВПО с учетом рекомендаций и Примерной ООП ВПО по направлению 080100 Экономика и профилю подготовки Финансы и кредит. Автор к.э.н., доцент Е.В. Чистопольская Программа одобрена на заседании от 20.01. 2014 года, протокол № 6. кафедры финансов и кредита Подписи: Доцент кафедры финансов и кредита, к.э.н., доцент Е.В. Чистопольская Зав. кафедрой финансов и кредита к.э.н., доцент О.С.Балаш Декан экономического факультета к.э.н., доцент О.С. Балаш