Топ-10 нарушений налогового законодательства Налоговым

реклама

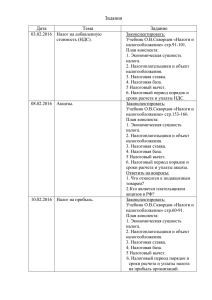

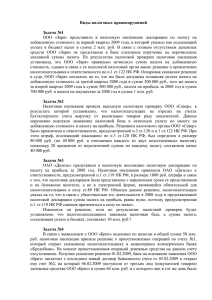

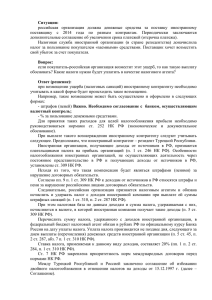

Топ-10 нарушений налогового законодательства Налоговым кодексом РФ предусмотрена ответственность за десятки различных налоговых правонарушений. В чем чаще всего ошибаются налогоплательщики, и какая ответственность за это предусмотрена? 1. Нарушение правил постановки на учет в налоговом органе. Налоговый кодекс обязывает каждую компанию встать на налоговый учет по месту своего нахождения, а также по месту нахождения удаленных подразделений. В случае нарушения срока подачи сообщения, налоговый орган наложит штраф на компанию в размере 10000 рублей. Данная сумма не зависит от срока опоздания и едина для всех случаев. Если же компания вела коммерческую деятельность без постановки на учет в налоговом органе, размер штрафа будет рассчитываться исходя из 10% от доходов, полученных за этот период, но не менее 40 000 рублей. 2. Нарушение срока подачи информации об открытии или закрытии банковского счета Если компания открыла или закрыла счет в банке, необходимо в течение семи рабочих дней сообщить об этом в налоговый орган. В случае нарушения этого срока налоговая инспекция имеет право оштрафовать компанию на 5000 рублей. К счетам в данном случае относятся расчетные и другие счета в банках, открытые на основании договора банковского счета (т.е. счета, на которые зачисляются и с которых расходуются денежные средства компании). Если руководитель компании не сообщил об открытии или закрытии счета из-за уважительной причины, суд может счесть их смягчающими обстоятельствами и снизить размер штрафа. 3. Нарушение правил учета доходов, расходов и объектов налогообложения Любая компания обязана вести учет своих доходов, расходов и объектов налогообложения по установленным правилам. Если компания нарушила эти правила, налоговая инспекция имеет право наложить штраф в размере 10000 руб. К таким нарушениям относятся: отсутствие первичной документации; отсутствие регистров бухгалтерского или налогового учета, счетов-фактур; систематическое несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений. 4. Отсутствие уплаты налога или неполная уплата налога Если фирма компания не оплачивает налог своевременно, у нее образуется недоимка. Со дня, следующего за крайним сроком уплаты налога, по день фактической уплаты включительно на налог начисляются пени, размер которых определяется исходя из процентной ставки 1/300 ставки рефинансирования Банка России за каждый день просрочки. 5. Невыполнение функции налогового агента Иногда компании выполняют функции налоговых агентов, т.е. они должны удерживать и перечислять в бюджет ряд налогов из денег, выплачиваемых своим контрагентам (например, налог на доходы физических лиц, налог на прибыль организаций, НДС). За невыполнение функции налогового агента налоговая инспекция может оштрафовать компанию на 20% от суммы неудержанного или неперечисленного налога. 6. Несоблюдение правил владения, пользования или распоряжения арестованным и залоговым имуществом Налоговая инспекция вправе наложить арест на имущество компании или принять его в виде залога. Наложение ареста – это следствие неуплаты компанией налогов, пени, штрафов. Использовать в работе имущество, на которое наложен арест, компания может только с разрешения и под контролем налоговой инспекции, распоряжаться же им (например, сдавать его в аренду, продавать) – либо вообще не может (при полном аресте), либо может, но также только с разрешения налоговой инспекции (при залоге и частичном аресте). Если этот порядок нарушен, компания может быть оштрафована на 30000 рублей. 7. Непредставление налоговой декларации Если налоговая декларация компании не предоставлена вовремя в налоговый орган, независимо от срока опоздания размер штрафа составляет 5% от неуплаченной суммы налога, но не более 30% от неперечисленной суммы налога по декларации и не менее 1000 рублей. Оштрафована компания может быть только в том случае, если не представлены налоговые декларации, то есть документы, в которых приведены расчеты налогов, исходя из фактической налоговой базы за истекший налоговый период. 8. Нарушение установленного способа представления налоговой декларации Несоблюдение порядка представления налоговой декларации или расчета в электронном виде наказывается штрафом в размере 200 рублей. Это правило касается тех компаний, которые должны сдавать отчетность в электронном виде, но по каким-либо причинам делают это на бумажном носителе. Штраф для таких фирм составит 200 рублей за каждый документ, представленный некорректным способом. Сдавать отчетность в электронной форме должны те компании, количество сотрудников в которых за предыдущий год превышает 100 человек. 9. Непредставление сведений, необходимых для осуществления налогового контроля В процессе проведения проверки налоговая инспекция вправе потребовать у компании документы. Если их не предоставить, налоговая инспекция может оштрафовать компанию на 200 рублей за каждый непредставленный документ. Если налоговая инспекция не указала в требовании какие-либо документы, но при этом требуют их у компании, представители компании имеют право им отказать. Штраф в таком случае не накладывается и изъятие документов также не производится. 10. Неправомерное несообщение сведений налоговому органу Налоговая инспекция может потребовать у компании информацию о деятельности других организаций. Как правило, это какая-то конкретная сделка. Относящуюся к ней информацию налоговая инспекция может получить вне рамок выездной или камеральной проверок. Если компания откажется представить информацию о партнере или же представит её позже заявленного срока, на неё будет наложен штраф в размере 5000 рублей. При повторном невыполнении подобного требования в рамках одного года, штраф составит уже 20000 рублей.