Прикладной экономический анализ

реклама

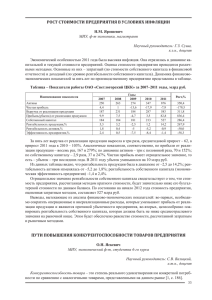

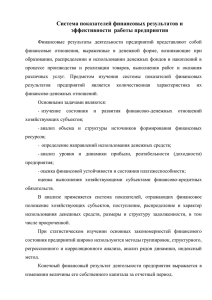

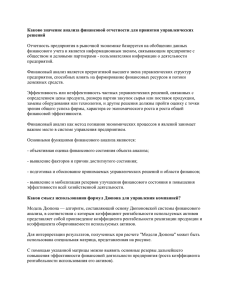

I. Тезисы лекций по курсу «Прикладной экономический анализ»-- 10 часов 1. Предмет и метод прикладного экономического анализа (2часа). Объектом изучения в прикладном экономическом анализе являются хозяйствующие субъекты экономики. Изучению подвергается такое явление, как хозяйствующий субъект, его хозяйственная система. Такими субъектами, системами могут быть предприятия и организации, фирмы, акционерные компании и общества, другие формы бизнеса и хозяйственной деятельности. Анализу подвергаются процедуры, методы, результаты хозяйственной деятельность субъекта, в том числе во взаимосвязи со средой, в которой он функционирует. В большей степени это относится к внутренней среде организации и ее микросреде. Напомним, что к внутренней среде организации относят ее цели, структуру, задачи, технологии, включая технику и работающих в организации людей, а к внешней среде – все внешние силы и субъекты, с которыми взаимодействует организация вне своей структуры. Предмет прикладного экономического анализа. Объект экономического анализа разносторонен, включает разнообразные системы, подсистемы и связи. Поэтому в конкретных случаях анализа та сторона объекта, которая подвергается изучению – предмет анализа, - может быть различной. Предмет анализ определяется прежде всего его целями. Цели прикладного экономического анализа зависят от интересов тех, кто использует результаты анализа. Пользователей результатов анализа можно разделить на две группы. Это внешние и внутренние пользователи. Цели внутренних пользователей – высших менеджеров и руководящих органов предприятия. Эти пользователи ставят перед экономическим анализом цели и задачи оценки состояния и перспектив результативной и эффективной деятельности предприятия. Прикладной экономический анализ для этой группы пользователей является инструментом обоснования принимаемых управленческих решений, важнейшим элементом системы экономического управления - контроллинга и разделяется на следующие виды: 1) функциональный, связанный с анализом определенной функции в хозяйственной системе; 2) организационный, при котором анализируют определенную подсистему или подразделение; 3) специальный, который определяется конкретными потребностями администрации. Цели внешних пользователей. Внешние пользователи подразделяются на две группы. Первая группа – это те, кто прямо заинтересован в деятельности предприятия: 1) нынешние и потенциальные собственники, акционеры, которым нужна оценка состояния и перспектив результативности и эффективности предприятия; 2) нынешние и потенциальные кредиторы, которые ставят задачи определения условий кредитования и оценки доверия к предприятию и к клиенту; 3) поставщики и покупатели, которым нужно определить надежность деловых связей с данным клиентом; 4) налоговые органы, цель которых – проверить правильность составления отчетных документов и расчета налогов, определить налоговую политику; 5) персонал предприятия, заинтересованный в оценке возможного уровня их заработной платы, других доходов, перспеутив карьеры. Вторая группа – это те, кому результаты анализ нужны для зашиты интересов первой группы пользователей. В эту группу входят: 1) аудиторские службы, которым необходимо проверить достоверность отчетности с целью защиты интересов инвесторов; 2) консультанты по финансовым вопросам, использующие анализ для рекомендаций клиентам относительно помещения их капиталов в то или иное предприятие; 3) юристы, оценивающие возможности выполнения условий контрактов, со- блюдения норм распределения прибыли, условий пенсионного обеспечения; 4) пресса и информационные агентства, заинтересованные в оценке тенденций развития и анализе деятельности отдельных предприятий и отраслей; 5) торговые и производственные ассоциации, использующие сравнительный анализ и оценку результатов деятельности на отраслевом уровне; 6) профсоюзы, которым анализ необходим для определения требований по условиям трудовых соглашений, для оценки тенденций развития отрасли; 7) государственные органы, принимающие решения о лицензировании, сертификации, оценивающие состояние процессов и систем на предприятии. Разнообразие целей, задач и предмета прикладного экономического анализа влечет за собой необходимость применения в его составе разнообразных методов научного познания, включая методы анализа и методы синтеза, а зачастую и необходимость выявления проблем, определяющих задачи анализа. Метод экономического анализа. Метод экономического анализа представляет системное, комплексное изучение, измерение и обобщение влияния факторов на результаты деятельности предприятия путем обработки специальными приемами системы показателей плана, учета, отчетности и других источников информации с целью повышения эффективности производства. Совокупность приемов и способов, которые применяются при изучении хозяйственных процессов, составляют методику экономического анализа. Основные способы (приемы) экономического анализа следующие: 1.традиционные (сравнение, относительных и средних величин, графический, группировки, балансовый); 2.способы детерминированного факторного анализа (цепные подстановки; индексный метод; абсолютные разницы; относительные разницы; интегральный; пропорциональное деление; логарифмирование); 3.способы стохастического факторного анализа (корреляционный анализ; дисперсионный анализ; компонентный анализ; современный многомерный анализ). 4.способы оптимизации показателей (экономико-математические методы; программирование; теория массового обслуживания; теория игр; исследование операций. 2. Содержание финансового и управленческого анализа и последовательность его проведения. Информационная база прикладного экономического анализа (2 часа) В современной экономической науке обозначились два основных подхода к классификации видов экономического анализа. Первый – подход московской школы аналитиков, возглавляемой А.Д. Шереметом. Он заключается в подразделении анализа хозяйственной деятельности предприятия на управленческий и финансовый анализ, которые в дальнейшем делятся на внутрихозяйственный производственный анализ, внутрихозяйственный финансовый анализ и внешний финансовый анализ. Разделение анализа на финансовый и управленческий аргументируется сложившимся на практике разделением системы бухгалтерского учета на финансовый учет и управленческий учет. Этот подход вызывает ряд критических замечаний, касающихся правомерности прямого заимствования логики деления учета на две ветви и переноса ее в систему анализа, неудачного использования терминов и т.п. Второй подход – подход ученых Санкт-Петербургского государственного университета (В.В. Ковалев и др.). Он основан на разделении анализа экономики предприятия на технико-экономический анализ и анализ финансовохозяйственной деятельности, включающий себя внешний финансовый анализ и внутрифирменный анализ. В связи с этим, по мнению автора пособия, было бы знакомство студентов с подходом, принятым в стратегическом менеджменте. Возможны и другие признаки группировки, некоторые из которых приведены на Рис. 1. Помимо этого достаточно часто предлагается группировка по содержанию процесса управления, в соответствии с которой выделяют: 1. перспективный анализ; 2. ретроспективный анализ; 3. оперативный анализ. абсолютные в натуральном измерении по наличию и виду измерителя в трудовых измерителях в денежном измерении относительные по количественные содержанию качественные по степени частные синтеза обобщающие Экономический анализ использования трудовых ресурсов использования основных производственных фондов использования материальных ресурсов по объектам анализа производства и реализации продукции себестоимости продукции прибыли и рентабельности финансового состояния предприятия Рис. 1. Виды экономического анализа Информационная база прикладного экономического анализа Состав информационного обеспечения анализа, его глубина, достоверность и объективность аналитических выводов обеспечиваются привлечением и аналитической обработкой разнообразной информации. В зависимости от источников получения информации она подразделяется на внутреннюю и внешнюю. Основным источником информации для внешних пользователей является бухгалтерская (финансовая) отчетность. Финансовая отчетность – это совокупность форм отчетности, со- ставленных на основе данных финансового учета с целью предоставления внешним и внутренним пользователям обобщенной информации о финансовом положении предприятия в форме, удобной и понятной для принятия этими пользователями определенных деловых решений. Финансовая отчетность в условиях рынка представляет для двух групп внешних пользователей: 1) непосредственно заинтересованных в деятельности компании (собственники средств предприятия; кредиторы; поставщики и покупатели; государство, прежде всего в лице налоговых органов; работники предприятия); 2) непосредственно не заинтересованных в деятельности компании (изучение отчетности им необходимо для т ого, чтобы защитить интересы первой группы пользователей отчетности, к ним относятся: аудиторы; консультанты по финансовым вопросам; биржи ценных бумаг; законодательные органы; юристы; пресса и информационные агентства, профсоюзы и т.д.) В состав годовой финансовой (бухгалтерской) отчетности организаций (за исключением бюджетных учреждений) включаются следующие отчетные формы. Бухгалтерский баланс (форма №1); Отчет о прибылях и убытках (форма№2); Отчет об изменения капитала (форма№3); Отчет о движении денежных средств (форма №4); Приложение к бухгалтерскому балансу (форма№5); Пояснительная записка; Специализированные внутриотраслевые формы, установленные действующим законодательством (пункт 3 статьи 13 Закона о бухгалтерском учете); Аудиторское заключение, подтверждающее достоверность финансовой (бухгалтерской) отчетности организации, если она в соответствии с действующим законодательством подлежит обязательному аудиту. В случае, если организация самостоятельно приняла решение о проведении аудита бухгалтерской отчетности, аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, также может быть включено в состав бухгалтерской отчетности. Наряду с бухгалтерской (финансовой) отчетностью, организации в установленном действующим законодательством порядке представляют налоговую и государственную статистическую отчетность. Некоммерческие организации представляют в составе годовой бухгалтерской отчетности, кроме того, отчет о целевом использовании полученных средств (форма № 6). Согласно Указаниям о порядке составления и предоставления бухгалтерской отчетности организация может предоставлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений. В такой информации раскрываются, в частности, динамика важнейших экономических и финансовых показателей деятельности организации за ряд лет; планируемое развитие организации; предполагаемые капитальные и долгосрочные финансовые вложения; политика в отношении заемных средств, управления рисками; деятельность организации в области научноисследовательских и опытно-конструкторских работ; природоохранные мероприятия; иная информация. К внутренним пользователям отчетности относятся высшее руководство предприятия, а также менеджеры соответствующих уровней, которые по данным отчетности определяют потребность в финансовых ресурсах, оценивают правильность принятых инвестиционных решений и эффективность структуры капитала, определяют основные направления политики дивидендов, составляют прогнозные формы отчетности и осуществляют предварительные расчеты финансовых показателей предстоящих отчетных периодов, оценивают возможности слияния с другой фирмой или ее приобретения, структурной реорганизации предприятия. К внутренним источникам информации относятся также: учредительные документы; первичные документы, фиксирующие состав основных и оборотных средств и их оценку; первичные документы, отражающие хозяйственные операции и вызываемые ими движения денежных средств; проектно-техническая документация; юридические документы; данные оперативного учета; акты ревизий; планово-нормативная документация и т.д. Наряду с внутренней информацией в современных условиях рыночной экономики России для принятия рациональных управленческих решений необходим располагать также информацией о состоянии внешней среды функционирования хозяйствующего субъекта. 3. Экономическое состояние коммерческой организации и методы его анализа. Анализ финансовой устойчивости, кредито- и платежеспособности организации (2 часа) Под экономическим (финансовым) состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. В рыночной экономике ФСП, по сути дела, отражает конеч- ные результаты его деятельности. Именно конечные результаты деятельности предприятия интересую собственников (акционеров) предприятия, его деловых партнеров, налоговые органы. Все это предопределяет важность ФСП при проведении финансового анализа и аудита хозяйствующего субъекта. Оценка ФСП базируется прежде всего на данных бухгалтерского баланса, его ликвидности. Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи: На основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия. Прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов. Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Для оценки устойчивости ФСП используется система показателей, характеризующая изменения: структуры капитала предприятия по его размещению и источникам образования; эффективности и интенсивности использования капитала; платежеспособности и кредитоспособности предприятия; запаса финансовой устойчивости предприятия. Финансовое состояние предприятия (ФСП) может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем (устойчивом) финансовом состоянии. Важнейшей составляющей оценки ФСП является оценка его платежеспособности. Платежеспособность – это наличие у предприятия средств, достаточных для уплаты долгов по всем краткосрочным и долгосрочным обязательствам при одновременном бесперебойном осуществлении процесса про- изводства и реализации продукции. Предприятие считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Можно дать и следующее определение: Под платежеспособностью предприятия понимается его способность выдерживать убытки. При оценке платежеспособности предприятия основное внимание уделяется собственному капиталу, т.к. именно за счет него покрываются убытки, которые могут возникать в процессе экономической деятельности. Разберем следующий пример: имеются два предприятия с одинаковой структурой активов, но разной структурой пассивов (Рис. 6). Предприятие 1 Предприятие 2 3 млн $ (30%) – Собственный капитал 7 млн $ (70%) – Собственный капитал 7 млн $ (70%) – Заемный капитал Актив (10 млн- 100%) Пассив (10 млн- 100%) Актив 3 млн $ (30%) – Заемный капитал Пассив (10 млн- 100%) (10 млн- 100%) Рис.2. Соотношение между собственным капиталом и платежеспособностью Спрашивается: какое предприятие обладает большей платежеспособностью? Ответ очевиден. Близким по смыслу является понятие ликвидности предприятия. Предприятие считается ликвидным, если его текущие активы больше, чем краткосрочные обязательства. В шутку можно сказать, что платежеспособность – это долгосрочная ликвидность, а ликвидность – это краткосрочная платежеспособность. В условиях рыночной экономики возникает потребность в анализе ликвидности баланса предприятия. Это связано с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Анализ ликвидности баланса Ликвидность баланса определяется как степень покрытия обязательств организации его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по срокам их погашения и расположенными в порядке возрастания сроков погашения обязательств. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяются на 4 группы: А1 – наиболее ликвидные активы: денежные средства и краткосрочные финансовые вложения (ценные бумаги); А2 – быстрореализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность; А3 – медленнореализуемые активы: производственные запасы и незавершенное производство; А4 – труднореализуемые активы: статьи раздела I актива баланса. Пассивы баланса по степени срочности их оплаты группируются также на 4 группы. П1 – наиболее срочные обязательства: кредиторская задолженность, а также ссуды, не погашенные в срок; П2 – краткосрочные пассивы: краткосрочные кредиты и заемные средства; П3 – долгосрочные пассивы: долгосрочные кредиты и заемные средства; П4 – постоянные пассивы – статьи раздела III пассива баланса. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается ликвидным при следующих соотношениях: А1 П1; А2 П2; А3 П3; А4 П4. Выполнение первых трех соотношений неизбежно влечет выполнение и четвертого. Поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Вместе с тем, следует подчеркнуть глубокий экономический смысл четвертого неравенства: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличия у организации собственных оборотных средств. Кстати, в курсе «Экономическая оценка инвестиций» проблема формулировалась несколько иначе - дать комплексную оценку финансовой привлекательности предприятия с точки зрения потенциального инвестора. Тогда мы отмечали, что по финансовой привлекательности все предприятия на основе комплексной оценки распределяются на четыре группы: Первая группа – предприятие имеет высокую рентабельность и финансово устойчиво. Платежеспособность предприятия не вызывает сомнений. Качество финансового и производственного менеджмента высокое. Предприятие имеет отличные шансы для дальнейшего развития. Вторая группа – предприятие имеет удовлетворительный уровень рентабельности. Его платежеспособность и финансовая устойчивость находятся в целом на приемлемом уровне, хотя отдельные показатели ниже рекомендуемых значений. Однако данное предприятие недостаточно устойчиво к колебаниям рыночного спроса на продукцию и другим факторам финансовохозяйственной деятельности. Работа с предприятием требует взвешенного подхода. Третья группа – предприятие финансово не устойчиво, оно имеет низкую рентабельность для поддержания платежеспособности на приемлемом уровне. Как правило, такое предприятие имеет просроченную задолженность. Оно находится на грани потери финансовой устойчивости. Для выведения предприятия из кризиса следует предпринять значительные изменения в его финансово-хозяйственной деятельности. Инвестиции в предприятие связаны с повышенным риском. Четвертая группа – предприятие находится в глубоком финансовом кризисе. Размер кредиторской задолженности велик, оно не в состоянии расплатиться по своим обязательствам. Финансовая устойчивость предприятия практически полностью утеряна. Значение показателя рентабельности собственного капитала не позволяет надеяться на улучшение. Степень кризиса предприятия столь глубока, что вероятность улучшения даже в случае коренного изменения финансово-хозяйственной деятельности невысока. 4. Анализ экономических результатов деятельности предприятия. Факторный анализ прибыли от продаж продукции ( 2 часа) Прибыль (убытки) характеризуют финансовые результаты деятельно- сти организации, которые определяются как разница между доходами и расходами. Прибыль (убытки) которые относятся к абсолютным результатам финансово- хозяйственной деятельности, можно назвать показателями эффекта финансово-хозяйственной деятельности. Значение прибыли обусловлено тем, что, с одной стороны она зависит от качества работы предприятия, повышает экономическую заинтересованность его работников в наиболее эффективном использовании ресурсов, т.к. прибыль – основной источник производственного и социального развития предприятия. С другой стороны – прибыль служит важнейшим источником формирования государственного бюджета. Таким образом, в росте суммы прибыли заинтересованы как предприятие, так и государство. Задачи анализа и его последовательность: оценка плана (прогноза) прибыли и выбор наилучшего варианта; изучение выполнения плана и динамики; выявление и количественное измерение влияния факторов формирования показателей прибыли; изучение направлений, пропорций и тенденций распределения прибыли; выявление резервов роста прибыли; разработка рекомендаций по наиболее эффективному использованию прибыли с учетом перспектив развития предприятия. Анализ должен показать также влияние на прибыль нарушений договорной, технологической и финансовой дисциплины. Источники информации: формы (расчеты) плана экономического и социального развития или бизнес-плана по формированию прибыли; «расчетный баланс доходов и расходов» (финансовый план); формы бухгалтерской отчетности № 1 «Баланс предприятия»; № 2 «Отчет о прибылях и убытках». данные текущего бухгалтерского учета по счету 99 «Прибыли и убытки». Факторный анализ прибыли от продажи продукции. Прибыль отчетного периода отражает общий финансовый результат производственно – хозяйственной деятельности предприятия с учетом всех ее сторон. Важнейшая составляющая этого показателя – прибыль от продаж. Прибыль от продажи товарной продукции в общем случае находится под воздействием таких факторов, как изменение объема продаж; изменение отпускных цен на проданную продукцию; структуры продукции; цен на сырье, материалы, топливо, тарифов на энергию и перевозки; уровня затрат материальных и трудовых ресурсов. Рассмотрим методику формализованного расчета факторных влияний на прибыль от реализации продукции на следующем примере. Таблица 1. Анализ прибыли по факторам Млн. руб. По базису на фактически реализованную продукцию Фактические данные по отчету Фактические данные до корректировок на изменение договорных цен q0p0 q1p0 q1p1 q1p1* 2 3 4 5 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг 2604 2811 3232,6 2811 2. Полная себестоимость проданных товаров, продукции, работ, услуг 2090 2230 2524 2150 3. Прибыль (убыток) от продаж 514 581 708,6 661 По базису Показатели 1 Прежде всего, рассчитаем общее изменение прибыли (Δ P) от продаж продукции: Δ P = Р1-Р0, где Р1 – прибыль отчетного года; Р0 – прибыль базисного года. В нашем случае Δ P = 708,6 – 514 = 194,6 Далее, определим степень влияния на прибыль следующих факторов: а) изменение объема продаж: Δ P1 = Р0К1-Р0 = Р0(К1-1), где Р0 – прибыль базисного года; К1 – коэффициент роста объема реализации продукции в оценке по базовой себестоимости S 1,0 К1 = -------- , S0 где S1,0 – фактическая себестоимость реализованной продукции за отчетный год в ценах и тарифах базисного года; S0 – себестоимость базового года. В нашем случае Δ P1 = 514·1,0669 – 514 = 34,4 млн. руб. (К1 = 2230/2090 = 1,0669) б) изменение отпускных цен на продукцию: Δ P2 = N1р-N1,0р =Σq1p1-Σq1p0, где N1р= Σq1p1 – продажи в отчетном году в ценах отчетного года (р – цена изделия; q –количество изделий); N1,0р= Σq1p0- реализация в отчетном году в ценах базисного года. В нашем случае Δ P2 = 3232,6 – 2811 = 421,6 млн. руб. в) изменения в структуре реализации продукции: Δ P3 = Р0(К2-К1), Где К2 – коэффициент роста объема в оценке по отпускным ценам N1,0р К2 = ---------- , N0р где N1,0р – реализация в отчетном периоде по ценам базисного года; N0р – реализация в базисном году. В нашем случае Δ P3 = 514(1,0794-1,0669) = 6,4 млн. руб. (К2 = 2811/2604 = 1,0794) г) экономия от снижения себестоимости продукции: Δ P4 = S 1,0 - S1, где S 1,0- себестоимость реализованной продукции отчетного года в ценах и условиях базисного года; S1- фактическая себестоимость реализованной продукции отчетного года. В нашем случае Δ P4 = 2230 – 2150 = 80 млн. руб. д) изменения себестоимости за счет структурных сдвигов в составе продукции: Δ P5 = S0·К2 - S 1,0. В нашем случае Δ P5 = 2090·1,0794-2230 = 26,2 млн. руб. е) Изменения цен на материалы и тарифов на услуги: Δ P6 = S1* - S1. В нашем случае Δ P6=2150-2524 = - 374 млн. руб. Результаты анализа представлены ниже в сводке влияния факторов на отклонение прибыли от продаж: Показатели Отклонение прибыли - всего Сумма, млн. руб. 194,6 в том числе за счет: а) изменение объема продаж 34,4 б) изменение отпускных цен на продукцию 421,6 в) изменения в структуре реализации продукции 6,4 г) экономия от снижения себестоимости продукции 80,0 д) изменения себестоимости за счет структурных сдвигов в составе продукции 26,2 е) изменения цен на материалы и тарифов на услуги - 374,0 Как видно из этих данных, наибольшее влияние на отклонение прибыли оказали ценовые факторы. За счет роста объема продаж получено дополнительной прибыли только 17,7% (34,4/194,6·100%). 5. Локальный экономический анализ (2 часа) Локальный экономический анализ затрагивает оценку важнейших аспектов деятельности предприятия, среди них: Анализ и управление объемом производства и продаж. Анализ производственных результатов деятельности предприятия. 5.1 Количество произведенной и проданной продукции (работ, услуг) определяется, с одной стороны, потребностями рынка и самого предприятия, а с другой – имеющимися возможностями. Цель анализа производственных результатов заключается в оценке динамики производства и продаж продукции (работ, услуг) за анализируемый период, факторов, оказавших влияние на нее, и выявлении внутренних резервов по увеличению объема производства валовой и товарной продукции. В процессе анализа необходимо решить следующие задачи: Изучить уровень и динамику производства продукции по предприятию и подразделениям; Оценить степень выполнения плана производства и продаж; Оценить влияние основных факторов, определяющих изменение производственных показателей; Исследовать эффективность производства и продаж отдельных видов товарной продукции; Выявить и обосновать внутрипроизводственные резервы роста объемов производства и продаж. Основная информация о производственных результатах содержится в годовых отчетах, в плане производственно-финансовой деятельности (бизнес-плане), в формах статистической отчетности (форма № 1-П (годовая) и др.). Кроме того, можно воспользоваться данными бухгалтерского учета (форма № 2 «Отчет о прибылях и убытках», ведомость № 16 «Движение готовых изделий, их отгрузка и реализация» и др.). Объем производства продукции может выражаться в натуральных, условно-натуральных и стоимостных измерителях. Основными показателями объема производства являются товарная, валовая и реализованная продукция. Валовая продукция – это стоимость всей произведенной продукции и выполненных работ, включая незавершенное производство. Товарная продукция отличается от валовой тем, что в нее не включаются остатки незавершенного производства и внутрихозяйственный оборот. Реализованная продукция – это стоимость отгруженной и (или) оплаченной покупателями продукции. Анализ объема и структуры выпуска продукции проводится в несколько этапов. 1-й этап. Изучение динамики выпуска и продаж продукции, расчет базисных и цепных темпов роста. Базисные темпы роста определяются по сравнению с базисным показателем (показатель отчетного периода/показатель базисного периода), а цепные темпы роста – по сравнению с показателем предшествующего периода (показатель отчетного периода / показатель предшествующего периода). 2-й этап. Оценка выполнения плана по производству и продажам продукции в разрезе номенклатуры и ассортимента изделий производимых на предприятии. Номенклатура – систематизированный перечень наименований изделий с указанием их кодов (шифров, номенклатурных номеров). Ассортимент – перечень наименований изделий с указанием их объема выпуска по каждому виду. Оценка выполнения плана по ассортименту может производиться: по способу наименьшего процента; по способу среднего процента, который рассчитывают делением общего фактического выпуска продукции в пределах плана на общий плановый выпуск продукции; по удельному весу изделий, по которым план выполнен. 3-й этап. Анализ структуры продукции и влияния структурных сдвигов на выполнение производственной программы. 4-й этап. Оценка точки безубыточности и запаса финансовой прочности предприятия. 5.2. Анализ использования материальных ресурсов и состояния их запасов. Оценки эффективности использования материальных ресурсов осуществляется через систему показателей. Показатели эффективности использования материальных ресурсов делятся на обобщающие и частные. К обобщающим показателям относятся: - материалоотдача (выпуск продукции на 1 руб. потребленных материальных ресурсов): Мо = Nв / Мз, где: Nв - объем выпуска продукции в стоимостных или натуральных показателях; Мз – материальные затраты. - материалоемкость продукции (материальные затраты, приходящиеся на каждый рубль выпущенной продукции): Ме = Мз / Nв. - удельный вес материальных затрат в себестоимости продукции (DМЗ): DМЗ = Мз / С, где: С – полная себестоимость продукции. - коэффициент использования материальных ресурсов (показатель соблюдения норм расхода материалов): Ки = Мф.з / Мпл.з, где: Мф.з – сумма фактических материальные затраты, Мпл.з – сумма материальных затрат, рассчитанная по плановым калькуляциям и фактическому выпуску и аассортименту продукции. Если Ки > 1, это означает перерасход материалов, значение Ки < 1, свидетельствует об экономии материальных ресурсов. Анализ производственных запасов Обеспеченность предприятия материальными ресурсами в значительной степени определяет его экономику. Материально-техническое обеспечение производства, бережливость и строгий учет расходуемых материалов под- держание оптимальных запасов по номенклатуре и ассортименту – все это является базой для организации устойчивой и ритмичной работы. Потребность в материальных ресурсах на образование запасов на конец периода определяется в трех оценках: 1) в натуральных единицах измерения, что необходимо для установления потребности в складских помещениях; 2) по стоимости – для выявления потребности в оборотных средствах; 3) в днях обеспеченности – в целях планирования и контроля за выполнением графика поставки. Обеспеченность предприятия запасами в днях исчисляется по формуле: Змi Здн = -------- , Р1дi где Здн – запасы сырья и материалов в днях; Змi – запасы i –го вида материальных ресурсов в натуральных или стоимостных показателях; Р1дi – однодневный расход i-го вида материальных ресурсов в тех же единицах измерения. В процесс анализ обеспеченности материальными ресурсами выявляют: 1) степень обеспеченности потребности в материальных ресурсах договорами на их поставку и фактическое их выполнение; 2) ритмичность поставок и влияние нарушений в поставке на выполнение предварительной программы; 3) соответствие фактической обеспеченности товарными запасами плановой; 4) снижение объема производства в связи с недостаточной обеспеченностью материальными ресурсами. При анализе обеспеченности предприятия материальными ресурсами и выполнения поставок целесообразно использовать приведенные ниже формы (табл. 2, 3). Таблица 2 . Анализ выполнения плана обеспечения предприятия материальными ресурсами. Вид материальных ресурсов Единица измерения Плановая потребность Согласовано по договорам на поставку 1 2 3 4 Заключено договоров на поставку 5 Поставлено по договорам 6 Продолжение Вид материальных ресурсов Коэффициенты 1 согласования договоров на поставку (гр.4: гр.3) оформления договоров (гр.5: гр.6) выполнения договоров (гр.6: гр.5) 7 8 9 Обобщающий показатель удовлетворения потребности (гр.6: гр.4) 10 Таблица 3. Анализ выполнения поставок предприятию материальных ресурсов Вид материальных ресурсов Единица измерения Заключено договоров Фактически поставлено Продолжение Вид материальных ресурсов В том числе с нарушением договорных обязательств объем поставки срок ассортимент качество Анализ состояния производственных запасов проводят путем сравнения фактических запасов с нормативными по номенклатуре и ассортименту. Соответствие фактических запасов нормативам будет играть положительную роль только в том случае, если нормативы по всем видам запасов определены с учетом особенностей организации и технологии производства. Учитывая высокую значимость запасов для любого предприятия, проводят их текущий анализ по данным складского учета. При этом изучают изменение объемов запасов по номенклатуре и структуре (ассортименту), динамику запасов и степень обеспечения потребностей производства. При экспресс-анализе на складах можно ограничиться рассмотрением следующих показателей: средняя величина запасов (наличие на начало плюс наличие на конец периода, деленное пополам); продолжительность оборота на складе (отношение наличия материалов на складе к объему выдачи их со склада в единицу времени); оборачиваемость склада (величина, обратная продолжительности оборота; показывает, насколько часто полностью обновляется содержимое склада); ошибки и отказы в поставках (определяют удельный вес некорректных поставок в общем их числе). См. также: Анализ оборачиваемости текущих активов. 5.3. Анализ использования трудовых ресурсов на предприятии. Успешное решение производственных, экономических и социальных задач в значительной степени определяется обеспеченностью предприятия трудовыми ресурсами и эффективностью их использования. Анализ обеспеченности предприятия кадрами начинается с исследования состава и структуры работников. Данные по каждой категории работников изучаются отдельно, так как различны категории работающих играют неодинаковую роль в процессе выпуска продукции. Выявление отклонений от плана в численности по категориям работающих позволяет судить о том, как обеспечено предприятие необходимыми кадрами. Сопоставление данных о численности по разным категориям дает представление о степени обоснованности количественного соотношения между ними. Для оценки обеспеченности предприятия рудовым ресурсами фактическую численность по категориям работающих за отчетный год сравнивают с нормативными данными (численностью базисного года) (табл. 4). Таблица 4. Оценка обеспеченности предприятия трудовыми ресурсами Категория работающих Среднегодовая численность, человек Базисный год Всего В том числе по основной деятельности из них: рабочие служащие из них: Отчетный год Фактическая Нормативная Отношение фактической численности отчетного года, % К базисному году К нормативной потребности руководители специалисты Неосновная деятельность Изменение численности работающих, связанное с их приемом и увольнением независимо от причин выбытия и источников пополнения, называют оборотом рабочей силы. Для характеристики движения рабочей силы рассчитывают и анализируют динамику следующих показателей: коэффициента оборота по приему; коэффициента оборота по выбытию (увольнению); коэффициент текучести и коэффициента постоянства кадров. Для оценки эффективности использования трудовых ресурсов рассчитывают показатели: выработки; трудоемкости; рентабельности персонала (прибыль/среднегодовая численность). Поскольку прибыль зависит от рентабельности продаж, коэффициента оборачиваемости капитала и суммы функционирующего капитала, факторную модель рентабельности персонала (Rперс) можно представить следующим образом: П П В К Rперс= ------ = ------- ∙ ------ ∙------ = Rпр ∙ Коб ∙ Квоор, ЧР В К ЧР где П – прибыль от реализации продукции, ЧР – среднесписочная численность работников, В – выручка от продаж, К – среднегодовая стоимость капитала; Rпр = П/В – рентабельность продаж; Коб = В/К – коэффициент оборачиваемости капитала, Квоор=К/ЧР – капиталовооруженность труда. Пофакторный анализ рентабельности персонала проводится с использованием методов детерминированного факторного анализа (См. выше). 5.4. Анализ затрат на производство и продажи продукции (работ, услуг). Трудовые и материальные ресурсы, используемые в процесс производств и продажи продукции, находят отражение в себестоимости, снижение которой говорит о положительных тенденциях в экономике любого предприятия. Себестоимость продукции – это выраженные в денежной форме затраты на ее производство и реализацию. Все затраты предприятия можно классифицировать по различным направлениям в зависимости от того, что положено в основу той или иной классификации. Например, по экономическому содержанию можно выделить затраты материальные, трудовые, денежные, по направлению затрат – про- изводственные и коммерческие, по способу распределения – прямые и косвенные. В зависимости от методов отнесения на себестоимость продукции затраты подразделяются на прямые и косвенные. Под прямыми затратами понимаются затраты, связанные с производство отдельных видов продукции, которые могут быть прямо и непосредственно включены в себестоимость продукции. Например, затраты на сырье, основные материалы, покупные полуфабрикаты и комплектующие изделия, основная зарплата производственных рабочих и т.п. К косвенным относятся затраты, связанные с осуществлением общего производственного процесса на предприятии, с производством нескольких видов продукции. Например, затраты на содержание зданий и оборудования, их ремонт, заработная плата аппарата управления и вспомогательного персонала. Для экономистов и финансистов такое деление затрат является по следующей причине: от избранной базы распределения косвенных затрат между отдельными видами продукции зависит обоснованность принимаемых решений в области выбора номенклатуры продукции, установления цен и т.д. В финансовом планировании весьма значимым является подразделение затрат на постоянные (условно-постоянные) и переменные (условнопеременные). Постоянные затраты в коротком периоде не зависят от объема производства. Они существуют и при нулевом его объеме. Примерами таких затрат являются амортизационные отчисления, арендная плата, зарплата управленческого персонала, оплата охраны, некоторые виды налогов. Переменные затраты изменяются пропорционально объему производственной деятельности, т.е. увеличение объема производственной деятельности в два раза при всех прочих равных условиях вызовет увеличение совокупных переменных издержек также в два раза. Следовательно, совокупные переменные затраты имеют линейную зависимость от объема производства, а переменные затраты на единицу продукции являются относительно постоянной величиной в коротком периоде. К переменным затратам, как правило, относят материальные затраты, заработную плату основных производственных рабочих. Предполагается, что эти затраты изменяются пропорционально объему производственной деятельности в пределах определенного объема производства. Деление затрат на постоянные и переменные используется при проведении анализа безубыточности и связанных с ним показателей, при оптимизации структуры выпускаемой продукции, а также применяется при маржинальном методе планирования, в системе бюджетирования, т.е. внутрифирменном финансовом планировании. 5.4 Оценка эффективности деятельности предприятия. Выделяют две основные группы показателей эффективности деятельности предприятия – это показатели рентабельности и деловой активности (табл. 4). Таблица 4. Схема показателей рентабельности и деловой активности Числитель финансового Выручка от коэффициента реализации Прибыль Знаменатель финансового коэффициента Выручка от реализации Х Рентабельность продаж Затраты предприятия Производительность труда Рентабельность затрат Средства предприятия Оборачиваемость средств Рентабельность средств Оборачиваемость Рентабельность Источники образования средств предприятия источников источников Первая группа, где в качестве эффекта и одновременно цели функционирования предприятия выступает прибыль. Это, так называемые показатели рентабельности. Важность их для оценки предприятия трудно переоценить, т.к. они служат не только важнейшими показателями оценки эффективности деятельности предприятия, но и его конкурентоспособности и доходности производства Рентабельность предприятия отражает степень прибыльности его деятельности. Основные коэффициенты рентабельности (R) , которые надо знать: 1.Рентабельность продаж: П реал. R пр = ---------- , N где : N – выручка от реализации продукции (работ, услуг); П реал. – прибыль от реализации продукции (работ, услуг). R пр показывает, сколько прибыли приходится на единицу реализованной продукции. Рост R 1 является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах. Уменьшение R 1 свидетельствует о снижении цен при постоянных затратах на производство или о росте затрат на производство при постоянных ценах, т.е. о снижении спроса на продукцию предприятия. 2.Рентабельность всего капитала фирмы: П R а = ---------- , В ср где: В ср. – средний за период итог баланса, а в качестве П могут выступать как балансовая прибыль (П б ), так и прибыль от реализации ( П реал ). R а показывает эффективность использования всего имущества предприятия. Снижение R 2 также свидетельствует о падающем спросе на продукцию фирмы и о перенакоплении активов. 3.Рентабельность основных средств и прочих внеоборотных активов: П R ва = ------ , F cр где: F cр – средняя за период величина основных средств и прочих внеоборотных активов. R ва отражает эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной прибыли, приходящейся на единицу стоимости средств. Рост R 3 при снижении R 2 свидетельствует об избыточном увеличении мобильных средств, что может быть следствием образования излишних запасов товарно-материальных ценностей, затоваренности готовой продукцией в результате снижения спроса, чрезмерного роста дебиторской задолженности или денежных средств. 4.Рентабельность собственного капитала: П R с.к = ---------- , И с ср где: И с ср - средняя за период величина источников собственных средств предприятия по балансу. R с.к показывает эффективность использования собственного капитала. Динамика R с.к оказывает влияние на уровень котировки акций на фондовых биржах. 5. Рентабельность заемного капитала П R з.к = --------------- , И сср + К тср где: К тср - средняя за период величина долгосрочных кредитов и займов. R з.к отражает эффективность использования капитала, вложенного в деятельность фирмы на длительный срок (как собственного , так и заемного). Вторая группа, где в качестве эффекта выступает выручка от реализации продукции (работ, услуг). Оборачиваемость средств, вложенных в имущество, может оцениваться следующими основными показателями: 1. скорость оборота (количество оборотов, которое совершают за анализируемый период капитал предприятия или его составляющие) и 2. период оборота – средний срок, за который возвращаются в пределы хозяйства вложенные в производственно- коммерческие операции денежные средства. Для исчисления показателей оборачиваемости используются следующие формулы: Выручка от реализации К оборачиваемости = --------------------------------; активов Средняя величина активов Выручка от реализации К оборачиваемости = ---------------------------------------------; текущих активов Средняя величина текущих активов Информация о величине выручки содержится в ф. № 2 «Отчет о прибылях и убытках». При анализе оборачиваемости средств торгового предприятия под выручкой от реализации понимается продажная стоимость реализованных товаров или товарооборот. Средняя величина активов, в том числе текущих, по данным баланса определяется по формуле средней арифметической: Средняя величина О н + Ок = --------------- , активов 2 где: О н, Ок - соответственно величина активов на начало и на конец периода. Если анализ ведется за период, больший чем квартал (полугодие, год), подобный способ расчета средней величины может привести к значительным ее искажениям. Более точный расчет средней величины активов будет получен по ежемесячным данным о состоянии активов. Тогда величина активов определяется по формуле О ½ + О2 + О 3 + … + О n/2 Средняя величина = ------------------------------------, активов n–1 где: О n – величина активов в n – м месяце. Затем рассчитывается продолжительность одного оборота в днях: Длительность анализируемого * Продолжительность периода Средняя величина активов = --------------------------------------------- . оборота Выручка от реализации Аналогичный расчет выполняется для текущих активов. Более подробно, См.: « Прикладной экономический анализ». Методические указания для подготовки к зачету. Авт.-сост Городецкий А.Е.Самара, 2011. (Имеются в электронном виде на кафедре логистики и экономики). II. Задания для Интерактивной формы проведения занятий* Задание 1. Метод коэффициентов. Анализ финансового состояния предприятия. Варианты 1-5. Имеются следующие данные по фирме за отчетный период, тыс. р.: Показатели Вар. 1 Вар. 2 Вар. 3 Вар.4 Вар.5 Денежные средства 50 1380 1990 250 950 Ценные бумаги 540 1120 910 370 2850 Дебиторская задолженность 900 2300 2290 1200 2600 Запасы товарно-материальных ценностей 4200 5600 5800 2500 7000 Краткосрочная кредиторская задолженность 3500 3900 4100 4350 5000 Краткосрочные ссуды банка 1400 900 1300 850 1500 Определите: 1. коэффициент денежного покрытия; 2. коэффициент финансового покрытия; 3. коэффициент общего покрытия. Сравните полученные коэффициенты с эталонными значениями. Сделайте выводы о финансовом состоянии предприятия. Варианты 6-10 На основании данных агрегированного баланса предприятия «Прогресс» (табл.3) определите: 1.коэффициент автономии (независимости) средств и долю заемных средств; 2. соотношение собственных и заемных средств; 3. коэффициент финансовой устойчивости; 4. коэффициент общего покрытия. Сравните полученные коэффициенты с эталонными значениями Сделайте выводы о финансовом состоянии предприятия. __________________ *В перспективе (после соответствующего изменения учебного плана) может быть рекомендовано выполнение курсовой работы Таблица 1 Агрегированный баланс предприятия «Прогресс» Статьи актива. Вариант Вариант Вариант Вариант Вариант 6 7 8 9 10 1. Внеоборотные активы. 1.1.Нематериальные активы 20 000 50 000 10 000 60 000 25 000 1.2.Основные средства 120 000 90 000 180 000 200 000 350 000 1.3. Долгосрочные финансовые вложения 10 000 7 000 115 000 57 000 125 000 2.1. Запасы товарно-материальных ценностей 21 000 100 000 40 000 120 000 22 000 2.2. Дебиторская задолженность 9 000 50 000 26 000 6 000 40 000 2.3. Краткосрочные финансовые вложения (ценные бумаги и др.) 18 000 2 000 24 000 2 100 34 000 2.4. Денежные средства 2 000 1 000 5 000 900 4 000 200 000 300 000 400 000 500 000 600 000 2. Оборотные активы БАЛАНС Статьи пассива. Вариант Вариант Вариант Вариант Вариант 6 7 8 9 10 3. Капитал и резервы 150 000 60 000 260 000 150 000 430 000 3.1. Уставный капитал 130 000 50 000 220 000 120 000 380 000 3.2. Резервный капитал 15 000 8 000 30 000 30 000 43 000 3.3. Нераспределенная прибыль 5 000 2 000 10 000 ----- 7 000 4. Долгосрочные пассивы 30 000 80 000 100 000 130 000 120 000 5. Краткосрочные пассивы 20 000 160 000 40 000 220 000 50 000 5.1. Кредиты банков 10 000 100 000 15 000 140 000 20 000 5.2. Кредиторская задолженность 10 000 60 000 25 000 80 000 30 000 200 000 300 000 400 000 500 000 600 000 БАЛАНС Методические указания к заданию 1. Финансовое состояние фирмы характеризует ряд коэффициентов. Среди них: 1. Коэффициент денежного покрытия (К д.п.), который характеризует способность предприятия быстро рассчитываться за взятые кредиты и ссуды за счет средств, находящихся в денежной форме и ценных бумаг без распродажи запасов. Иногда встречается другое название - коэффициент абсолютной ликвидности. Денежные средства + Ценные бумаги К д.п = --------------------------------------------------------------------------Краткосрочная кредиторская + Краткосрочные ссуды задолженность банков 2. Коэффициент финансового покрытия (К ф.п), характеризующий долю текущей задолженности, которую можно погасить за счет имеющихся денежных средств и ожидаемых поступлений. Другое название - уточненный коэффициент ликвидности. Денежные средства + Ценные бумаги + Дебиторская задолженность К ф.п= --------------------------------------------------------------------------------------Краткосрочная кредиторская + Краткосрочные ссуды задолженность банков 3. Коэффициент общего покрытия (Ко.п), который характеризует способность предприятия рассчитываться за взятые кредиты и ссуды с распродажей товарно-материальных ценностей. Другое название - коэффициент общей ликвидности. Оборотные средства (текущие активы) К о.п = -------------------------------------------------------------------------------------Краткосрочная кредиторская + Краткосрочные ссуды задолженность банков 4.Коэффициент автономии (независимости) средств (Ка), который характеризует долю источников собственных средств в общей сумме всех источников. Собственный капитал К а = -----------------------------------------------------Имущество предприятия (валюта баланса) 5. Показателем, обратным коэффициенту автономии, выступает доля заемных средств (К заемн 1); рассчитывается путем делением суммы задолженности на имущество предприятия. Сумма задолженности К заемн 1 = ----------------------------------------------------Имущество предприятия (валюта баланса) 6. Зависимость компании от внешних займов характеризует соотношение заемных и собственных средств (К заемн 2): Сумма задолженности К заемн 2 = ---------------------------------------------Собственный капитал 7. Коэффициент финансовой устойчивости (Кф.у), который получают делением суммы собственного и долгосрочного заемного капитала к итогу баланса. Собственный капитал + Долгосрочный заемный капитал К ф.у = -----------------------------------------------------------------------------Имущество предприятия (валюта баланса) Задание 2. Анализ финансовых результатов. Маржинальный анализ. На основании данных «Отчета о прибылях и убытках» (табл.2) требуется: 1. рассчитать показатели: валовой прибыли; прибыли от продажи продукции, прибыли до налогообложения, чистой прибыли, маржинального дохода (контрибуции); 2. проанализировать уровень и динамику финансовых результатов деятельности предприятия; 3. проанализировать изменение уровня рентабельности; 4. определить точку безубыточности (порог рентабельности) и зону (поле) безопасности. Показать рассчитанные величины на графике; 5. сделать выводы. Таблица 2 . Отчет о прибылях и убытках фирмы «Рассвет» за 2004-2005 гг. . К од 200 4 200 5 строки 1 Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) Себестоимость проданных товаров, продукции, работ, услуг 2 4 0 15000 + 10 20000+ + 1000 * № варианта 0 (8000 + 20 Валовая прибыль (стр. 010-020) 5 + 1000 * № варианта) 0 ? 0 (27 + 1000 * № варианта (900 0+ 500 * № варианта) ? 29 Коммерческие расходы 30 00) (260 0+100 * № варианта) Управленческие расходы 0 40 Прибыль (убыток) от продаж (строки 010020-030-040) (33 00) (340 0 + 100 * № варианта) 0 ? ? 0 120 150 50 Проценты к получению 60 Проценты к уплате 0 0 70 Доходы от участия в других организациях 0 (90 0) (130 0) 0 0 0 0 600 700 80 Прочие операционные доходы 90 Прочие операционные расходы 1 00 Внереализационные доходы (90 0) (100 0) 1 300 400 1 400 300 1 - - 1 - - 1 ? ? 1 125 145 1 130 150 (? (?) 1 ( -) ( -) 1 ? ? 2 500 500 2 ? ? 20 Внереализационные расходы 30 Чрезвычайные доходы 31 Чрезвычайные расходы 32 Прибыль (убыток) до налогообложения 40 Отложенные налоговые активы 41 Отложенные налоговые обязательства 42 Текущий налог на прибыль (стр. 230 + 200+141-142) 1 50 Налоговые санкции ) 51 Чистая прибыль (убыток) отчетного периода 90 Справочно. Постоянные налоговые обязательства (акти- вы) 00 Сумма условного расхода по налогу на прибыль (стр. 140•0,24). 30 Справочно: объем реализации в штуках: 2004 г. 150 000 + 10 000 * № варианта 2005 г. 160 000 + 10 000 * № варианта Методические указания к выполнению задания № 2. Конкретные суммы задаются каждому студенту в зависимости от № варианта (последней цифры учебного шифра), так, например для 5-го варианта выручка от продажи товаров, продукции, работ, услуг в 2004 г. составила: 15 000 + 5 • 1000 = 20 000 тыс. р. Вспомним из курса «Бухгалтерский учет» основные понятия и формулы, необходимые для выполнения задания. В условиях рыночной экономики основу экономического развития предприятия образует прибыль. Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятий. Финансовая отчетность (форма № 2) включает несколько показателей прибыли. По статье «Валовая прибыль» (стр. 029 формы № 2) – отражается валовая прибыль от обычных видов деятельности, которая определяется как разница между строками 010 и 020 формы № 2. Прибыль (убыток) до налогообложения (стр. 140 формы № 2) – определяется как суммирование финансового результата по обычным видам деятельности (прибыли от продаж) и финансового результата по прочим доходам и расходам (операционные доходы и расходы + внереализационные доходы и расходы) П д.н = Ппр + Поп + Пвн, где Пд.н - прибыль (убыток) до налогообложения; Ппр - прибыль убыток) от продаж; Поп – операционные доходы и расходы; Пвн- доходы и расходы по внереализационным операциям. Прибыль от продаж составляет, как правило, наибольшую часть всей прибыли предприятия. Она определяется, как: Ппр = ВД - Зпр – НДС - А, где ВД - валовой доход (выручка) от продаж (стр. 010 формы №2); Зпр - затраты на производство и реализацию продукции (полная себестоимость продукции, определяемая суммированием стр. 020+030+040); НДС - налог на добавленную стоимость; А – акцизы. Обратите внимание, что по строке 010 содержится выручка – нетто, т.е. выручка за вычетом НДС и акцизов. С учетом этого верен будет и расчет по следующей формуле: Ппр = Пвал – Рком - Р упр, где Ппр – прибыль (убыток) от продаж (стр.050 формы № 2); Пвал – валовая прибыль (стр. 029 формы № 2); Рком – коммерческие расходы (стр. 030 формы № 2); Рупр – управленческие расходы (стр. 040 формы № 2). Состав прочих доходов и расходов, куда входят операционные доходы и расходы (стр.060-070+080+090-100) и внереализационные доходы и расходы (стр. 12-130 формы №2) определен в ПБУ 9 и 10. По статье «Чистая прибыль (убыток) отчетного периода» (стр. 190 формы № 2) подводится итоговый финансовый результат деятельности организации за отчетный период. Финансовый результат деятельности организации за отчетный период исчисляется исходя из того, что в качестве расхода по налогу на прибыль, вычитаемого из суммы прибыли до налогообложения, должна быть принята сумма условного расхода по налогу на прибыль, исчисленная по правилам ПБУ 18/02 и скорректированная на сумму постоянных налоговых обязательств (активов): Пч = Пд.н– ПНО– УРН, где Пч – чистая прибыль; Пд.н – прибыль до налогообложения (стр.140); ПНО - постоянные налоговые обязательства (стр. 200); УРН – условный расход по налогу на прибыль (стр.230). Возможен и другой вариант расчета. Пч = Пд.н+ ОНА– ОНО– ТНП, где ОНА – отложенные налоговые активы (стр.141); ОНО – отложенные налоговые обязательства (стр.142); ТНП - текущий налог на прибыль (стр. 150). Подробнее См. приложение7, а также [10]. Методика обоснования различных вариантов управленческих решений на основе маржинального анализа основана на делении всех затрат на постоянные и переменные. Расчет маржинального дохода производится по следующим формулам: Мд = Ппр + Зпост или Мд = Вд - Зперем , где Мд - маржинальный доход (контрибуция); Ппр - прибыль от продаж (стр.050 формы №2); Вд - валовой доход (выручка), стр. 010; З пост - постоянные затраты (в задании 4 стр.030+040); З перем - переменные затраты (в задании 4 стр. 020) Анализ и оценку уровня и динамики финансовых результатов деятельности предприятия удобно провести в таблице следующей формы (табл. 3): Таблица 3 Анализ уровня и динамики показателей финансовых результатов деятельности фирмы «Рассвет». Показатель За прошлый период (2004г.) За отчетный период (2005г.) % к базисному значению (гр.3 / гр.2•100%) 1 2 3 4 - - - Выручка от продажи товаров, продукции, работ, услуг (стр. 010 формы № 2) Затраты на производство проданной продукции (товаров, работ, услуг) (стр. 020+030+040 формы № 2) Прибыль от продаж (стр.050 ф.№ 2) Сальдо операционных доходов и расходов Сальдо внереализационных доходов и расходов Сальдо чрезвычайных доходов и расходов Прибыль (убыток) до налогообложения Чистая прибыль (убыток) отчетного периода Показатели прибыли характеризуют абсолютную эффективность хозяйственной деятельности предприятия. Наряду с этой абсолютной оценкой рассчитывают также и относительные показатели эффективности хозяйствования - показатели рентабельности (R). Различают несколько показателей рентабельности. В частности это: рентабельность основной деятельности (Rосн.д.) и рентабельность продукции (Rпрод), Расчет точки безубыточности можно произвести двумя способами: 1.Аналитическим способом, по формуле: Т без К З п о ст М , д где Т без - точка безубыточности; К - количество проданной продукции в натуральных единицах; З пост - постоянные затраты; Мд - маржинальный доход (общая сумма). 2. Графическим способом, как показано на рис.3.: У, млн. р. 20 Прибыль 15 Точка безубыточного объема продаж Переменные 10 затраты 5 Постоянные затраты 0 500 1000 Х, шт Рис. 2. Зависимость между прибылью, объемом реализации продукции и ее себестоимостью (цифры условные: постоянные затраты- 4 млн. руб.; переменные затраты на единицу продукции - 12 тыс. руб.; производительность - 1000 изделий; цена ед. - 20 тыс. руб.) Зона безопасности (поле безопасности; запас финансовой прочности) определяется как разница между фактическим объемом производства и точкой безубыточности (порогом рентабельности). Задание 3. Локальный экономический анализ При выполнении задания 3 необходимо осветить теоретические вопросы по теме своего варианта (См. таблица 4). Ориентировочный объем 10-15 стр. По согласованию с преподавателем студент может выбрать и иную тему задания 3. Это может быть связано, например, с темой предполагаемой магистерской диссертации или местом работы магистранта. Таблица 4. Темы работ по вариантам № Наименование темы На примере предприятия* варианта * Торговли и общественного питания Предприятия бюджетной сферы Автосервиса (гостиницы, турфир мы) 1 Анализ финансового состояния предприятия + + + 2 Анализ валового дохода + + + 3 Анализ экономических результатов деятельности предприятия + + + 4 Анализ розничного товарооборота + - + 5 Анализ оптового товарооборота + - - 6 Анализ затрат производства (издержек обращения) + + + 7 Анализ оборотных активов и эффективности их использования + + - 8 Анализ использования трудовых ресурсов на предприятии + + + 9 Оценка эффективности деятельности предприятия + + + 10 Диагностика потенциала хозяйствующего субъекта + + + на усмотрение исполнителя Автор-составитель: к.э.н., доцент Городецкий А.Е. тел. 932-33-33 E-mail: [email protected]