Российская академия сельскохозяйственных наук

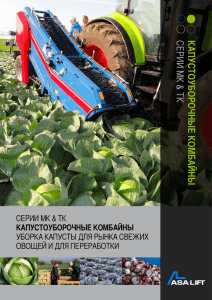

реклама

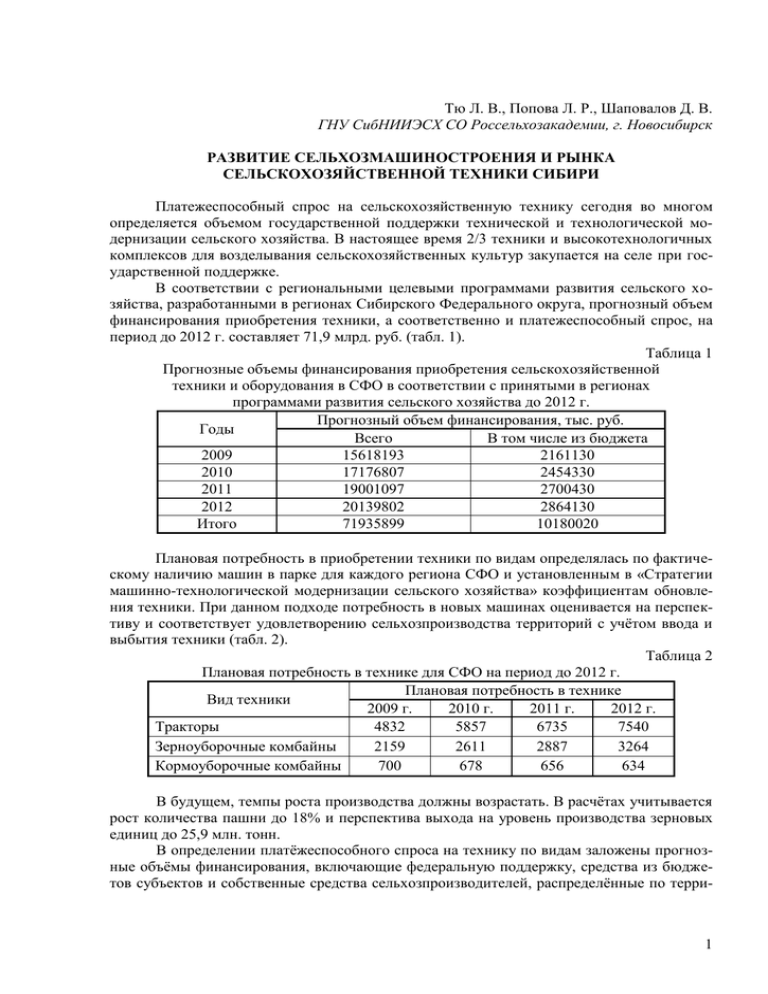

Тю Л. В., Попова Л. Р., Шаповалов Д. В. ГНУ СибНИИЭСХ СО Россельхозакадемии, г. Новосибирск РАЗВИТИЕ СЕЛЬХОЗМАШИНОСТРОЕНИЯ И РЫНКА СЕЛЬСКОХОЗЯЙСТВЕННОЙ ТЕХНИКИ СИБИРИ Платежеспособный спрос на сельскохозяйственную технику сегодня во многом определяется объемом государственной поддержки технической и технологической модернизации сельского хозяйства. В настоящее время 2/3 техники и высокотехнологичных комплексов для возделывания сельскохозяйственных культур закупается на селе при государственной поддержке. В соответствии с региональными целевыми программами развития сельского хозяйства, разработанными в регионах Сибирского Федерального округа, прогнозный объем финансирования приобретения техники, а соответственно и платежеспособный спрос, на период до 2012 г. составляет 71,9 млрд. руб. (табл. 1). Таблица 1 Прогнозные объемы финансирования приобретения сельскохозяйственной техники и оборудования в СФО в соответствии с принятыми в регионах программами развития сельского хозяйства до 2012 г. Прогнозный объем финансирования, тыс. руб. Годы Всего В том числе из бюджета 2009 15618193 2161130 2010 17176807 2454330 2011 19001097 2700430 2012 20139802 2864130 Итого 71935899 10180020 Плановая потребность в приобретении техники по видам определялась по фактическому наличию машин в парке для каждого региона СФО и установленным в «Стратегии машинно-технологической модернизации сельского хозяйства» коэффициентам обновления техники. При данном подходе потребность в новых машинах оценивается на перспективу и соответствует удовлетворению сельхозпроизводства территорий с учётом ввода и выбытия техники (табл. 2). Таблица 2 Плановая потребность в технике для СФО на период до 2012 г. Плановая потребность в технике Вид техники 2009 г. 2010 г. 2011 г. 2012 г. Тракторы 4832 5857 6735 7540 Зерноуборочные комбайны 2159 2611 2887 3264 Кормоуборочные комбайны 700 678 656 634 В будущем, темпы роста производства должны возрастать. В расчётах учитывается рост количества пашни до 18% и перспектива выхода на уровень производства зерновых единиц до 25,9 млн. тонн. В определении платёжеспособного спроса на технику по видам заложены прогнозные объёмы финансирования, включающие федеральную поддержку, средства из бюджетов субъектов и собственные средства сельхозпроизводителей, распределённые по терри- 1 ториям СФО, а также структура парка, предусмотренная на перспективу в «Стратегии машинно-технологической модернизации сельского хозяйства России». В СФО платежеспособный спрос на основные виды сельскохозяйственной техники, исходя из прогнозных объемов финансирования, прогнозируемых цен и структуры приобретения техники по видам, сложится следующим образом (табл. 3). Таблица 3 Платежеспособный спрос на основные виды техники в СФО (вариант I) Плановая Неудовлетворенный потребность в при- Платежеспособный спрос спрос обретении техники Вид техники штук, отечестоимость, млн. млн. штук ственной техштук млн. руб. руб. руб. ники 2009 год Тракторы 4832 6888,6 5684,8 3971 861 1203,8 Зерноуборочные 2159 6016,0 4964,7 1782 377 1051,3 комбайны Кормоуборочные 700 2205,0 1819,6 578 122 385,4 комбайны Итого 15109,6 12469,1 2640,5 х х х 2010 год Тракторы 5857 9390,5 6464,5 4032 1825 2926,0 Зерноуборочные 2611 8148,7 5609,6 1797 814 2539,1 комбайны Кормоуборочные 678 2392,0 1646,7 467 211 745,3 комбайны Итого 19931,2 13720,8 6210,4 х х х 2011 год Тракторы 6735 12094,0 7408,6 4126 2609 4685,4 Зерноуборочные 2887 10091,2 6181,7 1769 1118 3909,5 комбайны Кормоуборочные 656 2592,0 1587,8 402 254 1004,2 комбайны Итого 24777,2 15178,1 9599,1 х х х 2012 год Тракторы 7540 14887,7 7932,5 4017 3523 6955,2 Зерноуборочные 3264 12550,0 6686,9 1739 1525 5863,1 комбайны Кормоуборочные 634 2755,6 1468,3 338 296 1287,3 комбайны Итого 30193,3 16087,7 14105,6 х х х Итого 2009-2012 годы Тракторы 24964 43260,8 27490,4 16146 8818 15770,4 Зерноуборочные 10921 36805,9 23442,9 7483 3438 13363,0 комбайны Кормоуборочные 2668 9944,6 6522,4 1785 883 3422,2 2 комбайны Итого х 90011,3 57455,7 х х 32555,6 Однако даже при существовании неудовлетворённого спроса при реализации первого инвестиционного варианта будет обеспечен рост парка машин, что позволит выйти в 2012 г. на энерговооруженность пашни в 1,86 л.с. на га (в настоящее время 1,4 л.с. на га), которая предусматривается госпрограммой развития сельского хозяйства на 2008-2012 гг. Предусмотрен также второй вариант, учитывающий снижение финансирования на 35% в ближайшие два года. По данному варианту неудовлетворенный спрос на технику увеличится: по тракторам на 47,8%, по зерноуборочным комбайнам – на 46%, по кормоуборочным комбайнам – на 41,4% (табл. 4). Таблица 4 Платежеспособный спрос на основные виды техники в СФО (вариант II) Плановая Неудовлетворенный потребность в при- Платежеспособный спрос спрос обретении техники Вид техники штук, отечестоимость, млн. млн. штук ственной техштук млн. руб. руб. руб. ники 2009 год Тракторы 4832 6888,6 3697,1 2583 2249 3191,5 Зерноуборочные 2159 6016,0 3228,8 1159 1000 2787,2 комбайны Кормоуборочные 700 2205,0 1183,4 376 324 1021,6 комбайны Итого 15109,6 8109,3 7000,3 х х х 2010 год Тракторы 5857 9390,5 4201,9 2621 3236 5188,6 Зерноуборочные 2611 8148,7 3646,2 1168 1443 4502,5 комбайны Кормоуборочные 678 2392,0 1070,4 303 375 1321,6 комбайны Итого 19931,2 8918,5 11012,7 х х х 2011 год Тракторы 6735 12094,0 7408,6 4126 2609 4685,4 Зерноуборочные 2887 10091,2 6181,7 1769 1118 3909,5 комбайны Кормоуборочные 656 2592,0 1587,8 402 254 1004,2 комбайны Итого 24777,2 15178,1 9599,1 х х х 2012 год Тракторы 7540 14887,7 7932,5 4017 3523 6955,2 Зерноуборочные 3264 12550,0 6686,9 1739 1525 5863,1 комбайны Кормоуборочные 634 2755,6 1468,3 338 296 1287,3 комбайны 3 Итого Тракторы Зерноуборочные комбайны Кормоуборочные комбайны Итого х х 14105,6 24964 30193,3 16087,7 х Итого 2009-2012 годы 43260,8 23240,1 13347 11617 20020,7 10921 36805,9 19743,6 5835 5086 17062,3 2668 9944,6 5309,9 1419 1249 4634,7 х 90011,3 48293,6 х х 41717,7 Исходя из платежеспособного спроса, прогноз приобретения по видам и классам отечественной техники в СФО по инвестиционным вариантам сложится следующим образом (табл. 5, 6). Таблица 5 Прогноз приобретения техники по видам и классам, шт. (вариант I) Годы Виды и классы техники 2009 г. 2010 г. 2011 г. 2012 г. Тракторы: 3971 4032 4126 4017 в т. ч.: 1,4 – 2 т. с. 1692 1718 1759 1712 3 – 4 т. с. 1658 1684 1723 1677 5 – 6 т. с. 311 315 322 314 7 – 8 т. с. 310 315 322 314 Зерноуборочные комбайны: 1782 1797 1769 1739 в т. ч.: Кл. 5 724 725 718 706 Кл. 9 723 725 718 706 Кл. 12 335 347 333 327 Кормоуборочные комбайны: 578 467 402 338 в т. ч.: Класс «В» (высокий) 289 233 201 169 Класс «С» (средний) 289 234 201 169 Машины для внесения орга171 189 189 221 нических удобрений: в т. ч.: твёрдых 112 124 124 145 жидких 59 65 65 76 Разбрасыватели минеральных 250 275 275 322 удобрений Косилки 693 763 763 894 Жатки валковые 484 532 532 624 Пресс-подборщики 371 408 408 478 Плуги и почвообрабатываю1565 1721 1721 2018 щие агрегаты Культиваторы и фрезы 1978 2176 2176 2551 Сеялки и комбинированные 2311 2542 2542 2981 посевные машины Дождевальные и поливные 88 97 97 114 машины Машины для химической за320 352 352 413 4 щиты растений Таблица 6 Прогноз приобретения техники по видам и классам, шт. (вариант II) Годы Виды и классы техники 2009 г. 2010 г. 2011 г. Тракторы: 2583 2621 4126 в т. ч.: 1,4 – 2 т. с. 1101 1117 1759 3 – 4 т. с. 1079 1095 1723 5 – 6 т. с. 202 205 322 7 – 8 т. с. 201 204 322 Зерноуборочные комбайны: 1159 1168 1769 в т. ч.: Кл. 5 471 474 718 Кл. 9 470 474 718 Кл. 12 218 220 333 Кормоуборочные комбайны: 376 324 402 в т. ч.: Класс «В» (высокий) 188 162 201 Класс «С» (средний) 188 162 201 Машины для внесения орга111 122 189 нических удобрений: в т. ч.: твёрдых 73 80 124 жидких 38 42 65 Разбрасыватели минеральных 162 179 275 удобрений Косилки 451 496 763 Жатки валковые 315 346 532 Пресс-подборщики 241 265 408 Плуги и почвообрабатываю1017 1119 1721 щие агрегаты Культиваторы и фрезы 1286 1414 2176 Сеялки и комбинированные 1502 1652 2542 посевные машины Дождевальные и поливные 57 63 97 машины Машины для химической за208 229 352 щиты растений 2012 г. 4017 1712 1677 314 314 1739 706 706 327 338 169 169 221 145 76 322 894 624 478 2018 2551 2981 114 413 В перспективе возникнет перераспределение структуры платёжеспособного спроса в сторону увеличения затрат на приобретение тракторов. Это обусловлено необходимостью обновления наличного парка с введением большего количества энергонасыщенной техники. Приобретение отечественных марок тракторов сможет обеспечивать плановую технологическую потребность. Платёжеспособный спрос на зерно- и кормоуборочные комбайны в ближайшем будущем может снизиться, так как количество новых машин в парке за 2007 и 2008 гг. существенно увеличилось (в среднем соотношении на 3 трактора приобреталось 2 комбайна), а 5 расширение производства на текущий момент большинством сельхозпроизводителей не предусматривается. В некоторых регионах цель приобретения новой техники будет продиктована, в основном, острой необходимостью списания старой. В долгосрочной перспективе развитие рынка сельскохозяйственной техники сложно прогнозировать, так как он зависит не только от состояния платежеспособного спроса, но и от ситуации с урожаем по году. К факторам, которые влияют на спрос, относятся: прогноз прибыли сельхозпроизводителей, показатели амортизации основных средств, цены на сельскохозяйственную продукцию, объёмы урожая и экспорт, политика Правительства РФ по субсидированию АПК и активные действия государства, направленные на устранение резких колебаний цен на зерно. По решению Правительства РФ с 2009 г. будет осуществляться субсидирование процентных ставок сельхозпроизводителей по кредитам, направленным на приобретение сельскохозяйственной техники исключительно российского производства, а субъекты РФ обязаны будут прекратить закупки иностранной сельхозтехники за счёт бюджетных средств. В этом случае, чтобы заинтересовать сельхозпроизводителей и оттеснить их от техники иностранного производства, производительность новых российских машин требуется повысить на 30-50% к существующему уровню, а затраты потребителей на поддержание техники в работоспособном состоянии необходимо сократить не менее чем на 50%. Сценарные условия развития отрасли сельскохозяйственного машиностроения будут определяться методами и объемами государственной поддержки. Анализ перспектив развития отрасли показал наличие двух вариантов: - инерционный вариант – отсутствие целевых мер государственной поддержки отрасли и сохранение тенденций развития отрасли в сложившихся финансовоэкономических условиях; - умеренно-оптимистичный вариант – применение целевых мер государственной поддержки отрасли в дополнение к общим механизмам поддержки промышленных предприятий, закрепленных в действующем законодательстве. Инерционный сценарий развития сельскохозяйственного машиностроения В настоящее время в отрасли действуют следующие факторы: - снижение внутреннего рынка сельхозмашиностроения темпами, опережающими снижение темпов роста агропромышленного производства (в 2008 г. по сравнению с 2007 г. темп роста производства продукции сельхозмашиностроения составил – 100,4%, а сельского хозяйства – 108%); - недостаток производственных мощностей для удовлетворения перспективных потребностей (в тракторах 6 кл., зерноуборочных комбайнах до 10 кл. и т. д.); - неудовлетворительный технический и технологический уровень основных производственных фондов (износ более 70%), оказывающий непосредственное влияние на качество выпускаемой продукции; - технологическое отставание продукции отрасли, вызванное недостаточными инвестициями в НИОКР по разработке перспективной высокопроизводительной техники и ключевых комплектующих. Состояние регионального сельскохозяйственного машиностроения в СФО при реализации инерционного варианта развития будет характеризоваться следующими индикаторами: - рост производства продукции (по крупным и средним предприятиям) составит 114% за период 2009-2012 гг.; 6 - доля регионального сельскохозяйственного машиностроения в удовлетворении платежеспособного спроса составит: по тракторам – около 5%, зерноуборочным комбайнам – 40-45%, кормоуборочным комбайнам – 0,5%; - экспорт продукции отрасли (зерноуборочные комбайны, посевные комплексы и т. д.) будет иметь незначительные объемы. В данной ситуации сибирское сельхозмашиностроение окажется не в состоянии обеспечить организации АПК современной высокопроизводительной техникой в необходимых объемах из-за ограниченности производственных мощностей и невозможности в сжатые сроки привлечь инвестиционные ресурсы для их наращивания. Будет потеряна значительная доля рынка, которую займут иностранные и отечественные производители техники из других регионов России. Будет увеличиваться технологическое отставание продукции сибирского сельхозмашиностроения от мирового уровня и, как следствие, произойдёт снижение ее конкурентоспособности на российском и мировом рынках сбыта. Умеренно-оптимистичный сценарий развития сельскохозяйственного машиностроения Состояние отрасли при реализации умеренно-оптимистичного варианта будет характеризоваться следующими индикаторами: - рост производства продукции (по крупным и средним предприятиям) составит 143% за период 2009-2012 гг.; - доля регионального сельскохозяйственного машиностроения в удовлетворении платежеспособного спроса увеличится: по тракторам с 5 до 31,8%, зерноуборочным комбайнам (до 10 кл.) с 45 до 100%, кормоуборочным комбайнам с 0,5 до 15%; - объем экспорта возрастет до 15% от производства продукции отрасли. При этом будут улучшены показатели надежности, производительности и экономичности выпускаемой сельскохозяйственной техники. Сравнительные результаты реализации сценарных вариантов развития сельскохозяйственного машиностроения в СФО на период 2009-2012 гг. показаны в табл. 7. Реализация умеренно-оптимистичного сценария позволит обеспечить в значительном объёме удовлетворение внутреннего платёжеспособного спроса на сельхозтехнику и почти полностью заменить изношенную технику к 2015 г. Объем инвестиций в основной капитал позволит провести модернизацию и технологическое обновление производственного аппарата предприятий сельскохозяйственного машиностроения, в первую очередь, активной части основных производственных фондов, обновить к 2012 г. основные фонды на крупных и средних предприятиях на 100%, провести комплекс работ по созданию, организации производства и выводу на рынок новых образцов высокопроизводительной и высокоэффективной сельскохозяйственной техники. Финансирование мероприятий по развитию отрасли не связано с прямыми инвестициями государства. Государственная поддержка модернизации производства сельскохозяйственной техники будет осуществляться в рамках действующих механизмов. 7 Таблица 7 Сравнение целевых показателей эффективности реализации вариантов развития сельскохозяйственного машиностроения Сибири на 2009-2012 гг. Сценарный Наименование индикаторов 2009 г. 2010 г. 2011 г. вариант Инерц. 100,4 100,4 105,0 Индекс роста производства продукции сельскохозяйственного машиностроения (по крупным и средним предприятиям), % Ум.-опт. 107,8 108,0 110,0 Инерц. 100,0 100,0 105,0 Индекс роста производства зерноуборочных комбайнов, % Ум.-опт. 115,0 105,5 104,8 2012 г. 2009-2012 гг. 108,0 112,0 105,0 104,8 в 1,14 раза к 2008 г. в 1,43 раза к 2008 г. в 1,10 раза к 2008 г. в 1,33 раза к 2008 г. Доля регионального сельскохозяйственного машиностроения в удовлетворении платежеспособного спроса по основным видам техники: Тракторы, % Комбайны зерноуборочные (Кл. 9), % Комбайны кормоуборочные, % Инвестиции в основной капитал отрасли (по крупным и средним предприятиям), млрд. руб. Обновление основных фондов на предприятиях сельхозмашиностроения, % Финансирование НИОКР, млрд. руб. Инерц. Ум.-опт. Инерц. Ум.-опт. Инерц. Ум.-опт. Инерц. Ум.-опт. Инерц. Ум.-опт. Инерц. Ум.-опт. 3,0 5,0 40,0 100,0 0,5 2,0 0,25 2,2 15,5 25,0 0,1 0,26 3,0 7,4 40,0 100,0 0,5 4,0 0,28 2,6 15,5 25,0 0,1 0,3 5,0 24,0 45,0 100,0 0,5 8,0 0,31 3,0 16,0 25,0 0,2 0,3 5,0 31,8 45,0 100,0 0,5 15,0 0,35 3,4 16,0 25,0 0,2 0,34 4,0 17,2 42,5 100,0 0,5 6,0 1,19 11,2 45,0 100,0 0,6 1,2 8