8 . Индивидуальные лимиты кредитования на одного заемщика

реклама

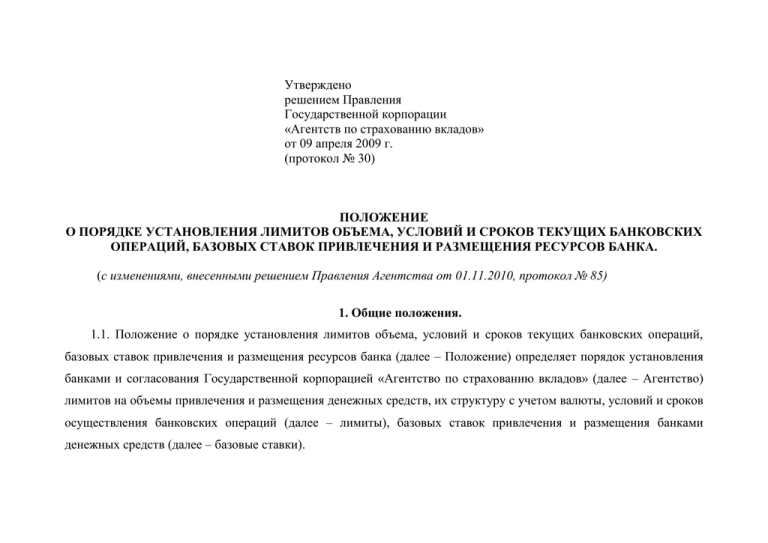

Утверждено решением Правления Государственной корпорации «Агентств по страхованию вкладов» от 09 апреля 2009 г. (протокол № 30) ПОЛОЖЕНИЕ О ПОРЯДКЕ УСТАНОВЛЕНИЯ ЛИМИТОВ ОБЪЕМА, УСЛОВИЙ И СРОКОВ ТЕКУЩИХ БАНКОВСКИХ ОПЕРАЦИЙ, БАЗОВЫХ СТАВОК ПРИВЛЕЧЕНИЯ И РАЗМЕЩЕНИЯ РЕСУРСОВ БАНКА. (с изменениями, внесенными решением Правления Агентства от 01.11.2010, протокол № 85) 1. Общие положения. 1.1. Положение о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка (далее – Положение) определяет порядок установления банками и согласования Государственной корпорацией «Агентство по страхованию вкладов» (далее – Агентство) лимитов на объемы привлечения и размещения денежных средств, их структуру с учетом валюты, условий и сроков осуществления банковских операций (далее – лимиты), базовых ставок привлечения и размещения банками денежных средств (далее – базовые ставки). 2 1.2. Настоящее Положение распространяется на банки, в которых Агентство в соответствии с Федеральным законом от 27.10.2008 № 175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года» осуществляет функции временной администрации либо владеет акциями (долями в уставном капитале) банка в размере не менее 25 % акций (долей) + 1 акция (доля). 1.3. Целями Положения являются: определение общих требований и рекомендаций по снижению рисков (минимизации возможных потерь при проведении операций) в деятельности банков, их актуализация и контроль выполнения; обеспечение целевого и эффективного использования средств, направляемых Агентством в банки с целью укрепления их финансовой устойчивости. 1.4. Лимиты определяют направления и величину объемов операционной деятельности банка в разрезе структуры основных портфелей и операций с отдельными заемщиками и иными контрагентами, а также являются ограничениями вложений денежных средств в финансовые инструменты, подверженные кредитному риску, исходя из оценки возможности несвоевременного исполнения, неисполнения или частичного неисполнения контрагентом своих обязательств перед банком. 1.5. Лимиты разрабатываются банками в соответствии с Положением и согласовываются Агентством. Рассмотрение вопросов о согласовании лимитов и принятие решений по ним осуществляется Комиссией по вопросам реструктуризации банков (далее – Комиссия). 3 1.6. В соответствии с Положением для банка устанавливаются общие лимиты и базовые ставки, предусмотренные разделами 2.1 и 3 Положения, а также могут быть установлены индивидуальные лимиты кредитования на одного заемщика или группу связанных заемщиков согласно разделу 2.2 Положения. 1.7. Плановым периодом, установленным для целей Положения, является календарный квартал. Комиссия вправе принять решение об изменении планового периода на основании письменного заявления руководителя банка или его уполномоченного лица. 2. Общие лимиты новых вложений. 2.1. Структура общих лимитов. 2.1.1. Общие лимиты определяют объем активных операций банка в плановом периоде в разрезе портфелей и направлений его деятельности. К числу общих лимитов относятся: общий лимит самостоятельного кредитования; общий лимит вложений в ценные бумаги; общий лимит вложений в межбанковские операции. Структура общего лимита новых вложений предусмотрена в Приложении 1 к Положению. 2.1.2. Общий лимит новых вложений в совокупности не может превышать объем существующего обеспечения ресурсами более чем на 30%. Обеспечение ресурсами рассчитывается банком самостоятельно по 4 данным формы 0409101 в соответствии с Указанием Банка России от 12 ноября 2009 г. № 2332-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный Банк Российской Федерации», по следующей формуле: Ор = Ско + Ск + До + Сс – Лам – СЗ - Рсз , где: Ор – обеспечение ресурсами банка, Ско – средства кредитных организаций, Ск – средства клиентов (некредитных организаций), До – выпущенные долговые обязательства, Сс – собственные средства, Лам – высоколиквидные активы, СЗ – ссудная задолженность, Рсз – резервы по ссудной задолженности. 2.1.3. Расчет общего лимита новых вложений производится банком самостоятельно и согласовывается Агентством на каждый плановый период. Неиспользованные в течение планового периода остатки общего лимита новых вложений на следующий плановый период не переносятся. 5 2.1.4. В случае отсутствия согласованного Агентством лимита новых вложений в какой-либо из финансовых инструментов банк не вправе проводить активные операции, увеличивающие объем вложений в соответствующий финансовый инструмент. 2.1.1. Общий лимит самостоятельного кредитования. 2.1.1.1. Структура общего лимита самостоятельного кредитования содержится в Приложении 2 к Положению и состоит из: а) общего лимита краткосрочного кредитования (на срок до 30 дней), включая овердрафты, в рублях и иностранной валюте для физических и юридических лиц; б) общего лимита кредитования (на срок до года) в рублях и иностранной валюте для физических и юридических лиц; в) общего лимита кредитования (на срок свыше года) в рублях и иностранной валюте для физических и юридических лиц. 2.1.1.2. Лимит краткосрочного кредитования заемщика, в том числе овердрафтного, устанавливается в размере не более 30 % величины месячного или 10 % величины квартального кредитового оборота по расчетному счету соответствующего заемщика в банке, за исключением денежных средств, полученных не от основной деятельности. 6 2.1.1.3. Общие лимиты самостоятельного кредитования, устанавливаемые в иностранной валюте, рассчитываются исходя из курса рубля к соответствующей иностранной валюте, установленного Банком России на дату совершения операции. 2.1.2. Общий лимит вложений в ценные бумаги. 2.1.2.1. Общий лимит вложений в ценные бумаги определяет максимально возможный объем вложений денежных средств в ценные бумаги согласованных Агентством эмитентов в плановом периоде и устанавливается на основе анализа следующей информации: а) финансовое состояние эмитента на дату такого анализа; б) мониторинг эффективности размещения денежных средств в ценные бумаги данного эмитента и уровня рыночных рисков; в) динамика и прогноз развития рынка долговых обязательств эмитента с учетом отрасли, в которой он осуществляет свою деятельность; г) состояние рынка ценных бумаг в целом. Структура общего лимита вложений в ценные бумаги представлена в Приложении 3 к Положению и состоит из: лимита вложений в акции (торговый портфель); 7 лимита вложений в акции (инвестиционный портфель); лимита вложений в облигации сторонних эмитентов; лимита вложений в векселя сторонних эмитентов; другие ценные бумаги. 2.1.2.2. Расчет общего лимита на эмитента и размера использованной части данного лимита осуществляется банком на основе балансовой оценки имеющихся у него вложений в ценные бумаги данного эмитента на последнюю отчетную дату, предшествующую плановому периоду. 2.1.2.3. Общий лимит вложений в ценные бумаги, устанавливаемый в иностранной валюте, рассчитываются исходя из курса рубля к соответствующей иностранной валюте, установленного Банком России на дату совершения операции. 2.1.2.4. При невозможности анализа информации об эмитенте в соответствии с пунктом 2.1.2.1. Положения или отказе эмитента предоставить такую информацию Банку, Агентство вправе запретить банку в течение всего планового периода приобретать ценные бумаги указанного эмитента. 2.1.3. Общий лимит на межбанковские операции. 2.1.3.1. Общий лимит на операции с банками-резидентами и банками-нерезидентами (далее – межбанковские операции) устанавливает максимально допустимый объем размещения денежных средств в плановом периоде с 8 конкретным банком на денежном и финансовом рынках, включая остатки на счетах «НОСТРО» и межбанковские операции. Структура общих лимитов на межбанковские операции предусмотрена в Приложении 4 к Положению и состоит из: лимита на межбанковские операции; лимита размещений денежных средств на корреспондентских счетах банка (счета «НОСТРО»). 2.1.3.2. Общие лимиты на межбанковские операции устанавливаемые в иностранной валюте, рассчитываются исходя из курса рубля к соответствующей иностранной валюте, установленного Банком России на дату совершения операции. 2.1.3.3. С целью повышения эффективности использования денежных средств на корреспондентских счетах банк имеет право без согласования Агентством соответствующего общего лимита использовать указанные денежные средства для проведения межбанковских операций с теми банками, на корреспондентских счетах которых у банка образовался остаток средств, превышающий среднедневную потребность банка в указанных денежных средствах для своевременного осуществления им расчетов по поручениям его клиентов. 2.1.3.4. При расчете использованной части общего лимита на межбанковские операции учитываются также остатки на корреспондентских счетах банка и ссудных счетах для межбанковских операций. 9 2.2. Индивидуальные лимиты кредитования на одного заемщика или группу связанных заемщиков. 2.2.1. Индивидуальные лимиты кредитования на одного заемщика или группу связанных заемщиков (далее – Заемщик) устанавливаются в следующих случаях: а) объем операций с Заемщиком превышает общий лимит на одного Заемщика, согласованный Агентством на соответствующий плановый период; б) кредитование Заемщика осуществляется по ставке, отличной от согласованной Агентством соответствующей базовой ставки на данный плановый период, либо на срок свыше 1 года; в) Заемщиком является акционер (участник) или иное аффилированное лицо банка. 2.2.2. Планирование индивидуальных лимитов кредитования Заемщика не осуществляется. 2.2.3. Установление индивидуальных лимитов кредитования Заемщика осуществляется в рамках общего лимита новых вложений. 2.2.4. В случае наличия основания для установления индивидуального лимита, предусмотренного п. 2.2.1 Положения, банк направляет в Департамент управления активами Агентства (далее – ДУА) следующие документы: а) сопроводительное письмо банка по кредитной заявке Заемщика; б) заключение банка по кредитной заявке Заемщика, содержащее: обоснование установления индивидуального лимита на Заемщика, результаты анализа хозяйственно-финансовой деятельности Заемщика и предложения по отнесению ссудной и приравненной к ней задолженности Заемщика к определенной категории кредитного риска; 10 в) заключение подразделения банка, отвечающего за его экономическую безопасность, содержащее информацию о деятельности и деловой репутации Заемщика, а также наличия факторов, способных оказать влияние на исполнение Заемщиком обязательств перед банком; г) решение кредитного комитета или иного аналогичного органа банка (выписка из протокола) об установлении индивидуального лимита кредитования Заемщика и условиях осуществления кредитных операций (далее - условия кредитования). 2.2.5. ДУА в течение 3 рабочих дней после получения документов, предусмотренных пунктом 2.2.4. Положения, подготавливает: проект решения Комиссии о согласовании индивидуального лимита кредитования Заемщика; пояснительную записку, в которой указывается возможность установления индивидуального лимита кредитования Заемщика на условиях, принятых банком. 2.2.6. Проект решения Комиссии вместе с пояснительной запиской ДУА и документами, предоставленными банком согласно п. 2.2.4. Положения, передаются на рассмотрение Комиссии. 11 2.2.7. Не позднее следующего рабочего дня за днем принятия Комиссией решения, ДУА уведомляет банк о принятом Комиссией решении по предоставленному банком адресу электронной почты. Материалы о принятом Комиссией решении подписываются заместителем Генерального директора, курирующего ДУА, и отправляются заказным письмом по адресу места нахождения банка или передаются представителю банка наручно. 3. Базовые ставки привлечения и размещения банком денежных средств. 3.1. Базовые ставки привлечения и размещения денежных средств по операциям с юридическими и физическими лицами в рублях и иностранной валюте (далее – базовые ставки) устанавливают максимальный размер процентной ставки привлечения банком денежных средств и минимальный размер их размещения в зависимости от срока и валюты операции, категории контрагента и определяют процентную политику банка на плановый период. Структура базовых ставок предусмотрена в Приложении 5 к Положению. 3.2. При установлении базовых ставок используется информация о региональной конъюнктуре депозитного и кредитного рынков. 3.3. Базовая ставка по операциям на срок свыше 12 месяцев не должна быть меньше базовой ставки, установленной для соответствующей операции на срок 12 месяцев. 12 3.4. При решении вопроса о целесообразности изменения ставки по заключенным банком кредитным договорам для ее соответствия базовой ставке необходимо исходить из сложившихся на соответствующем региональном денежно-кредитном рынке структуры и размеров процентных ставок по депозитно-кредитным операциям. 3.5. Максимальные процентные ставки по привлеченным денежным средствам в рублях и иностранной валюте банк устанавливает на уровне, превышающем средний региональный уровень ставки десяти кредитных организаций1, привлекающих наибольший объём депозитов физических лиц, по вкладам с аналогичными условиями и сроками привлечения не более чем на 2,5 процентных пункта. 4. Расчет и согласование общих лимитов и базовых ставок. 4.1. Банк самостоятельно рассчитывает предусмотренные Положением общие лимиты и базовые ставки, подготавливает соответствующие предложения и пояснительную записку к ним. 4.2. При подготовке предложений по общим лимитам и базовым ставкам банк исходит из собственной оценки уровня рисков по планируемым операциям, показателей плана финансового оздоровления банка и его бюджета на соответствующий плановый период, а также наличия обеспечения планируемых операций ресурсами. 1 http://www.cbr.ru/credit/ 13 4.3. Предложения банка по общим лимитам и базовым ставкам могут отличаться от показателей плана его финансового оздоровления и бюджета при условии обоснования банком необходимости корректировки таких показателей и внесения соответствующих изменений в план финансового оздоровления и бюджет банка. 4.4. Пояснительная записка к предложениям банка по общим лимитам и базовым ставкам должна содержать подробное обоснование направлений проведения операций, структуры портфелей, лимитов и уровня базовых ставок. 4.5. Предложения по лимитам и базовым ставкам на плановый период и пояснительная записка к ним направляются банком в Агентство на согласование не позднее 15 рабочих дней до начала планового периода. 4.6. Предложения банка по общим лимитам и базовым ставкам на плановый период рассматриваются Департаментом реструктуризации банков (далее – ДРБ) и выносятся на рассмотрение Комиссии до начала планового периода. При рассмотрении указанных предложений ДРБ вправе запросить у банка дополнительную информацию по данному вопросу. 4.7. В случае нарушения порядка представления предложений по общим лимитам и базовым ставкам в Агентство на согласование директор ДРБ (его заместитель) вправе потребовать устранения замечаний и повторного представления указанных предложений. 14 4.8. Комиссия рассматривает предложения банка по общим лимитам и базовым ставкам на плановый период без присутствия представителя банка, за исключением случаев, когда его присутствие будет признано Комиссией необходимым. 4.9. Не позднее следующего рабочего дня за днем принятия Комиссией решения, ДРБ уведомляет банк о принятом Комиссией решении по предоставленному банком адресу электронной почты. Материалы о принятом Комиссией решении подписываются заместителем Генерального директора, курирующего ДРБ, и отправляются заказным письмом по адресу места нахождения банка или передаются представителю банка наручно. 4.10. Банк обязан соблюдать общие лимиты и базовые ставки, согласованные Агентством, и вправе проводить операции в рамках указанных лимитов, а также применять базовые ставки с даты принятия Комиссией положительного решения о согласовании соответствующих общих лимитов и базовых ставок, но не ранее начала планового периода, на который такие лимиты и базовые ставки были утверждены. 4.11. В случае принятия Комиссией решения об отказе в согласовании общих лимитов и базовых ставок ДРБ одновременно с уведомлением банка о принятом Комиссией решения в порядке и сроки, установленные в п. 4.9 Положения, направляет банку замечания с указанием сроков их устранения не позднее следующего рабочего дня с даты принятии указанного решения. 4.12. Банк, получивший указанное уведомление, в установленный ДРБ срок устраняет замечания и направляет в Агентство исправленные предложения по общим лимитам и базовым ставкам и пояснительную записку к ним. 15 Исправленные предложения банка по общим лимитам и базовым ставкам рассматриваются и согласовываются Агентством в общем порядке, предусмотренном настоящим разделом. 5. Порядок изменения общих лимитов и индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков и условий кредитования. 5.1. Основаниями для изменения общих лимитов и базовых ставок могут быть следующие обстоятельства: а) изменение ситуации на денежно-финансовом рынке, включая изменение базовых индикаторов (процентных ставок, курсов иностранной валюты и др.), влекущих увеличение рисков деятельности банка и требующее оперативного изменения ранее согласованных лимитов и базовых ставок; б) потребность в эффективном размещении дополнительных ресурсов, не учтенных при расчете величины ранее согласованных Агентством общих лимитов. 5.2. В случае необходимости изменения согласованных Агентством на плановый период общих лимитов и (или) базовых ставок банк вправе обратиться в Агентство с соответствующим предложением. Указанное предложение должно содержать: а) письмо на имя директора ДРБ о необходимости изменения согласованных Агентством на плановый период общих лимитов и базовых ставок; б) пояснительную записку с подробным обоснованием предлагаемых изменений общих лимитов и (или) базовых ставок; 16 в) проект изменений в согласованные Агентством на плановый период общие лимиты и (или) базовые ставки. 5.3. После получения документов, предусмотренных пунктом 5.2 Положения, ДРБ подготавливает материалы о внесении изменений в общие лимиты и (или) базовые ставки, либо об отказе во внесении соответствующих изменений и выносит соответствующий вопрос на рассмотрение Комиссии. 5.4. Информацию о принятом Комиссией решении ДРБ доводит до сведения банка в порядке и сроки, установленные в п. 4.9 Положения. 5.5. Изменение индивидуальных лимитов кредитования заемщика или группу связанных заемщиков и/или условий их кредитования осуществляется в порядке и сроки, установленные разделом 2.2. Положения в отношении их согласования. 6. Контроль за соблюдением общих лимитов, базовых ставок, индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков. 6.1. Контроль за соблюдением общих лимитов и базовых ставок. 6.1.1. Контроль за соблюдением банком общих лимитов и базовых ставок, согласованных Агентством, осуществляется ДРБ на основе информации, предоставляемой банком в форме отчета о соблюдении или нарушении общих лимитов и базовых ставок (далее – отчет). 17 6.1.2. Не позднее 20-го числа месяца, следующего за плановым периодом, банк направляет в ДРБ по адресу электронной почты, предоставленному банку ДРБ, отчет, подписанный руководителем банка или уполномоченным лицом. В случае нарушения банком согласованных Агентством общих лимитов и (или) базовых ставок одновременно с отчетом банк направляет пояснительную записку с указанием даты и причин отклонения общих лимитов и/или базовых ставок. ДРБ не позднее 27-го числа месяца, следующего за плановым периодом, доводит отчет до сведения заместителя Генерального директора, курирующего ДРБ. 6.1.3. ДРБ в соответствии с планом выездных проверок банков, в предупреждении банкротства которых участвует Агентство, утверждаемым на ежегодной основе заместителем Генерального директора Агентства, курирующим ДРБ, проводит проверки соблюдения банками общих лимитов и (или) базовых ставок. 6.1.4. В случае выявления в ходе проверки нарушений общих лимитов и (или) базовых ставок директор ДРБ уведомляет об этом заместителя Генерального директора Агентства, курирующего ДРБ, и отправляет в банк письмо с указанием выявленных нарушений и сроков их устранения, а также назначением сроков проверки с целью контроля за их устранением. 6.2. Контроль за соблюдением индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков. 18 6.2.1. Контроль за соблюдением банком индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков, согласованных Агентством, осуществляется ДУА на основе информации, предоставляемой банком в форме отчета о соблюдении или нарушении индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков (далее – отчет). 6.2.2. Не позднее 20-го числа месяца, следующего за плановым периодом, банк направляет в ДУА по адресу электронной почты, предоставленному банку ДУА, отчет, подписанный руководителем банка или уполномоченным лицом. В случае нарушения банком согласованных Агентством индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков одновременно с отчетом банк направляет пояснительную записку с указанием даты и причин отклонения индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков. ДУА не позднее 27-го числа месяца, следующего за плановым периодом, доводит отчет до сведения заместителя Генерального директора, курирующего ДУА. 6.2.3. ДУА в соответствии с планом выездных проверок банков, в предупреждении банкротства которых участвует Агентство, утверждаемым на ежегодной основе заместителем Генерального директора Агентства, курирующим ДУА, проводит проверки соблюдения банками индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков. 19 6.2.4. В случае выявления в ходе проверки нарушений индивидуальных лимитов кредитования на одного заемщика или группу связанных заемщиков директор ДУА уведомляет об этом заместителя Генерального директора Агентства, курирующего ДУА и отправляет в банк письмо с указанием выявленных нарушений и сроков их устранения, а также назначением сроков проверки с целью контроля за их устранением. 20 Приложение 1 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Структура общего лимита новых вложений Наименование Сумма, млн руб. Наименование Сумма, млн руб. Наименование Общий лимит самостоятельного кредитования Общий лимит новых вложений Размер обеспечения ресурсами Общий лимит вложений в ценные бумаги Общий лимит вложений в межбанковские операции Сумма, млн руб. Доля от общего лимита новых вложений, % Наименование лимит в рублях лимит в валюте лимит в рублях лимит в рублях лимит в валюте Сумма, млн руб. 21 Приложение 2 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Структура общего лимита самостоятельного кредитования Наименование Сумма, млн руб. Наименование Общий лимит краткосрочного кредитования (до 30 дней), включая овердрафты Общий лимит самостоятельного кредитования Общий лимит кредитования (до 1 года) Общий лимит кредитования (свыше 1 года) Сумма, млн руб. Наименование лимит на одного заемщика или группу связанных заемщиков для физических лиц лимит на одного заемщика или группу связанных заемщиков для юридических лиц лимит на одного заемщика или группу связанных заемщиков для физических лиц лимит на одного заемщика или группу связанных заемщиков для физических лиц лимит на одного заемщика или группу связанных заемщиков для юридических лиц Сумма, млн руб. Наименование общий лимит краткосрочного кредитования физических лиц в рублях общий лимит краткосрочного кредитования физических лиц в валюте общий лимит краткосрочного кредитования юридических лиц в рублях общий лимит краткосрочного кредитования юридических лиц в валюте общий лимит физических до 1 года в рублях кредитования лиц общий лимит физических до 1 года в валюте кредитования лиц общий лимит кредитования юридических лиц свыше 1 года в рублях Сумма, млн руб. 22 лимит на одного заемщика или группу связанных заемщиков для юридических лиц общий лимит кредитования юридических лиц свыше 1 года в валюте 23 Приложение 3 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Структура общего лимита вложений в ценные бумаги Наименование лимита Сумма, млн руб. Общий лимит вложений в ценные бумаги Наименование ценных бумаг лимит вложений в акции (торговый портфель) лимит вложений в акции (инвестиционный портфель) лимит вложений в облигации сторонних эмитентов лимит вложений в векселя сторонних эмитентов Сумма, млн руб. другие ценные бумаги Перечень согласованных эмитентов №№. Эмитент Общий лимит на эмитента, млн руб. 24 Приложение 4 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Структура общего лимита на межбанковские операции Наименование лимита Сумма, млн руб. Наименование Сумма, млн руб. Наименование лимит вложений в межбанковское кредитование в рублях лимит на межбанковское кредитование Общий лимит на межбанковские операции лимит размещений денежных средств на корреспондентских счетах банка (счета «НОСТРО») лимит вложений в межбанковское кредитование в валюте лимит размещений по счетам «НОСТРО» в рублях Сумма, млн руб. банки-резиденты банки-резиденты банкинерезиденты банки-резиденты банки-резиденты лимит размещений по счетам «НОСТРО» в валюте банкинерезиденты Перечень согласованных контрагентов №№ Наименование банков-контрагентов Согласованный общий лимит на банк-контрагент, млн руб. 25 Приложение 5 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Базовые ставки размещения и привлечения денежных средств по операциям с юридическими и физическими лицами Размещение денежных средств Наименование финансового инструмента по срокам размещения Процентная ставка (по срокам) Привлечение денежных средств Наименование финансового Процентная ставка инструмента (по срокам) по срокам привлечения 26 Приложение 6 к Положению о порядке установления лимитов объема, условий и сроков текущих банковских операций, базовых ставок привлечения и размещения ресурсов банка Базовые ставки размещения и привлечения денежных средств по операциям с юридическими и физическими лицами (Исключено)