сложные вопросы бухучета и налогообложения (часть 2)

advertisement

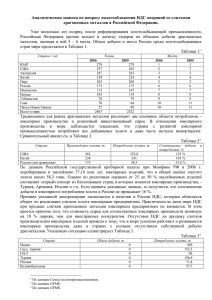

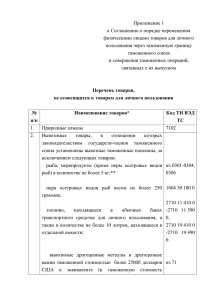

"Бухгалтерия и банки", 2011, N 8 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. СЛОЖНЫЕ ВОПРОСЫ БУХУЧЕТА И НАЛОГООБЛОЖЕНИЯ (Окончание. Начало см. "Бухгалтерия и банки", 2011, N 7) Драгоценные металлы на счетах Учет драгоценных металлов на счетах, а не в слитках, как правило, не вызывает у кредитных организаций вопросов, чего нельзя сказать о налогообложении операций по счетам в драгоценных металлах. В этом разделе статьи подробно остановимся на вопросах обложения операций по обезличенным металлическим счетам клиентов налогом на добавленную стоимость, налогом на доходы физических лиц и налогом на прибыль. Также затронем некоторые аспекты налогообложения операций по вывозу кредитными организациями драгоценных металлов за пределы территории РФ с размещением их на обезличенном металлическом счете в банке другой страны. Драгоценные металлы на счетах клиентов: НДС Вначале стоит разобраться, каков порядок обложения НДС реализации драгметаллов в слитках. При ответе на данный вопрос можно сослаться на Письма Минфина России от 24.11.2009 N 03-07-05/57 и от 18.12.2008 N 03-07-14/86. На основании пп. 9 п. 3 ст. 149 НК РФ операции по реализации драгоценных металлов в слитках ЦБ РФ и банками лицам, не являющимся банками (далее - клиенты), не подлежат обложению налогом на добавленную стоимость при условии, что эти слитки остаются в одном из хранилищ (Государственном хранилище ценностей, хранилище ЦБ РФ или хранилищах банков). В связи с этим операции по реализации слитков драгоценных металлов клиентам, осуществляемые банками и отражаемые по обезличенным металлическим счетам клиентов без изъятия драгоценных металлов из хранилищ, обложению НДС не подлежат. При этом в случае изъятия из хранилищ драгоценных металлов, стоимость которых ранее зачислена на обезличенный металлический счет клиента, такие операции подлежат обложению НДС. Наиболее остро стоит вопрос: облагается ли НДС перевозка слитков драгметаллов из одного сертифицированного хранилища в другое сертифицированное хранилище? Напомним, что освобождение от налогообложения операций по реализации банками драгоценных металлов в слитках применяется при условии, что драгоценные металлы остаются в хранилищах банков. По нашему мнению, операции по реализации слитков из драгоценных металлов одним уполномоченным банком (продавцом) другому уполномоченному банку (покупателю) с временным краткосрочным изъятием их для целей транспортировки из сертифицированного хранилища продавца при условии размещения проданных слитков в сертифицированном хранилище покупателя налогом не облагаются. Для подтверждения своей правоты необходимо иметь документы, подтверждающие, что слитки будут находиться в другом сертифицированном хранилище (Письмо Минфина России от 10.07.2007 N 03-07-05/40). Про отсутствие обязанности по уплате НДС банками при реализации слитков в процессе межбанковского оборота - Письма Минфина России от 14.08.2006 N 03-04-15/153, от 22.01.2007 N 03-07-15/07. Документы для подтверждения обоснованности освобождения от НДС операций банкапродавца по реализации слитков драгоценных металлов покупателям, являющимся банками: - договор, в соответствии с которым банк-продавец осуществляет реализацию драгоценных металлов в слитках банку-покупателю, а также Банку России в собственность; - акт приема-передачи драгоценных металлов в слитках, подписанный уполномоченными представителями банка-продавца и банка-покупателя; - копия лицензии Банка России на совершение операций с драгоценными металлами, выданная банку-покупателю (за исключением случаев, когда покупателем является Банк России). В случае если в договорах на реализацию слитков драгоценных металлов не указано, что банк-покупатель действует на основании договора комиссии, право собственности на слитки также возникает у банка-покупателя, а операции по их реализации банком-продавцом освобождаются от НДС. Кроме того, в случае, если в соответствии с условиями договора банк-продавец реализует драгоценные металлы в слитках банку-покупателю, в том числе Банку России, действующему от своего имени, но за счет комитента, также являющегося банком (т.е. слитки драгоценных металлов не выходят из межбанковского оборота), освобождение от НДС сохраняется на основании п. 1 ст. 996 ГК РФ, согласно которому вещи, приобретенные комиссионером за счет комитента, являются собственностью последнего. Документы для подтверждения обоснованности освобождения от НДС указанной операции: - договор, в соответствии с которым банк-продавец осуществляет реализацию драгоценных металлов в слитках банку, действующему в интересах банка-комитента; - акт приема-передачи драгоценных металлов в слитках, подписанный уполномоченными представителями сторон; - копия лицензии Банка России на совершение операций с драгоценными металлами, выданная банку-покупателю (за исключением случаев, когда покупателем является Банк России); - копия лицензии Банка России на совершение операций с драгоценными металлами, выданная банку-комитенту (за исключением случаев, когда банком-комитентом является Банк России). В отношении документов, подтверждающих фактическое помещение слитков драгоценных металлов банком-покупателем в сертифицированное хранилище, такие документы возможно требовать в случаях, когда согласно договорам на реализацию слитков банки-покупатели действуют от своего имени, но за счет комитентов, не являющихся банками, и, кроме того, в случаях, когда дальнейшая передача приобретенных слитков осуществляется банкамипокупателями на основании возмездных договоров, предусматривающих переход права собственности на слитки лицам, не являющимся банками. Следует отметить, что, несмотря на описанное выше мнение, на практике были случаи, когда налоговые органы пытались оспорить позицию банков, считающих перевозку слитков драгметаллов из одного сертифицированного хранилища в другое сертифицированное хранилище не подлежащей обложению НДС. Проблема системных налоговых рисков банков из-за отсутствия освобождения от НДС операций по реализации драгоценных металлов в слитках физическим лицам и организациям, не являющимся кредитными, поднята в Письме Ассоциации российских банков от 18.04.2008 N А01/5-224 "О необходимости совершенствования налогового законодательства Российской Федерации". По мнению банковского сообщества, целесообразно внести изменения в НК РФ, предусматривающие освобождение от уплаты НДС операций по реализации банками драгоценных металлов в слитках физическим лицам и некредитным организациям, что повысит привлекательность вложения сбережений граждан и временно свободных средств организаций в драгоценные металлы, что может иметь также и дополнительный антиинфляционный эффект. Некоторые банки взимают с клиентов комиссию за ведение обезличенного металлического счета. Согласно пп. 3 п. 3 ст. 149 НК РФ от НДС освобождаются осуществляемые банками банковские операции по открытию и ведению банковских счетов организаций и физических лиц. В связи с этим комиссия, взимаемая банком за ведение обезличенных металлических счетов клиентов, НДС не облагается. Иногда в наш адрес поступает вопрос: нужно ли банкам сообщать в налоговые органы об открытии обезличенного металлического счета? Как разъясняется в Письме Минфина России от 01.02.2006 N 03-02-07/2-3, НК РФ не возлагает на банки обязанность по представлению в налоговые органы сообщений об открытии или закрытии обезличенных металлических счетов. Не облагаются НДС следующие операции по обезличенным металлическим счетам: - открытие и ведение ОМС (за исключением металлических счетов ответственного хранения драгоценных металлов), включая зачисление драгоценных металлов на счет, возврат со счета, перевод драгоценных металлов с других обезличенных счетов, зачисление на металлические счета при физической поставке драгоценных металлов, зачисление на металлические счета драгоценных металлов, проданных клиенту; - размещение драгоценных металлов от своего имени и за свой счет на депозитные счета, открытые в других банках. Драгоценные металлы на счетах клиентов: НДФЛ Доход владельца металлического счета может получаться не только в результате роста цены на драгоценные металлы, но и в результате начисления банком процентов на остаток по такому счету. Рассмотрим порядок обложения НДФЛ процентных доходов по счетам в драгоценных металлах. При выплате налогоплательщику доходов в виде процентов, выплачиваемых по договору банковского вклада в драгоценных металлах, банк является налоговым агентом и обязан исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц. Доходы налогоплательщика в виде процентов, выплачиваемых по договору банковского вклада в драгоценных металлах, подлежат обложению налогом на доходы физических лиц в полном объеме по ставке, предусмотренной п. 1 ст. 224 НК РФ. Таким образом, проценты, выплачиваемые по договору об открытии и обслуживании ОМС в драгоценном металле, подлежат обложению НДФЛ в полном объеме по ставке 13%. Пунктом 4 ст. 226 НК РФ установлено, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. В соответствии с п. 5 ст. 226 НК РФ при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. В банковской практике чаще встречается такой вид обезличенных металлических счетов, по которым доход владельца счета представляет собой только разницу, возникшую в результате роста цены на драгоценный металл, а не процентов на вложенные средства. Согласно п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц. Исключение составляют доходы, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 214.1, 227 и 228 НК РФ. В соответствии с пп. 2 п. 1 ст. 228 НК РФ исчисление и уплата налога с доходов, полученных физическими лицами от продажи имущества, принадлежащего этим лицам на праве собственности, производятся указанными физическими лицами самостоятельно. Таким образом, в случае продажи налогоплательщиком банку драгоценных металлов, числящихся на открытом в этом банке обезличенном металлическом счете, банк не признается налоговым агентом на основании ст. 226 НК РФ. Исчисление и уплата налога в этом случае производятся налогоплательщиком самостоятельно на основании налоговой декларации, подаваемой в налоговый орган по окончании налогового периода. См. также Письмо Минфина России от 20.02.2007 N 03-04-06-01/43 и официальное Письмо УФНС России по г. Москве от 05.12.2008 исх. N 18-14/4/113545. Драгоценные металлы на счетах клиентов: налог на прибыль При операциях по обезличенным металлическим счетам клиентов у банка возникает, как правило, четыре основных вида дохода (расхода): 1) доход (расход) при открытии клиенту обезличенного металлического счета. Открывая счет клиенту в драгоценном металле, банк, по сути, производит его реализацию клиенту, значит, следует руководствоваться ст. 331 НК РФ. При реализации драгоценных металлов доходом признается положительная разница между ценой реализации и учетной стоимостью таких драгоценных металлов на дату их реализации, а расходом - отрицательная разница. Под учетной стоимостью драгоценных металлов понимается их покупная стоимость с учетом переоценки, проводимой в течение срока нахождения таких металлов у налогоплательщика в соответствии с требованием ЦБ РФ. Доходы по операциям купли-продажи драгоценных металлов в виде разницы между ценой реализации и учетной стоимостью увеличивают базу по налогу на прибыль (ст. 290 НК РФ). Убытки по операциям купли-продажи драгоценных металлов в виде разницы между ценой реализации и учетной стоимостью уменьшают налог на прибыль (ст. 291 НК РФ); 2) начисление процентов по обезличенным металлическим счетам. Проценты включаются в состав расходов согласно нормам ст. 291 НК РФ, устанавливающей особенности определения расходов банков; 3) комиссии за ведение обезличенного металлического счета. Доходы в виде комиссий в полном объеме увеличивают базу по налогу на прибыль согласно нормам ст. 290 НК РФ, устанавливающей особенности определения доходов банков; 4) доход (расход) при закрытии обезличенного металлического счета. При закрытии обезличенного металлического счета банк покупает драгоценный металл у клиента, значит, здесь применимы нормы ст. ст. 290 и 291 НК РФ, описанные выше. Драгметаллы на счетах кредитной организации: налогообложение при экспорте Далее рассмотрим ситуацию, когда сама кредитная организация открывает обезличенный металлический счет в другой кредитной организации. В последнее время кредитные организации стали практиковать не только вывоз драгоценных металлов на экспорт, но и вывоз драгоценных металлов за пределы территории РФ с размещением их на обезличенном металлическом счете в банках другой страны. Подводным камнем для всех кредитных организаций, практикующих такие операции с драгоценными металлами, является их обложение НДС. Для начала следует разобраться, возникает ли объект налогообложения при вывозе драгоценных металлов за пределы РФ с размещением их на обезличенном металлическом счете. Объект по НДС - реализация товаров (работ, услуг) на территории РФ (ст. 146 НК РФ). Согласно ст. 147 НК РФ местом реализации товаров признается территория РФ, если товар в момент начала отгрузки или транспортировки находится на территории РФ. Поскольку на территории РФ реализации в случае размещения драгоценного металла на обезличенном металлическом счете не было, то НДС по НК РФ не возникает. С ходу сложно также разобраться, будет ли являться рассматриваемая операция экспортной сделкой. В Таможенном кодексе Таможенного союза дается определение экспорта. Экспорт таможенная процедура, при которой товары Таможенного союза вывозятся за пределы таможенной территории Таможенного союза и предназначаются для постоянного нахождения за ее пределами. Слитки могут перемещаться через таможенную границу Российской Федерации в соответствии с договором реализации либо договором размещения. Такой порядок определен в Приказе ГТК России от 27.02.2004 N 254 "О Перечне документов и сведений, необходимых при декларировании аффинированного золота и серебра, экспортируемого кредитными организациями" (далее - Приказ N 254). Таким образом, операция по вывозу золота за пределы РФ в целях размещения на обезличенном металлическом счете является экспортной сделкой. Сам вопрос, является ли вывоз драгоценного металла за пределы РФ с размещением на обезличенном металлическом счете экспортной сделкой, некоторые банки задают, чтобы разобраться, имеют ли они право применять ст. 164 НК РФ. Согласно этой статье при реализации товаров, вывезенных в таможенном режиме экспорта, налогообложение производится по ставке 0%. Такое возможно при условии представления в налоговые органы документов, предусмотренных ст. 165 "Порядок подтверждения права на получение возмещения при налогообложении по налоговой ставке 0 процентов" НК РФ. В этой связи стоит акцентировать внимание читателей на том, что по рассматриваемой сделке вообще не возникает объекта по НДС, а значит, нет необходимости подтверждать право на применение ставки в размере 0%. Если в данной сделке нет объекта налогообложения, то какие документы необходимо представить в налоговую инспекцию для подтверждения данного факта? Логично предположить, что подтверждающими документами в такой ситуации будут документы, свидетельствующие, что реализации драгоценных металлов на территории РФ не произошло, а их перемещение произошло в целях размещения на обезличенном металлическом счете в банке другой страны. По нашему мнению, целесообразно представить документы, поименованные в Перечне документов и сведений, необходимых для декларирования и таможенного контроля аффинированного золота и серебра, экспортируемого кредитными организациями (Приказ N 254): 1) лицензия ЦБ РФ, предоставляющая право на проведение операций с драгметаллами; 2) лицензия Минэкономразвития России на экспорт слитков; 3) акт государственного контроля; 4) документы, подтверждающие приобретение в собственность экспортируемых слитков, либо договоры комиссии, заключенные с собственниками этих слитков; 5) паспорт сделки экспорта слитков (копия паспорта сделки экспорта слитков, заверенная в соответствии с установленным порядком), оформленный на основании соглашения между кредитной организацией и нерезидентом, в соответствии с которым осуществляется одна из следующих операций: а) экспорт слитков для их размещения на металлических счетах банка-экспортера или на хранение по договору открытия металлического счета, договору залога, хранения, депозитному и другому договору (далее - договор размещения); б) экспорт слитков для их реализации по договору купли-продажи (в том числе реализуемых кредитными организациями в соответствии с договорами комиссии, заключенными с собственниками этих слитков) либо реализации по договору купли-продажи ранее экспортированных по контракту размещения слитков (далее - договор реализации). В рассматриваемом нами случае необходимо представить договор размещения. В ряде случаев кредитные организации размещают драгоценные металлы на обезличенных металлических счетах для дальнейшей их реализации третьим лицам на территории страны, в банке которой открыт счет. И тогда в адрес аудиторских организаций поступает вопрос: какую налоговую ставку следует в данном случае применять, если банк производит реализацию драгоценных металлов, ранее размещенных на счете банка другой страны? Мы считаем, что реализация драгметаллов на территории другого государства предполагает обложение НДС по правилам этого государства. Соответственно, применяется ставка, которая действует на его территории. В связи с тем что реализация производится на территории другой страны, в налоговой декларации, составленной по российскому законодательству, данная операция не отражается. Должен ли банк подтверждать документально данную операцию вместе с представлением налоговой декларации по НДС? Решение этой проблемы содержится в Письме Минфина России от 10.10.2008 N 03-0708/231, в котором рассматриваются следующие вопросы: - Являются ли объектом обложения НДС операции по реализации товаров на территории Российской Федерации, если товары в момент начала отгрузки находятся за пределами таможенной территории РФ? - Какие документы в целях НДС должны быть представлены для подтверждения нахождения товаров на момент отгрузки за пределами территории РФ? Минфин России в Письме делает вывод, что для целей обложения НДС местом реализации указанных товаров территория Российской Федерации не признается. Такие операции НДС в РФ не облагаются независимо от того, что данные товары перевозятся через территорию РФ транзитом. Такая же позиция дублируется в Письме Минфина России от 16.02.2009 N 03-07-08/35. При этом Минфин России приводит примерный перечень документов, подтверждающих нахождение товаров на момент отгрузки за пределами территории РФ. Такими документами, по мнению Минфина России, могут быть любые имеющиеся в распоряжении организации-продавца документы (в том числе транспортные, товаросопроводительные или иные документы), удостоверяющие факт нахождения товаров на территории иностранного государства в момент реализации. Получается, что документы, указанные в ст. 165 НК РФ, представляются налогоплательщиками для обоснования применения налоговой ставки 0% одновременно с представлением налоговой декларации, и в данной ситуации представлять их нет необходимости, поскольку объекта налогообложения по российскому налоговому законодательству вообще не возникает. В какой отчетности следует отразить уплаченный НДС, если банк РФ по условиям договора возмещает расходы по НДС банку другой страны, который в соответствии с законодательством этой страны произведет уплату НДС с реализованных драгоценных металлов? Уплаченный НДС отражается как расход в бухгалтерском учете банка РФ. В налоговой декларации по НДС, составленной в соответствии с российским законодательством, этот НДС не показывается. При этом сумма уплаченного НДС не уменьшает базу по налогу на прибыль. При расчете налога на прибыль организаций, подлежащего уплате в РФ, разрешается соответственно учет расходов, произведенных за пределами России, однако в качестве расходов признаются только те налоги, которые уплачены в соответствии с законодательством РФ. Как следует из Писем Минфина России от 16.12.2009 N 03-03-06/1/813 и от 06.10.2009 N 0303-06/1/644, в целях определения налоговой базы по налогу на прибыль организаций не учитываются суммы НДС, установленного законодательством иностранного государства, предъявленные налогоплательщиком иностранному покупателю в связи с реализацией работ, услуг, имущественных прав на территории данного иностранного государства. В связи со вступлением в силу нового порядка учета внешнеэкономических сделок все участники ВЭД теперь должны вести специальный журнал в форме, представленной в таблице. N п/п Дата 1 2 Документ, на основании которого совершается внешнеэкономическая сделка 3 Сведения об иностранном участнике внешнеэкономической сделки Сведения о предмете внешнеэкономической сделки Результат идентификации предмета внешнеэкономической сделки Номер таможенной декларации 4 5 6 7 Возникают вопросы по поводу заполнения графы 6, в которой отражается результат идентификации товара на принадлежность (непринадлежность) к продукции, в отношении которой установлен экспортный контроль, а именно: - Является ли графа 6 обязательной для заполнения при экспорте, например, золота в слитках или это зависит от вида экспортируемого товара? - Следует ли банку заключать договор с организацией, которая проводит экспертизу? При решении данной проблемы следует руководствоваться следующими документами: - Федеральным законом от 18.07.1999 N 183-ФЗ "Об экспортном контроле"; - Приказом Федеральной службы по техническому и экспортному контролю от 31.03.2010 N 165 "Об утверждении Порядка и формы учета внешнеэкономических сделок для целей экспортного контроля". В графе 6 журнала указывается результат идентификации предмета внешнеэкономической сделки на его принадлежность (непринадлежность) к продукции, в отношении которой установлен экспортный контроль, со ссылкой на подтверждающий документ. Подтверждающим документом может быть техническая справка, составленная участником внешнеэкономической деятельности, заключение ФСТЭК России или экспертной организации, получившей в установленном порядке специальное разрешение на осуществление деятельности по проведению независимой идентификационной экспертизы товаров и технологий в целях экспортного контроля. Согласно ст. 6 Федерального закона от 18.07.1999 N 183-ФЗ "Об экспортном контроле" списки (перечни) контролируемых товаров и технологий утверждаются указами Президента РФ по представлению Правительства РФ. Контролируемые товары и технологии - это сырье, материалы, оборудование, научнотехническая информация, работы, услуги, результаты интеллектуальной деятельности (права на них), которые в силу своих особенностей и свойств могут внести существенный вклад в создание оружия массового поражения, средств его доставки, иных видов вооружения и военной техники, а также продукция, являющаяся особо опасной в части подготовки и (или) совершения террористических актов. Ниже следует перечень Указов Президента РФ в отношении контролируемых товаров и технологий: - Указом Президента РФ от 20.08.2007 N 1083, вступающим в силу через три месяца со дня его официального опубликования, утвержден Список микроорганизмов, токсинов, оборудования и технологий, подлежащих экспортному контролю; - Указом Президента РФ от 05.05.2004 N 580, вступающим в силу через три месяца со дня его официального опубликования, утвержден Список товаров и технологий двойного назначения, которые могут быть использованы при создании вооружений и военной техники и в отношении которых осуществляется экспортный контроль; - Указом Президента РФ от 14.01.2003 N 36, вступающим в силу через три месяца со дня его официального опубликования, утвержден Список оборудования и материалов двойного назначения и соответствующих технологий, применяемых в ядерных целях, в отношении которых осуществляется экспортный контроль; - Указом Президента РФ от 08.08.2001 N 1005, вступающим в силу через три месяца со дня его официального опубликования, утвержден Список оборудования, материалов и технологий, которые могут быть использованы при создании ракетного оружия и в отношении которых установлен экспортный контроль; - Указом Президента РФ от 14.02.1996 N 202 утвержден Список ядерных материалов, оборудования, специальных неядерных материалов и соответствующих технологий, подпадающих под экспортный контроль. Таким образом, графа 6 при экспорте золота в слитках не заполняется, экспертиза не осуществляется. В.Грязева Аудитор компании "Листик и Партнеры" Подписано в печать 15.07.2011