Недостаточно открытые инвестиции

реклама

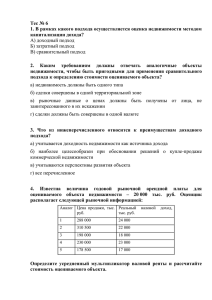

Недостаточно открытые инвестиции Федор Чайка, Финанс «Финанс» выяснил, какие из фондовых инструментов привлекательны для инвестора, который хочет сыграть на будущем восстановлении рынка недвижимости. На прошлой неделе в «недвижимом» сегменте фондового рынка случились два ключевых события. Во-первых, был положен конец в многолетнем конфликте вокруг активов Михаила Прохорова и Владимира Потанина, которые были объединены в траст Folletina Trading. Речь, конечно, идет об «Открытых инвестициях» (ОПИН), теперь Михаил Прохоров получит в компании около 72%. В этой связи аналитики уже поспешили пересмотреть рекомендации по бумагам девелопера в сторону повышения: на рынке надеются, что под управлением бывшего № 1 в рейтинге миллиардеров «Ф.» компанию ждет успех. «ОПИН», одна из немногих девелоперских акций в России, серьезно пострадала и из-за кризиса, и из-за неопределенности среди ее акционеров. За последние два года бумага потеряла более 80% своей цены. Но теперь все будет иначе, думают на рынке. В российском подразделении Deutsche Bank выставили справедливую стоимость по данной бумаге – на 50,5% выше ее текущих котировок. В первые дни после объявления о разделе активов между бизнесменами котировки «ОПИНа» взлетели на 15%, а объемы торгов выросли в десятки раз (в обычной обстановке сделки на ММВБ по этим бумагам происходят далеко не каждый день). В портфеле «ОПИНа» после раздела остались проекты «ОПИН-плаза», коттеджные поселки «Пестово», «Мартемьяново», «Павлово», торгово-развлекательный Центр искусства им. Райкина, земля в Подмосковье и некоторые другие. Однако аналитики, выставляя оценку компании, не на эти проекты надеются. Все дело в недооцененности бумаги, а также в крайне низкой ликвидности, замечают на рынке. Действительно, о буме в российском строительном секторе говорить рано. По оценкам специалистов Penny Lane Realty, 98% проектов в сфере торговой недвижимости в России остаются замороженными. Среди «живых» – отдельные объекты жилья, элитного и эконом-класса. Вторым событием недели стало заявление премьер-министра Владимира Путина о том, что в ближайшие пять лет на финансирование федеральной программы «Жилище» из бюджета будет выделено 424 млрд рублей. Премьер считает, что если строить не менее 100 млн квадратных метров в год, то жилье станет доступным. Однако для решения такой задачи нужно много чего: и мощности по производству стройматериалов, и земельные участки, подключенных к инфраструктуре, и дешевое финансирование для застройщиков и покупателей. «Сегодня, например, за инфраструктуру платит покупатель квартиры, а в будущем государство думает взять на себя строительство инфраструктуры для существенной доли земельных участков, но сможет ли бюджет потянуть такие расходы?» – сомневается Юлия Гордеева, аналитик по недвижимости Deutsche Bank. Будут ли банки давать дешевые кредиты? Президент Ассоциации региональных банков России Анатолий Аксаков заявил на днях, что банки «обожгли руки на молоке» и опасаются браться за финансирование строек по своей инициативе. Глава Ассоциации считает, что спрос на недвижимость будет расти быстрее, чем предложение, что подстегнет рост цен на недвижимость. Хотя в России не случилось ценового схлопывания на рынке недвижимости, как по всему миру. Это признает и Анатолий Аксаков, добавляя, что банки воздерживаются от продажи активов в недвижимости, ждут, пока цены начнут расти. Между тем, несмотря на все сложности, жилье эконом-класса – это самое перспективное вложение средств для инвестора. «Если объект коммерческой торговой недвижимости окупится не менее чем через пять лет, то от жилья эконом-класса первой прибыли можно ожидать через два года с момента начала проектирования», – говорит Владлен Волошин, генеральный директор компании «Велес Капитал Девелопмент». ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru И другие бумаги. Из того, что торгуется на рынке, можно выделить акции «Группы ПИК» и «Группы ЛСР». Из сектора торговой недвижимости есть акции AFI Development. «Наименьшим риском среди российских публичных девелоперов, но при этом с высоким потенциалом роста, на наш взгляд, обладают акции «Группы ЛСР». В этом году мы ожидаем высокого роста продаж и в этом бизнесе. Помимо постепенного восстановления спроса на строительные материалы, увеличению выручки будет способствовать ввод новых мощностей», – говорит Татьяна Бобровская, финансовый аналитик ИК «Брокеркредитсервис». «Официально мы данные компании не покрываем, но, по моим личным оценкам, потенциал роста «ПИК» и «ЛСР» составляет порядка 50–60%», – поделился соображениями Андрей Сапунов, старший инвестиционный консультант ИК «Финам». Однако в «Финаме» добавляют, что «достаточно осторожно относятся к оценке компаний данного сектора в связи с тем, что большинству из них свойственны низкий уровень прозрачности и недружелюбная политика по отношению к аналитическому сообществу и инвесторам». REITs. Пока в России «создаются условия для возникновения рынка недвижимости», на Западе частные инвесторы с успехом зарабатывают на этом рынке. Несмотря на серьезный обвал цен, а во многом и благодаря ему, сегодня американский рынок недвижимости скорее жив, чем мертв. По крайней мере, если судить по индексам, которые отражают стоимость строительных инвестиционных трастов (REITs). Индекс Dow Jones вырос с начала года на 8,7%, в то время как индекс Dow Jones REITs прибавил 20,2%. Другой традиционный индекс – S&P 500 – с начала года просел на 6%, а вот индекс FTSE NAREIT прибавил 13,44%. В индекс Dow Jones REITs входят все публичные трасты, которые инвестируют деньги во все сектора американской недвижимости. В индекс FTSE NAREIT входят 148 наиболее ликвидных публичных трастов. Трасты, чьи акции торгуются на рынке, привлекли в прошлом году около $35 млрд инвестиций, а за первые 8 месяцев этого года приток составил уже $27 млрд. Чувствуют себя хорошо многие биржевые фонды, в портфеле которых акции строительных компаний. Например, Fidelity Real Estate Investment, под управлением которого активы стоимостью $3,3 млрд. Доходность фонда в прошлом году составила 74% – почти рекорд среди других биржевых фондов из данного сектора, а за последнее десятилетие в среднем фонд приносил инвесторам 11% ежегодно, что также является уникальным показателем в секторе. Наиболее крупные доли в портфеле Fidelity занимают бумаги Simon Property Group. Это один из крупнейших владельцев торговых, развлекательных, жилищных комплексов по всему миру. Другая крупная доля приходится на бумаги Public Storage – компания занимается строительством и сдачей в аренду всевозможных складских площадей также по всему миру. Схожие по структуре портфели у другого успешного фонда – iShares Dow Jones US Real Estate, а также у Vanguard REIT Index ETF и iShares Cohen & Steers Realty Majors. Бума в секторе недвижимости ни в США, ни в остальном мире, понятно, не наблюдается из-за кризиса и крайне медленного восстановления спроса. Между тем, в секторе коммерческой недвижимости есть признаки стабилизации, кроме того, корпорации за минувшие два года смогли провести реструктуризацию бизнеса, избавившись от плохих активов. Чего, конечно, не скажешь о жилье: тут определяющей в ближайшие годы станет ситуация с безработицей, а также с нежеланием банков давать ипотечные кредиты. Кроме того, те компании, которые остались на плаву, с успехом привлекают средства для слияний и поглощений, ведь множество объектов сейчас можно получить по бросовой стоимости. Инвесторы адекватно оценивают перспективы таких вложений, поэтому приток средств в девелоперские трасты не иссякает. ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru Доходность девелоперских акций* Доходность +80,6 8,8 Целевая цена, Deutsche Bank, $/GDR 12,8 Система Галс -1,2 +210,5 1,3 2,0 ПИК -4,9 +96,0 4,0 7,5 РТМ -15,3 +10,3 6,5 с начала за года 1 год ЛСР +45,2 ОПИН -21,8 AFI -56,5 Development Цена, $/GDR -29,7 960,0** 47,0 -60,3 1,8 1,7 БКС, руб./ акция 1130 на пересмотре 175,0 на пересмотре 1300,0 на пересмотре КИТ Финанс, $/GDR Тройка Диалог, $/GDR 11,4 11,2 4,7 3,0 1,2 * Цены указаны на 15.09.10. ** Рублей за акцию. ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru