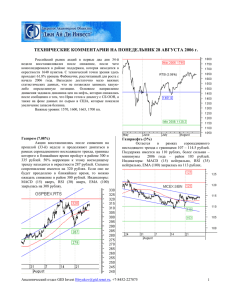

СОЗДАНИЕ И ОПТИМИЗАЦИЯ ТОРГОВЫХ СИСТЕМ В

реклама