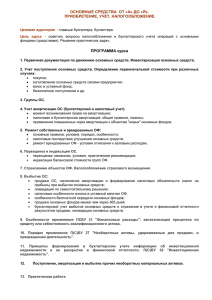

Как списать в расходы стоимость основных средств

реклама

Подготовлено на базе материалов БСС «Система Главбух» Как списать в расходы стоимость основных средств С.С. Бычков начальник отдела методологии бюджетного контроля и аудита департамента бюджетной политики и методологии Минфина России В бухучете имущество признается основным средством, если оно соответствует критериям, перечисленным в пунктах 38–39 Инструкции к Единому плану счетов № 157н. Порядок списания стоимости основных средств на расходы зависит от вида и стоимости основных средств. На объекты движимого имущества стоимостью до 3000 руб. включительно (за исключением библиотечного фонда), а также на библиотечный фонд, являющийся периодическими изданиями (независимо от стоимости), амортизацию не начисляйте. Стоимость таких объектов списывайте на расходы при вводе их в эксплуатацию. Основанием для списания является: ведомость выдачи материальных ценностей на нужды учреждения (ф. 0504210) при выдаче в эксплуатацию движимого имущества стоимостью до 3000 руб. включительно; требование-накладная (ф. 0315006) при выдаче в эксплуатацию библиотечного фонда. Такой порядок следует из пунктов 38, 50, 51, 92 Инструкции к Единому плану счетов № 157н. Стоимость остальных основных средств переносится на расходы через амортизацию (п. 92 Инструкции к Единому плану счетов № 157н). Порядок начисления амортизации зависит от вида и стоимости имущества. На объекты недвижимого имущества стоимостью до 40 000 руб. включительно амортизацию начисляйте в размере 100 процентов при принятии их к учету (после госрегистрации). На объекты недвижимого имущества стоимостью свыше 40 000 руб. амортизацию начисляйте по установленным нормам. На объекты движимого имущества стоимостью свыше 3000 руб. до 40 000 руб. включительно и на объекты библиотечного фонда (за исключением периодических изданий) стоимостью до 40 000 руб. амортизацию начисляйте в размере 100 процентов при вводе их в эксплуатацию. На объекты движимого имущества стоимостью свыше 40 000 руб. (за исключением библиотечного фонда, являющегося периодическими изданиями) амортизацию начисляйте по установленным нормам. Такой порядок предусмотрен пунктом 92 Инструкции к Единому плану счетов № 157н. Начисляйте амортизацию начиная с месяца, следующего за тем, в котором имущество было принято к бухгалтерскому учету в качестве основного средства (п. 86 Инструкции к Единому плану счетов № 157н). Начисление амортизации прекращается с месяца, следующего за тем, в котором основное средство выбыло (было списано с бухгалтерского учета) или полностью погасило свою стоимость (п. 87 Инструкции к Единому плану счетов № 157н). Кроме того, начисление амортизации прекращается: если основное средство переведено на консервацию на срок более трех месяцев; в период восстановления основного средства, продолжительность которого превышает 12 месяцев. Такие правила установлены пунктом 85 Инструкции к Единому плану счетов № 157н. Подробнее о порядке начисления амортизации в бухучете см. Как начислить амортизацию основных средств. Порядок списания стоимости амортизируемых основных средств при расчете налогов зависит от системы налогообложения, которую применяет учреждение. Учреждение применяет общую систему налогообложения В налоговом учете основные средства признаются амортизируемыми, если они соответствуют критериям, перечисленным в пункте 1 статьи 256 Налогового кодекса РФ. В налоговом учете лимит первоначальной стоимости основных средств, которые не подлежат амортизации, закреплен законодательно и составляет 40 000 руб. за единицу. Стоимость такого имущества включайте в состав материальных расходов по мере их ввода в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ). Если учреждение рассчитывает налог на прибыль методом начисления, основное средство начинайте амортизировать только после его ввода в эксплуатацию (п. 3 ст. 272, п. 4 ст. 259 НК РФ). Если учреждение применяет кассовый метод, то к этому условию добавляется еще одно: основное средство должно быть оплачено (подп. 2 п. 3 ст. 273 НК РФ). Подробнее о списании стоимости основных средств при расчете налога на прибыль см. Как начислять амортизацию в налоговом учете. Учреждение платит ЕНВД Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому при расчете налога стоимость основных средств на расходы не списывается. Учреждение применяет общую систему налогообложения и платит ЕНВД Если учреждение совмещает общую систему налогообложения и ЕНВД, то оно должно вести раздельный учет доходов и расходов для расчета налога на прибыль. Поэтому если основное средство одновременно используется в обоих видах деятельности, то амортизационные отчисления по нему нужно распределить (п. 9 ст. 274 НК РФ). Пример распределения амортизации по основному средству, которое одновременно используется в разных видах деятельности. Учреждение применяет общую систему налогообложения и платит ЕНВД Бюджетное учреждение «Альфа» имеет в своей структуре производственную мастерскую. В рамках приносящей доход деятельности мастерская занимается пошивом и реализацией одежды, которую учреждение реализует оптом и в розницу. По оптовым операциям учреждение применяет общую систему налогообложения (налог на прибыль рассчитывает ежеквартально) и платит НДС. В городе, где работает «Альфа», розничная торговля переведена на ЕНВД. В учетной политике учреждения сказано, что расходы, относящиеся к нескольким видам деятельности, распределяются пропорционально доле доходов, полученных от разных видов деятельности за каждый месяц отчетного (налогового) периода. Сумма доходов, полученных «Альфой» от различных видов деятельности в июне, составляет: по оптовой торговле (без учета НДС) – 1 800 000 руб.; по розничной торговле – 650 000 руб. Служебный автомобиль используется в деятельности, приносящей доход (как на общей системе налогообложения, так и переведенной на ЕНВД). Амортизационные отчисления по этому автомобилю подлежат распределению. Сумма амортизации, начисленная по автомобилю в июне, составляет 4000 руб. Чтобы распределить амортизацию между двумя видами деятельности учреждения, бухгалтер «Альфы» сопоставил доходы по оптовой торговле с общим объемом доходов. Доля доходов от оптовой торговли в общем объеме доходов за июнь составляет: 1 800 000 руб. : (1 800 000 руб. + 650 000 руб.) = 0,735. Сумма амортизации исключительного права на изобретение, которую можно учесть при расчете налога на прибыль за июнь, равна: 4000 руб. × 0,735 = 2940 руб. Сумма амортизации, которая относится к деятельности учреждения, облагаемой ЕНВД, составляет: 4000 руб. – 2940 руб. = 1060 руб. Автономное учреждение применяет упрощенку Если автономное учреждение платит единый налог с доходов, стоимость приобретенных (созданных) основных средств на расходы не списывается (п. 1 ст. 346.18 НК РФ). Если учреждение платит единый налог с разницы между доходами и расходами, стоимость приобретенных (созданных) основных средств уменьшает налоговую базу в порядке, предусмотренном пунктом 3 статьи 346.16 Налогового кодекса РФ. В составе основных средств при упрощенке учитывайте только объекты, которые признаются амортизируемым имуществом в целях расчета налога на прибыль (п. 4 ст. 346.16 НК РФ). Остальное имущество учитывайте в составе материальных расходов (подп. 5 п. 1, п. 2 ст. 346.16 и подп. 3 п. 1 ст. 254 НК РФ). Подготовлено на базе материалов БСС «Система Главбух»