Письмо МФ от 1июня11г о порядке определения состава затрат

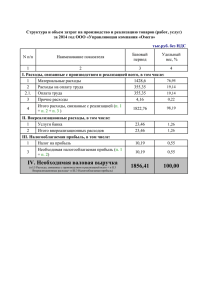

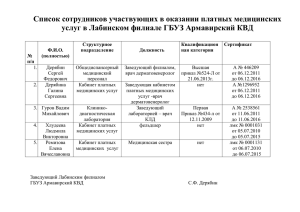

реклама

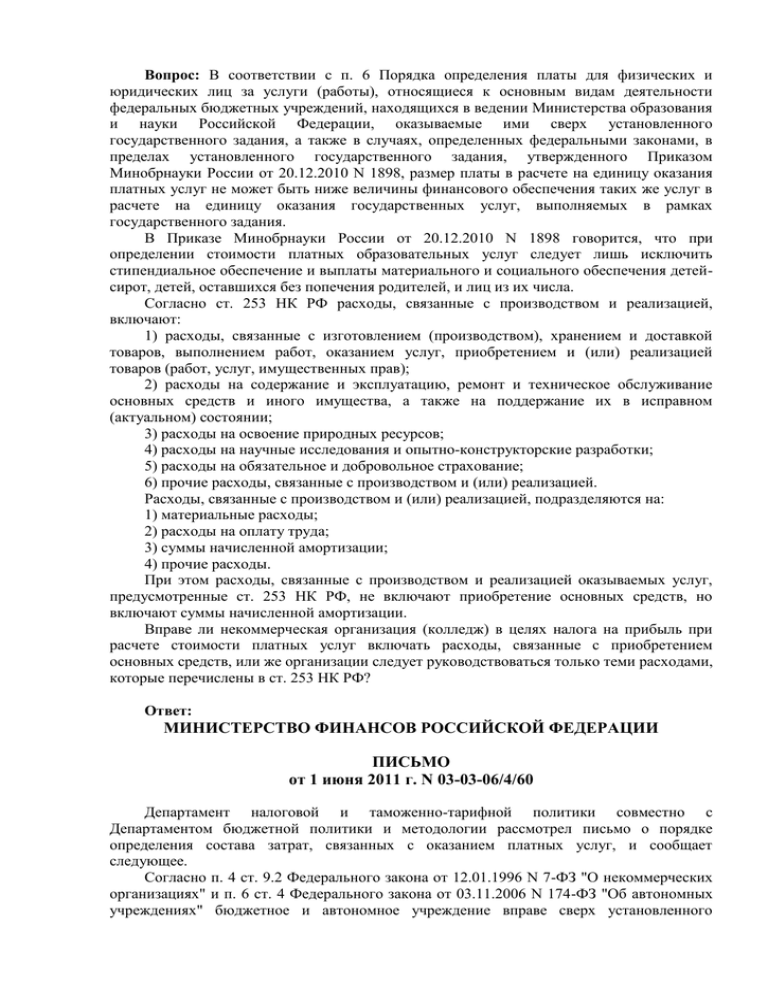

Вопрос: В соответствии с п. 6 Порядка определения платы для физических и юридических лиц за услуги (работы), относящиеся к основным видам деятельности федеральных бюджетных учреждений, находящихся в ведении Министерства образования и науки Российской Федерации, оказываемые ими сверх установленного государственного задания, а также в случаях, определенных федеральными законами, в пределах установленного государственного задания, утвержденного Приказом Минобрнауки России от 20.12.2010 N 1898, размер платы в расчете на единицу оказания платных услуг не может быть ниже величины финансового обеспечения таких же услуг в расчете на единицу оказания государственных услуг, выполняемых в рамках государственного задания. В Приказе Минобрнауки России от 20.12.2010 N 1898 говорится, что при определении стоимости платных образовательных услуг следует лишь исключить стипендиальное обеспечение и выплаты материального и социального обеспечения детейсирот, детей, оставшихся без попечения родителей, и лиц из их числа. Согласно ст. 253 НК РФ расходы, связанные с производством и реализацией, включают: 1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав); 2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии; 3) расходы на освоение природных ресурсов; 4) расходы на научные исследования и опытно-конструкторские разработки; 5) расходы на обязательное и добровольное страхование; 6) прочие расходы, связанные с производством и (или) реализацией. Расходы, связанные с производством и (или) реализацией, подразделяются на: 1) материальные расходы; 2) расходы на оплату труда; 3) суммы начисленной амортизации; 4) прочие расходы. При этом расходы, связанные с производством и реализацией оказываемых услуг, предусмотренные ст. 253 НК РФ, не включают приобретение основных средств, но включают суммы начисленной амортизации. Вправе ли некоммерческая организация (колледж) в целях налога на прибыль при расчете стоимости платных услуг включать расходы, связанные с приобретением основных средств, или же организации следует руководствоваться только теми расходами, которые перечислены в ст. 253 НК РФ? Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 1 июня 2011 г. N 03-03-06/4/60 Департамент налоговой и таможенно-тарифной политики совместно с Департаментом бюджетной политики и методологии рассмотрел письмо о порядке определения состава затрат, связанных с оказанием платных услуг, и сообщает следующее. Согласно п. 4 ст. 9.2 Федерального закона от 12.01.1996 N 7-ФЗ "О некоммерческих организациях" и п. 6 ст. 4 Федерального закона от 03.11.2006 N 174-ФЗ "Об автономных учреждениях" бюджетное и автономное учреждение вправе сверх установленного государственного задания на оказание государственных услуг (выполнение работ), а также в случаях, определенных федеральными законами, в пределах установленного государственного задания выполнять работы, оказывать услуги, относящиеся к их основным видам деятельности, для граждан и юридических лиц за плату и на одинаковых при оказании одних и тех же услуг условиях. При этом порядок определения указанной платы устанавливается соответствующим органом государственной власти, осуществляющим функции и полномочия учредителя в отношении бюджетного или автономного учреждения (далее - орган, осуществляющий функции и полномочия учредителя), если иное не предусмотрено федеральным законом. Таким образом, решение о составе затрат, связанных с оказанием бюджетными и автономными учреждениями платных услуг, принимает орган, осуществляющий функции и полномочия учредителя. По нашему мнению, при определении стоимости платных услуг могут учитываться как затраты на общехозяйственные нужды, включая затраты на приобретение материальных запасов, так и затраты на приобретение основных средств (за исключением основных средств, относимых к основным фондам), в случае, если при оказании платных услуг существует необходимость в их приобретении (например, лабораторного оборудования, приборов, инвентаря и т.д.). Для целей налогообложения прибыли организаций, как это предусмотрено ст. 253 Налогового кодекса Российской Федерации (далее - НК РФ), к расходам, связанным с производством и реализацией, относятся суммы начисленной амортизации. При этом в отношении некоммерческих организаций, к которым относятся бюджетные и автономные учреждения, амортизации подлежит только амортизируемое имущество, приобретенное в связи с осуществлением предпринимательской деятельности и используемое для осуществления такой деятельности (п. 2 ст. 256 НК РФ). Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН 01.06.2011