"Инвестор+" Программа "Инвестор+" Кредит предоставляется

реклама

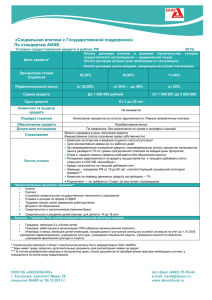

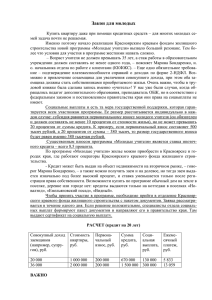

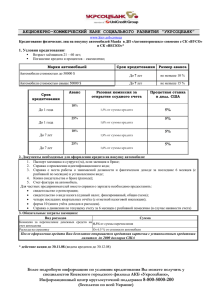

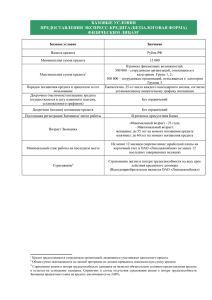

"ИНВЕСТОР+" Программа "Инвестор+" Кредит предоставляется физическим лицам (далее – Заемщик, Клиент) «ТКБ» (ЗАО) (далее – Банк) для приобретения квартиры на первичном рынке жилья. Обязательным условием предоставления кредита является наличие у Застройщика аккредитации в Банке. ОСНОВНЫЕ ПАРАМЕТРЫ Валюта кредита Рубли, доллары США, евро Срок пользования кредитом Минимальный – без ограничений, максимальный - 242 месяца Размер кредита1 600 000 - 45 000 000 рублей 20 000 - 1 500 000 долларов США / евро Соотношение Кредит / Залог до 85% от стоимости приобретаемой недвижимости на момент выдачи кредита Досрочное погашение Комиссия за досрочное погашение отсутствует Мин.сумма частичного досрочного погашения 15 000 рублей / 500 долларов США / 500 евро Комиссия за выдачу кредита 1,1% от суммы кредита2 Комиссия за выдачу наличных кредитных денежных средств 0,5% от суммы кредита Штраф за несвоевременное выполнение обязательств по внесению платежей 0,5% от суммы просроченной задолженности за каждый календарный день просрочки Порядок погашения кредита Осуществляется ежемесячно аннуитетными платежами, включающими в себя уплату начисленных за соответствующий период процентов за пользование кредитом и частичное погашение кредита.Погашение кредита, уплата процентов за пользование кредитом, а так же иных платежей осуществляется наличным (внесение денежных средств на текущий счет клиента через кассу банка) и(или) безналичным путем Условие снжения Регистрация закладной на приобретенную на первичном процентной ставки рынке квартиру Обеспечение кредита До регистрации права собственности на приобретаемую квартиру – залог права требования на строящееся недвижимое имущество После регистрации права собственности на приобретаемую квартиру – залог приобретенной квартиры (оформление закладной) Местонахождение объекта залога Регион присутствия Банка Дополнительное обеспечение Банк может запросить поручительство физического лица На этапе долевого участия – страхование жизни и потери трудоспособности (по выбору Клиента и в соответствии с тарифами Программы) После государственной регистрации залога в пользу Банка: Страхование3 риска утраты и повреждения приобретаемого на кредитные средства Банка объекта недвижимости обязательное; жизни и потери трудоспособности - по выбору Клиента и в соответствии с тарифами Программы. ПРОЦЕНТНАЯ СТАВКА ЗА ПОЛЬЗОВАНИЕ КРЕДИТОМ, % ГОДОВЫХ4 Срок (месяцев) Валюта Кредит / Залог, % 062 До гос.регистрации Тариф "Базовый" Рубли После гос.регистрации Доллары США / ЕВРО До гос.регистрации До 85,00% (вкл.) 63122 123242 13,00 70,01 85,00 12,00 12,25 12,50 50,01 70,00 11,75 12,00 12,25 Менее 50,00 11,50 11,75 12,00 До 85,00 (вкл.) 12,50 После гос.регистрации 70,01 85,00 10,50 10,75 11,00 50,01 70,00 10,00 10,25 10,50 Менее 50,00 9,50 9,75 10,00 Тариф "Партнерский" Распространяется на физических лиц, которые относятся к сегменту «В» в соответствии с утвержденной сегментацией клиентов-физических лиц. Ставка уменьшается на 0,5% (от «Базового тарифа») Тариф "Премиум" Распространяется на физических лиц, которые относятся к категории «А» в соответствии с утвержденной сегментацией клиентов-физических лиц. Ставка уменьшается на 1% (от «Базового тарифа») ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ, ВЛИЯЮЩИЕ НА ПРОЦЕНТНУЮ СТАВКУ Отмена страхования жизни и риска потери трудоспособности Заемщика + 2,5% Отмена комиссии за выдачу кредита + 0,5% + 0,5% (для тарифа "Базовый") Неподтвержденный / частично подтвержденный (менее 80% от заявленного) доход + 0,25% (для тарифа "Партнерский") + 0,0% (для тарифа "Премиум") 1 Заявки на суммы выше указанных, рассматриваются в индивидуальном порядке Для тарифов «Партнерский» и «Премиум» сумма комиссии не может быть выше 50 000 рублей / 1 700 долларов США / 1 200 евро 3 В случае отказа Заемщика от продления (перезаключения в иной страховой компании) договоров страхования жизни и риска потери трудоспособности клиента со второго и последующего года кредитования Банк вправе увеличить процентную ставку на соответствующий коэффициент (отмена страхования). Отказ принимается на основании соответствующего заявления Заемщика. Скорректированная процентная ставка при этом устанавливается с первого числа платежного периода, следующего за платежным периодом, в котором Банком было принято положительное решение по соответствующему заявлению Заемщика до даты окончательного возврата кредита и уплаты начисленных процентов. 4 Для физических лиц с подтвержденным доходом. К подтвержденному доходу относятся доходы 2 физического лица документально подтвержденные справками по форме 2-НДФЛ, 3-НДФЛ, договорами, выписками с банковских счетов. ТРЕБОВАНИЯ ПРЕДЪЯВЛЯЕМЫЕ К ЗАЕМЩИКАМ / СОЗАЕМЩИКАМ / ПОРУЧИТЕЛЯМ ПРИ ПОДАЧЕ ЗАЯВЛЕНИЯ О ПРЕДОСТАВЛЕНИИ ИПОТЕЧНОГО КРЕДИТА Требования к Заемщику / Созаемщику: 1. Гражданство - Российская Федерация. 2. Регистрация по месту жительства/месту пребывания в любом регионе Российской Федерации. 3. Постоянное место работы: на территории Российской Федерации по месту нахождения офисов и филиалов Банка. 4. Возраст: минимальный возраст на момент получения кредита (займа) – 21 год; максимальный возраст на момент погашения кредита (займа) – 60 лет – для женщин, 65 лет – для мужчин. 5. Занятость: общий трудовой стаж должен составлять не менее 12 месяцев; стаж на последнем месте работы не менее 3-х месяцев. 6. Срок существования бизнеса Заемщика, который является индивидуальным предпринимателем или участником (акционером) организации и чей доход учитывается при определении размера кредита - не менее 1 (Одного) года. 7. Солидарными Заемщиками (Созаемщиками) по кредитному договору (договору займа) должны выступать все сособственники приобретаемого объекта недвижимости. 8. Общее количество Созаемщиков не ограничено. 9. Если Заемщик (Созаемщик) состоит в зарегистрированном браке, то и его супруг (супруга) выступают в качестве Созаемщиков. В случае если супруг (супруга) Заемщика (Созаемщика) является иностранным гражданином, он (она) выступает Поручителем и несет солидарную ответственность за выполнение условий кредитного договора. Требования к Поручителю: 1. Гражданство – любое 2. Постоянное место работы: на территории Российской Федерации по месту нахождения офисов и филиалов Банка. 3. Возраст: минимальный возраст на момент получения кредита (займа) – 21 год. 4. Максимальный возраст на момент погашения кредита (займа) – 60 лет – для женщин, 65 лет – для мужчин. 5. Занятость: общий трудовой стаж должен составлять не менее 12 месяцев; стаж на последнем месте работы не менее 3-х месяцев. 6. Срок существования бизнеса Заемщика, который является индивидуальным предпринимателем или учредителем (акционером) организации и чей доход учитывается при определении размера кредита - не менее 1 (Одного) года. ПЕРЕЧЕНЬ ДОКУМЕНТОВ6 К ПРЕДЪЯВЛЕНИЮ В БАНК ПРИ ПОДАЧЕ ЗАЯВЛЕНИЯ О ПРЕДОСТАВЛЕНИИ ИПОТЕЧНОГО КРЕДИТА Перечень обязательных документов: 1. Заявление-анкета. 2. Паспорт гражданина РФ, а также всех совершеннолетних членов их семей (дети, родители), либо паспорт иностранного государства. 3. Свидетельство о рождении несовершеннолетних детей. 4. Справка о доходах по форме № 2-НДФЛ не менее чем за последние 6 мес. и/или 3НДФЛ (налоговая декларация) за прошедший год. 7 5. Оригиналы или заверенные отделом кадров копии трудовой книжки и/или трудовых договоров.7 6. Документы об образовании. Дополнительные документы, предоставляемые собственниками бизнеса / индивидуальными предпринимателями (в обязательном порядке): Для собственников бизнеса Учредительные документы Свидетельство о регистрации в ЕГРЮЛ Бухгалтерский баланс (формы №1 и 2) Отчет о прибылях и убытках (за последний квартал и годовой) Для индивидуальных предпринимателей Свидетельство о регистрации (о постановке на налоговый учет) Лицензии Декларация за предыдущий календарный год и истекшие кварталы текущего Свидетельство о внесении в реестр ЕГРИП Перечень документов, предоставляемых при наличии: 1. Справка о доходах по форме Банка. 2. Свидетельства о заключении (расторжении) бракаи/свидетельство о смерти супруга(и), о рождении детей. 3. Военный билет. 4. Заграничный паспорт. 5. Водительское удостоверение. 6. Документы, подтверждающие расходы. 7. Свидетельство о государственном пенсионном страховании. 8. Свидетельство о присвоении ИНН. 9. Справка банков о наличии кредитной истории. 10. Документы, подтверждающие дополнительные доходы от аренды, дивиденды и т.п. 11. Документы о собственности на активы (копии документов, подтверждающих наличие в собственности недвижимого имущества, дорогостоящего имущества, документы, подтверждающие наличие счетов в банках, наличие в собственности ценных бумаг). 12. Документы, подтверждающие источник первоначального взноса. 13. Свидетельство о регистрации для временно проживающих в регионе выдачи кредита. 14. Копия брачного договора. 15. Документы, подтверждающие работу по совместительству. 16. Иные документы Банк вправе запросить дополнительные документы. 6 Требования к пакету документов идентичны для Заемщика / Созаемщика/ Поручителя, при условии учета их дохода при расчете лимита кредитования 7 Не предоставляется Созаемщиком/Поручителемпри условии, что их доход не учитывается при расчете лимита