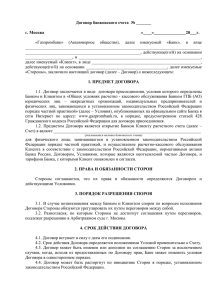

Стандартный договор об открытии картсчета и

реклама