Страхование автокаско

реклама

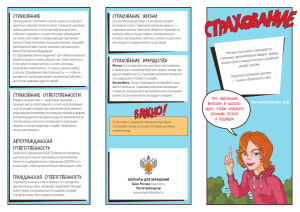

СТРАХОВАНИЕ АВТОКАСКО Страхование Автокаско - услуга страхования имущества, по которой одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре страхового случая (угон автомобиля, ущерб и др.) возместить другой стороне (страхователю) либо иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе в пределах определенной договором страховой суммы. Страхование Автокаско обычно состоит из двух больших разделов – страхование по разделу «Ущерб» и страхование по разделу «Хищение». Причем раздел «Хищение», как правило, нельзя купить отдельно от раздела «Ущерб». По разделу «Ущерб» страховая компания возмещает понесенные страхователем убытки при повреждении или гибели застрахованного транспортного средства (ТС) и дополнительного оборудования (ДО, предоставляется за отдельную плату) в следующих случаях: -ДТП, включая повреждение на стоянке; пожара, включая поджог ТС; -падения на ТС инородных предметов, в том числе снега, льда, выброса камней из-под колес и т.п.; -противоправных действий третьих лиц; стихийного бедствия, провала грунта, удара молнии. По разделу «Хищение» возмещается ущерб (утрата ТС и ДО), возникший из-за угона, кражи, грабежа, разбоя. Страховые компании дополнительно и за отдельную плату предлагают страхование, включающее помощь на дороге, страхование на случай неисправности ТС, а также страхование жизни и здоровье водителя и пассажиров (несчастный случай). Даже если Вы виновны в ДТП, благодаря Автокаско можно восстановить свой автомобиль за счет страховой компании. Автокаско не является обязательным страхованием, хотя его наличие может быть одним из условий для получения кредита на покупку автомобиля. Цена Автокаско обычно намного выше, чем цена ОСАГО или ДСАГО. Цена страхования зависит в основном от следующих факторов: - Марка\модель\год выпуска\стоимость автомобиля. - Стаж\возраст водителя. - Вид страхового покрытия (только «Ущерб» или «Ущерб и хищение» вместе). - Франшиза. - Страховая сумма. - Страховая история (количество предыдущих страховых случаев). ВНИМАНИЕ! -Автокаско – это договор защиты вашего автомобиля, ваш добровольный выбор. Никто не имеет права вам его навязать -Если нет денег на покупку и ДСАГО, и Автокаско - ограничьтесь только ДСАГО -Выбирайте солидную компанию, избегайте посредников -Опытным водителям лучше подходит Автокаско с возрастающей безусловной франшизой -Неопытным водителям лучше подходит Автокаско с неагрегатной страховой суммой. 1.Автокаско – это договор защиты вашего автомобиля, ваш добровольный выбор. Никто не имеет права вам его навязать. В страховании автомобиля только один вид обязательного страхования – ОСАГО. Все остальные виды автомобильного страхования добровольные, в том числе ДСАГО и Автокаско. Страховая компания не имеет право навязывать Автокаско или ДСАГО покупателю полиса ОСАГО. Этот полис предназначен для оплаты ущерба пострадавшим (их жизни, здоровью, имуществу), который вы случайно нанесли другим участникам дорожного движения. Ущерб вашему автомобилю при этом не будет возмещен по полису ОСАГО. 2.Если нет достаточно средств на покупку ДСАГО и Автокаско вместе, то сделайте выбор в пользу ДСАГО Выплата по ОСАГО по закону ограничена сверху и не может быть превышена, даже тогда, когда владелец машины обязан возместить ущерб на большую сумму. Серьезное ДТП, виновником которого стал застрахованный по ОСАГО, может привести к ущербу, способному разорить его семью. Чтобы быть защищенным на такие случаи, нужно покупать ДСАГО, т.е. добровольно страхование ответственности автовладельца, которое позволяет существенно увеличить лимит ответственности страховой компании за относительно небольшие деньги. 3.Выбирайте солидную страховую компанию, избегайте посредников При выборе страховой компании руководствуйтесь следующими данными: -наличие лицензии и ее действительность в настоящий момент (на сайте ЦБ РФ, РСА); -рейтинг страховой компании (например, по данным Рейтингового агентства «Эксперт-РА»); -наличие жалоб на действия данной компании (на сайтах ЦБ РФ, Роспотребнадзора, общественных организаций по защите прав автострахователей и пр.); -отзывы о качестве услуг компании в интернете (в т.ч. на сайтах обществ защиты прав потребителей). Помните, покупка полисов через посредника (банк, автодилер) может оказаться дороже, чем напрямую в страховой компании. 4.Осмотр автомобиля при заключении договора – право, а не обязанность страховщика. 5.Читайте правила страхования заранее, а не в момент заключения договора Правила страхования – сложный и объемный юридический документ, который является неотъемлемой частью договора страхования. Изучить его в момент заключения договора нереально. Лучше запросить правила страхования заранее или найти их в интернете на сайте компании или на других сайтах, которые дают такую информацию. 6.Выбирайте подходящий вашему возрасту, стажу и опыту тип страховой суммы и лимит ответственности страховой компании. 7.Франшиза выгодна, выбирайте ту, которая лучше подойдет вам Страхователю необходимо обратить внимание на возможности страховой франшизы (условной и безусловной). Договор с франшизой разумно дешевле, чем без франшизы, однако необходимо выбрать наиболее подходящий для себя вариант, исходя, в основном, из опыта вождения. Безусловная франшиза (вычитаемая) - это заранее оговоренная сумма убытка, которая будет вычтена из суммы возмещения, т.е. не будет оплачена страховщиком. Если эта величина больше, чем сумма ущерба, подлежащего выплате, то страховая компания освобождается от какой бы то ни было выплаты. Страховые компании вводят безусловную франшизу для того, что бороться с «беспечностью» страхователя-владельца автомобиля. Покупатель страхования Автокаско с безусловной франшизой знает, что в случае полного ущерба или угона он получит на определенную сумму меньше, чем понес убытков. Это стимулирует его соблюдать разумную осторожность и вести себя предусмотрительно. Возрастающая безусловная франшиза действует в зависимости от числа страховых случаев по договору. Скажем, при первом и втором случае она составит 0% от суммы возмещения, при третьем может составить 5%, при четвертом - 10% и т.д. Иными словами, из величины возмещения после каждого страхового случая будет вычитаться все большая и большая сумма. Возрастающая безусловная франшиза не рекомендуется неопытным или молодым по возрасту водителям, т.к. риск у них выше, страховые случаи весьма вероятно происходят чаще и большую величину ущерба придется оплачивать самостоятельно. Условная франшиза – эта установленная договором денежная сумма. Если ущерб превышает данную величину, то страховщик возмещает ущерб в полном объеме, без каких-либо вычетов в пределах лимита своей ответственности. Если ущерб составляет величину меньшую, чем условная франшиза, то страховщик не платит ничего. Условная франшиза обычно вводится для того, чтобы отсечь страховые случаи с ущербом небольшой величины. Такой ущерб владелец полиса оплачивает сам, а страховая компания, предлагая условную франшизу, снижает цену на полис Автокаско. 8.Выбирайте страховую сумму, соответствующую страховой стоимости имущества Страховая сумма не должна превышать действительную стоимость автомобиля. Действительная стоимость застрахованного автомобиля определяется, как правило, исходя из следующих обстоятельств: -Стоимость нового аналогичного автомобиля у автодилера. -Справка-счет, выданной торговой организацией, таможенным органом и т.п. -Рыночная стоимость по данным специализированных изданий на дату заключения договора. -Независимая экспертная оценка имущества. Страхование сверх страховой стоимости – не имеет смысла. Страховая компания не возместит ущерб, превышающий страховую стоимость имущества, а страховые взносы, которые вы заплатили сверх необходимого, возврату не подлежат. 9.Добивайтесь возмещения ущерба от утраты товарной стоимости. Выбор формы страхового возмещения (денежная или натуральная) – ваше право. 10.Затягивание выплаты страхового возмещения или ремонта – что делать? Добивайтесь от компании выполнения сроков по договору, пишите претензию в связи с невыполнением условий договора. Если компания не реагирует - обращаясь в Российский союз автостраховщиков, в страхнадзор (ЦБ РФ), в суд – закон на вашей стороне. 11.Если ДТП не по вашей вине: что лучше – Автокаско или ОСАГО Если вы застрахованы по Автокаско, и произошло ДТП не по вашей вине, у вас есть выбор – предъявить страховой случай либо по вашему полису Автокаско, либо по полису ОСАГО виновной стороны. Сделать выбор вам нужно самостоятельно, взвесив все «за» и «против» лично для вас, в том числе нужно учесть: возможные проблемы с получением возмещения по ОСАГО виновной стороны (ненадежная страховая компания, неправильно оформленный полис и т.п.) экономия времени при получении возмещения по полису Автокаско (на получение возмещения по полису ОСАГО виновной стороны вам, скорее всего, потребуется больше времени); дополнительный «увеличивающий» коэффициент при расчете страховой премии по Автокаско на следующий год.