Пенсия индивидуальных предпринимателей

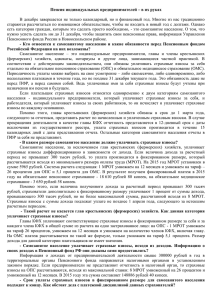

реклама

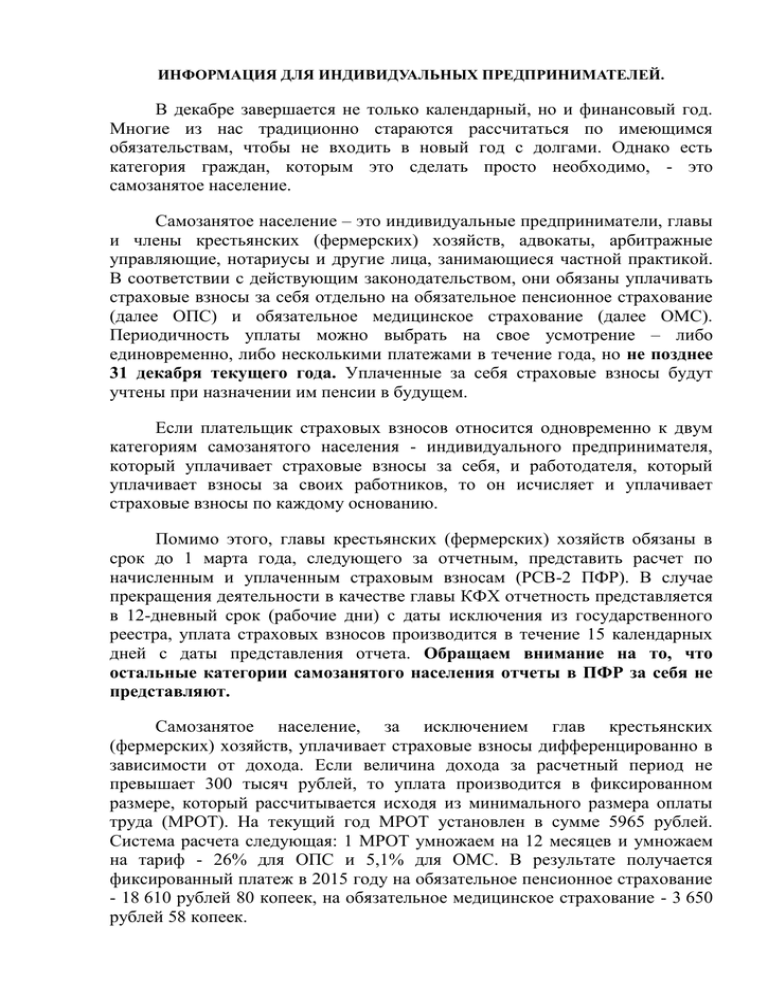

ИНФОРМАЦИЯ ДЛЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ. В декабре завершается не только календарный, но и финансовый год. Многие из нас традиционно стараются рассчитаться по имеющимся обязательствам, чтобы не входить в новый год с долгами. Однако есть категория граждан, которым это сделать просто необходимо, - это самозанятое население. Самозанятое население – это индивидуальные предприниматели, главы и члены крестьянских (фермерских) хозяйств, адвокаты, арбитражные управляющие, нотариусы и другие лица, занимающиеся частной практикой. В соответствии с действующим законодательством, они обязаны уплачивать страховые взносы за себя отдельно на обязательное пенсионное страхование (далее ОПС) и обязательное медицинское страхование (далее ОМС). Периодичность уплаты можно выбрать на свое усмотрение – либо единовременно, либо несколькими платежами в течение года, но не позднее 31 декабря текущего года. Уплаченные за себя страховые взносы будут учтены при назначении им пенсии в будущем. Если плательщик страховых взносов относится одновременно к двум категориям самозанятого населения - индивидуального предпринимателя, который уплачивает страховые взносы за себя, и работодателя, который уплачивает взносы за своих работников, то он исчисляет и уплачивает страховые взносы по каждому основанию. Помимо этого, главы крестьянских (фермерских) хозяйств обязаны в срок до 1 марта года, следующего за отчетным, представить расчет по начисленным и уплаченным страховым взносам (РСВ-2 ПФР). В случае прекращения деятельности в качестве главы КФХ отчетность представляется в 12-дневный срок (рабочие дни) с даты исключения из государственного реестра, уплата страховых взносов производится в течение 15 календарных дней с даты представления отчета. Обращаем внимание на то, что остальные категории самозанятого населения отчеты в ПФР за себя не представляют. Самозанятое население, за исключением глав крестьянских (фермерских) хозяйств, уплачивает страховые взносы дифференцированно в зависимости от дохода. Если величина дохода за расчетный период не превышает 300 тысяч рублей, то уплата производится в фиксированном размере, который рассчитывается исходя из минимального размера оплаты труда (МРОТ). На текущий год МРОТ установлен в сумме 5965 рублей. Система расчета следующая: 1 МРОТ умножаем на 12 месяцев и умножаем на тариф - 26% для ОПС и 5,1% для ОМС. В результате получается фиксированный платеж в 2015 году на обязательное пенсионное страхование - 18 610 рублей 80 копеек, на обязательное медицинское страхование - 3 650 рублей 58 копеек. Помимо этого, если величина полученного дохода за расчетный период превышает 300 тысяч рублей, страхователи дополнительно к фиксированному размеру уплачивают 1% от суммы дохода, превышающего 300 тысяч рублей, но не более максимальной суммы, рассчитанной исходя из 8 МРОТ. Страховые взносы с суммы дохода подлежат уплате не позднее 1 апреля года, следующего за истекшим расчетным периодом. Главы КФХ уплачивают соответствующие страховые взносы в фиксированном размере за себя и за каждого члена КФХ в общей сумме из расчета на одно застрахованное лицо: на ОПС - 1 МРОТ умножаем на тариф 26%, умножаем на 12 месяцев и умножаем на количество членов КФХ, включая главу. На ОМС платеж рассчитывается по такой же формуле, только умножаем на тариф 5,1%. Размер дохода для данной категории плательщиков не имеет значения. Информация о доходах от предпринимательской деятельности свыше 300 000 рублей в год в территориальные органы Пенсионного фонда направляется налоговыми органами в установленном законом порядке. Если предприниматели не представляют отчетность в налоговый орган, то страховые взносы на ОПС рассчитываются, исходя из максимальной ставки: 8 МРОТ умноженный на 26% и умноженный на 12 месяцев. В текущем году эта сумма составляет 148 886 рублей 40 копеек. Отсутствие дохода не является основанием для неуплаты страховых взносов. В соответствии с законодательством, с момента регистрации в регистрирующем органе и по день исключения из госреестра (ЕГРИП) самозанятые граждане обязаны производить отчисления независимо от факта осуществления дельности и получения доходов, так как страховые взносы на ОПС уплачиваются на возмездной основе и их целевое назначение – обеспечение права гражданина на получение пенсии. Даже если предприниматель написал заявление в налоговый орган о приостановлении деятельности, обязанность уплаты страховых взносов в ПФР за ним сохраняется. Несвоевременность уплаты ведет к дополнительным расходам в виде начисленной пени. Год, в котором не уплачены страховые взносы не засчитывается в страховой стаж, пенсионный капитал формируется не в полном объеме. В результате, размер пенсии оказывается меньше, чем мог быть, если бы взносы уплачивались в полном объеме. Изменения для данной категории страхователей в 2016 году. Федеральным законом от 14.12.2015 № 376-ФЗ утвержден МРОТ на 2016 год в размере 6204 рублей, соответственно изменится сумма уплаты фиксированного платежа с 1 января следующего года. Так, на обязательное пенсионное страхование он составит 19 356 рублей 48 копеек. На обязательное медицинское страхование - 3 796 рублей 85 копеек. Особое внимание следует обратить, что с 1 января 2016 года при заполнении платежных документов индивидуальным предпринимателям необходимо будет указывать новые коды бюджетной классификации (КБК), утвержденные Приказом Минфина России от 08.06.2015г. № 90н. Необходимо отдельно уплачивать: - взносы на пенсионное страхование с суммы дохода, не превышающие 300 000 руб.; - взносы на пенсионное страхование сверх предельной величины дохода, - изменен КБК для уплаты страховых взносов на обязательное медицинское страхование. Информацию по новым кодам бюджетной классификации можно будет получить в органах Пенсионного фонда, на сайте ПФР. Для своевременного поступления платежей и во избежание ошибок в платежных документах через терминалы Сбербанка настоятельно рекомендуем всем нашим плательщикам уточнять информацию по реквизитам в начале календарного года.