Обзор отрасли: рынок стальной продукции

реклама

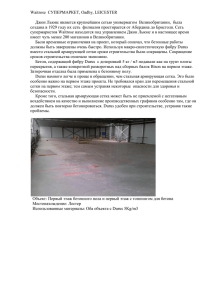

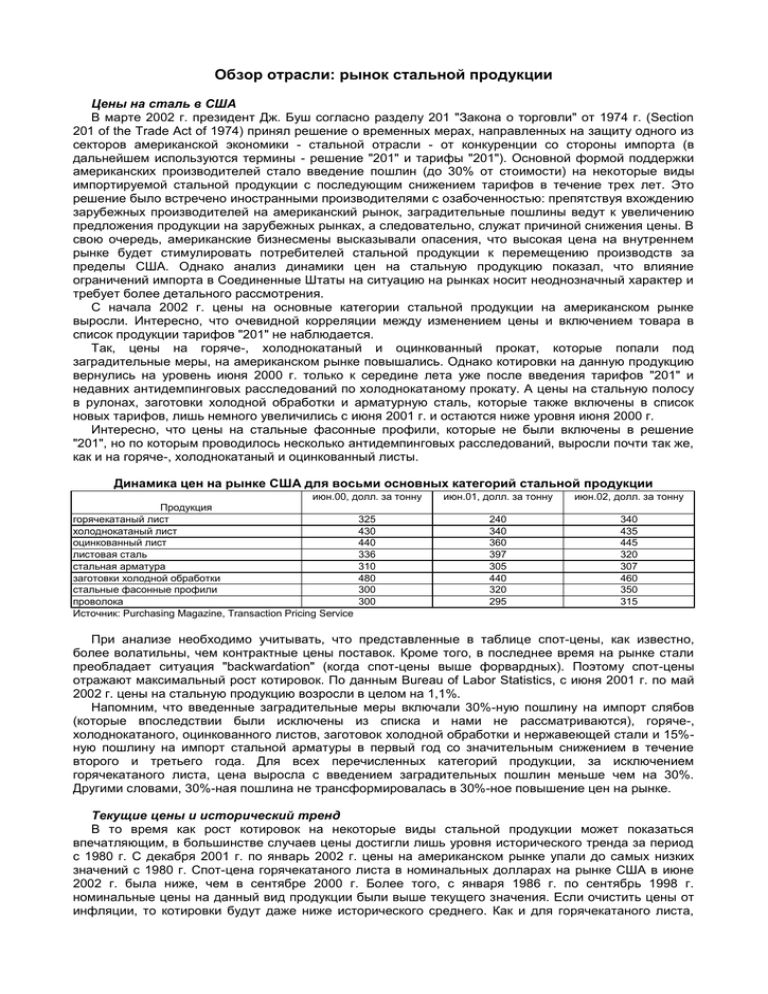

Обзор отрасли: рынок стальной продукции Цены на сталь в США В марте 2002 г. президент Дж. Буш согласно разделу 201 "Закона о торговли" от 1974 г. (Section 201 of the Trade Act of 1974) принял решение о временных мерах, направленных на защиту одного из секторов американской экономики - стальной отрасли - от конкуренции со стороны импорта (в дальнейшем используются термины - решение "201" и тарифы "201"). Основной формой поддержки американских производителей стало введение пошлин (до 30% от стоимости) на некоторые виды импортируемой стальной продукции с последующим снижением тарифов в течение трех лет. Это решение было встречено иностранными производителями с озабоченностью: препятствуя вхождению зарубежных производителей на американский рынок, заградительные пошлины ведут к увеличению предложения продукции на зарубежных рынках, а следовательно, служат причиной снижения цены. В свою очередь, американские бизнесмены высказывали опасения, что высокая цена на внутреннем рынке будет стимулировать потребителей стальной продукции к перемещению производств за пределы США. Однако анализ динамики цен на стальную продукцию показал, что влияние ограничений импорта в Соединенные Штаты на ситуацию на рынках носит неоднозначный характер и требует более детального рассмотрения. С начала 2002 г. цены на основные категории стальной продукции на американском рынке выросли. Интересно, что очевидной корреляции между изменением цены и включением товара в список продукции тарифов "201" не наблюдается. Так, цены на горяче-, холоднокатаный и оцинкованный прокат, которые попали под заградительные меры, на американском рынке повышались. Однако котировки на данную продукцию вернулись на уровень июня 2000 г. только к середине лета уже после введения тарифов "201" и недавних антидемпинговых расследований по холоднокатаному прокату. А цены на стальную полосу в рулонах, заготовки холодной обработки и арматурную сталь, которые также включены в список новых тарифов, лишь немного увеличились с июня 2001 г. и остаются ниже уровня июня 2000 г. Интересно, что цены на стальные фасонные профили, которые не были включены в решение "201", но по которым проводилось несколько антидемпинговых расследований, выросли почти так же, как и на горяче-, холоднокатаный и оцинкованный листы. Динамика цен на рынке США для восьми основных категорий стальной продукции июн.00, долл. за тонну Продукция горячекатаный лист 325 холоднокатаный лист 430 оцинкованный лист 440 листовая сталь 336 стальная арматура 310 заготовки холодной обработки 480 стальные фасонные профили 300 проволока 300 Источник: Purchasing Magazine, Transaction Pricing Service июн.01, долл. за тонну июн.02, долл. за тонну 240 340 360 397 305 440 320 295 340 435 445 320 307 460 350 315 При анализе необходимо учитывать, что представленные в таблице спот-цены, как известно, более волатильны, чем контрактные цены поставок. Кроме того, в последнее время на рынке стали преобладает ситуация "backwardation" (когда спот-цены выше форвардных). Поэтому спот-цены отражают максимальный рост котировок. По данным Bureau of Labor Statistics, с июня 2001 г. по май 2002 г. цены на стальную продукцию возросли в целом на 1,1%. Напомним, что введенные заградительные меры включали 30%-ную пошлину на импорт слябов (которые впоследствии были исключены из списка и нами не рассматриваются), горяче-, холоднокатаного, оцинкованного листов, заготовок холодной обработки и нержавеющей стали и 15%ную пошлину на импорт стальной арматуры в первый год со значительным снижением в течение второго и третьего года. Для всех перечисленных категорий продукции, за исключением горячекатаного листа, цена выросла с введением заградительных пошлин меньше чем на 30%. Другими словами, 30%-ная пошлина не трансформировалась в 30%-ное повышение цен на рынке. Текущие цены и исторический тренд В то время как рост котировок на некоторые виды стальной продукции может показаться впечатляющим, в большинстве случаев цены достигли лишь уровня исторического тренда за период с 1980 г. С декабря 2001 г. по январь 2002 г. цены на американском рынке упали до самых низких значений с 1980 г. Спот-цена горячекатаного листа в номинальных долларах на рынке США в июне 2002 г. была ниже, чем в сентябре 2000 г. Более того, с января 1986 г. по сентябрь 1998 г. номинальные цены на данный вид продукции были выше текущего значения. Если очистить цены от инфляции, то котировки будут даже ниже исторического среднего. Как и для горячекатаного листа, цены на оцинкованный лист, листовую сталь, стальную арматуру и балки только сейчас вернулись к средним значениям за последние шесть лет. Таким образом, анализ динамики цен на стальную продукцию показывает, что решение "201" смогло повысить цены, но только до уровня исторического тренда. Цены на некоторые виды продукции на рынке США, июнь 1980-2002 гг. 800 700 600 500 400 300 200 ию н. 80 ию н. 82 ию н. 84 ию н. 86 ию н. 88 ию н. 90 ию н. 92 ию н. 94 ию н. 96 ию н. 98 ию н. 00 горячекатаный лист холоднокатаный лист оцинкованный лист стальная полоса в рулонах ию н. 02 600 500 400 300 200 июн.02 июн.00 июн.98 июн.96 июн.94 июн.92 июн.90 июн.88 июн.86 июн.84 июн.82 июн.80 100 арматура заготовки холодной обработки стальные балки проволока Источник: Purchasing Magazine Transaction Pricing Service На рисунке показана динамика спот-цен на некоторые виды продукции, зафиксированные с июня 1980-го по июнь 2002 г. Заметим, что все цены в номинальных долларах и не очищены от инфляции. Как уже обсуждалось ранее, спот-цены выше контрактных. По этим причинам графики на рисунке отражают верхнюю границу цен. Факторы, ограничивающие влияние тарифов "201" Кроме введения заградительных мер на динамику цен повлияли и другие факторы, а именно: ограниченный спектр стальной продукции, попавшей под тарифы "201", антидемпинговые расследования в отношении отдельных товаров и долгосрочные договоры поставок. Независимо от решения "201" свою роль в изменении цен сыграли определенные макроэкономические факторы. Заградительные тарифы были установлены только для отдельных видов продукции, включая плоский прокат (горяче- и холоднокатаный листы и листовую сталь), трубы, заготовки холодной обработки, арматуру и др. Наиболее значимый вид продукции - гнутые профили - не был включен в список тарифов "201". Кроме того, не облагался импорт из Канады и Мексики, поскольку эти страны являются членами организации NAFTA. В результате, по оценкам US International Trade Commission, временные тарифы "201" были применены только для 29% импорта стальной продукции. В анализ US ITC не были включены освобождения некоторых видов продукции от обложения пошлинами. Так, свыше 220 наименований товаров, которые тем или иным образом подпадают под действие заградительных мер, уже исключены из решения "201" и еще многие ожидают такого же решения. Например, компания Arcelor, крупнейший мировой производитель стали, имеет право на освобождение из-под таможенного обложения порядка 300 тыс. тонн стали в год (около 30% экспорта компании в США в 2001 г.). В целом льготы предоставлены для 700 тыс. тонн поставок ежегодно (6% импорта, являющегося предметом обложения заградительными пошлинами). Предоставление дополнительных прав на освобождение отдельных видов продукции в будущем может только уменьшить долю стального импорта, охватываемого тарифами "201". Оценка доли продукции, попавшей под действие решения "201". освобождено для развивающихся стран 7% освобождено по другим причинам 15% освобождено согласно FTA 19% рассматрива ется Комиссией 19% охвачено решение м "201" 29% не проводится расследован ий 11% Источник: US International Trade Commission Следует заметить, что для некоторых категорий продукции влияние освобождений было больше, чем для других. Например, практически всем крупным экспортерам стальной арматуры в США из развивающихся стран были предоставлены освобождения по пошлинам. Как следствие, для большинства импортируемой продукции данного вида введение тарифов "201" не оказало неблагоприятного воздействия. Более того, заградительные пошлины дали экспортерам из развивающихся стран преимущество перед поставщиками из Западной Европы или Японии. Сглаживающий эффект от долгосрочных договоров поставок Обычно в аналитических обзорах декларируются спот-цены. В то же время многие виды стальной продукции продаются по долгосрочным договорам поставок между заводами или дистрибьюторами и крупными потребителями (наиболее показательный пример - договоры с крупными производителями автомобилей). Кроме того, что в договорах поставок, заключаемых в последние несколько лет, цены были зафиксированы на низком уровне, они еще содержали условие их неизменности в течение срока действия договоров. По оценкам Федерального резервного банка Кливленда, только 20-50% объема продаж стальной продукции в этом штате было совершено по спот-ценам. Спот-цены могут изменяться в достаточно широком интервале и, в частности, могут превосходить уровень долгосрочных цен. Поскольку цены по договорам поставок устанавливаются только при перезаключении контрактов, их изменения обычно носят более резкий характер, нежели на спотрынке. Более того, изменение спот-цен не обязательно означает, что контрактные цены вырастут на ту же величину. Таким образом, совокупный эффект от введения тарифов "201" может быть виден только тогда, когда будут заключены новые договоры поставок. Другие факторы, повлиявшие на цены на стальную продукцию Динамика цен на стальную продукцию свидетельствует о том, что само по себе введение заградительных тарифов не объясняет полностью текущей конъюнктуры американского стального рынка. Одним из основных факторов, повлиявшим на динамику цен, стал рост промышленного производства на 2% с декабря 2001-го по май 2002 г. Именно увеличение спроса объясняет, почему цены начали расти с января 2002 г., еще до того, как президент США объявил о решении "201". Вторым фактором, способствовавшим повышению цен на стальную продукцию в США, стало значительное сокращение мощностей в конце 2001-го - начале 2002 г. Так, компания LTV, третий по величине производитель стали в США, приостановила производство и обратилась в суд о признании банкротства в декабре 2001 г. Свое решение руководство компании объяснило невозможностью противостоять дешевому импорту. Приостановка заводов LTV, занимавшей второе место по производству листовой стали, привела к значительному падению предложения продукции в начале 2002 г. Очевидно, что цены на листовую сталь будут и дальше повышаться, до тех пор пока другие производители не возместят утраченную рынком долю продукции LTV. Еще одним фактором, повлиявшим на рост цен, стали антидемпинговые расследования в отношении некоторых видов стальной продукции, включая горяче- и холоднокатаный листы и стальные балки. Цены на данные виды продукции продемонстрировали наибольший рост за последние полгода. В настоящее время заградительные тарифы (до 137%) применяются в отношении импорта холоднокатаной стали из 20 стран. Рост цены на холоднокатаный прокат увеличивает себестоимость оцинкованного листа и повышает спрос на горячекатаную сталь как заменитель. Таким образом, кроме прямого влияния на динамику цен основных видов продукции антидемпинговые расследования косвенно влияют и на котировки сходных товаров. Влияние решения "201" на иностранных производителей стали Интересная ситуация сложилась для экспортеров стальной продукции в США. Как уже говорилось, зарубежные производители стали опасались перетока освободившейся доли экспорта на рынки Европы и Азии. Однако угроза оказалась преувеличенной. Глава крупной австрийской компании Voest-Alpine считает, что решение "201" оказало незначительное влияние на зарубежных производителей, поскольку потери в результате введения тарифов были компенсированы повышением цен на мировом рынке, да и объемы экспорта в США европейскими сталелитейщиками практически не изменились. Действительно, цены на сталь значительно увеличились с начала 2002 г. почти на всех главных рынках. Одним из наиболее распространенных показателей мировых цен на стальную продукцию является CPUSspindex, измеряемый CPU International. Этот индекс рассчитывается по ценам на горяче- и холоднокатаный прокат, оцинкованный лист, арматуру и балки в Северной Америке, Европе и Азии. На 21 июня 2002 г. значение индекса было на 15,4% выше, чем годом ранее, и на 19,3% выше, чем в предыдущем квартале. Анализ цен на отдельные виды продукции также свидетельствует о повышении мировых цен, несмотря на введение тарифов "201". Побуждая другие страны вводить свои защитные меры против импорта стальной продукции, решение "201" обеспечило толчок для повышения цен во всем мире. Цены на отдельные виды продукции Казалось бы, введение заградительных пошлин должно было привести к падению цен за пределами США. Однако на рынках стальной продукции сложилась совершенно противоположная ситуация. Примером тому может служить цена на плоский прокат, выросшая более чем на 100 долл. за тонну в течение трех месяцев после введения тарифов "201". Цены на отдельные виды продукции на европейских рынках увеличились с конца 2001 г. так же (а по некоторым позициям больше), как и цены в США. Например, экспортная цена на стальную арматуру в Антверпене увеличилась с декабря 2001-го по июнь 2002 г. почти на 39% и менее чем на 5% на рынках Среднего Запада США. Аналогично спот-цены на оцинкованный и горячекатаный лист в Соединенных Штатах увеличились за рассматриваемый период на 25% и 59,9% соответственно, тогда как в Антверпене рост составил 50% и 52,6%. Анализ цен на горячекатаный прокат на различных рынках также свидетельствует о том, что цены за пределами США росли быстрее. Мировая экспортная цена на горячекатаный прокат повысилась за IV квартал 2001 г. на 35%, в Японии - на 26% за этот же период, тогда как в Европейском союзе, Бразилии, России и на Тайване рост составил не более 11%. Макроэкономические и административные факторы Наиболее значимое влияние на динамику цен оказало введение некоторыми странами ответных ограничений на импорт стальной продукции. Например, 27 марта, всего через три недели после решения США, Европейский союз сообщил о введении заградительных мер против стального импорта, которые включали квоты и пошлины до 26% на некоторые виды продукции. Китай и Мексика также ограничили импорт. Другим важным фактором, повлиявшим на мировые цены, стало увеличение мирового спроса на сталь, который, по нашим оценкам, составит в 2002 г. 2,2%. Однако увеличение спроса происходит неравномерно. Например, в Китае ожидается значительный рост спроса в 2002 г., а в Европе, наоборот, - снижение темпов его роста. Кроме всего прочего, так же, как и в США, цена на сталь в остальном мире в конце 2001 г. достигла своего исторического минимума. Продолжительное падение цен привело к тому, что поставщики продукции работали в убыток. Многие трейдеры говорили, что "котировки просто не могут больше снижаться, поскольку дальше некуда, и ценам не оставалось ничего, кроме как повышаться". Любая положительная информация или прогноз воспринимались продавцами как сигнал к повышению цен. В совокупности рассмотренные факторы предотвратили ожидаемый негативный эффект от введения заградительных тарифов США на зарубежных рынках. Российский рынок стальной продукции Сразу же после принятия решения президентом Дж. Бушем в российских СМИ были опубликованы различные оценки потерь отечественных производителей стали в результате введения заградительных пошлин - около 300-400 млн долл. в год. Впоследствии выяснилось, что главные производители продукции, подпавшей под решение "201", потеряют не более 15% своей выручки при условии соответствующего снижения цены на европейских рынках. Однако, как уже было сказано, серьезного влияния на мировую цену тарифы "201" не оказали. Другим опасным результатом закрытия американского рынка (самого крупного потребителя российской стали) могло стать избыточное предложение на внутреннем рынке (производственные мощности не в состоянии переработать продукцию, не поступившую на экспорт из-за ограничений). Это привело бы к снижению внутренних цен на стальную продукцию и соответственно к дополнительным потерям производителей. Тем не менее, несмотря на все опасения, цены на все категории стальной продукции на внутреннем рынке, включенные в тарифы "201", за последние полгода выросли (см. рисунок 2). Существенную роль в этом сыграло сокращение мощностей крупнейшими металлургическими комбинатами (ММК, НЛМК, НТМК, "Северсталь" и ЗапСиб) на 10-20%. Кроме того, были отменены экспортные пошлины на черные металлы, что позволило российским металлургам поддержать объемы экспортных продаж, сохраняя ценовое конкурентное преимущество. С американской стороны к тому же были сняты ограничения на импорт слябов. Таким образом, Россия не стала исключением в общей динамике роста цен. Ожидаемые потери производителей стали были полностью компенсированы повышением как мировых цен, так и внутренних. Индекс цен на продукцию черной металлургии на российском рынке Источник: Metaltorg.ru Влияние тарифов "201" на американских потребителей Очевидно, что рост цен на внутреннем рынке невыгоден американским потребителям стали, поскольку их продукция становится неконкурентоспособной по сравнению с зарубежными товарами. Однако, как упоминалось выше, повышение лишь вернуло уровень цен на исторический тренд, а различные освобождения и исключения товаров ограничивают влияние решения "201". В то же время цены на сталь за пределами США тоже выросли. В результате рост цен на американском рынке не вызвал снижения продаж у потребителей стальной продукции. Кроме того, сохранить конкурентоспособность американской промышленности, использующей сталь как сырье, помогло снижение курса американского доллара. Слабый доллар делает импорт стальной продукции и сопутствующих товаров более дорогим, препятствуя таким образом перемещению производства (и рабочих мест) за пределы США. Заключение Введение временных заградительных пошлин против стального импорта согласно разделу 201 имело заметное, но ограниченное влияние на цены в США. Рост котировок на сталь как на американском рынке, так и за пределами Соединенных Штатов обусловлен несколькими факторами, включая тарифы "201". В то же время цены на сталь на других рынках также увеличились. Это стало следствием введения защитных мер другими странами (включая Европейский союз и Китай), последовавшего вслед за применением заградительных пошлин США, увеличения спроса за пределами США, а также снижения цены, заставившего производителей пойти на решительные меры. В итоге по прошествии четырех месяцев после введения США новых условий импорта стали иностранные производители констатируют, что решение "201" не оказало того влияния, которого они ожидали. Материал предоставлен Институтом Финансовых Исследований