Приложение 3 - Ассоциация налогоплательщиков Казахстана

реклама

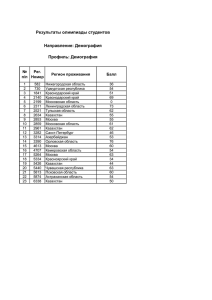

Таблица 3 _ На Обсуждение Предложения членов АНК по внесению изменений и дополнений в налоговое законодательство № Стр. элемен т 1. Подпун кт 29) пункта 1 статьи 12 2. ст.79 Действующая редакция Предлагаемая редакция Обоснование Автор Позиция НК Кодекс Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» реализация - отгрузка реализация передача Согласно МСФО доход АО Вопрос требует товаров, выполнение работ, права собственности на признается при передаче «НК обсуждения. оказание услуг с целью товары, выполнение работ, рисков. По этому принципу «КМГ продажи, обмена, оказание услуг с целью и следует отражать доход в » безвозмездной передачи, а продажи, обмена, учете также передача заложенных безвозмездной передачи, а товаров залогодержателю также передача заложенных товаров залогодержателю П.1 В целях настоящей Вернуться к редакции этой Предприятие работает по ТОО Вопрос требует статьи долгосрочным статьи НК 2008 года: ст. 114 краткосрочным и «АСП обсуждения. контрактом является 1.«Доходы и вычеты, долгосрочным контактам, МКНе принимается контракт (договор) на касающиеся долгосрочных связанным с энергетическим 519» предлагаемый вариант производство, установку, контрактов, учитываются в строительством. решения вопроса. строительство, не течение налогового периода в По итогам года по При этом предлагаем завершенный в пределах части фактического их договорам подряда обсудить вариант дополнения налогового периода по исполнения. предприятие ежегодно имеет статьи 79 НК нормой, что в корпоративному налогу, в Долгосрочным контрактом прибыль и платит КПН в последний год реализации котором были начаты является контракт (договор) на бюджет. долгосрочного контракта предусмотренные по отгрузку товаров, Доход по краткосрочным учитываются фактически контракту производство, выполненных работ, оказания и долгосрочным контрактам полученные доходы с учетом установка, строительство услуг сроком действия более предприятие ранее признанных сумм. п.2 Сумма фактически одного года определяет по При этом обращаем понесенных за налоговый 2.Доля исполнения фактическому методу. внимание, что согласно период расходов по контракта определяется пункту 2 статьи 85 Налогового По краткосрочным долгосрочному контракту посредством сопоставления контрактам кодекса в случае, когда дата на подлежит отнесению на суммы расходов, производство, установку, признания дохода в вычеты в соответствии со произведенных до конца строительство соответствии с убыток статьями 100-125 налогового периода, с общей признается в налоговом международными настоящего Кодекса. суммой расходов по данному учете наравне с другими стандартами финансовой 1 3. доходы по контракту долгосрочным контрактам определяются по выбору налогоплательщика по фактическому методу или методу завершения. Выбранный метод определения доходов отражается в налоговой политике и не может изменяться в течении срока действия контракта. 4.По фактическому методу доходом по долгосрочному контракту за отчетный налоговый период признается доход, подлежащий получению (полученный) за отчетный налоговый период, но не менее суммы расходов, понесенных за такой период по долгосрочному контракту. 5. По методу завершения доход по долгосрочному контракту за отчетный налоговый период определяется как произведение общей суммы дохода по долгосрочному контракту и доли исполнения указанного контракта за отчетный налоговый период. При этом доля исполнения долгосрочного контракта видами деятельности. Доход по долгосрочному контракту определяется в соответствии с требованиями 79 статьи НК. Статья рассматривает методику определения дохода по каждому долгосрочному контракту. Предприятия, относящиеся к отраслям производство, установка, строительство работающие по долгосрочному контракту и определяющие доход по фактическому методу признают доход за отчетный налоговый период, не менее суммы расходов, понесенных за этот же период. А это означает, что предприятие не может признать убыток по контракту в налоговом учете, а другие виды деятельности кроме выше перечисленных признают убыток в налоговом учете без каких либо ограничений в НК. Выполнение требований условий п.4 ст. 79 предполагает дискриминацию результата хозяйственной деятельности по договорам производство, установку, строительство. отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности отличается от даты признания дохода в соответствии с настоящим Кодексом, указанный доход учитывается для целей налогообложения один раз. Соответственно, приведенный пример составлен некорректно. 2 определяется как соотношение суммы расходов, произведенных в отчетном налоговом периоде и относимых на вычеты в соответствии с настоящим Кодексом, к общей сумме расходов по долгосрочному контракту, которые могут быть отнесены на вычеты в соответствии с настоящим Кодексом за период действия контракта. Определяя доход по двум предлагаемым методам по фактическому методу и методу завершения получаем не сопоставимые результаты налогооблагаемого дохода и суммы КПН подлежащего оплаты в бюджет: Например: договор подряда заключен с октября 2009 года по 31 декабря 2010 года. Договорная цена 280,00 тыс. тенге. Стоимость работ по смете 220,00 тыс. тенге В первый год работы получен доход подтвержденный налоговыми счетамифактурами 80,00 тыс. тенге Затраты по исполнению контракта аналогично подтвержденные счета - мифактурами составили 100,00 тыс. тенге. Во второй год работы доход составил 200,00 тыс. тенге. Затраты 120,00 тыс. тенге. По фактическому методу 1 год работы: Доход равен 100,00 тыс. тенге, не менее понесенных 3 затрат в соответствии со статьями 100-125 НК. Налогооблагаемый доход равен 0. 2 год работы: Доход 2000,00 тыс. тенге Расход 120,00 тыс. тенге Налогооблагаемый доход равен 80,00 тыс. тенге. КПН к оплате 16,00 тыс. тенге. По методу завершения 1 год работы: Определяем долю исполнения контракта 100,00:220,00х100= 45%. Доход равен 280,00х 45% = 126,00 тыс.тенге Налогооблагаемый доход 126,00-100,00 =26,00 тыс. тенге КПН равен 26,00 х 20%=5,20 тыс. тенге Второй год работы Расходы составили 120,00 тыс. тенге. Доля исполнения контракта равна 120,00:220,00 х100=55% Доход составляет 280,00 х 55% =154,00 Налогооблагаемый доход равен 154,00-120,00 =34,00 тыс.тенге 4 Начислен КПН 6,8 тыс. тенге. Сравнивая результаты определения налогооблагаемого дохода и КПН по исполнению контракта в целом имеем: По фактическому методу а) налогооблагаемый доход 0+80=80,00 б) КПН равен 16,00 1.По методу завершения А) налогооблагаемый доход 26+34=60 Б) КПН равен 12,0 В результате, работая по фактическому методу определения дохода, по итогу исполнения долгосрочного контракта предприятие переплатит КПН 4,00 тыс. тенге 3. Пункт 2 статьи 89 Налогов ого кодекса Обязательства, возникшие по приобретённым товарам (работам, услугам), а также по начисленным работникам доходам и другим выплатам, определяемым в соответствии с пунктом 2 Обязательства, возникшие по приобретённым товарам (работам, услугам), а также по начисленным работникам доходам и другим выплатам, определяемым в соответствии с пунктом 2 статьи 163 Результаты применения каждого из методов одной и той же статьи НК должны быть примерно одинаковы. В связи с этим нарушается принцип справедливости. Необходимо исключить слова «ранее отнесённой на вычеты», а также «пропорционально сумме данных обязательств, ранее отнесённой на вычеты». Из редакции действующей АО Вопрос «Инте обсуждения. ргаз Центр альная Азия» требует 5 4. ст.100 НК статьи 163 настоящего Кодекса, и не удовлетворённые в течение трёх лет с даты возникновения таких обязательств, признаются сомнительными. Указанные обязательства подлежат включению в совокупный годовой доход налогоплательщика в пределах суммы данных обязательств, ранее отнесённой на вычеты, за исключением налога на добавленную стоимость, который подлежит восстановлению по взаиморасчётам с бюджетом по ставке, принятой на дату возникновения обязательств, пропорционально сумме данных обязательств, ранее отнесённой на вычеты. настоящего Кодекса, и не удовлетворённые в течение трёх лет с даты возникновения таких обязательств, признаются сомнительными. Указанные обязательства подлежат включению в совокупный годовой доход налогоплательщика в пределах суммы данных обязательств, за исключением налога на добавленную стоимость, который подлежит восстановлению по взаиморасчётам с бюджетом по ставке, принятой на дату возникновения обязательств. 7. Вознаграждения за кредиты (займы), полученные на строительство, начисленные в период строительства, Дополнить п.7 ст.100 вторым абзацем следующего содержания: «В случае длительной (на срок более 3-х месяцев) приостановки статьи следует, что при возникновении сомнительных обязательств по приобретённым основным средствам, нематериальным активам (т.е. по фиксированным активам) в совокупный годовой доход относится сумма дохода в пределах начисленной амортизации (так как в данном случае амортизация относится на вычеты), а также НДС исключать из зачета нужно также исходя из размера начисленной амортизации. Спорным является также признание дохода по сомнительным обязательствам, возникшим по приобретенным материалам, которые могут находиться на складах более трех лет, и, соответственно, не относиться на вычеты. Считаем, что привязку к вычетам следует убрать, так как для признания дохода основанием является истечение срока исковой давности. Смысл самого дополнения понятен – убрать необоснованное искажение стоимости таких активов в силу причин, не зависящих ТОО “Capit al Partne rs”, Вопрос требует обсуждения. При этом готовы рассмотреть вопрос относительно случаев, когда в 6 включаются в стоимость строительства, объекта строительства. осуществленное в соответствии с действующими правилами прекращения строительства и консервации объекта, начисленное вознаграждение по кредитам (займам), не включается в стоимость объекта строительства, а относится на вычеты в течение всего периода такой приостановки». от компаний – девелоперов или застройщиков. Мы понимаем, что помимо общего неприятия со стороны НК (уменьшение стоимости, снижение базы налога на имущество, увеличение вычетов), будет подниматься вопрос потенциальных злоупотреблений со стороны собственников такого имущества. Но данные нормы прописаны в действующих СНиПах, где предусмотрено участие госструктур в консервации объектов строительства. Кроме того, за это говорят и нормы МСФО (№23). Также, насколько мне известно, лицензированные оценщики по действующим методикам также не берут во внимание этот фактор - % за кредиты/займы при оценке зданий и сооружений. В силу того, что отсутствие финансирования длится уже в течение трех лет, то, как вариант, надо вводить ее ретроспективно. ТОО консервации «TS госструктуры. Engine ering» участвуют 7 5. Пункт 3 Порядок, установленный статьи пунктом 1 настоящей статьи, 111 применяется также к расходам на приобретение нематериальных активов, понесенным налогоплательщиком в связи с приобретением права недропользования. 6. п.3 3. Доходы, Порядок, установленный пунктом 1 настоящей статьи, применяется также к расходам на приобретение нематериальных активов и другим расходам, понесенным налогоплательщиком в связи с приобретением права недропользования, включая выплаченный подписной бонус в порядке, установленном в первой части статьи 315 настоящего Кодекса. Доходы, предусмотренные В соответствии с законодательством Республики Казахстан о недрах и недропользовании до подписания контракта на недропользование необходимы разработки проектов поисковых, оценочных работ, проектных документов на проведение работ по добычи, которые подлежат обязательным экспертизам и позволяющие заключить контракт. Для подготовки указанных проектов налогоплательщики несут соответствующие затраты, которые должны также включаться в отдельную группу амортизируемых активов до момента начала добычи. Также не установлен порядок учета в налоговых целях суммы подписного бонуса выплаченного после объявления победителя конкурса или подписания протокола прямых переговоров. АО НК «КМГ » Большинство инвалидов с АО Вопрос требует обсуждения. Для рассмотрения данной поправки необходимо определить четкий перечень «других расходов». Вопрос требует 8 ст. 156 7. п.2 ст. 170 предусмотренные подпунктами 12) и 13) пункта 1 настоящей статьи, исключаются из доходов, подлежащих налогообложению, на основании заявления физического лица на применение корректировки доходов, подлежащих налогообложению, с указанием суммы такой корректировки в пределах, установленных настоящей статьей; отсутствует подпунктами 12) и 13) пункта 1 настоящей статьи, исключаются из доходов, подлежащих налогообложению, кроме пенсионных выплат, на основании заявления физического лица на применение корректировки доходов, подлежащих налогообложению, с указанием суммы такой корректировки в пределах, установленных настоящей статьей; 1. Доходы, предусмотренные подпунктами 12) и 13) пункта 1 статьи 156, исключаются из доходов в виде пенсионных выплат, на основании: бессрочной или долгосрочной инвалидностью не имеют доходов, превышающих размер предоставляемой льготы (55 МЗП) Для ежегодной подачи заявления, пенсионеры-инвалиды вынуждены собирать подтверждающие документы и специально приходить в пенсионный фонд, что создает им дополнительные трудности. Учитывая вышесказанное, считаем достаточным требовать долгосрочные заявления на применение корректировки, предусмотренной статьей 156: - при первичной подаче заявления на осуществление пенсионных выплат, - при продлении срока инвалидности - при изменении размера корректировки (если имеется несколько источников дохода) - и т.п. «НПФ обсуждения. Народ ного Банка Казах стана» АО Вопрос «НПФ обсуждения. Народ ного Банка Казах стана» требует 9 8. Статья 156, п.3 Статья 156. Доходы, не подлежащие налогообложению 3. Доходы, предусмотренные подпунктами 12) и 13) пункта 1 настоящей статьи, исключаются из доходов, подлежащих налогообложению, на основании: заявления физического лица на применение корректировки доходов, подлежащих налогообложению, с указанием суммы такой заявления физического лица на ежегодное применение корректировки в течение всего срока действия льготы, с указанием размера (в МЗП) такой корректировки. При наличии нескольких источников дохода, общая сумма корректировки доходов, подле-жащих налогообложению, предусмотренных статьей 156 за один год, не должна превышать пределов, установленных данной статьей. копий подтверждающих документов Статья 156. Доходы, не подлежащие налогообложению… п.3 изложить 3. Доходы, предусмотренные подпунктами 12) и 13) пункта 1 настоящей статьи, исключаются из доходов, подлежащих налогообложению, на основании: заявления физического лица на применение корректировки доходов, подлежащих налогообложению; копий подтверждающих Действующее положение ТОО требует представление "Казц заявления еще до того инк" момента, когда определена сумма.. В настоящее время работодатель вынужден брать 2 заявления: одно - на применение корректировки в размере дополнительной оплаты труда в размере 1,5 МРП ежемесячно; другое - в период оформления отпуска, после расчета средней заработной платы для суммы дней ежегодного дополнительного Вопрос обсуждения. требует 10 9. Статья 202 корректировки в пределах, документов. установленных настоящей статьей; копий подтверждающих документов. Предлагаем статью Порядок налогообложения доходов исключить полностью. иностранных работников юридического лицанерезидента, не имеющего постоянного учреждения в Республике Казахстан 1. Положения настоящей статьи применяются к налогообложению доходов физического лицанерезидента, определенных подпунктами 18), 20), 21) пункта 1 статьи 192 настоящего Кодекса, включая доходы, определенные статьями 163 165 настоящего Кодекса, если иное не установлено пунктом 5 статьи 201 настоящего Кодекса. При этом положения настоящей статьи применяются при одновременном выполнении следующих условий: 1) физическое лицонерезидент является работником юридического лица-нерезидента, не имеющего постоянного учреждения в Республике Казахстан; оплачиваемого отпуска. Поэтому считаем, что нет необходимости указывать в заявлении суммы для корректировки. 202 Данная норма не может в полной мере выполняться на практике по следующим причинам: 1) юридическое лицонерезидент, являющееся стороной контракта, зачастую не может раскрыть информацию о заработной плате своих сотрудников в связи с требованиями законодательства другого государства; 2) данный налог не имеет отношения к договорным отношениям между резидентом и юридическим лицом-нерезидентом; 3) из формулировки «не имеющего постоянного учреждения в Республике Казахстан» не ясно, применимы ли положения данной статьи, если деятельность нерезидента привела к образованию ПУ в соответствии с правилами НК РК и международных соглашений, которое не было зарегистрировано; 4) администрирование ИПН находится в ведении Филиа л Компа нии «Kaza khmys Servic es Limite d/Каза хмыс Серви сиз Лимит ед» в РК Не принято. При разработке НК с целью улучшения администрирования было принято решение о введении действующего порядка налогообложения доходов иностранных работников юридического лицанерезидента, командированных в РК и находящихся в РК более 183 календарных дней. Данный принцип не противоречит положениям международных договоров об избежании двойного налогообложения. При этом готовы обсудить различные варианты внесения изменений в данный пункт, не ухудшающие порядок администрирования. 11 2) физическое лицонерезидент признается для текущего налогового периода постоянно пребывающим в Республике Казахстан в соответствии с пунктом 2 статьи 189 настоящего Кодекса. В случае если физическое лицо-нерезидент не признается для текущего налогового периода постоянно пребывающим в Республике Казахстан, то доходы такого лица, указанные в подпунктах 18), 20), 21) пункта 1 статьи 192 настоящего Кодекса, включая доходы, указанные в статьях 163 - 165 настоящего Кодекса, не подлежат налогообложению. 2. Обязанность и ответственность по исчислению, удержанию и перечислению индивидуального подоходного налога у источника выплаты в бюджет с доходов физического лицанерезидента, указанного в пункте 1 настоящей статьи, возлагаются на юридическое лицо (в том числе нерезидента, осуществляющего налоговых органов и не может быть возложено на налогоплательщиков. Соответственно, предлагаем возложить исполнение данного налогового обязательства на физических лиц, постоянно пребывающих в РК, либо на юридических лицнерезидентов, работниками которых являются данные физические лица. 12 деятельность через постоянное учреждение), в пользу которого выполняются работы, оказываются услуги юридическим лицомнерезидентом. Такое лицо признается налоговым агентом. 3. Исчисление индивидуального подоходного налога производится с дохода физического лицанерезидента, указанного в трудовом договоре (контракте), заключенном между физическим лицомнерезидентом и юридическим лицомнерезидентом, без осуществления налоговых вычетов по ставке, установленной статьей 158 настоящего Кодекса. При этом юридическое лицонерезидент обязано представить налоговому агенту нотариально засвидетельствованные копии индивидуальных трудовых договоров (контрактов), заключенных с физическими лицаминерезидентами, командированными в Республику Казахстан. 13 10. п.3 ст.202 4. Исчисление и перечисление индивидуального подоходного налога с доходов физического лицанерезидента в бюджет производятся налоговым агентом по месту своего нахождения не позднее 25 числа каждого месяца. 5. Индивидуальный подоходный налог у источника выплаты удерживается налоговым агентом в момент выплаты дохода юридическому лицунерезиденту независимо от формы и места осуществления выплаты дохода. Исчисление ИПН производится с дохода физического лицанерезидента, указанного в трудовом договоре (контракте), заключенном между физическим лицомнерезидентом и юридическим лицомнерезидентом, без осуществления налоговых вычетов по ставке, установленной статьей 158 настоящего кодекса. При этом юридическое лицонерезидент обязано представить налоговому Считаем, что основанием должен являться договор с юридическим лицомнерезидентом, в котором прописаны все ставки оплаты физическим лицам нерезидентам, а также фактически полученные доходы физических лиц согласно инвойсов. Наша компания заключила договора с компанией-нерезидентом на предоставление персонала в РК. Согласно налогового кодекса, мы являемся налоговым агентом по отношению к работникам юридического лица – нерезидента. При выплате дохода юридическому лицу Необходимо. п.3 ст.202 удерживаются ИПН и исключить, либо соц.налог за нерезидента. перефразировать выше Согласно п. 3 ст.202 мы предложенной редакцией. запрашиваем нотариально засвидетельствованные копии индивидуальных АО «Эйр Астан а» Не принято. При разработке НК с целью улучшения администрирования было принято решение о введении действующего порядка налогообложения доходов иностранных работников юридического лицанерезидента, командированных в РК и находящихся в РК более 183 календарных дней. Данный принцип не противоречит положениям международных договоров об избежании двойного налогообложения. 14 агенту нотариально засвидетельствованные копии индивидуальных трудовых договоров (контрактов), заключенных с физическими лицаминерезидентами, командированными в Республику Казахстан. 11. п.1 ст. 223 Суммы уплаченных за пределами Республики Казахстан налогов на доходы или идентичного вида подоходного налога с доходов, полученных налогоплательщикомрезидентом из источников за пределами Республики Казахстан, зачитываются при уплате корпоративного или индивидуального подоходного налога в Республике Казахстан при наличии документа, подтверждающего уплату налога. Таким документом является справка о суммах привести редакцию второго абзаца к первоначальному варианту и добавить третий абзац Таким документом является справка о суммах полученных доходов из источников в иностранном государстве и уплаченных налогов, заверенная налоговым органом иностранного государства. При этом справка о суммах полученных доходов из источников в иностранном государстве и уплаченных налогов представляется в течении исковой давности. трудовых договоров (контрактов). Компании – нерезиденты считают, что это конфиденциальная информация, и не всегда хотят представлять ее. Кроме того нотариальное заверение и пересылка приводит к значительным расходам, т.к. все осуществляется за наш счет, поскольку это требование нашего законодательства. Оплата производится согласно счетов (инвойсов), выставленных за каждого сотрудника нерезидента, где видны все ставки. Привести редакцию второго абзаца данной статьи к первоначальному варианту (удалить слова «выданную и», с тем, чтобы налоговые органы на местах принимали справки, выданные иностранными работодателями или компаниями (банками) и заверенные налоговыми органами иностранных государств. В настоящее время при проведении камерального контроля по поданным за 2009 год декларациям физических лиц – При этом готовы обсудить различные варианты внесения изменений в данный пункт, не ухудшающие порядок администрирования. ТОО «Прай суоту рхаус Купер с Такс энд Эдвай зори» ТОО «Deloi tte TCF» Часть первая требует обсуждения при представлении материалов касательно не выдачи или невозможности выдачи компетентными органами справки о суммах полученных доходов из источников в иностранном государстве и уплаченных налогов. Часть вторая не принимается. Согласно п.1 ст.223 НК суммы уплаченных за пределами РК налогов на доходы или идентичного вида подоходного налога с доходов, полученных налогоплательщиком15 полученных доходов из источников в иностранном государстве и уплаченных налогов, выданная и заверенная налоговым органом иностранного государства. резидентов, для целей зачета иностранного налога налоговые органы на местах требуют представления справки «выданной и заверенной налоговым органом иностранного государства». Такие требования адресуются как казахстанским гражданам, работавшим за границей в 2009 году, так и к иностранцам, ставшими налоговым резидентами в РК, но получившими доход из источника в иностранном государстве. резидентом из источников за пределами РК, подлежат зачету в счет уплаты корпоративного или индивидуального подоходного налога в РК при наличии документа, подтверждающего уплату такого налога. Таким образом, в случае отсутствия такого документа зачет иностранного налога не может быть предоставлен. На практике оказалось, что некоторые юрисдикции не могут выполнить требование Налогового кодекса РК в связи с наличием собственных правил. Так, некоторые страны (Великобритания, Швейцария) не выдают справки по доходам физических лиц, обложенным налогом у источника выплаты; такую справку может выдать только работодатель или компания выплатившая доход и удержавшая налог (например, банк). Справку в налоговых органах этих 16 стран можно получить только после подачи годовой декларации. В России налоговый орган может заверить справку, выданную работодателем, и т.д. Таким образом, из-за внутренних правил Налогового кодекса РК не могут быть применены положения соглашений конвенций об устранении двойного налогообложения. В связи с тем, что в ближайшем будущем в РК планируется введение всеобщего обязательного декларирования доходов физическими лицами, вопросу устранения двойного налогообложения следует уделить более серьезное внимание. Кроме того на практике получение такой справки в требуемом формате из налоговых органов иностранных государств является проблематичным, либо вовсе невозможным в связи с рядом причин перечисленных ниже. 1. Законодательство многих стран не предусмотрено предоставление их налоговыми органами справки о суммах 17 12. п/п 1) слова «на акции, п.4 являющиеся базовым статьи активом депозитарных 227-1 расписок» заменить словами «на депозитарные расписки, базовым активом которых являются акции»; слова «на акции, являющиеся базовым активом депозитарных расписок» заменить словами «на депозитарные расписки, базовым активом которых являются акции»; 13. Подпун Статья 231. Оборот по Статья 231. Оборот по кт 16 реализации товаров, работ, реализации товаров, работ, пункта услуг. услуг. 3 статьи … … 231 3. Не являются 3. Не являются оборотом оборотом по реализации: по реализации: … … 16) Отсутствует 16) Компенсация (возмещение) расходов (работ, услуг) третьими лицами, в случае если такие расходы возмещаются в фактически произведенном размере, без начисления вознаграждения полученных доходов из источников в иностранном государстве и уплаченных налогов по запросу налогоплательщика 2. Налоговый период, а также сроки подачи декларации по подоходному налогу разняться от государства к государству, что не позволяет представить документ до 31 марта. Документ, подтверждающий право собственности на акции не может быть представлен держателями депозитарных расписок. Подтверждающие документы могут быть представлены только в отношении расписок, а не их базового актива. Согласно подпункту 29 пункта 1 статьи 12 Налогового кодекса реализация – это отгрузка товаров, выполнение работ, оказание услуг с целью продажи, обмена, безвозмездной передачи, а также передача заложенных товаров залогодержателю. При выставлении налогоплательщиками счетов к возмещению понесенных расходов на АО Вопрос «НПФ обсуждения. Народ ного Банка Казах стана» требует АО Вопрос «Банк обсуждения. Развит ия Казах стана» требует 18 14. Подпун Статья 257. Налог на кт 4 добавленную стоимость, не пункта подлежащий отнесению в 1 статьи зачет. 257 1. Налог на добавленную стоимость не зачитывается и учитывается в порядке, установленном пунктом 12 статьи 100 настоящего Кодекса, если подлежит уплате в связи с получением: … 4) Отсутствует сверх сумм понесенных расходов. Статья 257. Налог на добавленную стоимость, не подлежащий отнесению в зачет. 1. Налог на добавленную стоимость не зачитывается и учитывается в порядке, установленном пунктом 12 статьи 100 настоящего Кодекса, если подлежит уплате в связи с получением: … 4) работ, услуг возмещенных и подлежащих возмещению третьими лицами. приобретение работ и услуг, не происходит выполнения работ и оказания услуг непосредственно, налогоплательщиком, перевыставляющим счета – то есть реализация не производится. Услуги и работы оказаны этому налогоплательщику другим лицом, по результатам которых этими сторонами подписаны акты приема передачи работ и услуг и выставлены счета-фактуры. Одновременно предлагаем внести изменения, что при этом суммы НДС по приобретенным работам и услугам и подлежащие дальнейшему возмещению не подлежат отнесению в зачет у данного налогоплательщика. АО Вопрос «Банк обсуждения. Развит ия Казах стана» требует Например: 1) Банк уплатил гос. пошлину за подачу иска в суд. По решению суда ответчик возмещает гос. пошлину. 2) Банк заключил договор страхования залогового имущества. По условиям договора Заемщик возмещает эти расходы. 3) По условиям договора 19 Заемщик возмещает понесенные командировочные расходы работника Банка: Банк оплатил своему работнику расходы на командировку, которые далее перевыставляются Заемщику – при этом проезд, суточные Возмещение может быть любых расходов (работ, услуг) 4) Арендодатель перевыставляет счета на возмещение расходов на коммунальные услуги, услуги связи, которые не оказываются непосредственно самим арендодателем. По теории НДС – косвенный налог, форма изъятия в бюджет государства части добавленной стоимости и вносится в бюджет по мере реализации работ, услуг. В связи с чем так как на наших примерах услуги непосредственно лицом, перевыставляющим счета не оказываются, считаем необходимым внести данную поправку. К примеру, в России данные расходы не являются 20 реализацией и НДС не облагаются (прилагается письмо Минфина РФ). МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 24 марта 2007 года N 03-07-15/39 [О применении налога на добавленную стоимость] В связи с письмом о применении налога на добавленную стоимость в отношении денежных средств, перечисленных арендатором арендодателю в целях компенсации расходов арендодателя по оплате коммунальных услуг, услуг связи, а также услуг по охране и уборке арендуемых помещений в рамках договоров, согласно которым в стоимость услуг по аренде помещения указанные расходы не включаются, Минфин России сообщает. В соответствии с подпунктом 1, пункта 1 статьи 146 главы 21 "Налог на добавленную стоимость" 21 Налогового кодекса Российской Федерации (далее - Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг, передаче имущественных прав) на территории Российской Федерации, по которым выставляются счетафактуры. По коммунальным услугам, услугам связи, а также услугам по охране и уборке арендуемых помещений в рамках вышеуказанных договоров счета-фактуры арендодателями арендаторам не выставляются, поскольку реализация данных услуг арендодателем не производится. Соответственно, при получении денежных средств, перечисленных арендатором арендодателю в целях компенсации расходов арендодателя по оплате указанных услуг, объекта налогообложения налогом на добавленную стоимость не возникает. Одновременно необходимо 22 учитывать, что согласно пункту 1 статьи 169 Кодекса документом, служащим основанием для принятия налога на добавленную стоимость к вычету, является счет-фактура. Поэтому в связи с отсутствием соответствующих счетовфактур суммы налога по вышеуказанным услугам в рассматриваемом случае к вычету у арендатора не принимаются. Директор Департамента налоговой и таможенно-тарифной политики Министерство финансов РФ И.В.Трунин 15. Статья 237 Пункт 3 Предлагаем в подпункте 2) 237. Дата оборота по пункта 3 статьи 237 слова «дата таможенного декларирования полной 3. В случае вывоза товаров грузовой таможенной в таможенной процедуре декларации» экспорта датой совершения заменить на оборота по реализации слова «дата выпуска Статья совершения реализации Электронный текст документа сверен по: Учет, налоги, право с приложением "Официальные документы", N 18, 15.05.2007 В таможенном ТОО законодательстве «Дело отсутствуют такие понятия йт» как «дата таможенного декларирования» полной грузовой таможенной декларации и «дата оформления» полной Вопрос требует обсуждения. Учитывая, что в вопросе затрагиваются определения, предусмотренные таможенным законодательством, данный вопрос необходимо 23 товара является: 1) дата фактического пересечения таможенной границы таможенного союза в пункте пропуска, определяемая в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан; 2) дата таможенного декларирования полной грузовой таможенной декларации с отметками таможенного органа, производившего таможенное декларирование, в следующих случаях: в случае вывоза товаров в таможенной процедуре экспорта с применением процедуры периодического таможенного декларирования; в случае вывоза товаров в таможенной процедуре экспорта с применением процедуры временного таможенного декларирования. 3-1. В случае ввоза товаров в режиме реимпорта, вывезенных ранее в режиме экспорта, датой совершения оборота по реализации товаров в соответствии с грузовой таможенной полной декларации на товары» декларации. Согласно и далее по тексту. статьям 288 и 297 Кодекса РК «О таможенном деле в Предлагаем в подпункте 2) РК» есть дата подачи, дата пункта 3-1 статьи 237 слова регистрации и сроки «дата оформления полной выпуска таможенной грузовой таможенной декларации (в частности декларации» заменить словами декларации на товары). «дата выпуска товаров в Учитывая, что соответствии с полной окончательное решение декларации на товары» и далее таможенного органа по тексту. фиксируется в графе С декларации на товары путем проставления даты выпуска товаров, заверенной подписью и печатью должностного лица таможенного органа, полагаем целесообразным привязываться в качестве даты совершения оборота по реализации товаров к дате выпуска товаров таможенными органами в декларации на товары. В соответствии с Таможенным кодексом Таможенного союза и действующим таможенным законодательством РК, вместо грузовой таможенной декларации применяется понятие «декларация на товары». согласовать с Комитетом таможенного контроля МФ РК. 24 16. п.4 ст.241 товаров является: 1) дата фактического пересечения таможенной границы Республики Казахстан в пункте пропуска при вывозе товара в режиме экспорта без применения процедуры периодического или временного декларирования, определяемая в соответствии с таможенным законодательством Республики Казахстан; 2) дата оформления полной грузовой таможенной декларации с отметками таможенного органа, производившего таможенное оформление, при вывозе товаров в режиме экспорта с применением процедуры периодического или временного декларирования. Сумма НДС за нерезидента уплачивается не позднее срока представления декларации по НДС, установленного статьей 270 Налогового кодекса. Предлагаем установить срок оплаты НДС за нерезидента по аналогии с другими налогами, а именно не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом Для того, чтобы взять НДС за нерезидента в зачет именно в том периоде, когда он был начислен, налогоплательщик обязан производить оплату в пределах того налогового периода за который он представляет декларацию. Следовательно, не будет иметь принципиального значения тот факт АО «Эйр Астан а» Вопрос обсуждения. требует 25 17. Статья 249 Статья 249. Обороты, связанные с землей и жилыми зданиями 1. Реализация жилого здания (части жилого здания) и (или) аренда такого здания (части здания), в том числе субаренда, освобождаются от налога на добавленную стоимость, за исключением: 1) реализации или аренды жилого здания (части жилого здания), используемого для предоставления гостиничных услуг; 2) предоставления услуг по проживанию в гостинице. 2. Если иное не предусмотрено настоящим пунктом, передача права владения и (или) пользования, и (или) распоряжения земельным участком, и (или) аренда требуется дать определение в статье 12 НКРК «Основные понятия, применяемые в настоящем Кодексе» «гостиничных услуг» предусмотрено ли кодексом оплата до 15 числа или до 25 числа. Но для удобства налогоплательщиков предлагаем установить срок оплаты НДС за нерезидента по аналогии с другими налогами, а именно не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом. В статье 249 НКРК АО упоминаются гостиничные КИМ услуги. Однако, понятия ЭП «гостиничные услуги» в Налоговом Кодексе не указано. Например, КИМЭП имеет жилой многоквартирный дом. Некоторые пустующие квартиры сдаются в аренду. Соответствует ли такая аренда понятию «гостиничные услуги» или нет, несовсем понятно. Поэтому требуется дать определение в статье 12 НКРК «Основные понятия, применяемые в настоящем Кодексе» «гостиничных услуг» Вопрос требует обсуждения. По данному вопросу будет направлен запрос в уполномоченный орган. 26 18. Статья 253 земельного участка, в том числе субаренда, освобождаются от налога на добавленную стоимость. Не освобождаются от налога на добавленную стоимость: 1) плата за передачу земельного участка для парковки или хранения автомобилей, а также иных транспортных средств; 2) передача права владения и (или) пользования, и (или) распоряжения земельным участком, занятым жилым зданием (частью жилого здания), используемым для предоставления гостиничных услуг, зданием (частью здания), не относящимся (не относящегося) к жилому зданию, а также аренда такого земельного участка, в том числе субаренда. Статья 253. Услуги, работы в сфере культуры, науки и образования Услуги, работы в сфере культуры, науки и образования освобождаются от налога на добавленную стоимость, если относятся к услугам, работам: Статья 253. Услуги, работы в сфере культуры, науки и образования Услуги, работы в сфере культуры, науки и образования освобождаются от налога на добавленную стоимость, если относятся к услугам, работам: 1) по проведению социально В статье 253 пункт 5 для КИМ ВУЗов неясно библиотечные ЭП услуги освобождаются от НДС, если оказываются только библиотеками как организациями культуры (согласно закона «О культуре») или любыми организациями, включая ВУЗы Вопрос требует обсуждения. По данному вопросу будет направлен запрос в Министерство культуры РК и Министерство образования и науки РК. 27 1) по проведению социально значимых мероприятий в области культуры, зрелищных культурно-массовых мероприятий, осуществляемых в рамках государственного заказа; 2) осуществляемым (кроме предпринимательской деятельности) организациями культуры театрами, филармониями, музеями, библиотеками, культурно-досуговыми организациями; 3) образовательным - в сфере дошкольного воспитания и обучения; начального, основного среднего, общего среднего, дополнительного образования; технического и профессионального, послесреднего, высшего и послевузовского профессионального образования, осуществляемым по соответствующим лицензиям на право ведения данных видов деятельности; 4) научноисследовательским работам, проводимым на основании договоров на значимых мероприятий в области культуры, зрелищных культурно-массовых мероприятий, осуществляемых в рамках государственного заказа; 2) осуществляемым (кроме предпринимательской деятельности) организациями культуры театрами, филармониями, музеями, библиотеками, культурнодосуговыми организациями; 3) образовательным - в сфере дошкольного воспитания и обучения; начального, основного среднего, общего среднего, дополнительного образования; технического и профессионального, послесреднего, высшего и послевузовского профессионального образования, осуществляемым по соответствующим лицензиям на право ведения данных видов деятельности; 4) научноисследовательским работам, проводимым на основании договоров на осуществление государственного заказа; 5) по библиотечному обслуживанию, оказываемым организациями культуры и 28 19. осуществление государственного заказа; 5) по библиотечному обслуживанию; 6) по сохранению, за исключением распространения информации и пропаганды, объектов историкокультурного наследия и культурных ценностей, занесенных в реестры объектов историкокультурного достояния или Государственный список памятников истории и культуры в соответствии с законодательством Республики Казахстан. Статья 4. Плательщику налога на 273 добавленную стоимость, пункт 4 осуществляющему обороты, и статья облагаемые по нулевой 635 ставке, которые составляют пункт 8 не менее 70 процентов в общем облагаемом обороте по реализации за налоговый период, за исключением указанных в пункте 2 статьи 274 настоящего Кодекса, возврат производится в течение шестидесяти рабочих дней с момента представления декларации по налогу на добавленную стоимость, в которой указано требование о организациями, осуществляющими деятельность в социальной сфере; 6) по сохранению, за исключением распространения информации и пропаганды, объектов историкокультурного наследия и культурных ценностей, занесенных в реестры объектов историкокультурного достояния или Государственный список памятников истории и культуры в соответствии с законодательством Республики Казахстан. Пункт 4 после слов «возврат производится» изложить в следующей редакции: «в течение 30 календарных дней от даты предоставления декларации по налогу на добавленную стоимость, в которой указано требование о возврате, на основании отчета по камеральному контролю. Возврат сумм НДС, не подтвержденных по итогам камерального контроля, подлежит возврату в течение 60 календарных дней по итогам отчета о встречной проверке. Срок возврата НДС в течение 60 рабочих дней (фактически получается 120135 календарных дней по завершении квартала) от даты предоставления декларации – приводит к отвлечению денег из оборота на неоправданно долгий срок. Налоговый орган имеет полную информацию от налогоплательщиков по каждому счету-фактуре, и проведение встречной проверки, если не выявлены расхождения, является лишней не АО «АК Алты налма с» Вопрос обсуждения. требует 29 20. п.2 ст.276-6 возврате. производительной работой. 2. Если иное не установлено настоящей статьей, датой совершения облагаемого импорта является дата принятия налогоплательщиком на учет импортированных товаров (в том числе товаров, являющихся результатом выполнения работ по договорам (контрактам) об их изготовлении), а также товаров, полученных по договору (контракту), предусматривающему предоставление займа в виде вещей, товаров, являющихся продуктами переработки давальческого сырья. Если иное не установлено настоящим пунктом для целей настоящей главы датой принятия на учет импортированных товаров является: 1) наиболее ранняя из дат признания (отражения) таких товаров в бухгалтерском учете в соответствии с Предлагается исключить встречную проверку по счетам-фактурам, подтвержденным по итогам камеральной проверки. Абзац 6 «При отсутствии ENRC сведений о дате ввоза товаров на территорию Республики Казахстан датой принятия на учет импортированных товаров является дата, указанная в подпункте 1) части второй настоящего пункта.» автоматически «возвращает» налогоплательщика в старую редакцию ст.276-6 НК РК действующую с 01.07.2010. Таким образом, при переходе прав собственности на товар (Например: со склада продавца) на основании согласованных условий контракта, налогоплательщик при отсутствии сведений о дате ввоза товара на момент представления отчетности по НДС обязан предоставить Заявление в Налоговые органы при фактическом отсутствии товара на территории РК, т.е. налогоплательщик отразил в бухучете товар как 2. Если иное не установлено настоящей статьей, датой совершения облагаемого импорта является дата принятия налогоплательщиком на учет импортированных товаров (в том числе товаров, являющихся результатом выполнения работ по договорам (контрактам) об их изготовлении), а также товаров, полученных по договору (контракту), предусматривающему предоставление займа в виде вещей, товаров, являющихся продуктами переработки давальческого сырья. Если иное не установлено настоящим пунктом для целей настоящей главы датой принятия на учет импортированных товаров является наиболее поздняя из указанных в подпунктах 1) и 2) части второй настоящего пункта дат (Примечание-вопрос: Вопрос требует обсуждения. В ст. 276-6 НК были внесены изменения и дополнения Законом РК «О внесении изменений и дополнений в некоторые законодательные акты по вопросам налогообложения» от 21.07.2011 г. При этом редакция указанной статьи отрабатывалась совместно с членами АНК. 30 международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности; 2) дата ввоза таких товаров на территорию Республики Казахстан. При наличии у налогоплательщика обеих дат, указанных в подпунктах 1) и 2) части второй настоящего пункта, датой принятия на учет импортированных товаров признается наиболее поздняя из указанных дат. Для целей настоящего пункта датой ввоза товаров на территорию Республики Казахстан является: при перевозке товаров воздушными или морскими судами - дата ввоза в аэропорт или порт, расположенных на территории Республики Казахстан; при перевозке товаров в международном автомобильном сообщении дата пересечения Государственной границы Республики Казахстан. При этом дата но желательно, чтобы поздняя дата определялась не в течение налогового периода(месяца) , а в принципе при анализе одной поставки в совокупности не только одного месяца ) 1) наиболее ранняя из дата признания (отражения) таких товаров в бухгалтерском учете в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности; 2) дата ввоза таких товаров на территорию Республики Казахстан. При наличии у налогоплательщика обеих дат, указанных в подпунктах 1) и 2) части второй настоящего пункта, датой принятия на учет импортированных товаров признается наиболее поздняя из указанных дат. Для целей настоящего пункта датой ввоза товаров на территорию Республики Казахстан является: при перевозке товаров воздушными или морскими судами - дата ввоза в аэропорт или порт, расположенных на «товар в пути», но в силу отсутствия сведения по пересечению границы на момент подачи декларации, должен отразить по дате «товаров в пути» 31 пересечения Государственной границы Республики Казахстан определяется на основании талона о прохождении государственного контроля, выдаваемого территориальными подразделениями Пограничной службы Комитета национальной безопасности Республики Казахстан; при перевозке товаров в международном и межгосударственном сообщении железнодорожным транспортом - дата ввоза на первый приграничный пункт пропуска (станция), установленный Правительством Республики Казахстан; при транспортировке товаров по системе магистральных трубопроводов или по линиям электропередачи дата ввоза на пункт сдачи товаров. При отсутствии сведений о дате ввоза товаров на территорию Республики Казахстан датой принятия на учет импортированных товаров является дата, территории Республики Казахстан; при перевозке товаров в международном автомобильном сообщении дата пересечения Государственной границы Республики Казахстан. При этом дата пересечения Государственной границы Республики Казахстан определяется на основании талона о прохождении государственного контроля, выдаваемого территориальными подразделениями Пограничной службы Комитета национальной безопасности Республики Казахстан; при перевозке товаров в международном и межгосударственном сообщении железнодорожным транспортом - дата ввоза на первый приграничный пункт пропуска (станция), установленный Правительством Республики Казахстан; при транспортировке товаров по системе магистральных трубопроводов или по линиям электропередачи - дата ввоза на пункт сдачи товаров. 32 указанная в подпункте 1) части второй настоящего пункта. При отсутствии признания (отражения) товаров в бухгалтерском учете в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности датой принятия на учет импортированных товаров является дата, указанная в подпункте 2) части второй настоящего пункта. В иных случаях, не указанных в частях второй седьмой настоящего пункта, а также для лиц, обязанность осуществлять ведение бухгалтерского учета которых не предусмотрена законодательством Республики Казахстан, дата принятия на учет импортированных товаров определяется по дате выписки документа, подтверждающего получение (либо приобретение) таких товаров. При этом при наличии документов, При отсутствии сведений о дате ввоза товаров на территорию Республики Казахстан датой принятия на учет импортированных товаров является дата, указанная в подпункте 1) части второй настоящего пункта. При отсутствии признания (отражения) товаров в бухгалтерском учете в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности датой принятия на учет импортированных товаров является дата, указанная в подпункте 2) части второй настоящего пункта. В иных случаях, не указанных в частях второй седьмой настоящего пункта, а также для лиц, обязанность осуществлять ведение бухгалтерского учета которых не предусмотрена законодательством Республики Казахстан, дата принятия на учет импортированных товаров определяется по дате выписки 33 подтверждающих доставку товаров, датой принятия на учет импортированных товаров признается дата передачи товаров перевозчиком покупателю. 21. Ст. 276Статья 276-8. 8, Определение размера Пункт 7 облагаемого импорта. 7.Органы налоговой службы при осуществлении контроля за исполнением налоговых обязательств по налогу на добавленную стоимость при импорте товаров на территорию Республики Казахстан с территории государств членов таможенного союза вправе корректировать размер облагаемого импорта в порядке, установленном Правительством Республики Казахстан, а также с учетом требований законодательства Республики Казахстан о трансфертном ценообразовании. При этом налогоплательщик самостоятельно корректирует размер документа, подтверждающего получение (либо приобретение) таких товаров. При этом при наличии документов, подтверждающих доставку товаров, датой принятия на учет импортированных товаров признается дата передачи товаров перевозчиком покупателю. Статья 276-8. Определение размера облагаемого импорта. 7. В абзаце первом исключить слова “в порядке, установленном Правительством Республики Казахстан, а также”. Абзац второй исключить. Действующее на сегодняшний день постановление Правительства Республики Казахстан от 28 ноября 2010 года № 1249 во – первых не отвечает требованиям для ведения нормального бизнеса и с другой стороны дублирует действующий Закон «О трансфертном ценообразовании». Предложения по ст.276-8 в отдельном документе, т.к. много комментариев ТОО «JTI Казах стан» Вопрос требует обсуждения. Кодексом РК «О таможенном деле в РК» предусмотрено 6 методов определения таможенной стоимости товаров, ввозимых на таможенную территорию таможенного союза. Поскольку в рамках Таможенного союза с 1 июля 2010 года отменено таможенное оформление пунктом 7 статьи 276-8 Налогового кодекса была предусмотрена аналогичная норма. В настоящее время НК МФ РК разработан проект постановления ПРК о внесении изменений и дополнений в постановление РК от 28.11.2010 г. № 1249, который 23 декабря 2011 года направлен на согласование в АНК и НЭПК Атамекен. 34 22. п.2 ст.27615 облагаемого импорта с учетом указанного выше порядка, установленного Правительством Республики Казахстан, а также требований законодательства Республики Казахстан о трансфертном ценообразовании. 2. Освобождается от налога на добавленную стоимость импорт товаров, предусмотренных подпунктами 1), 3)-12) пункта 1 статьи 255 настоящего Кодекса. Порядок освобождения от налога на добавленную стоимость импорта товаров в рамках Таможенного союза, указанных в части первой настоящего пункта, определяется Правительством Республики Казахстан. 2. Освобождается от налога на добавленную стоимость импорт товаров, предусмотренных подпунктами 1), 3)-12) пункта 1 статьи 255 настоящего Кодекса, а также импорт товара в случае гарантийной поставки (в период действия срока гарантии). Порядок освобождения от налога на добавленную стоимость импорта товаров в рамках Таможенного союза, указанных в части первой настоящего пункта, определяется Правительством Республики Казахстан. Должна быть прямая ENRC норма в главе 37-1 в которой необходимо четко прописать условия применения освобождения оборота при импорте товара при гарантийной поставке (Например: замена дефектной продукции или дефектных частей продукции0. Также при этом необходим четкий перечень документов необходимых для представления в налоговые органы, подтверждающих освобождение оборота по данной ситуации, т.к. статья 276-1 указывает, что «Не урегулированные в настоящей главе вопросы, касающиеся обложения налогом на добавленную стоимость при экспорте и импорте товаров, выполнении работ, оказании услуг, а также его Вопрос требует обсуждения. Данный вопрос по инициативе казахстанской Стороны рассмотрен на заседании экспертной группы «Косвенные налоги», в состав которой входят сотрудники министерств финансов, налоговых органов РК, РБ и РФ. По итогам рассмотрения принято решение, что поставка (без дополнительной платы) запчастей и деталей и т.п. к товарам в период гарантийного срока их эксплуатации, если гарантийное обслуживание предусмотрено соответствующим договором о приобретении товаров между продавцом и 35 налогового администрирования, регулируются другими главами настоящего Кодекса, а также законодательным актом о введении в действие настоящего Кодекса.»,но это не решает проблемы, так как в остальных главах Налогового Кодекса РК не конкретизируются требования, касающиеся ввоза товаров в режиме Таможенного союза (в нашем примере глава 33 «Обороты и импорт ,освобожденный от НДС» не содержит прямых норм. ) 23. Статья 276-15 Пункт 3 Статья 276-15. Обороты и импорт, освобожденный от налога на добавленную стоимость в таможенном органе «3. Временный ввоз на территорию Республики Казахстан товаров, предусмотренных перечнем, утвержденным Правительством Республики Казахстан, освобождается от уплаты налога на Предлагаем в абзац 1 после слов «Республики Казахстан дополнить словами «а также транспортных средств», и исключить из абзаца 2 и 3 пункта 3 статьи 276-15 слова «транспортные средства» после слов «ввоз товаров» и «временно ввезенных товаров». В целях единообразного ТОО понимания и недопущения «Дело ужесточения условий в йт» отношении транспортных средств международной перевозки в условиях Таможенного союза, необходимо привести в соответствие положения по временному ввозу средств Таким образом, Пункт 3 транспортных международной перевозки статьи 276-15 изложить в по аналогии с таможенным покупателем, у продавца не считается экспортом и нулевая ставка НДС не применяется, а у покупателя – импортом (не взимается ввозной НДС). Считаем, что урегулирование данного вопроса возможно путем внесения дополнений в Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе от 11.12.2009 г. На предстоящем заседании ЭГ 18-20.01.2012 г. в г. Москве будет рассмотрен указанный вопрос. Вопрос требует обсуждения. Согласно поручению Первого Заместителя Премьер-министра РК Шукееева У. Е. МФ РК письмом от 05.10.2011 г. № НК-24/17262 направило в МЭРТ РК предложение по исключению п. 3 ст. 276-15 НК. 36 добавленную стоимость в порядке, по форме и в сроки, которые установлены Правительством Республики Казахстан. Для целей части первой настоящего пункта под временным ввозом товаров на территорию Республики Казахстан с территории государств членов таможенного союза понимается ввоз товаров, в том числе транспортных средств, на территорию Республики Казахстан с обязательством о последующем вывозе с территории Республики Казахстан без изменения свойств и характеристик ввезенных товаров. При этом отдельными налогоплательщиками представляется обязательство о последующем вывозе с территории Республики Казахстан временно ввезенных товаров, транспортных средств и его исполнение по форме, в порядке и сроки, которые установлены Правительством Республики Казахстан. …» следующей редакции: «3. Временный ввоз на территорию Республики Казахстан товаров, предусмотренных перечнем, утвержденным Правительством Республики Казахстан, а также транспортных средств освобождается от уплаты налога на добавленную стоимость в порядке, по форме и в сроки, которые установлены Правительством Республики Казахстан. Для целей части первой настоящего пункта под временным ввозом товаров на территорию Республики Казахстан с территории государств членов таможенного союза понимается ввоз товаров, на территорию Республики Казахстан с обязательством о последующем вывозе с территории Республики Казахстан без изменения свойств и характеристик ввезенных товаров. При этом отдельными законодательством, где транспортные средства разделяются на 2 вида: (1) используемые в качестве товара и (2) используемые для международной перевозки. В первом случае транспортные средства подпадают под категорию товаров и на них распространяется общеустановленный порядок, предусмотренный пунктом 3 статьи 276-15. А для транспортных средств, предназначенных для осуществления международной перевозки товаров из России и Беларуси необходимо предусмотреть упрощенный порядок с освобождением от уплаты НДС и без представления обязательства о последующем вывозе в налоговые органы. Если провести аналогию применения указанной ситуации в таможенном законодательстве ТС и РК, то при временном ввозе транспортных средств международной перевозки из третьих стран, таможенное 37 налогоплательщиками представляется обязательство о последующем вывозе с территории Республики Казахстан временно ввезенных товаров и его исполнение по форме, в порядке и сроки, которые установлены Правительством Республики Казахстан. …. Для целей настоящего пункта под транспортными средствами понимаются морские и воздушные суда, суда внутреннего плавания, суда смешанного «рекаморе» плавания; единицы железнодорожного подвижного состава; автобусы; автомобильные транспортные средства, включая прицепы и полуприцепы; грузовые контейнеры, а также транспортные средства физических лиц, временно ввозимые для личного пользования, зарегистрированные в государствах членах декларирование осуществляется на основании стандартных документов перевозчика, без уплаты НДС. Предлагаем также, к этой же категории транспортных средств отнести транспортные средства физических лиц, временно ввозимые для личного пользования, зарегистрированные в России и Беларуси. 38 Таможенного союза». 24. ст.276«Подтверждение 20 п.7 налоговыми органами факта НК РК уплаты налога на добавленную стоимость по импортированным товарам в заявлении о ввозе товаров и уплате косвенных налогов путем проставления соответствующей отметки» 25. «Прави ла заполне ния и предста вления заявлен ия о ввозе товаров и уплате косвенн ых налогов » п.15 Статья 276-23 26. «Подтверждение налоговыми органами факта уплаты налога на добавленную стоимость по импортированным товарам и правильности заполнения заявления о ввозе товаров и уплате косвенных налогов путем проставления соответствующей отметки» «В течении 10 рабочих дней со дня поступления Заявления на бумажном носителе…должностное лицо налогового органа должно его рассмотреть и подтвердить факт уплаты косвенных налогов и правильность заполнения Заявления..., либо мотивированно отказать» «Правила заполнения и ENRC представления заявления о ввозе товаров и уплате косвенных налогов» едины для всей территории ТС. Подтверждение правильности заполнения Заявления на начальной стадии его оформления уменьшит риски не подтверждения НДС. ENRC Проблема в настоящий момент: Выявление неверного заполнения Заявления, при экспорте (только в момент предоставления оригинала Заявления о ввозе товаров и уплате косвенных налогов, полученного от покупателя, члена ТС). Вопрос обсуждения. требует Вопрос обсуждения. требует Согласно действующему налоговому законодательству, отражение корректировочного (дополнительного) счетафактуры в декларации по НДС (по форме 300.00) 1. В случае осуществления производится в том налоговом возврата товаров, периоде, в котором наступил корректировки и импортированных на случай Статья 276-23. Порядок ТОО корректировки сумм "Казц налога на добавленную инк" стоимость, уплаченного при импорте товаров Вопрос требует обсуждения. Данный вопрос рассматривался на заседании Экспертной группы в г.Москва. Так, п. 1.4 раздела 1 Протокола ЭГ от 9-11.11.2011 г. белорусской Стороне «В течении 10 рабочих дней со дня поступления Заявления на бумажном носителе…должностное лицо налогового органа должно его рассмотреть и подтвердить факт уплаты косвенных налогов..., либо мотивированно отказать» Статья 276-23. Порядок корректировки сумм налога на добавленную стоимость, уплаченного при импорте товаров дополнить пунктом следующего содержания 5. В случаях изменения 39 территорию Республики Казахстан, по причине ненадлежащего качества и (или) некомплектности, до истечения месяца, в котором такие товары ввезены, отражение сведений по таким товарам в декларации по импортированным товарам не производится. поставщиком выставлен корректировочный (дополнительный) счетфактура. Такое решение обеспечивает единообразный подход в отражении НДС по корректировочным счетам в декларации по НДС по форме 300.00, так и в декларации по косвенным налогам по форме 2. При возврате товаров, 320.00 указанных в пункте 1 настоящей статьи, после истечения месяца, в котором такие товары ввезены, сведения по таким товарам подлежат отражению в дополнительной декларации по импортированным товарам. стоимости ранее реализованных товаров (количества, качества, цены товара) при наличии корректировочного (дополнительного) счетафактуры поставщика корректировка размера облагаемого оборота и НДС производится в заявлении о ввозе и уплате косвенных налогов в том налоговом периоде, в котором был выставлен корректировочный (дополнительный) счетфактура. поручено подготовить редакцию по внесению изменений в Протокол по товарам в части урегулирования изложенной ситуации и представить в Секретариат КТС для последующего направления Сторонам и рассмотрения на очередном заседании ЭГ «Косвенные налоги». 3. В случаях, указанных в пункте 1 и 2 настоящей статьи, налогоплательщик в Заявлении о ввозе товаров и уплате косвенных налогов должен отразить сведения о ввезенных товарах, в том числе о товарах, возвращенных по причинам ненадлежащего качества и (или) некомплектности. Налогоплательщик имеет право на отзыв Заявления о ввозе товаров и уплате 40 косвенных налогов и представление нового Заявления о ввозе товаров и уплате косвенных налогов по фактически ввезенным товарам при представлении следующих документов: 1) согласованная налогоплательщикомэкспортером и налогоплательщикомимпортером претензия (акт приемки) по количеству; 2) заключение (акт) независимой экспертизы; 3) подтверждение компетентного налогового органа государства-члена таможенного союза, с территории которого экспортированы товары, о проведении корректировки размера облагаемого оборота по экспорту таких товаров налогоплательщикомэкспортером. По обращению налогоплательщика органы налоговой службы направляют запрос о представлении указанного подтверждения. 4. Не подлежит 41 обложению налогом на добавленную стоимость: 1) утрата товаров, понесенная налогоплательщиком в пределах норм естественной убыли, установленных законодательством Республики Казахстан; 2) порча товаров, возникшая в результате чрезвычайных ситуаций природного и техногенного характера. 27. Для целей настоящей статьи под утратой товара понимается событие, в результате которого произошли уничтожение или потеря товара. Порча товара означает ухудшение всех или отдельных качеств (свойств) товара, в результате которого данный товар не может быть использован для целей облагаемого оборота. Вариант Статья 281. Объект I налогообложения абзац 9 - перемещение Ст.281, подакцизных товаров, пункт 1, осуществляемое подпун производителем с кт 1, указанного в лицензии абзац 9 адреса производства. Статья 281. Объект налогообложения абзац 9 - перемещение подакцизных товаров, осуществляемое производителем с указанного в лицензии адреса производства, за исключением подакцизных товаров, В настоящее время налогоплательщик, для которого объектом обложения акцизом является абзац 9 подпункта 1 пункта 1 статьи 281 Налогового Кодекса (перемещение подакцизных товаров, осуществляемое ТОО «JTI Казах стан» Вопрос обсуждения. требует 42 с и производителем в лицензии на указанного адреса производства) также уплачивает акциз на табачные изделия, производимые на экспорт. И в последствии в целях получения зачета или возврата акциза, уплаченного за экспортную продукцию представляет ежемесячные дополнительные заявления и декларации в целях соответствия налоговым лицевым счетам, что приводит к затратам времени как налоговых органов, так и налогоплательщика. Указанное дополнение позволит не начислять акциз на продукцию, произведенную на экспорт и не проводить вышеупомянутые процедуры. Данное дополнение, Статья 285. Порча, утрата подакцизных товаров позволит четко определить, в 2. каких случаях платится 1) под порчей подакцизного акциз на всех товара понимается ухудшение технологических стадиях его всех или отдельных качеств производства. Поскольку со (свойств) товара, в том числе стороны налоговых органов на всех технологических были попытки начислить стадиях его производства, в акциз на порчу сырья и при случае уплаты акциза на материалов производстве табачных сырье; произведенных предназначенных экспорт. 28. Ст.285, Статья 285. Порча, пункт 2, утрата подакцизных подпун товаров кт 1 2. 1) под порчей подакцизного товара понимается ухудшение всех или отдельных качеств (свойств) товара, в том числе на всех технологических стадиях его производства. ТОО «JTI Казах стан» Вопрос обсуждения. требует 43 изделий, которые не являлись объектом обложения акцизом. Данное дополнение, позволит четко определить, в каких случаях платится акциз на всех технологических стадиях его производства. Поскольку со стороны налоговых органов были попытки начислить акциз на утрату сырья и материалов при производстве табачных изделий, которые не являлись объектом обложения акцизом. Это дополнение будет являться основанием для принятия второго предложения, касающейся статьи 291, пункт 3. 29. Ст.285, Статья 285. Порча, пункт 2, утрата подакцизных подпун товаров кт 2, 2. абзац 1 2) под утратой подакцизного товара понимается событие, в результате которого произошли уничтожение или потеря товара, в том числе на всех технологических стадиях его производства. Статья 285. Порча, утрата подакцизных товаров 2. 2) под утратой подакцизного товара понимается событие, в результате которого произошли уничтожение или потеря товара, в том числе на всех технологических стадиях его производства, в случае уплаты акциза на сырье. 30. Вариант Статья 291. Вычет из II налога 2.В соответствии с настоящей Ст.291, статьей на вычет относятся пункт 2 суммы акциза, уплаченные в Республике Казахстан, по подакцизным товарам, использованным в качестве основного сырья для производства других подакцизных товаров. 31. Вариант II Статья 291. Вычет из налога 2. В соответствии с настоящей статьей на вычет относятся суммы акциза, уплаченные в Республике Казахстан, по подакцизным товарам, использованным в качестве основного сырья для производства других подакцизных товаров и суммы акциза по реализованным на экспорт подакцизным товарам, для которых объектом налогообложения является абзац 9 подпункта 1 пункта 1 статьи 281. Дополнить подпунктом 4) В настоящее время следующего содержания: налогоплательщик, для объектом "4) по подакцизной которого Отсутствует ТОО «JTI Казах стан» Вопрос обсуждения. требует ТОО «JTI Казах стан» Вопрос обсуждения. требует ТОО «JTI Казах Вопрос обсуждения. требует 44 Ст.291, пункт 3, подпун кт 4 32. ст.334 продукции, реализованной на экспорт, для которой объектом налогообложения является перемещение подакцизных товаров, осуществляемое производителем с указанного в лицензии адреса производства." Для определения мировой Необходимо уточнить, цены сырой нефти и какая стадия обработки нефти газового конденсата перевод применима к данной статье единиц измерения из для определения корректного обложения акцизом является абзац 9 подпункта 1 пункта 1 статьи 281 Налогового Кодекса (перемещение подакцизных товаров, осуществляемое производителем с указанного в лицензии адреса производства) также уплачивает акциз на табачные изделия, производимые на экспорт. И в последствии в целях получения зачета или возврата акциза, уплаченного за экспортную продукцию представляет ежемесячные дополнительные заявления и декларации в целях соответствия налоговым лицевым счетам, что приводит к затратам времени как налоговых органов, так и налогоплательщика. Указанное дополнение позволило бы обеспечить изменение формы Декларации по акцизу и соответствовать без дополнительных затрат налоговым лицевым счетам налогоплательщика. На практике, фактическая плотность сырой нефти и газового конденсата имеет свойство меняться на разных стан» ТОО «Прай суоту рхаус Вопрос требует обсуждения. Для выработки позиции направлен запрос в МНГ от 45 33. барреля в метрическую тонну с учетом фактической плотности и температуры добытой сырой нефти, приведенных к стандартным условиям измерения и указанных в паспорте качества нефти, производится в соответствии с государственным стандартом, утвержденным уполномоченным государственным органом в области технического регулирования. Статья В течение налогового года 338 в целях уплаты налога на пункт 3 добычу полезных подпун ископаемых физический кт 1 и объем каждого вида статья полезного ископаемого 337 определяется недропользователем по содержанию полезных ископаемых в облагаемом объеме погашенных запасов минерального сырья, указанному в локальном проекте, разработанном на основании календарного графика добычи технического проекта разработки месторождения, утвержденного в установленном порядке уполномоченным для этих целей государственным коэффиента баррелизации. стадиях обработки и даже несущественная разница в плотности приводит к существенной разнице в налогооблагаемой базе за счет применения иного коэффициента баррелизации. Купер 11.01.2012 года № НК-24с Такс 23/277. энд Эдвай зори» Исключить слова «указанному в локальном проекте, разработанном» и «утвержденного в установленном порядке уполномоченным для этих целей государственным органом Республики Казахстан» Приведение в соответствие законодательных актов. В настоящее время календарный график добычи технического проекта не утверждается уполномоченным государственным органом, а разрабатывается самостоятельно недропользователем. АО «АК Алты налма с» Вопрос требует обсуждения. Для выработки позиции направлен запрос в МИНТ от 17.01.2012 года № НК-2422/454. 46 34. Вторая часть пункта 1 статьи 357 35. Пункт 3 статьи 483 органом Казахстан. Отсутствует Республики Лица, заключившие договор о временном возмездном землепользовании после начала налогового периода, представляют расчет сумм текущих платежей не позднее 20 числа месяца, следующего за месяцем заключения договора. При выплате дохода работникам в иностранной валюте объект налогообложения пересчитывается по рыночному курсу обмена валюты на дату начисления дохода. Лица, заключившие договор о временном возмездном землепользовании после начала налогового периода, представляют расчет сумм текущих платежей не позднее 20 числа месяца, следующего за месяцем государственной регистрации права землепользования. Социальный налог взимается не только за работников-резидентов, но и за нерезидентов. Однако, для данного налога не определена дата курса обмена валют для пересчета расхода из иностранной валюты в тенге. Даты курса обмена валют для ПНУИВ не подходят для этой цели, поскольку ПНУИВ удерживается при выплате дохода, а социальный налог уплачивается на основании начисления расхода, выплачиваемого в виде дохода. Налогоплательщик, впервые заключивший договор аренды земельного участка, вынужден нарушить требование ст.483 НК РК, т.к. при отсутствии факта постановки его на регистрационный учет в налоговом органе налоговая отчетность не может быть принята налоговым органом, а регистрация в налоговом органе не производится из-за отсутствия государственной регистрации прав землепользования (пункт 3 АО «НК КМГ» Вопрос обсуждения. АО НК «КМГ » Не принято. Cогласно ГК и ЗРК «О гос.регистрации прав на недвижимое имущество» (далее ЗРК) право землепользования возникает с момента гос. регистрации такого права только по подлежащим государственной регистрации правам. При этом в соответствии со статьей 4 ЗРК госрегистрации подлежит право землепользования на срок не менее одного года. Таким образом требует 47 статьи 577 НК РК). При этом согласно пункту 2 статьи 118 Гражданского кодекса РК право собственности, право хозяйственного ведения, право оперативного управления, право землепользования на срок свыше года, право пользования на срок свыше года, залог недвижимости, рента на недвижимое имущество, право доверительного управления возникают с момента государственной регистрации. Исходя из вышеизложенного, считаем, что Расчет по форме 851.00 должен представляться после государственной регистрации права землепользования, а не после заключения договора. госрегистрация необходима только по договорам аренды на срок не менее одного года. Дата госрегистрации – дата подачи заявления (ст. 7 ЗРК). Срок подачи заявления на госрегистрацию (ст 9 ЗРК) не позднее 6 месяцев с момента наступления основания для возникновения права. Вместе с тем, согласно п. 3 статьи 31 Земельного кодекса (далее – ЗК) право землепользования возникает на основе: 1) актов государственных органов; 2) гражданско-правовых сделок; 3) иных оснований, предусмотренных законодательством Республики Казахстан. Однако пользование земельным участком не допускается (п. 11 ст. 43 ЗК) только в следующих случаях: 1) не установлены границы земельного участка в натуре (на местности). При заключении договора аренды границы уже определены:; 2) не выдан правоустанавливающий документ (договор аренды в оговариваемом случае уже 48 36. Статья 531 пункт 5 37. ст.599 пункт 1 Статья 531. Порядок Излишне или ошибочно Статья 531. Порядок исчисления и уплаты оплаченные суммы платы за исчисления и уплаты 5. Уплаченные суммы размещения наружной 5. исключить платы возврату не подлежат. визуальной рекламы должны возвращаться налогоплательщику или приниматься в зачет по другим видам налогов. Данный вид платы не отличается по своей природе от других видов плат и отражается в Налоговом Кодексе в едином разделе. Зачет излишне Зачет излишне уплаченной Ограничение в части уплаченной суммы налога, суммы налога, платы, сбора и зачета отдельных видов плат АО «Нурб анк АО «Нурб подписан и выдан); 3) если в акте установлено такое ограничение. Таким образом, право землепользования возникает с момента госрегистрации, но пользование землей не ограничивается датой госрегистрации. Для приведения в соответствие норм статей 483 и 577 НК предлагаем внести изменение в п. 3 ст. 577 НК в части постановки на регистрационный учет в налоговом органе по месту нахождения объекта налогообложения с даты заключения договора о временном возмездном землепользовании. Вопрос требует обсуждения. В соответствии со статьей 601 Налогового кодекса ошибочно уплаченные суммы платы подлежат зачету и возврату. Вопрос обсуждения. требует 49 38. ст.599 пункт 2 платы и пени производится по представленному налогоплательщиком (налоговым агентом) налоговому заявлению на проведение зачета и возврата налогов, других обязательных платежей, таможенных платежей, пеней и штрафов (далее в целях настоящей статьи и статьи 600 настоящего Кодекса налоговое заявление на зачет), если иное не установлено настоящей статьей, а также по другим основаниям, предусмотренным настоящей статьей и статьей 600 настоящего Кодекса. пени производится по представленному налогоплательщиком (налоговым агентом) налоговому заявлению на проведение зачета и возврата налогов, других обязательных платежей, таможенных платежей, пеней и штрафов (далее в целях настоящей статьи и статьи 600 настоящего Кодекса налоговое заявление на зачет), если иное не установлено настоящей статьей, а также по другим основаниям, предусмотренным настоящей статьей и статьей 600 настоящего Кодекса. Платой в целях настоящей статьи и статей 600, 602 настоящего Кодекса является плата за пользование земельными участками, водными ресурсами поверхностных источников, эмиссии в окружающую среду, использование радиочастотного спектра, предоставление междугородной и (или) международной телефонной Платой в целях настоящей статьи и статей 600, 602 настоящего Кодекса является плата за пользование земельными участками, водными ресурсами поверхностных источников, эмиссии в окружающую среду, использование радиочастотного спектра, предоставление междугородной и (или) международной телефонной связи, а также сотовой связи, и сборов не позволяет эффективно использовать ресурсы налогоплательщика, увеличивает расходы на оплату пени. На возврат излишне оплаченных платежей фактически затрачивается значительный объем времени, учитывая, что на лицевых счетах налогоплательщиков, имеющих разветвленную сеть филиалов, особенно Банков, постоянно возникают недоимки не по вине налогоплательщика, при которых возврат не производится. Предлагаем производить зачет по излишне уплаченным суммам сбора с аукционов. Излишне или ошибочно оплаченные суммы платы за размещения наружной визуальной рекламы должны возвращаться налогоплательщику или приниматься в зачет по другим видам налогов. Данный вид платы не отличается по своей природе от других видов плат и отражается в Налоговом Кодексе в едином разделе. анк» Ошибочно уплаченные суммы сборов подлежат согласно статье 601 Налогового кодекса зачету и возврату. АО «Нурб анк» Вопрос требует обсуждения. Ошибочно уплаченные суммы сборов подлежат согласно статье 601 Налогового кодекса зачету и возврату. 50 связи, а также сотовой связи. 39. ст.599 пункт 21 40. Статья 599 пункты 4,5,6,9,1 0,11,12, 13,14,15 Отсутствует плата за размещение наружной (визуальной) рекламы. Сбором в целях настоящей В целях применения АО статьи и статьи, 602 механизма возврата и зачета «Нурб настоящего Кодекса является к сбору с аукциона. анк сбор с аукционов. После платы,» «сборы» слов «налоги, Для реализации зачета по АО добавить слово сбору с аукциона. «Нурб анк Вопрос требует обсуждения. Ошибочно уплаченные суммы сборов подлежат согласно статье 601 Налогового кодекса зачету и возврату. Вопрос требует обсуждения. Ошибочно уплаченные суммы сборов подлежат согласно статье 601 Налогового кодекса зачету и возврату. 51