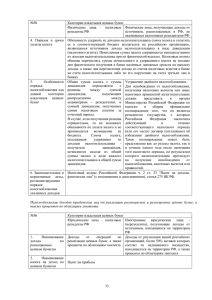

Налог на прибыль организаций

реклама