МСФО 12 «Налоги на прибыль»

реклама

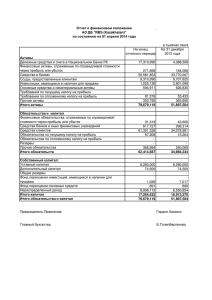

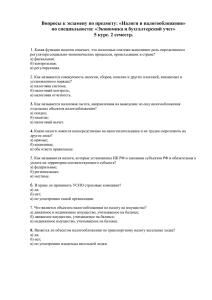

Практикум по теме «Налоги на прибыль (МСФО 12)» МСФО 12 «Налоги на прибыль» Задача 1. Фирма получила необлагаемую налогом субсидию в размере $ 80 млн на создание новых рабочих мест. Впоследствии фирма была оштрафована на $ 20 млн за загрязнение окружающей среды в результате несанкционированного сброса химических отходов в реку. Сумма штрафа не вычитается при расчете налогооблагаемой прибыли. При расчете налогов на соответствующие суммы следует откорректировать бухгалтерскую прибыль. Бухгалтерская прибыль составляет $ 4860 млн. Исходя из допущения, что обе статьи были учтены при определении прибыли в одном периоде, рассчитайте налог. Ставка налога на прибыль – 20 %. Решение. Показатели $ млн Бухгалтерская прибыль 4860 Минус субсидия -80 Плюс штраф +20 Налогооблагаемая прибыль 4800 Налог = 4800 * 20% = 960 960 Дт Расходы по налогу ОП У Начисленный прибыль налог на ББ Кт 960 млн 960 млн Задача 2. Для целей бухгалтерского учета объект основных средств стоимостью 200 тыс. дол. имеет срок полезного использования 4 года, а для целей налогообложения – 5 лет. Амортизация для целей финансовой отчетности и налогового учета начисляется линейным способом. Ставка налога на прибыль – 20 %. Рассчитать отложенное налоговое обязательство. Решение. Отложенное налоговое обязательство при ставке налога на прибыль 20 % по состоянию на конец второго года составит 4,0 тыс. дол. (120 - 100) х 20 %. В отчете о прибылях и убытках будет показана разница между сумой налогового обязательства к концу второго периода и суммой накопленного обязательства за прошлый период, т. е. 4,0 – 2,0 = 2,0 тыс. дол. Отложенное налоговое обязательство (ОНО) по отдельным отчетным периодам распределится следующим образом: Показатели Отчетный год 1 2 3 4 5 Налоговая база 160 120 80 40 40 Бухгалтерская база 150 100 50 0 0 Временная разница 10 20 30 40 - Актив по отложенному (10 налогу (ББ) 20)2 Расход по отложенному налогу (ОПУ) 2 х 20 204 х 2 30 206 2 х 40 208 х 2 8 Методические рекомендации по выполнению расчетов в соответствии с МСФО 12. 1. Определить для каждого актива и обязательства на отчетную дату балансовую стоимость (БС) и налоговую базу (НБ), применяя балансовый метод. 2. Для каждого актива и обязательства рассчитать временную разницу (ВВР или НВР). ВР = БС – НБ. 3. Рассчитать актив и обязательство по отложенному налогу на отчетную дату, как сумму всех определенных в п.2, учитывая, что ООН = НВР х прогнозная ставка налога; АОН = ВВР х прогнозная ставка налога. 4. Полученные суммы ООН и АОН, рассчитанные в п.3, отразить в бухгалтерском балансе на конец отчетного периода (отчетную дату). 5. Рассчитать разницу между активами и обязательствами по отложенному налогу на конец и начало отчетного периода. Указанная величина представляет собой расход (доход) по отложенному налогу, который необходимо включить в Отчет о прибылях и убытках. Таблица 1 Ситуация АОН ООН Бухгалтерская запись На конец отчетного периода больше, чем на начало Д сч. Актив по отложенному налогу На конец отчетного периода меньше, чем на начало Д сч. Расход по налогу на прибыль На конец отчетного периода больше, чем на начало Д сч. Расход по налогу на прибыль К сч. Расход по налогу на прибыль К сч. Актив по отложенному налогу К сч. Обязательство по отложенному налогу На конец отчетного Д сч. Обязательство по отложенному периода меньше, чем на налогу начало К сч. Расход по налогу на прибыль 6. Рассчитать величину расхода по текущему налогу (возмещения) исходя из правил налогового законодательства и отразить в Отчете о прибылях и убытках: Д сч. Расход по налогу на прибыль К сч. Обязательство по текущему налогу 7. Сформировать пояснения к финансовой отчетности в соответствии с МСФО 12 «Налоги на прибыль». Пример 1. Основываясь на данных бухгалтерского баланса компании «ННН» на отчетную дату и необходимых примечаниях, выполнить расчет и отразить на счетах бухгалтерского учета и в финансовой отчетности отложенное налогообложение. Ставка налога на прибыль является неизменной для отчетного и будущих периодов и составляет 20 %. Таблица 2 Исходные данные о компании «ННН» Статьи Примечания Балансовая стоимость Временные разницы Налоговая база налогооблагае мые 1 2 3 вычитае мые 4 5 6 1400 Внеоборотные активы Земельные участки 1 750 550 200 - Производствен ное оборудование 2 650 500 150 - 670 Текущие активы Запасы 3 Дебиторская задолженность Денежные средства Итого активы: Капитал обязательства Акционерный - 300 300 - 310 330 - 20 60 60 - - - - - - 2070 и 1410 850 850 капитал Резерв переоценки 2 250 250 - - Нераспределен ная прибыль 6 310 310 - - Долгосрочные обязательства 240 Кредиты банков 230 230 - - 10 10 - - Обязательства по отложенному налогу 5 Краткосрочные обязательства 420 Кредиторская задолженность 260 260 - - 160 130 - 30 350 50 Начисления Итого капитал и обязательства 4 2070 Примечания 1. В течение года была переоценка земельных участков. Возникшая разница 250 млн д. е. отражена как резерв переоценки. Превышение балансовой стоимости актива над его налоговой базой приводит к возникновению налогооблагаемой временной разницы. Однако данная разница связана непосредственно с собственным капиталом (резервом переоценки), а не с прибылью (убытком) отчетного периода. 2. Амортизация производственного оборудования для целей налогообложения начисляется ускоренным способом, а для целей бухгалтерского учета – линейным способом. В результате этого балансовая стоимость ОС больше, чем их налоговая база. Возникшая разница 150 млн д. е. является налогооблагаемой временной разницей. 3. Различие в балансовой стоимости и налоговой базе дебиторской задолженности вызвано имеющимся резервом сомнительной дебиторской задолженности в сумме 20 млн д. е., поскольку по налоговому законодательству указанный резерв не включается в состав расходов для целей налогообложения. Информация по данным финансовой отчетности о дебиторской задолженности на отчетную дату: Валовая дебиторская задолженность 330 млн д. е. Резерв сомнительной дебиторской задолженности (20 млн д. е.) Чистая дебиторская задолженность 310 млн д. е. Таким образом, балансовая стоимость дебиторской задолженности меньше налоговой базы, что приводит к появлению вычитаемой временной разницы. 4. Сумма начислений, отраженная в бухгалтерском балансе, включает: Проценты к уплате 30 млн д. е. Штрафы и неустойки 130 млн д. е. Сумма начислений 160 млн д. е. Налогообложение начисленных процентов осуществляется по кассовому методу, налоговая база обязательства равна нулю (так как она равна балансовой стоимости обязательства за вычетом любой суммы, которая будет вычитаться для целей налогообложения в отношении этого обязательства в будущих периодах). Налоговая база начисленных штрафов и неустоек равна балансовой стоимости (т. е. временная разница не возникает), так как по налоговому законодательству штрафы не признаются в качестве расходов для целей налогообложения. Таким образом, по данной позиции возникает вычитаемая разница. 5. Обязательство по отложенному налогу представлено до расчета, т. е. на начало отчетного периода. 6. В состав нераспределенной прибыли включена бухгалтерская прибыль (чистая прибыль, рассчитанная по данным бухгалтерского учета до налогообложения) 150 млн д. е. После того, как для каждого актива и обязательства определены временные разницы, рассчитаем АОН и ООН на конец отчетного периода (п.3 МУ). Расчеты представлены в табл. 3. Таблица 3 АОН и ООН (млн д. е.) Показатель Временная разница Ставка, % Величина АОН 50 20 10 ООН 350 20 70 Определим величины, включаемые в качестве дохода (расхода) по отложенному налогу в отчете о прибылях и убытках, а также относимые непосредственно на капитал (табл. 4). Таблица 4 Показатель АОН ООН Сальдо на начало отчетного периода 0 10 Увеличение АОН, включаемое в ОПУ 10 - Увеличение Комментарии Из представленного баланса (см. примечание 5) Д сч. Актив по отложенному налогу К сч. прибыль - 20 Д сч. Расходы по налогу на Расходы по налогу на ООН, включаемое в ОПУ прибыль К сч. Обязательство отложенному налогу Увеличение ООН, включаемое в капитал (резерв переоценки) Сальдо на конец отчетного периода 40 Д сч. Резерв переоценки К сч. Обязательство отложенному налогу 10 70 по Согласно периода расчету на по конец Сформируем информацию, которая должна быть отражена в ОПУ. Для этого необходимо знать величину бухгалтерской и налогооблагаемой прибыли. Бухгалтерская прибыль составила 150 млн д. е. (примечание 6). Налогооблагаемая прибыль (по данным налогового учета) равна 240 млн д. е. Таким образом, величина расхода по текущему налогу на прибыль составит 240 х 20 %= 48 млн д. е. Д сч. Расходы по налогу на прибыль 48 млн д. е. К сч. Обязательство по текущему налогу 48 млн д. е. Таблица 5 Фрагмент Отчета о прибылях и убытках компании «ННН» Показатель Сумма Прибыль до налогообложения 150 Расходы по текущему налогу на прибыль (48) Расходы по отложенному налогу на прибыль, в том числе (10) Увеличение актива по отложенному налогу 10 Увеличение обязательства по отложенному налогу (20) Итого расход по налогу на прибыль (58) Чистая прибыль за отчетный период 92 После расчета величины расхода по налогу на прибыль в соответствии с МСФО 12 бухгалтерский баланс компании «ННН» примет следующий вид. Таблица 7 Бухгалтерский баланс компании «ННН» Статьи До применения МСФО 12 1 После применения МСФО 12 2 3 Внеоборотные активы 1400 1410 Земельные участки 750 750 650 650 Производственное оборудование Актив по отложенному налогу т Расче 4 10 0+10 Текущие активы 670 670 Запасы 300 300 Дебиторская задолженность 310 310 Денежные средства 60 60 Итого активы: 2070 2080 Капитал и обязательства 1410 1312 Акционерный капитал 850 850 Резерв переоценки 250 210 250-40 Нераспределенная прибыль 310 252 310 - 58 В том числе отчетного периода 150 92 Долгосрочные обязательства 240 300 Кредиты банков 230 230 10 70 420 468 Кредиторская задолженность 260 260 Текущий налог - 48 Начисления 160 160 2070 2080 Обязательства отложенному налогу прибыль по Краткосрочные обязательства Итого капитал обязательства и 150+1 0-20-48 10+60 0+48 Задачи для решения Задача 1. Для целей бухгалтерского учета объект основных средств стоимостью 400 тыс. дол. имеет срок полезного использования 5 лет, а для целей налогообложения – 4 года. Ставка налога на прибыль составляет 20 %. Рассчитать отложенное налоговое обязательство. Задача 2. Основываясь на данных бухгалтерского баланса компании «МБМ» на отчетную дату и необходимых примечаниях, выполнить расчет и отразить на счетах бухгалтерского учета и в финансовой отчетности отложенное налогообложение. Ставка налога на прибыль является неизменной для отчетного и будущих периодов и составляет 20 %. Таблица 8 Исходные данные о компании «МБМ» Статьи Примечания Балансовая стоимость Временные разницы Налоговая база ые 1 2 3 налогооблагаем ые вычитаем 4 5 6 1300 Внеоборотные активы Земельные участки 1 550 360 190 - Производственно е оборудование 2 750 550 200 - Текущие активы 680 Запасы 350 350 - 250 280 - 30 80 80 - - - - 3 Дебиторская задолженность Денежные средства Итого активы: Капитал обязательства - 1980 1240 и Акционерный капитал 700 700 - - Резерв переоценки 2 290 290 - - Нераспределенна я прибыль 5 250 250 - - Долгосрочные обязательства 230 Кредиты банков Обязательства по отложенному налогу 4 200 200 - - 30 30 - - Краткосрочные обязательства 510 Кредиторская задолженность 310 310 - - 200 200 - - 390 30 Начисления Итого капитал и обязательства 1980 Примечания. 1. В течение года была переоценка земельных участков. Возникшая разница 100 млн д. е. отражена как резерв переоценки. 2. Амортизация производственного оборудования для целей налогообложения начисляется ускоренным способом, а для целей бухгалтерского учета – линейным способом. В результате этого балансовая стоимость ОС больше, чем их налоговая база. Возникшая разница 200 млн. д. е. является налогооблагаемой временной разницей. 3. Различие в балансовой стоимости и налоговой базе дебиторской задолженности вызвано имеющимся резервом сомнительной дебиторской задолженности в сумме 30 млн д. е., поскольку по налоговому законодательству указанный резерв не включается в состав расходов для целей налогообложения. Информация по данным финансовой отчетности о дебиторской задолженности на отчетную дату: Валовая дебиторская задолженность 280 млн д. е. Резерв сомнительной дебиторской задолженности (30 млн д. е.) Чистая дебиторская задолженность 250 млн д. е. 4. Обязательство по отложенному налогу представлено до расчета, т. е. на начало отчетного периода. 5. В состав нераспределенной прибыли включена бухгалтерская прибыль (чистая прибыль, рассчитанная по данным бухгалтерского учета до налогообложения) 120 млн д. е. Налогооблагаемая прибыль (по данным налогового учета) равна 200 млн д. е.