Налогообложение физических лиц Банковские депозиты

реклама

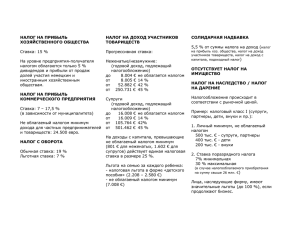

Налогообложение физических лиц Банковские депозиты Обычно прибыль в виде процентов по банковским вкладам налогом не облагается. Действительно, доходы по ним невысоки, если еще и налог платить, то почти ничего не останется. Заплатить налоги по депозитам придется лишь в следующих случаях: Если ставка банка по рублевому депозиту превышает ставку рефинансирования, которая на сегодняшний день составляет 10,5%. Налог в этом случае равен 35% по всем видам вкладов (за исключением пенсионных депозитов на срок не менее шести месяцев, по которым ставка составляет 13%). Но облагаться им будет только сумма, которая возникает из «излишка» процентной ставки. Иными словами, если вы положили 100 000 руб. на один год под 11% годовых, то заплатите налог 175 руб. Пример расчета: 100 000 х (11% — 10,5%) = 500 руб.; 500 х 35% = 175 руб. Если ставка по валютному депозиту превышает 9%. Как и в предыдущем случае, под налогообложение подпадает «излишек» процента. Ставка та же — 35%. То есть, если вы кладете 100 000 долларов США на один год под 10% (такие высокие ставки по валютным вкладам бывают редко; мы называем эту цифру скорее для наглядности расчетов), налог составит 350 долларов США. Пример расчета: 100 000 х (10% — 9%) = 1 000 долларов США; 1 000 х 35% = 350 долларов США. Налоговым агентом, который исчисляет, удерживает и выплачивает в бюджет налоги по депозитам, является банк. На руки вы получаете «очищенную» от налогов сумму. Именно поэтому многие банки, чтобы не усложнять себе жизнь, предлагают депозиты, ставка по которым не превышает «безналоговую». Паи паевых инвестиционных фондов Прибыль от инвестиций в паевые фонды — если она, конечно, есть — тоже облагается налогом. Рассмотрим ключевые особенности налогообложения ПИФов: Пайщик обязан заплатить налог с доходов от инвестирования в ПИФ, если таковые имеются. Если пайщик — физическое лицо, то налоговая ставка составит 13% для резидентов и 30% для нерезидентов. Если пайщик — юрлицо, то ставка налога — 24%. Налог на прибыль (доходы) пайщика снимается в момент продажи паев. Налогооблагаемой базой является разница между ценой продажи и ценой покупки пая в случае, если данная разница положительна. В этом заключается преимущество инвестиций в ПИФ: например, если первый год инвестирования был прибыльным, а второй — убыточным, то при расчете налогооблагаемой базы учитываться будут оба года. Почувствуйте разницу: когда вы сами торгуете на бирже, то в конце первого, прибыльного года обязательно заплатите налог с прибыли, но в конце второго, убыточного года вам его, конечно же, не вернут. Кроме того, если держать деньги в ПИФе, скажем, 20 лет, то к моменту погашения паев ставка налога может стать ниже и платить вы будете именно по ней. В случае обмена паев налог будет сниматься с разницы между ценой пая на момент обмена и ценой пая на момент покупки. Убыток, полученный по паям, может использоваться для уменьшения размеров прибыли по другим паям. Налоговым агентом, который исчисляет, удерживает и выплачивает в бюджет налоги по ПИФам, является управляющая компания, то есть на руки вы получаете, как и в случае с банковским депозитом, «очищенную» от налогов сумму.Брокеридж и доверительное управлениеДоходы, полученные от вложений в ценные бумаги, облагаются налогом как при самостоятельной торговле, так и при торговле через посредника. Ключевые моменты таковы: Ставка налога на доходы от инвестиций в ценные бумаги, как и для ПИФов, равняется 13% для резидентов и 30% для нерезидентов. Налоги исчисляются и удерживаются по окончании каждого календарного года. Налогооблагаемой базой является разница между фактической ценой продажи и ценой покупки ценных бумаг. То есть если вы купили бумагу по 100 руб. и держите ее, то налог вы платить не будете, даже если ее текущая рыночная стоимость больше 100 руб. Именно поэтому многие инвесторы предпочитают уходить в новый год «в бумагах». Налоговым агентом, который исчисляет, удерживает и выплачивает в бюджет налоги по ПИФам, являются брокеры и доверительные управляющие. Дивиденды акций Если вы получали дивиденды по акциям, они облагаются налогом по следующим ставкам: 9% — по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами — налоговыми резидентами Российской Федерации; 15% — по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций; 30% — по доходам, полученным в виде дивидендов нерезидентами. Схема налогообложения для физических лиц, налоговых резидентов Ценные бумаги Депозит Паи ПИФа (приобретенные через доверительное управление или самостоятельный брокеридж) Налогообложение Ставка Когда начисляется налог Налоговый агент Обычно не облагается - Банк Облагается Облагается 13% 13% При погашении В конце каждого календарного паев года Управляющая Управляющая компания инвестбанк, банк компания, Налогообложение доходов физических лиц регулируется Налоговым кодексом РФ, Часть 2, Глава 23. Налогообложение юридических лиц Резиденты РФ - Российские юридические лица и иностранные юридические лица, имеющие постоянное представительство в России, относят прибыль от продажи инвестиционных инструментов на финансовые результаты года и уплачивают налог самостоятельно по ставке 24%. Для нерезидентов РФ - юридических лиц - налоговых резидентов тех государств, с которыми у РФ нет Соглашений об избежании двойного налогообложения, налог удерживается по ставке 20% и уплачивается налоговым агентом. При этом более чем с 80 странами указанные Соглашения подписаны, и ставка налога определяется с учетом страны и соответствующего Соглашения об избежании двойного налогообложения (в некоторых случаях налог в России не удерживается и не уплачивается). Налогообложение доходов юридических лиц регулируется Налоговым кодексом РФ, Часть 2.